- Главная

- Разное

- Дизайн

- Бизнес и предпринимательство

- Аналитика

- Образование

- Развлечения

- Красота и здоровье

- Финансы

- Государство

- Путешествия

- Спорт

- Недвижимость

- Армия

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Podstawy prawa podatkowego презентация

Содержание

- 1. Podstawy prawa podatkowego

- 2. Warunki zaliczenia 4 pytania opisowe. Pytania

- 3. Podstawowa literatura R.Mastalski – Prawo podatkowe, wyd.

- 4. Podatek - pojęcie Geneza – związany z

- 5. Elementy konstrukcyjne podatku Stałe: podmioty, przedmiot, podstawa opodatkowania, stawka podatkowa. Zmienne: ulgi, zwolnienia podatkowe.

- 6. Podmioty podatku Czynne: organy podatkowe, Bierne: podatnik,

- 7. Przedmiot podatku Sytuacja faktyczna lub prawna (określona

- 8. Podstawa opodatkowania Wielkość opisująca przedmiot podatku w

- 9. Stawka podatku Współczynnik, który umożliwia obliczenie wysokości

- 10. Ulgi i zwolnienia podatkowe Ulga podatkowa –

- 11. Źródła prawa podatkowego Konstytucja – art.

- 12. Obowiązek podatkowy Definicja – art. 4 Ordynacji.

- 13. Zobowiązanie podatkowe Definicja – art. 5 Ordynacji.

- 14. Zabezpieczenie wykonania zobowiązań Zasada minimalizacji dolegliwości zabezpieczenia.

- 15. Odpowiedzialność podatkowa Osobista – całym majątkiem, Rzeczowa

- 16. Odpowiedzialność podatnika Osobista, nieograniczona, z mocy prawa.

- 17. Odpowiedzialność płatnika i inkasenta Osobista, ograniczona, na

- 18. Wygasanie zobowiązań podatkowych Sposoby efektywne: zapłata, pobranie

- 19. Zapłata podatku Gotówką: a)w kasie organu podatkowego,

- 20. Potrącenie Z wzajemnej, bezspornej i wymagalnej wierzytelności

- 21. Zaliczenie nadpłaty Nadpłata – nadpłacony lub nienależnie

- 22. Wygasanie zobowiązań podatkowych Sposoby nieefektywne: zaniechanie poboru,

- 23. Przeniesienie własności rzeczy lub praw majątkowych Następuje

- 24. Przedawnienie 5 lat od końca roku kalendarzowego,

- 25. Interpretacje podatkowe Ogólne – wydawane przez Ministra

- 26. Ulgi w zapłacie podatku odroczenie płatności lub

- 27. Ulgi w zapłacie a pomoc publiczna Jeśli

- 28. Następstwo podatkowe Przejście z jednego podmiotu na

- 29. Następstwo prawne osób prawnych i spółek Połączenie,

- 30. Następstwo prawne spadkobierców Obejmuje prawa i obowiązki

- 31. Odpowiedzialność osób trzecich Osobista, ograniczona, na podstawie

- 32. Klasyfikacje podatków Pośrednie (obciążają produkcję, sprzedaż, import

- 33. Podatek od towarów i usług - cechy

- 34. Zakres przedmiotowy opodatkowania odpłatna dostawa towarów, odpłatne

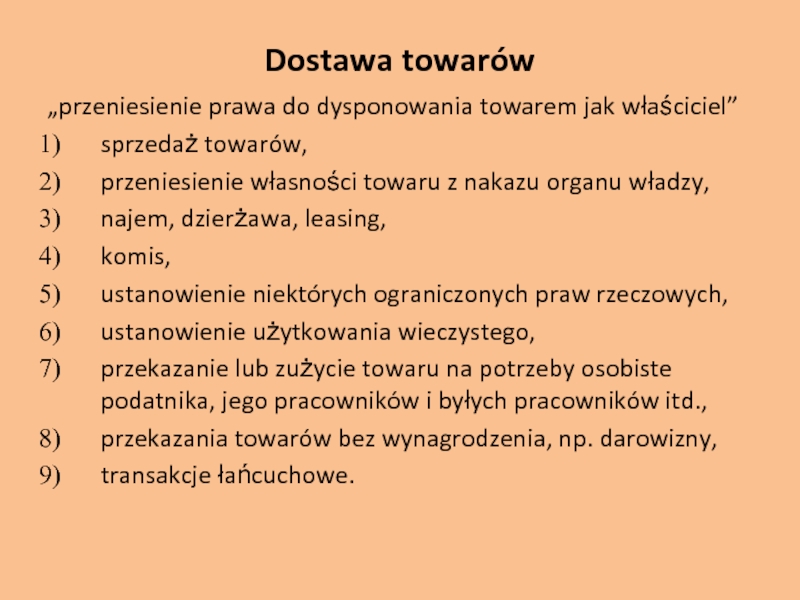

- 35. Dostawa towarów „przeniesienie prawa do dysponowania towarem

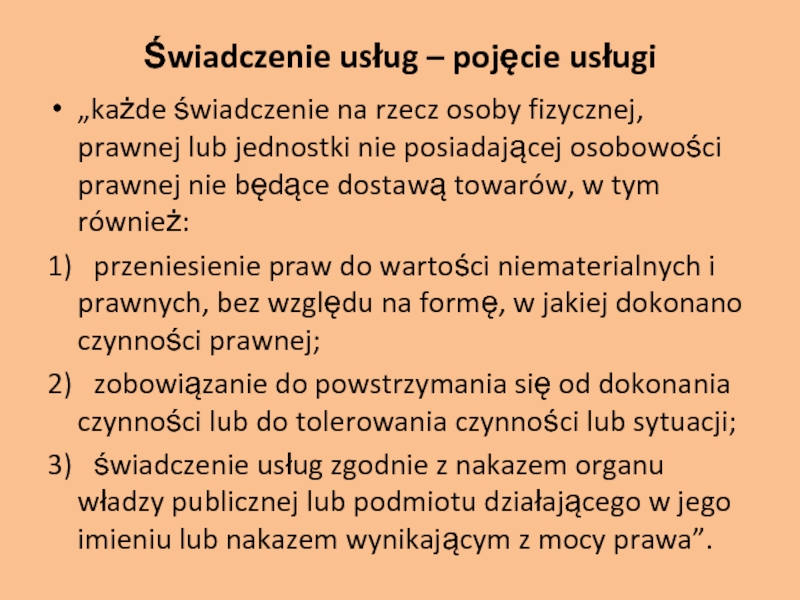

- 36. Świadczenie usług – pojęcie usługi „każde świadczenie

- 37. Import towarów Przywóz towarów z terytorium państwa trzeciego (spoza obszaru Wspólnoty) na terytorium Polski.

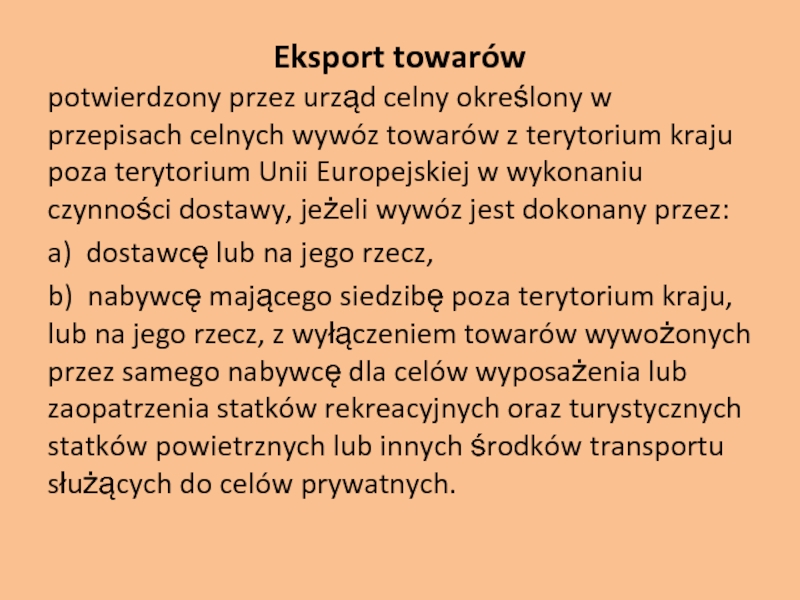

- 38. Eksport towarów potwierdzony przez urząd celny określony

- 39. Wewnątrzwspólnotowe nabycie towarów nabycie prawa do rozporządzania

- 40. Wewnątrzwspólnotowa dostawa towarów wywóz towarów z terytorium

- 41. Opodatkowanie zakończenia działalności w przypadku: 1) rozwiązania spółki

- 42. Wyłączenia z opodatkowania zbycie przedsiębiorstwa, zbycie zakładu

- 43. Zwolnienia z opodatkowania Bardzo długa lista określona

- 44. Podatnicy osoby prawne, jednostki organizacyjne niemające osobowości

- 45. Działalność gospodarcza obejmuje wszelką działalność producentów, handlowców

- 46. Wyłączenia z zakresu działalności gospodarczej czynności, z

- 47. Szczególne grupy podatników osoby prawne, jednostki organizacyjne

- 48. Rolnicy ryczałtowi Rolnicy dokonujący dostawy produktów rolnych

- 49. Wyłączenia podmiotowe organy władzy publicznej oraz urzędy

- 50. Przedstawiciel podatkowy Szczególny podmiot podatku. „Reprezentant” obligatoryjny

- 51. Zakres obowiązków przedstawiciela podatkowego obowiązki tego podatnika

- 52. Obowiązek podatkowy – moment powstania powstaje z

- 53. Obowiązek podatkowy u małych podatników Mały podatnik

- 54. Miejsce świadczenia Określa miejsce opodatkowania danej czynności.

- 55. Podstawa opodatkowania Co do zasady obrót, czyli

- 56. Wymiar i pobór podatku w imporcie Co

- 57. Stawki podatku Podstawowa – 23% Obniżone –

- 58. Podatek rolny Jest rodzajem podatku dochodowego (dochodowo-majątkowy).

- 59. Podatek rolny Przedmiot podatku: grunty sklasyfikowane w

- 60. Podatek rolny Podstawa opodatkowania: 1) dla gruntów

- 61. Podatek rolny Stawka podatku: 1) od 1 ha

- 62. Podatek rolny Zwolnienia: przedmiotowe – kilkanaście –

- 63. Podatek rolny – ulga inwestycyjna na wniosek

- 64. Podatek rolny – ulga żołnierska gospodarstwa rolne:

- 65. Podatek rolny – obniżka podatku 1) Podatek rolny

- 66. Podatek rolny Tryb płatności: osoby fizyczne –

Слайд 2Warunki zaliczenia

4 pytania opisowe. Pytania punktowane w przedziale 0-5 pkt.

Na ocenę dostateczną trzeba za każde pytanie trzeba uzyskać min. 2,5 pkt.

Слайд 3Podstawowa literatura

R.Mastalski – Prawo podatkowe, wyd. 8, C.H.Beck 2014r.

W.Nykiel – Polskie

prawo podatkowe. Podręcznik akademicki, Difin 2015r.

P.Smoleń, W.Wójtowicz – Prawo podatkowe, C.H.Beck 2015r.

P.Smoleń, W.Wójtowicz – Prawo podatkowe, C.H.Beck 2015r.

Слайд 4Podatek - pojęcie

Geneza – związany z kształtowaniem się i rozwojem społeczeństwa

Brak

definicji opisowej.

Cechy:

pieniężny,

publicznoprawny,

nieodpłatny,

bezzwrotny,

przymusowy,

generalny,

jednostronnie nakładany.

Cechy:

pieniężny,

publicznoprawny,

nieodpłatny,

bezzwrotny,

przymusowy,

generalny,

jednostronnie nakładany.

Слайд 5Elementy konstrukcyjne podatku

Stałe:

podmioty,

przedmiot,

podstawa opodatkowania,

stawka podatkowa.

Zmienne:

ulgi,

zwolnienia podatkowe.

Слайд 6Podmioty podatku

Czynne: organy podatkowe,

Bierne:

podatnik,

płatnik,

inkasent,

następca prawny,

osoba trzecia odpowiedzialna za zobowiązania podatkowe.

Слайд 7Przedmiot podatku

Sytuacja faktyczna lub prawna (określona w normach prawa podatkowego), która

powoduje powstanie obowiązku podatkowego.

Prościej – wszystko od czego płacimy podatek.

Prościej – wszystko od czego płacimy podatek.

Слайд 8Podstawa opodatkowania

Wielkość opisująca przedmiot podatku w ujęciu ilościowym, wartościowym lub mieszanym

(ilościowo-wartościowym).

Uwaga!!! – możliwa jest konstrukcja podatku bez podstawy opodatkowania, czyli podatek zryczałtowany. Ryczałt od przychodów ewidencjonowanych nie jest podatkiem zryczałtowanym. Jest nim karta podatkowa. Występuje też przy opodatkowaniu osób duchownych.

Uwaga!!! – możliwa jest konstrukcja podatku bez podstawy opodatkowania, czyli podatek zryczałtowany. Ryczałt od przychodów ewidencjonowanych nie jest podatkiem zryczałtowanym. Jest nim karta podatkowa. Występuje też przy opodatkowaniu osób duchownych.

Слайд 9Stawka podatku

Współczynnik, który umożliwia obliczenie wysokości podatku. Może mieć postać stosunkową

(procentową – najczęściej, ułamkową lub wielokrotnościową), kwotową albo mieszaną.

Stawki mogą być stałe (proporcjonalne), a wówczas mamy podatek tzw. liniowy lub zmienne.

Stawki zmienne tworzą skalę podatkową, która może mieć charakter progresywny lub regresywny (wyjątkowo mieszany).

Skala progresywna – stawka podatku rośnie proporcjonalnie szybciej niż wysokość podatku.

Skala regresywna – stawka podatku rośnie wolniej niż podstawa opodatkowania (w Polsce występuje tylko w jednym przypadku w podatku od czynności cywilnoprawnych).

Stawki mogą być stałe (proporcjonalne), a wówczas mamy podatek tzw. liniowy lub zmienne.

Stawki zmienne tworzą skalę podatkową, która może mieć charakter progresywny lub regresywny (wyjątkowo mieszany).

Skala progresywna – stawka podatku rośnie proporcjonalnie szybciej niż wysokość podatku.

Skala regresywna – stawka podatku rośnie wolniej niż podstawa opodatkowania (w Polsce występuje tylko w jednym przypadku w podatku od czynności cywilnoprawnych).

Слайд 10Ulgi i zwolnienia podatkowe

Ulga podatkowa – zmniejszenie podstawy opodatkowania, stawki lub

kwoty podatku.

Zwolnienia podatkowe – polega na rezygnacji z opodatkowania jakiegoś podmiotu (zwolnienie podmiotowe), przedmiotu podatku (zwolnienie przedmiotowe) lub ma charakter mieszany (zwolnienie podmiotowo – przedmiotowe).

Ulgi i zwolnienia mogą są najczęściej uzasadnione gospodarczo lub społecznie.

Zwolnienia podatkowe – polega na rezygnacji z opodatkowania jakiegoś podmiotu (zwolnienie podmiotowe), przedmiotu podatku (zwolnienie przedmiotowe) lub ma charakter mieszany (zwolnienie podmiotowo – przedmiotowe).

Ulgi i zwolnienia mogą są najczęściej uzasadnione gospodarczo lub społecznie.

Слайд 11Źródła prawa podatkowego

Konstytucja – art. 84 i 217,

prawo wspólnotowe,

ustawy,

akty prawa

miejscowego – tylko w zakresie podatków lokalnych,

rozporządzenia – pomocniczo, mogą regulować tylko kwestie pomocnicze bez elementów konstrukcyjnych.

rozporządzenia – pomocniczo, mogą regulować tylko kwestie pomocnicze bez elementów konstrukcyjnych.

Слайд 12Obowiązek podatkowy

Definicja – art. 4 Ordynacji. Ma charakter zindywidualizowany – powstaje

w chwili zaistnienia określonej sytuacji faktycznej lub prawnej. Jest nieskonkretyzowany – nie oznacza powstania obowiązku spełnienia świadczenia podatkowego.

Слайд 13Zobowiązanie podatkowe

Definicja – art. 5 Ordynacji. Jest następstwem obowiązku podatkowego. Stanowi

jego konkretyzację – wysokość, termin i miejsce spełnienia świadczenia.

Powstanie zobowiązań podatkowych – z mocy prawa (poprzez zaistnienie zdarzenia określonego w ustawie) lub w wyniku doręczenia decyzji ustalającej.

Decyzje określająca a decyzje ustalające.

Niepowstanie zobowiązania podatkowego:

zwolnienie podatkowe,

przedawnienie prawa doręczenia decyzji ustalającej,

zaniechanie ustalania zobowiązania podatkowego – ma charakter historyczny. Wyjątkowo stosowane w podatku rolnym.

Powstanie zobowiązań podatkowych – z mocy prawa (poprzez zaistnienie zdarzenia określonego w ustawie) lub w wyniku doręczenia decyzji ustalającej.

Decyzje określająca a decyzje ustalające.

Niepowstanie zobowiązania podatkowego:

zwolnienie podatkowe,

przedawnienie prawa doręczenia decyzji ustalającej,

zaniechanie ustalania zobowiązania podatkowego – ma charakter historyczny. Wyjątkowo stosowane w podatku rolnym.

Слайд 14Zabezpieczenie wykonania zobowiązań

Zasada minimalizacji dolegliwości zabezpieczenia.

Może być dokonane już w trakcie

kontroli podatkowej a nawet przed terminem płatności.

Przypadki zastosowania – brak zabezpieczenia utrudni lub udaremni egzekucję, istnieje uzasadniona obawa, że zobowiązanie nie zostanie wykonane.

Przesłanka – nieuiszczanie należności publicznych lub zbywanie majątku.

Sposoby zabezpieczenia – hipoteka podatkowa, zastaw skarbowy.

Zabezpieczenie dobrowolne – art. 33d Ordynacji.

Uwaga!! – poszczególne ustawy przewidują odrębne zasady zabezpieczeń. Zasadniczo nie dotyczy to podatków lokalnych.

Przypadki zastosowania – brak zabezpieczenia utrudni lub udaremni egzekucję, istnieje uzasadniona obawa, że zobowiązanie nie zostanie wykonane.

Przesłanka – nieuiszczanie należności publicznych lub zbywanie majątku.

Sposoby zabezpieczenia – hipoteka podatkowa, zastaw skarbowy.

Zabezpieczenie dobrowolne – art. 33d Ordynacji.

Uwaga!! – poszczególne ustawy przewidują odrębne zasady zabezpieczeń. Zasadniczo nie dotyczy to podatków lokalnych.

Слайд 15Odpowiedzialność podatkowa

Osobista – całym majątkiem,

Rzeczowa – poszczególnymi składnikami majątku.

Ograniczona – do

pewnej kwoty lub za niektóre zobowiązania.

Nieograniczona – bez górnej granicy.

Z mocy prawa – niezależna od działań organu podatkowego,

Na mocy decyzji podatkowej – konieczne wydanie decyzji przez organ podatkowy.

Nieograniczona – bez górnej granicy.

Z mocy prawa – niezależna od działań organu podatkowego,

Na mocy decyzji podatkowej – konieczne wydanie decyzji przez organ podatkowy.

Слайд 16Odpowiedzialność podatnika

Osobista, nieograniczona, z mocy prawa.

Obejmuje majątek własny podatnika oraz majątek

wspólny podatnika i jego małżonka (orzeczenie o zniesieniu lub ograniczeniu wspólności skutkuje od dnia uprawomocnienia).

Trwa do dnia wygaśnięcia zobowiązania podatkowego.

Trwa do dnia wygaśnięcia zobowiązania podatkowego.

Слайд 17Odpowiedzialność płatnika i inkasenta

Osobista, ograniczona, na podstawie decyzji organu podatkowego.

Majątkiem osobistym

i objętym wspólnością majątkową małżeńską.

Do wysokości określonej w decyzji.

Płatnik – za niepobrane lub pobrane a niewpłacone podatki.

Inkasent – za podatki pobrane a nie wpłacone.

Uwaga!! – przedawnienie niezależnie od przedawnienia zobowiązania podatkowego.

Do wysokości określonej w decyzji.

Płatnik – za niepobrane lub pobrane a niewpłacone podatki.

Inkasent – za podatki pobrane a nie wpłacone.

Uwaga!! – przedawnienie niezależnie od przedawnienia zobowiązania podatkowego.

Слайд 18Wygasanie zobowiązań podatkowych

Sposoby efektywne:

zapłata,

pobranie przez płatnika lub inkasenta,

potrącenie,

zaliczenie nadpłaty lub zwrotu,

przeniesienie

własności rzeczy lub praw majątkowych,

przejęcie własności nieruchomości lub prawa majątkowego w postępowaniu egzekucyjnym.

przejęcie własności nieruchomości lub prawa majątkowego w postępowaniu egzekucyjnym.

Слайд 19Zapłata podatku

Gotówką:

a)w kasie organu podatkowego,

b) wpłata na rachunek organu podatkowego.

Bezgotówkowo:

Polecenie przelewu,

Kartą

płatniczą – tylko podatków lokalnych, jeśli jest stosowna uchwała organu jst.

W sposób szczególny:

znakami skarbowymi akcyzy,

papierami wartościowymi.

Uwaga!! – podatki związane z działalnością gospodarczą płaci się bezgotówkowo jeśli podatnik ma obowiązek prowadzić księgi rachunkowe lub księgę przychodów i rozchodów.

W sposób szczególny:

znakami skarbowymi akcyzy,

papierami wartościowymi.

Uwaga!! – podatki związane z działalnością gospodarczą płaci się bezgotówkowo jeśli podatnik ma obowiązek prowadzić księgi rachunkowe lub księgę przychodów i rozchodów.

Слайд 20Potrącenie

Z wzajemnej, bezspornej i wymagalnej wierzytelności Skarbu Państwa lub jednostki samorządowej.

Następuje

z urzędu lub na wniosek.

Na wniosek można zaliczyć wierzytelność na przyszłe zobowiązanie wobec Skarbu Państwa, ale już wobec jednostek samorządowych nie.

Potrącenie następuje w drodze postanowienia, odmowa w drodze decyzji.

Na wniosek można zaliczyć wierzytelność na przyszłe zobowiązanie wobec Skarbu Państwa, ale już wobec jednostek samorządowych nie.

Potrącenie następuje w drodze postanowienia, odmowa w drodze decyzji.

Слайд 21Zaliczenie nadpłaty

Nadpłata – nadpłacony lub nienależnie uiszczony albo pobrany podatek a

także należność płatnika, inkasenta osoby trzeciej lub spadkobiercy.

Nadpłata powstaje w terminach określonych w Ordynacji – art. 73.

Powstaje w wyniku skorygowania rozliczenia przez podatnika lub w drodze decyzji organu podatkowego.

Jest zaliczana na zaległe i bieżące zobowiązania podatkowe oraz odsetki.

W ostateczności jest zwracana podatnikowi, o ile nie złoży wniosku o zaliczenie na przyszłe zobowiązania.

Nadpłata nie przekraczająca kosztów upomnienia w postępowaniu egzekucyjnym jest zwracana wyłącznie w kasie.

Nadpłata powstaje w terminach określonych w Ordynacji – art. 73.

Powstaje w wyniku skorygowania rozliczenia przez podatnika lub w drodze decyzji organu podatkowego.

Jest zaliczana na zaległe i bieżące zobowiązania podatkowe oraz odsetki.

W ostateczności jest zwracana podatnikowi, o ile nie złoży wniosku o zaliczenie na przyszłe zobowiązania.

Nadpłata nie przekraczająca kosztów upomnienia w postępowaniu egzekucyjnym jest zwracana wyłącznie w kasie.

Слайд 22Wygasanie zobowiązań podatkowych

Sposoby nieefektywne:

zaniechanie poboru,

umorzenie,

przedawnienie,

zwolnienie z obowiązku zapłaty ze względu na

treść interpretacji podatkowej.

Слайд 23Przeniesienie własności rzeczy lub praw majątkowych

Następuje tylko na wniosek podatnika.

Na rzecz

Skarbu państwa lub jednostek samorządowych.

W drodze umowy.

Wygaśnięcie zobowiązania organ podatkowy stwierdza w drodze decyzji.

Uwaga!! – nie zwraca się różnicy jeśli wartość rzeczy lub praw jest wyższa niż zaległość z odsetkami.

Uwaga!! – może być opodatkowana podatkiem od towarów i usług.

W drodze umowy.

Wygaśnięcie zobowiązania organ podatkowy stwierdza w drodze decyzji.

Uwaga!! – nie zwraca się różnicy jeśli wartość rzeczy lub praw jest wyższa niż zaległość z odsetkami.

Uwaga!! – może być opodatkowana podatkiem od towarów i usług.

Слайд 24Przedawnienie

5 lat od końca roku kalendarzowego, w którym upłynął termin płatności.

Możliwe

jest wydłużenie terminu przedawnienia w przypadku jego zawieszenia lub przerwania biegu.

Przedawnieniu podlega także prawo wydania decyzji ustalającej i prawo zwrotu nadpłaty.

Uwaga!!! – zobowiązania zabezpieczone hipoteką lub zastawem skarbowy nie ulegają przedawnieniu. Można ich dochodzić tylko z przedmiotu zabezpieczenia.

Przedawnieniu podlega także prawo wydania decyzji ustalającej i prawo zwrotu nadpłaty.

Uwaga!!! – zobowiązania zabezpieczone hipoteką lub zastawem skarbowy nie ulegają przedawnieniu. Można ich dochodzić tylko z przedmiotu zabezpieczenia.

Слайд 25Interpretacje podatkowe

Ogólne – wydawane przez Ministra Finansów z urzędu w celu

zapewnienia jednolitości stosowania prawa

Indywidualne – wydawane przez Ministra Finansów (Dyrektora jednej z wyznaczonych Izb Skarbowych), na wniosek podatnika. Dotyczą tylko stanu faktycznego wskazanego we wniosku.

Minister może w każdym czasie zmienić wydaną decyzję.

Wójt, burmistrz albo prezydent może wydawać indywidualne interpretacje w zakresie swojej właściwości.

Jeśli interpretacja nie jest wydana w ciągu 3 m-cy od złożenia wniosku, to za właściwe uznaje się stanowisko podatnika.

Zastosowanie się do interpretacji przed jej zmianą lub uchyleniem nie może szkodzić podatnikowi.

Indywidualne – wydawane przez Ministra Finansów (Dyrektora jednej z wyznaczonych Izb Skarbowych), na wniosek podatnika. Dotyczą tylko stanu faktycznego wskazanego we wniosku.

Minister może w każdym czasie zmienić wydaną decyzję.

Wójt, burmistrz albo prezydent może wydawać indywidualne interpretacje w zakresie swojej właściwości.

Jeśli interpretacja nie jest wydana w ciągu 3 m-cy od złożenia wniosku, to za właściwe uznaje się stanowisko podatnika.

Zastosowanie się do interpretacji przed jej zmianą lub uchyleniem nie może szkodzić podatnikowi.

Слайд 26Ulgi w zapłacie podatku

odroczenie płatności lub rozłożenie na raty podatku,

odroczenie płatności

lub rozłożenie na raty zaległości podatkowej,

zaniechanie poboru,

umorzenie podatku.

We wszystkich przypadkach jednakowe przesłanki – ważny interes podatnika lub interes społeczny.

Co do zasady dokonywane na wniosek. Wyjątkowo umorzenie może być z urzędu.

Uwaga!! – w przypadku podatków stanowiących dochód gminy a administrowanych przez naczelnika urzędu skarbowego – tylko za zgodą wójta, burmistrza lub prezydenta.

zaniechanie poboru,

umorzenie podatku.

We wszystkich przypadkach jednakowe przesłanki – ważny interes podatnika lub interes społeczny.

Co do zasady dokonywane na wniosek. Wyjątkowo umorzenie może być z urzędu.

Uwaga!! – w przypadku podatków stanowiących dochód gminy a administrowanych przez naczelnika urzędu skarbowego – tylko za zgodą wójta, burmistrza lub prezydenta.

Слайд 27Ulgi w zapłacie a pomoc publiczna

Jeśli nie zakłócają konkurencji nie są

pomocą publiczną,

Jeśli stanowią pomoc publiczną de minimis – są udzielane na zasadach określonych w odrębnych przepisach,

Jeśli stanowią pomoc publiczną – na cele wskazane w ustawie.

Jeśli stanowią pomoc publiczną de minimis – są udzielane na zasadach określonych w odrębnych przepisach,

Jeśli stanowią pomoc publiczną – na cele wskazane w ustawie.

Слайд 28Następstwo podatkowe

Przejście z jednego podmiotu na drugi określonych praw i obowiązków.

Następstwo podatkowe jest niezależne od następstwa w innych dziedzinach prawa.

W prawie podatkowym następuje z mocy prawa. Obejmuje prawa i obowiązki majątkowe oraz procesowe.

W prawie podatkowym następuje z mocy prawa. Obejmuje prawa i obowiązki majątkowe oraz procesowe.

Слайд 29Następstwo prawne osób prawnych i spółek

Połączenie,

Połączenie poprzez przejęcie,

Przekształcenie,

Wniesienie przedsiębiorstwa osoby fizycznej

do spółki osobowej,

Podział,

Nabycie przedsiębiorstwa państwowego.

Uwaga!! - na ograniczenia w naliczaniu odsetek.

Podział,

Nabycie przedsiębiorstwa państwowego.

Uwaga!! - na ograniczenia w naliczaniu odsetek.

Слайд 30Następstwo prawne spadkobierców

Obejmuje prawa i obowiązki majątkowe oraz uprawnienia procesowe, a

prawa niemajątkowe tylko związane z działalnością gospodarczą i tylko pod warunkiem kontynuowania działalności gospodarczej.

Odpowiedzialność analogicznie jak za długi spadkowe.

O zakresie odpowiedzialności orzekają organy podatkowe – bez orzeczenia odpowiedzialność jest „martwa”.

Organ podatkowy „rozlicza” spadkodawcę za ostatni rok podatkowy. Postępowanie z udziałem spadkobierców.

Uwaga!! – zapisobierca jest traktowany jak następca prawny chociaż następstwo dotyczy tylko odpowiedzialności za zobowiązania podatkowe.

Odpowiedzialność analogicznie jak za długi spadkowe.

O zakresie odpowiedzialności orzekają organy podatkowe – bez orzeczenia odpowiedzialność jest „martwa”.

Organ podatkowy „rozlicza” spadkodawcę za ostatni rok podatkowy. Postępowanie z udziałem spadkobierców.

Uwaga!! – zapisobierca jest traktowany jak następca prawny chociaż następstwo dotyczy tylko odpowiedzialności za zobowiązania podatkowe.

Слайд 31Odpowiedzialność osób trzecich

Osobista, ograniczona, na podstawie decyzji organu podatkowego

Solidarna z odpowiedzialnością

następcy prawnego.

Ma charakter posiłkowy – postępowanie wszczynane jeśli podatnik nie uiści należności w terminie.

Może być egzekwowana, jeśli egzekucja z majątku podatnika jest bezskuteczna.

Kategorie osób trzecich i szczegółowe zasady ich odpowiedzialności określa Ordynacja podatkowa.

Ma charakter posiłkowy – postępowanie wszczynane jeśli podatnik nie uiści należności w terminie.

Może być egzekwowana, jeśli egzekucja z majątku podatnika jest bezskuteczna.

Kategorie osób trzecich i szczegółowe zasady ich odpowiedzialności określa Ordynacja podatkowa.

Слайд 32Klasyfikacje podatków

Pośrednie (obciążają produkcję, sprzedaż, import i konsumpcję a ich ciężar

ponoszą ostateczni konsumenci) i bezpośrednie (nakładane bezpośrednio na osoby lub majątek),

Dochodowe, majątkowe i od wydatków – odwołuje się do przedmiotu opodatkowania w znaczeniu ekonomicznym,

Osobiste (uwzględniające sytuację osobistą podatnika) i rzeczowe.

Dochodowe, majątkowe i od wydatków – odwołuje się do przedmiotu opodatkowania w znaczeniu ekonomicznym,

Osobiste (uwzględniające sytuację osobistą podatnika) i rzeczowe.

Слайд 33Podatek od towarów i usług - cechy

- pośredni,

- obrotowy,

- od wydatków,

-

od wartości dodanej,

konsumpcyjny,

- neutralność,

- opodatkowanie konsumpcji,

- powszechność,

- unikanie zakłóceń konkurencji

konsumpcyjny,

- neutralność,

- opodatkowanie konsumpcji,

- powszechność,

- unikanie zakłóceń konkurencji

Слайд 34Zakres przedmiotowy opodatkowania

odpłatna dostawa towarów,

odpłatne świadczenie usług,

import towarów,

eksport towarów,

wewnątrzwspólnotowe nabycie towarów

na terytorium kraju za wynagrodzeniem,

wewnątrzwspólnotowa dostawa towarów,

towary objęte remanentem likwidacyjnym przy rozwiązaniu spółki osobowej lub likwidacji działalności przez osobę fizyczną.

wewnątrzwspólnotowa dostawa towarów,

towary objęte remanentem likwidacyjnym przy rozwiązaniu spółki osobowej lub likwidacji działalności przez osobę fizyczną.

Слайд 35Dostawa towarów

„przeniesienie prawa do dysponowania towarem jak właściciel”

sprzedaż towarów,

przeniesienie własności towaru

z nakazu organu władzy,

najem, dzierżawa, leasing,

komis,

ustanowienie niektórych ograniczonych praw rzeczowych,

ustanowienie użytkowania wieczystego,

przekazanie lub zużycie towaru na potrzeby osobiste podatnika, jego pracowników i byłych pracowników itd.,

przekazania towarów bez wynagrodzenia, np. darowizny,

transakcje łańcuchowe.

najem, dzierżawa, leasing,

komis,

ustanowienie niektórych ograniczonych praw rzeczowych,

ustanowienie użytkowania wieczystego,

przekazanie lub zużycie towaru na potrzeby osobiste podatnika, jego pracowników i byłych pracowników itd.,

przekazania towarów bez wynagrodzenia, np. darowizny,

transakcje łańcuchowe.

Слайд 36Świadczenie usług – pojęcie usługi

„każde świadczenie na rzecz osoby fizycznej, prawnej

lub jednostki nie posiadającej osobowości prawnej nie będące dostawą towarów, w tym również:

1) przeniesienie praw do wartości niematerialnych i prawnych, bez względu na formę, w jakiej dokonano czynności prawnej;

2) zobowiązanie do powstrzymania się od dokonania czynności lub do tolerowania czynności lub sytuacji;

3) świadczenie usług zgodnie z nakazem organu władzy publicznej lub podmiotu działającego w jego imieniu lub nakazem wynikającym z mocy prawa”.

1) przeniesienie praw do wartości niematerialnych i prawnych, bez względu na formę, w jakiej dokonano czynności prawnej;

2) zobowiązanie do powstrzymania się od dokonania czynności lub do tolerowania czynności lub sytuacji;

3) świadczenie usług zgodnie z nakazem organu władzy publicznej lub podmiotu działającego w jego imieniu lub nakazem wynikającym z mocy prawa”.

Слайд 37Import towarów

Przywóz towarów z terytorium państwa trzeciego (spoza obszaru Wspólnoty) na

terytorium Polski.

Слайд 38Eksport towarów

potwierdzony przez urząd celny określony w przepisach celnych wywóz towarów

z terytorium kraju poza terytorium Unii Europejskiej w wykonaniu czynności dostawy, jeżeli wywóz jest dokonany przez:

a) dostawcę lub na jego rzecz,

b) nabywcę mającego siedzibę poza terytorium kraju, lub na jego rzecz, z wyłączeniem towarów wywożonych przez samego nabywcę dla celów wyposażenia lub zaopatrzenia statków rekreacyjnych oraz turystycznych statków powietrznych lub innych środków transportu służących do celów prywatnych.

a) dostawcę lub na jego rzecz,

b) nabywcę mającego siedzibę poza terytorium kraju, lub na jego rzecz, z wyłączeniem towarów wywożonych przez samego nabywcę dla celów wyposażenia lub zaopatrzenia statków rekreacyjnych oraz turystycznych statków powietrznych lub innych środków transportu służących do celów prywatnych.

Слайд 39Wewnątrzwspólnotowe nabycie towarów

nabycie prawa do rozporządzania jak właściciel towarami, które w

wyniku dokonanej dostawy są wysyłane lub transportowane na terytorium państwa członkowskiego inne niż terytorium państwa członkowskiego rozpoczęcia wysyłki lub transportu przez dokonującego dostawy, nabywcę towarów lub na ich rzecz.

Слайд 40Wewnątrzwspólnotowa dostawa towarów

wywóz towarów z terytorium kraju w wykonaniu dostawy towarów

na terytorium państwa członkowskiego inne niż terytorium kraju.

Слайд 41Opodatkowanie zakończenia działalności

w przypadku:

1) rozwiązania spółki cywilnej lub handlowej niemającej osobowości prawnej;

2) zaprzestania

przez podatnika, będącego osobą fizyczną wykonywania czynności podlegających opodatkowaniu, obowiązanego, do zgłoszenia zaprzestania działalności naczelnikowi urzędu skarbowego.

zakres – towary własnej produkcji oraz towary nabyte, które nie zostały odsprzedane,

ograniczenia:

- środki trwałe,

- towary, w stosunku do których nie przysługiwało prawo do rozliczenia podatku naliczonego.

zakres – towary własnej produkcji oraz towary nabyte, które nie zostały odsprzedane,

ograniczenia:

- środki trwałe,

- towary, w stosunku do których nie przysługiwało prawo do rozliczenia podatku naliczonego.

Слайд 42Wyłączenia z opodatkowania

zbycie przedsiębiorstwa,

zbycie zakładu (oddziału) samodzielnie sporządzającego bilans,

czynności, które nie

mogą być przedmiotem prawnie skutecznej umowy,

działalność w zakresie gir losowych, zakładów wzajemnych, gier na automatach i gir na automatach o niskich wygranych opodatkowanych podatkiem od gier.

działalność w zakresie gir losowych, zakładów wzajemnych, gier na automatach i gir na automatach o niskich wygranych opodatkowanych podatkiem od gier.

Слайд 43Zwolnienia z opodatkowania

Bardzo długa lista określona w ustawie (art. 43-82 i

w przepisach wykonawczych, np.:

dostawa towarów używanych, pod warunkiem że w stosunku do tych towarów nie przysługiwało dokonującemu ich dostawy prawo do obniżenia kwoty podatku należnego o kwotę podatku naliczonego;

dostawę produktów rolnych pochodzących z własnej działalności rolniczej, dokonywaną przez rolnika ryczałtowego oraz świadczenie usług rolniczych przez rolnika ryczałtowego;

dostawa terenów niezabudowanych innych niż tereny budowlane oraz przeznaczone pod zabudowę;

dostawa budynków, budowli lub ich części, z wyjątkiem gdy:

a) dostawa jest dokonywana w ramach pierwszego zasiedlenia lub przed nim,

b) pomiędzy pierwszym zasiedleniem a dostawą budynku, budowli lub ich części upłynął okres krótszy niż 2 lata.

dostawa towarów używanych, pod warunkiem że w stosunku do tych towarów nie przysługiwało dokonującemu ich dostawy prawo do obniżenia kwoty podatku należnego o kwotę podatku naliczonego;

dostawę produktów rolnych pochodzących z własnej działalności rolniczej, dokonywaną przez rolnika ryczałtowego oraz świadczenie usług rolniczych przez rolnika ryczałtowego;

dostawa terenów niezabudowanych innych niż tereny budowlane oraz przeznaczone pod zabudowę;

dostawa budynków, budowli lub ich części, z wyjątkiem gdy:

a) dostawa jest dokonywana w ramach pierwszego zasiedlenia lub przed nim,

b) pomiędzy pierwszym zasiedleniem a dostawą budynku, budowli lub ich części upłynął okres krótszy niż 2 lata.

Слайд 44Podatnicy

osoby prawne, jednostki organizacyjne niemające osobowości prawnej oraz osoby fizyczne, wykonujące

samodzielnie działalność gospodarczą, bez względu na cel lub rezultat takiej działalności;

za zgodą naczelnika urzędu skarbowego, właściwego dla osoby prawnej podatnikami mogą być również jednostki organizacyjne osoby prawnej, będącej organizacją pożytku publicznego;

w przypadku osób fizycznych prowadzących wyłącznie gospodarstwo rolne, leśne lub rybackie za podatnika uważa się osobę, która złoży zgłoszenie rejestracyjne,

za zgodą naczelnika urzędu skarbowego, właściwego dla osoby prawnej podatnikami mogą być również jednostki organizacyjne osoby prawnej, będącej organizacją pożytku publicznego;

w przypadku osób fizycznych prowadzących wyłącznie gospodarstwo rolne, leśne lub rybackie za podatnika uważa się osobę, która złoży zgłoszenie rejestracyjne,

Слайд 45Działalność gospodarcza

obejmuje wszelką działalność producentów, handlowców lub usługodawców, w tym podmiotów

pozyskujących zasoby naturalne oraz rolników, a także działalność osób wykonujących wolne zawody, również wówczas, gdy czynność została wykonana jednorazowo w okolicznościach wskazujących na zamiar wykonywania czynności w sposób częstotliwy. Działalność gospodarcza obejmuje również w szczególności czynności polegające na wykorzystywaniu towarów lub wartości niematerialnych i prawnych w sposób ciągły dla celów zarobkowych.

Слайд 46Wyłączenia z zakresu działalności gospodarczej

czynności, z tytułu których przychody zostały wymienione

w art. 12 ust. 1-6 ustawy o podatku dochodowym od osób fizycznych,

z tytułu których przychody zostały wymienione w art. 13 pkt 2-9 ustawy o podatku dochodowym od osób fizycznych, jeżeli z tytułu wykonania tych czynności osoby te są związane ze zlecającym wykonanie tych czynności prawnymi więzami tworzącymi stosunek prawny pomiędzy zlecającym wykonanie czynności i wykonującym zlecane czynności co do warunków wykonywania tych czynności, wynagrodzenia i odpowiedzialności zlecającego wykonanie tych czynności wobec osób trzecich.

z tytułu których przychody zostały wymienione w art. 13 pkt 2-9 ustawy o podatku dochodowym od osób fizycznych, jeżeli z tytułu wykonania tych czynności osoby te są związane ze zlecającym wykonanie tych czynności prawnymi więzami tworzącymi stosunek prawny pomiędzy zlecającym wykonanie czynności i wykonującym zlecane czynności co do warunków wykonywania tych czynności, wynagrodzenia i odpowiedzialności zlecającego wykonanie tych czynności wobec osób trzecich.

Слайд 47Szczególne grupy podatników

osoby prawne, jednostki organizacyjne niemające osobowości prawnej oraz osoby

fizyczne, niebędące podatnikami zarejestrowanymi jeżeli dokonują dokonujące okazjonalnie wewnątrzwspólnotowej dostawy nowych środków transportu, w przypadku gdy okoliczności nie wskazują na zamiar wykonywania tej czynności w sposób częstotliwy;

osoby prawne, jednostki organizacyjne niemające osobowości prawnej oraz osoby fizyczne wymienione w art. 17 ustawy o podatku od towarów i usług.

osoby prawne, jednostki organizacyjne niemające osobowości prawnej oraz osoby fizyczne wymienione w art. 17 ustawy o podatku od towarów i usług.

Слайд 48Rolnicy ryczałtowi

Rolnicy dokonujący dostawy produktów rolnych pochodzących z własnej działalności rolniczej

lub świadczącego usługi rolnicze, korzystającego ze zwolnienia od podatku na podstawie, z wyjątkiem rolnika obowiązanego na podstawie odrębnych przepisów do prowadzenia ksiąg rachunkowych.

Korzystają ze zryczałtowanego zwrotu podatku o ile dostarczają produkty rolne podatnikowi podatku VAT.

Korzystają ze zryczałtowanego zwrotu podatku o ile dostarczają produkty rolne podatnikowi podatku VAT.

Слайд 49Wyłączenia podmiotowe

organy władzy publicznej oraz urzędy obsługujące te organy w zakresie

realizowanych zadań nałożonych odrębnymi przepisami prawa, dla realizacji których zostały one powołane, z wyłączeniem czynności wykonywanych na podstawie zawartych umów cywilnoprawnych.

Слайд 50Przedstawiciel podatkowy

Szczególny podmiot podatku. „Reprezentant” obligatoryjny podatnika nieposiadającego siedziby działalności gospodarczej

lub stałego miejsca prowadzenia działalności gospodarczej na terytorium państwa członkowskiego, podlegającego obowiązkowi zarejestrowania się jako podatnik VAT czynny. Może być ustanowiony przez podatnika posiadającego siedzibę działalności gospodarczej lub stałe miejsce prowadzenia działalności gospodarczej na terytorium państwa członkowskiego innym niż terytorium kraju.

Слайд 51Zakres obowiązków przedstawiciela podatkowego

obowiązki tego podatnika w zakresie rozliczania podatku, w

tym w zakresie sporządzania deklaracji podatkowych oraz informacji podsumowujących, oraz w zakresie prowadzenia i przechowywania dokumentacji, w tym ewidencji, na potrzeby podatku;

inne czynności wynikające z przepisów o podatku od towarów i usług, jeżeli został do tego upoważniony w umowie.

Uwaga!! – przedstawiciel podatkowy odpowiada solidarnie z podatnikiem za jego zobowiązania podatkowe.

inne czynności wynikające z przepisów o podatku od towarów i usług, jeżeli został do tego upoważniony w umowie.

Uwaga!! – przedstawiciel podatkowy odpowiada solidarnie z podatnikiem za jego zobowiązania podatkowe.

Слайд 52Obowiązek podatkowy – moment powstania

powstaje z chwilą wydania towaru lub wykonania

usługi.

Przypadki szczególne (art. 19 i przepisy szczególne):

jeżeli dostawa towaru lub wykonanie usługi powinny być potwierdzone fakturą, obowiązek podatkowy powstaje z chwilą wystawienia faktury, nie później jednak niż w 7. dniu, licząc od dnia wydania towaru lub wykonania usługi,

w imporcie towarów powstaje z chwilą powstania długu celnego,

jeżeli przed wydaniem towaru lub wykonaniem usługi otrzymano część należności, w szczególności: przedpłatę, zaliczkę, zadatek, ratę, obowiązek podatkowy powstaje z chwilą jej otrzymania w tej części,

W wewnątrzwspólnotowej dostawie towarów obowiązek podatkowy powstaje z chwilą wystawienia faktury przez podatnika, nie później jednak niż 15. dnia miesiąca następującego po miesiącu, w którym dokonano tej dostawy.

Przypadki szczególne (art. 19 i przepisy szczególne):

jeżeli dostawa towaru lub wykonanie usługi powinny być potwierdzone fakturą, obowiązek podatkowy powstaje z chwilą wystawienia faktury, nie później jednak niż w 7. dniu, licząc od dnia wydania towaru lub wykonania usługi,

w imporcie towarów powstaje z chwilą powstania długu celnego,

jeżeli przed wydaniem towaru lub wykonaniem usługi otrzymano część należności, w szczególności: przedpłatę, zaliczkę, zadatek, ratę, obowiązek podatkowy powstaje z chwilą jej otrzymania w tej części,

W wewnątrzwspólnotowej dostawie towarów obowiązek podatkowy powstaje z chwilą wystawienia faktury przez podatnika, nie później jednak niż 15. dnia miesiąca następującego po miesiącu, w którym dokonano tej dostawy.

Слайд 53Obowiązek podatkowy u małych podatników

Mały podatnik - u którego wartość sprzedaży

(wraz z kwotą podatku) nie przekroczyła w poprzednim roku podatkowym wyrażonej w złotych kwoty odpowiadającej równowartości 1.200.000 euro (wyjątek – prowadzący przedsiębiorstwo maklerskie zarządzającego funduszami inwestycyjnymi, będącego agentem, zleceniobiorcą lub inną osobą świadczącą usługi o podobnym charakterze, z wyjątkiem komisu).

1) z dniem otrzymania całości lub części zapłaty - w przypadku dokonania dostawy towarów lub świadczenia usług na rzecz podatnika, zarejestrowanego jako podatnik VAT czynny,

2) z dniem otrzymania całości lub części zapłaty, nie później niż 180. dnia, licząc od dnia wydania towaru lub wykonania usługi - w przypadku dokonania dostawy towarów lub świadczenia usług na rzecz podmiotu innego niż wymieniony w pkt 1

1) z dniem otrzymania całości lub części zapłaty - w przypadku dokonania dostawy towarów lub świadczenia usług na rzecz podatnika, zarejestrowanego jako podatnik VAT czynny,

2) z dniem otrzymania całości lub części zapłaty, nie później niż 180. dnia, licząc od dnia wydania towaru lub wykonania usługi - w przypadku dokonania dostawy towarów lub świadczenia usług na rzecz podmiotu innego niż wymieniony w pkt 1

Слайд 54Miejsce świadczenia

Określa miejsce opodatkowania danej czynności. Jest to zgodne z charakterem

podatku od towarów i usług jako podatku krajowego, który dotyczy czynności wykonywanych na terytorium kraju. W wielu przypadkach nie jest bowiem możliwe określenie faktycznego miejsca wykonania danej czynności. Miejsce świadczenia określa tylko i wyłącznie miejsce, gdzie czynność będzie opodatkowana, natomiast niekoniecznie mówi cokolwiek o miejscu wykonania danych czynności.

Слайд 55Podstawa opodatkowania

Co do zasady obrót, czyli kwota należna (całość świadczenia należnego

od nabywcy powiększona o dotacje, subwencje i dopłaty), pomniejszona o kwotę podatku należnego.

W przypadku zaliczki – kwota zaliczki pomniejszona o podatek należny.

W przypadku należności w naturze – wartość rynkowa pomniejszona o należny podatek.

W imporcie – wartość celna powiększona o należne cło i ew. akcyzę.

Uwaga!! – na art. 32 ustawy – możliwość korygowania podstawy opodatkowania przez organ podatkowy w przypadku podmiotów powiązanych.

W przypadku zaliczki – kwota zaliczki pomniejszona o podatek należny.

W przypadku należności w naturze – wartość rynkowa pomniejszona o należny podatek.

W imporcie – wartość celna powiększona o należne cło i ew. akcyzę.

Uwaga!! – na art. 32 ustawy – możliwość korygowania podstawy opodatkowania przez organ podatkowy w przypadku podmiotów powiązanych.

Слайд 56Wymiar i pobór podatku w imporcie

Co do zasady dokonywany w zgłoszeniu

celnym. Płatny na zasadach takich, jak cło.

Naczelnik urzędu celnego może określić w innej wysokości.

Uwaga!! – po złożeniu zgłoszenia celnego podatnik może wystąpić o wydanie decyzji określającej wysokość podatku. Podatek płatny w ciągu 10 dni od dnia powiadomienia o wysokości należności przez organ celny.

Naczelnik urzędu celnego może określić w innej wysokości.

Uwaga!! – po złożeniu zgłoszenia celnego podatnik może wystąpić o wydanie decyzji określającej wysokość podatku. Podatek płatny w ciągu 10 dni od dnia powiadomienia o wysokości należności przez organ celny.

Слайд 57Stawki podatku

Podstawowa – 23%

Obniżone – 8%, 5%,

Stawka preferencyjna – 0%.

Uwaga!!

– stawka 7% zryczałtowanego zwrotu podatku dla rolników ryczałtowych nie jest stawką podatkową.

Слайд 58Podatek rolny

Jest rodzajem podatku dochodowego (dochodowo-majątkowy).

Podmioty podatku:

1) właścicielami gruntów, z

zastrzeżeniem ust. 2;

2) posiadaczami samoistnymi gruntów;

użytkownikami wieczystymi gruntów;

dzierżawca gruntów:

5) posiadaczami gruntów, stanowiących własność Skarbu Państwa lub jednostki samorządu terytorialnego, jeżeli posiadanie:

a) wynika z umowy lub innego tytułu prawnego,

b) jest bez tytułu prawnego, z wyjątkiem gruntów wchodzących w skład Zasobu Własności Rolnej Skarbu Państwa lub będących w zarządzie Lasów Państwowych; w tym przypadku podatnikami są odpowiednio jednostki organizacyjne Agencji Nieruchomości Rolnych i Lasów Państwowych.

2) posiadaczami samoistnymi gruntów;

użytkownikami wieczystymi gruntów;

dzierżawca gruntów:

5) posiadaczami gruntów, stanowiących własność Skarbu Państwa lub jednostki samorządu terytorialnego, jeżeli posiadanie:

a) wynika z umowy lub innego tytułu prawnego,

b) jest bez tytułu prawnego, z wyjątkiem gruntów wchodzących w skład Zasobu Własności Rolnej Skarbu Państwa lub będących w zarządzie Lasów Państwowych; w tym przypadku podatnikami są odpowiednio jednostki organizacyjne Agencji Nieruchomości Rolnych i Lasów Państwowych.

Слайд 59Podatek rolny

Przedmiot podatku:

grunty sklasyfikowane w ewidencji gruntów i budynków jako użytki

rolne lub jako grunty zadrzewione i zakrzewione na użytkach rolnych, z wyjątkiem gruntów zajętych na prowadzenie działalności gospodarczej innej niż działalność rolnicza.

Слайд 60Podatek rolny

Podstawa opodatkowania:

1) dla gruntów gospodarstw rolnych - liczba hektarów przeliczeniowych

ustalana na podstawie powierzchni, rodzajów i klas użytków rolnych wynikających z ewidencji gruntów i budynków oraz zaliczenia do okręgu podatkowego;

dla pozostałych gruntów - liczba hektarów wynikająca z ewidencji gruntów i budynków.

dla pozostałych gruntów - liczba hektarów wynikająca z ewidencji gruntów i budynków.

Слайд 61Podatek rolny

Stawka podatku:

1) od 1 ha przeliczeniowego gruntów - równowartość pieniężną 2,5

q żyta,

2) od 1 ha rzeczywistego gruntów - równowartość pieniężną 5 q żyta

obliczone według średniej ceny skupu żyta za pierwsze trzy kwartały roku poprzedzającego rok podatkowy.

Uwaga!!! – Rada Gminy może obniżyć cenę skupu żyta.

2) od 1 ha rzeczywistego gruntów - równowartość pieniężną 5 q żyta

obliczone według średniej ceny skupu żyta za pierwsze trzy kwartały roku poprzedzającego rok podatkowy.

Uwaga!!! – Rada Gminy może obniżyć cenę skupu żyta.

Слайд 62Podatek rolny

Zwolnienia:

przedmiotowe – kilkanaście – art. 12 ust. 1 ustawy o

podatku rolnym,

podmiotowe – na wniosek:

1) uczelnie;

2) publiczne i niepubliczne jednostki organizacyjne objęte systemem oświaty oraz prowadzące je organy, w zakresie gruntów zajętych na działalność oświatową;

3) instytuty naukowe i pomocnicze jednostki naukowe Polskiej Akademii Nauk, w odniesieniu do gruntów, które są niezbędne do realizacji zadań statutowych;

4) prowadzących zakłady pracy chronionej ;

5) instytuty badawcze;

6) przedsiębiorców o statusie centrum badawczo-rozwojowego;

7) Polski Związek Działkowców z tytułu użytkowania i użytkowania wieczystego gruntu rodzinnych ogrodów działkowych.

podmiotowe – na wniosek:

1) uczelnie;

2) publiczne i niepubliczne jednostki organizacyjne objęte systemem oświaty oraz prowadzące je organy, w zakresie gruntów zajętych na działalność oświatową;

3) instytuty naukowe i pomocnicze jednostki naukowe Polskiej Akademii Nauk, w odniesieniu do gruntów, które są niezbędne do realizacji zadań statutowych;

4) prowadzących zakłady pracy chronionej ;

5) instytuty badawcze;

6) przedsiębiorców o statusie centrum badawczo-rozwojowego;

7) Polski Związek Działkowców z tytułu użytkowania i użytkowania wieczystego gruntu rodzinnych ogrodów działkowych.

Слайд 63Podatek rolny – ulga inwestycyjna na wniosek

1) budowa lub modernizacja budynków

inwentarskich służących do chowu, hodowli i utrzymywania zwierząt gospodarskich oraz obiektów służących ochronie środowiska,

2) zakup i zainstalowanie:

a) deszczowni,

b) urządzeń melioracyjnych i urządzeń zaopatrzenia gospodarstwa w wodę,

c) urządzeń do wykorzystywania na cele produkcyjne naturalnych źródeł energii (wiatru, biogazu, słońca, spadku wód)

jeżeli wydatki te nie zostały sfinansowane w całości lub w części z udziałem środków publicznych.

Uwaga!!! – może trwać max. 15 lat.

2) zakup i zainstalowanie:

a) deszczowni,

b) urządzeń melioracyjnych i urządzeń zaopatrzenia gospodarstwa w wodę,

c) urządzeń do wykorzystywania na cele produkcyjne naturalnych źródeł energii (wiatru, biogazu, słońca, spadku wód)

jeżeli wydatki te nie zostały sfinansowane w całości lub w części z udziałem środków publicznych.

Uwaga!!! – może trwać max. 15 lat.

Слайд 64Podatek rolny – ulga żołnierska

gospodarstwa rolne:

1) żołnierzy odbywających zasadniczą służbę wojskową lub

długotrwałe przeszkolenie wojskowe,

osób spełniających zastępczo obowiązek służby wojskowej w formie skoszarowanej

- prowadzących te gospodarstwa bezpośrednio przed powołaniem do służby, stosuje się ulgę w podatku rolnym w wysokości 60 %.

Przy opodatkowaniu gospodarstw rolnych członków rodzin ww. osób stosuje się ulgę w podatku rolnym w wysokości 40 %.

Uwaga!! – ulga na wniosek.

osób spełniających zastępczo obowiązek służby wojskowej w formie skoszarowanej

- prowadzących te gospodarstwa bezpośrednio przed powołaniem do służby, stosuje się ulgę w podatku rolnym w wysokości 60 %.

Przy opodatkowaniu gospodarstw rolnych członków rodzin ww. osób stosuje się ulgę w podatku rolnym w wysokości 40 %.

Uwaga!! – ulga na wniosek.

Слайд 65Podatek rolny – obniżka podatku

1) Podatek rolny od gruntów położonych na terenach

podgórskich i górskich obniża się o 30 % dla gruntów klas I, II, IIIa, III i IIIb, a o 60 % dla gruntów klas IVa, IV i IVb.

2) Za miejscowości położone na terenach podgórskich i górskich uważa się miejscowości, w których co najmniej 50 % użytków rolnych jest położonych powyżej 350 m nad poziomem morza. Wykaz tych miejscowości w danym województwie ustala sejmik województwa.

2) Za miejscowości położone na terenach podgórskich i górskich uważa się miejscowości, w których co najmniej 50 % użytków rolnych jest położonych powyżej 350 m nad poziomem morza. Wykaz tych miejscowości w danym województwie ustala sejmik województwa.

Слайд 66Podatek rolny

Tryb płatności:

osoby fizyczne – 4 raty, na podstawie decyzji.

pozostali –

4 raty ale na zasadzie samoobliczenia.

Uwaga! – jeśli w trakcie roku nastąpi zmiana stanu faktycznego, to zmiana w zakresie opodatkowania następuje od początku następnego miesiąca.

Uwaga!! – Rada gminy może zarządzić pobór w drodze inkasa i ustalić inkasentów.

Uwaga! – jeśli w trakcie roku nastąpi zmiana stanu faktycznego, to zmiana w zakresie opodatkowania następuje od początku następnego miesiąca.

Uwaga!! – Rada gminy może zarządzić pobór w drodze inkasa i ustalić inkasentów.