- Главная

- Разное

- Дизайн

- Бизнес и предпринимательство

- Аналитика

- Образование

- Развлечения

- Красота и здоровье

- Финансы

- Государство

- Путешествия

- Спорт

- Недвижимость

- Армия

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Новое с 2015 года для Общественных организаций инвалидов презентация

Содержание

- 1. Новое с 2015 года для Общественных организаций инвалидов

- 2. Отчетность Федеральным законом от 4 ноября 2014 г.

- 3. Отчетность 5. Упрощенные способы ведения бухгалтерского учета, включая

- 4. 99-ФЗ Федеральный закон от 05.05.2014 N 99-ФЗ

- 5. Федеральный закон от 05.05.2014 N 99-ФЗ

- 6. Федеральный закон от 05.05.2014 N 99-ФЗ

- 7. Деятельность приносящая доход Виды и признаки деятельности,

- 8. Деятельность приносящая доход Предпринимательская деятельность характеризуется набором

- 9. Деятельность приносящая доход Для предпринимательской деятельности характерны

- 10. предпринимательская деятельность НКО должна отвечать следующим требованиям:

- 11. В балансе за 2014 год Сформировать Фонд

- 12. Состав упрощенного баланса Приказ Минфина 66н приложение

- 13. ПОЗИЦИЯ МИНФИНА Некоммерческие организации для составления упрощенной

- 14. Упрощенный баланс Активы и пассивы нового баланса

- 15. Упрощенный баланс Пассивы данного баланса включают всего

- 16. Отчет о целевом использовании средств

- 17. Полный баланс Приказ Минфина 66н Приложение 1

- 18. Упрощенная декларация Для применения упрощенной декларации есть

- 19. Упрощенная декларация 1. За отчетный (налоговый) период

- 20. Упрощенная декларация 2. Если компания сдает упрощенную

- 21. Упрощенная декларация 4. Единая форма предусмотрена только

- 22. Новая декларация по УСН Срок уплаты и

- 23. Новая декларация по УСН Авансовые платежи по

- 24. Новая декларация по УСН Декларация утверждена приказом

- 25. Новая декларация по УСН В отличие от

- 26. Новая декларация по УСН Для упрощенцев с

- 27. Новая декларация по НДС Декларация по УСН

- 28. Новая декларация по НДС Изменения, вносимые в

- 29. Новая декларация по НДС Определили новые обязательства

- 30. Новая декларация по НДС а именно:

- 31. Новая декларация по НДС Состав сведений,

- 32. Министерство финансов Российской Федерации П и с

- 33. В соответствии с пунктом 4 статьи 252

- 34. Кассовые операции С июня 2014 года вступило

- 35. Новое Установлены новые правила наличных расчетов Указание

- 36. Указание № 3073-У, как и прежде, запрещает

- 37. Указание № 3073-У, как и прежде, запрещает

- 38. Установлен перечень операций, на которые организации могут

- 39. Принятое Указание № 3073-У Порядок расчетов с

- 40. Расчет лимита по 3210-у Остался прежним.

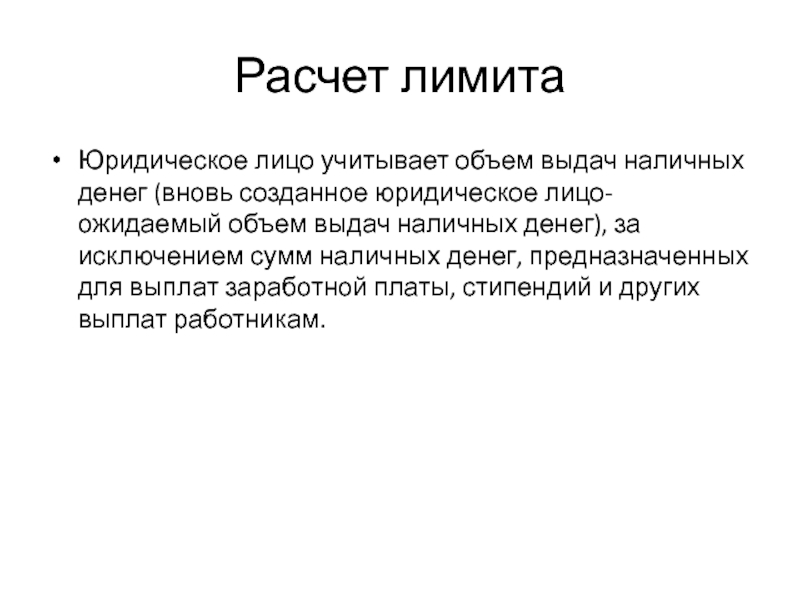

- 41. Расчет лимита Юридическое лицо учитывает объем выдач

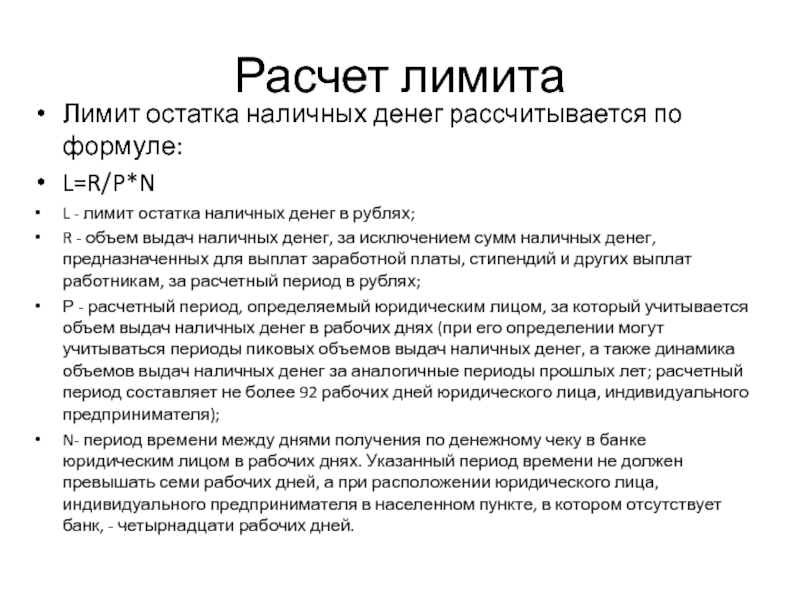

- 42. Расчет лимита Лимит остатка наличных денег рассчитывается

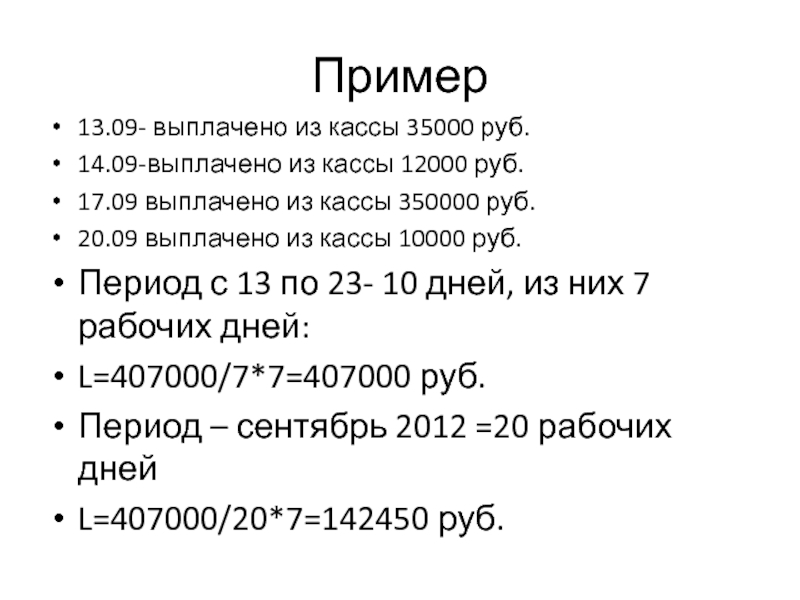

- 43. Пример 13.09- выплачено из кассы 35000 руб.

- 44. Изменения по учету кассовых операций Вести кассовые

- 45. Изменения Обособленное подразделение самостоятельно сдает наличные деньги

- 46. Изменения Если же обособленное подразделение сдает наличные

- 47. Подписи кассовых документов Подписи в кассовых документах

- 48. Новое в заполнении в документы, за исключением

- 49. Новое в заполнении в РКО получателю больше

- 50. уточнение Кассир снабжается печатью (штампом), содержащей

- 51. Авансовые отчеты Сотрудник Командировка Средства под

- 52. Аванс и под отчет пункт

- 53. Аванс и под отчет При выдаче

- 54. Аванс и под отчет В случае выдачи

- 55. Письмо Роструда от 30.07.2014 N 1693-6-1 Выплата

- 56. Утверждена форма справки об исполнении обязанности по

- 57. Расходы на аренду можно учесть на основании

- 58. Письмо Минфина России от 28.08.2014 N 03-03-07/42948

- 59. Разное С мая 2014 года налогоплательщики

- 60. Разное Эта обязанность теперь возложена на банки.ИФНС

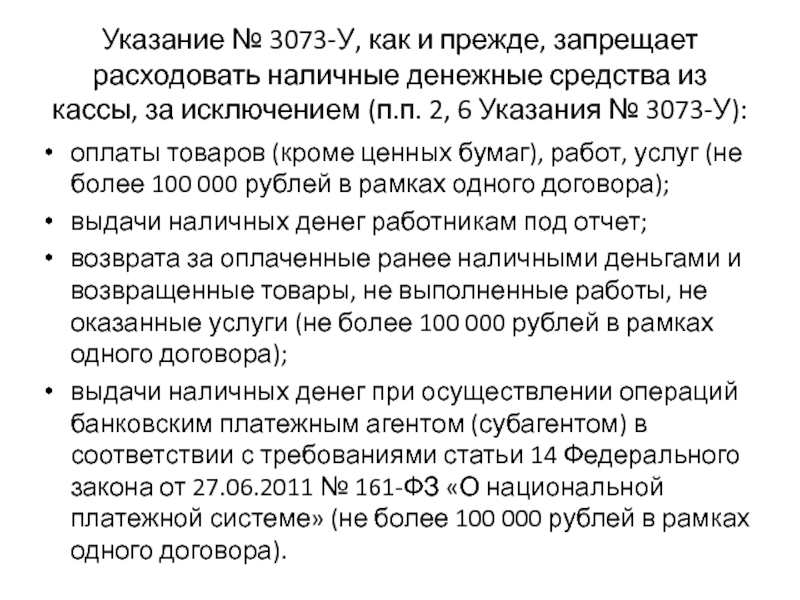

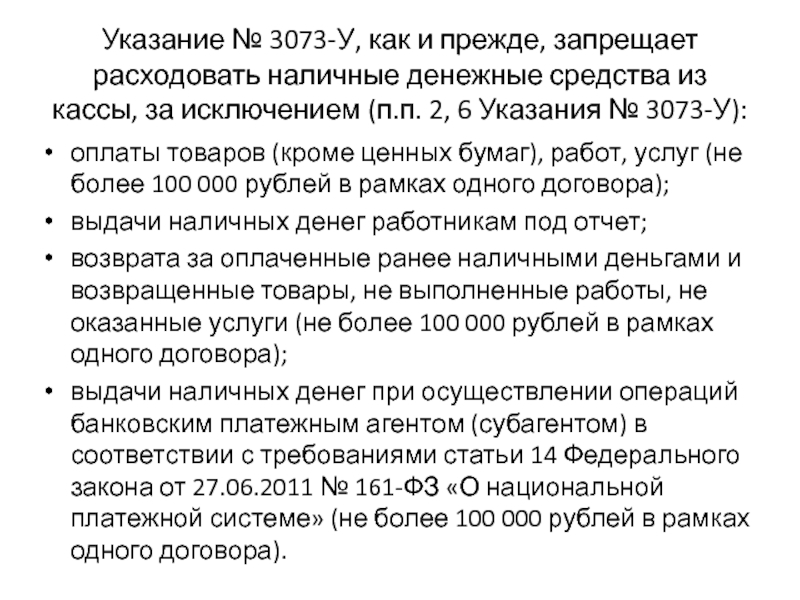

- 61. Новый Коэффициент для расчета СДЗ равен 29,3.

- 62. Информация Минтруда России от 16.06.2014 "О

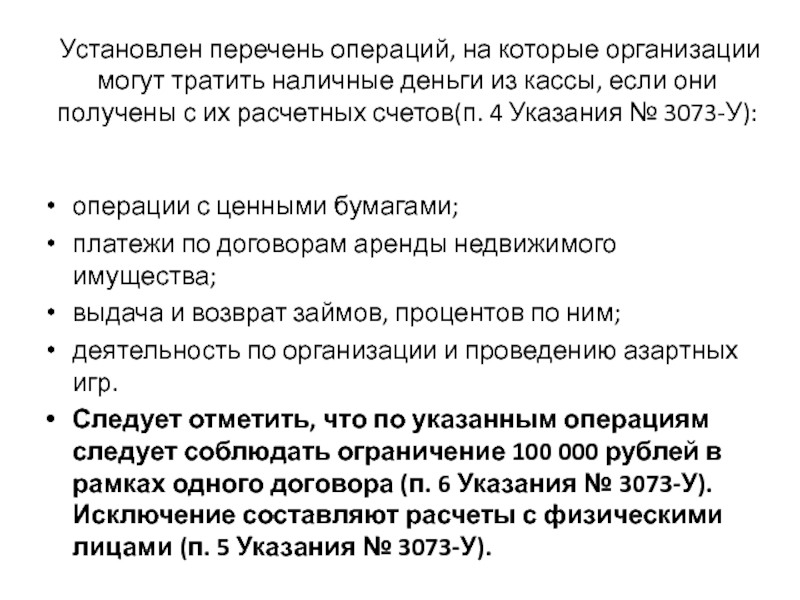

- 63. Письмо Минтруда России от 04 апреля 2014

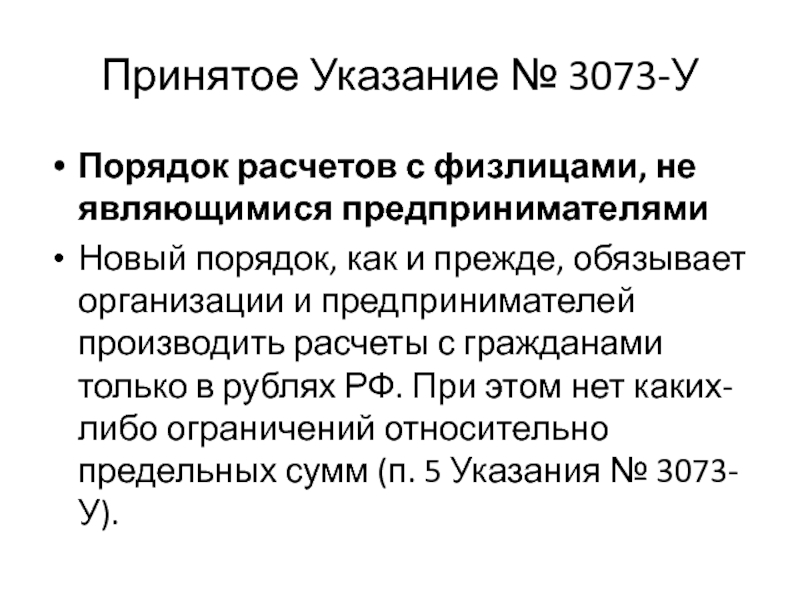

- 64. НОВОЕ в 2014 году ДО конца

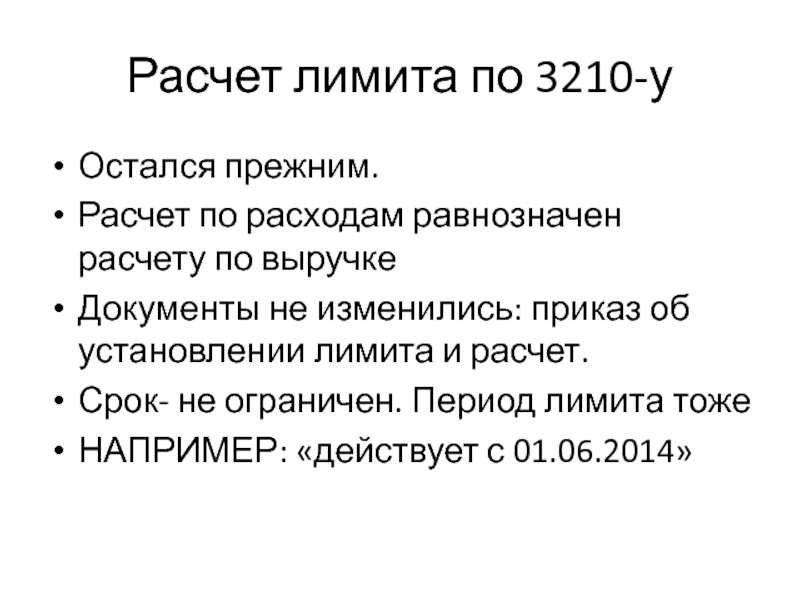

- 65. НОВОЕ в 2014 году С 2014 года

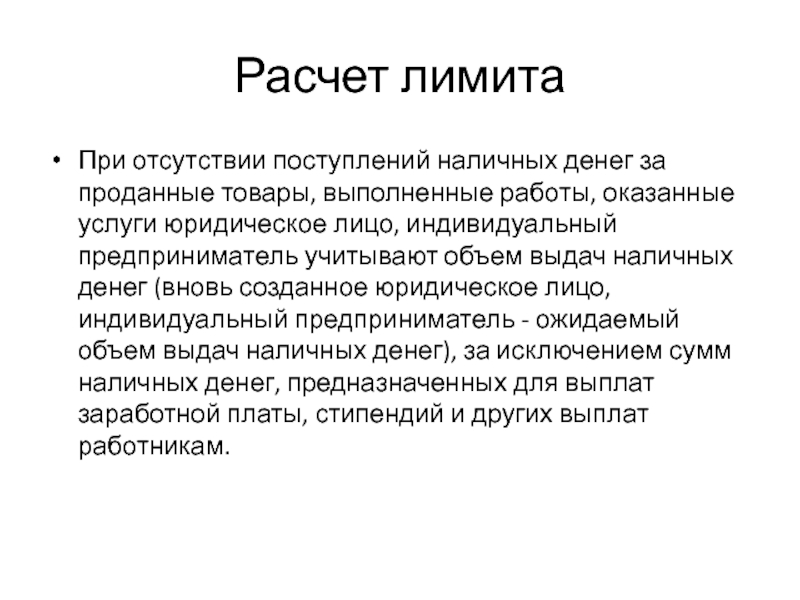

- 66. НОВОЕ в 2014 году Федеральный закон от

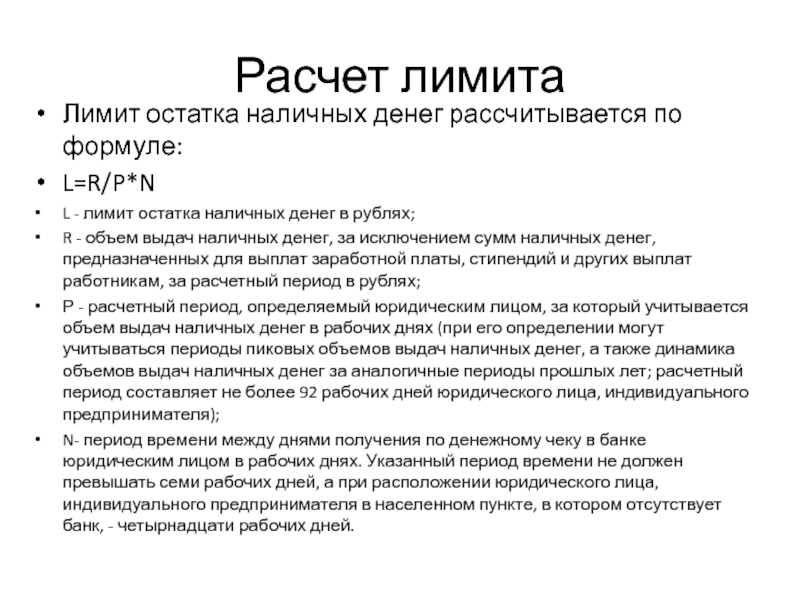

- 67. НОВОЕ в 2014 году Минфин РФ на

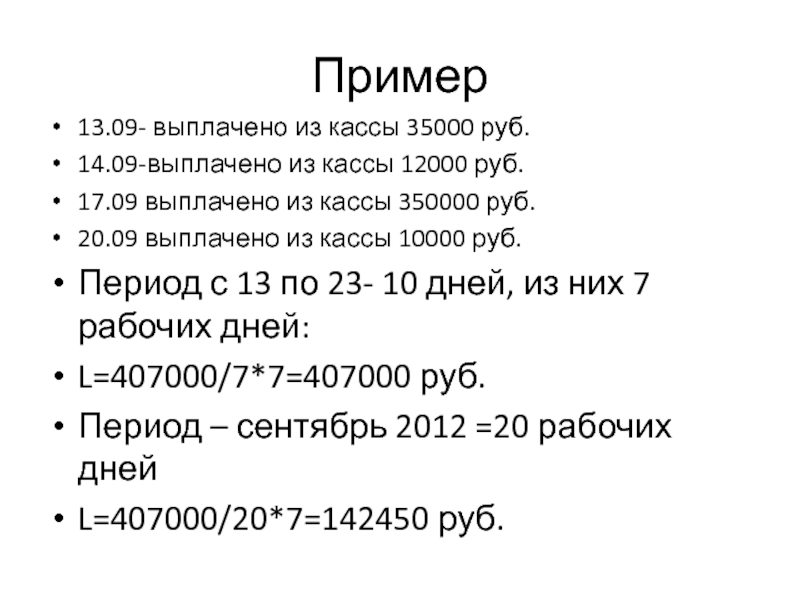

- 68. Новое в 2014 году Аудиторские заключения по

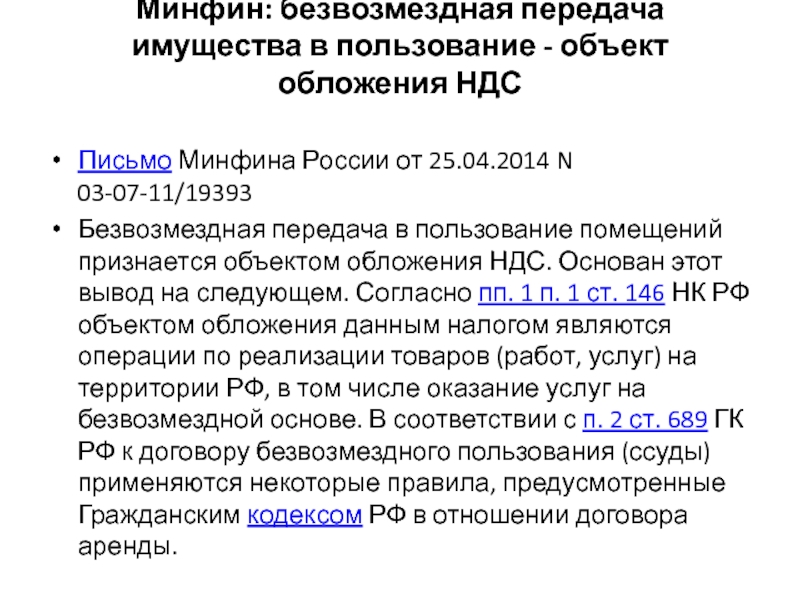

- 69. Постановление Правительства РФ от 27.08.2014 N 860

- 70. Резервы по сомнительным долгам Резерв по сомнительным

- 71. Списание задолженности В действующем законодательстве существует такое

- 72. Списание задолженности Исходя из пунктов 77 и

- 73. Списание задолженности Дебиторскую задолженность и другие внереализационные

- 74. Списание задолженности Если организация не провела инвентаризацию

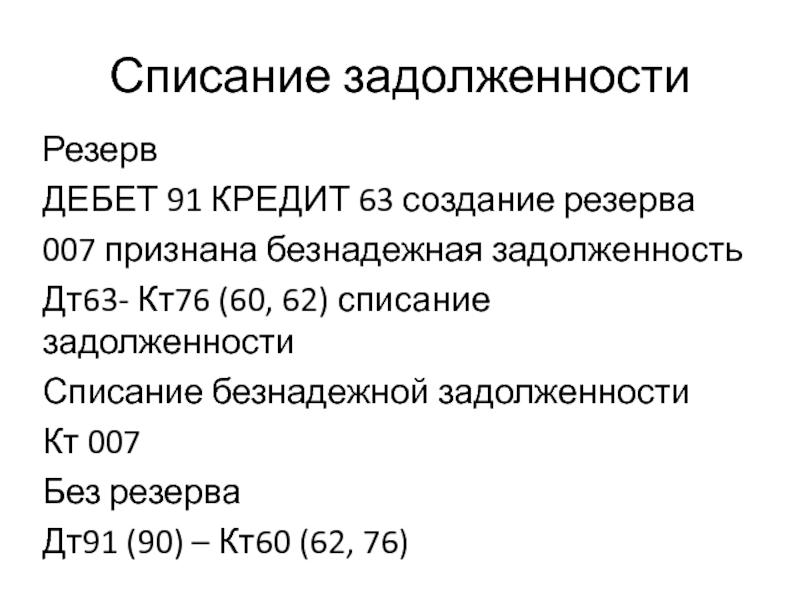

- 75. Списание задолженности Резерв ДЕБЕТ 91 КРЕДИТ 63

- 76. Бухгалтерский учет При наличии сомнительных долгов в

- 77. Бухгалтерский учет Поскольку в БУ нет четкого

- 78. Бухгалтерский учет Резерв на оплату отпусков

- 79. Резерв на оплату отпусков Конкретный порядок

- 80. Резерв на оплату отпусков Резерв начисляется

- 81. Резерв на оплату отпусков Это значит,

- 82. УЧЕТНАЯ ПОЛИТИКА

- 83. ПРИМЕР Бухгалтерский учёт в организации организован и

- 84. ПРИМЕР Организация является социально-ориентированной НКО по

- 85. ПРИМЕР В соответствии с Положением по бухучету

- 86. ПРИМЕР Положение по бухгалтерскому учёту «Учёт основных

- 87. ПРИМЕР Положение по бухгалтерскому учёту «Учёт расчетов

- 88. ПРИМЕР Ведение бухгалтерского учёта и составление отчетности,

- 89. ПРИМЕР Организация ведёт бухгалтерский учёт имущества, обязательств

- 90. ПРИМЕР Основанием для записей в регистрах бухгалтерского

- 91. ПРИМЕР Учет поступающих членских взносов на

- 92. ПРИМЕР В целях защиты денежных средств от

- 93. ПРИМЕР Учёт расходов по основной уставной деятельности

- 94. ПРИМЕР Система внутреннего контроля.

- 95. ПРИМЕР дебиторской

- 96. ПРИМЕР Для организации и осуществления внутреннего контроля

- 97. ПРИМЕР Регистры бухгалтерского учёта ( какие-

- 98. ПРИМЕР Порядок учёта основных средств Профсоюз принимает

- 99. ПРИМЕР Как организован контроль!!! : пример:

- 100. ПРИМЕР В бухгалтерском учете использование целевых средств

- 101. ПРИМЕР По подотчетным суммам на хозяйственные расходы

- 102. Средства под отчет На банковскую карту (Письмо

- 103. Командировка Поездка сотрудника Если не сотрудник, то

- 104. Далее по особенностям учета: НМА РЕЗЕРВЫ

- 105. ПФР С 2015 года вступают в силу

- 106. ПФР С 2015 года пенсионный фонд больше

- 107. Новое С июня 2014 года вступило в

- 108. Новое Установлены новые правила наличных расчетов Указание

- 109. Указание № 3073-У, как и прежде, запрещает

- 110. Указание № 3073-У, как и прежде, запрещает

- 111. Принятое Указание № 3073-У имеет еще одно

- 112. Принятое Указание № 3073-У Порядок расчетов с

- 113. Расчет лимита Остался прежним. Расчет

- 114. Расчет лимита При отсутствии поступлений наличных денег

- 115. Расчет лимита Лимит остатка наличных денег рассчитывается

- 116. Пример 13.09- выплачено из кассы 35000 руб.

- 117. Минфин: безвозмездная передача имущества в пользование -

- 118. Суточные за однодневную командировку по России не

- 119. Новое С мая 2014 года налогоплательщики

- 120. Новое Эта обязанность теперь возложена на банки.ИФНС

- 121. Новый Коэффициент для расчета СДЗ равен 29,3.

- 122. Информация Минтруда России от 16.06.2014 "О

- 123. Письмо Минтруда России от 04 апреля 2014

- 124. Аудиторские заключения по бухгалтерской отчетности по

- 125. Постановление Правительства РФ от 27.08.2014 N 860

Слайд 2Отчетность

Федеральным законом от 4 ноября 2014 г. внесены изменения

4. Упрощенные способы ведения

2) некоммерческие организации;

Слайд 3Отчетность

5. Упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность, не

1) организации, бухгалтерская (финансовая) отчетность которых подлежит обязательному аудиту в соответствии с законодательством Российской Федерации;

Слайд 499-ФЗ

Федеральный закон от 05.05.2014 N 99-ФЗ "О внесении изменений в главу

Слайд 5Федеральный закон от 05.05.2014 N 99-ФЗ

3. Юридические лица, являющиеся некоммерческими

1) потребительских кооперативов, к которым относятся в том числе жилищные, жилищно-строительные и гаражные кооперативы, садоводческие, огороднические и дачные потребительские кооперативы, общества взаимного страхования, кредитные кооперативы, фонды проката, сельскохозяйственные потребительские кооперативы;

2) общественных организаций, к которым относятся в том числе политические партии и созданные в качестве юридических лиц профессиональные союзы (профсоюзные организации), общественные движения, органы общественной самодеятельности, территориальные общественные самоуправления;

3) ассоциаций (союзов), к которым относятся в том числе некоммерческие партнерства, саморегулируемые организации, объединения работодателей, объединения профессиональных союзов, кооперативов и общественных организаций, торгово-промышленные, нотариальные и адвокатские палаты;

Слайд 6Федеральный закон от 05.05.2014 N 99-ФЗ

"4. Некоммерческие организации могут осуществлять

"5. Некоммерческая организация, уставом которой предусмотрено осуществление приносящей доход деятельности, за исключением казенного и частного учреждений, должна иметь достаточное для осуществления указанной деятельности имущество рыночной стоимостью не менее минимального размера уставного капитала, предусмотренного для обществ с ограниченной ответственностью (пункт 1 статьи 66.2).

6. К отношениям по осуществлению некоммерческими организациями своей основной деятельности, а также к другим отношениям с их участием, не относящимся к предмету гражданского законодательства (статья 2), правила настоящего Кодекса не применяются, если законом или уставом некоммерческой организации не предусмотрено иное.";

Слайд 7Деятельность приносящая доход

Виды и признаки деятельности, приносящей доход

Приносящая доход деятельность

Слайд 8Деятельность приносящая доход

Предпринимательская деятельность характеризуется набором нескольких предусмотренных законом признаков:

1

2 – направленность на получение прибыли (т. е. доходов, превышающих расходы);

3 – экономический риск как вероятность вложения средств и неполучения планируемых доходов (т. е. риск потери вложенных ресурсов); 4 – государственная регистрация (для некоммерческих организаций регистрация устава, в котором прописана та или иная конкретная предпринимательская деятельность).

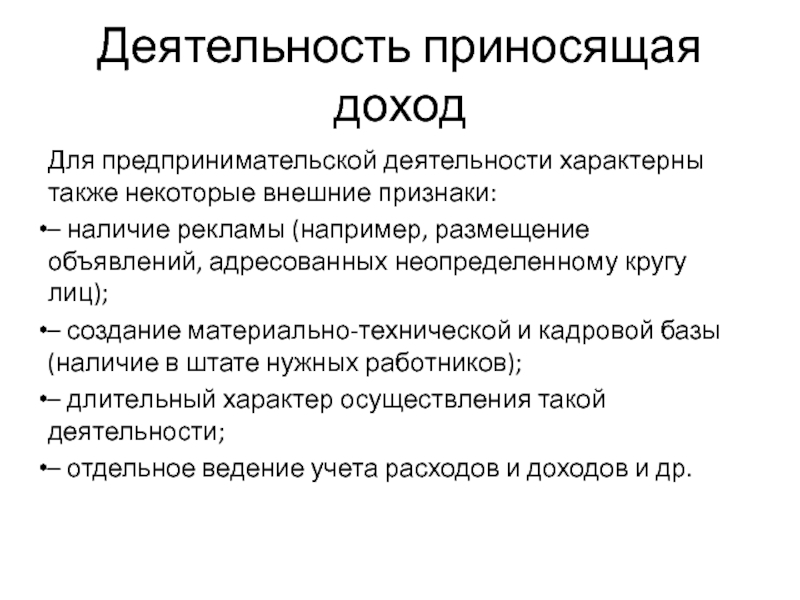

Слайд 9Деятельность приносящая доход

Для предпринимательской деятельности характерны также некоторые внешние признаки:

– наличие рекламы

– создание материально-технической и кадровой базы (наличие в штате нужных работников);

– длительный характер осуществления такой деятельности;

– отдельное ведение учета расходов и доходов и др.

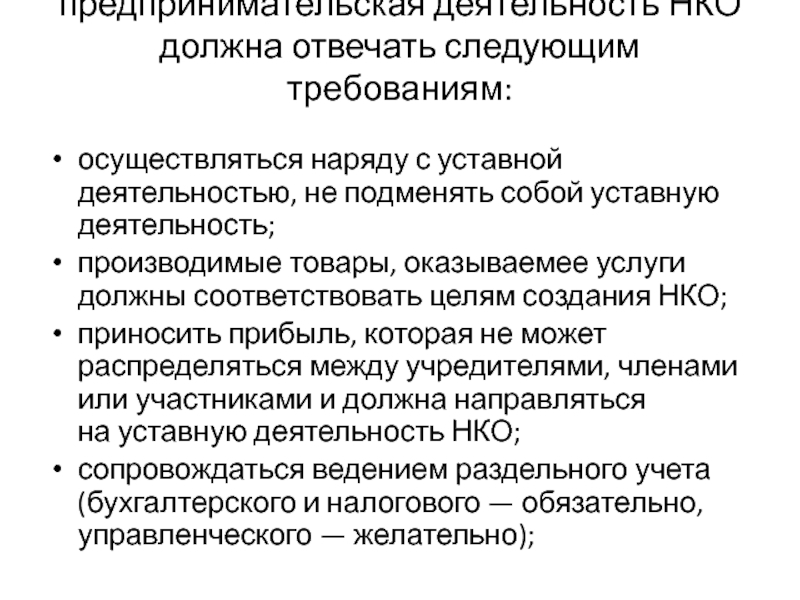

Слайд 10предпринимательская деятельность НКО должна отвечать следующим требованиям:

осуществляться наряду с уставной деятельностью,

производимые товары, оказываемее услуги должны соответствовать целям создания НКО;

приносить прибыль, которая не может распределяться между учредителями, членами или участниками и должна направляться на уставную деятельность НКО;

сопровождаться ведением раздельного учета (бухгалтерского и налогового — обязательно, управленческого — желательно);

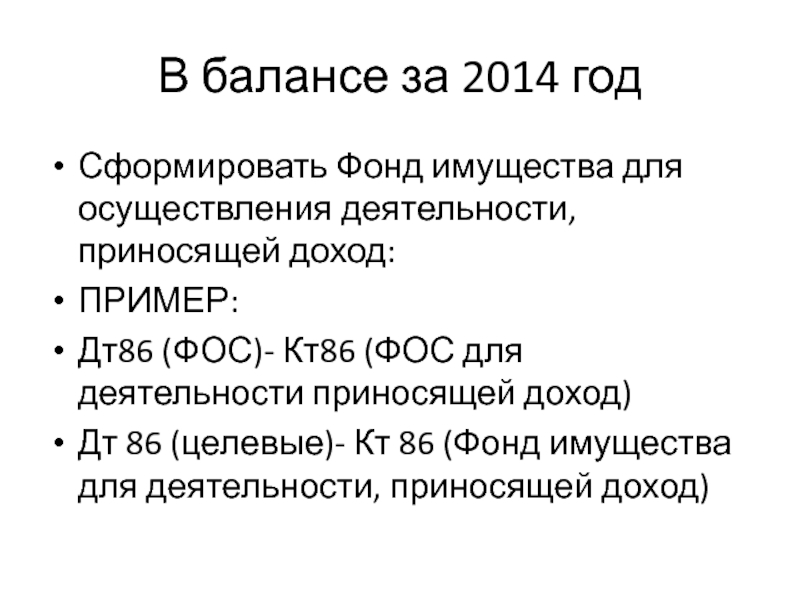

Слайд 11В балансе за 2014 год

Сформировать Фонд имущества для осуществления деятельности, приносящей

ПРИМЕР:

Дт86 (ФОС)- Кт86 (ФОС для деятельности приносящей доход)

Дт 86 (целевые)- Кт 86 (Фонд имущества для деятельности, приносящей доход)

Слайд 12Состав упрощенного баланса

Приказ Минфина 66н приложение 6

В информации от 04.12.2012 №

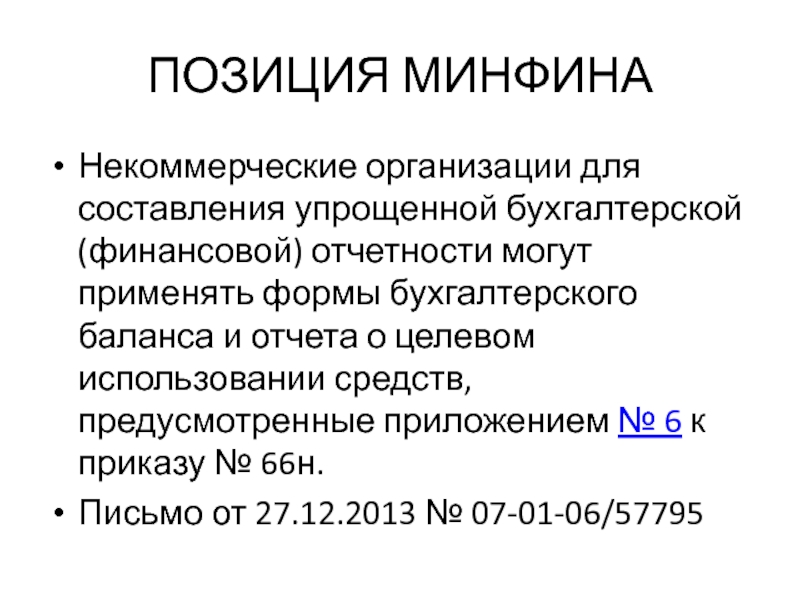

Слайд 13ПОЗИЦИЯ МИНФИНА

Некоммерческие организации для составления упрощенной бухгалтерской (финансовой) отчетности могут применять

Письмо от 27.12.2013 № 07-01-06/57795

Слайд 14Упрощенный баланс

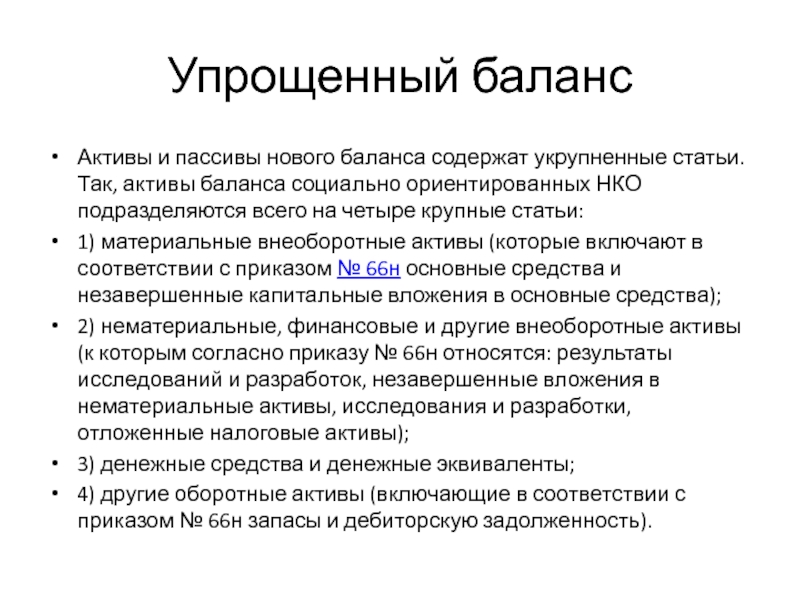

Активы и пассивы нового баланса содержат укрупненные статьи. Так, активы

1) материальные внеоборотные активы (которые включают в соответствии с приказом № 66н основные средства и незавершенные капитальные вложения в основные средства);

2) нематериальные, финансовые и другие внеоборотные активы (к которым согласно приказу № 66н относятся: результаты исследований и разработок, незавершенные вложения в нематериальные активы, исследования и разработки, отложенные налоговые активы);

3) денежные средства и денежные эквиваленты;

4) другие оборотные активы (включающие в соответствии с приказом № 66н запасы и дебиторскую задолженность).

Слайд 15Упрощенный баланс

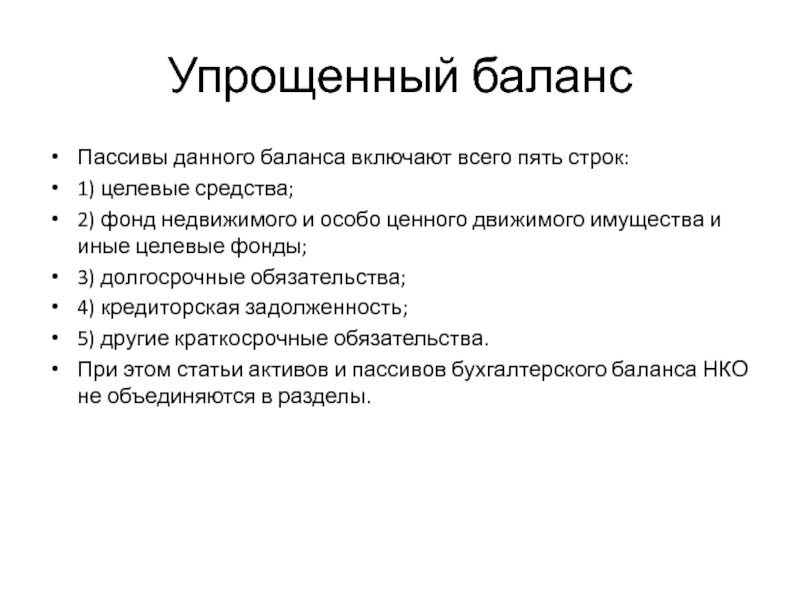

Пассивы данного баланса включают всего пять строк:

1) целевые средства;

2) фонд

3) долгосрочные обязательства;

4) кредиторская задолженность;

5) другие краткосрочные обязательства.

При этом статьи активов и пассивов бухгалтерского баланса НКО не объединяются в разделы.

Слайд 18Упрощенная декларация

Для применения упрощенной декларации есть целый ряд ограничений. Все они

Слайд 19Упрощенная декларация

1. За отчетный (налоговый) период не должно быть движения денежных

Слайд 20Упрощенная декларация

2. Если компания сдает упрощенную декларацию по нескольким налогам, то

3. Подавать упрощенную декларацию можно не чаще, чем раз в квартал (за I квартал, полугодие, 9 месяцев и год). Из-за этого ее нельзя использовать по тем налогам, по которым надо отчитываться каждый месяц. Это акцизы, а также налог на прибыль у тех организаций, которые отчитываются по этому налогу ежемесячно.

Слайд 21Упрощенная декларация

4. Единая форма предусмотрена только для налогов. Поэтому в нее

Если из-за приведенных ограничений использовать единую декларацию не получается, то по соответствующим налогам придется подавать декларации (авансовые расчеты) по обычной форме. Соответственно, за их несдачу полагается штраф по статье 119 Налогового кодекса РФ (если не сдана декларация) или по статье 126 Налогового кодекса РФ (если не сдан расчет).

Таким образом, упрощенная декларация пригодится только тем организациям, которые совершенно бездействуют. Если же компания выплачивает хотя бы минимальную заработную плату, значит, есть движение денег либо по кассе, либо по расчетному счету (если зарплату перечисляют на карточки). А следовательно, упрощенную декларацию подавать нельзя.

Слайд 22Новая декларация по УСН

Срок уплаты и сдачи декларации УСН: для организаций

Слайд 23Новая декларация по УСН

Авансовые платежи по УСН: Авансовые платежи по налогу

Слайд 24Новая декларация по УСН

Декларация утверждена приказом ФНС России от 04.07.2014 №

Слайд 25Новая декларация по УСН

В отличие от предыдущей декларации, новая форма содержит

Слайд 26Новая декларация по УСН

Для упрощенцев с объектом доходы предусмотрен один раздел

Слайд 27Новая декларация по НДС

Декларация по УСН содержит раздел 3.

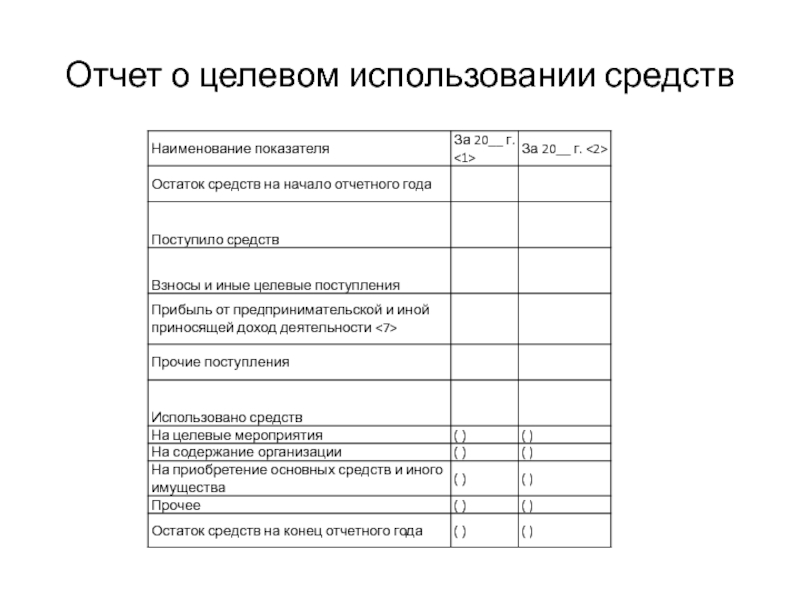

Отчет о целевом

Слайд 28Новая декларация по НДС

Изменения, вносимые в главу 21 НК РФ по

Слайд 29Новая декларация по НДС

Определили новые обязательства участников налоговых правоотношений по НДС

Слайд 30Новая декларация по НДС

а именно:

1. Налогоплательщики по прямым собственным

Слайд 31Новая декларация по НДС

Состав сведений, указанных в книге покупок и книге

Слайд 32Министерство финансов Российской Федерации П и с ь м о

Для некоммерческих организаций, получающих средства целевого финансирования и целевые поступления, в соответствии с подпунктом 14 пункта 1 и пунктом 2 статьи 251 Налогового кодекса Российской Федерации (далее - НК PФ), установлена обязанность ведения раздельного учета доходов (расходов), полученных (произведенных) в рамках целевого финансирования и в рамках целевых поступлений.

При этом в соответствии с пунктом 1 статьи 252 НК РФ налогоплательщик уменьшает полученные доходы, связанные с производством и реализацией товаров, работ, услуг и имущественных прав, и внереализационные доходы на величину произведенных расходов (за исключением расходов, указанных в статье 270 НК РФ). Расходы должны быть обоснованными и документально подтвержденными и произведенными для осуществления деятельности, направленной на получение дохода.

Слайд 33В соответствии с пунктом 4 статьи 252 НК РФ, если некоторые

Из положений данного пункта следует, что налогоплательщик вправе определять группу затрат, которые произведены для осуществления деятельности, направленной на получение дохода, то есть в рамках коммерческой деятельности.

Таким образом, для некоммерческих организаций положения главы 25 "Налог на прибыль организаций" НК РФ не предусматривают пропорционального деления затрат между коммерческой и некоммерческой деятельностью.

Министерство финансов Российской Федерации П и с ь м о 18.04.2013 № 03-03-06/4/13345

Слайд 34Кассовые операции

С июня 2014 года вступило в силу новое Указание ЦБ

Зарегистрировано в Минюсте России 23 мая 2014 г. N 32404

Слайд 35Новое

Установлены новые правила наличных расчетов

Указание Банка России от 07.10.13 № 3073-У

Данный документ был опубликован в «Вестнике Банка России» 21.05.2014 и применяется с 01.06.2014 (п. 7 Указания № 3073-У). Действовавшее ранее Указание Банка России от 20.06.2007 № 1843-У (далее - Указание № 1843-У) утратило силу с 01.06.2014. Рассмотрим подробнее его новые положения.

Слайд 36Указание № 3073-У, как и прежде, запрещает расходовать наличные денежные средства

выплат работникам, включенных в фонд заработной платы;

выплат работникам социального характера;

выплат страховых возмещений (страховых сумм) по договорам страхования физическим лицам, если страховую премию они уплачивали наличными (не более 100 000 рублей в рамках одного договора);

выдачи наличных денег на личные (потребительские) нужды индивидуального предпринимателя, не связанные с осуществлением им предпринимательской деятельности;

Слайд 37Указание № 3073-У, как и прежде, запрещает расходовать наличные денежные средства

оплаты товаров (кроме ценных бумаг), работ, услуг (не более 100 000 рублей в рамках одного договора);

выдачи наличных денег работникам под отчет;

возврата за оплаченные ранее наличными деньгами и возвращенные товары, не выполненные работы, не оказанные услуги (не более 100 000 рублей в рамках одного договора);

выдачи наличных денег при осуществлении операций банковским платежным агентом (субагентом) в соответствии с требованиями статьи 14 Федерального закона от 27.06.2011 № 161-ФЗ «О национальной платежной системе» (не более 100 000 рублей в рамках одного договора).

Слайд 38Установлен перечень операций, на которые организации могут тратить наличные деньги из

операции с ценными бумагами;

платежи по договорам аренды недвижимого имущества;

выдача и возврат займов, процентов по ним;

деятельность по организации и проведению азартных игр.

Следует отметить, что по указанным операциям следует соблюдать ограничение 100 000 рублей в рамках одного договора (п. 6 Указания № 3073-У). Исключение составляют расчеты с физическими лицами (п. 5 Указания № 3073-У).

Слайд 39Принятое Указание № 3073-У

Порядок расчетов с физлицами, не являющимися предпринимателями

Новый порядок,

Слайд 40Расчет лимита по 3210-у

Остался прежним.

Расчет по расходам равнозначен расчету

Документы не изменились: приказ об установлении лимита и расчет.

Срок- не ограничен. Период лимита тоже

НАПРИМЕР: «действует с 01.06.2014»

Слайд 41Расчет лимита

Юридическое лицо учитывает объем выдач наличных денег (вновь созданное юридическое

Слайд 42Расчет лимита

Лимит остатка наличных денег рассчитывается по формуле:

L=R/P*N

L - лимит остатка

R - объем выдач наличных денег, за исключением сумм наличных денег, предназначенных для выплат заработной платы, стипендий и других выплат работникам, за расчетный период в рублях;

Р - расчетный период, определяемый юридическим лицом, за который учитывается объем выдач наличных денег в рабочих днях (при его определении могут учитываться периоды пиковых объемов выдач наличных денег, а также динамика объемов выдач наличных денег за аналогичные периоды прошлых лет; расчетный период составляет не более 92 рабочих дней юридического лица, индивидуального предпринимателя);

N- период времени между днями получения по денежному чеку в банке юридическим лицом в рабочих днях. Указанный период времени не должен превышать семи рабочих дней, а при расположении юридического лица, индивидуального предпринимателя в населенном пункте, в котором отсутствует банк, - четырнадцати рабочих дней.

Слайд 43Пример

13.09- выплачено из кассы 35000 руб.

14.09-выплачено из кассы 12000 руб.

17.09 выплачено

20.09 выплачено из кассы 10000 руб.

Период с 13 по 23- 10 дней, из них 7 рабочих дней:

L=407000/7*7=407000 руб.

Период – сентябрь 2012 =20 рабочих дней

L=407000/20*7=142450 руб.

Слайд 44Изменения по учету кассовых операций

Вести кассовые операции теперь можно только в

Как и ранее, кассовые операции ведутся работником фирмы (или индивидуального предпринимателя) – кассиром. Если кассиров несколько, то одного из них назначают старшим. Также кассовые операции может проводить непосредственно руководитель.

С 1 января 2015 года кассовые операции можно будет вести с использованием программно-технических средств.

Слайд 45Изменения

Обособленное подразделение самостоятельно сдает наличные деньги на банковский счет, открытый организацией

Слайд 46Изменения

Если же обособленное подразделение сдает наличные деньги не в банк, а

Слайд 47Подписи кассовых документов

Подписи в кассовых документах по-прежнему проставляют главный бухгалтер или

Слайд 48Новое в заполнении

в документы, за исключением ПКО и РКО, оформленные на

кассовые документы разрешено вести в электронном виде, для их заверения понадобится электронная подпись. В таких документах исправления не допускаются;

упоминания о заполнении второго листа кассовой книги (ранее он назывался отчет кассира) уже нет;

единый ПКО можно оформить как на основании контрольной ленты ККМ за день (так было и ранее), так и на основании бланков строгой отчетности (БСО) (это введено новыми правилами);

Слайд 49Новое в заполнении

в РКО получателю больше не нужно указывать прописью сумму

в подотчет деньги выдаются на основании заявления работника, оформленного в произвольной форме и содержащего запись о сумме наличных денег и о сроке, на который они выдаются, подпись руководителя и дату. Ранее требовалось, чтобы на заявлении руководитель собственноручно указывал сумму выдаваемых денег и сроки, на которые они выданы;

реестр депонированных сумм можно не составлять – упоминания о нем в новых правилах не содержится, однако в ведомостях на выдачу зарплаты напротив фамилий работников, которыми не получены денежные средства по-прежнему ставится слово «депонировано».

Слайд 50

уточнение

Кассир снабжается печатью (штампом), содержащей (содержащим) реквизиты, подтверждающие проведение кассовой операции

В случае ведения кассовых операций и оформления кассовых документов руководителем образцы подписей лиц, уполномоченных подписывать кассовые документы, не оформляются.

Слайд 51Авансовые отчеты

Сотрудник

Командировка

Средства под отчет

Счет 71

Член (участник, доброволец) организации

Поездка (часто лицо

Аванс (как физ. лицу)

Счет 76

Слайд 52Аванс и под отчет

пункт

6.1Выдача наличных денег осуществляется кассиром непосредственно

Передача наличных средств от одного физического лицу другому не допускается

Слайд 53Аванс и под отчет

При выдаче наличных денег по доверенности кассир проверяет

Слайд 54Аванс и под отчет

В случае выдачи наличных денег по доверенности, оформленной

Слайд 55Письмо Роструда от 30.07.2014 N 1693-6-1

Выплата отпускных производится не позднее чем

Слайд 56Утверждена форма справки об исполнении обязанности по уплате налогов

Приказ ФНС России

Налоговое ведомство утвердило форму справки об исполнении обязанности по уплате налогов, сборов, пеней, штрафов, процентов (далее - справка об исполнении налоговой обязанности). Соответствующий Приказ вступил в силу 23 сентября 2014 г.

Слайд 57Расходы на аренду можно учесть на основании договора и платежных документов Письмо

В рассматриваемом Письме Минфин разъяснил, в частности, что документальным подтверждением затрат на аренду недвижимого имущества являются договор аренды, составленный в соответствии с гражданским законодательством, и платежные документы, свидетельствующие о перечислении арендных платежей. Напомним: в целях расчета налога на прибыль такие затраты относятся к прочим расходам, связанным с производством и реализацией (пп. 10 п. 1 ст. 264 НК РФ).

Слайд 58Письмо Минфина России от 28.08.2014 N 03-03-07/42948

Оплата постельного белья при проезде

Слайд 59Разное

С мая 2014 года налогоплательщики освобождены от обязанности предоставлять сведения об

Слайд 60Разное

Эта обязанность теперь возложена на банки.ИФНС и фонды теперь не могут

Эти изменения внесены Федеральными законами № 59 - ФЗ от 2.04. 2014 г. и № 52- ФЗ от 2.04.2014 г.

Слайд 61Новый Коэффициент для расчета СДЗ равен 29,3.

При расчете отпускныхПри расчете отпускных и компенсаций за неиспользованный

Это связано с тем, что с 2013 года праздничных дней стало больше (добавлены 6 и 8 января), а коэффициент (29,4) оставался прежним.

Данные поправки внесены в ст. 139 ТК РФ Законом № 55 - ФЗ от 2 апреля 2014 года.

Для расчета среднего заработка (СДЗ) берется среднемесячное число календарных дней – общее число календарных дней в году без праздников, деленное на 12 месяцев.

Слайд 62

Информация Минтруда России от 16.06.2014 "О необходимости перерасчета отпускных сумм с

Как разъяснил Минтруд, если отпуск начался 1 апреля 2014 г., то за этот день расчет отпускных сумм осуществляется с учетом среднемесячного числа календарных дней 29,4, за остальные дни - 29,3. Если начало отпуска приходится на 2 апреля 2014 г., то для расчета отпускных используется показатель 29,3.

Слайд 63Письмо Минтруда России от 04 апреля 2014 г. N 17-3/В-138 «О

с 1 квартала 2014 г. за несвоевременную сдачу объединенной отчетности в ПФР к плательщикам применяются только санкции, предусмотренные статьей 46 Федерального закона N 212-ФЗ.

Слайд 64НОВОЕ в 2014 году

ДО конца 2014 года в платежных поручениях можно

Слайд 65НОВОЕ в 2014 году

С 2014 года типов платежей всего три:

-

- ПЦ – уплата процентов;

- 0 – в остальных случаях.

Таким образом, при перечислении налога, сбора, взносов, штрафов и прочих платежей надо будет ставить 0 и путаницы с типами платежа практически не станет.

В платежных поручениях по налогам и взносам появится новый реквизит – УИН (уникальный идентификатор начислений), который присвоят каждому платежу в бюджет.

С 1 января 2014 г. УИН нужно писать первым в поле «Назначение платежа» по всем налогам, пеням и штрафам и другим перечислениям в инспекцию. Инспекции должны сообщить организациям новый код.

Слайд 66НОВОЕ в 2014 году

Федеральный закон от 02.11.2013 N 292-ФЗ

Внесены изменения в

Слайд 67НОВОЕ в 2014 году

Минфин РФ на своем сайте разместил проект Рекомендаций

В частности, в Рекомендациях указывается на:

- обязанность организаций по обеспечению внутреннего контроля;

- элементы внутреннего контроля;

- оценку рисков и недопущение коррупционных сделок;

- документирование внутреннего контроля;

- организацию внутреннего контроля.

Слайд 68Новое в 2014 году

Аудиторские заключения по бухгалтерской отчетности по бухгалтерской отчетности

В проекте нового бухгалтерского стандарта «Учет запасов» остатки незавершенного производства относятся к запасам.

После вступления в силу нового стандарта нельзя будет учитывать сумму общехозяйственных расходов при расчете остатков незавершенного производства и при оценке стоимости готовой продукции.

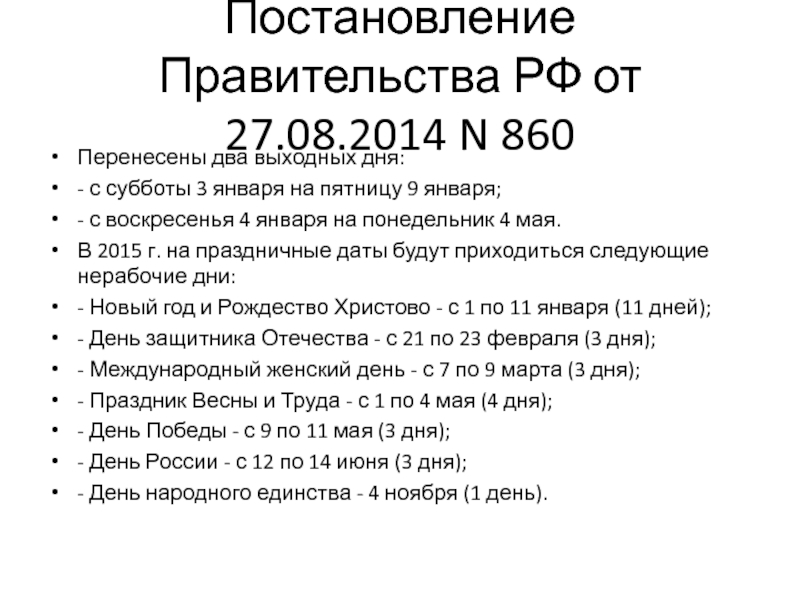

Слайд 69Постановление Правительства РФ от 27.08.2014 N 860

Перенесены два выходных дня:

- с

- с воскресенья 4 января на понедельник 4 мая.

В 2015 г. на праздничные даты будут приходиться следующие нерабочие дни:

- Новый год и Рождество Христово - с 1 по 11 января (11 дней);

- День защитника Отечества - с 21 по 23 февраля (3 дня);

- Международный женский день - с 7 по 9 марта (3 дня);

- Праздник Весны и Труда - с 1 по 4 мая (4 дня);

- День Победы - с 9 по 11 мая (3 дня);

- День России - с 12 по 14 июня (3 дня);

- День народного единства - 4 ноября (1 день).

Слайд 70Резервы по сомнительным долгам

Резерв по сомнительным долгам

В бухгалтерском учете создание и

Резерв создается в связи с обязанностью организаций формировать указанный показатель в бухгалтерской отчетности в случае признания дебиторской задолженности сомнительной.

В бухгалтерском учете создание резерва по сомнительным долгам является обязанностью.

Слайд 71Списание задолженности

В действующем законодательстве существует такое понятие, как безнадежные долги, то

прекращено действие обязательств вследствие невозможности их исполнения в соответствии со статьей 416 ГК РФ;

прекращено действие обязательств на основании акта государственного органа в соответствии со статьей 417 ГК РФ;

прекращено действие обязательств на основании ликвидации предприятия в соответствии со статьей 419 ГК РФ;

истек установленный срок исковой давности.

Слайд 72Списание задолженности

Исходя из пунктов 77 и 78 «Положения по ведению бухгалтерского

Просроченную кредиторскую задолженность, согласно пункту 18 статьи 250 НК РФ, организация должна включить в состав своих внереализационных доходов. Делается это строго в последний день отчетного периода, когда истекает срок исковой давности. Данное положение зафиксировано в письме Министерства финансов РФ от 28 января 2013 г. № 03-03-06/1/38.

Слайд 73Списание задолженности

Дебиторскую задолженность и другие внереализационные доходы можно списать 2-мя способами:

за

а если в период, предшествующий отчетному, суммы данных долгов не резервировались, на финансовые результаты.

Само списывание происходит по каждому отдельно взятому обязательству. Основаниями для проведения списания служат:

данные инвентаризации;

письменное обоснование;

распоряжение (приказ) руководителя предприятия.

Слайд 74Списание задолженности

Если организация не провела инвентаризацию кредиторской задолженности, значит, акт, где

Слайд 75Списание задолженности

Резерв

ДЕБЕТ 91 КРЕДИТ 63 создание резерва

007 признана безнадежная задолженность

Дт63- Кт76

Списание безнадежной задолженности

Кт 007

Без резерва

Дт91 (90) – Кт60 (62, 76)

Слайд 76Бухгалтерский учет

При наличии сомнительных долгов в бухучете организация обязана создать

одноименный

Слайд 77Бухгалтерский учет

Поскольку в БУ нет четкого порядка для признания задолженности сомнительной

Особенно хороша трактовка "с высокой степенью вероятности погашения«(п.70)

Например, прописать в учетной политике:

резерв по сомнительной задолженности создается по каждому долгу не ранее шести и не позднее трех месяцев до окончания срока исковой давности задолженности, которая не погашена или с высокой степенью вероятности не будет погашена и составляет не менее пяти процентов от общей суммы задолженности.

Резерв сомнительных долгов формируется по итогам отчетного года( каждый квартал никто не обязывает формировать резерв) и погашается суммой ранее созданного резерва.

Главное прописать в УП!

Слайд 78Бухгалтерский учет

Резерв на оплату отпусков

Больше всего споров, связанных с применением ПБУ

Минфин России считает, что обязательства организации в связи с возникновением у работников права на оплачиваемые отпуска в соответствии с законодательством Российской Федерации являются оценочными обязательствами (Письмо Минфина России от 14.06.2011 N 07-02-06/107).

Если исходить из позиции Минфина России, то следует признать, что все организации, обязанные применять ПБУ 8/2010, должны с 2011 г. начислять резерв на оплату отпусков. Этот вопрос уже нельзя регулировать через учетную политику.

Слайд 79Резерв на оплату отпусков

Конкретный порядок определения размера отчислений в резерв на

Подлежащие предоставлению и оплате работодателем дни отпуска накапливаются постепенно за время фактической работы сотрудника. Признавать резерв по накапливаемым отпускам логично ежемесячно по мере возникновения у сотрудников права на дни отпуска. Продолжительность ежегодного основного оплачиваемого отпуска составляет 28 календарных дней. Следовательно, по общему правилу за каждый полный отработанный месяц любой сотрудник получает право на отпуск в размере 2,33 дня (28 дн. : 12 мес.) <2>. Соответственно, ежемесячно организация начисляет резерв исходя из среднего заработка работника, умноженного на 2,33, плюс начисленные на эту сумму страховые взносы во внебюджетные фонды.

Слайд 80Резерв на оплату отпусков

Резерв начисляется ежемесячно по кредиту счета 96 в

Использование резерва (начисление отпускных при предоставлении отпуска сотруднику, компенсации за неиспользованный отпуск) отражается записью по дебету счета 96 в корреспонденции со счетами 69 и 70.

Обратите внимание! Если организация, создающая резерв на отпуска в 2011 г., в 2010 г. такой резерв не создавала, то возникает необходимость отразить в годовой отчетности последствия изменения учетной политики в соответствии с требованиями ПБУ 1/2008.

Слайд 81Резерв на оплату отпусков

Это значит, что организации необходимо определить размер оценочного

В бухгалтерском балансе за 2011 г. необходимо скорректировать остатки на 31 декабря 2010 г. и 31 декабря 2009 г. по статьям "Нераспределенная прибыль (непокрытый убыток)"В бухгалтерском балансе за 2011 г. необходимо скорректировать остатки на 31 декабря 2010 г. и 31 декабря 2009 г. по статьям "Нераспределенная прибыль (непокрытый убыток)", "Резервы предстоящих расходов" и другим связанным статьям.

Слайд 83ПРИМЕР

Бухгалтерский учёт в организации организован и осуществляется на основании следующих нормативных

Федеральный закон от 06 декабря 2011 года № 402-ФЗ «О бухгалтерском учете»;

Положение по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, (утверждено приказом Минфина России от 29 июля 1998 г. № 34н);

Положение по бухгалтерскому учёту «Учётная политика организации» ПБУ 1/2008,(утверждено приказом Минфина России от 6 октября 2008 г. №106н);

План счетов бухгалтерского учета финансово-хозяйственной деятельности предприятий и Инструкция по его применению, утверждена приказом Минфина России от 31 октября 2000 г. № 94н.

Слайд 84ПРИМЕР

Организация является социально-ориентированной НКО по уставу, поэтому при составлении учетной политики

В соответствии с Положением по бухучету "Доходы организации" ПБУ 9/99 закрепляется, что при соблюдении установленных условий организация вправе признавать выручку по мере поступления денежных средств от покупателей (заказчиков).

В соответствии с Положением по бухучету "Расходы организации" ПБУ 10/99 установлено, что так как в организации принят порядок признания выручки от продажи продукции и товаров после поступления оплаты, то и расходы признаются после погашения задолженности.

В соответствии с Положением по бухучету "Учет финансовых вложений" ПБУ 19/02 закрепляется, организация осуществляет последующую оценку всех финансовых вложений, по которым их текущая рыночная стоимость не определяется.

Слайд 85ПРИМЕР

В соответствии с Положением по бухучету "Исправление ошибок в бухгалтерском учете

Положениие по бухучету "Оценочные обязательства, условные обязательства и условные активы" (ПБУ 8/2010) не применяется.

Во всех остальных моментах при составлении учетной политики мы руководствуемся принятыми стандартами бухгалтерского учета:

Положение по бухгалтерскому учету «Бухгалтерская отчётность организации» ПБУ 4/99,(утверждено приказом Минфина России от 6 июля 1999 г. № 43н;

Слайд 86ПРИМЕР

Положение по бухгалтерскому учёту «Учёт основных средств» ПБУ 6/01,(утверждено приказом Минфина

Положение по бухгалтерскому учёту «Учёт материально-производственных запасов» ПБУ 5/01,(утверждено приказом Минфина России от 9 июня 2001 г. № 44н);

Положение по бухгалтерскому учёту «Условные факты хозяйственной деятельности» ПБУ 8/01, утвержденного приказом Минфина России от 28 ноября 2001 г. № 96н;

Положение по бухгалтерскому учёту «Доходы организации» ПБУ 9/99, (утверждено приказом Минфина России от 6 мая 1999 г. № 32н);

Положение по бухгалтерскому учёту «Расходы организации» ПБУ 10/99, утверждено приказом Минфина России от 6 мая 1999 г. № 33н;

Положение по бухгалтерскому учёту «Учёт нематериальный активов» ПБУ 14/2007,(утверждено приказом Минфина России от 27.12.2007 г. № 153н);

Положение по бухгалтерскому учёту «Учёт займов и кредитов и затрат по их обслуживанию» ПБУ 15/2008,(утверждено приказом Минфина России от 6 сентября 2008 г. № 107н);

Слайд 87ПРИМЕР

Положение по бухгалтерскому учёту «Учёт расчетов по налогу на прибыль» ПБУ

Положение по бухгалтерскому учёту «Учёт финансовых вложений» ПБУ 19/02, утверждено приказом Минфина России от 10 декабря 2002 г. № 126н;

Положение по бухгалтерскому учёту «Информация по прекращаемой деятельности» ПБУ 16/02, (утверждено приказом Минфина России от 2 июля 2002 г. № 66н).

Формы бухгалтерской отчетности организации, утверждены приказом Минфина России № 66н ( в части отчетности для СОНКО-организация применяет упрощенный состав отчетности введенный приказом Минфина 154н);

иные нормативные правовые акты и документы.

Слайд 88ПРИМЕР

Ведение бухгалтерского учёта и составление отчетности, отражающей имущественное и финансовое положение

(бухгалтерией, возглавляемой главным бухгалтером)

Слайд 89ПРИМЕР

Организация ведёт бухгалтерский учёт имущества, обязательств и хозяйственных операций путём двойной

Бухгалтерский учет осуществляется по журнально-ордерной форме(!) автоматизированным способом с использованием персональных компьютеров по сетевой системе с применением бухгалтерской программы «1С Предприятие»

В отдельных случаях для своевременного и точного учёта при отсутствии возможностей вычислительной техники может применяться обработка документов ручным способом.

___________

необходима расшифровка и утвержденные формы бухгалтерских регистров

Слайд 90ПРИМЕР

Основанием для записей в регистрах бухгалтерского учета являются первичные учетные документы,

К учету принимаются первичные документы, утвержденные настоящим распоряжением ( см Приложение 1- там должны быть ВСЕ формы. В т.ч. и унифицированные).

Слайд 91ПРИМЕР

Учет поступающих членских взносов на осуществление уставной деятельности и целевые поступления

К счету 86 «Целевое финансирование» открыты субсчета:

86.1 « Членские взносы»

86.2 «Субсидии»

86.3 «Чистая прибыль-целевое финансирование, образованное за счет прибыли после налогообложения»

86.4 «Гранты»

Слайд 92ПРИМЕР

В целях защиты денежных средств от инфляции и расширения финансовых возможностей

Слайд 93ПРИМЕР

Учёт расходов по основной уставной деятельности ведется на счете 20 «Расходы

СТАТЬИ----

По окончании отчетного периода ( НЕ ГОДА!)счет 20 закрывается на счет 86.

ВОЗМОЖНЫ ВАРИАНТЫ

Слайд 94ПРИМЕР

Система внутреннего контроля.

Организацию системы внутреннего контроля за выполнением требований

В целях обеспечения достоверности данных бухгалтерского учета и отчетности проводится инвентаризация имущества и финансовых обязательств в следующие сроки:

основных средств и нематериальных активов - 1 раз в три года в срок до 30 ноября;

денежных средств - 1 раз в год по распоряжению главного бухгалтера;

Слайд 95ПРИМЕР

дебиторской задолженности - ежегодно по состоянию

материалов - 1 раз в год перед составлением годовой бухгалтерской отчетности;

расчетов с бюджетом - ежегодно путем сверки расчетов с налоговой инспекцией не позднее сроков, установленных для сдачи соответствующих форм расчетов (налоговых деклараций);

В случае смены материально ответственных лиц обязательно проводится инвентаризация передаваемых материальных ценностей.

Контроль за хозяйственными операциями осуществляется Ревизионной комиссией организации в соответствии с Положением о ревизионной комиссии организации утвержденным постановлением Президиума.

Слайд 96ПРИМЕР

Для организации и осуществления внутреннего контроля утверждаются:

перечень лиц, имеющих право подписи

график документооборота (приложение № 3);

инвентаризационная комиссия и постоянно действующая комиссия по оценке и списанию с баланса объектов основных средств, нематериальных активов, материалов и других ценностей (приложение № 4);

список подотчетных лиц в организации (приложение № 5)-можно, но не обязательно с 2012 г.

Слайд 97ПРИМЕР

Регистры бухгалтерского учёта ( какие- нужно их утвердить и включить в

Слайд 98ПРИМЕР

Порядок учёта основных средств

Профсоюз принимает объект к бухгалтерскому учёту в качестве

Активы стоимостью не более 40 000 руб. за единицу отражаются в составе материально производственных запасов (сч.10.9). В целях обеспечения сохранности таких объектов в ЦК Профсоюза организован надлежащий контроль за их движением (п. 5 ПБУ 6/01).

Слайд 99ПРИМЕР

Как организован контроль!!! : пример:

Каждый актив закрепляется за конкретным материально-ответственным

Раз в МОЛ сдает отчет в инвентаризационную комиссию о наличии и состоянии объектов. Инвентаризационная комиссия выборочно проверяет данные объекты в период проведения инвентаризации основных средств, т.е. не реже, чем раз в три года.

Слайд 100ПРИМЕР

В бухгалтерском учете использование целевых средств на приобретение основных средств и

6.6. Начисление износа по основным средствам производится линейным способом исходя из установленного срока полезного использования (п. 17 ПБУ 6/01) ежемесячно на забалансовый счёт 010 «Износ основных средств».

Слайд 101ПРИМЕР

По подотчетным суммам на хозяйственные расходы устанавливается предельный срок возврата подотчетных

По подотчетным суммам, выданным на командировочные расходы, авансовые отчеты предоставляются в течение трех дней с момента возвращения из командировки.

Слайд 102Средства под отчет

На банковскую карту (Письмо Минфина)

Нельзя выдать средства под отчет

Нельзя передать подотчетные средства другим лицам ( с авансом- на основании заключенных договоров и правильно оформленных документов с третьими лицами можно, но это, как правило, не наш случай).

Слайд 103Командировка

Поездка сотрудника

Если не сотрудник, то все тоже самое при наличии административно-властного

Риск НДФЛ по суточным

Слайд 104

Далее по особенностям учета:

НМА

РЕЗЕРВЫ

ФИНАНСОВЫЕ ВЛОЖЕНИЯ

СДАЧА ИМУЩЕСТВА В АРЕНДУ

ПРЕДПРИНИМАЕТЕЛЬСКАЯ ДЕЯТЕЛЬНОСТЬ

Слайд 105ПФР

С 2015 года вступают в силу изменения в закон, касательно количества

Слайд 106ПФР

С 2015 года пенсионный фонд больше не будет принимать отчетность на

Слайд 107Новое

С июня 2014 года вступило в силу новое Указание ЦБ РФ

Зарегистрировано в Минюсте России 23 мая 2014 г. N 32404

Слайд 108Новое

Установлены новые правила наличных расчетов

Указание Банка России от 07.10.13 № 3073-У

Данный документ был опубликован в «Вестнике Банка России» 21.05.2014 и применяется с 01.06.2014 (п. 7 Указания № 3073-У). Действовавшее ранее Указание Банка России от 20.06.2007 № 1843-У (далее - Указание № 1843-У) утратило силу с 01.06.2014. Рассмотрим подробнее его новые положения.

Слайд 109Указание № 3073-У, как и прежде, запрещает расходовать наличные денежные средства

выплат работникам, включенных в фонд заработной платы;

выплат работникам социального характера;

выплат страховых возмещений (страховых сумм) по договорам страхования физическим лицам, если страховую премию они уплачивали наличными (не более 100 000 рублей в рамках одного договора);

выдачи наличных денег на личные (потребительские) нужды индивидуального предпринимателя, не связанные с осуществлением им предпринимательской деятельности;

Слайд 110Указание № 3073-У, как и прежде, запрещает расходовать наличные денежные средства

оплаты товаров (кроме ценных бумаг), работ, услуг (не более 100 000 рублей в рамках одного договора);

выдачи наличных денег работникам под отчет;

возврата за оплаченные ранее наличными деньгами и возвращенные товары, не выполненные работы, не оказанные услуги (не более 100 000 рублей в рамках одного договора);

выдачи наличных денег при осуществлении операций банковским платежным агентом (субагентом) в соответствии с требованиями статьи 14 Федерального закона от 27.06.2011 № 161-ФЗ «О национальной платежной системе» (не более 100 000 рублей в рамках одного договора).

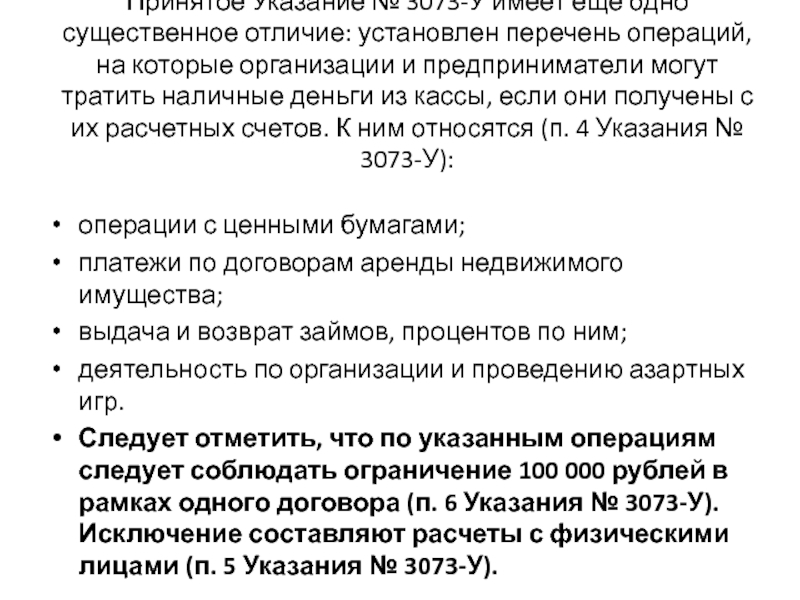

Слайд 111Принятое Указание № 3073-У имеет еще одно существенное отличие: установлен перечень

операции с ценными бумагами;

платежи по договорам аренды недвижимого имущества;

выдача и возврат займов, процентов по ним;

деятельность по организации и проведению азартных игр.

Следует отметить, что по указанным операциям следует соблюдать ограничение 100 000 рублей в рамках одного договора (п. 6 Указания № 3073-У). Исключение составляют расчеты с физическими лицами (п. 5 Указания № 3073-У).

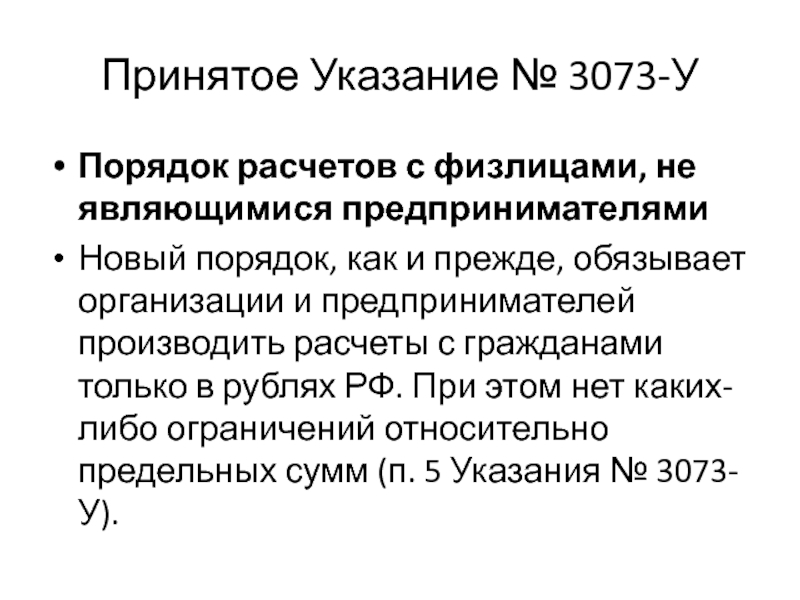

Слайд 112Принятое Указание № 3073-У

Порядок расчетов с физлицами, не являющимися предпринимателями

Новый порядок,

Слайд 113Расчет лимита

Остался прежним.

Расчет по расходам равнозначен расчету по выручке

Документы

Слайд 114Расчет лимита

При отсутствии поступлений наличных денег за проданные товары, выполненные работы,

Слайд 115Расчет лимита

Лимит остатка наличных денег рассчитывается по формуле:

L=R/P*N

L - лимит остатка

R - объем выдач наличных денег, за исключением сумм наличных денег, предназначенных для выплат заработной платы, стипендий и других выплат работникам, за расчетный период в рублях;

Р - расчетный период, определяемый юридическим лицом, за который учитывается объем выдач наличных денег в рабочих днях (при его определении могут учитываться периоды пиковых объемов выдач наличных денег, а также динамика объемов выдач наличных денег за аналогичные периоды прошлых лет; расчетный период составляет не более 92 рабочих дней юридического лица, индивидуального предпринимателя);

N- период времени между днями получения по денежному чеку в банке юридическим лицом в рабочих днях. Указанный период времени не должен превышать семи рабочих дней, а при расположении юридического лица, индивидуального предпринимателя в населенном пункте, в котором отсутствует банк, - четырнадцати рабочих дней.

Слайд 116Пример

13.09- выплачено из кассы 35000 руб.

14.09-выплачено из кассы 12000 руб.

17.09 выплачено

20.09 выплачено из кассы 10000 руб.

Период с 13 по 23- 10 дней, из них 7 рабочих дней:

L=407000/7*7=407000 руб.

Период – сентябрь 2012 =20 рабочих дней

L=407000/20*7=142450 руб.

Слайд 117Минфин: безвозмездная передача имущества в пользование - объект обложения НДС

Письмо Минфина

Безвозмездная передача в пользование помещений признается объектом обложения НДС. Основан этот вывод на следующем. Согласно пп. 1 п. 1 ст. 146 НК РФ объектом обложения данным налогом являются операции по реализации товаров (работ, услуг) на территории РФ, в том числе оказание услуг на безвозмездной основе. В соответствии с п. 2 ст. 689 ГК РФ к договору безвозмездного пользования (ссуды) применяются некоторые правила, предусмотренные Гражданским кодексом РФ в отношении договора аренды.

Слайд 118Суточные за однодневную командировку по России не облагаются НДФЛ в пределах

Письмо Минфина России от 26.05.2014 N 03-03-06/1/24916

Финансовое ведомство уточнило позицию в отношении налогообложения денежных средств, которые выплачиваются работнику взамен суточных при направлении в однодневную командировку. По мнению Минфина России, указанные суммы не облагаются НДФЛ в размерах, которые установлены в п. 3 ст. 217 НК РФ.

Слайд 119Новое

С мая 2014 года налогоплательщики освобождены от обязанности предоставлять сведения об

Слайд 120Новое

Эта обязанность теперь возложена на банки.ИФНС и фонды теперь не могут

Эти изменения внесены Федеральными законами № 59 - ФЗ от 2.04. 2014 г. и № 52- ФЗ от 2.04.2014 г.

Слайд 121Новый Коэффициент для расчета СДЗ равен 29,3.

При расчете отпускныхПри расчете отпускных и компенсаций за неиспользованный

Это связано с тем, что с 2013 года праздничных дней стало больше (добавлены 6 и 8 января), а коэффициент (29,4) оставался прежним.

Данные поправки внесены в ст. 139 ТК РФ Законом № 55 - ФЗ от 2 апреля 2014 года.

Для расчета среднего заработка (СДЗ) берется среднемесячное число календарных дней – общее число календарных дней в году без праздников, деленное на 12 месяцев.

Слайд 122

Информация Минтруда России от 16.06.2014 "О необходимости перерасчета отпускных сумм с

Как разъяснил Минтруд, если отпуск начался 1 апреля 2014 г., то за этот день расчет отпускных сумм осуществляется с учетом среднемесячного числа календарных дней 29,4, за остальные дни - 29,3. Если начало отпуска приходится на 2 апреля 2014 г., то для расчета отпускных используется показатель 29,3.

Слайд 123Письмо Минтруда России от 04 апреля 2014 г. N 17-3/В-138 «О

с 1 квартала 2014 г. за несвоевременную сдачу объединенной отчетности в ПФР к плательщикам применяются только санкции, предусмотренные статьей 46 Федерального закона N 212-ФЗ.

Слайд 124

Аудиторские заключения по бухгалтерской отчетности по бухгалтерской отчетности нужно хранить столько

В проекте нового бухгалтерского стандарта «Учет запасов» остатки незавершенного производства относятся к запасам.

После вступления в силу нового стандарта нельзя будет учитывать сумму общехозяйственных расходов при расчете остатков незавершенного производства и при оценке стоимости готовой продукции.

Слайд 125Постановление Правительства РФ от 27.08.2014 N 860

Перенесены два выходных дня:

- с

- с воскресенья 4 января на понедельник 4 мая.

В 2015 г. на праздничные даты будут приходиться следующие нерабочие дни:

- Новый год и Рождество Христово - с 1 по 11 января (11 дней);

- День защитника Отечества - с 21 по 23 февраля (3 дня);

- Международный женский день - с 7 по 9 марта (3 дня);

- Праздник Весны и Труда - с 1 по 4 мая (4 дня);

- День Победы - с 9 по 11 мая (3 дня);

- День России - с 12 по 14 июня (3 дня);

- День народного единства - 4 ноября (1 день).