- Главная

- Разное

- Дизайн

- Бизнес и предпринимательство

- Аналитика

- Образование

- Развлечения

- Красота и здоровье

- Финансы

- Государство

- Путешествия

- Спорт

- Недвижимость

- Армия

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Налог на прибыльОсновные изменения НК РФ с 01 января 2011года презентация

Содержание

- 1. Налог на прибыльОсновные изменения НК РФ с 01 января 2011года

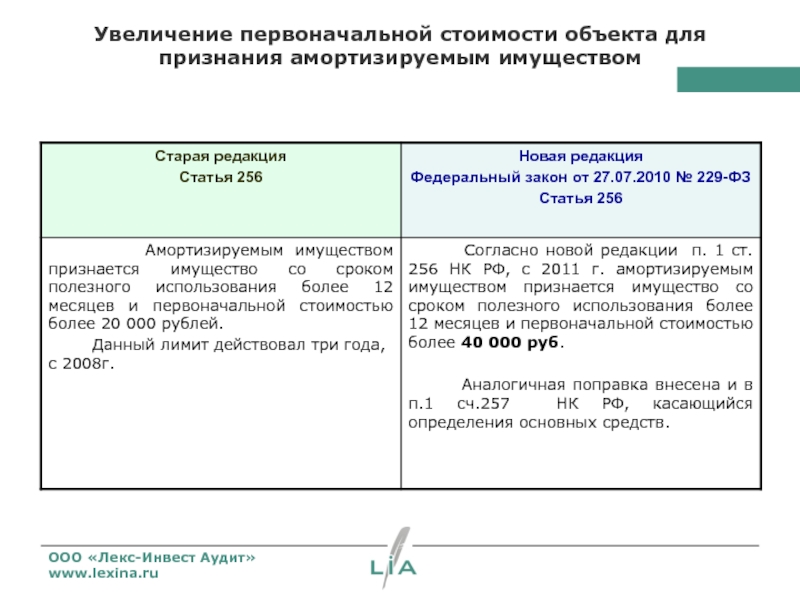

- 2. Увеличение первоначальной стоимости объекта для признания амортизируемым имуществом ООО «Лекс-Инвест Аудит» www.lexina.ru

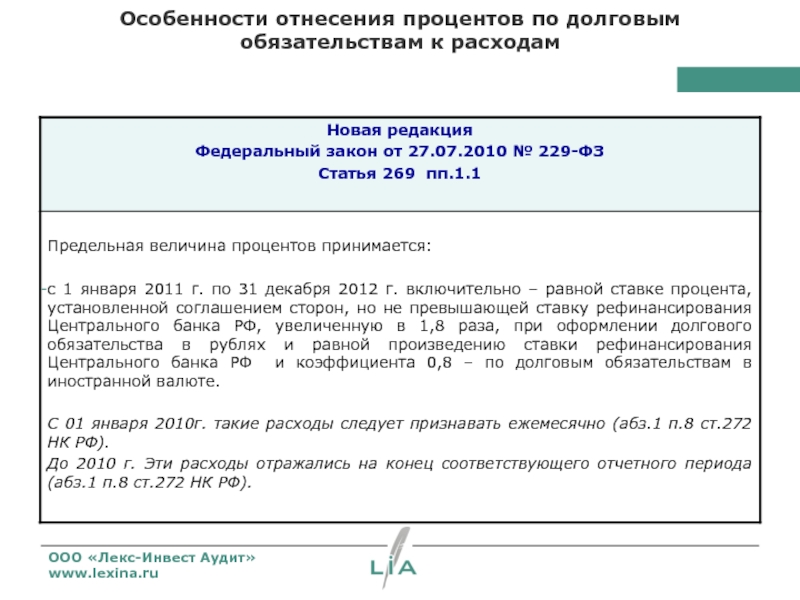

- 3. Особенности отнесения процентов по долговым обязательствам к расходам ООО «Лекс-Инвест Аудит» www.lexina.ru

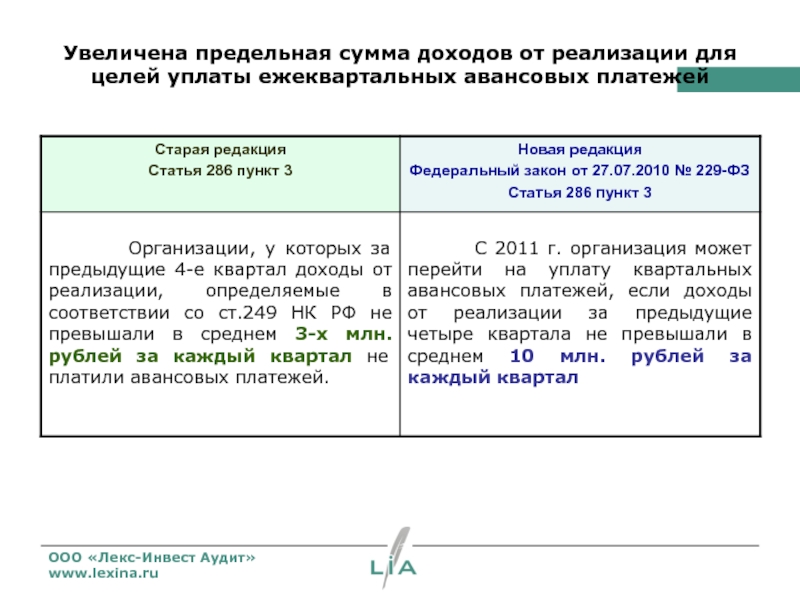

- 4. Увеличена предельная сумма доходов от реализации

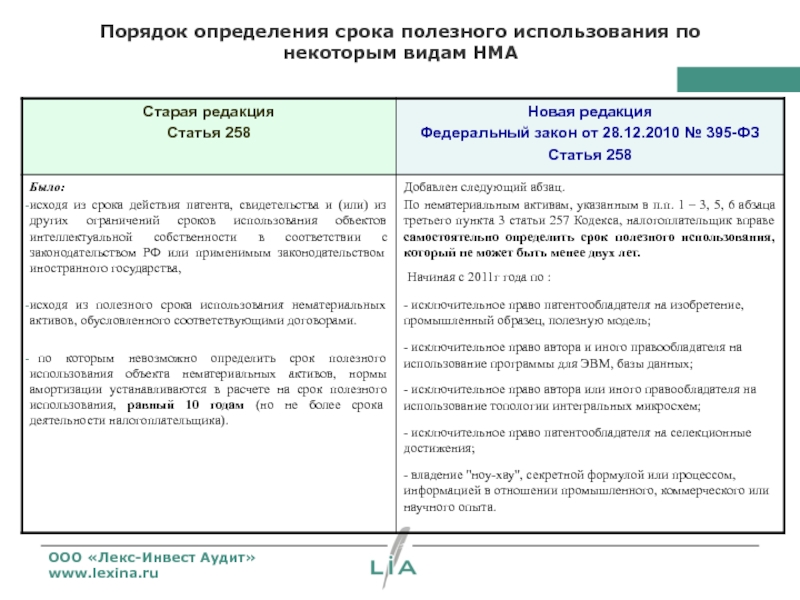

- 5. Порядок определения срока полезного использования по некоторым видам НМА ООО «Лекс-Инвест Аудит» www.lexina.ru

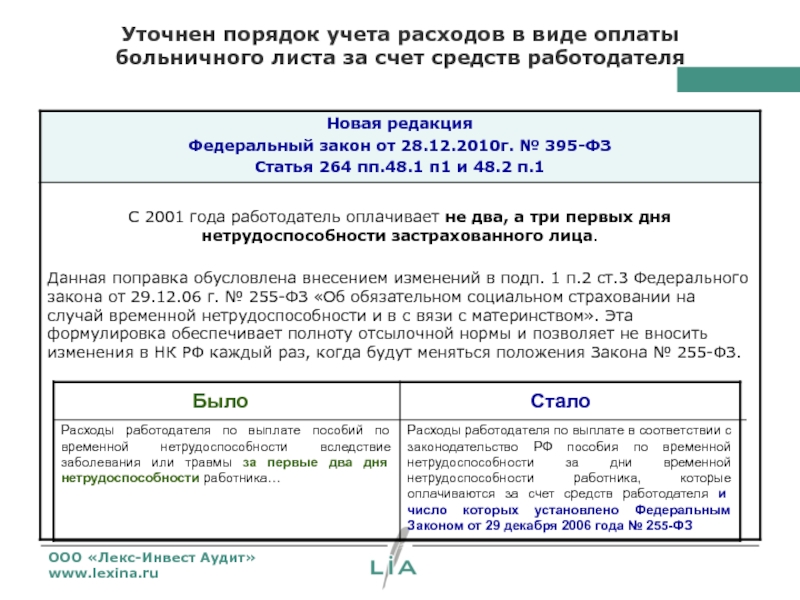

- 6. Уточнен порядок учета расходов в виде оплаты

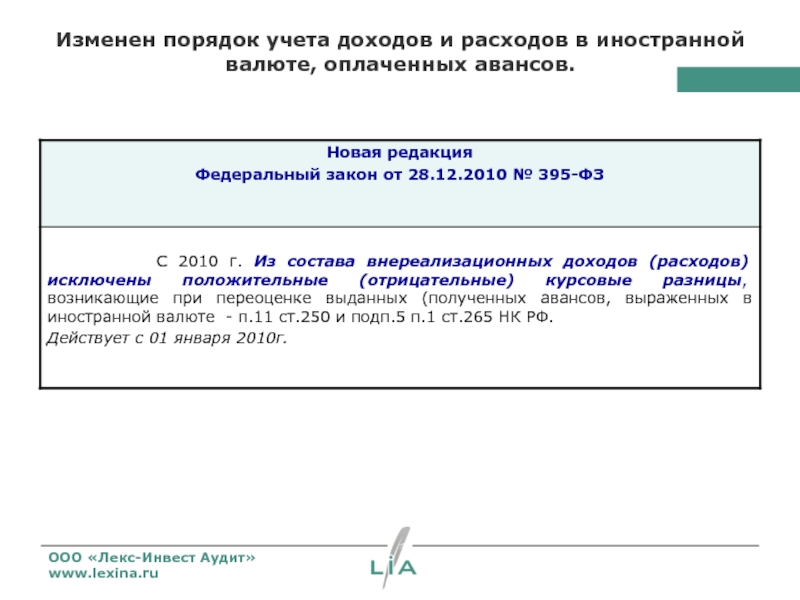

- 7. Изменен порядок учета доходов и расходов в

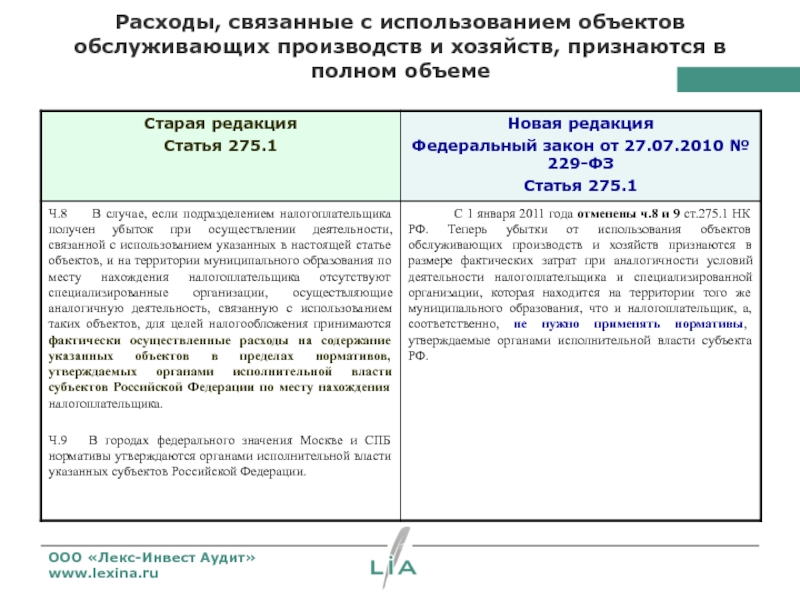

- 8. Расходы, связанные с использованием объектов обслуживающих производств

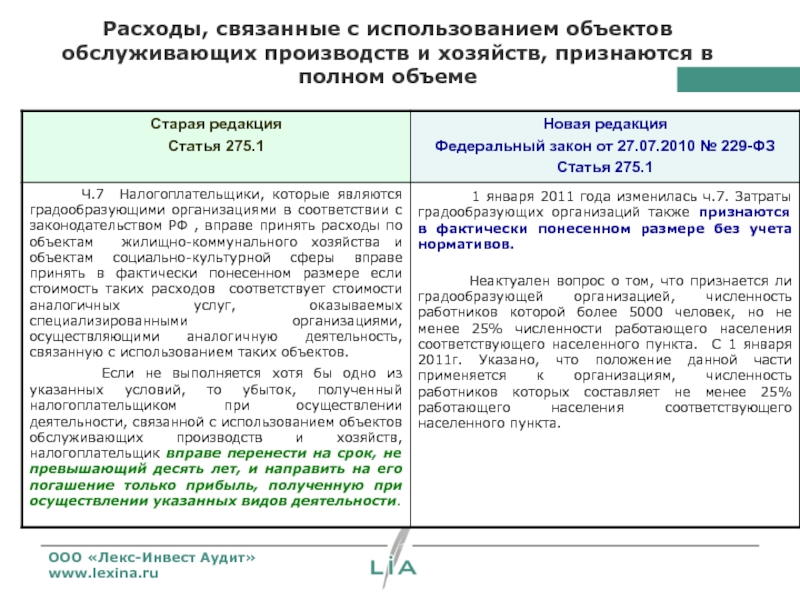

- 9. Расходы, связанные с использованием объектов обслуживающих производств

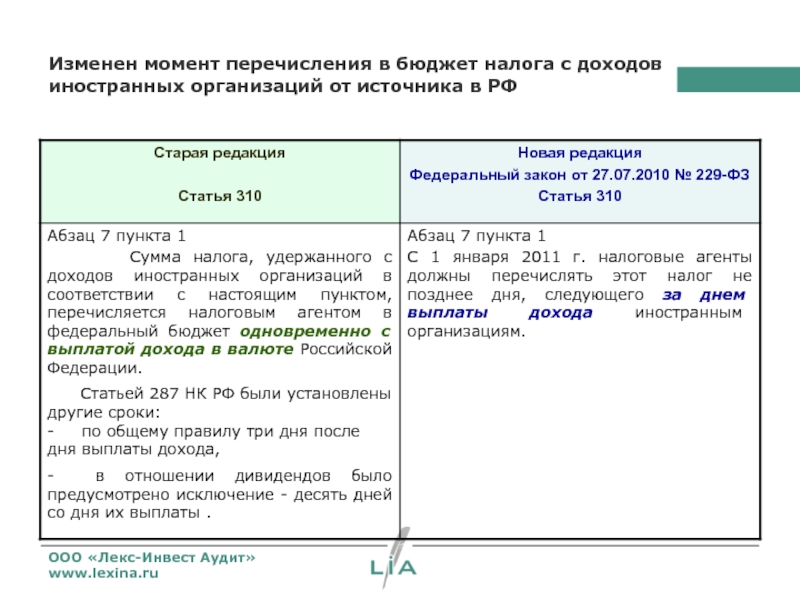

- 10. Изменен момент перечисления в бюджет налога с

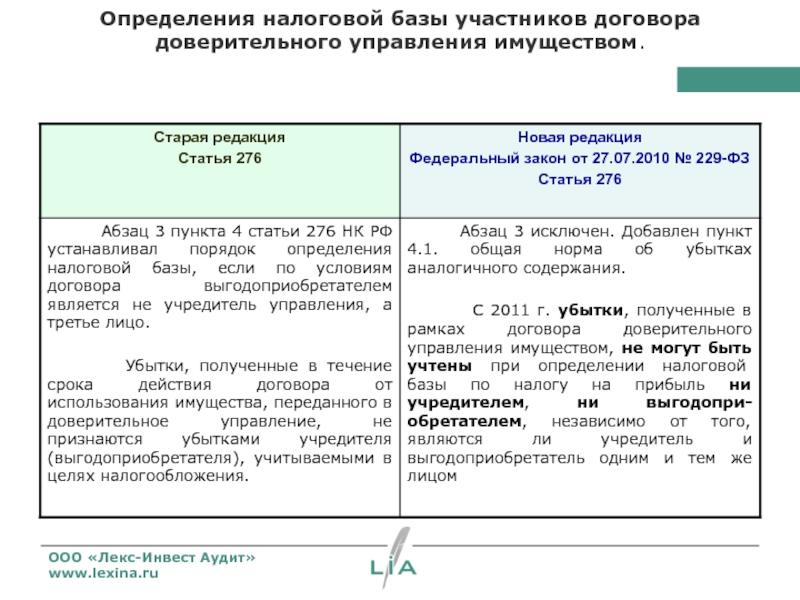

- 11. Определения налоговой базы участников договора доверительного управления имуществом. ООО «Лекс-Инвест Аудит» www.lexina.ru

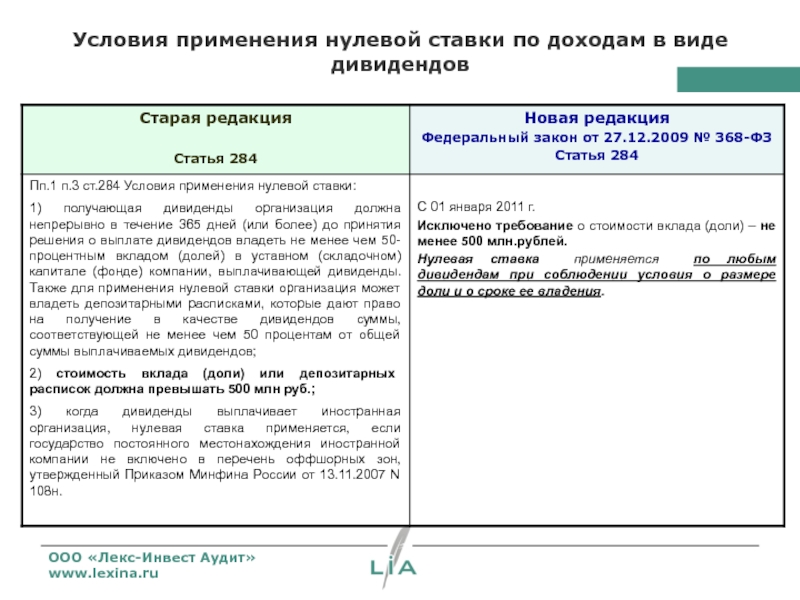

- 12. Условия применения нулевой ставки по доходам в виде дивидендов ООО «Лекс-Инвест Аудит» www.lexina.ru

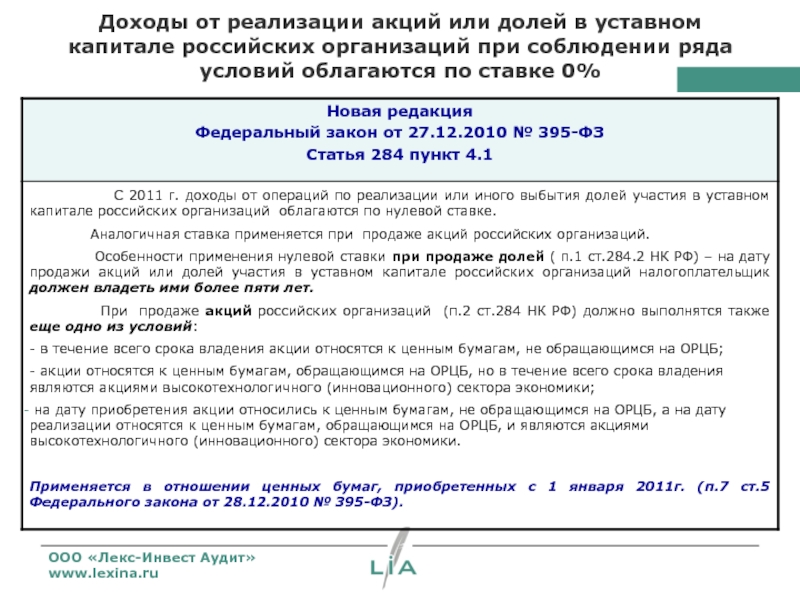

- 13. Доходы от реализации акций или долей в

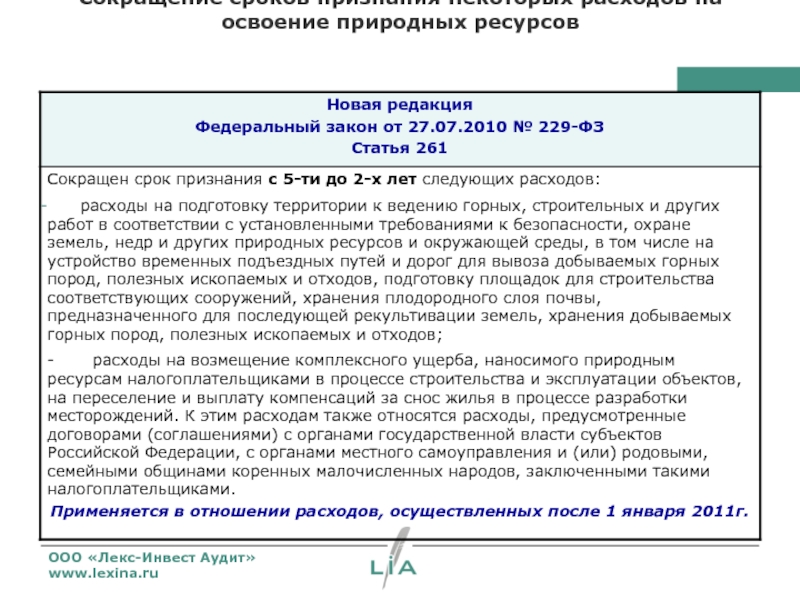

- 14. Сокращение сроков признания некоторых расходов на освоение природных ресурсов ООО «Лекс-Инвест Аудит» www.lexina.ru

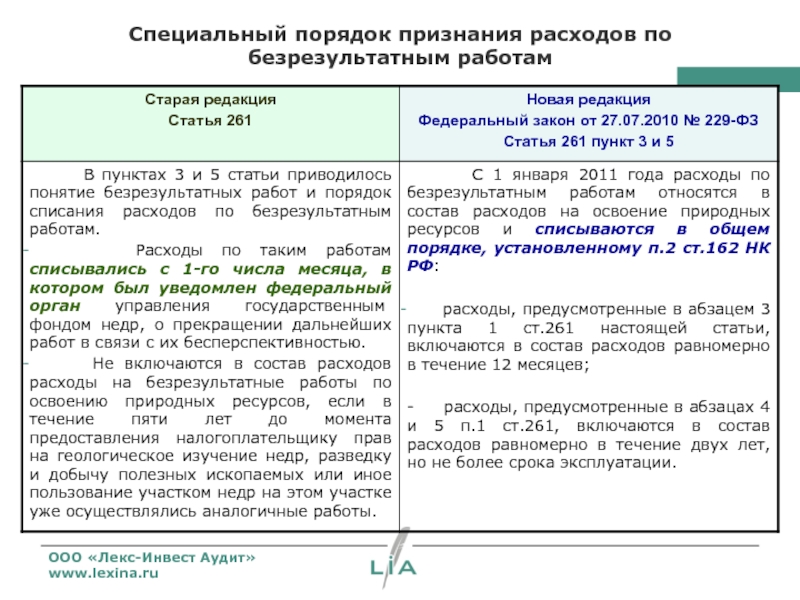

- 15. Специальный порядок признания расходов по безрезультатным работам ООО «Лекс-Инвест Аудит» www.lexina.ru

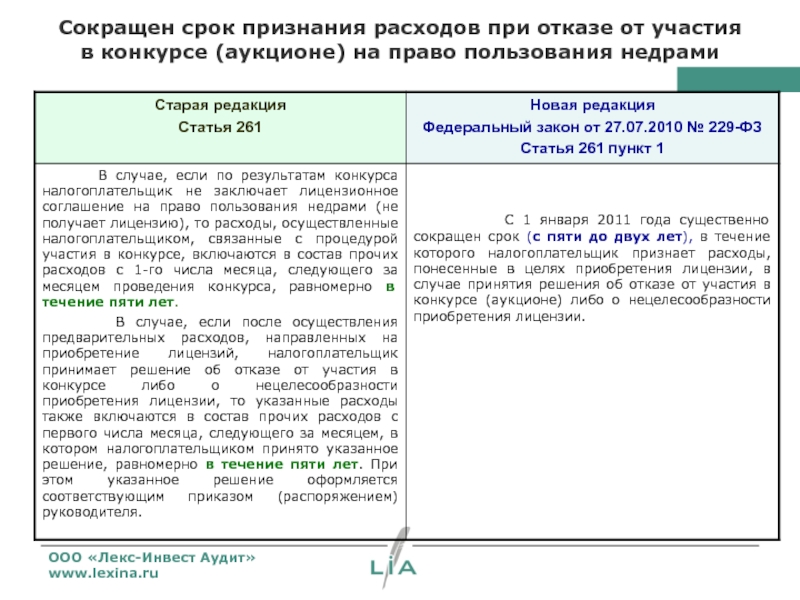

- 16. Сокращен срок признания расходов при отказе от

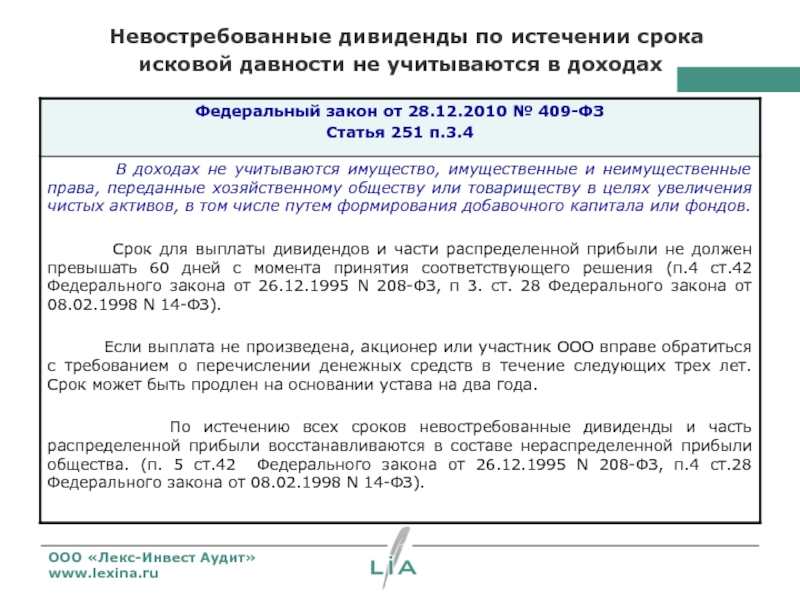

- 17. Невостребованные дивиденды по истечении срока исковой

- 18. Налог на прибыль Основные изменения НК РФ на 2012год

- 19. Изменения по налогу на прибыль

- 20. Пункт 2 статьи 40 НК РФ :

- 21. В НК РФ Федеральным законом от 18.07.2011

- 22. .

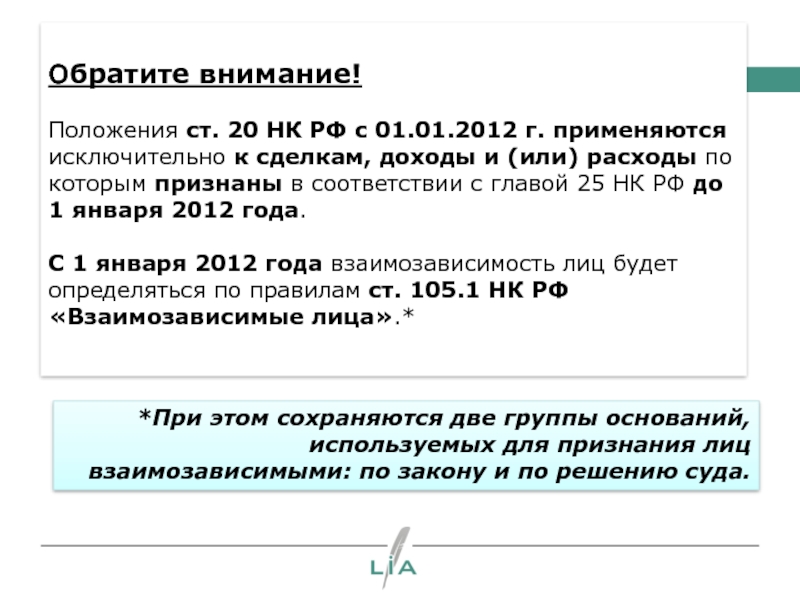

- 23. Обратите внимание! Положения ст. 20

- 24. Контролируемые сделки. Статья 105 .14 НК 2.

- 25. статья 105.14 П. 4. Не признаются

- 26. В случае, если сумма доходов по всем

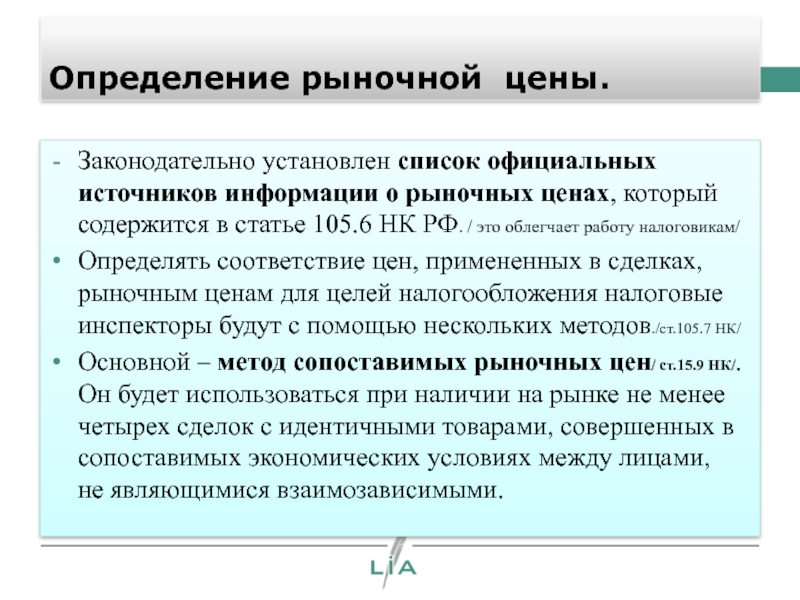

- 27. Определение рыночной цены. Законодательно установлен список официальных

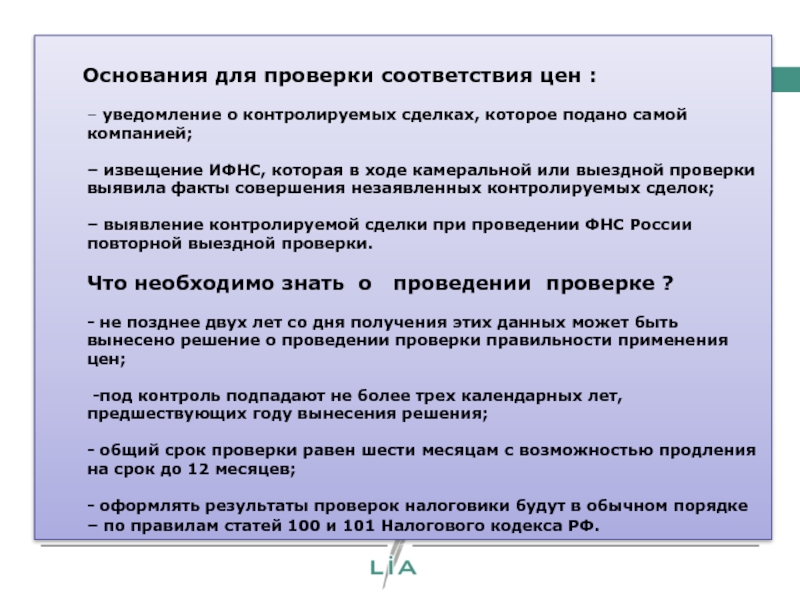

- 28. Основания для проверки соответствия цен :

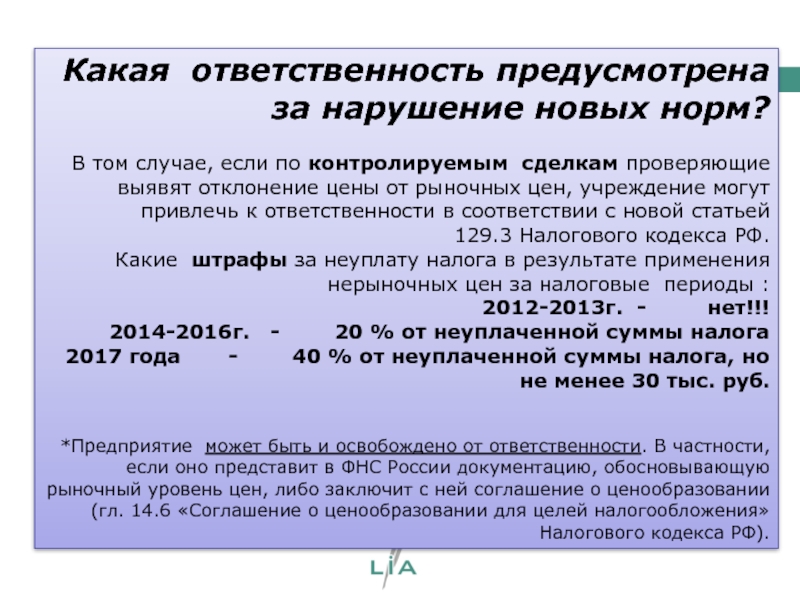

- 29. Какая ответственность предусмотрена за нарушение новых норм?

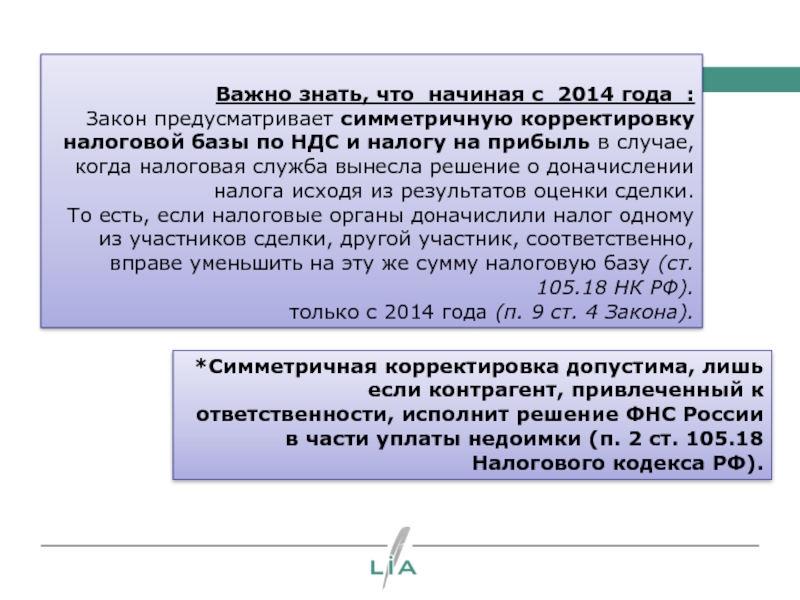

- 30. Важно знать, что начиная с 2014

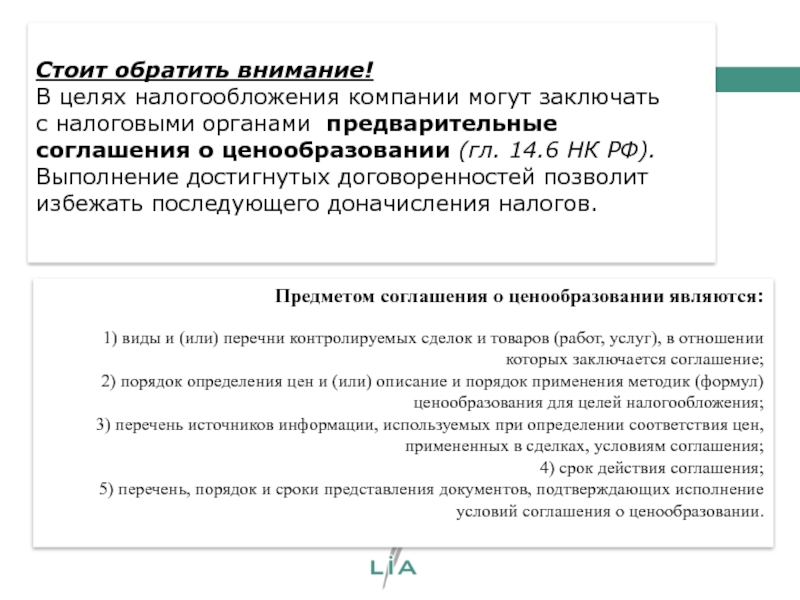

- 31. Стоит обратить внимание! В целях налогообложения компании

- 32. *Перечень утвержден Правительством РФ от 30.09.2004 №504

Слайд 2Увеличение первоначальной стоимости объекта для признания амортизируемым имуществом

ООО «Лекс-Инвест Аудит»

www.lexina.ru

Слайд 3

Особенности отнесения процентов по долговым обязательствам к расходам

ООО «Лекс-Инвест Аудит»

www.lexina.ru

Слайд 4 Увеличена предельная сумма доходов от реализации для целей уплаты ежеквартальных авансовых

ООО «Лекс-Инвест Аудит»

www.lexina.ru

Слайд 5

Порядок определения срока полезного использования по некоторым видам НМА

ООО «Лекс-Инвест Аудит»

www.lexina.ru

Слайд 6Уточнен порядок учета расходов в виде оплаты больничного листа за счет

ООО «Лекс-Инвест Аудит»

www.lexina.ru

Было

Стало

Слайд 7Изменен порядок учета доходов и расходов в иностранной валюте, оплаченных авансов.

ООО

www.lexina.ru

Слайд 8Расходы, связанные с использованием объектов обслуживающих производств и хозяйств, признаются в

ООО «Лекс-Инвест Аудит»

www.lexina.ru

Слайд 9Расходы, связанные с использованием объектов обслуживающих производств и хозяйств, признаются в

ООО «Лекс-Инвест Аудит»

www.lexina.ru

Слайд 10Изменен момент перечисления в бюджет налога с доходов иностранных организаций от

ООО «Лекс-Инвест Аудит»

www.lexina.ru

Слайд 11

Определения налоговой базы участников договора доверительного управления имуществом.

ООО «Лекс-Инвест Аудит»

www.lexina.ru

Слайд 12Условия применения нулевой ставки по доходам в виде дивидендов

ООО «Лекс-Инвест Аудит»

www.lexina.ru

Слайд 13Доходы от реализации акций или долей в уставном капитале российских организаций

ООО «Лекс-Инвест Аудит»

www.lexina.ru

Слайд 14Сокращение сроков признания некоторых расходов на освоение природных ресурсов

ООО «Лекс-Инвест Аудит»

www.lexina.ru

Слайд 15Специальный порядок признания расходов по безрезультатным работам

ООО «Лекс-Инвест Аудит»

www.lexina.ru

Слайд 16Сокращен срок признания расходов при отказе от участия в конкурсе (аукционе)

ООО «Лекс-Инвест Аудит»

www.lexina.ru

Слайд 17 Невостребованные дивиденды по истечении срока исковой давности не учитываются в

ООО «Лекс-Инвест Аудит»

www.lexina.ru

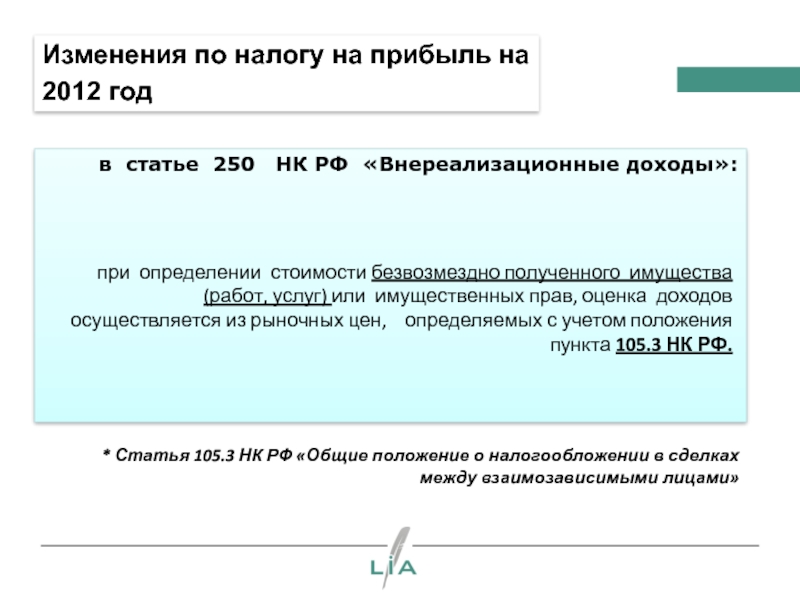

Слайд 19

Изменения по налогу на прибыль на 2012 год

в статье 250

при определении стоимости безвозмездно полученного имущества (работ, услуг) или имущественных прав, оценка доходов осуществляется из рыночных цен, определяемых с учетом положения пункта 105.3 НК РФ.

* Статья 105.3 НК РФ «Общие положение о налогообложении в сделках между взаимозависимыми лицами»

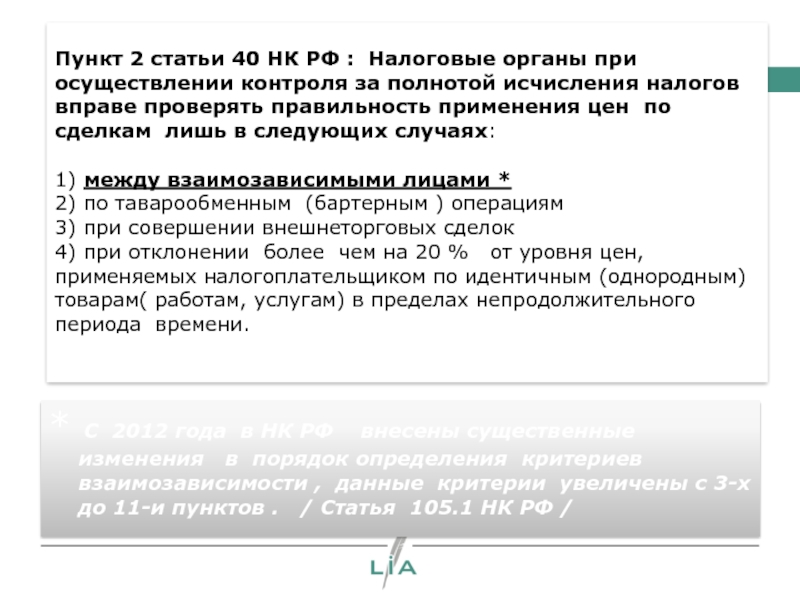

Слайд 20Пункт 2 статьи 40 НК РФ : Налоговые органы при осуществлении

* С 2012 года в НК РФ внесены существенные изменения в порядок определения критериев взаимозависимости , данные критерии увеличены с 3-х до 11-и пунктов . / Статья 105.1 НК РФ /

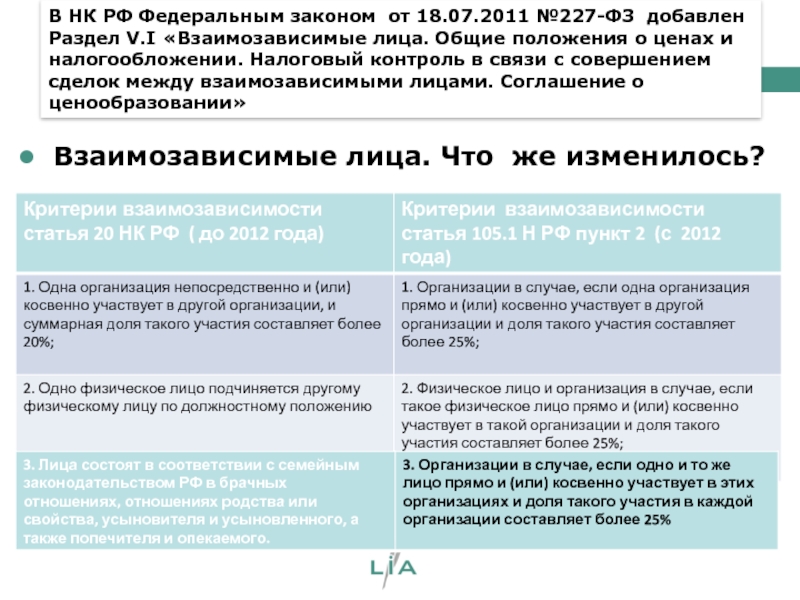

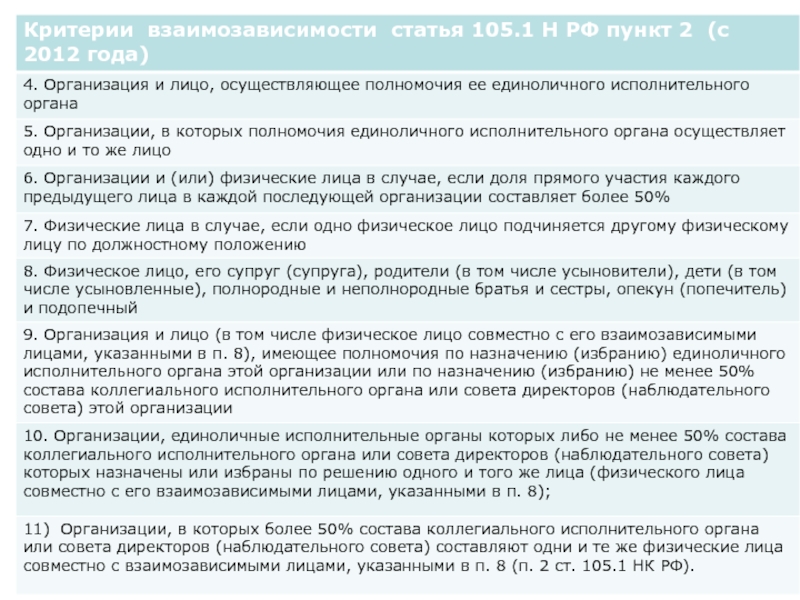

Слайд 21В НК РФ Федеральным законом от 18.07.2011 №227-ФЗ добавлен Раздел V.I

Взаимозависимые лица. Что же изменилось?

Слайд 23 Обратите внимание! Положения ст. 20 НК РФ с 01.01.2012 г. применяются исключительно к

*При этом сохраняются две группы оснований, используемых для признания лиц взаимозависимыми: по закону и по решению суда.

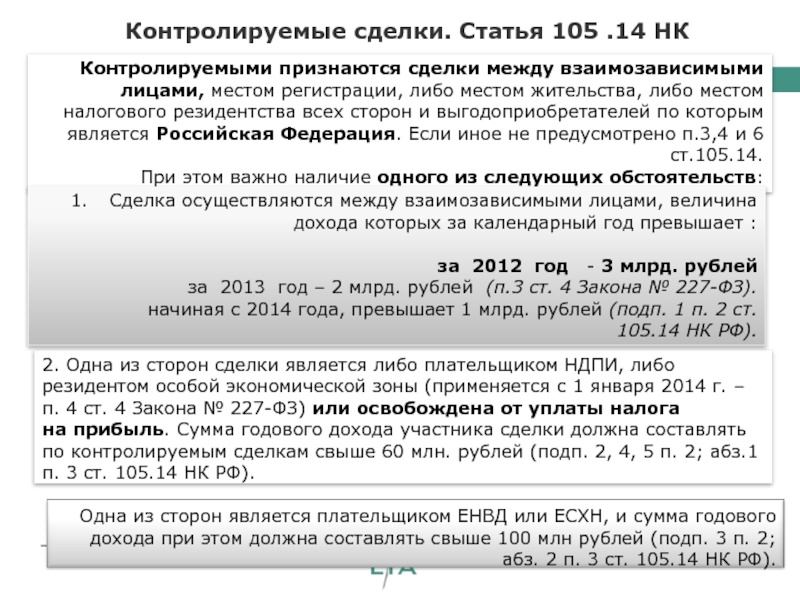

Слайд 24 Контролируемые сделки. Статья 105 .14 НК

2. Одна из сторон сделки является либо

Контролируемыми признаются сделки между взаимозависимыми лицами, местом регистрации, либо местом жительства, либо местом налогового резидентства всех сторон и выгодоприобретателей по которым является Российская Федерация. Если иное не предусмотрено п.3,4 и 6 ст.105.14.

При этом важно наличие одного из следующих обстоятельств:

Сделка осуществляются между взаимозависимыми лицами, величина дохода которых за календарный год превышает :

за 2012 год - 3 млрд. рублей

за 2013 год – 2 млрд. рублей (п.3 ст. 4 Закона № 227-ФЗ).

начиная с 2014 года, превышает 1 млрд. рублей (подп. 1 п. 2 ст. 105.14 НК РФ).

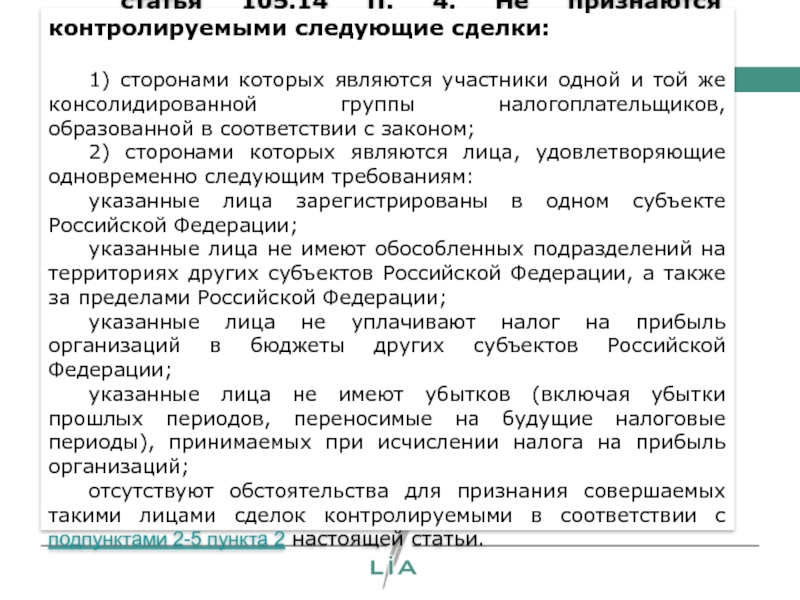

Слайд 25 статья 105.14 П. 4. Не признаются контролируемыми следующие сделки:

1) сторонами

2) сторонами которых являются лица, удовлетворяющие одновременно следующим требованиям:

указанные лица зарегистрированы в одном субъекте Российской Федерации;

указанные лица не имеют обособленных подразделений на территориях других субъектов Российской Федерации, а также за пределами Российской Федерации;

указанные лица не уплачивают налог на прибыль организаций в бюджеты других субъектов Российской Федерации;

указанные лица не имеют убытков (включая убытки прошлых периодов, переносимые на будущие налоговые периоды), принимаемых при исчислении налога на прибыль организаций;

отсутствуют обстоятельства для признания совершаемых такими лицами сделок контролируемыми в соответствии с подпунктами 2-5 пункта 2 настоящей статьи.

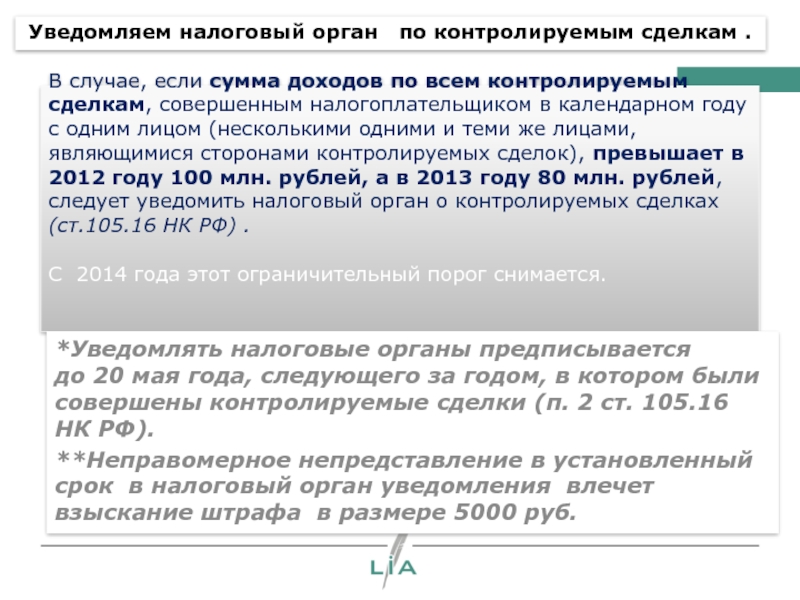

Слайд 26В случае, если сумма доходов по всем контролируемым сделкам, совершенным налогоплательщиком

*Уведомлять налоговые органы предписывается до 20 мая года, следующего за годом, в котором были совершены контролируемые сделки (п. 2 ст. 105.16 НК РФ).

**Неправомерное непредставление в установленный срок в налоговый орган уведомления влечет взыскание штрафа в размере 5000 руб.

Уведомляем налоговый орган по контролируемым сделкам .

Слайд 27Определение рыночной цены.

Законодательно установлен список официальных источников информации о рыночных ценах,

Определять соответствие цен, примененных в сделках, рыночным ценам для целей налогообложения налоговые инспекторы будут с помощью нескольких методов./ст.105.7 НК/

Основной – метод сопоставимых рыночных цен/ ст.15.9 НК/. Он будет использоваться при наличии на рынке не менее четырех сделок с идентичными товарами, совершенных в сопоставимых экономических условиях между лицами, не являющимися взаимозависимыми.

Слайд 28 Основания для проверки соответствия цен : – уведомление о контролируемых сделках, которое

Слайд 29Какая ответственность предусмотрена за нарушение новых норм?

В том случае, если по

Какие штрафы за неуплату налога в результате применения нерыночных цен за налоговые периоды :

2012-2013г. - нет!!!

2014-2016г. - 20 % от неуплаченной суммы налога

2017 года - 40 % от неуплаченной суммы налога, но не менее 30 тыс. руб.

*Предприятие может быть и освобождено от ответственности. В частности, если оно представит в ФНС России документацию, обосновывающую рыночный уровень цен, либо заключит с ней соглашение о ценообразовании (гл. 14.6 «Соглашение о ценообразовании для целей налогообложения» Налогового кодекса РФ).

Слайд 30

Важно знать, что начиная с 2014 года :

Закон предусматривает симметричную корректировку

То есть, если налоговые органы доначислили налог одному из участников сделки, другой участник, соответственно, вправе уменьшить на эту же сумму налоговую базу (ст. 105.18 НК РФ). только с 2014 года (п. 9 ст. 4 Закона).

*Cимметричная корректировка допустима, лишь если контрагент, привлеченный к ответственности, исполнит решение ФНС России в части уплаты недоимки (п. 2 ст. 105.18 Налогового кодекса РФ).

Слайд 31Стоит обратить внимание! В целях налогообложения компании могут заключать с налоговыми органами предварительные

Предметом соглашения о ценообразовании являются:

1) виды и (или) перечни контролируемых сделок и товаров (работ, услуг), в отношении которых заключается соглашение;

2) порядок определения цен и (или) описание и порядок применения методик (формул) ценообразования для целей налогообложения;

3) перечень источников информации, используемых при определении соответствия цен, примененных в сделках, условиям соглашения;

4) срок действия соглашения;

5) перечень, порядок и сроки представления документов, подтверждающих исполнение условий соглашения о ценообразовании.

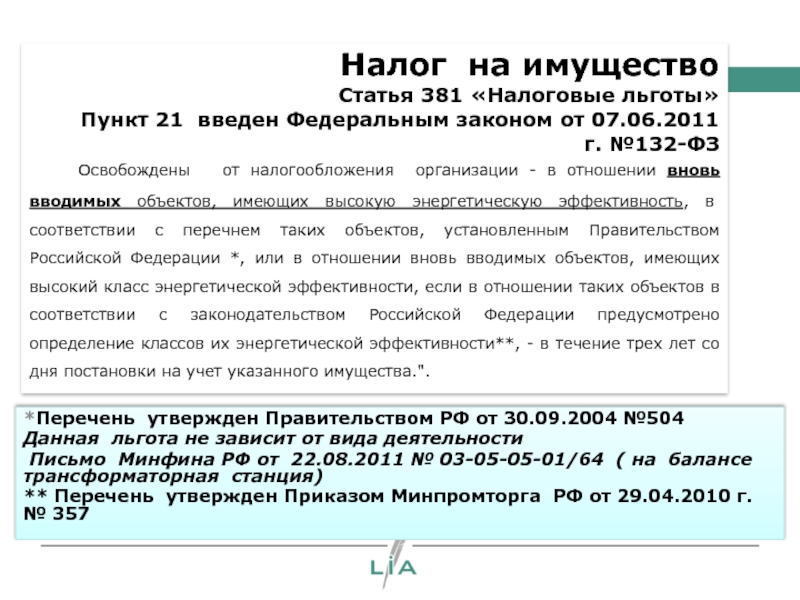

Слайд 32*Перечень утвержден Правительством РФ от 30.09.2004 №504

Данная льгота не зависит

Письмо Минфина РФ от 22.08.2011 № 03-05-05-01/64 ( на балансе трансформаторная станция)

** Перечень утвержден Приказом Минпромторга РФ от 29.04.2010 г. № 357

Налог на имущество

Статья 381 «Налоговые льготы»

Пункт 21 введен Федеральным законом от 07.06.2011 г. №132-ФЗ

Освобождены от налогообложения организации - в отношении вновь вводимых объектов, имеющих высокую энергетическую эффективность, в соответствии с перечнем таких объектов, установленным Правительством Российской Федерации *, или в отношении вновь вводимых объектов, имеющих высокий класс энергетической эффективности, если в отношении таких объектов в соответствии с законодательством Российской Федерации предусмотрено определение классов их энергетической эффективности**, - в течение трех лет со дня постановки на учет указанного имущества.".