- Главная

- Разное

- Дизайн

- Бизнес и предпринимательство

- Аналитика

- Образование

- Развлечения

- Красота и здоровье

- Финансы

- Государство

- Путешествия

- Спорт

- Недвижимость

- Армия

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

ФЕДЕРАЛЬНАЯ АНТИМОНОПОЛЬНАЯ СЛУЖБА презентация

Содержание

- 1. ФЕДЕРАЛЬНАЯ АНТИМОНОПОЛЬНАЯ СЛУЖБА

- 2. В 2005 г. по данным экспертов объем

- 3. О развитии конкуренции среди оптовых предприятий

- 4. Москва Присутствие крупных национальных дистрибьторов на территории России

- 5. На олигопольных фармацевтических рынках сами участники

- 6. Характерной тенденцией для фармацевтического рынка является развитие

- 7. О развитии конкуренции среди аптечных учреждений

- 8. В результате усиления конкурентной борьбы на фармацевтическом

- 9. В последнее время в ряде регионов и

- 10. Увеличение количества аптечных сетей свидетельствует о стремлении

- 11. О деятельности субъектов фармацевтического рынка в рамках

- 12. Отсутствие единообразия в подходах к выбору аптечных

- 13. О финансовом состоянии предприятий-участников рынка Недостаток

- 14. Торговая надбавка к регистрируемым ценам производства лекарственных

- 15. О росте цен на лекарственные средства

- 16. Темпы роста цен в частных аптечных учреждениях

- 17. О нарушениях антимонопольного законодательства О нарушениях

- 18. Выводы и предложения I Фармацевтический рынок

- 19. II Усиливается тенденция формирования крупных аптечных

- 20. III В большинстве регионов отмечается недостаточная величина

- 21. IV Рост цен имеет место в

Слайд 1Москва, 2006 г.

ФЕДЕРАЛЬНАЯ АНТИМОНОПОЛЬНАЯ СЛУЖБА

Аналитический обзор по обследованию

фармацевтического рынка

Управление контроля и надзора за соблюдением рекламного законодательства

Слайд 2В 2005 г. по данным экспертов объем российского фармацевтического рынка составил

Наибольшую долю в объеме фармацевтического рынка занимает аптечный сегмент готовых лекарственных средств (ГЛС). В 2005 г. его доля составляла более 69% от общего объема рынка. В 2005 г. темп роста этого сегмента составил 13%, а с учетом внедрения Программы ДЛО – 38%. Таким образом, значительное влияние на объем и темпы роста фармацевтического рынка в 2005 г . оказала Программа ДЛО. Согласно данным Минздравсоцразвития России, в 2005 г. по Программе ДЛО дистрибьюторами было завезено лекарственных средств на сумму 44,81 млрд. руб. (1,58 млрд. долл. США).

В 2005 г. в Программе ДЛО участвовало 11 федеральных, около 130 региональных дистрибьюторов и около 300 фирм-производителей.

Слайд 3

О развитии конкуренции среди оптовых предприятий

В настоящее время на фармацевтическом рынке

По-прежнему в большинстве регионов значительные позиции удерживают крупные национальные дистрибьюторы:

ЗАО ЦВ «Протек»

ЗАО «СИА Интернейшнл Лтд.»

ЗАО «Шрея Корпорейшнл»

ЗАО НПК «Катрен»

ЗАО «Аптека-Холдинг»

ЗАО «Роста»

ЗАО «Биотек»

В настоящее время семь крупнейших российских дистрибьюторов (ЗАО ЦВ «Протек», ЗАО «СИА Интернейшнл», ЗАО «Шрея Корпорейшнл», ЗАО «Аптека Холдинг», ЗАО «Катрен», ЗАО «Роста», ЗАО «Биотек») осуществляют примерно 43-45% оборота фармацевтического рынка России.

Слайд 5

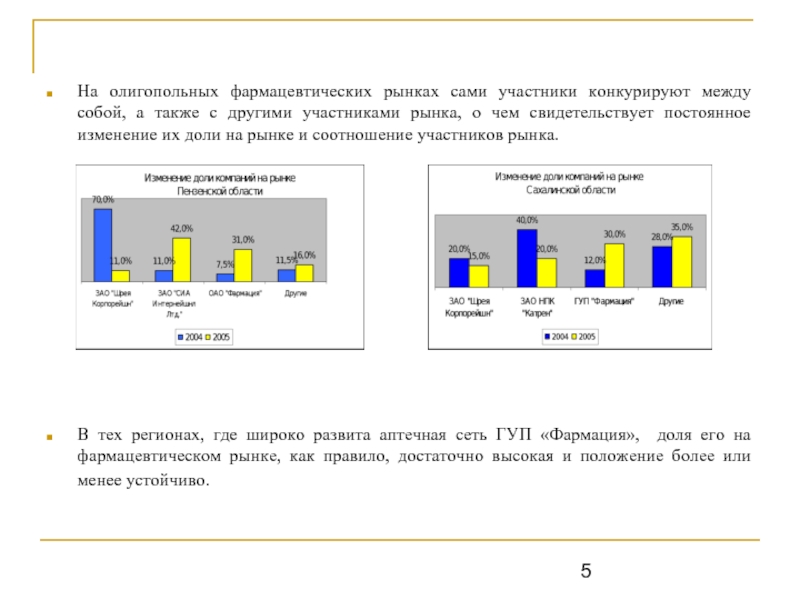

На олигопольных фармацевтических рынках сами участники конкурируют между собой, а также

В тех регионах, где широко развита аптечная сеть ГУП «Фармация», доля его на фармацевтическом рынке, как правило, достаточно высокая и положение более или менее устойчиво.

Слайд 6Характерной тенденцией для фармацевтического рынка является развитие рынка по олигопольному признаку,

В целом конкуренция на рынке услуг по оптовой продаже лекарственных средств развивается в основном среди крупных национальных дистрибьюторов, которые стремятся завоевать наибольшую рыночную власть на данном рынке.

Слайд 7

О развитии конкуренции среди аптечных учреждений

Географическими границами рынка по оптовой продаже

Обострение конкурентной борьбы в 2004-2005 гг. наблюдалось и среди аптечных учреждений, в результате предприятия государственной и муниципальной форм собственности по сравнению с частными стали более активно покидать рынок.

За 2004-2005 годы количество аптечных учреждений государственной и муниципальной форм собственности уменьшилось в 66% регионов примерно на 15%, в то время как в 2001-2002 гг. это сокращение составляло порядка 7%.

Среди негосударственных аптечных учреждений продолжается тенденция увеличения их численности. В то же время количество регионов, где отмечалась данная тенденция, постепенно сокращается. Так, если в 2000-2001 гг. увеличение численности аптечных учреждений упомянутой формы собственности имело место в 85% регионов, в 2002 г. в 70% регионов, то в 2005 году - в 57% регионов России.

Слайд 8В результате усиления конкурентной борьбы на фармацевтическом рынке имеет тенденция сокращения

При этом доля субъектов негосударственной формы собственности в общем количестве аптечных учреждений постоянно увеличивается.

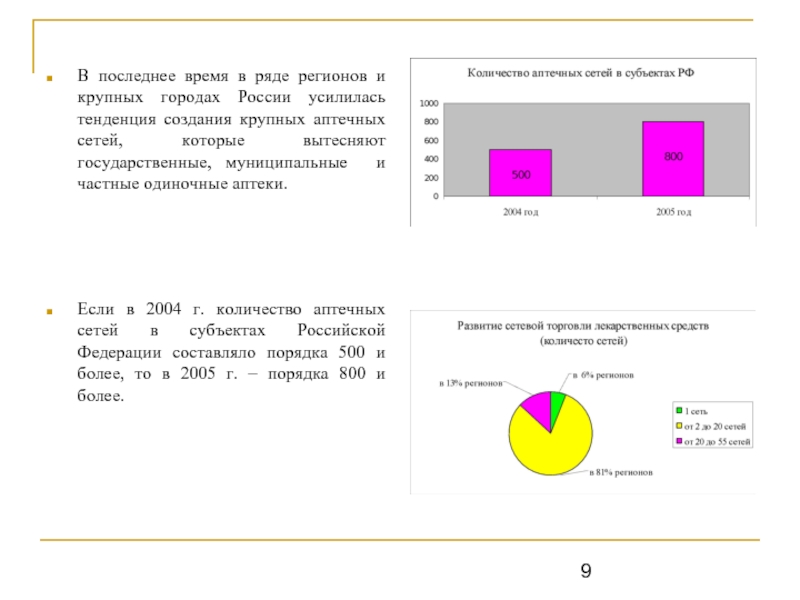

Слайд 9В последнее время в ряде регионов и крупных городах России усилилась

Если в 2004 г. количество аптечных сетей в субъектах Российской Федерации составляло порядка 500 и более, то в 2005 г. – порядка 800 и более.

Слайд 10Увеличение количества аптечных сетей свидетельствует о стремлении аптечных учреждений объединиться с

Наибольшее развитие конкуренции среди аптечных сетей имеет место в тех регионах, где этих сетей наибольшее количество .

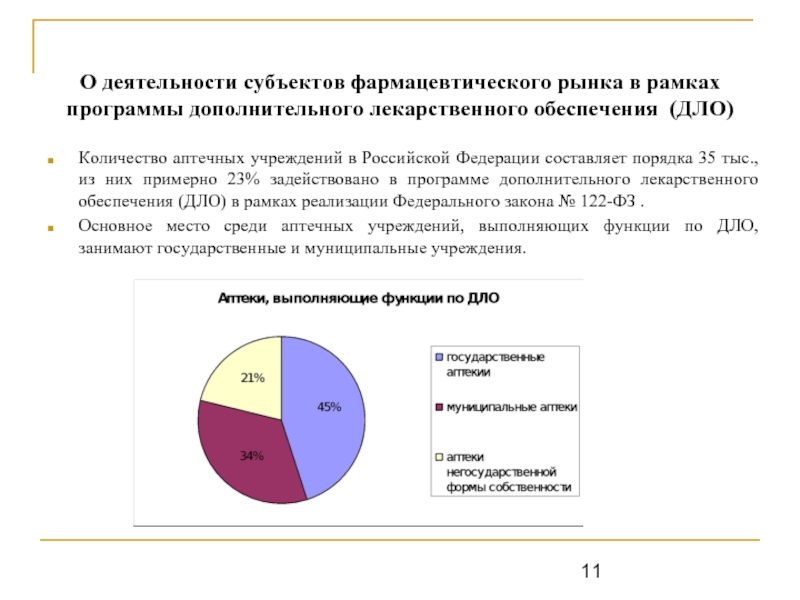

Слайд 11О деятельности субъектов фармацевтического рынка в рамках программы дополнительного лекарственного обеспечения

Количество аптечных учреждений в Российской Федерации составляет порядка 35 тыс., из них примерно 23% задействовано в программе дополнительного лекарственного обеспечения (ДЛО) в рамках реализации Федерального закона № 122-ФЗ .

Основное место среди аптечных учреждений, выполняющих функции по ДЛО, занимают государственные и муниципальные учреждения.

Слайд 12Отсутствие единообразия в подходах к выбору аптечных учреждений для реализации программы

Отбор поставщиков для поставки лекарственных средств по ДЛО в регионы на 2005 г. осуществлялся на безконкурсной основе, то есть с нарушением антимонопольного законодательства. В дальнейшем при отборе фармацевтических компаний для участия в программе по ДЛО стали проводиться конкурсы.

Основные проблемы по реализации рассматриваемой программы – это в ряде случаев несвоевременное поступление в аптечные учреждения лекарственных средств, входящих в перечень лекарственных средств, отпускаемых по рецептам врача при оказании дополнительной медицинской помощи отдельным категориям граждан, имеющим право на получение государственной социальной помощи; постоянное внесение изменений в этот перечень, рост цен на препараты, входящие в упомянутый перечень, что влечет за собой перерасход бюджетных средств.

Важной проблемой является также то, что аптечные учреждения тратят на закупку соответствующих лекарственных препаратов собственные или заемные средства, а возвращаются они с большой задержкой, что отрицательным образом сказывается на финансовом состоянии аптечного учреждения.

Слайд 13О финансовом состоянии предприятий-участников рынка

Недостаток собственных оборотных средств на фоне

В тех регионах, где рентабельность оптовых предприятий также как и величина оптовых надбавок не высокие отмечается значительное уменьшение количества фармацевтических предприятий на соответствующем рынке.

В связи с тем, что регулирование цен осуществляется в основном на все лекарственные средства, снижение надбавок к ценам приводит к уменьшению уровня рентабельности оптовых и розничных торговых организаций, и как следствие – ухудшение финансового состояния участников фармацевтического рынка.

В этих условиях идет обострение конкурентной борьбы между оптовыми предприятиями, между одиночными аптечными учреждениями и аптечными сетями, между самими аптечными сетями. В результате намечается процесс укрупнения предприятия, усиления рыночной власти аптечных сетей и концентрации капитала в аптечном бизнесе.

Слайд 14Торговая надбавка к регистрируемым ценам производства лекарственных препаратов, входящих в упомянутый

Существенным недостатком в процессе организации работы по рассматриваемой программе, на наш взгляд, является отсутствие методики по оценке затрат на выполнение работ в рамках этой программы и порядка распределения торговой надбавки между участниками рассматриваемой сферы фармацевтического рынка. Это, в свою очередь, влечет за собой субъективизм в оценке значимости каждого участника в выполнении программы и определении его доли прибыли, получаемой от оказания соответствующих услуг.

Кроме того, торговые надбавки, устанавливаемые Росздравнадзором для регионов, должны иметь четкое обоснование и оно должно быть прозрачным для всех участников Программы по ДЛО.

По оценкам УФАС России, в 41% регионов финансовое состояние аптечных учреждений не изменилось, в 33% регионов финансовое состояние ухудшилось главным образом в результате оказания услуг по ДЛО , в 26% регионов отмечается улучшение финансового состояния в основном за счет увеличения объема отпуска лекарственных средств и стабильности финансирования по соответствующей программе.

Слайд 15

О росте цен на лекарственные средства

Продолжается тенденция дальнейшего роста цен на

Через аптечную сеть реализуется порядка 80% всех производимых и импортируемых в Россию лекарств, потому рост аптечной сети и развитие конкуренции среди аптечных учреждений более чем актуально. Это оказывает сдерживающее влияние на рост цен.

Наибольший рост цен имеет место в тех регионах, где дистрибьюторы занимают олигопольное положение и сетевые аптеки (в том числе дистрибьюторские) имеют среди аптечных учреждений значительную долю (более 40%).

Вытеснение одиночных аптек сетевыми может сопровождаться повышением цен на лекарственные средства в том случае, если между сетями будет ценовое соглашение.

Недостаточное развитие аптечной сети способствует росту цен у одиночных аптечных учреждений в том случае, если имеющиеся в наличии аптеки не полностью обеспечивают потребности населения в лекарственных средствах.

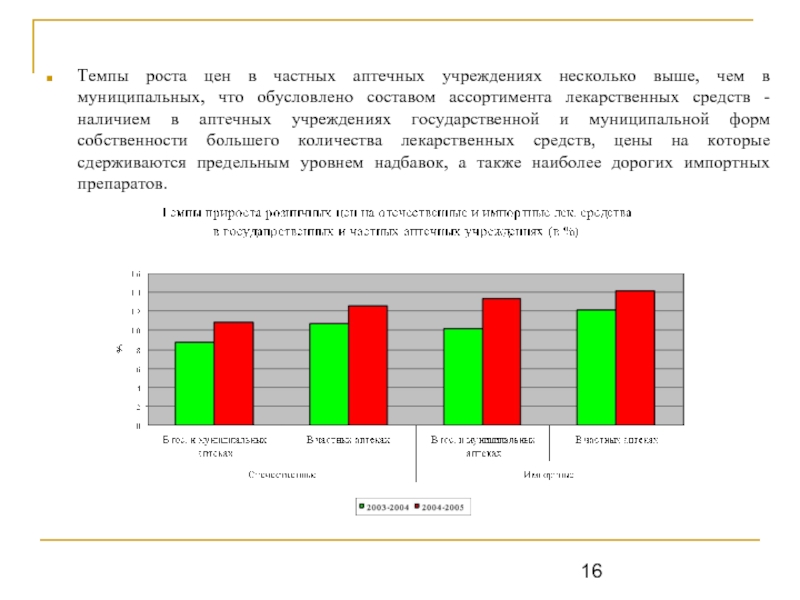

Слайд 16Темпы роста цен в частных аптечных учреждениях несколько выше, чем в

Слайд 17О нарушениях антимонопольного законодательства

О нарушениях антимонопольного законодательства за 2004-2005 г.г.

Нарушения статьи 7 Закона связаны, как правило, с изданием органами власти субъектов Российской Федерации, органами местного самоуправления нормативных актов, в которых содержатся положения, ущемляющие интересы хозяйствующих субъектов и ставящих одних хозяйствующих субъектов в преимущественное положение по отношению к другим.

В числе нарушений статьи 9 Закона наиболее распространенным являлось необоснованное ограничение доступа к участию в конкурсе. Оно выражалось, в частности, в объединении лекарственных препаратов в лоты по несколько десятков наименований лекарств, в результате чего от участия в конкурсе сразу отсекались фармацевтические организации, не имеющие возможности поставить все перечисленные в лотах лекарства.

Другим достаточно распространенным нарушением статьи 9 являлось установление в конкурсной документации условий, которые ограничивают состав участников, например определенный стаж работы на фармацевтическом рынке, наличие положительного отзыва заказчика о работе поставщика-конкурсанта и т.д.

Таким образом, практически все нарушения антимонопольного законодательства на фармацевтическом рынке касаются предоставления льгот и преимуществ государственным и муниципальным оптовым и розничным предприятиям по сравнению с частными либо преимуществ отдельным хозяйствующим субъектам в поставке лекарственных средств за счет бюджетных средств.

Слайд 18Выводы и предложения

I

Фармацевтический рынок состоит из двух сегментов – рынок услуг

В первом сегменте фармацевтический рынок можно характеризовать в целом как умеренно концентрированным, хотя в ряде регионов он является конкурентным, в других регионах – монополизированным.

Во втором сегменте фармацевтический рынок является достаточно конкурентным, хотя в ряде имеет тенденцию к концентрации.

Сегмент фармацевтического рынка, связанный с оптовой продажей лекарственных средств, характеризуется, прежде всего, острой конкурентной борьбой между дистрибьюторами за рынки сбыта.

В некоторых регионах крупные дистрибьюторы полностью захватили рынок, то есть их совокупная доля на рынке составила 100%.

Формирование олигопольного рынка может привести к антиконкурентным действиям со стороны крупных дистрибьюторов (соглашениям, разделу рынка и т.д.).

В связи с этим необходимо усиление антимонопольного контроля деятельности хозяйствующих субъектов на данном сегменте фармацевтического рынка.

Слайд 19II

Усиливается тенденция формирования крупных аптечных сетей, которые создают серьезную конкуренцию одиночным

Увеличение количества аптечных сетей приводит к усилению конкуренции между самими сетями.

Лидирующее положение среди создания аптечных сетей занимает ГУП «Фармация». Это объясняется, прежде всего, стремлением сохранения на рынке аптечных учреждений государственной и муниципальной форм собственности, поскольку в основном только эти аптечные учреждения имеют производственные отделы, выполняют социальные функции, отпускают наркотические и психотропные препараты, организуют свою сеть в отдаленных и труднодоступных районах.

Представляется целесообразным вызвать заинтересованность частных аптек в выполнении социальных функций, в охвате своими сетями сельских и отдаленных районов, предусмотреть возможность продажи наркотических и психотропных веществ при наличии соответствующих лицензий частными аптеками.

Слайд 20III

В большинстве регионов отмечается недостаточная величина розничных надбавок (% вознаграждения) к

Выбор аптечных учреждений для выполнения программы по ДЛО осуществляется фармацевтическими организациями без какой-либо нормативной базы, обеспечивающей его объективность.

Деление установленной для региона общей величины надбавки на оптовую и розничную происходит в каждом регионе по-разному. В данном процессе в значительной степени присутствует субъективизм в оценке каждого участника по выполнению программы ДЛО.

Процесс распределения надбавок между участниками программы ДЛО должен быть прозрачным для участников рынка, как и то, что торговые надбавки, устанавливаемые регионам в рамках программы, должны иметь четкое обоснование.

Необходима разработка нормативных документов по порядку разработки и внесения изменений в Перечень, установлению сроков его публикации, разработка единой базы нормативно-справочной информации по Перечню.

Целесообразным является также разработка на федеральном уровне порядка расчетов между участниками программы по ДЛО.

Слайд 21IV

Рост цен имеет место в тех регионах, где дистрибьюторы занимают олигопольное

Развитие сетевой торговли может сопровождаться повышением цен, если существуют горизонтальные и вертикальные соглашения. На это следует обратить особое внимание соответствующие УФАС России в Хабаровском крае, Амурской, Тюменской, Саратовской областях.

Для усиления стимула продажи относительно дешевых лекарственных средств, в том числе отечественного производства представляется целесообразным ввести повсеместно установление оптовых и розничных надбавок на лекарственные средства дифференцированно для различных ценовых групп лекарственных средств (чем выше цена, тем ниже надбавка).

Со стороны органов исполнительной власти субъектов Российской Федерации необходим контроль за ценами на лекарства, дифференциация оптовых и розничных надбавок в зависимости от номенклатуры поступающих в обращение лекарственных средств, местных условий их реализации, контроль за уровнем обеспеченности аптечных учреждений важнейшими препаратами в соответствии с Перечнем необходимых и жизненно важных лекарственных средств для принятия необходимых мер по улучшению обеспеченности населения лекарствами.