Отделение Пенсионного фонда по Пермскому краю

(8-342)239-23-79

(www.pfrf.ru)

- Главная

- Разное

- Дизайн

- Бизнес и предпринимательство

- Аналитика

- Образование

- Развлечения

- Красота и здоровье

- Финансы

- Государство

- Путешествия

- Спорт

- Недвижимость

- Армия

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Отделение Пенсионного фонда по Пермскому краю (8-342)239-23-79 (www.pfrf.ru) презентация

Содержание

- 1. Отделение Пенсионного фонда по Пермскому краю (8-342)239-23-79 (www.pfrf.ru)

- 2. Объект обложения страховыми взносами (часть 1

- 3. Застрахованные лица (Закон № 167-ФЗ) Застрахованными лицами

- 4. Застрахованные лица (Закон № 167-ФЗ). Дополнение в

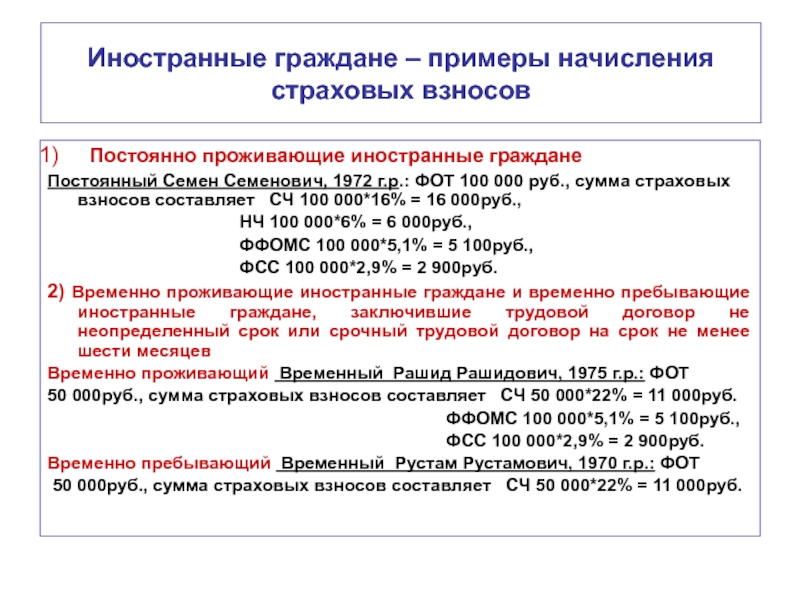

- 5. Иностранные граждане – примеры начисления страховых взносов

- 6. Тарифы страховых взносов на 2012 год

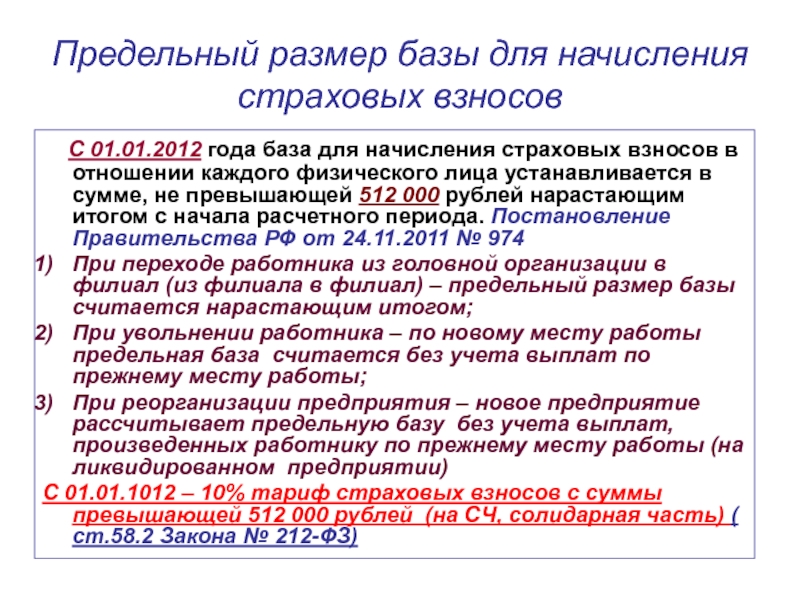

- 7. Предельный размер базы для начисления страховых взносов

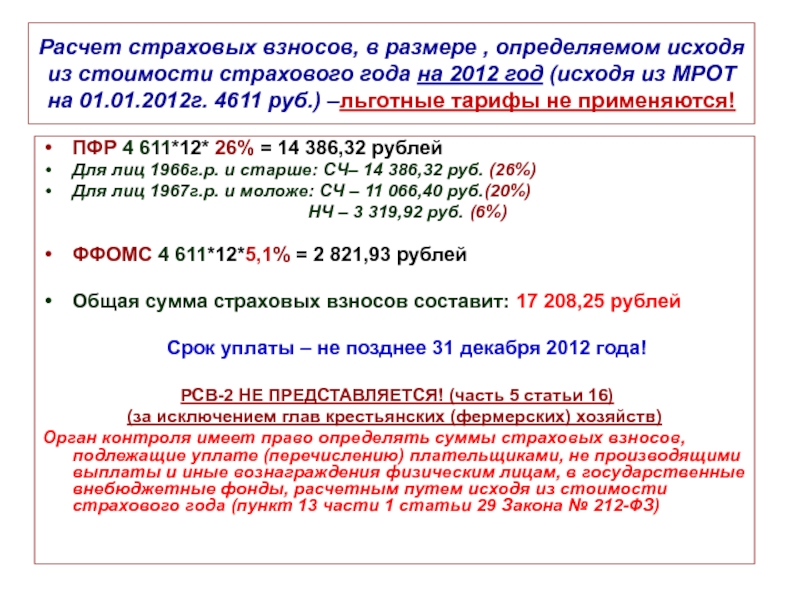

- 8. Расчет страховых взносов, в размере , определяемом

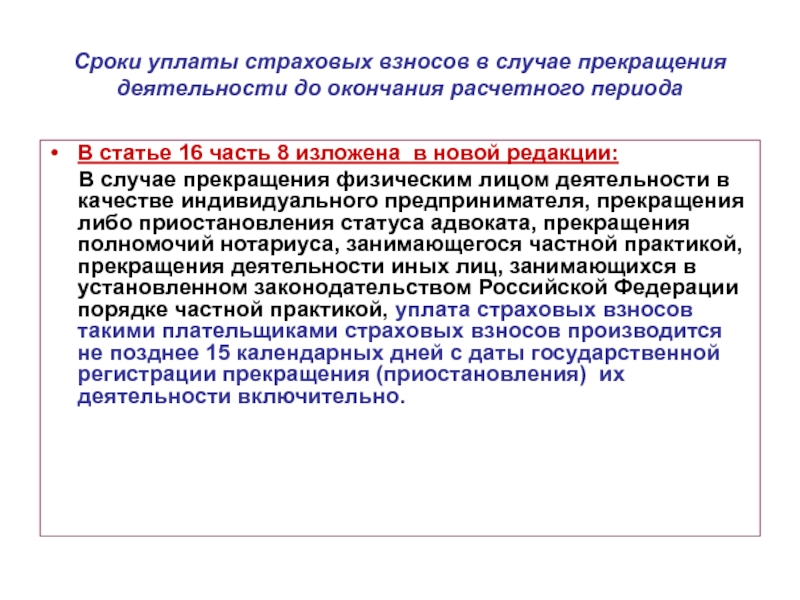

- 9. Сроки уплаты страховых взносов в случае прекращения

- 10. Пониженные тарифы для сельскохозяйственных товаропроизводителей

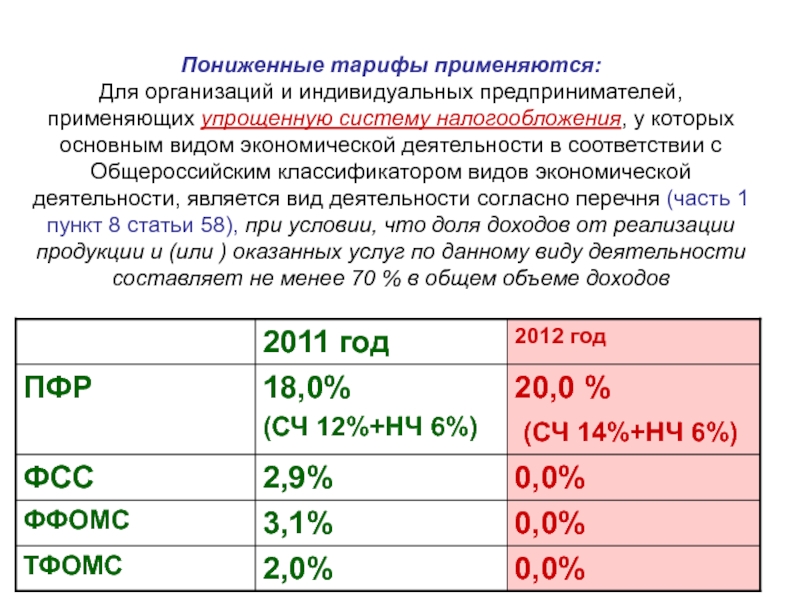

- 11. Пониженные тарифы применяются: Для организаций и индивидуальных

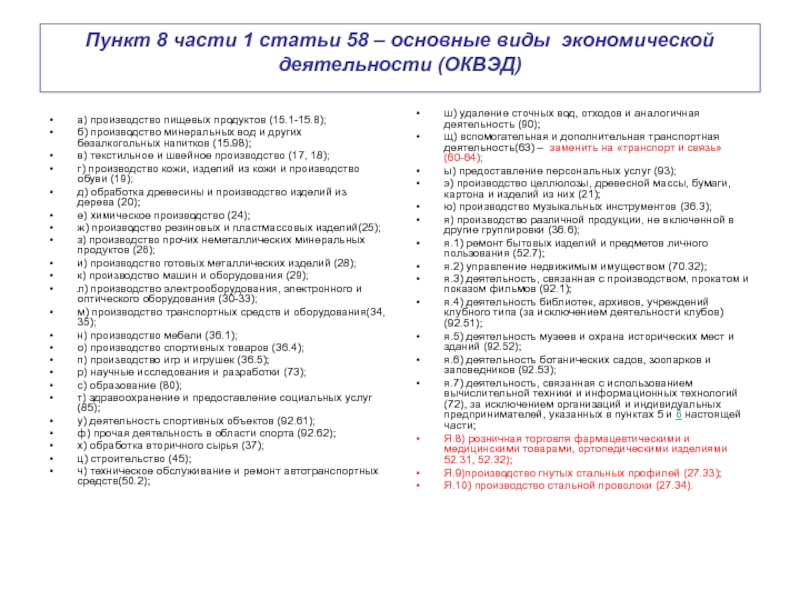

- 12. Пункт 8 части 1 статьи 58 –

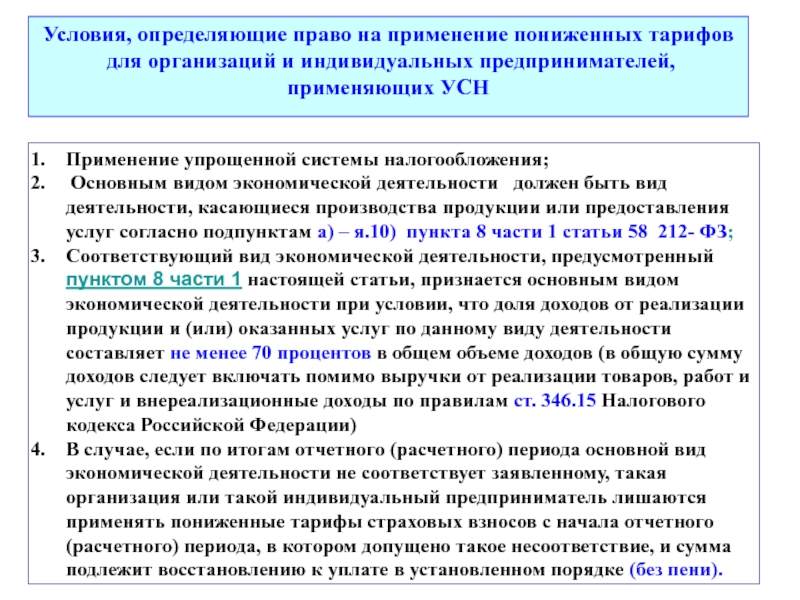

- 13. Условия, определяющие право на применение пониженных тарифов

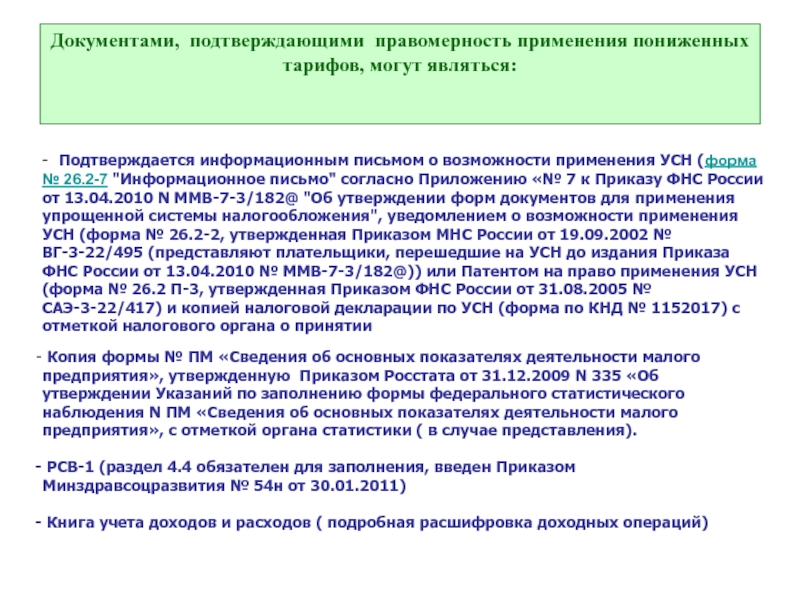

- 14. Документами, подтверждающими правомерность применения пониженных тарифов, могут

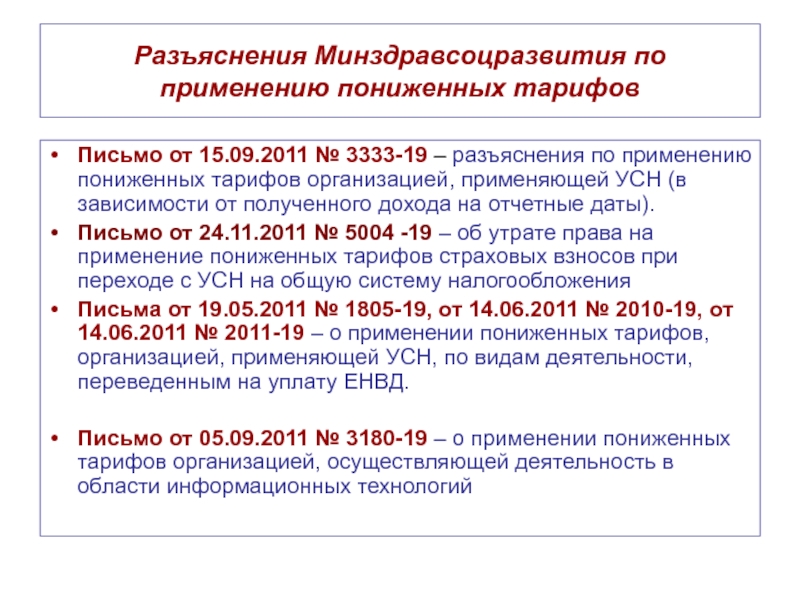

- 15. Разъяснения Минздравсоцразвития по применению пониженных тарифов Письмо

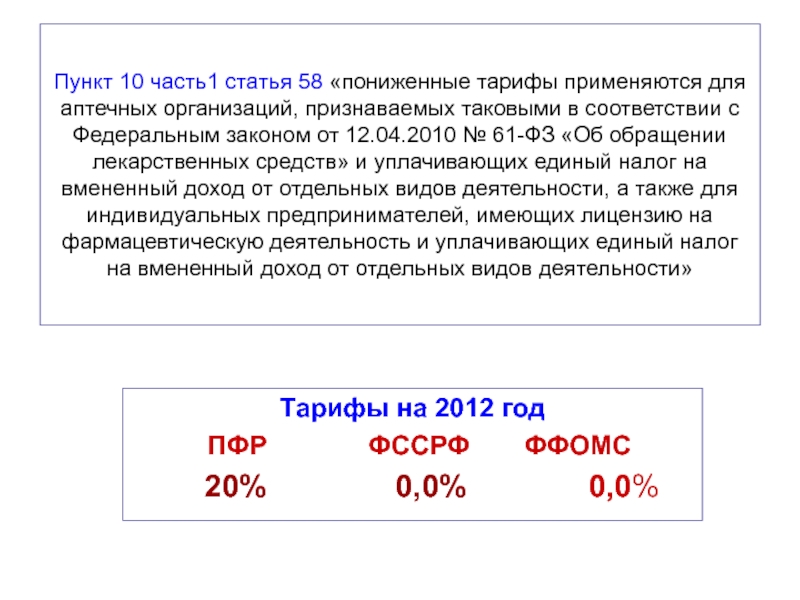

- 16. Пункт 10 часть1 статья 58 «пониженные тарифы

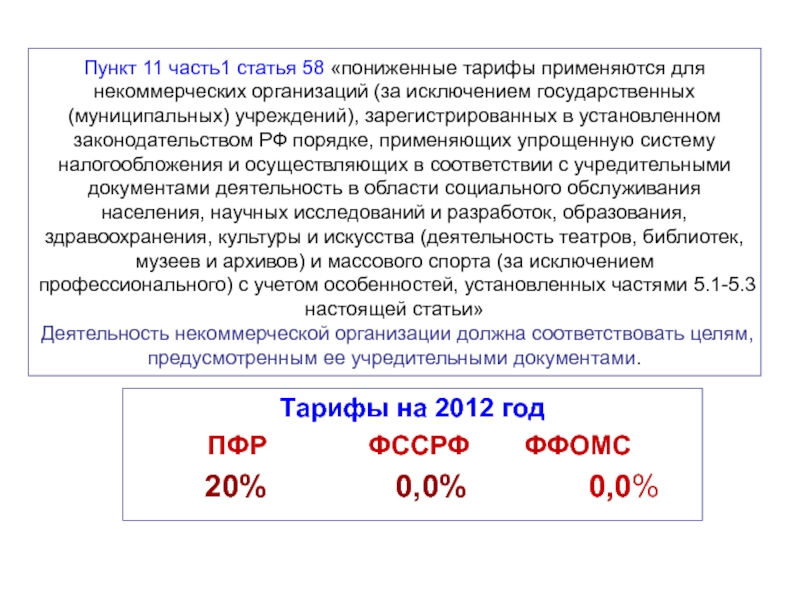

- 17. Пункт 11 часть1 статья 58 «пониженные тарифы

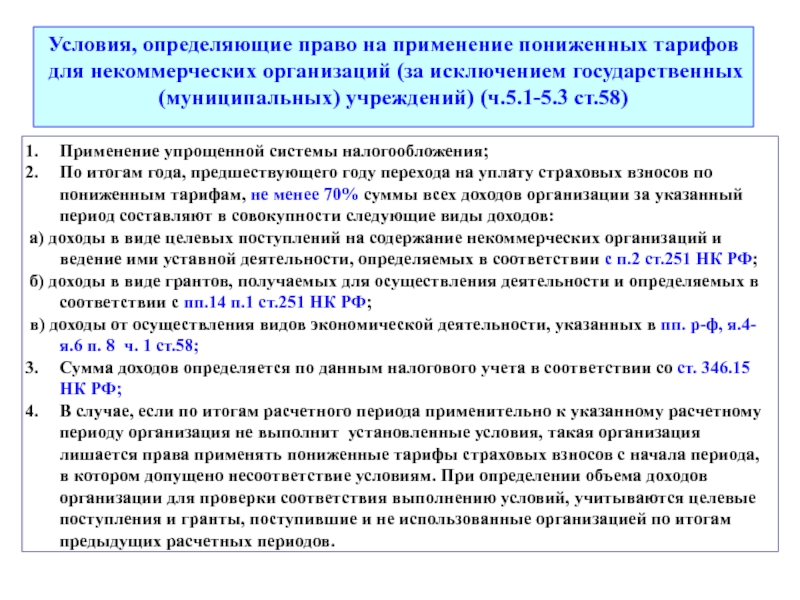

- 18. Условия, определяющие право на применение пониженных тарифов

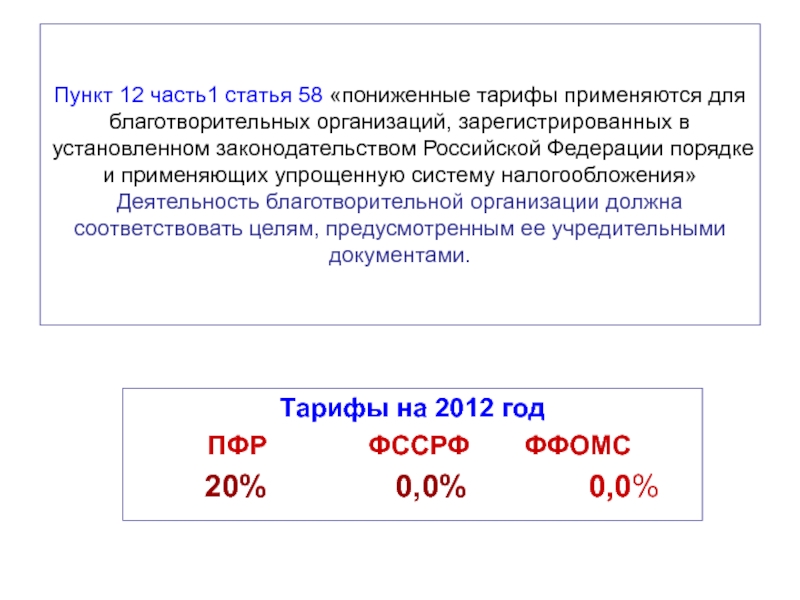

- 19. Пункт 12 часть1 статья 58 «пониженные тарифы

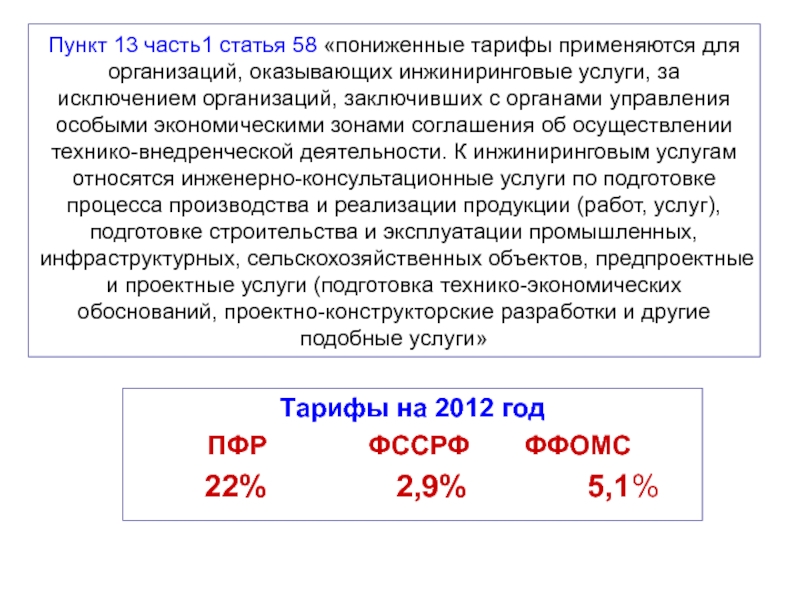

- 20. Пункт 13 часть1 статья 58 «пониженные тарифы

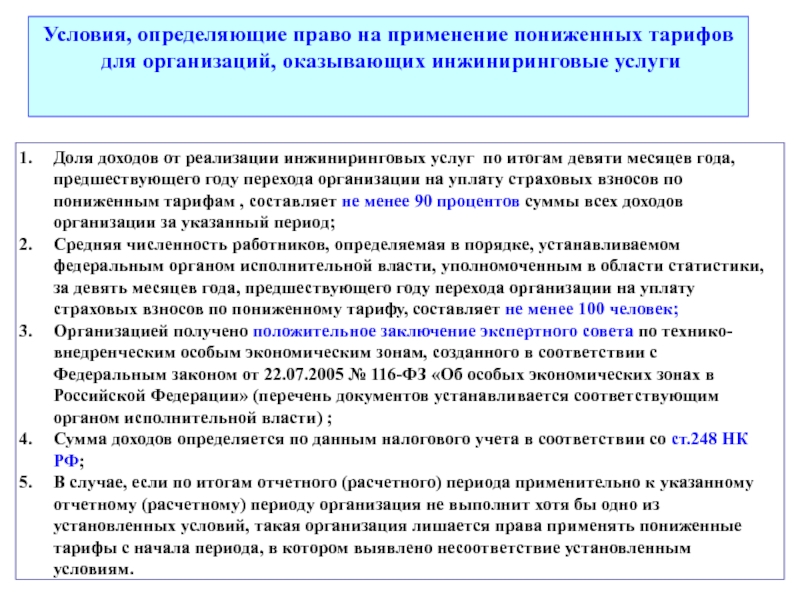

- 21. Условия, определяющие право на применение пониженных тарифов

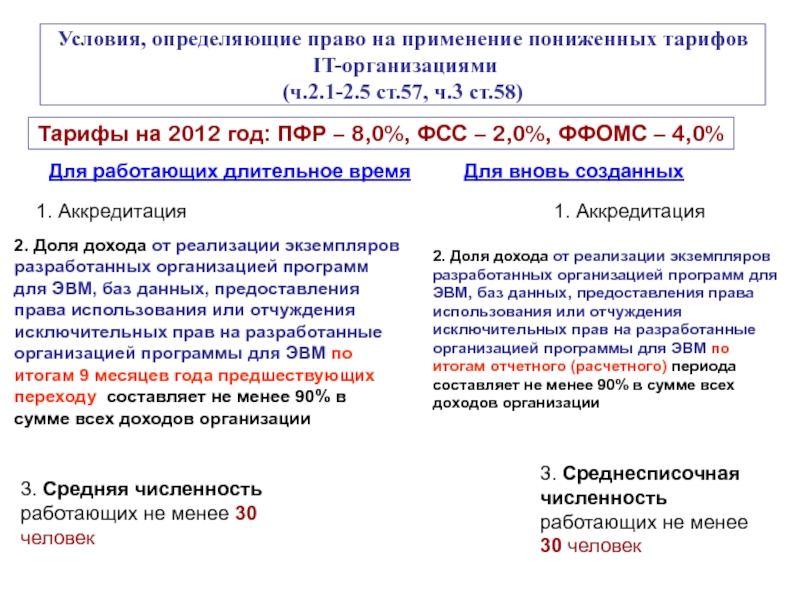

- 22. Условия, определяющие право на применение пониженных тарифов

- 23. Условия, определяющие право на применение пониженных тарифов

- 24. Органы контроля передают плательщикам страховых взносов в

- 25. Нарушения законодательства Российской Федерации о страховых взносах

- 26. КБК – изменение с 01.01.2012 года (Приказ

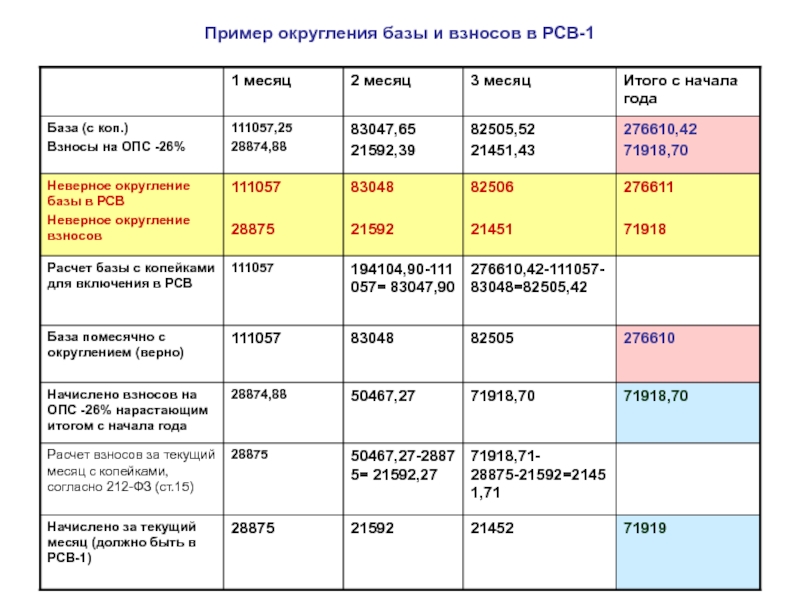

- 27. Пример округления базы и взносов в РСВ-1

Слайд 1

Страховые взносы в Пенсионный фонд Российской Федерации и фонды обязательного медицинского

Слайд 2Объект обложения страховыми взносами

(часть 1 статьи 7 Закона 212-ФЗ)

Слайд 3Застрахованные лица (Закон № 167-ФЗ)

Застрахованными лицами являются граждане Российской Федерации, постоянно

Уплата страховых взносов в отношении застрахованных лиц из числа иностранных граждан или лиц без гражданства, постоянно проживающих на территории Российской Федерации, производится по тарифу, установленному на финансирование страховой и накопительной части трудовой пенсии, в зависимости от года рождения указанных застрахованных лиц; в отношении застрахованных лиц из числа иностранных граждан и лиц без гражданства (за исключением высококвалифицированных специалистов в соответствии с Федеральным законом от 25.07.2002 № 115-ФЗ «О правовом положении иностранных граждан в Российской Федерации»), временно проживающих на территории Российской Федерации или временно пребывающих на территории Российской Федерации и заключивших трудовой договор не неопределенный срок либо срочный трудовой договор на срок не менее шести месяцев – производится по тарифу, установленному на финансирование страховой части трудовой пенсии независимо от года рождения указанных застрахованных лиц (статья 22.1)

В связи с этим внесены дополнения в Пункт 15 статьи 9 Закона 212-ФЗ: «Не подлежат обложению страховыми взносами суммы выплат и иных вознаграждений по трудовым договорам и гражданско-правовым договорам, в том числе по договорам авторского заказа в пользу иностранных граждан и лиц без гражданства, временно пребывающих на территории Российской Федерации кроме случаев, предусмотренных федеральными законами о конкретных видах обязательного социального страхования»

Слайд 4Застрахованные лица (Закон № 167-ФЗ). Дополнение в абзаце втором пункта 1

К застрахованным лицам относятся:

руководители организаций, являющиеся единственными участниками (учредителями), членами организаций, собственниками их имущества;

авторы произведений, получающие выплаты и иные вознаграждения по договорам об отчуждении исключительного права на произведения науки, литературы, искусства, издательским лицензионным договорам, лицензионным договорам о представлении права использования произведения науки, литературы, искусства.

Слайд 5Иностранные граждане – примеры начисления страховых взносов

Постоянно проживающие иностранные граждане

Постоянный

НЧ 100 000*6% = 6 000руб.,

ФФОМС 100 000*5,1% = 5 100руб.,

ФСС 100 000*2,9% = 2 900руб.

2) Временно проживающие иностранные граждане и временно пребывающие иностранные граждане, заключившие трудовой договор не неопределенный срок или срочный трудовой договор на срок не менее шести месяцев

Временно проживающий Временный Рашид Рашидович, 1975 г.р.: ФОТ

50 000руб., сумма страховых взносов составляет СЧ 50 000*22% = 11 000руб.

ФФОМС 100 000*5,1% = 5 100руб.,

ФСС 100 000*2,9% = 2 900руб.

Временно пребывающий Временный Рустам Рустамович, 1970 г.р.: ФОТ

50 000руб., сумма страховых взносов составляет СЧ 50 000*22% = 11 000руб.

Слайд 6 Тарифы страховых взносов на 2012 год

Тарифы страховых взносов

= 30%

Для лиц 1966г.р.и старше: 22% - СЧ

( 6%- солидарная часть, 16%- индивидуальная часть)

Для лиц 1967 г.р. и моложе: 16% - СЧ

(6% -солидарная часть, 10%-индивидуальная часть),

6% - НЧ (индивидуальная часть)

Солидарная часть тарифа страховых взносов – часть, предназначенная для формирования денежных средств в целях выплаты в фиксированном базовом размере трудовой пенсии, социального пособия на погребение умерших пенсионеров, и в иных целях, предусмотренных законодательством РФ об обязательном пенсионном страховании, не связанных с формированием средств, предназначенных для выплаты накопительной части пенсии;

Индивидуальная часть тарифа страховых взносов – часть, предназначенная для формирования денежных средств застрахованного лица и учитываемая на его индивидуальном лицевом счете, включая специальную часть, в целях определения суммы расчетного пенсионного капитала, а также размера накопительной части трудовой пенсии и других выплат за счет пенсионных накоплений, установленных законодательством РФ

Статья 3 Закона № 167-ФЗ

Слайд 7Предельный размер базы для начисления страховых взносов

С 01.01.2012 года

При переходе работника из головной организации в филиал (из филиала в филиал) – предельный размер базы считается нарастающим итогом;

При увольнении работника – по новому месту работы предельная база считается без учета выплат по прежнему месту работы;

При реорганизации предприятия – новое предприятие рассчитывает предельную базу без учета выплат, произведенных работнику по прежнему месту работы (на ликвидированном предприятии)

С 01.01.1012 – 10% тариф страховых взносов с суммы превышающей 512 000 рублей (на СЧ, солидарная часть) ( ст.58.2 Закона № 212-ФЗ)

Слайд 8Расчет страховых взносов, в размере , определяемом исходя из стоимости страхового

ПФР 4 611*12* 26% = 14 386,32 рублей

Для лиц 1966г.р. и старше: СЧ– 14 386,32 руб. (26%)

Для лиц 1967г.р. и моложе: СЧ – 11 066,40 руб.(20%)

НЧ – 3 319,92 руб. (6%)

ФФОМС 4 611*12*5,1% = 2 821,93 рублей

Общая сумма страховых взносов составит: 17 208,25 рублей

Срок уплаты – не позднее 31 декабря 2012 года!

РСВ-2 НЕ ПРЕДСТАВЛЯЕТСЯ! (часть 5 статьи 16)

(за исключением глав крестьянских (фермерских) хозяйств)

Орган контроля имеет право определять суммы страховых взносов, подлежащие уплате (перечислению) плательщиками, не производящими выплаты и иные вознаграждения физическим лицам, в государственные внебюджетные фонды, расчетным путем исходя из стоимости страхового года (пункт 13 части 1 статьи 29 Закона № 212-ФЗ)

Слайд 9Сроки уплаты страховых взносов в случае прекращения деятельности до окончания расчетного

В статье 16 часть 8 изложена в новой редакции:

В случае прекращения физическим лицом деятельности в качестве индивидуального предпринимателя, прекращения либо приостановления статуса адвоката, прекращения полномочий нотариуса, занимающегося частной практикой, прекращения деятельности иных лиц, занимающихся в установленном законодательством Российской Федерации порядке частной практикой, уплата страховых взносов такими плательщиками страховых взносов производится не позднее 15 календарных дней с даты государственной регистрации прекращения (приостановления) их деятельности включительно.

Слайд 10Пониженные тарифы

для сельскохозяйственных товаропроизводителей

для организаций и индивидуальных предпринимателей,

для плательщиков страховых взносов, производящих выплаты и иные вознаграждения физическим лицам, являющимся инвалидами I, II или III группы, для общественных организаций инвалидов, для организаций, уставный капитал которых полностью состоит из вкладов общественных организаций инвалидов, для учреждений, созданных для достижения образовательных, культурных, лечебно-оздоровительных, физкультурно-спортивных, научных, информационных и иных социальных целей, а также для оказания правовой и иной помощи инвалидам, детям-инвалидам и их родителям (иным законным представителям), единственными собственниками имущества которых являются общественные организации инвалидов

Слайд 11Пониженные тарифы применяются: Для организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения,

Слайд 12Пункт 8 части 1 статьи 58 – основные виды экономической деятельности

а) производство пищевых продуктов (15.1-15.8);

б) производство минеральных вод и других безалкогольных напитков (15.98);

в) текстильное и швейное производство (17, 18);

г) производство кожи, изделий из кожи и производство обуви (19);

д) обработка древесины и производство изделий из дерева (20);

е) химическое производство (24);

ж) производство резиновых и пластмассовых изделий(25);

з) производство прочих неметаллических минеральных продуктов (26);

и) производство готовых металлических изделий (28);

к) производство машин и оборудования (29);

л) производство электрооборудования, электронного и оптического оборудования (30-33);

м) производство транспортных средств и оборудования(34, 35);

н) производство мебели (36.1);

о) производство спортивных товаров (36.4);

п) производство игр и игрушек (36.5);

р) научные исследования и разработки (73);

с) образование (80);

т) здравоохранение и предоставление социальных услуг (85);

у) деятельность спортивных объектов (92.61);

ф) прочая деятельность в области спорта (92.62);

х) обработка вторичного сырья (37);

ц) строительство (45);

ч) техническое обслуживание и ремонт автотранспортных средств(50.2);

ш) удаление сточных вод, отходов и аналогичная деятельность (90);

щ) вспомогательная и дополнительная транспортная деятельность(63) – заменить на «транспорт и связь» (60-64);

ы) предоставление персональных услуг (93);

э) производство целлюлозы, древесной массы, бумаги, картона и изделий из них (21);

ю) производство музыкальных инструментов (36.3);

я) производство различной продукции, не включенной в другие группировки (36.6);

я.1) ремонт бытовых изделий и предметов личного пользования (52.7);

я.2) управление недвижимым имуществом (70.32);

я.3) деятельность, связанная с производством, прокатом и показом фильмов (92.1);

я.4) деятельность библиотек, архивов, учреждений клубного типа (за исключением деятельности клубов) (92.51);

я.5) деятельность музеев и охрана исторических мест и зданий (92.52);

я.6) деятельность ботанических садов, зоопарков и заповедников (92.53);

я.7) деятельность, связанная с использованием вычислительной техники и информационных технологий (72), за исключением организаций и индивидуальных предпринимателей, указанных в пунктах 5 и 6 настоящей части;

Я.8) розничная торговля фармацевтическими и медицинскими товарами, ортопедическими изделиями 52.31, 52.32);

Я.9)производство гнутых стальных профилей (27.33);

Я.10) производство стальной проволоки (27.34).

Слайд 13Условия, определяющие право на применение пониженных тарифов для организаций и индивидуальных

Применение упрощенной системы налогообложения;

Основным видом экономической деятельности должен быть вид деятельности, касающиеся производства продукции или предоставления услуг согласно подпунктам а) – я.10) пункта 8 части 1 статьи 58 212- ФЗ;

Соответствующий вид экономической деятельности, предусмотренный пунктом 8 части 1 настоящей статьи, признается основным видом экономической деятельности при условии, что доля доходов от реализации продукции и (или) оказанных услуг по данному виду деятельности составляет не менее 70 процентов в общем объеме доходов (в общую сумму доходов следует включать помимо выручки от реализации товаров, работ и услуг и внереализационные доходы по правилам ст. 346.15 Налогового кодекса Российской Федерации)

В случае, если по итогам отчетного (расчетного) периода основной вид экономической деятельности не соответствует заявленному, такая организация или такой индивидуальный предприниматель лишаются применять пониженные тарифы страховых взносов с начала отчетного (расчетного) периода, в котором допущено такое несоответствие, и сумма подлежит восстановлению к уплате в установленном порядке (без пени).

Слайд 14Документами, подтверждающими правомерность применения пониженных тарифов, могут являться:

- Подтверждается информационным письмом

Копия формы № ПМ «Сведения об основных показателях деятельности малого предприятия», утвержденную Приказом Росстата от 31.12.2009 N 335 «Об утверждении Указаний по заполнению формы федерального статистического наблюдения N ПМ «Сведения об основных показателях деятельности малого предприятия», с отметкой органа статистики ( в случае представления).

РСВ-1 (раздел 4.4 обязателен для заполнения, введен Приказом Минздравсоцразвития № 54н от 30.01.2011)

Книга учета доходов и расходов ( подробная расшифровка доходных операций)

Слайд 15Разъяснения Минздравсоцразвития по применению пониженных тарифов

Письмо от 15.09.2011 № 3333-19 –

Письмо от 24.11.2011 № 5004 -19 – об утрате права на применение пониженных тарифов страховых взносов при переходе с УСН на общую систему налогообложения

Письма от 19.05.2011 № 1805-19, от 14.06.2011 № 2010-19, от 14.06.2011 № 2011-19 – о применении пониженных тарифов, организацией, применяющей УСН, по видам деятельности, переведенным на уплату ЕНВД.

Письмо от 05.09.2011 № 3180-19 – о применении пониженных тарифов организацией, осуществляющей деятельность в области информационных технологий

Слайд 16Пункт 10 часть1 статья 58 «пониженные тарифы применяются для аптечных организаций,

Тарифы на 2012 год

ПФР ФССРФ ФФОМС

20% 0,0% 0,0%

Слайд 17Пункт 11 часть1 статья 58 «пониженные тарифы применяются для некоммерческих организаций

Тарифы на 2012 год

ПФР ФССРФ ФФОМС

20% 0,0% 0,0%

Слайд 18Условия, определяющие право на применение пониженных тарифов для некоммерческих организаций (за

Применение упрощенной системы налогообложения;

По итогам года, предшествующего году перехода на уплату страховых взносов по пониженным тарифам, не менее 70% суммы всех доходов организации за указанный период составляют в совокупности следующие виды доходов:

а) доходы в виде целевых поступлений на содержание некоммерческих организаций и ведение ими уставной деятельности, определяемых в соответствии с п.2 ст.251 НК РФ;

б) доходы в виде грантов, получаемых для осуществления деятельности и определяемых в соответствии с пп.14 п.1 ст.251 НК РФ;

в) доходы от осуществления видов экономической деятельности, указанных в пп. р-ф, я.4-я.6 п. 8 ч. 1 ст.58;

Сумма доходов определяется по данным налогового учета в соответствии со ст. 346.15 НК РФ;

В случае, если по итогам расчетного периода применительно к указанному расчетному периоду организация не выполнит установленные условия, такая организация лишается права применять пониженные тарифы страховых взносов с начала периода, в котором допущено несоответствие условиям. При определении объема доходов организации для проверки соответствия выполнению условий, учитываются целевые поступления и гранты, поступившие и не использованные организацией по итогам предыдущих расчетных периодов.

Слайд 19Пункт 12 часть1 статья 58 «пониженные тарифы применяются для благотворительных организаций,

Тарифы на 2012 год

ПФР ФССРФ ФФОМС

20% 0,0% 0,0%

Слайд 20Пункт 13 часть1 статья 58 «пониженные тарифы применяются для организаций, оказывающих

Тарифы на 2012 год

ПФР ФССРФ ФФОМС

22% 2,9% 5,1%

Слайд 21Условия, определяющие право на применение пониженных тарифов для организаций, оказывающих инжиниринговые

Доля доходов от реализации инжиниринговых услуг по итогам девяти месяцев года, предшествующего году перехода организации на уплату страховых взносов по пониженным тарифам , составляет не менее 90 процентов суммы всех доходов организации за указанный период;

Средняя численность работников, определяемая в порядке, устанавливаемом федеральным органом исполнительной власти, уполномоченным в области статистики, за девять месяцев года, предшествующего году перехода организации на уплату страховых взносов по пониженному тарифу, составляет не менее 100 человек;

Организацией получено положительное заключение экспертного совета по технико-внедренческим особым экономическим зонам, созданного в соответствии с Федеральным законом от 22.07.2005 № 116-ФЗ «Об особых экономических зонах в Российской Федерации» (перечень документов устанавливается соответствующим органом исполнительной власти) ;

Сумма доходов определяется по данным налогового учета в соответствии со ст.248 НК РФ;

В случае, если по итогам отчетного (расчетного) периода применительно к указанному отчетному (расчетному) периоду организация не выполнит хотя бы одно из установленных условий, такая организация лишается права применять пониженные тарифы с начала периода, в котором выявлено несоответствие установленным условиям.

Слайд 22Условия, определяющие право на применение пониженных тарифов

IT-организациями

(ч.2.1-2.5 ст.57, ч.3 ст.58)

1.

2. Доля дохода от реализации экземпляров разработанных организацией программ для ЭВМ, баз данных, предоставления права использования или отчуждения исключительных прав на разработанные организацией программы для ЭВМ по итогам 9 месяцев года предшествующих переходу составляет не менее 90% в сумме всех доходов организации

3. Средняя численность работающих не менее 30 человек

Для работающих длительное время

1. Аккредитация

Для вновь созданных

2. Доля дохода от реализации экземпляров разработанных организацией программ для ЭВМ, баз данных, предоставления права использования или отчуждения исключительных прав на разработанные организацией программы для ЭВМ по итогам отчетного (расчетного) периода составляет не менее 90% в сумме всех доходов организации

3. Среднесписочная численность работающих не менее 30 человек

Тарифы на 2012 год: ПФР – 8,0%, ФСС – 2,0%, ФФОМС – 4,0%

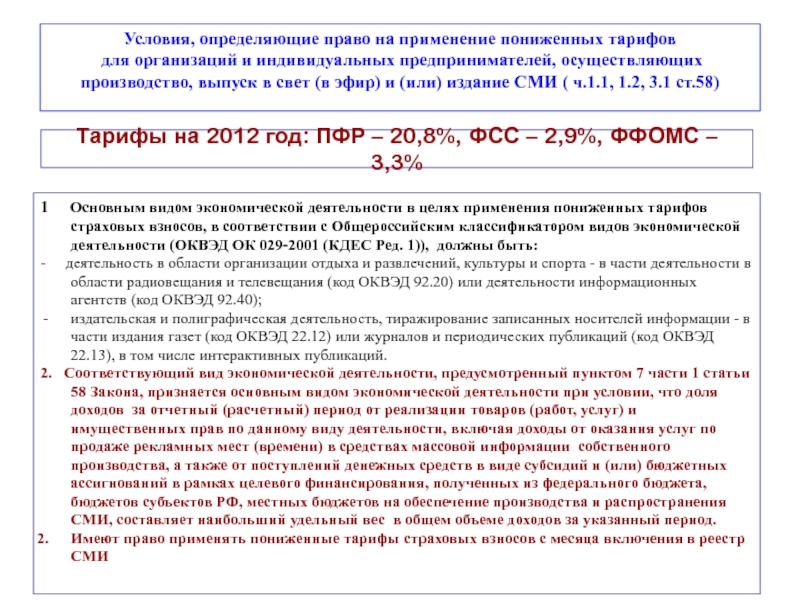

Слайд 23Условия, определяющие право на применение пониженных тарифов для организаций и индивидуальных

1 Основным видом экономической деятельности в целях применения пониженных тарифов страховых взносов, в соответствии с Общероссийским классификатором видов экономической деятельности (ОКВЭД ОК 029-2001 (КДЕС Ред. 1)), должны быть:

- деятельность в области организации отдыха и развлечений, культуры и спорта - в части деятельности в области радиовещания и телевещания (код ОКВЭД 92.20) или деятельности информационных агентств (код ОКВЭД 92.40);

издательская и полиграфическая деятельность, тиражирование записанных носителей информации - в части издания газет (код ОКВЭД 22.12) или журналов и периодических публикаций (код ОКВЭД 22.13), в том числе интерактивных публикаций.

2. Соответствующий вид экономической деятельности, предусмотренный пунктом 7 части 1 статьи 58 Закона, признается основным видом экономической деятельности при условии, что доля доходов за отчетный (расчетный) период от реализации товаров (работ, услуг) и имущественных прав по данному виду деятельности, включая доходы от оказания услуг по продаже рекламных мест (времени) в средствах массовой информации собственного производства, а также от поступлений денежных средств в виде субсидий и (или) бюджетных ассигнований в рамках целевого финансирования, полученных из федерального бюджета, бюджетов субъектов РФ, местных бюджетов на обеспечение производства и распространения СМИ, составляет наибольший удельный вес в общем объеме доходов за указанный период.

Имеют право применять пониженные тарифы страховых взносов с месяца включения в реестр СМИ

Тарифы на 2012 год: ПФР – 20,8%, ФСС – 2,9%, ФФОМС – 3,3%

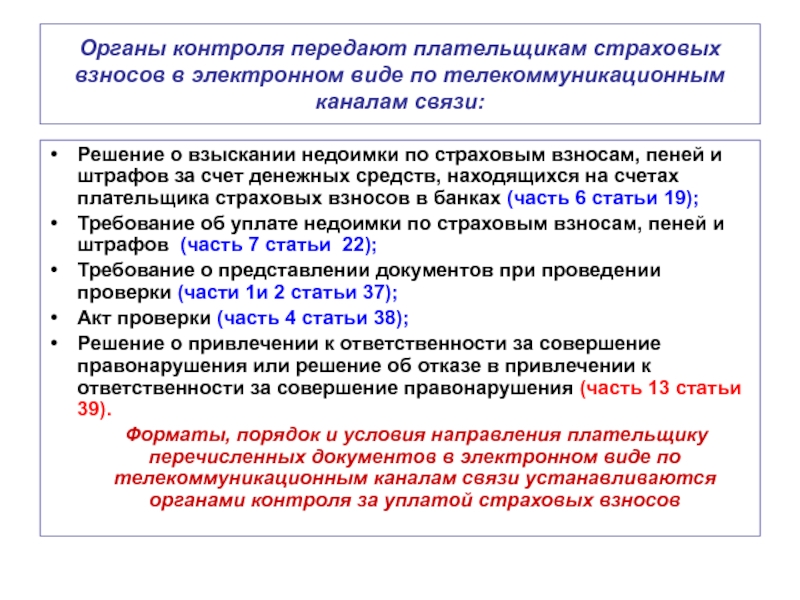

Слайд 24Органы контроля передают плательщикам страховых взносов в электронном виде по телекоммуникационным

Решение о взыскании недоимки по страховым взносам, пеней и штрафов за счет денежных средств, находящихся на счетах плательщика страховых взносов в банках (часть 6 статьи 19);

Требование об уплате недоимки по страховым взносам, пеней и штрафов (часть 7 статьи 22);

Требование о представлении документов при проведении проверки (части 1и 2 статьи 37);

Акт проверки (часть 4 статьи 38);

Решение о привлечении к ответственности за совершение правонарушения или решение об отказе в привлечении к ответственности за совершение правонарушения (часть 13 статьи 39).

Форматы, порядок и условия направления плательщику перечисленных документов в электронном виде по телекоммуникационным каналам связи устанавливаются органами контроля за уплатой страховых взносов

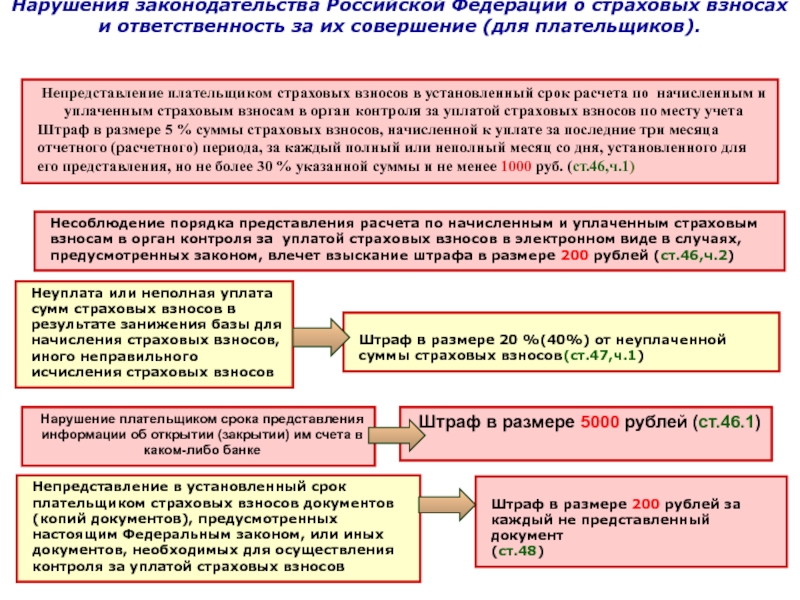

Слайд 25Нарушения законодательства Российской Федерации о страховых взносах и ответственность за их

Штраф в размере 20 %(40%) от неуплаченной суммы страховых взносов(ст.47,ч.1)

Штраф в размере 200 рублей за каждый не представленный документ

(ст.48)

Непредставление плательщиком страховых взносов в установленный срок расчета по начисленным и уплаченным страховым взносам в орган контроля за уплатой страховых взносов по месту учета

Штраф в размере 5 % суммы страховых взносов, начисленной к уплате за последние три месяца отчетного (расчетного) периода, за каждый полный или неполный месяц со дня, установленного для его представления, но не более 30 % указанной суммы и не менее 1000 руб. (ст.46,ч.1)

Несоблюдение порядка представления расчета по начисленным и уплаченным страховым взносам в орган контроля за уплатой страховых взносов в электронном виде в случаях, предусмотренных законом, влечет взыскание штрафа в размере 200 рублей (ст.46,ч.2)

Неуплата или неполная уплата сумм страховых взносов в результате занижения базы для начисления страховых взносов, иного неправильного исчисления страховых взносов

Непредставление в установленный срок плательщиком страховых взносов документов (копий документов), предусмотренных настоящим Федеральным законом, или иных документов, необходимых для осуществления контроля за уплатой страховых взносов

Штраф в размере 5000 рублей (ст.46.1)

Нарушение плательщиком срока представления информации об открытии (закрытии) им счета в каком-либо банке

Слайд 26КБК – изменение с 01.01.2012 года (Приказ Минфина России от 21.12.2011

КБК 2010 - 2011 годы (было) КБК с 2012 года (стало)

ФФОМС ФФОМС

392 1 02 02100 08 1000 160 392 1 02 02101 08 1011 160

392 1 02 02100 08 2000 160 392 1 02 02101 08 2011 160

392 1 02 02100 08 3000 160 392 1 02 02101 08 3011 160

ТФОМС ФФОМС

392 1 02 02110 09 1000 160 392 1 02 02101 08 1012 160

392 1 02 02110 09 2000 160 392 1 02 02101 08 2012 160

392 1 02 02110 09 3000 160 392 1 02 02101 08 3012 160

Штрафы

392 1 16 20010 06 0000 140 392 1 16 20010 06 6000 140

392 1 16 20050 01 0000 140 392 1 16 20050 01 6000 140