- Главная

- Разное

- Дизайн

- Бизнес и предпринимательство

- Аналитика

- Образование

- Развлечения

- Красота и здоровье

- Финансы

- Государство

- Путешествия

- Спорт

- Недвижимость

- Армия

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Маркетинговый анализ и разработка маркетинговой стратегии организации презентация

Содержание

- 1. Маркетинговый анализ и разработка маркетинговой стратегии организации

- 2. МАРКЕТИНГОВЫЙ АНАЛИЗ – АНАЛИЗ МАРКЕТИНГОВОЙ СРЕДЫ Маркетинговая

- 3. ХАРАКТЕРИСТИКА МАРКЕТИНГОВОЙ МИКРО- И МАКРОСРЕДЫ Макросреда представлена

- 4. ЦЕЛИ, ЗАДАЧИ И ИНФОРМАЦИОННАЯ БАЗА МАРКЕТИНГОВОГО АНАЛИЗА

- 5. ЦЕЛЬ МАРКЕТИНГОВОГО АНАЛИЗА Маркетинговый анализ (анализ рынка)

- 6. ЗАДАЧИ МАРКЕТИНГОВОГО АНАЛИЗА Изучение потенциальной и фактической

- 7. ИНФОРМАЦИОННАЯ БАЗА МАРКЕТИНГОВОГО АНАЛИЗА Данные об объёмах

- 8. ОБЩЕДОСТУПНЫЕ ИСТОЧНИКИ ИНФОРМАЦИИ Федеральная служба государственной статистики

- 9. СТАТИСТИЧЕСКИЕ ЕЖЕГОДНИКИ Транспорт в России В

- 10. СТАТИСТИЧЕСКИЕ ЕЖЕГОДНИКИ (продолжение) Основные показатели транспортной деятельности

- 11. СТАТИСТИЧЕСКИЕ ЕЖЕГОДНИКИ (окончание) Регионы России. Социально-экономические показатели

- 12. Перевозка грузов на коммерческой основе, январь –

- 13. ОСНОВНЫЕ ЭТАПЫ ПРОВЕДЕНИЯ МАРКЕТИНГОВОГО АНАЛИЗА 1.

- 14. АНАЛИЗ РЫНОЧНОЙ КОНЪЮНКТУРЫ: ТЕНДЕНЦИИ И

- 15. РЫНОЧНАЯ КОНЪЮНКТУРА Рыночная конъюнктура (конъюнктура рынка) –

- 16. МЕТОДИКИ ПРОВЕДЕНИЯ АНАЛИЗА РЫНОЧНОЙ КОНЪЮНКТУРЫ Методика анализа

- 17. ОСНОВНЫЕ НАПРАВЛЕНИЯ ПРОВЕДЕНИЯ АНАЛИЗА РЫНОЧНОЙ КОНЪЮНКТУРЫ (ПОДЭТАПЫ)

- 18. 1.1. ОПРЕДЕЛЕНИЕ ГРАНИЦ РЫНКА: определение продуктовых (товарных)

- 19. 1.1. ОПРЕДЕЛЕНИЕ ГРАНИЦ РЫНКА: определение географических (территориальных)

- 20. 1.2. АНАЛИЗ И ОЦЕНКА СОСТОЯНИЯ КОНКУРЕНТНОЙ СРЕДЫ

- 21. 1.2. АНАЛИЗ И ОЦЕНКА СОСТОЯНИЯ КОНКУРЕНТНОЙ СРЕДЫ

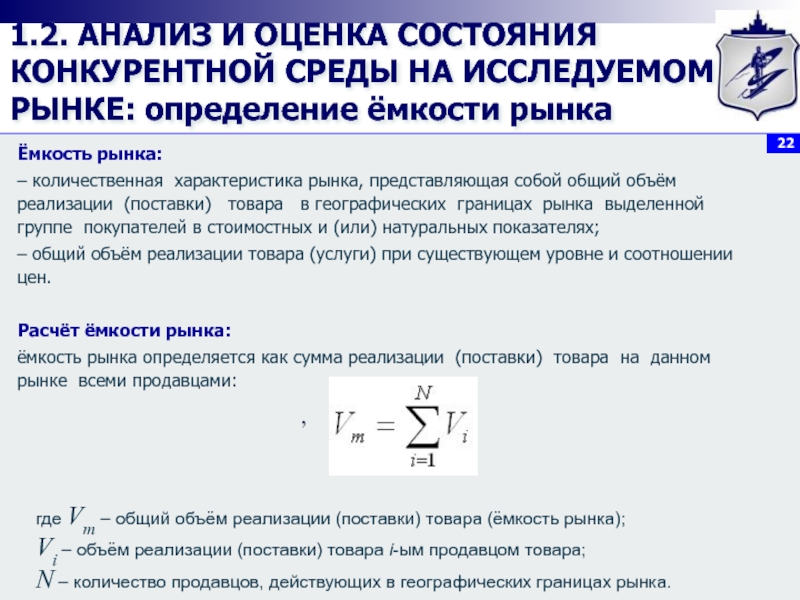

- 22. 1.2. АНАЛИЗ И ОЦЕНКА СОСТОЯНИЯ КОНКУРЕНТНОЙ СРЕДЫ

- 23. 1.2. АНАЛИЗ И ОЦЕНКА СОСТОЯНИЯ КОНКУРЕНТНОЙ СРЕДЫ

- 24. 1.2. АНАЛИЗ И ОЦЕНКА СОСТОЯНИЯ КОНКУРЕНТНОЙ СРЕДЫ

- 25. 1.2. АНАЛИЗ И ОЦЕНКА СОСТОЯНИЯ КОНКУРЕНТНОЙ СРЕДЫ

- 26. 1.2. АНАЛИЗ И ОЦЕНКА СОСТОЯНИЯ КОНКУРЕНТНОЙ СРЕДЫ

- 27. 1.2. АНАЛИЗ И ОЦЕНКА СОСТОЯНИЯ КОНКУРЕНТНОЙ СРЕДЫ

- 28. 1.2. АНАЛИЗ И ОЦЕНКА СОСТОЯНИЯ КОНКУРЕНТНОЙ СРЕДЫ

- 29. 1.2. АНАЛИЗ И ОЦЕНКА СОСТОЯНИЯ КОНКУРЕНТНОЙ СРЕДЫ

- 30. 1.2. АНАЛИЗ И ОЦЕНКА СОСТОЯНИЯ КОНКУРЕНТНОЙ СРЕДЫ

- 31. 1.2. АНАЛИЗ И ОЦЕНКА СОСТОЯНИЯ КОНКУРЕНТНОЙ СРЕДЫ

- 32. 1.2. АНАЛИЗ И ОЦЕНКА СОСТОЯНИЯ КОНКУРЕНТНОЙ СРЕДЫ

- 33. 1.2. АНАЛИЗ И ОЦЕНКА СОСТОЯНИЯ КОНКУРЕНТНОЙ СРЕДЫ

- 34. 1.2. АНАЛИЗ И ОЦЕНКА СОСТОЯНИЯ КОНКУРЕНТНОЙ СРЕДЫ

- 35. 1.2. АНАЛИЗ И ОЦЕНКА СОСТОЯНИЯ КОНКУРЕНТНОЙ СРЕДЫ

- 36. 1.2. АНАЛИЗ И ОЦЕНКА СОСТОЯНИЯ КОНКУРЕНТНОЙ СРЕДЫ

- 37. 1.2. АНАЛИЗ И ОЦЕНКА СОСТОЯНИЯ КОНКУРЕНТНОЙ СРЕДЫ

- 38. 1.2. АНАЛИЗ И ОЦЕНКА СОСТОЯНИЯ КОНКУРЕНТНОЙ СРЕДЫ

- 39. 1.2. АНАЛИЗ И ОЦЕНКА СОСТОЯНИЯ КОНКУРЕНТНОЙ СРЕДЫ

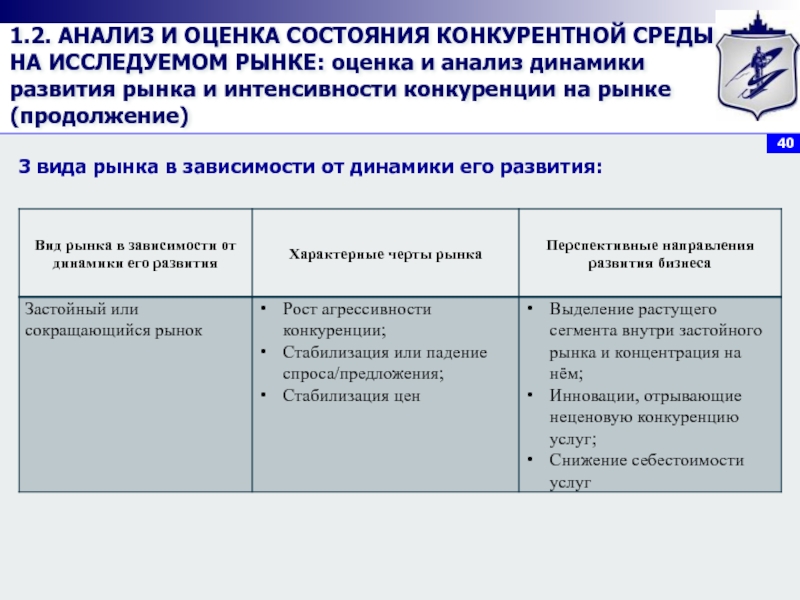

- 40. 1.2. АНАЛИЗ И ОЦЕНКА СОСТОЯНИЯ КОНКУРЕНТНОЙ СРЕДЫ

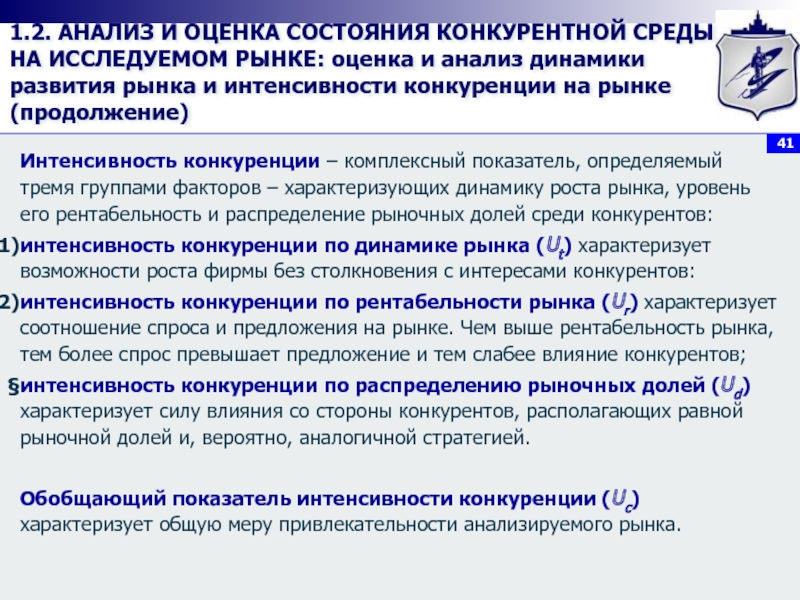

- 41. 1.2. АНАЛИЗ И ОЦЕНКА СОСТОЯНИЯ КОНКУРЕНТНОЙ СРЕДЫ

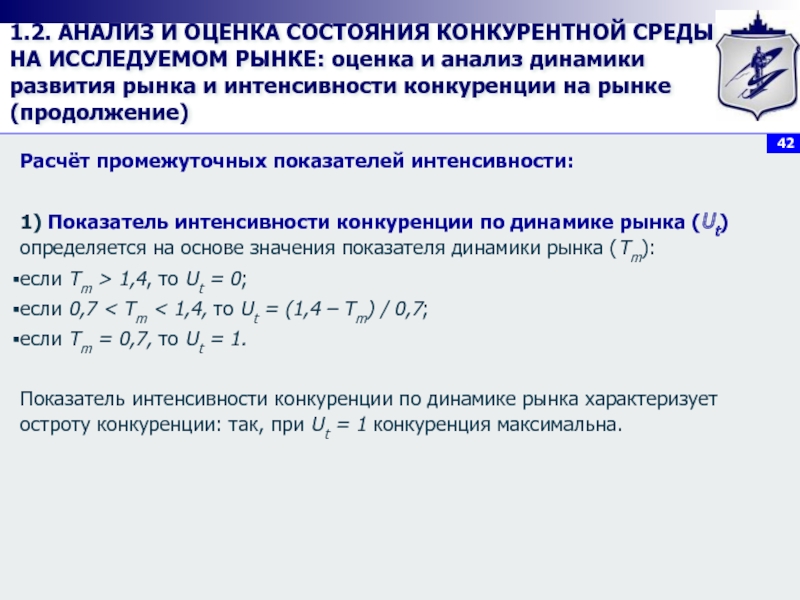

- 42. 1.2. АНАЛИЗ И ОЦЕНКА СОСТОЯНИЯ КОНКУРЕНТНОЙ СРЕДЫ

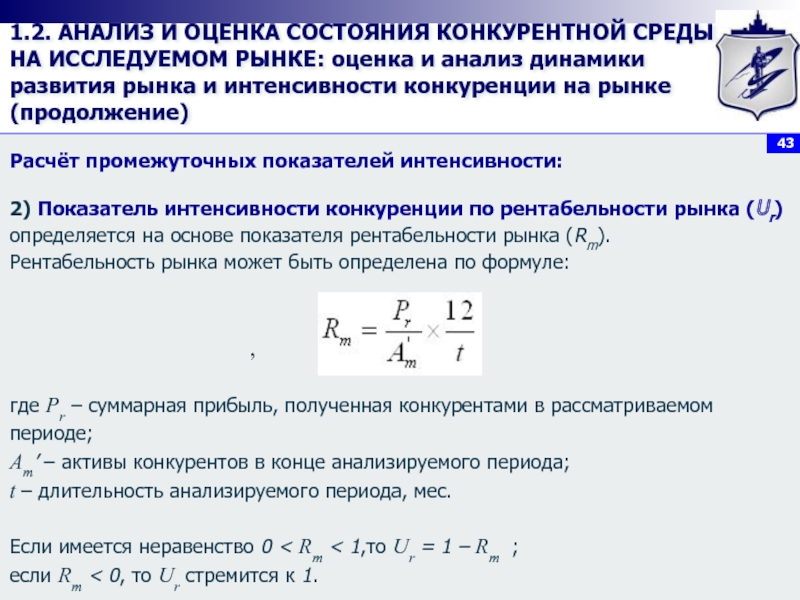

- 43. 1.2. АНАЛИЗ И ОЦЕНКА СОСТОЯНИЯ КОНКУРЕНТНОЙ СРЕДЫ

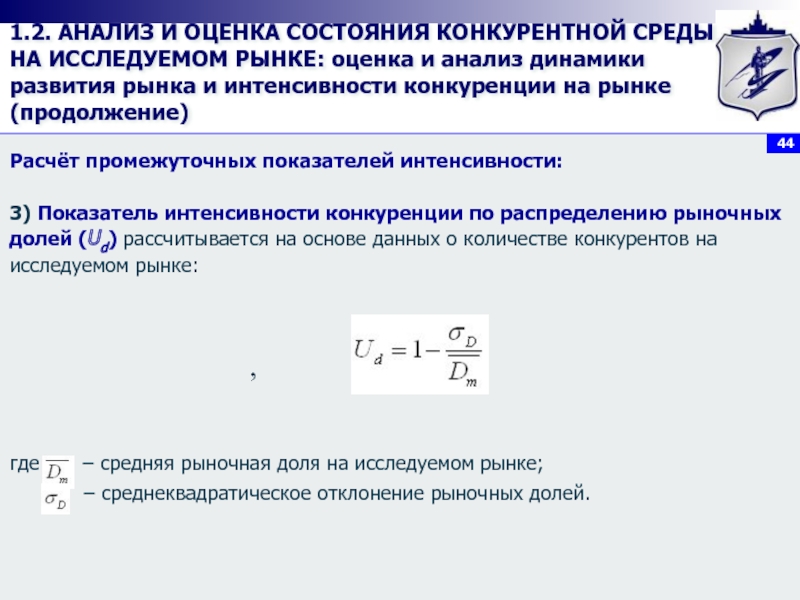

- 44. 1.2. АНАЛИЗ И ОЦЕНКА СОСТОЯНИЯ КОНКУРЕНТНОЙ СРЕДЫ

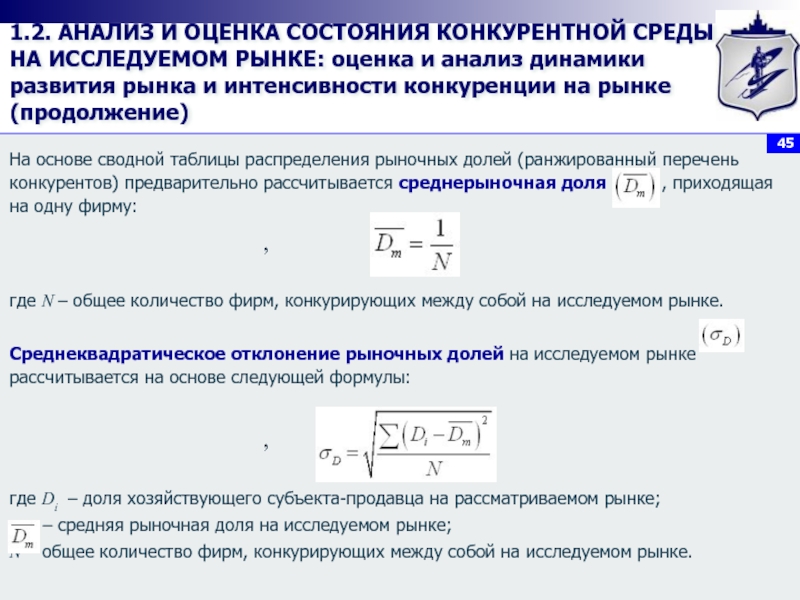

- 45. 1.2. АНАЛИЗ И ОЦЕНКА СОСТОЯНИЯ КОНКУРЕНТНОЙ СРЕДЫ

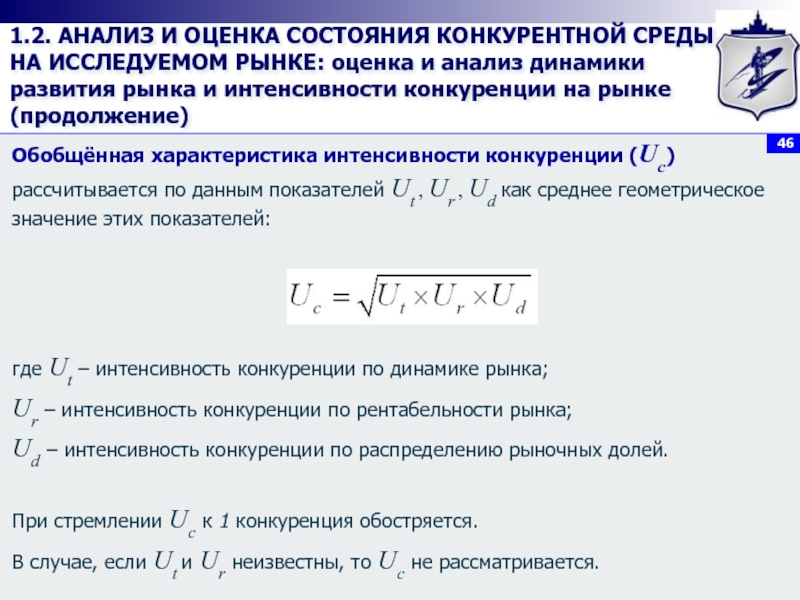

- 46. 1.2. АНАЛИЗ И ОЦЕНКА СОСТОЯНИЯ КОНКУРЕНТНОЙ СРЕДЫ

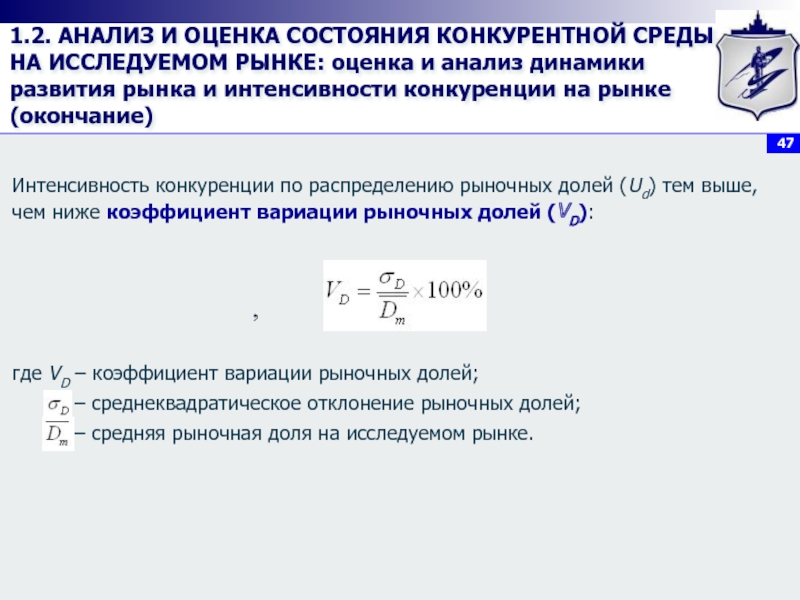

- 47. 1.2. АНАЛИЗ И ОЦЕНКА СОСТОЯНИЯ КОНКУРЕНТНОЙ СРЕДЫ

- 48. 1.2. АНАЛИЗ И ОЦЕНКА СОСТОЯНИЯ КОНКУРЕНТНОЙ СРЕДЫ

- 49. 1.3. ОПРЕДЕЛЕНИЕ СРЕДНЕОТРАСЛЕВЫХ ПОКАЗАТЕЛЕЙ Сравнительный внутриотраслевой анализ

- 50. 1.3. ОПРЕДЕЛЕНИЕ СРЕДНЕОТРАСЛЕВЫХ ПОКАЗАТЕЛЕЙ (окончание) Возможные источники

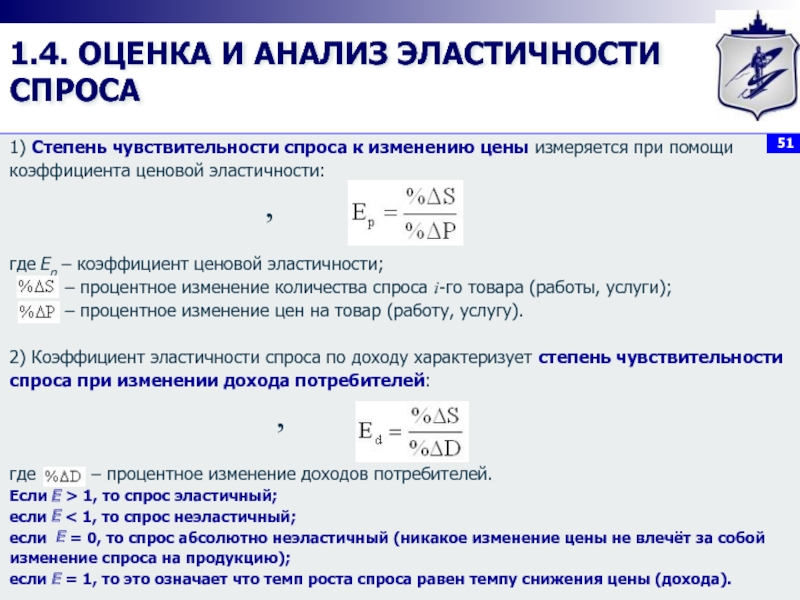

- 51. 1.4. ОЦЕНКА И АНАЛИЗ ЭЛАСТИЧНОСТИ СПРОСА 1)

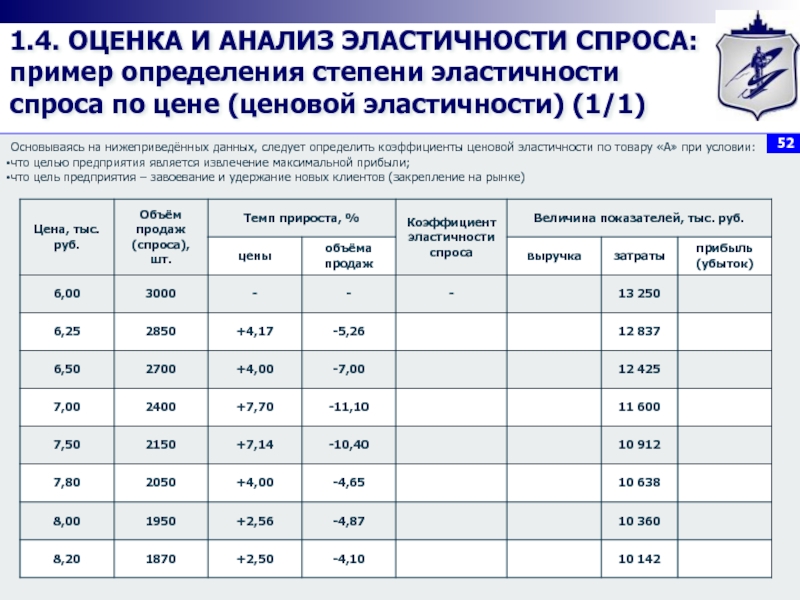

- 52. 1.4. ОЦЕНКА И АНАЛИЗ ЭЛАСТИЧНОСТИ СПРОСА: пример

- 53. 1.4. ОЦЕНКА И АНАЛИЗ ЭЛАСТИЧНОСТИ СПРОСА: пример

- 54. 1.4. ОЦЕНКА И АНАЛИЗ ЭЛАСТИЧНОСТИ СПРОСА: пример

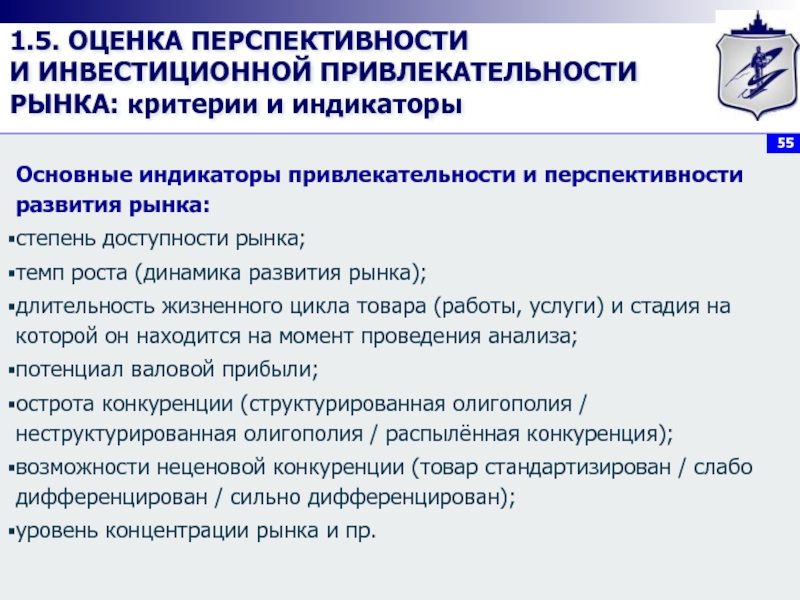

- 55. 1.5. ОЦЕНКА ПЕРСПЕКТИВНОСТИ И ИНВЕСТИЦИОННОЙ ПРИВЛЕКАТЕЛЬНОСТИ

- 56. 1.5. ОЦЕНКА ПЕРСПЕКТИВНОСТИ И ИНВЕСТИЦИОННОЙ ПРИВЛЕКАТЕЛЬНОСТИ

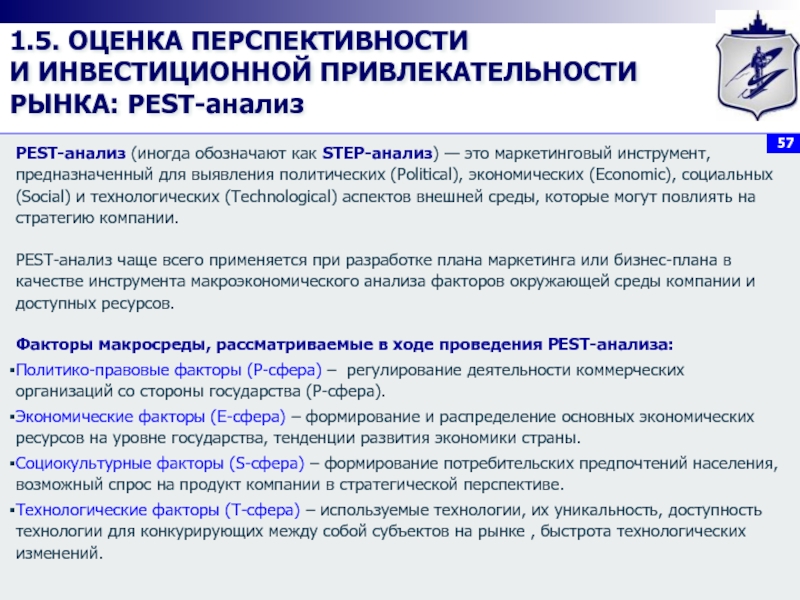

- 57. 1.5. ОЦЕНКА ПЕРСПЕКТИВНОСТИ И ИНВЕСТИЦИОННОЙ ПРИВЛЕКАТЕЛЬНОСТИ

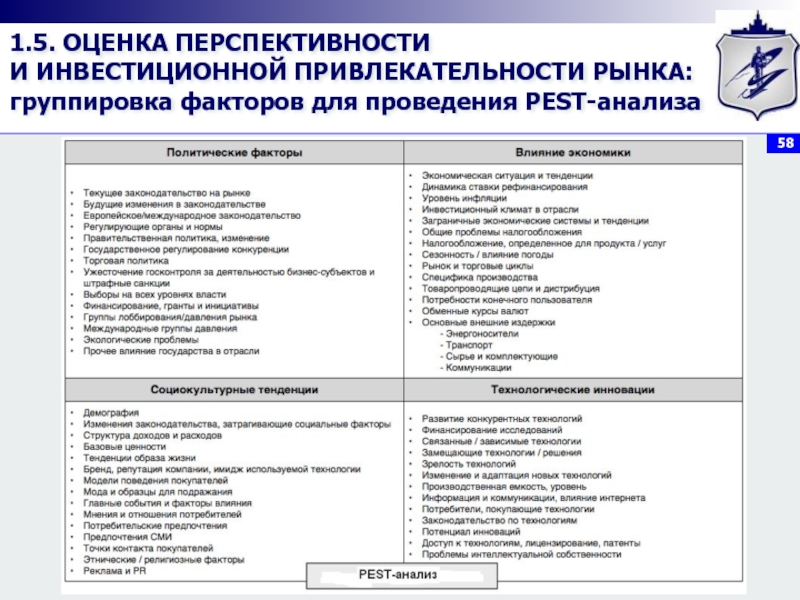

- 58. 1.5. ОЦЕНКА ПЕРСПЕКТИВНОСТИ И ИНВЕСТИЦИОННОЙ ПРИВЛЕКАТЕЛЬНОСТИ РЫНКА: группировка факторов для проведения PEST-анализа

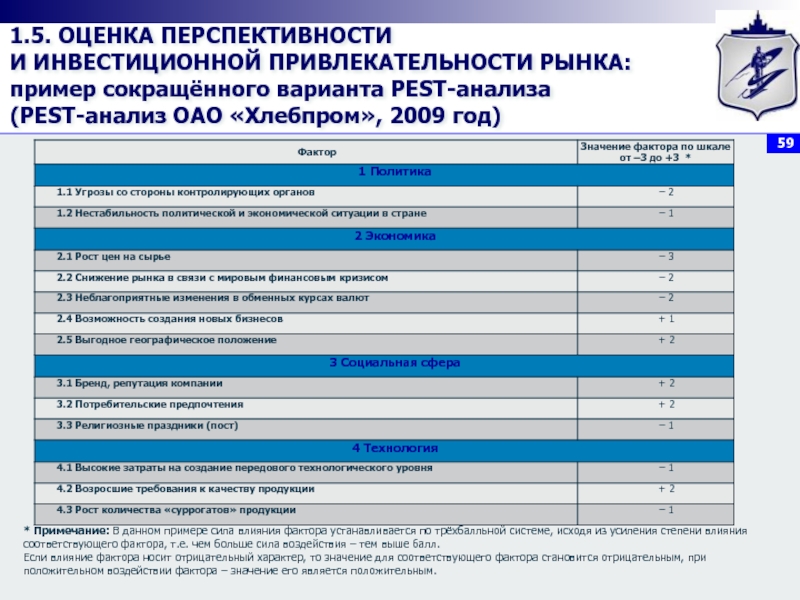

- 59. 1.5. ОЦЕНКА ПЕРСПЕКТИВНОСТИ И ИНВЕСТИЦИОННОЙ ПРИВЛЕКАТЕЛЬНОСТИ

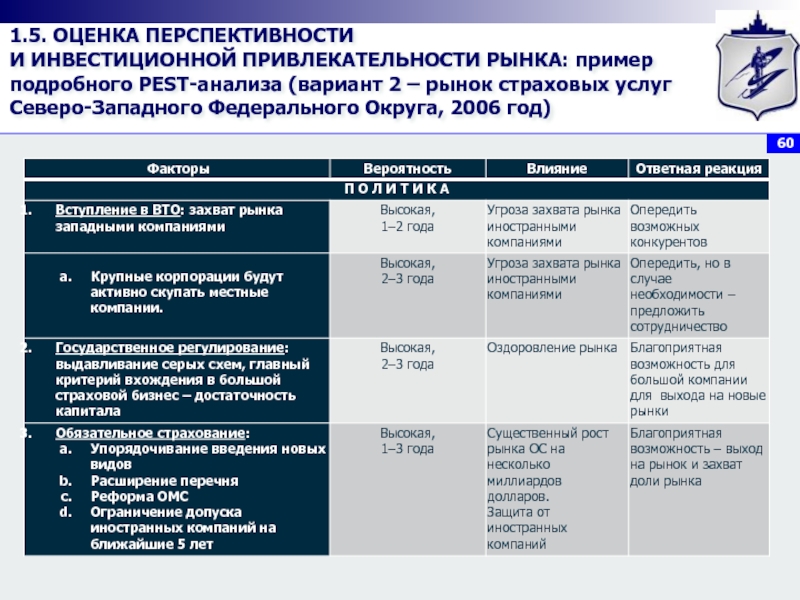

- 60. 1.5. ОЦЕНКА ПЕРСПЕКТИВНОСТИ И ИНВЕСТИЦИОННОЙ ПРИВЛЕКАТЕЛЬНОСТИ

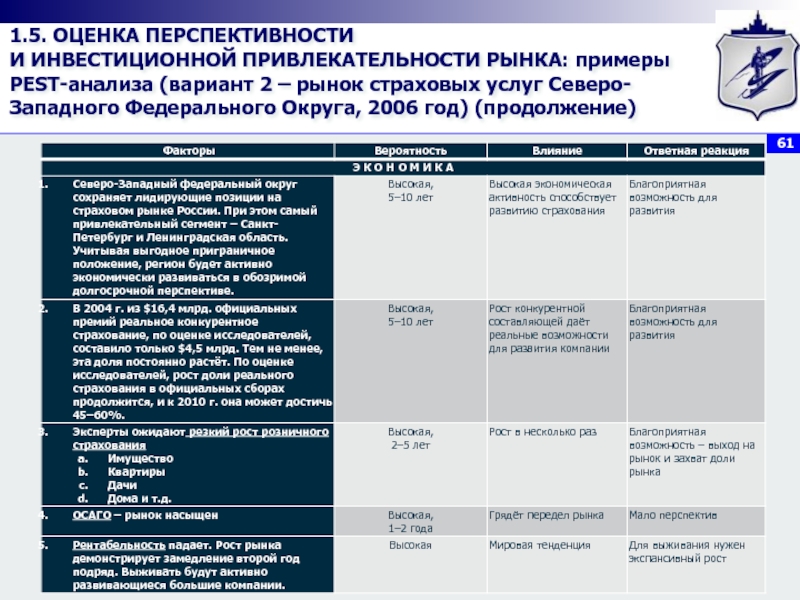

- 61. 1.5. ОЦЕНКА ПЕРСПЕКТИВНОСТИ И ИНВЕСТИЦИОННОЙ ПРИВЛЕКАТЕЛЬНОСТИ

- 62. 1.5. ОЦЕНКА ПЕРСПЕКТИВНОСТИ И ИНВЕСТИЦИОННОЙ ПРИВЛЕКАТЕЛЬНОСТИ

- 63. 1.5. ОЦЕНКА ПЕРСПЕКТИВНОСТИ И ИНВЕСТИЦИОННОЙ ПРИВЛЕКАТЕЛЬНОСТИ

- 64. 1.5. ОЦЕНКА ПЕРСПЕКТИВНОСТИ И ИНВЕСТИЦИОННОЙ ПРИВЛЕКАТЕЛЬНОСТИ

- 65. 1.5. ОЦЕНКА ПЕРСПЕКТИВНОСТИ И ИНВЕСТИЦИОННОЙ ПРИВЛЕКАТЕЛЬНОСТИ

- 66. 1.5. ОЦЕНКА ПЕРСПЕКТИВНОСТИ И ИНВЕСТИЦИОННОЙ ПРИВЛЕКАТЕЛЬНОСТИ

- 67. 1.5. ОЦЕНКА ПЕРСПЕКТИВНОСТИ И ИНВЕСТИЦИОННОЙ ПРИВЛЕКАТЕЛЬНОСТИ

- 68. 1.5. ОЦЕНКА ПЕРСПЕКТИВНОСТИ И ИНВЕСТИЦИОННОЙ ПРИВЛЕКАТЕЛЬНОСТИ

- 69. 1.5. ОЦЕНКА ПЕРСПЕКТИВНОСТИ И ИНВЕСТИЦИОННОЙ ПРИВЛЕКАТЕЛЬНОСТИ

- 70. 1.5. ОЦЕНКА ПЕРСПЕКТИВНОСТИ И ИНВЕСТИЦИОННОЙ ПРИВЛЕКАТЕЛЬНОСТИ

- 71. 1.5. ОЦЕНКА ПЕРСПЕКТИВНОСТИ И ИНВЕСТИЦИОННОЙ ПРИВЛЕКАТЕЛЬНОСТИ

- 72. АНАЛИЗ МАРКЕТИНГОВОЙ ДЕЯТЕЛЬНОСТИ И ПОЛОЖЕНИЯ ПРЕДПРИЯТИЯ НА РЫНКЕ 2 ЭТАП

- 73. ПОСЛЕДОВАТЕЛЬНОСТЬ ПРОВЕДЕНИЯ АНАЛИЗА МАРКЕТИНГОВОЙ ДЕЯТЕЛЬНОСТИ И ПОЛОЖЕНИЯ

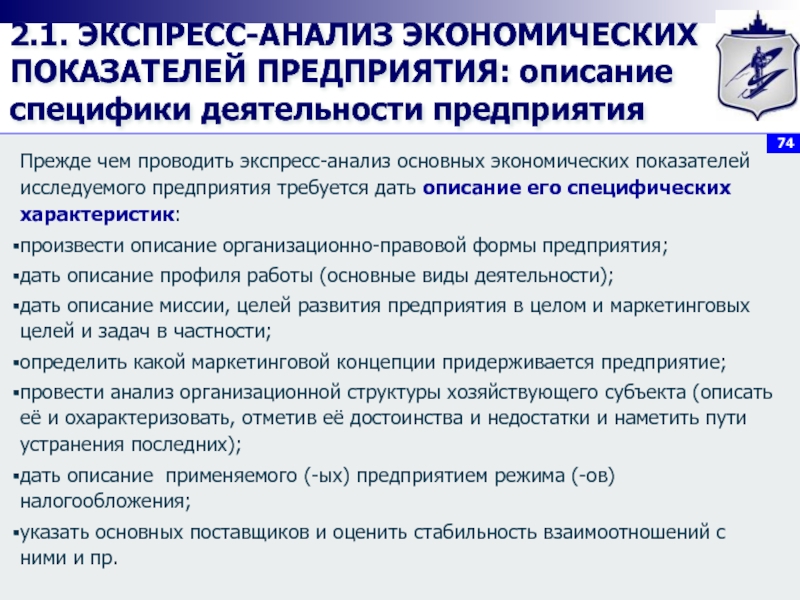

- 74. 2.1. ЭКСПРЕСС-АНАЛИЗ ЭКОНОМИЧЕСКИХ ПОКАЗАТЕЛЕЙ ПРЕДПРИЯТИЯ: описание специфики

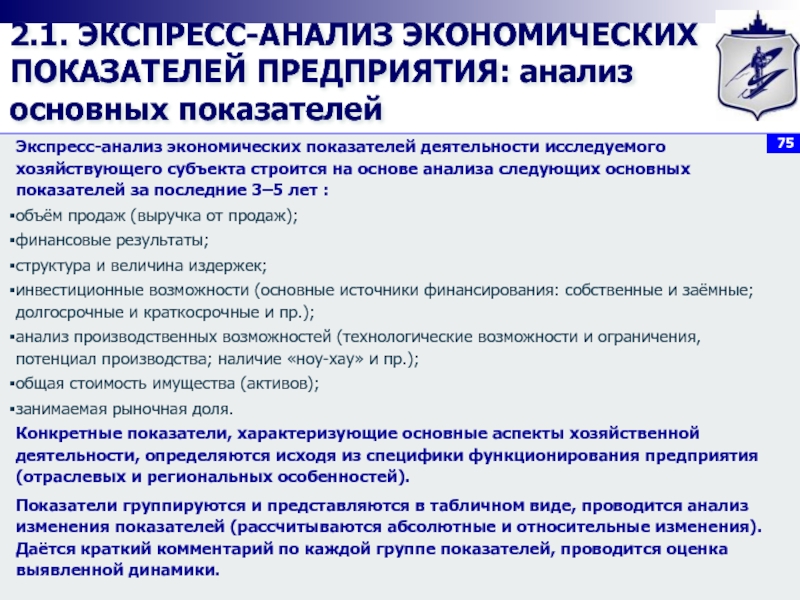

- 75. 2.1. ЭКСПРЕСС-АНАЛИЗ ЭКОНОМИЧЕСКИХ ПОКАЗАТЕЛЕЙ ПРЕДПРИЯТИЯ: анализ основных

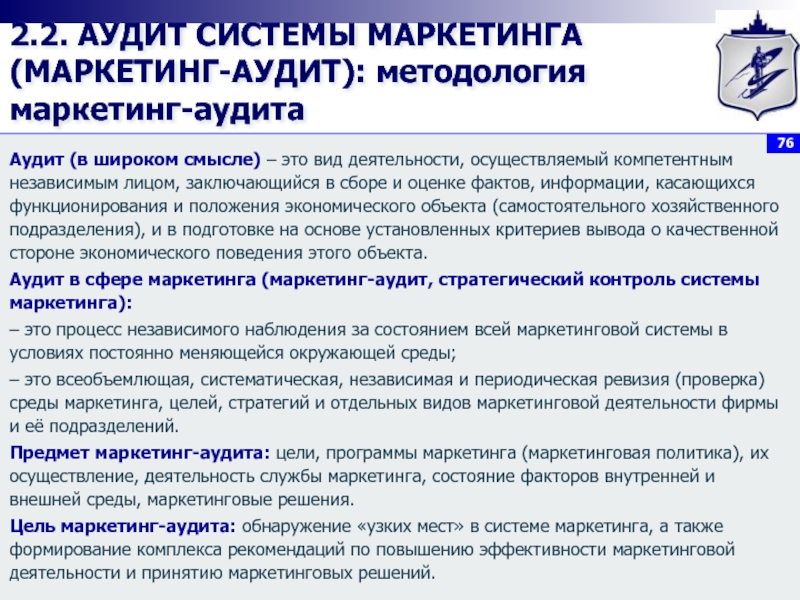

- 76. 2.2. АУДИТ СИСТЕМЫ МАРКЕТИНГА (МАРКЕТИНГ-АУДИТ): методология маркетинг-аудита

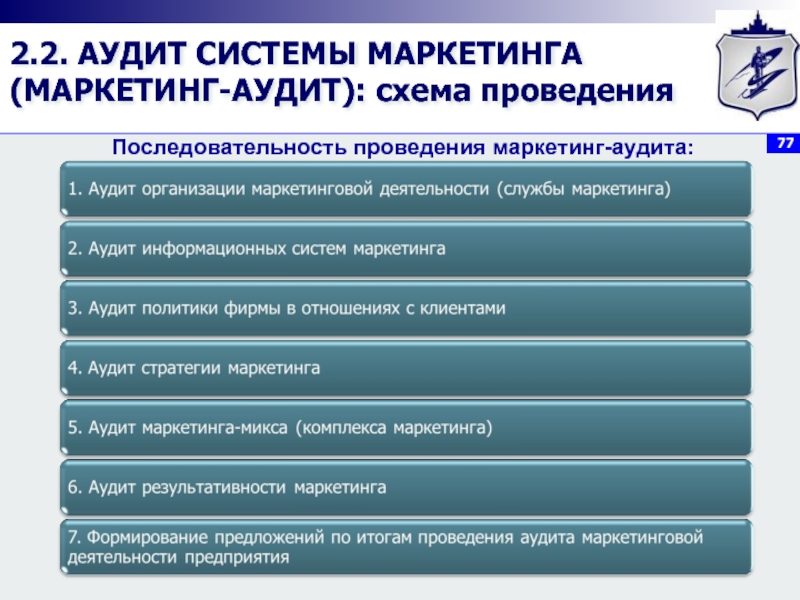

- 77. 2.2. АУДИТ СИСТЕМЫ МАРКЕТИНГА (МАРКЕТИНГ-АУДИТ): схема проведения Последовательность проведения маркетинг-аудита:

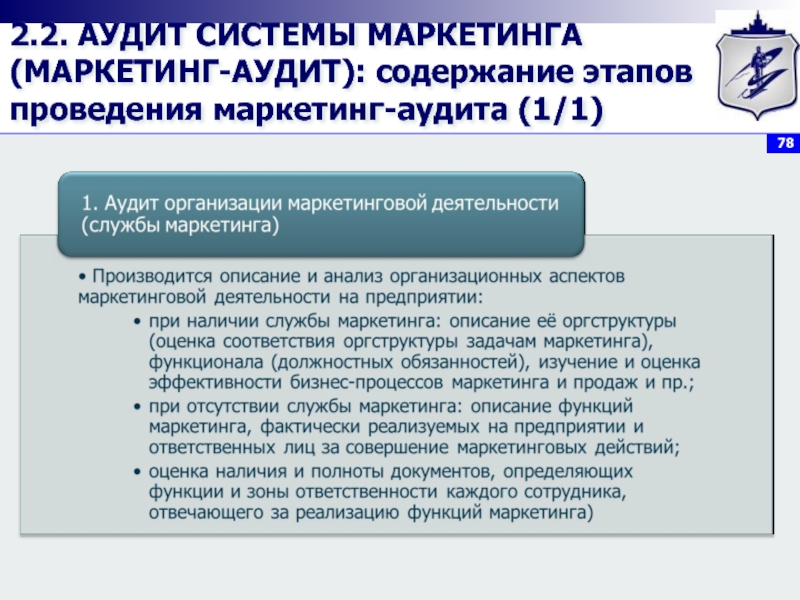

- 78. 2.2. АУДИТ СИСТЕМЫ МАРКЕТИНГА (МАРКЕТИНГ-АУДИТ): содержание этапов проведения маркетинг-аудита (1/1)

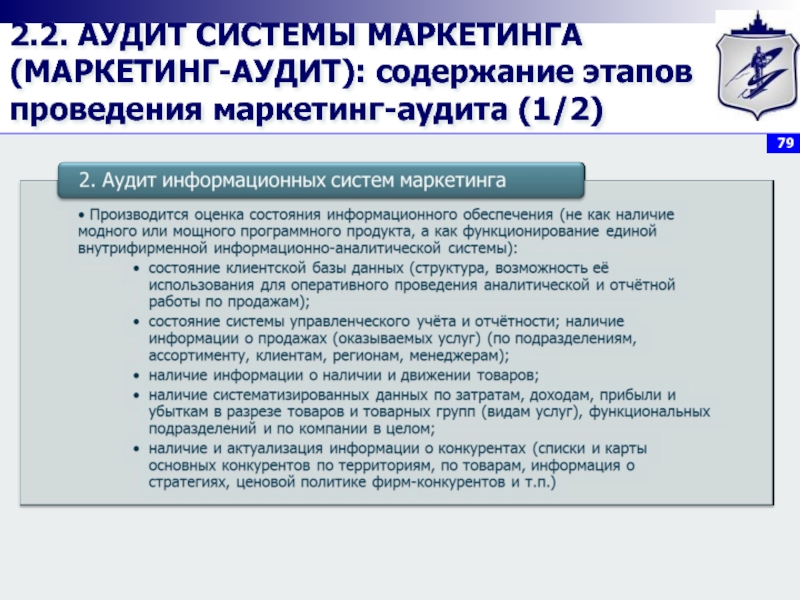

- 79. 2.2. АУДИТ СИСТЕМЫ МАРКЕТИНГА (МАРКЕТИНГ-АУДИТ): содержание этапов проведения маркетинг-аудита (1/2)

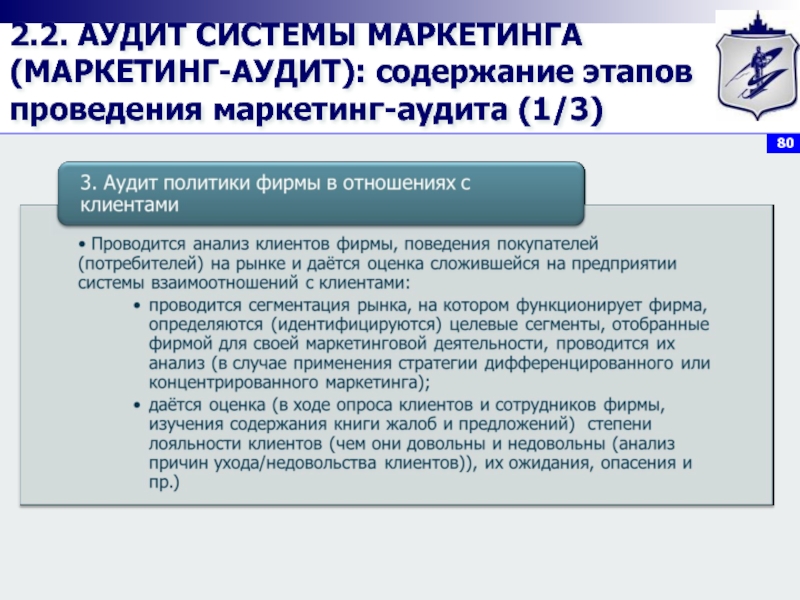

- 80. 2.2. АУДИТ СИСТЕМЫ МАРКЕТИНГА (МАРКЕТИНГ-АУДИТ): содержание этапов проведения маркетинг-аудита (1/3)

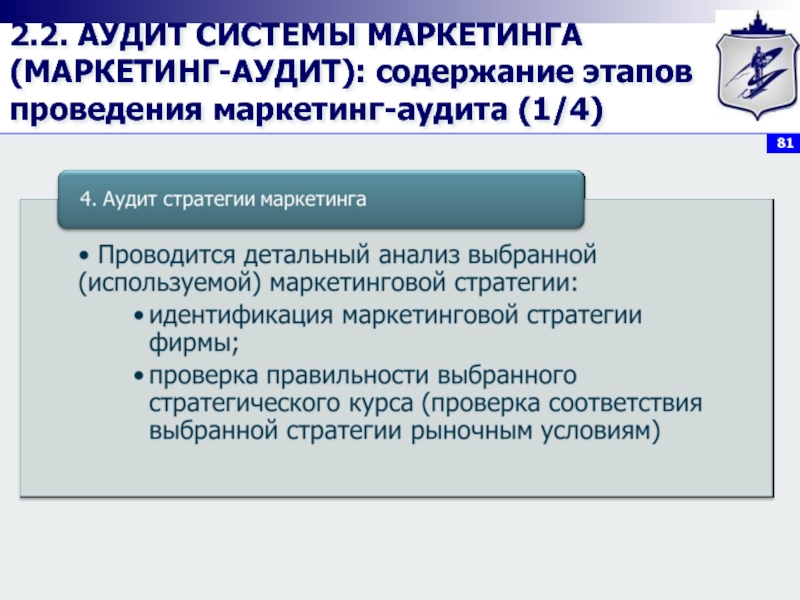

- 81. 2.2. АУДИТ СИСТЕМЫ МАРКЕТИНГА (МАРКЕТИНГ-АУДИТ): содержание этапов проведения маркетинг-аудита (1/4)

- 82. 2.2. АУДИТ СИСТЕМЫ МАРКЕТИНГА (МАРКЕТИНГ-АУДИТ): содержание этапов проведения маркетинг-аудита (1/5)

- 83. 2.2. АУДИТ СИСТЕМЫ МАРКЕТИНГА (МАРКЕТИНГ-АУДИТ): содержание этапов проведения маркетинг-аудита (1/6)

- 84. 2.2. АУДИТ СИСТЕМЫ МАРКЕТИНГА (МАРКЕТИНГ-АУДИТ): содержание этапов проведения маркетинг-аудита (1/7)

- 85. 2.3. ПОРТФЕЛЬНЫЙ АНАЛИЗ ДЛЯ СТРАТЕГИЧЕСКИХ БИЗНЕС-ЕДИНИЦ

- 86. 2.3. ПОРТФЕЛЬНЫЙ АНАЛИЗ ДЛЯ СТРАТЕГИЧЕСКИХ БИЗНЕС-ЕДИНИЦ

- 87. 2.3. ПОРТФЕЛЬНЫЙ АНАЛИЗ ДЛЯ СТРАТЕГИЧЕСКИХ БИЗНЕС-ЕДИНИЦ

- 88. 2.3. ПОРТФЕЛЬНЫЙ АНАЛИЗ ДЛЯ СТРАТЕГИЧЕСКИХ БИЗНЕС-ЕДИНИЦ

- 89. 2.3. ПОРТФЕЛЬНЫЙ АНАЛИЗ ДЛЯ СТРАТЕГИЧЕСКИХ БИЗНЕС-ЕДИНИЦ

- 90. 2.3. ПОРТФЕЛЬНЫЙ АНАЛИЗ ДЛЯ СТРАТЕГИЧЕСКИХ БИЗНЕС-ЕДИНИЦ

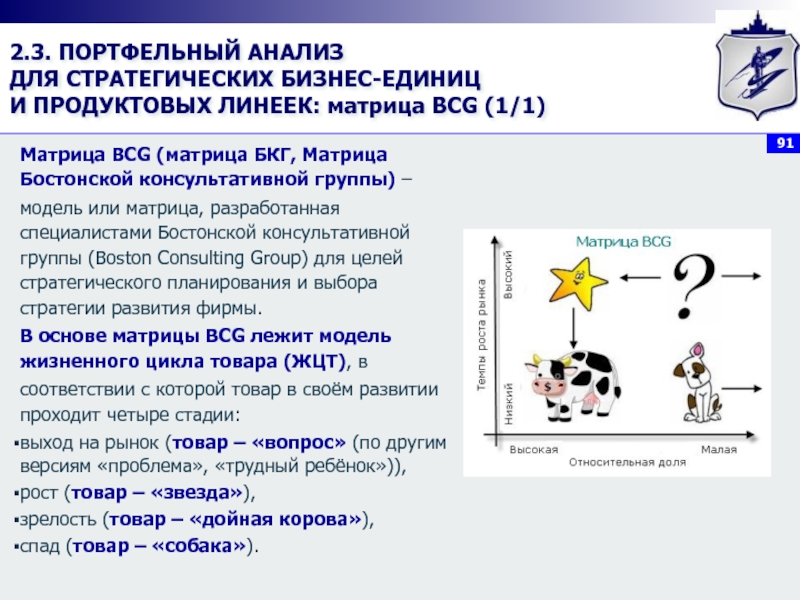

- 91. 2.3. ПОРТФЕЛЬНЫЙ АНАЛИЗ ДЛЯ СТРАТЕГИЧЕСКИХ БИЗНЕС-ЕДИНИЦ

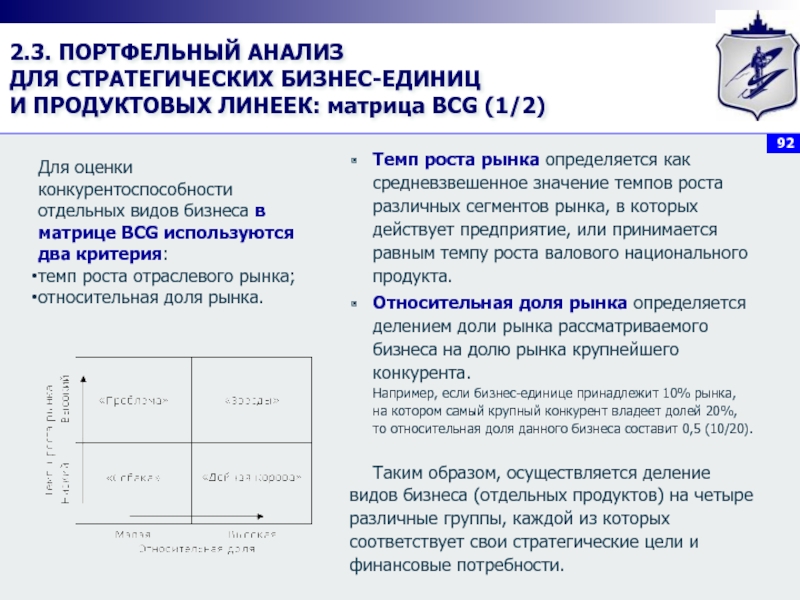

- 92. 2.3. ПОРТФЕЛЬНЫЙ АНАЛИЗ ДЛЯ СТРАТЕГИЧЕСКИХ БИЗНЕС-ЕДИНИЦ

- 93. 2.3. ПОРТФЕЛЬНЫЙ АНАЛИЗ ДЛЯ СТРАТЕГИЧЕСКИХ БИЗНЕС-ЕДИНИЦ

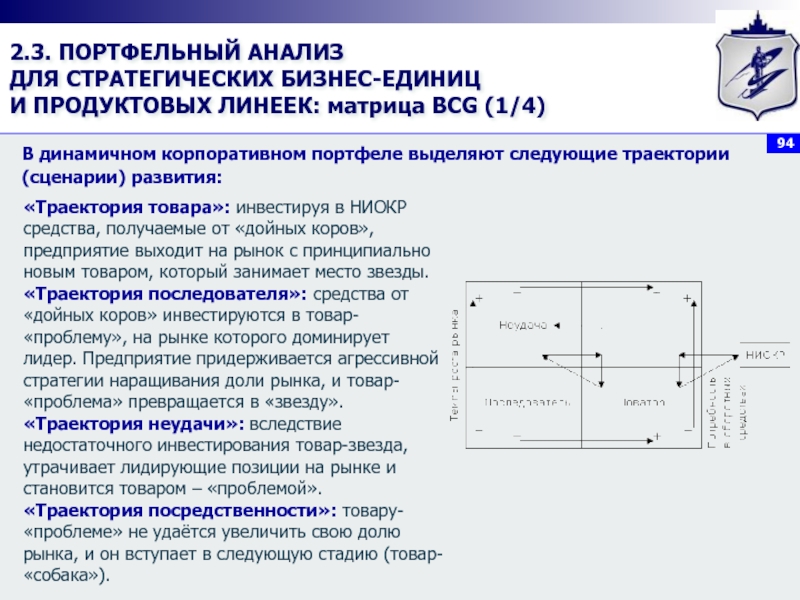

- 94. 2.3. ПОРТФЕЛЬНЫЙ АНАЛИЗ ДЛЯ СТРАТЕГИЧЕСКИХ БИЗНЕС-ЕДИНИЦ

- 95. 2.3. ПОРТФЕЛЬНЫЙ АНАЛИЗ ДЛЯ СТРАТЕГИЧЕСКИХ БИЗНЕС-ЕДИНИЦ

- 96. 2.3. ПОРТФЕЛЬНЫЙ АНАЛИЗ ДЛЯ СТРАТЕГИЧЕСКИХ БИЗНЕС-ЕДИНИЦ

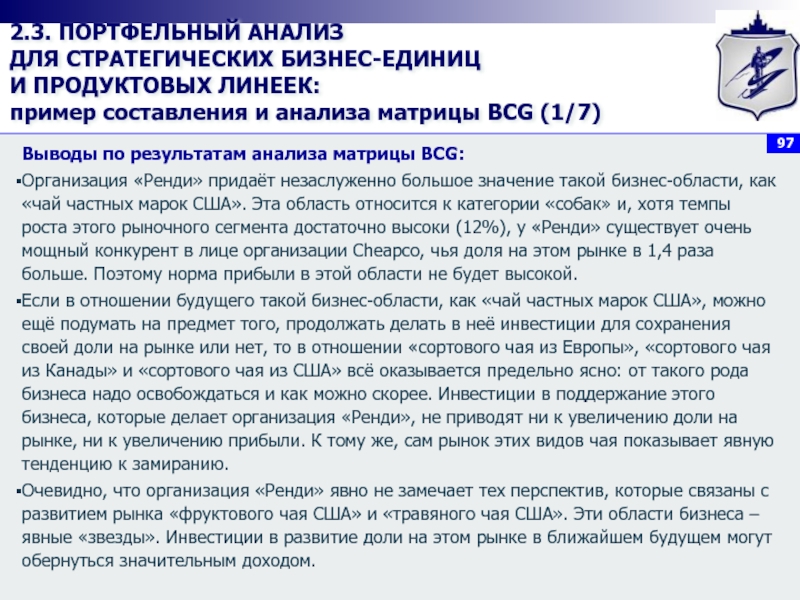

- 97. 2.3. ПОРТФЕЛЬНЫЙ АНАЛИЗ ДЛЯ СТРАТЕГИЧЕСКИХ БИЗНЕС-ЕДИНИЦ

- 98. 2.4. SWOT-АНАЛИЗ (АНАЛИЗ СИЛЬНЫХ И СЛАБЫХ

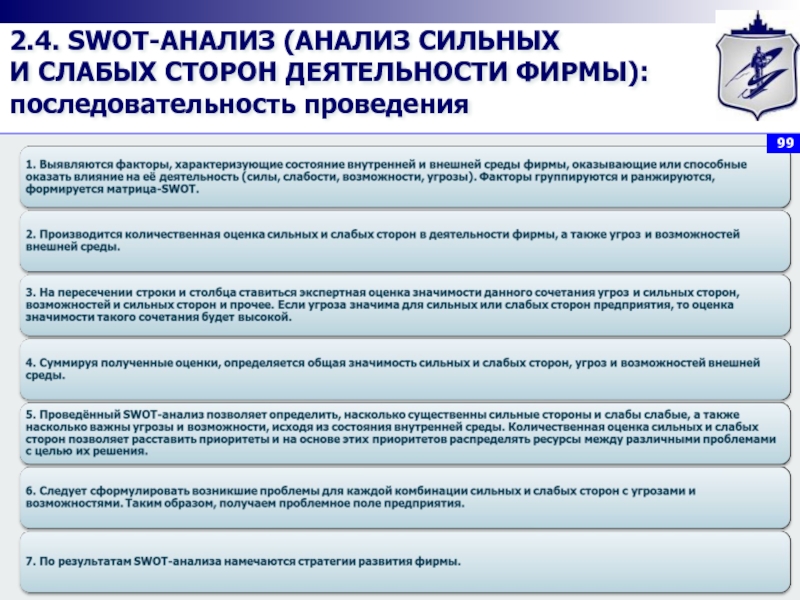

- 99. 2.4. SWOT-АНАЛИЗ (АНАЛИЗ СИЛЬНЫХ И СЛАБЫХ СТОРОН ДЕЯТЕЛЬНОСТИ ФИРМЫ): последовательность проведения

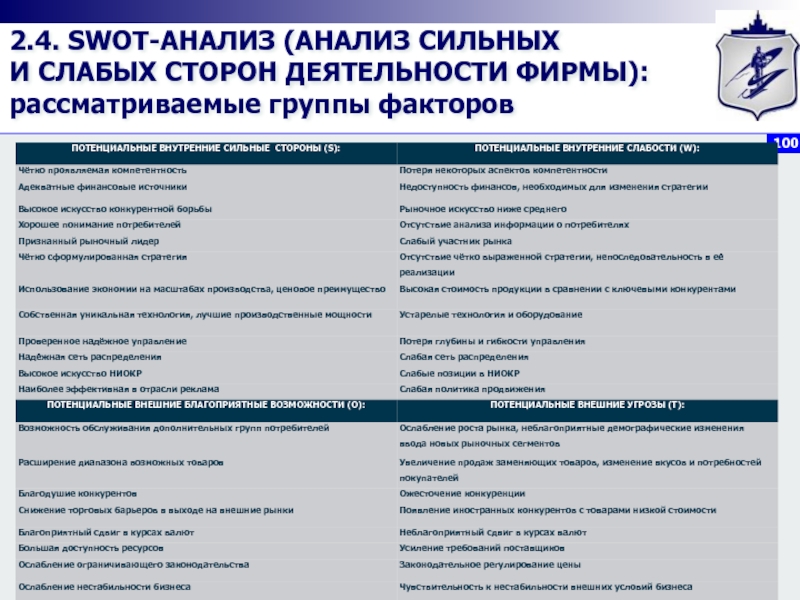

- 100. 2.4. SWOT-АНАЛИЗ (АНАЛИЗ СИЛЬНЫХ И СЛАБЫХ СТОРОН ДЕЯТЕЛЬНОСТИ ФИРМЫ): рассматриваемые группы факторов

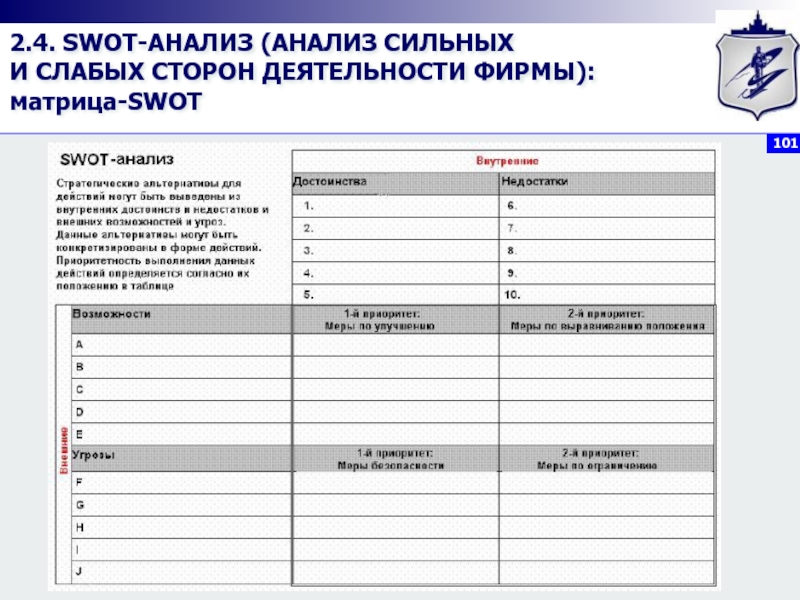

- 101. 2.4. SWOT-АНАЛИЗ (АНАЛИЗ СИЛЬНЫХ И СЛАБЫХ СТОРОН ДЕЯТЕЛЬНОСТИ ФИРМЫ): матрица-SWOT

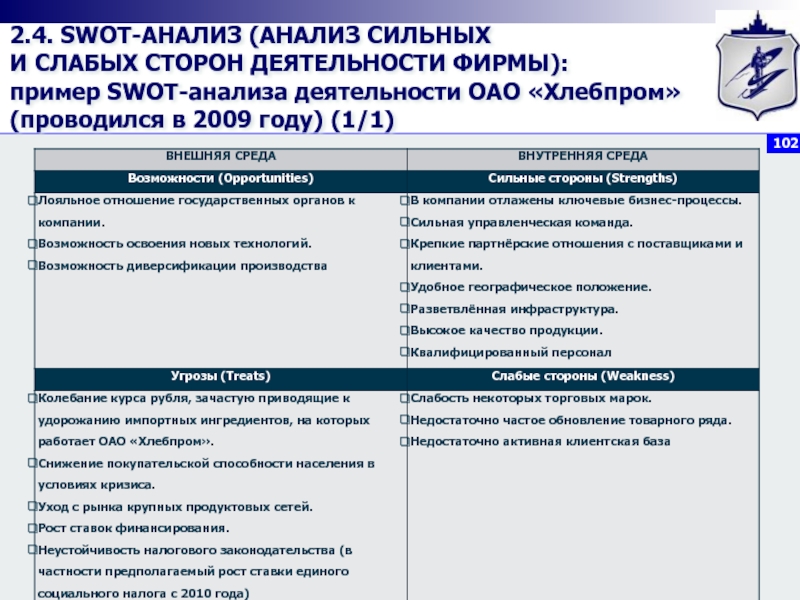

- 102. 2.4. SWOT-АНАЛИЗ (АНАЛИЗ СИЛЬНЫХ И СЛАБЫХ

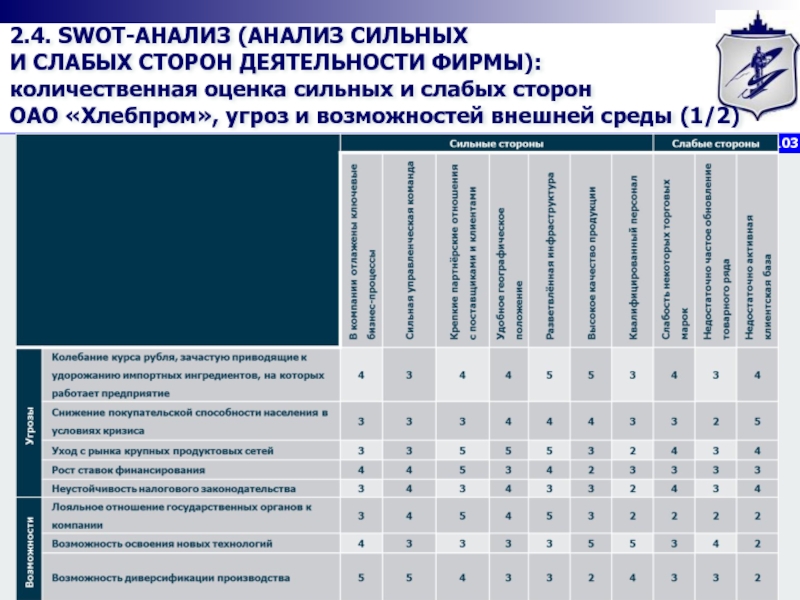

- 103. 2.4. SWOT-АНАЛИЗ (АНАЛИЗ СИЛЬНЫХ И СЛАБЫХ

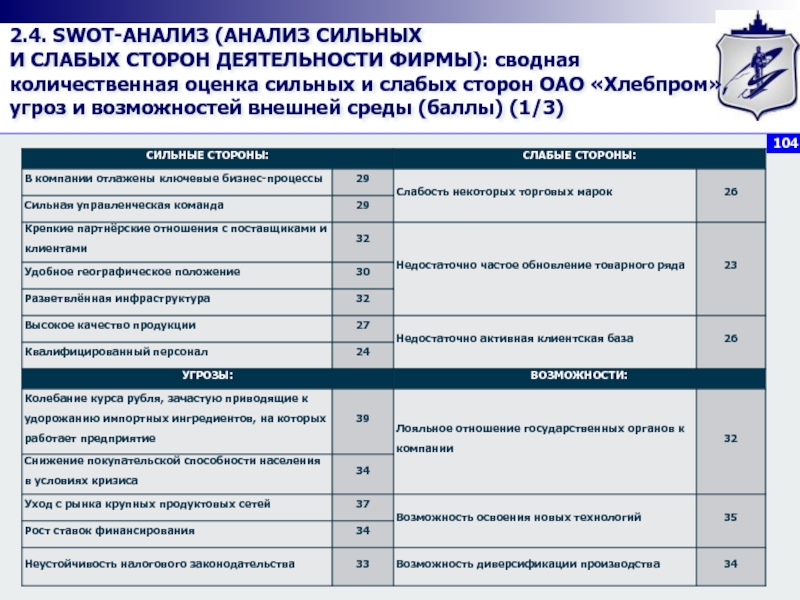

- 104. 2.4. SWOT-АНАЛИЗ (АНАЛИЗ СИЛЬНЫХ И СЛАБЫХ

- 105. 2.4. SWOT-АНАЛИЗ (АНАЛИЗ СИЛЬНЫХ И СЛАБЫХ

- 106. 2.4. SWOT-АНАЛИЗ (АНАЛИЗ СИЛЬНЫХ И СЛАБЫХ

- 107. 2.4. SWOT-АНАЛИЗ (АНАЛИЗ СИЛЬНЫХ И СЛАБЫХ

- 108. АНАЛИЗ ДЕЯТЕЛЬНОСТИ ОСНОВНЫХ КОНКУРЕНТОВ НА РЫНКЕ 3 ЭТАП

- 109. СУЩНОСТЬ И РОЛЬ КОНКУРЕНТНОГО АНАЛИЗА Анализ деятельности

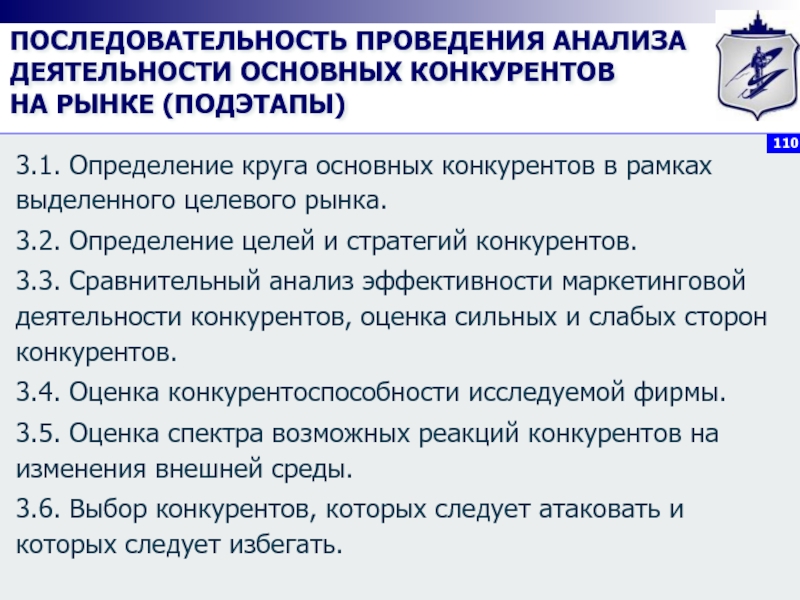

- 110. ПОСЛЕДОВАТЕЛЬНОСТЬ ПРОВЕДЕНИЯ АНАЛИЗА ДЕЯТЕЛЬНОСТИ ОСНОВНЫХ КОНКУРЕНТОВ

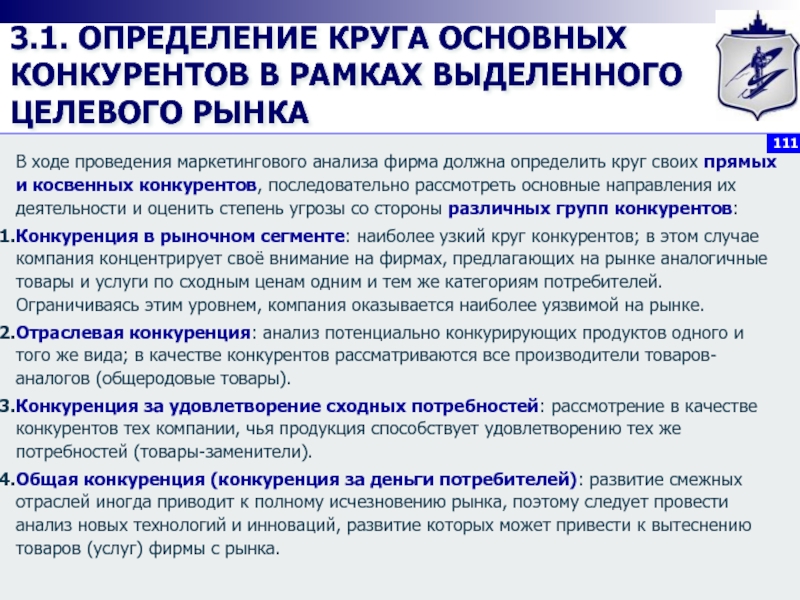

- 111. 3.1. ОПРЕДЕЛЕНИЕ КРУГА ОСНОВНЫХ КОНКУРЕНТОВ В РАМКАХ

- 112. 3.2. ОПРЕДЕЛЕНИЕ ЦЕЛЕЙ И СТРАТЕГИЙ КОНКУРЕНТОВ: анализ

- 113. 3.2. ОПРЕДЕЛЕНИЕ ЦЕЛЕЙ И СТРАТЕГИЙ КОНКУРЕНТОВ: анализ

- 114. 3.3. СРАВНИТЕЛЬНЫЙ АНАЛИЗ ЭФФЕКТИВНОСТИ МАРКЕТИНГОВОЙ ДЕЯТЕЛЬНОСТИ КОНКУРЕНТОВ,

- 115. 3.4. ОЦЕНКА КОНКУРЕНТОСПОСОБНОСТИ ИССЛЕДУЕМОЙ ФИРМЫ: факторы,

- 116. 3.4. ОЦЕНКА КОНКУРЕНТОСПОСОБНОСТИ ИССЛЕДУЕМОЙ ФИРМЫ: факторы,

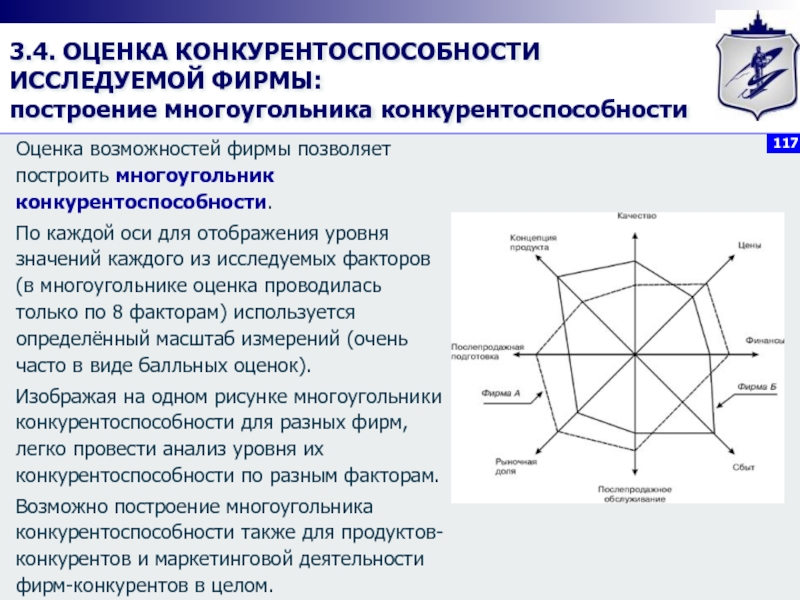

- 117. 3.4. ОЦЕНКА КОНКУРЕНТОСПОСОБНОСТИ ИССЛЕДУЕМОЙ ФИРМЫ: построение

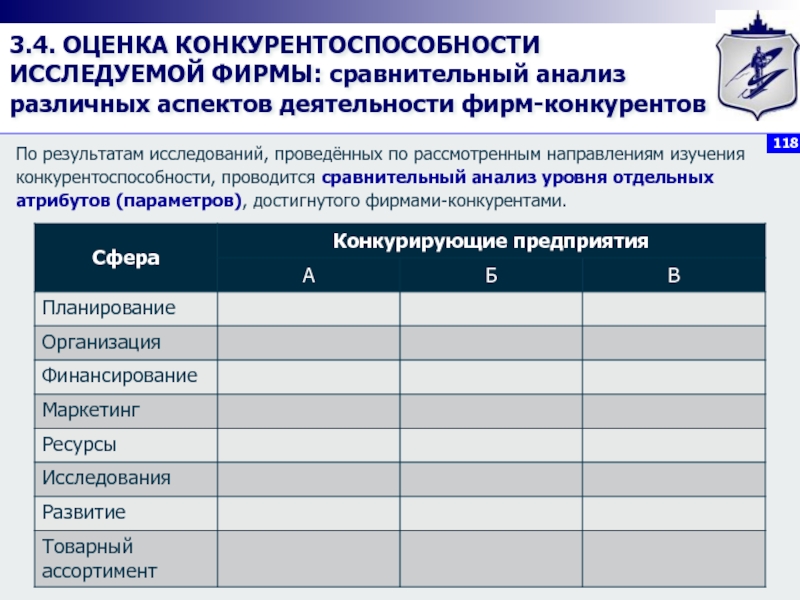

- 118. 3.4. ОЦЕНКА КОНКУРЕНТОСПОСОБНОСТИ ИССЛЕДУЕМОЙ ФИРМЫ: сравнительный анализ

- 119. 3.4. ОЦЕНКА КОНКУРЕНТОСПОСОБНОСТИ ИССЛЕДУЕМОЙ ФИРМЫ: разработка мероприятий

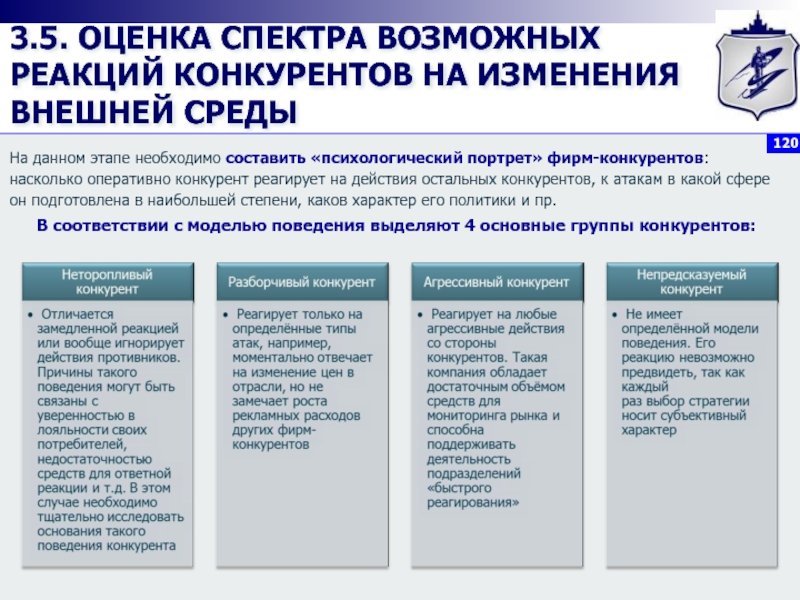

- 120. 3.5. ОЦЕНКА СПЕКТРА ВОЗМОЖНЫХ РЕАКЦИЙ КОНКУРЕНТОВ НА

- 121. 3.6. ВЫБОР КОНКУРЕНТОВ, КОТОРЫХ СЛЕДУЕТ АТАКОВАТЬ И

- 122. РАЗРАБОТКА И/ИЛИ КОРРЕКТИРОВКА МАРКЕТИНГОВОЙ СТРАТЕГИИ И МАРКЕТИНГОВОЙ ПОЛИТИКИ ПРЕДПРИЯТИЯ 4 ЭТАП

- 123. МАРКЕТИНГОВАЯ СТРАТЕГИЯ Стратегия – общий, не детализированный

- 124. ОСОБЕННОСТИ СТРАТЕГИЧЕСКОГО МАРКЕТИНГОВОГО ПЛАНИРОВАНИЯ Особенности стратегического маркетингового

- 125. ПЛАН МАРКЕТИНГА На основании маркетинговой стратегии должен

- 126. ВОПРОСЫ ДЛЯ САМОПРОВЕРКИ ПО РАССМОТРЕННОЙ ТЕМЕ: Что

- 127. РЕКОМЕНДУЕМАЯ ЛИТЕРАТУРА ПО ДАННОЙ ТЕМЕ (1/1)

- 128. РЕКОМЕНДУЕМАЯ ЛИТЕРАТУРА ПО ДАННОЙ ТЕМЕ (1/2)

- 129. РЕКОМЕНДУЕМАЯ ЛИТЕРАТУРА ПО ДАННОЙ ТЕМЕ (1/3)

- 130. РЕКОМЕНДУЕМАЯ ЛИТЕРАТУРА ПО ДАННОЙ ТЕМЕ (1/4)

Слайд 1МАРКЕТИНГОВЫЙ АНАЛИЗ

И РАЗРАБОТКА МАРКЕТИНГОВОЙ СТРАТЕГИИ ОРГАНИЗАЦИИ

к.э.н., доцент Голлай И.Н.

Слайд 2МАРКЕТИНГОВЫЙ АНАЛИЗ – АНАЛИЗ МАРКЕТИНГОВОЙ СРЕДЫ

Маркетинговая среда – это совокупность субъектов

Маркетинговая среда слагается из микросреды и макросреды.

Слайд 3ХАРАКТЕРИСТИКА МАРКЕТИНГОВОЙ МИКРО- И МАКРОСРЕДЫ

Макросреда представлена силами более широкого социального плана,

Микросреда представлена силами, имеющими непосредственное отношение к самой фирме и её возможностям по обслуживанию клиентов, сотрудничества с поставщиками, маркетинговыми посредниками, взаимодействия с конкурентами и контактными аудиториями.

Слайд 5ЦЕЛЬ МАРКЕТИНГОВОГО АНАЛИЗА

Маркетинговый анализ (анализ рынка) – market analysis – исследование

Цель маркетингового анализа – сбор и обобщение информации необходимой для принятия решений, касающихся формирования маркетинговой политики фирмы (комплекса маркетинга), а также поиск необходимых резервов повышения конкурентоспособности продукции (работ, услуг) и фирмы в целом.

Слайд 6ЗАДАЧИ МАРКЕТИНГОВОГО АНАЛИЗА

Изучение потенциальной и фактической ёмкостей рынка, платёжеспособного спроса на

Анализ рыночной конъюнктуры (соотношения спроса и предложения на рынке);

Выявление потенциальных рисков и возможностей, а также прогнозирование возможных вариантов развития событий на исследуемом рынке;

Анализ текущей маркетинговой политики фирмы, её сильных и слабых сторон, оценка её эффективности;

Анализ клиентской базы (анализ целевых рыночных сегментов), поведения потребителей на рынке;

Диагностика конкурентной среды и конкурентный анализ;

Анализ факторов, формирующих эластичность спроса на продукцию, и оценка степени риска невостребованной продукции;

Оценка конкурентоспособности продукции и изыскание резервов повышения её уровня и т.п.

Слайд 7ИНФОРМАЦИОННАЯ БАЗА МАРКЕТИНГОВОГО АНАЛИЗА

Данные об объёмах продаж в физическом и стоимостном

Данные по каждому товару (услуге) в пределах выделенных ассортиментных групп (время выпуска на рынок каждого товара (услуги), себестоимость, цену и их изменения, стадии жизненного цикла);

Данные о клиентах (клиентская база);

Информация об основных поставщиках;

Подробная информация о каждом из основных конкурентов;

Бухгалтерская (финансовая), статистическая и управленческая отчётность фирмы;

Данные о продвижении (рекламные бюджеты с подробной разбивкой, сведения о рекламных акциях, участии в выставках и т.п.);

Результаты ранее проводимых фирмой маркетинговых исследований (данные выборочных опросов покупателей, характеризующие: покупательские предпочтения, уровень покупательской удовлетворённости, критерии взаимозаменяемости товаров);

Экспертные оценки по интересующим вопросам маркетинговой сферы;

Открытые источники информации (информационные бюллетени, открытые результаты исследований рынков полученные по различным каналам (СМИ, Интернет и пр.) и т.п.

Слайд 8ОБЩЕДОСТУПНЫЕ ИСТОЧНИКИ ИНФОРМАЦИИ

Федеральная служба государственной статистики

Сайт: http://www.gks.ru

Территориальный орган Федеральной службы государственной

Сайт: http://chelstat.gks.ru

Слайд 9СТАТИСТИЧЕСКИЕ ЕЖЕГОДНИКИ

Транспорт в России

В сборнике публикуются статистические данные, характеризующие состояние транспорта.

Слайд 10СТАТИСТИЧЕСКИЕ ЕЖЕГОДНИКИ

(продолжение)

Основные показатели транспортной деятельности

в России

В сборнике публикуются статистические

Слайд 11СТАТИСТИЧЕСКИЕ ЕЖЕГОДНИКИ

(окончание)

Регионы России. Социально-экономические показатели

Публикуются основные показатели, характеризующие социально- экономическое

Сборник содержит данные о демографической и экологической ситуации в регионах, о занятости и безработице, о денежных доходах и потребительских расходах населения; охране здоровья, образовании и культуре, жилищном фонде, криминогенной обстановке; инвестициях, индексах цен (тарифов) на товары и услуги. Представлена статистика, освещающая положение в организациях отдельных видов экономической деятельности и сведения о доходах бюджетов субъектов Российской Федерации, кредитных вложениях и финансовом состоянии организаций.

Слайд 12Перевозка грузов на коммерческой основе, январь – май 2011 г.;

Пассажирооборот транспорта

Динамические таблицы:

Число собственных легковых автомобилей на 1000 человек населения по субъектам РФ;

Число автобусов общего пользования на 100 тыс. чел. населения по субъектам РФ

РЕЗУЛЬТАТЫ СТАТИСТИЧЕСКИХ НАБЛЮДЕНИЙ

ПО ЧЕЛЯБИНСКУ И ЧЕЛЯБИНСКОЙ ОБЛАСТИ, НАХОДЯЩИЕСЯ В ОТКРЫТОМ ДОСТУПЕ

ИСТОЧНИК: сайт Челябинскстата – http://chelstat.gks.ru

Основные показатели:

Густота автомобильных дорог общего пользования с твёрдым покрытием (1990 – 2009 гг.);

Перевозки грузов автомобильным транспортом организаций всех видов деятельности (1990 – 2009 гг.);

Перевозки пассажиров автобусами общего пользования (1990 – 2009 гг.) и пр.

Оперативная информация 2011 г.:

Грузооборот транспорта на коммерческой основе, январь – июль 2011 г.;

Слайд 13ОСНОВНЫЕ ЭТАПЫ ПРОВЕДЕНИЯ

МАРКЕТИНГОВОГО АНАЛИЗА

1. Анализ рыночной конъюнктуры: тенденции и перспективы

2. Анализ маркетинговой деятельности и положения предприятия на рынке (оценка и анализ рыночного потенциала предприятия).

3. Анализ деятельности основных конкурентов на рынке.

4. Выводы и рекомендации по результатам маркетингового анализа (разработка и/или корректировка маркетинговой стратегии и маркетинговой политики предприятия).

Слайд 14 АНАЛИЗ РЫНОЧНОЙ КОНЪЮНКТУРЫ:

ТЕНДЕНЦИИ И ПЕРСПЕКТИВЫ РАЗВИТИЯ РЫНКА

(МОНИТОРИНГ РЫНКА)

1 ЭТАП

Слайд 15РЫНОЧНАЯ КОНЪЮНКТУРА

Рыночная конъюнктура (конъюнктура рынка) – это экономическая ситуация, сложившаяся на

Конъюнктура характеризуется такими

параметрами, как:

уровень спроса и предложения, их соотношение между собой;

рыночная активность субъектов;

динамика развития рынка и его структура;

динамика оптовой и розничной торговли;

динамика инвестиций в отрасль и т.п.

Факторы, которые могут влиять на изменение конъюнктуры рынка:

уровень развития экономики;

характер производства и потребления (например, сезонная продукция);

социальные и политические конфликты;

стихийные бедствия и форс-мажорные обстоятельства и пр.

Слайд 16МЕТОДИКИ ПРОВЕДЕНИЯ АНАЛИЗА РЫНОЧНОЙ КОНЪЮНКТУРЫ

Методика анализа и оценки состояния конкурентной среды

«Порядок проведения анализа и оценки состояния конкурентной среды на товарных рынках», утверждён приказом Министерства Российской Федерации по антимонопольной политике и поддержке предпринимательства от 20 декабря 1996 г. № 169.

Методика диагностики конкурентной среды в системе маркетинга

Багиева Г.Л., Тарасевича В.М., Анн Х.

Источник: Багиев, Г.Л. Маркетинг: Учебник для вузов. – 3-е изд. / Г.Л. Багиев, В.М. Тарасевич, Х. Анн. – Спб.: Питер, 2007. – 736 с. [с. 153 – 172].

Слайд 17ОСНОВНЫЕ НАПРАВЛЕНИЯ ПРОВЕДЕНИЯ АНАЛИЗА РЫНОЧНОЙ КОНЪЮНКТУРЫ (ПОДЭТАПЫ)

1.1. Определение продуктовых (товарных) и

1.2. Анализ и оценка состояния конкурентной среды на исследуемом рынке (диагностика состояния конкурентной среды);

1.3. Определение среднеотраслевых показателей (рентабельности, объёма первоначальных инвестиций, величины активов и пр.);

1.4. Оценка и анализ эластичности спроса;

1.5. Оценка перспективности, инвестиционной привлекательности рынка.

Слайд 181.1. ОПРЕДЕЛЕНИЕ ГРАНИЦ РЫНКА: определение продуктовых (товарных) границ рынка

Продуктовые (товарные) границы

В процессе анализа следует рассматривать (сопоставлять) товары (услуги) одной товарной группы, т.е. товары-заменители, способные удовлетворить одну и ту же потребность потребителей.

Методы оценки взаимозаменяемости товаров: экспертные оценки, интервью с покупателями и специалистами той или иной отрасли.

Критерии взаимозаменяемости товаров (услуг):

функциональная взаимозаменяемость различной продукции, которая устанавливается путём сопоставления цели потребления данного товара и его предполагаемых заменителей (оптовые и розничные закупки следует рассматривать обособленно);

сходство потребительских свойств товара и его заменителей, которое устанавливается в результате сопоставления физических, технических, эксплуатационных, ценовых характеристик товара и его предполагаемых заменителей.

Слайд 191.1. ОПРЕДЕЛЕНИЕ ГРАНИЦ РЫНКА: определение географических (территориальных) границ рынка

Географические (территориальные) границы

При определении географических границ рынка учитывается возможность перемещения спроса между территориями, предположительно входящими в единый географический рынок.

При этом должны приниматься в расчёт следующие факторы:

доступность транспортных средств для перемещения покупателя к продавцу, перемещения товара между территориями и незначительность транспортных расходов на подобные перемещение;

сохранность уровня качества и потребительских свойств товара в процессе его транспортировки;

отсутствие на данной территории административных ограничений на ввоз или вывоз товаров;

сопоставимый уровень цен на соответствующие товары внутри границ этого рынка.

Слайд 201.2. АНАЛИЗ И ОЦЕНКА СОСТОЯНИЯ КОНКУРЕНТНОЙ СРЕДЫ НА ИССЛЕДУЕМОМ РЫНКЕ: понятие

Анализ конкурентной среды – маркетинговый анализ, направленный на исследование макроокружения предприятия.

Анализ конкурентов (конкурентный анализ) – инструмент для изучения микроокружения предприятия.

Следует различать понятия «анализ конкурентной среды» и «конкурентный анализ».

Слайд 211.2. АНАЛИЗ И ОЦЕНКА СОСТОЯНИЯ КОНКУРЕНТНОЙ СРЕДЫ НА ИССЛЕДУЕМОМ РЫНКЕ: последовательность

Последовательность проведения оценки и анализа состояния конкурентной среды:

определение ёмкости рынка;

анализ структуры рынка;

оценка и анализ динамики развития рынка и интенсивности конкуренции на рынке;

определение типа рынка («рынок продавца» или «рынок покупателя»).

Слайд 221.2. АНАЛИЗ И ОЦЕНКА СОСТОЯНИЯ КОНКУРЕНТНОЙ СРЕДЫ НА ИССЛЕДУЕМОМ РЫНКЕ: определение

Ёмкость рынка:

– количественная характеристика рынка, представляющая собой общий объём реализации (поставки) товара в географических границах рынка выделенной группе покупателей в стоимостных и (или) натуральных показателях;

– общий объём реализации товара (услуги) при существующем уровне и соотношении цен.

Расчёт ёмкости рынка:

ёмкость рынка определяется как сумма реализации (поставки) товара на данном рынке всеми продавцами:

,

где Vm – общий объём реализации (поставки) товара (ёмкость рынка);

Vi – объём реализации (поставки) товара i-ым продавцом товара;

N – количество продавцов, действующих в географических границах рынка.

Слайд 231.2. АНАЛИЗ И ОЦЕНКА СОСТОЯНИЯ КОНКУРЕНТНОЙ СРЕДЫ НА ИССЛЕДУЕМОМ РЫНКЕ: анализ

Структура рынка – совокупность количественных и качественных характеристик рынка, к которым относятся:

число хозяйствующих субъектов и доли, занимаемые ими на данном рынке;

показатели рыночной концентрации;

условия входа на рынок (барьеры (ограничения) входа на рынок);

открытость рынка для межрегиональной и международной торговли.

количественные характеристики

качественные характеристики

Слайд 241.2. АНАЛИЗ И ОЦЕНКА СОСТОЯНИЯ КОНКУРЕНТНОЙ СРЕДЫ НА ИССЛЕДУЕМОМ РЫНКЕ: анализ

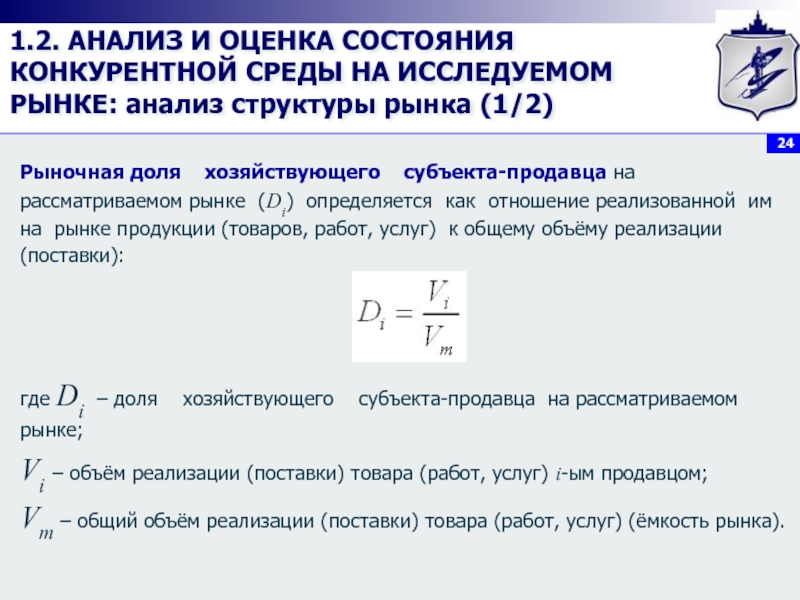

Рыночная доля хозяйствующего субъекта-продавца на рассматриваемом рынке (Di) определяется как отношение реализованной им на рынке продукции (товаров, работ, услуг) к общему объёму реализации (поставки):

,

где Di – доля хозяйствующего субъекта-продавца на рассматриваемом рынке;

Vi – объём реализации (поставки) товара (работ, услуг) i-ым продавцом;

Vm – общий объём реализации (поставки) товара (работ, услуг) (ёмкость рынка).

Слайд 251.2. АНАЛИЗ И ОЦЕНКА СОСТОЯНИЯ КОНКУРЕНТНОЙ СРЕДЫ НА ИССЛЕДУЕМОМ РЫНКЕ: анализ

На основе полученных результатов расчётов рыночных долей:

составляется ранжированный перечень хозяйствующих субъектов-продавцов, функционирующих на исследуемом рынке (сводная таблица распределения рыночных долей);

оценивается существенность разброса долей участия продавцов на исследуемом рынке и делается вывод о равнозначности (равномерности) присутствия продавцов на рынке (на основе показателей рыночной концентрации).

Слайд 261.2. АНАЛИЗ И ОЦЕНКА СОСТОЯНИЯ КОНКУРЕНТНОЙ СРЕДЫ НА ИССЛЕДУЕМОМ РЫНКЕ: анализ

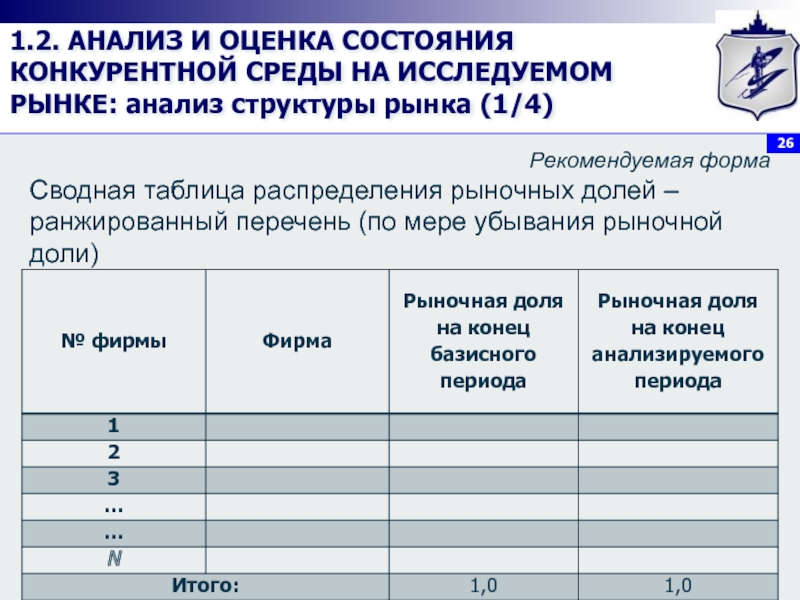

Рекомендуемая форма

Сводная таблица распределения рыночных долей – ранжированный перечень (по мере убывания рыночной доли)

Слайд 271.2. АНАЛИЗ И ОЦЕНКА СОСТОЯНИЯ КОНКУРЕНТНОЙ СРЕДЫ НА ИССЛЕДУЕМОМ РЫНКЕ: анализ

Показатели рыночной концентрации:

а) Коэффициент рыночной концентрации (CR) – рассчитывается как процентное отношение реализации (поставки) продукции определённым числом крупнейших продавцов к общему объёму реализации (поставки) на данном товарном рынке.

Рекомендуется использовать уровень концентрации трёх (CR-3), четырёх (CR-4), шести (CR-6), восьми (CR-8), десяти (CR-10), двадцати пяти (CR-25) крупнейших продавцов.

Чаще всего используются трёхдольный показатель концентрации (CR-3):

CR-3 – трёхдольный показатель концентрации – характеризует общую (суммарную) долю трёх фирм в максимальном объёме реализуемых товаров (работ, услуг) на анализируемом рынке.

Слайд 281.2. АНАЛИЗ И ОЦЕНКА СОСТОЯНИЯ КОНКУРЕНТНОЙ СРЕДЫ НА ИССЛЕДУЕМОМ РЫНКЕ: анализ

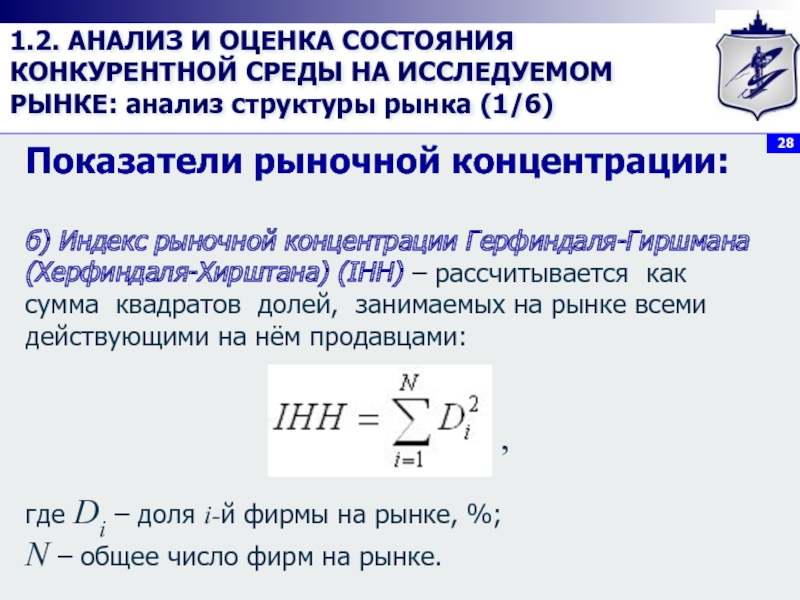

Показатели рыночной концентрации:

б) Индекс рыночной концентрации Герфиндаля-Гиршмана (Херфиндаля-Хирштана) (IHH) – рассчитывается как сумма квадратов долей, занимаемых на рынке всеми действующими на нём продавцами:

,

где Di – доля i-й фирмы на рынке, %;

N – общее число фирм на рынке.

Слайд 291.2. АНАЛИЗ И ОЦЕНКА СОСТОЯНИЯ КОНКУРЕНТНОЙ СРЕДЫ НА ИССЛЕДУЕМОМ РЫНКЕ: анализ

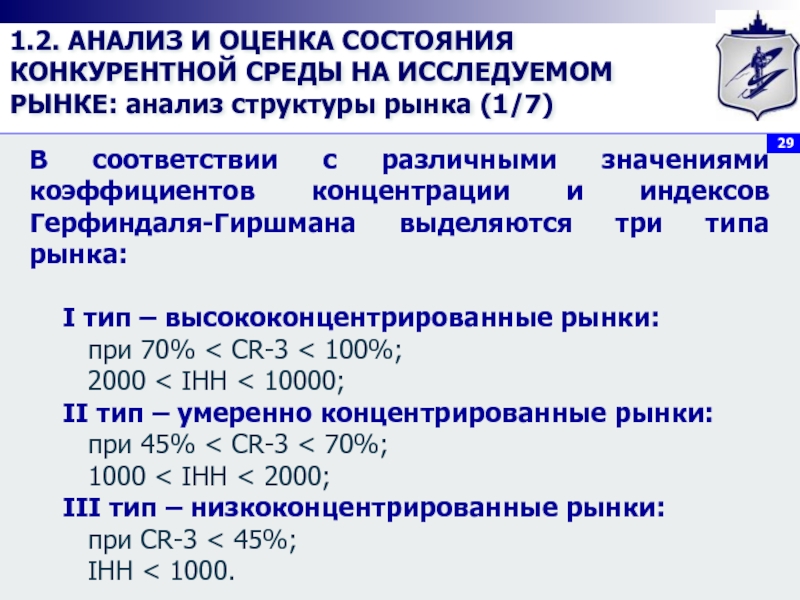

В соответствии с различными значениями коэффициентов концентрации и индексов Герфиндаля-Гиршмана выделяются три типа рынка:

I тип – высококонцентрированные рынки:

при 70% < CR-3 < 100%;

2000 < IHH < 10000;

II тип – умеренно концентрированные рынки:

при 45% < CR-3 < 70%;

1000 < IHH < 2000;

III тип – низкоконцентрированные рынки:

при CR-3 < 45%;

IHH < 1000.

Слайд 301.2. АНАЛИЗ И ОЦЕНКА СОСТОЯНИЯ КОНКУРЕНТНОЙ СРЕДЫ НА ИССЛЕДУЕМОМ РЫНКЕ: анализ

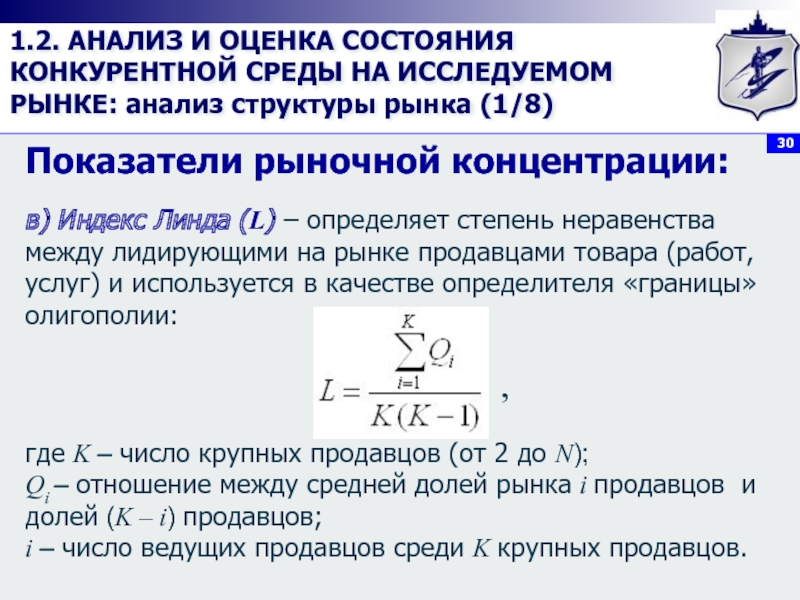

Показатели рыночной концентрации:

в) Индекс Линда (L) – определяет степень неравенства между лидирующими на рынке продавцами товара (работ, услуг) и используется в качестве определителя «границы» олигополии:

,

где K – число крупных продавцов (от 2 до N);

Qi – отношение между средней долей рынка i продавцов и долей (K – i) продавцов;

i – число ведущих продавцов среди K крупных продавцов.

Слайд 311.2. АНАЛИЗ И ОЦЕНКА СОСТОЯНИЯ КОНКУРЕНТНОЙ СРЕДЫ НА ИССЛЕДУЕМОМ РЫНКЕ: анализ

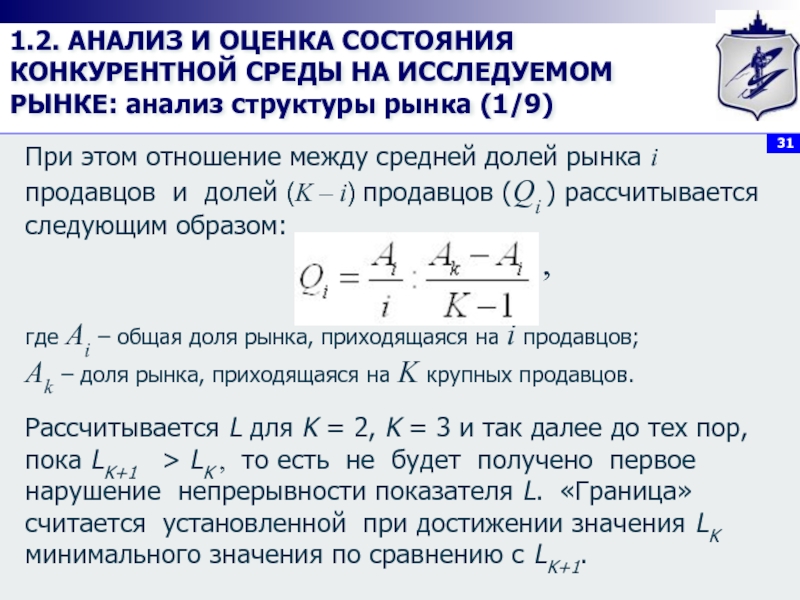

При этом отношение между средней долей рынка i продавцов и долей (K – i) продавцов (Qi ) рассчитывается следующим образом:

,

где Ai – общая доля рынка, приходящаяся на i продавцов;

Ak – доля рынка, приходящаяся на K крупных продавцов.

Рассчитывается L для K = 2, K = 3 и так далее до тех пор, пока LK+1 > LK , то есть не будет получено первое нарушение непрерывности показателя L. «Граница» считается установленной при достижении значения LK минимального значения по сравнению с LK+1.

Слайд 321.2. АНАЛИЗ И ОЦЕНКА СОСТОЯНИЯ КОНКУРЕНТНОЙ СРЕДЫ НА ИССЛЕДУЕМОМ РЫНКЕ: анализ

Интерпретация результатов расчёта Индекса Линда (L)*:

если 1 фирма господствует на рынке – это монополия;

если 2 – 3 фирмы господствуют на рынке – это «жёсткая» олигополия;

если 6 – 10 фирм занимают 70 – 80% рынка – это «расплывчатая» олигополия.

* Пример расчёта Индекса Линда см. в Методике анализа и оценки состояния конкурентной среды на товарных рынках («Порядок проведения анализа и оценки состояния конкурентной среды на товарных рынках», утверждён приказом Министерства Российской Федерации по антимонопольной политике и поддержке предпринимательства от 20 декабря 1996 г. № 169).

Слайд 331.2. АНАЛИЗ И ОЦЕНКА СОСТОЯНИЯ КОНКУРЕНТНОЙ СРЕДЫ НА ИССЛЕДУЕМОМ РЫНКЕ: анализ

Показатели рыночной концентрации дают возможность сделать вывод о степени монополизации рынка, равномерности (или неравномерности) присутствия на нём хозяйствующих субъектов.

Чем больше продавцов с равномасштабным уровнем реализации (поставки) продукции (товаров, работ, услуг) действует на рынке, тем меньше значение показателей рыночной концентрации, а значит тем равномернее рынок и ниже уровень концентрации на нём.

Показатели рыночной концентрации позволяют оценить долю на данном рынке, занимаемую более мелкими субъектами, и определить – есть ли предпосылки при данной структуре рынка для противодействия более мелких субъектов рыночной силе крупнейших субъектов.

Степень монополизации рынка обратно пропорциональна интенсивности конкуренции.

Слайд 341.2. АНАЛИЗ И ОЦЕНКА СОСТОЯНИЯ КОНКУРЕНТНОЙ СРЕДЫ НА ИССЛЕДУЕМОМ РЫНКЕ: анализ

Анализ структуры рынка дополняется анализом качественных критериев (показателей).

Качественными показателями, характеризующими структуру товарного рынка, являются:

наличие (или отсутствие) барьеров входа на рынок для потенциальных конкурентов, степень их преодолимости;

открытость рынка для межрегиональной и международной торговли.

Перечень факторов, анализируемых в процессе выявления барьеров входа на исследуемый рынок, определяется с учётом отраслевых и региональных особенностей.

Слайд 351.2. АНАЛИЗ И ОЦЕНКА СОСТОЯНИЯ КОНКУРЕНТНОЙ СРЕДЫ НА ИССЛЕДУЕМОМ РЫНКЕ: анализ

Рекомендуется анализировать следующие барьеры входа на рынок потенциальных конкурентов*:

1) Экономические и организационные ограничения;

2) Административные ограничения;

3) Неразвитость рыночной инфраструктуры;

4) Влияние вертикального объединения действующих организаций на рынке;

5) Стратегия поведения действующих на рынке хозяйствующих субъектов;

6) Барьеры, связанные с эффектом масштаба;

7) Барьеры, основанные на абсолютном превосходстве в уровне затрат;

8) Экологические ограничения;

9) Ограничения по спросу;

10) Барьеры капитальных затрат или объёмы первоначальных инвестиций, необходимых для входа на рынок.

* Источник: «Порядок проведения анализа и оценки состояния конкурентной среды на товарных рынках», утв. Приказом МАП России от 20.12.1996 г. № 169.

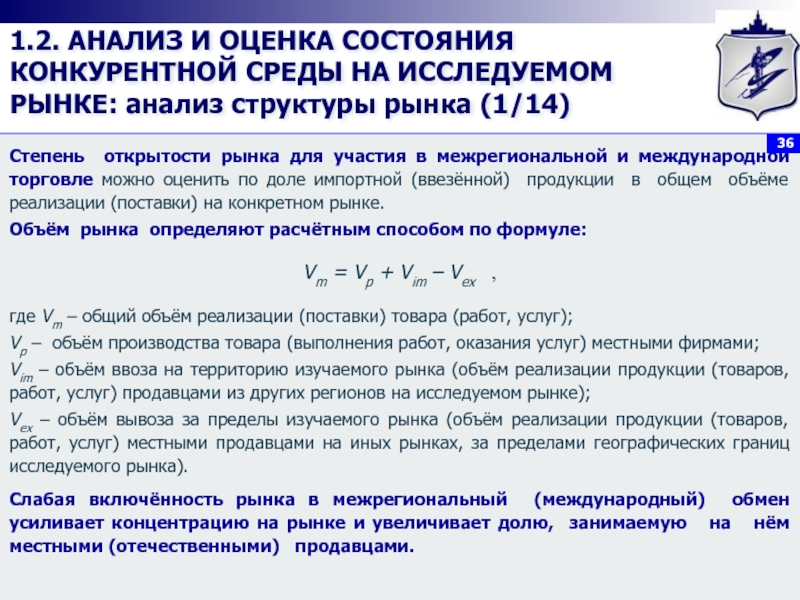

Слайд 361.2. АНАЛИЗ И ОЦЕНКА СОСТОЯНИЯ КОНКУРЕНТНОЙ СРЕДЫ НА ИССЛЕДУЕМОМ РЫНКЕ: анализ

Степень открытости рынка для участия в межрегиональной и международной торговле можно оценить по доле импортной (ввезённой) продукции в общем объёме реализации (поставки) на конкретном рынке.

Объём рынка определяют расчётным способом по формуле:

Vm = Vp + Vim – Vex ,

где Vm – общий объём реализации (поставки) товара (работ, услуг);

Vp – объём производства товара (выполнения работ, оказания услуг) местными фирмами;

Vim – объём ввоза на территорию изучаемого рынка (объём реализации продукции (товаров, работ, услуг) продавцами из других регионов на исследуемом рынке);

Vex – объём вывоза за пределы изучаемого рынка (объём реализации продукции (товаров, работ, услуг) местными продавцами на иных рынках, за пределами географических границ исследуемого рынка).

Слабая включённость рынка в межрегиональный (международный) обмен усиливает концентрацию на рынке и увеличивает долю, занимаемую на нём местными (отечественными) продавцами.

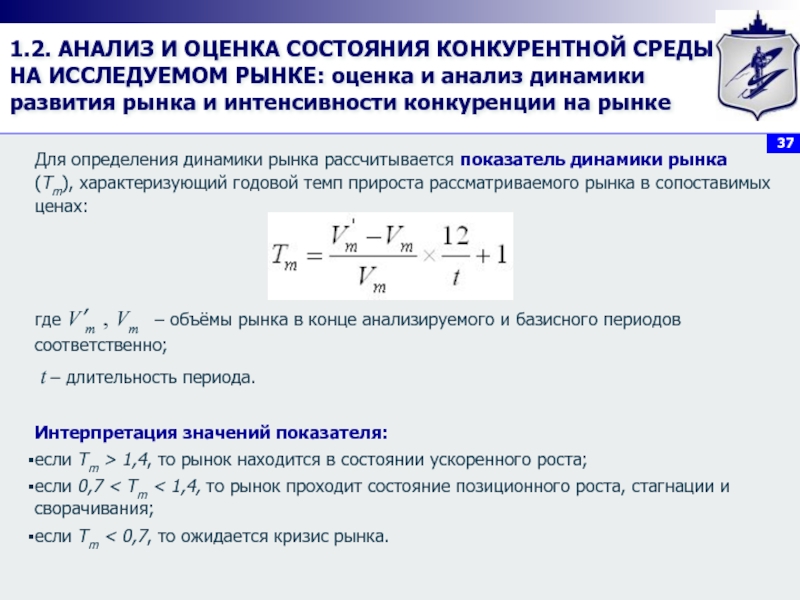

Слайд 371.2. АНАЛИЗ И ОЦЕНКА СОСТОЯНИЯ КОНКУРЕНТНОЙ СРЕДЫ НА ИССЛЕДУЕМОМ РЫНКЕ: оценка

Для определения динамики рынка рассчитывается показатель динамики рынка (Tm), характеризующий годовой темп прироста рассматриваемого рынка в сопоставимых ценах:

,

где V’m , Vm – объёмы рынка в конце анализируемого и базисного периодов соответственно;

t – длительность периода.

Интерпретация значений показателя:

если Tm > 1,4, то рынок находится в состоянии ускоренного роста;

если 0,7 < Tm < 1,4, то рынок проходит состояние позиционного роста, стагнации и сворачивания;

если Tm < 0,7, то ожидается кризис рынка.

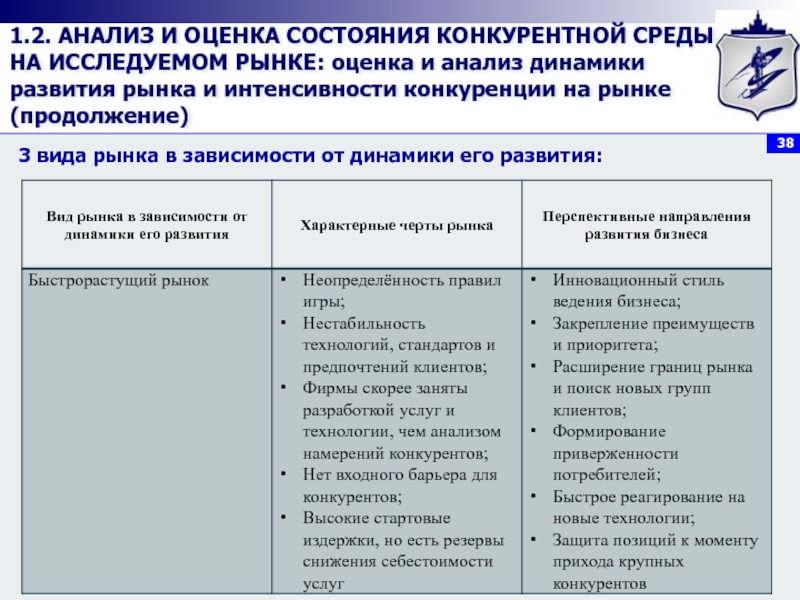

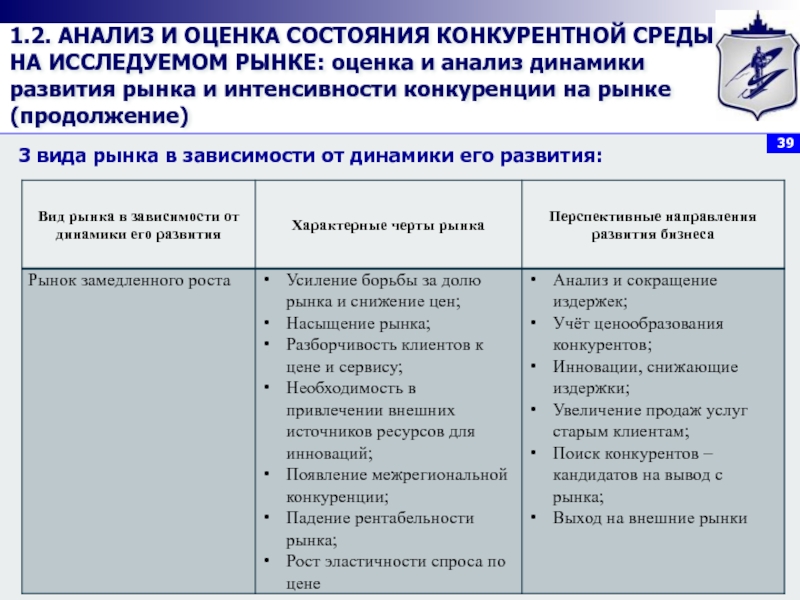

Слайд 381.2. АНАЛИЗ И ОЦЕНКА СОСТОЯНИЯ КОНКУРЕНТНОЙ СРЕДЫ НА ИССЛЕДУЕМОМ РЫНКЕ: оценка

3 вида рынка в зависимости от динамики его развития:

Слайд 391.2. АНАЛИЗ И ОЦЕНКА СОСТОЯНИЯ КОНКУРЕНТНОЙ СРЕДЫ НА ИССЛЕДУЕМОМ РЫНКЕ: оценка

3 вида рынка в зависимости от динамики его развития:

Слайд 401.2. АНАЛИЗ И ОЦЕНКА СОСТОЯНИЯ КОНКУРЕНТНОЙ СРЕДЫ НА ИССЛЕДУЕМОМ РЫНКЕ: оценка

3 вида рынка в зависимости от динамики его развития:

Слайд 411.2. АНАЛИЗ И ОЦЕНКА СОСТОЯНИЯ КОНКУРЕНТНОЙ СРЕДЫ НА ИССЛЕДУЕМОМ РЫНКЕ: оценка

Интенсивность конкуренции – комплексный показатель, определяемый тремя группами факторов – характеризующих динамику роста рынка, уровень его рентабельность и распределение рыночных долей среди конкурентов:

интенсивность конкуренции по динамике рынка (Ut) характеризует возможности роста фирмы без столкновения с интересами конкурентов:

интенсивность конкуренции по рентабельности рынка (Ur) характеризует соотношение спроса и предложения на рынке. Чем выше рентабельность рынка, тем более спрос превышает предложение и тем слабее влияние конкурентов;

интенсивность конкуренции по распределению рыночных долей (Ud) характеризует силу влияния со стороны конкурентов, располагающих равной рыночной долей и, вероятно, аналогичной стратегией.

Обобщающий показатель интенсивности конкуренции (Uc) характеризует общую меру привлекательности анализируемого рынка.

Слайд 421.2. АНАЛИЗ И ОЦЕНКА СОСТОЯНИЯ КОНКУРЕНТНОЙ СРЕДЫ НА ИССЛЕДУЕМОМ РЫНКЕ: оценка

Расчёт промежуточных показателей интенсивности:

1) Показатель интенсивности конкуренции по динамике рынка (Ut) определяется на основе значения показателя динамики рынка (Tm):

если Tm > 1,4, то Ut = 0;

если 0,7 < Tm < 1,4, то Ut = (1,4 – Tm) / 0,7;

если Tm = 0,7, то Ut = 1.

Показатель интенсивности конкуренции по динамике рынка характеризует остроту конкуренции: так, при Ut = 1 конкуренция максимальна.

Слайд 431.2. АНАЛИЗ И ОЦЕНКА СОСТОЯНИЯ КОНКУРЕНТНОЙ СРЕДЫ НА ИССЛЕДУЕМОМ РЫНКЕ: оценка

Расчёт промежуточных показателей интенсивности:

2) Показатель интенсивности конкуренции по рентабельности рынка (Ur) определяется на основе показателя рентабельности рынка (Rm).

Рентабельность рынка может быть определена по формуле:

,

где Pr – суммарная прибыль, полученная конкурентами в рассматриваемом периоде;

Аm’ – активы конкурентов в конце анализируемого периода;

t – длительность анализируемого периода, мес.

Если имеется неравенство 0 < Rm < 1,то Ur = 1 – Rm ;

если Rm < 0, то Ur стремится к 1.

Слайд 441.2. АНАЛИЗ И ОЦЕНКА СОСТОЯНИЯ КОНКУРЕНТНОЙ СРЕДЫ НА ИССЛЕДУЕМОМ РЫНКЕ: оценка

Расчёт промежуточных показателей интенсивности:

3) Показатель интенсивности конкуренции по распределению рыночных долей (Ud) рассчитывается на основе данных о количестве конкурентов на исследуемом рынке:

,

где – средняя рыночная доля на исследуемом рынке;

– среднеквадратическое отклонение рыночных долей.

Слайд 451.2. АНАЛИЗ И ОЦЕНКА СОСТОЯНИЯ КОНКУРЕНТНОЙ СРЕДЫ НА ИССЛЕДУЕМОМ РЫНКЕ: оценка

На основе сводной таблицы распределения рыночных долей (ранжированный перечень конкурентов) предварительно рассчитывается среднерыночная доля , приходящая на одну фирму:

,

где N – общее количество фирм, конкурирующих между собой на исследуемом рынке.

Среднеквадратическое отклонение рыночных долей на исследуемом рынке рассчитывается на основе следующей формулы:

,

где Di – доля хозяйствующего субъекта-продавца на рассматриваемом рынке;

– средняя рыночная доля на исследуемом рынке;

N – общее количество фирм, конкурирующих между собой на исследуемом рынке.

Слайд 461.2. АНАЛИЗ И ОЦЕНКА СОСТОЯНИЯ КОНКУРЕНТНОЙ СРЕДЫ НА ИССЛЕДУЕМОМ РЫНКЕ: оценка

Обобщённая характеристика интенсивности конкуренции (Uc) рассчитывается по данным показателей Ut , Ur , Ud как среднее геометрическое значение этих показателей:

,

где Ut – интенсивность конкуренции по динамике рынка;

Ur – интенсивность конкуренции по рентабельности рынка;

Ud – интенсивность конкуренции по распределению рыночных долей.

При стремлении Uc к 1 конкуренция обостряется.

В случае, если Ut и Ur неизвестны, то Uc не рассматривается.

Слайд 471.2. АНАЛИЗ И ОЦЕНКА СОСТОЯНИЯ КОНКУРЕНТНОЙ СРЕДЫ НА ИССЛЕДУЕМОМ РЫНКЕ: оценка

Интенсивность конкуренции по распределению рыночных долей (Ud) тем выше, чем ниже коэффициент вариации рыночных долей (VD):

,

где VD – коэффициент вариации рыночных долей;

– среднеквадратическое отклонение рыночных долей;

– средняя рыночная доля на исследуемом рынке.

Слайд 481.2. АНАЛИЗ И ОЦЕНКА СОСТОЯНИЯ КОНКУРЕНТНОЙ СРЕДЫ НА ИССЛЕДУЕМОМ РЫНКЕ: определение

Состояние (тип) рынка определяется экспертным путём.

Рынок продавца – ситуация на рынке, при которой спрос значительно опережает предложение, вследствие чего для организации сбыта не требуется значительных усилий, отмечается низкий уровень конкуренции на рынке.

Рынок покупателя – ситуация на рынке, когда предложение на товары и услуги превышает спрос и потребитель побуждает производителей производить товары (предоставлять услуги) в соответствии со своими потребностями.

Слайд 491.3. ОПРЕДЕЛЕНИЕ СРЕДНЕОТРАСЛЕВЫХ ПОКАЗАТЕЛЕЙ

Сравнительный внутриотраслевой анализ позволяет оценить эффективность финансово-хозяйственной деятельности

Наибольшую информативность имеют следующие среднеотраслевые показатели:

рентабельность активов (по балансовой прибыли);

рентабельность деятельности (по балансовой прибыли);

рентабельность собственного капитала (по балансовой прибыли);

структура затрат и уровень коммерческих расходов;

коэффициенты ликвидности;

период оборачиваемости средств в расчётах (дни);

удельный вес не денежных форм расчётов в общей сумме;

период оборачиваемости запасов (дни);

средние запасы и их уровень;

коэффициент концентрации заёмного капитала;

доля внеоборотных активов в общей величине активов и др.

Расчёт показателей производится как средневзвешенное значение по всем предприятиям-конкурентам.

Слайд 501.3. ОПРЕДЕЛЕНИЕ СРЕДНЕОТРАСЛЕВЫХ ПОКАЗАТЕЛЕЙ

(окончание)

Возможные источники получения сведений о среднеотраслевых значениях показателей

1) Бесплатные каналы – Интернет-сайты:

например, http://www.sibprice.ru/iratios

(содержит сведения о финансовых коэффициентах по отраслям Российской экономики)

2) Платные каналы:

Челябинскстат;

Печатное справочное издание: «Среднеотраслевые характеристики финансовой деятельности предприятий. Справочник»

Слайд 511.4. ОЦЕНКА И АНАЛИЗ ЭЛАСТИЧНОСТИ СПРОСА

1) Степень чувствительности спроса к изменению

,

где Ep – коэффициент ценовой эластичности;

– процентное изменение количества спроса i-го товара (работы, услуги);

– процентное изменение цен на товар (работу, услугу).

2) Коэффициент эластичности спроса по доходу характеризует степень чувствительности спроса при изменении дохода потребителей:

,

где – процентное изменение доходов потребителей.

Если E > 1, то спрос эластичный;

если E < 1, то спрос неэластичный;

если Е = 0, то спрос абсолютно неэластичный (никакое изменение цены не влечёт за собой изменение спроса на продукцию);

если Е = 1, то это означает что темп роста спроса равен темпу снижения цены (дохода).

Слайд 521.4. ОЦЕНКА И АНАЛИЗ ЭЛАСТИЧНОСТИ СПРОСА: пример определения степени эластичности спроса

Основываясь на нижеприведённых данных, следует определить коэффициенты ценовой эластичности по товару «А» при условии:

что целью предприятия является извлечение максимальной прибыли;

что цель предприятия – завоевание и удержание новых клиентов (закрепление на рынке)

Слайд 531.4. ОЦЕНКА И АНАЛИЗ ЭЛАСТИЧНОСТИ СПРОСА: пример определения степени эластичности спроса

Основываясь на нижеприведённых данных, следует определить коэффициенты ценовой эластичности по товару «А» при условии:

что целью предприятия является извлечение максимальной прибыли;

что цель предприятия – завоевание и удержание новых клиентов (закрепление на рынке)

Слайд 541.4. ОЦЕНКА И АНАЛИЗ ЭЛАСТИЧНОСТИ СПРОСА: пример определения степени эластичности спроса

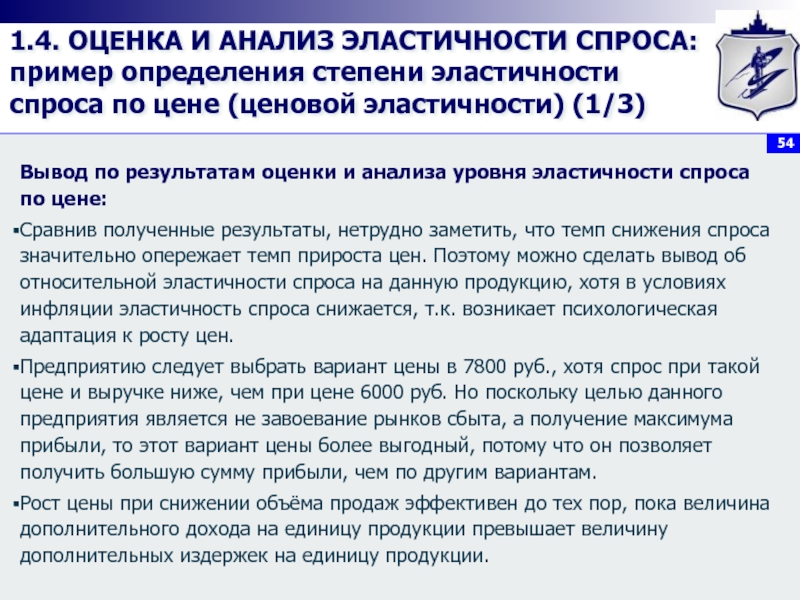

Вывод по результатам оценки и анализа уровня эластичности спроса по цене:

Сравнив полученные результаты, нетрудно заметить, что темп снижения спроса значительно опережает темп прироста цен. Поэтому можно сделать вывод об относительной эластичности спроса на данную продукцию, хотя в условиях инфляции эластичность спроса снижается, т.к. возникает психологическая адаптация к росту цен.

Предприятию следует выбрать вариант цены в 7800 руб., хотя спрос при такой цене и выручке ниже, чем при цене 6000 руб. Но поскольку целью данного предприятия является не завоевание рынков сбыта, а получение максимума прибыли, то этот вариант цены более выгодный, потому что он позволяет получить большую сумму прибыли, чем по другим вариантам.

Рост цены при снижении объёма продаж эффективен до тех пор, пока величина дополнительного дохода на единицу продукции превышает величину дополнительных издержек на единицу продукции.

Слайд 551.5. ОЦЕНКА ПЕРСПЕКТИВНОСТИ

И ИНВЕСТИЦИОННОЙ ПРИВЛЕКАТЕЛЬНОСТИ РЫНКА: критерии и индикаторы

Основные индикаторы

степень доступности рынка;

темп роста (динамика развития рынка);

длительность жизненного цикла товара (работы, услуги) и стадия на которой он находится на момент проведения анализа;

потенциал валовой прибыли;

острота конкуренции (структурированная олигополия / неструктурированная олигополия / распылённая конкуренция);

возможности неценовой конкуренции (товар стандартизирован / слабо дифференцирован / сильно дифференцирован);

уровень концентрации рынка и пр.

Слайд 561.5. ОЦЕНКА ПЕРСПЕКТИВНОСТИ

И ИНВЕСТИЦИОННОЙ ПРИВЛЕКАТЕЛЬНОСТИ РЫНКА: основные инструменты

Перспективность и инвестиционная

Наиболее часто применимыми методами для целей оценки и анализа степени привлекательности рынка являются:

PEST-анализ – инструмент для оценки и анализа макроокружения;

концепция конкурирующих сил М. Портера (модель 5 сил М. Портера) – инструмент для оценки и анализа микроокружения фирмы.

Слайд 571.5. ОЦЕНКА ПЕРСПЕКТИВНОСТИ

И ИНВЕСТИЦИОННОЙ ПРИВЛЕКАТЕЛЬНОСТИ РЫНКА: PEST-анализ

PEST-анализ (иногда обозначают как

PEST-анализ чаще всего применяется при разработке плана маркетинга или бизнес-плана в качестве инструмента макроэкономического анализа факторов окружающей среды компании и доступных ресурсов.

Факторы макросреды, рассматриваемые в ходе проведения PEST-анализа:

Политико-правовые факторы (P-сфера) – регулирование деятельности коммерческих организаций со стороны государства (P-сфера).

Экономические факторы (E-сфера) – формирование и распределение основных экономических ресурсов на уровне государства, тенденции развития экономики страны.

Социокультурные факторы (S-сфера) – формирование потребительских предпочтений населения, возможный спрос на продукт компании в стратегической перспективе.

Технологические факторы (T-сфера) – используемые технологии, их уникальность, доступность технологии для конкурирующих между собой субъектов на рынке , быстрота технологических изменений.

Слайд 581.5. ОЦЕНКА ПЕРСПЕКТИВНОСТИ И ИНВЕСТИЦИОННОЙ ПРИВЛЕКАТЕЛЬНОСТИ РЫНКА: группировка факторов для проведения

Слайд 591.5. ОЦЕНКА ПЕРСПЕКТИВНОСТИ И ИНВЕСТИЦИОННОЙ ПРИВЛЕКАТЕЛЬНОСТИ РЫНКА: пример сокращённого варианта PEST-анализа

* Примечание: В данном примере сила влияния фактора устанавливается по трёхбалльной системе, исходя из усиления степени влияния соответствующего фактора, т.е. чем больше сила воздействия – тем выше балл.

Если влияние фактора носит отрицательный характер, то значение для соответствующего фактора становится отрицательным, при положительном воздействии фактора – значение его является положительным.

Слайд 601.5. ОЦЕНКА ПЕРСПЕКТИВНОСТИ И ИНВЕСТИЦИОННОЙ ПРИВЛЕКАТЕЛЬНОСТИ РЫНКА: пример подробного PEST-анализа (вариант

Слайд 611.5. ОЦЕНКА ПЕРСПЕКТИВНОСТИ И ИНВЕСТИЦИОННОЙ ПРИВЛЕКАТЕЛЬНОСТИ РЫНКА: примеры PEST-анализа (вариант 2

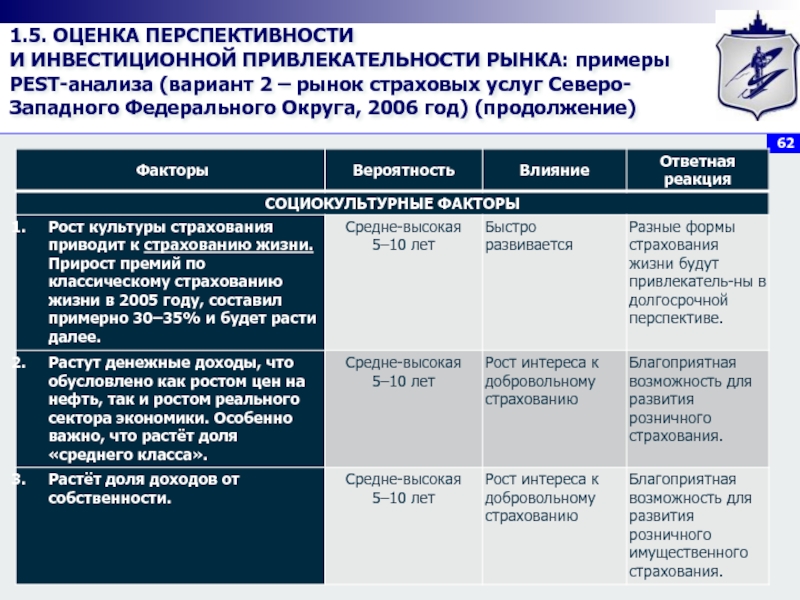

Слайд 621.5. ОЦЕНКА ПЕРСПЕКТИВНОСТИ И ИНВЕСТИЦИОННОЙ ПРИВЛЕКАТЕЛЬНОСТИ РЫНКА: примеры PEST-анализа (вариант 2

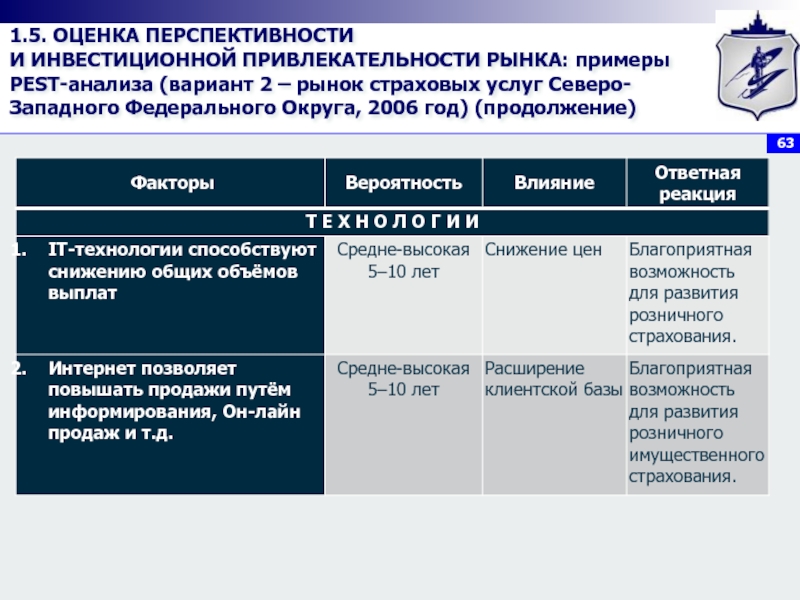

Слайд 631.5. ОЦЕНКА ПЕРСПЕКТИВНОСТИ И ИНВЕСТИЦИОННОЙ ПРИВЛЕКАТЕЛЬНОСТИ РЫНКА: примеры PEST-анализа (вариант 2

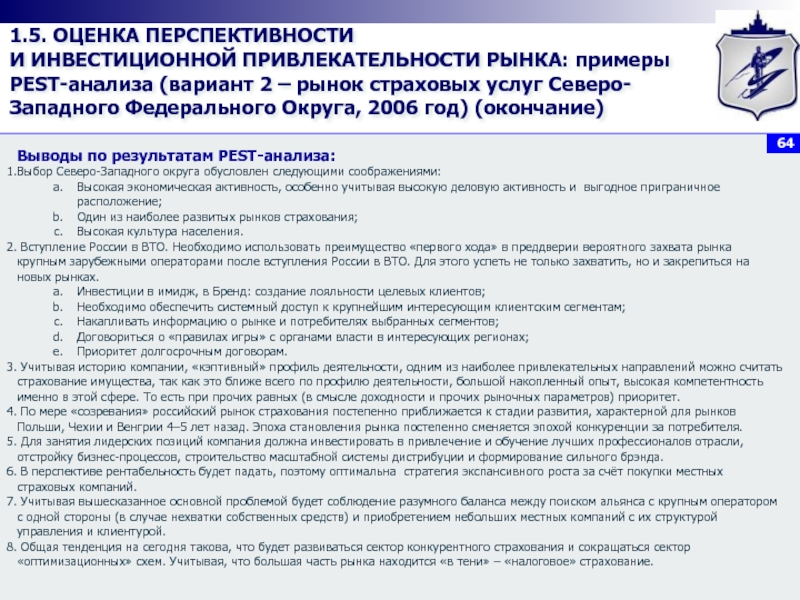

Слайд 641.5. ОЦЕНКА ПЕРСПЕКТИВНОСТИ И ИНВЕСТИЦИОННОЙ ПРИВЛЕКАТЕЛЬНОСТИ РЫНКА: примеры PEST-анализа (вариант 2

Выводы по результатам PEST-анализа:

Выбор Северо-Западного округа обусловлен следующими соображениями:

Высокая экономическая активность, особенно учитывая высокую деловую активность и выгодное приграничное расположение;

Один из наиболее развитых рынков страхования;

Высокая культура населения.

Вступление России в ВТО. Необходимо использовать преимущество «первого хода» в преддверии вероятного захвата рынка крупным зарубежными операторами после вступления России в ВТО. Для этого успеть не только захватить, но и закрепиться на новых рынках.

Инвестиции в имидж, в Бренд: создание лояльности целевых клиентов;

Необходимо обеспечить системный доступ к крупнейшим интересующим клиентским сегментам;

Накапливать информацию о рынке и потребителях выбранных сегментов;

Договориться о «правилах игры» с органами власти в интересующих регионах;

Приоритет долгосрочным договорам.

Учитывая историю компании, «кэптивный» профиль деятельности, одним из наиболее привлекательных направлений можно считать страхование имущества, так как это ближе всего по профилю деятельности, большой накопленный опыт, высокая компетентность именно в этой сфере. То есть при прочих равных (в смысле доходности и прочих рыночных параметров) приоритет.

По мере «созревания» российский рынок страхования постепенно приближается к стадии развития, характерной для рынков Польши, Чехии и Венгрии 4–5 лет назад. Эпоха становления рынка постепенно сменяется эпохой конкуренции за потребителя.

Для занятия лидерских позиций компания должна инвестировать в привлечение и обучение лучших профессионалов отрасли, отстройку бизнес-процессов, строительство масштабной системы дистрибуции и формирование сильного брэнда.

В перспективе рентабельность будет падать, поэтому оптимальна стратегия экспансивного роста за счёт покупки местных страховых компаний.

Учитывая вышесказанное основной проблемой будет соблюдение разумного баланса между поиском альянса с крупным оператором с одной стороны (в случае нехватки собственных средств) и приобретением небольших местных компаний с их структурой управления и клиентурой.

Общая тенденция на сегодня такова, что будет развиваться сектор конкурентного страхования и сокращаться сектор «оптимизационных» схем. Учитывая, что большая часть рынка находится «в тени» – «налоговое» страхование.

Слайд 651.5. ОЦЕНКА ПЕРСПЕКТИВНОСТИ

И ИНВЕСТИЦИОННОЙ ПРИВЛЕКАТЕЛЬНОСТИ РЫНКА: принципы проведения PEST-анализа

Основные принципы

PEST-анализ не заключается в простом перечислении факторов по каждой из четырёх групп. Необходимо проанализировать влияние этих факторов на предприятие и определить общую ситуацию во внешней среде предприятия.

PEST-анализ может содержать различные факторы в зависимости от специфики предприятия, которое анализируется.

На основе полученной информации о рынке формируются комплекс целей и стратегия компании.

Слайд 661.5. ОЦЕНКА ПЕРСПЕКТИВНОСТИ И ИНВЕСТИЦИОННОЙ ПРИВЛЕКАТЕЛЬНОСТИ РЫНКА: модель 5 сил М.

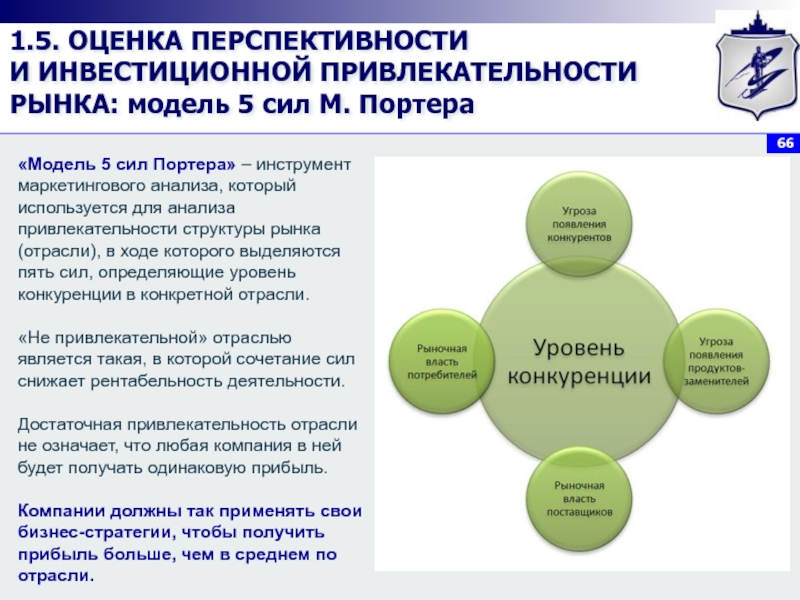

«Модель 5 сил Портера» – инструмент маркетингового анализа, который используется для анализа привлекательности структуры рынка (отрасли), в ходе которого выделяются пять сил, определяющие уровень конкуренции в конкретной отрасли.

«Не привлекательной» отраслью является такая, в которой сочетание сил снижает рентабельность деятельности.

Достаточная привлекательность отрасли не означает, что любая компания в ней будет получать одинаковую прибыль.

Компании должны так применять свои бизнес-стратегии, чтобы получить прибыль больше, чем в среднем по отрасли.

Слайд 671.5. ОЦЕНКА ПЕРСПЕКТИВНОСТИ И ИНВЕСТИЦИОННОЙ ПРИВЛЕКАТЕЛЬНОСТИ РЫНКА: описание пяти сил М.

Рынки, приносящие высокую прибыль, привлекают новых игроков. В результате появляются многочисленные новые игроки, существенно снижающие прибыль. Если не предпринимать действий по блокированию или затруднению входа новых игроков, прибыль будет последовательно снижаться с ростом уровня конкуренции.

1) Угроза появления новых игроков (новых конкурентов)

Направления проведения анализа (с позиции исследуемой фирмы):

Экономия от масштаба.

Требования к капиталу/инвестициям.

Затраты от перехода клиентов.

Доступ к каналам сбыта на рынке.

Доступ к технологиям.

Преданность бренду, уровень лояльности клиентов.

Вероятность ответных мер со стороны существующих игроков на рынке.

Регулирование отрасли со стороны органов власти.

Слайд 681.5. ОЦЕНКА ПЕРСПЕКТИВНОСТИ И ИНВЕСТИЦИОННОЙ ПРИВЛЕКАТЕЛЬНОСТИ РЫНКА: описание пяти сил М.

Существование заменяющих продуктов – серьёзная конкурентная угроза, ограничивающая цены компании и её прибыльность.

2) Угроза появления продуктов-заменителей

Направления проведения анализа (с позиции исследуемой фирмы):

Склонность потребителей к покупке продуктов-заменителей.

Сравнение цены и качеств продуктов-заменителей, степени их взаимозаменяемости.

Стоимость переключения на продукт-заменитель для потребителя.

Уровень восприятия дифференциации продукта со стороны потребителей.

Слайд 691.5. ОЦЕНКА ПЕРСПЕКТИВНОСТИ И ИНВЕСТИЦИОННОЙ ПРИВЛЕКАТЕЛЬНОСТИ РЫНКА: описание пяти сил М.

Поставщики сырья, компонентов, рабочей силы и услуг могут влиять на деятельность компании. Поставщики могут отказаться работать с компанией или установить чрезмерно высокие цены на уникальные ресурсы.

3) Рыночная власть поставщиков

Направления проведения анализа (с позиции исследуемой фирмы):

Сравнение стоимости переключения поставщиков и стоимости переключения компании.

Степень дифференциации сырья и исходных материалов (широта представленного на рынке ассортимента сырьевых ресурсов).

Наличие заменителей поставщиков.

Сравнение концентрации поставщиков и концентрации компании.

Сравнение стоимости сырья и исходных материалов и продажной цены продукта компании.

Слайд 701.5. ОЦЕНКА ПЕРСПЕКТИВНОСТИ И ИНВЕСТИЦИОННОЙ ПРИВЛЕКАТЕЛЬНОСТИ РЫНКА: описание пяти сил М.

Потребители требуют постоянного снижения цен, повышения качества продуктов (услуг), повышения качества обслуживания. Возможность потребителей «торговаться» представляет угрозу для бизнеса, т.к. это вынуждает компанию снижать цены с целью удержания клиентов, а значит снижается уровень рентабельности деятельности.

4) Рыночная власть потребителей

Направления проведения анализа (с позиции исследуемой фирмы):

Количество продавцов и покупателей на рынке и их соотношение.

Степень зависимости от существующих каналов сбыта (дистрибуции).

Сравнение стоимости переключения для потребителя и для компании.

Доступность информации для потребителей.

Доступность существующих продуктов-заменителей.

Ценовая чувствительность потребителей.

Отличительные преимущества продуктов компании (уникальность, конкурентоспособность).

Слайд 711.5. ОЦЕНКА ПЕРСПЕКТИВНОСТИ И ИНВЕСТИЦИОННОЙ ПРИВЛЕКАТЕЛЬНОСТИ РЫНКА: описание пяти сил М.

Определяющий фактор, влияющий на уровень конкуренции в отрасли. Компании-конкуренты пытаются занять лучшую позицию на рынке за счёт: ценовых войн, рекламных кампаний, новой продукции, улучшению облуживания потребителей, повышению гарантии на продукт и др. Всё это ведёт к снижению уровня рентабельности в отрасли.

5) Уровень конкурентной борьбы (уровень конкуренции)

Направления проведения анализа (с позиции исследуемой фирмы):

Количество конкурентов.

Динамика развития рынка (уровень роста рынка).

Критерии насыщения рынка.

Барьеры входа в отрасль.

Барьеры выхода из отрасли.

Отличительные черты конкурентов и их конкурентоспособность.

Уровень затрат конкурентов на рекламу и другие инструменты продвижения.

Степень дифференциации продукции.

Слайд 73ПОСЛЕДОВАТЕЛЬНОСТЬ ПРОВЕДЕНИЯ АНАЛИЗА МАРКЕТИНГОВОЙ ДЕЯТЕЛЬНОСТИ И ПОЛОЖЕНИЯ ПРЕДПРИЯТИЯ НА РЫНКЕ (ПОДЭТАПЫ)

2.1.

2.2. Аудит системы маркетинга (маркетинг-аудит).

2.3. Портфельный анализа для стратегических бизнес-единиц и продуктовых линеек.

2.4. SWOT-анализ (анализ сильных и слабых сторон деятельности фирмы).

2.5. Разработка прогноза (перспективы развития фирмы при существующем положении).

Слайд 742.1. ЭКСПРЕСС-АНАЛИЗ ЭКОНОМИЧЕСКИХ ПОКАЗАТЕЛЕЙ ПРЕДПРИЯТИЯ: описание специфики деятельности предприятия

Прежде чем проводить

произвести описание организационно-правовой формы предприятия;

дать описание профиля работы (основные виды деятельности);

дать описание миссии, целей развития предприятия в целом и маркетинговых целей и задач в частности;

определить какой маркетинговой концепции придерживается предприятие;

провести анализ организационной структуры хозяйствующего субъекта (описать её и охарактеризовать, отметив её достоинства и недостатки и наметить пути устранения последних);

дать описание применяемого (-ых) предприятием режима (-ов) налогообложения;

указать основных поставщиков и оценить стабильность взаимоотношений с ними и пр.

Слайд 752.1. ЭКСПРЕСС-АНАЛИЗ ЭКОНОМИЧЕСКИХ ПОКАЗАТЕЛЕЙ ПРЕДПРИЯТИЯ: анализ основных показателей

Экспресс-анализ экономических показателей деятельности

объём продаж (выручка от продаж);

финансовые результаты;

структура и величина издержек;

инвестиционные возможности (основные источники финансирования: собственные и заёмные; долгосрочные и краткосрочные и пр.);

анализ производственных возможностей (технологические возможности и ограничения, потенциал производства; наличие «ноу-хау» и пр.);

общая стоимость имущества (активов);

занимаемая рыночная доля.

Конкретные показатели, характеризующие основные аспекты хозяйственной деятельности, определяются исходя из специфики функционирования предприятия (отраслевых и региональных особенностей).

Показатели группируются и представляются в табличном виде, проводится анализ изменения показателей (рассчитываются абсолютные и относительные изменения). Даётся краткий комментарий по каждой группе показателей, проводится оценка выявленной динамики.

Слайд 762.2. АУДИТ СИСТЕМЫ МАРКЕТИНГА (МАРКЕТИНГ-АУДИТ): методология маркетинг-аудита

Аудит (в широком смысле) –

Аудит в сфере маркетинга (маркетинг-аудит, стратегический контроль системы маркетинга):

– это процесс независимого наблюдения за состоянием всей маркетинговой системы в условиях постоянно меняющейся окружающей среды;

– это всеобъемлющая, систематическая, независимая и периодическая ревизия (проверка) среды маркетинга, целей, стратегий и отдельных видов маркетинговой деятельности фирмы и её подразделений.

Предмет маркетинг-аудита: цели, программы маркетинга (маркетинговая политика), их осуществление, деятельность службы маркетинга, состояние факторов внутренней и внешней среды, маркетинговые решения.

Цель маркетинг-аудита: обнаружение «узких мест» в системе маркетинга, а также формирование комплекса рекомендаций по повышению эффективности маркетинговой деятельности и принятию маркетинговых решений.

Слайд 772.2. АУДИТ СИСТЕМЫ МАРКЕТИНГА (МАРКЕТИНГ-АУДИТ): схема проведения

Последовательность проведения маркетинг-аудита:

Слайд 782.2. АУДИТ СИСТЕМЫ МАРКЕТИНГА (МАРКЕТИНГ-АУДИТ): содержание этапов проведения маркетинг-аудита (1/1)

Слайд 792.2. АУДИТ СИСТЕМЫ МАРКЕТИНГА (МАРКЕТИНГ-АУДИТ): содержание этапов проведения маркетинг-аудита (1/2)

Слайд 802.2. АУДИТ СИСТЕМЫ МАРКЕТИНГА (МАРКЕТИНГ-АУДИТ): содержание этапов проведения маркетинг-аудита (1/3)

Слайд 812.2. АУДИТ СИСТЕМЫ МАРКЕТИНГА (МАРКЕТИНГ-АУДИТ): содержание этапов проведения маркетинг-аудита (1/4)

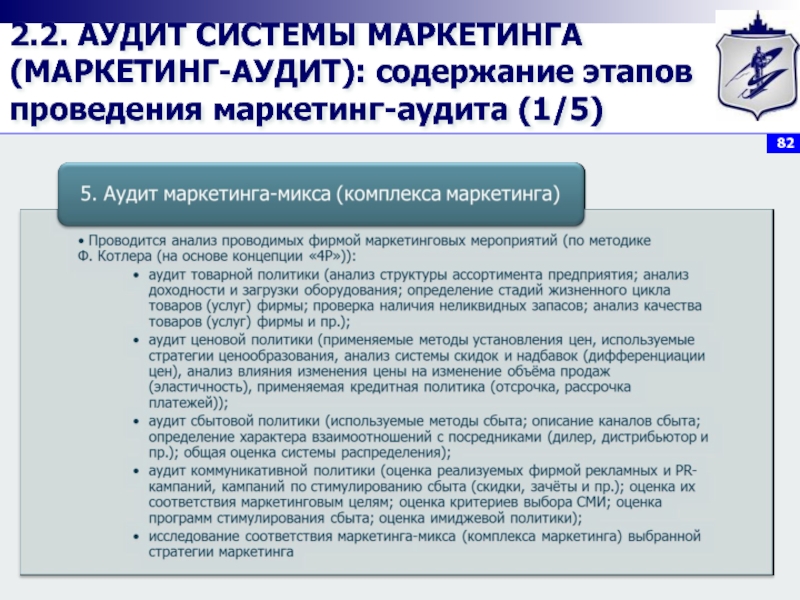

Слайд 822.2. АУДИТ СИСТЕМЫ МАРКЕТИНГА (МАРКЕТИНГ-АУДИТ): содержание этапов проведения маркетинг-аудита (1/5)

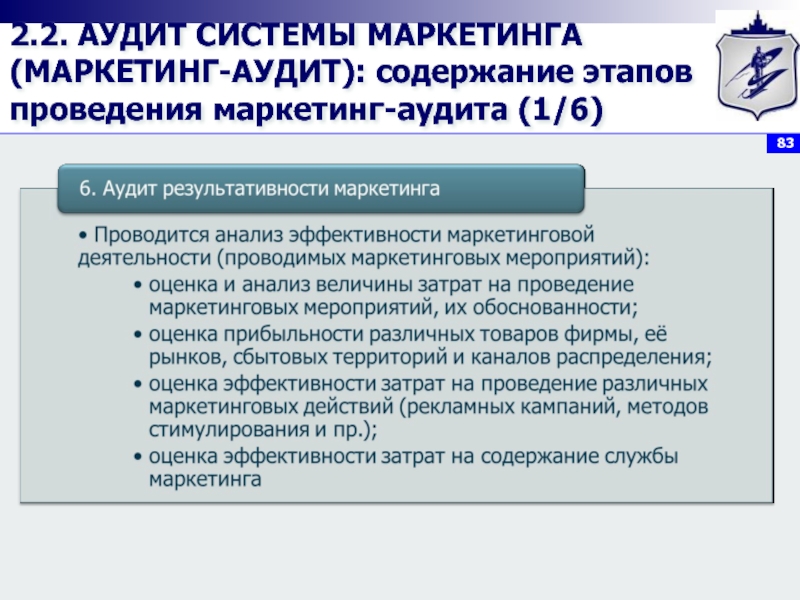

Слайд 832.2. АУДИТ СИСТЕМЫ МАРКЕТИНГА (МАРКЕТИНГ-АУДИТ): содержание этапов проведения маркетинг-аудита (1/6)

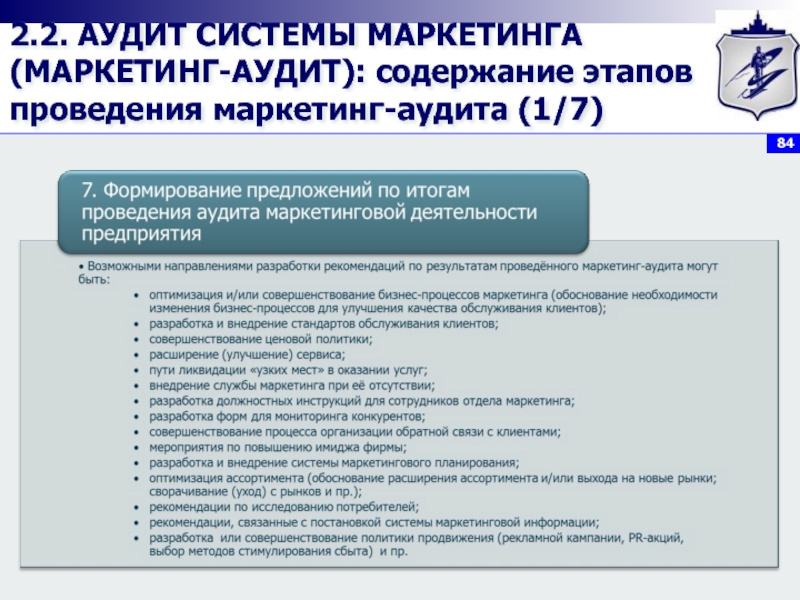

Слайд 842.2. АУДИТ СИСТЕМЫ МАРКЕТИНГА (МАРКЕТИНГ-АУДИТ): содержание этапов проведения маркетинг-аудита (1/7)

Слайд 852.3. ПОРТФЕЛЬНЫЙ АНАЛИЗ ДЛЯ СТРАТЕГИЧЕСКИХ БИЗНЕС-ЕДИНИЦ И ПРОДУКТОВЫХ ЛИНЕЕК: сущность и объект

Портфельный анализ – это важный этап разработки маркетинговой стратегии фирмы, суть которого заключается в том, что компания рассматривается как совокупность стратегических бизнес-единиц, каждая из которых относительно самостоятельна.

Стратегическая бизнес-единица (СБЕ) – это дочерняя компания, подразделение компании или самостоятельная продуктовая линейка – достаточно крупные для того, чтобы иметь собственную стратегию (цели и задачи, отличные от материнской компании или компании в целом). СБЕ являются объектом изучения в портфельном анализе.

Портфельный анализ – инструмент сравнительного анализа стратегических бизнес единиц (СБЕ) компании для определения их относительной приоритетности при распределении инвестиционных ресурсов, а также получения в первом приближении типовых стратегических рекомендаций.

Слайд 862.3. ПОРТФЕЛЬНЫЙ АНАЛИЗ

ДЛЯ СТРАТЕГИЧЕСКИХ БИЗНЕС-ЕДИНИЦ

И ПРОДУКТОВЫХ ЛИНЕЕК: цель проведения

Цель портфельного

согласование стратегий и наиболее эффективное использование имеющихся инвестиционных ресурсов с точки зрения достижения устойчивого положения фирмы и роста её финансовых результатов.

Для наиболее эффективного распределения инвестиционных ресурсов между стратегическими бизнес-единицами, необходимо оценить потенциальную рентабельность, риски и стратегические перспективы развития каждой из них.

В общем случае портфельный анализ построен на правиле: чем выше потенциал развития бизнес-единицы (рост продаж и прибыли) и чем ниже риски, тем выгоднее для компании инвестирование в развитие этой бизнес-единицы.

Слайд 872.3. ПОРТФЕЛЬНЫЙ АНАЛИЗ

ДЛЯ СТРАТЕГИЧЕСКИХ БИЗНЕС-ЕДИНИЦ

И ПРОДУКТОВЫХ ЛИНЕЕК: назначение портфельного анализа

По

Для каждой бизнес-единицы обозначаются самостоятельные приоритеты и цели, соответствующие её положению на рынке и роли в портфеле.

Основными принципами формирования оптимального портфеля являются:

диверсифицированность портфеля по рискам;

диверсифицированность портфеля по стадиям жизненного цикла объектов;

диверсифицированность портфеля по объектам инвестирования.

Слайд 882.3. ПОРТФЕЛЬНЫЙ АНАЛИЗ ДЛЯ СТРАТЕГИЧЕСКИХ БИЗНЕС-ЕДИНИЦ И ПРОДУКТОВЫХ ЛИНЕЕК: матричные методы портфельного

Наиболее распространенным методами портфельного анализа являются матричные методы.

Матрицы, используемые для проведения портфельного анализа – это обычно двухмерные (реже трёхмерные) таблицы, где по осям откладываются пограничные значения рассматриваемых факторов (важное условие: между факторами не должно быть строгой функциональной зависимости).

Квадранты образуются пересечением пограничных значений обоих факторов. Попадание бизнес-единиц в тот или иной квадрант означает применимость к ним типовых стратегических рекомендаций.

Слайд 892.3. ПОРТФЕЛЬНЫЙ АНАЛИЗ ДЛЯ СТРАТЕГИЧЕСКИХ БИЗНЕС-ЕДИНИЦ И ПРОДУКТОВЫХ ЛИНЕЕК: матричные методы портфельного

Наиболее известные матрицы для портфельного анализа:

Матрица БКГ (BCG) – анализ темпов роста и доли рынка.

Матрица МКК (МСС) – анализ соответствия бизнеса миссии предприятия и его ключевым компетенциям.

Матрица GE / McKinsey – анализ сравнительной привлекательности рынка и конкурентоспособности бизнеса.

Матрица Shell – анализ привлекательности ресурсоёмкой отрасли в зависимости от конкурентоспособности.

Матрица Ансоффа – анализ стратегии по отношению к рынкам и продуктам.

Матрица ADL – анализ жизненного цикла отрасли и относительного положения на рынке.

Слайд 902.3. ПОРТФЕЛЬНЫЙ АНАЛИЗ ДЛЯ СТРАТЕГИЧЕСКИХ БИЗНЕС-ЕДИНИЦ И ПРОДУКТОВЫХ ЛИНЕЕК: последовательность проведения портфельного

Этапы портфельного анализа:

Определение стратегических бизнес-единиц фирмы.

Выбор матричного метода портфельного анализа.

Сбор необходимой для построения матрицы информации:

о состоянии и тенденциях развития отраслей, в которых работают бизнес-единицы;

конкурентоспособность бизнес-единиц;

доля бизнес-единиц на их рынках;

стадии жизненного цикла продуктов и отраслей и пр.

Построение выбранных матриц портфельного анализа.

На базе типовых рекомендаций выбранного метода матричного анализа разрабатываются общие стратегии для бизнес-единиц.

Слайд 912.3. ПОРТФЕЛЬНЫЙ АНАЛИЗ

ДЛЯ СТРАТЕГИЧЕСКИХ БИЗНЕС-ЕДИНИЦ

И ПРОДУКТОВЫХ ЛИНЕЕК: матрица BCG (1/1)

Матрица

модель или матрица, разработанная специалистами Бостонской консультативной группы (Boston Consulting Group) для целей стратегического планирования и выбора стратегии развития фирмы.

В основе матрицы BCG лежит модель жизненного цикла товара (ЖЦТ), в

соответствии с которой товар в своём развитии проходит четыре стадии:

выход на рынок (товар – «вопрос» (по другим версиям «проблема», «трудный ребёнок»)),

рост (товар – «звезда»),

зрелость (товар – «дойная корова»),

спад (товар – «собака»).

Слайд 922.3. ПОРТФЕЛЬНЫЙ АНАЛИЗ

ДЛЯ СТРАТЕГИЧЕСКИХ БИЗНЕС-ЕДИНИЦ

И ПРОДУКТОВЫХ ЛИНЕЕК: матрица BCG (1/2)

Темп

Относительная доля рынка определяется делением доли рынка рассматриваемого бизнеса на долю рынка крупнейшего конкурента. Например, если бизнес-единице принадлежит 10% рынка, на котором самый крупный конкурент владеет долей 20%, то относительная доля данного бизнеса составит 0,5 (10/20).

Таким образом, осуществляется деление видов бизнеса (отдельных продуктов) на четыре различные группы, каждой из которых соответствует свои стратегические цели и финансовые потребности.

Для оценки конкурентоспособности отдельных видов бизнеса в матрице BCG используются два критерия:

темп роста отраслевого рынка;

относительная доля рынка.

Слайд 932.3. ПОРТФЕЛЬНЫЙ АНАЛИЗ

ДЛЯ СТРАТЕГИЧЕСКИХ БИЗНЕС-ЕДИНИЦ

И ПРОДУКТОВЫХ ЛИНЕЕК: матрица BCG (1/3)

«Вопросы/проблемы/трудные

«Звезды» (быстрый рост/высокая доля) – это рыночные лидеры. Они приносят значительную прибыль благодаря своей конкурентоспособности, но также нуждаются в финансировании для поддержания высокой доли динамичного рынка.

«Дойные коровы» (медленный рост/высокая доля) – товары, способные принести больше прибыли, чем необходимо для поддержания их роста. Они являются основным источником финансовых средств для диверсификации и научных исследований. Приоритетная стратегическая цель – «сбор урожая».

«Собаки» (медленный рост/малая доля) – это продукты, которые находятся в невыгодном положении по издержкам и не имеют возможностей роста. Сохранение таких товаров связано со значительными финансовыми расходами при небольших шансах на улучшение положения. Приоритетная стратегия – прекращение инвестиций и скромное существование.

Слайд 942.3. ПОРТФЕЛЬНЫЙ АНАЛИЗ

ДЛЯ СТРАТЕГИЧЕСКИХ БИЗНЕС-ЕДИНИЦ

И ПРОДУКТОВЫХ ЛИНЕЕК: матрица BCG (1/4)

В

«Траектория товара»: инвестируя в НИОКР средства, получаемые от «дойных коров», предприятие выходит на рынок с принципиально новым товаром, который занимает место звезды.

«Траектория последователя»: средства от «дойных коров» инвестируются в товар- «проблему», на рынке которого доминирует лидер. Предприятие придерживается агрессивной стратегии наращивания доли рынка, и товар-«проблема» превращается в «звезду».

«Траектория неудачи»: вследствие недостаточного инвестирования товар-звезда, утрачивает лидирующие позиции на рынке и становится товаром – «проблемой».

«Траектория посредственности»: товару-«проблеме» не удаётся увеличить свою долю рынка, и он вступает в следующую стадию (товар-«собака»).

Слайд 952.3. ПОРТФЕЛЬНЫЙ АНАЛИЗ ДЛЯ СТРАТЕГИЧЕСКИХ БИЗНЕС-ЕДИНИЦ И ПРОДУКТОВЫХ ЛИНЕЕК: пример составления и

В качестве примера рассмотрим представление с помощью матрицы BCG стратегических позиций гипотетической организации «Ренди» в ряде бизнес-областей на рынке чая.

Изучение бизнеса организации показало, что она фактически конкурирует в 10 областях рынка чая.

Слайд 962.3. ПОРТФЕЛЬНЫЙ АНАЛИЗ ДЛЯ СТРАТЕГИЧЕСКИХ БИЗНЕС-ЕДИНИЦ И ПРОДУКТОВЫХ ЛИНЕЕК: пример составления и анализа

Матрица BCG для рассмотренных бизнес-областей организации «Ренди»

Слайд 972.3. ПОРТФЕЛЬНЫЙ АНАЛИЗ ДЛЯ СТРАТЕГИЧЕСКИХ БИЗНЕС-ЕДИНИЦ И ПРОДУКТОВЫХ ЛИНЕЕК: пример составления и анализа

Выводы по результатам анализа матрицы BCG:

Организация «Ренди» придаёт незаслуженно большое значение такой бизнес-области, как «чай частных марок США». Эта область относится к категории «собак» и, хотя темпы роста этого рыночного сегмента достаточно высоки (12%), у «Ренди» существует очень мощный конкурент в лице организации Cheapco, чья доля на этом рынке в 1,4 раза больше. Поэтому норма прибыли в этой области не будет высокой.

Если в отношении будущего такой бизнес-области, как «чай частных марок США», можно ещё подумать на предмет того, продолжать делать в неё инвестиции для сохранения своей доли на рынке или нет, то в отношении «сортового чая из Европы», «сортового чая из Канады» и «сортового чая из США» всё оказывается предельно ясно: от такого рода бизнеса надо освобождаться и как можно скорее. Инвестиции в поддержание этого бизнеса, которые делает организация «Ренди», не приводят ни к увеличению доли на рынке, ни к увеличению прибыли. К тому же, сам рынок этих видов чая показывает явную тенденцию к замиранию.

Очевидно, что организация «Ренди» явно не замечает тех перспектив, которые связаны с развитием рынка «фруктового чая США» и «травяного чая США». Эти области бизнеса – явные «звезды». Инвестиции в развитие доли на этом рынке в ближайшем будущем могут обернуться значительным доходом.

Слайд 982.4. SWOT-АНАЛИЗ (АНАЛИЗ СИЛЬНЫХ И СЛАБЫХ СТОРОН ДЕЯТЕЛЬНОСТИ ФИРМЫ): сущность и

SWOT – это акроним слов:

Strengts – силы,

Weaknesses – слабости,

Opportunities – возможности,

Тhreats – угрозы.

Внутренняя обстановка фирмы отражается в основном в S и W факторами, а внешняя – в О и Т.

SWOT-анализ – инструмент, предназначенный для разработки маркетинговой стратегии развития фирмы; SWOT-анализ позволяет выявить и структурировать сильные и слабые стороны фирмы, а также потенциальные возможности и угрозы.

Слайд 992.4. SWOT-АНАЛИЗ (АНАЛИЗ СИЛЬНЫХ

И СЛАБЫХ СТОРОН ДЕЯТЕЛЬНОСТИ ФИРМЫ): последовательность проведения

Слайд 1002.4. SWOT-АНАЛИЗ (АНАЛИЗ СИЛЬНЫХ И СЛАБЫХ СТОРОН ДЕЯТЕЛЬНОСТИ ФИРМЫ): рассматриваемые группы

Слайд 1022.4. SWOT-АНАЛИЗ (АНАЛИЗ СИЛЬНЫХ И СЛАБЫХ СТОРОН ДЕЯТЕЛЬНОСТИ ФИРМЫ): пример SWOT-анализа

Слайд 1032.4. SWOT-АНАЛИЗ (АНАЛИЗ СИЛЬНЫХ И СЛАБЫХ СТОРОН ДЕЯТЕЛЬНОСТИ ФИРМЫ): количественная оценка

Слайд 1042.4. SWOT-АНАЛИЗ (АНАЛИЗ СИЛЬНЫХ И СЛАБЫХ СТОРОН ДЕЯТЕЛЬНОСТИ ФИРМЫ): сводная количественная

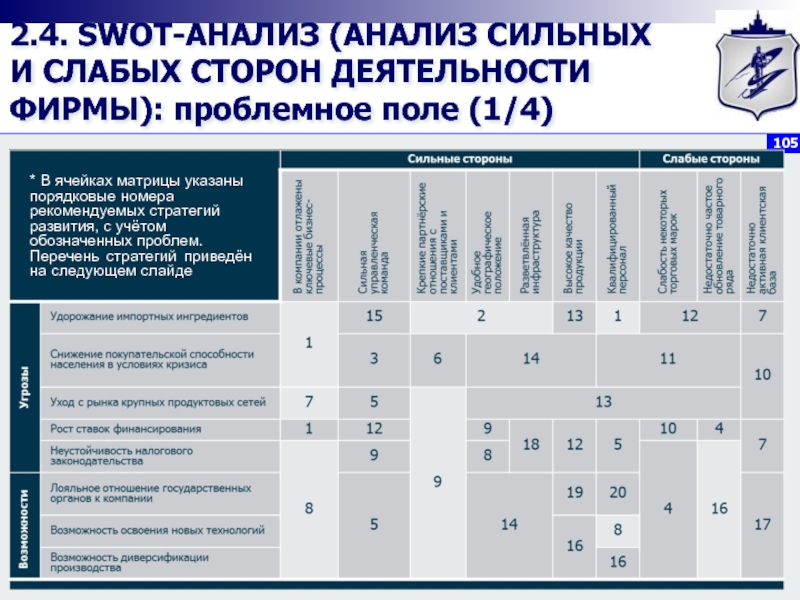

Слайд 1052.4. SWOT-АНАЛИЗ (АНАЛИЗ СИЛЬНЫХ И СЛАБЫХ СТОРОН ДЕЯТЕЛЬНОСТИ ФИРМЫ): проблемное поле

* В ячейках матрицы указаны порядковые номера рекомендуемых стратегий развития, с учётом обозначенных проблем.

Перечень стратегий приведён на следующем слайде

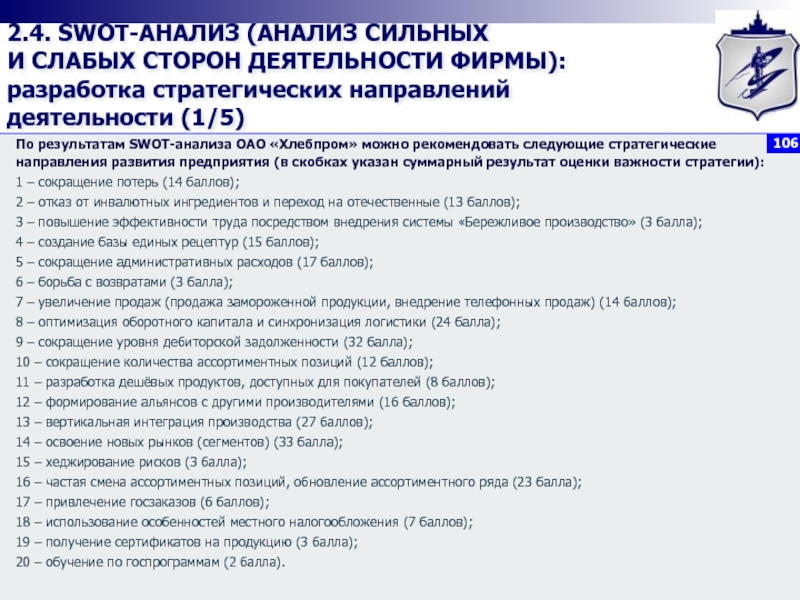

Слайд 1062.4. SWOT-АНАЛИЗ (АНАЛИЗ СИЛЬНЫХ И СЛАБЫХ СТОРОН ДЕЯТЕЛЬНОСТИ ФИРМЫ): разработка стратегических

По результатам SWOT-анализа ОАО «Хлебпром» можно рекомендовать следующие стратегические направления развития предприятия (в скобках указан суммарный результат оценки важности стратегии):

1 – сокращение потерь (14 баллов);

2 – отказ от инвалютных ингредиентов и переход на отечественные (13 баллов);

3 – повышение эффективности труда посредством внедрения системы «Бережливое производство» (3 балла);

4 – создание базы единых рецептур (15 баллов);

5 – сокращение административных расходов (17 баллов);

6 – борьба с возвратами (3 балла);

7 – увеличение продаж (продажа замороженной продукции, внедрение телефонных продаж) (14 баллов);

8 – оптимизация оборотного капитала и синхронизация логистики (24 балла);

9 – сокращение уровня дебиторской задолженности (32 балла);

10 – сокращение количества ассортиментных позиций (12 баллов);

11 – разработка дешёвых продуктов, доступных для покупателей (8 баллов);

12 – формирование альянсов с другими производителями (16 баллов);

13 – вертикальная интеграция производства (27 баллов);

14 – освоение новых рынков (сегментов) (33 балла);

15 – хеджирование рисков (3 балла);

16 – частая смена ассортиментных позиций, обновление ассортиментного ряда (23 балла);

17 – привлечение госзаказов (6 баллов);

18 – использование особенностей местного налогообложения (7 баллов);

19 – получение сертификатов на продукцию (3 балла);

20 – обучение по госпрограммам (2 балла).

Слайд 1072.4. SWOT-АНАЛИЗ (АНАЛИЗ СИЛЬНЫХ И СЛАБЫХ СТОРОН ДЕЯТЕЛЬНОСТИ ФИРМЫ): выбор стратегии

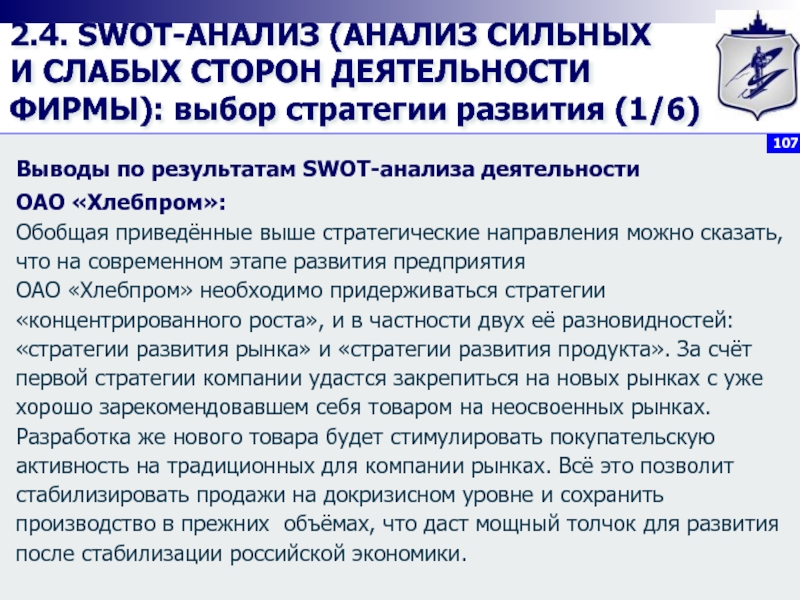

Выводы по результатам SWOT-анализа деятельности

ОАО «Хлебпром»:

Обобщая приведённые выше стратегические направления можно сказать, что на современном этапе развития предприятия

ОАО «Хлебпром» необходимо придерживаться стратегии «концентрированного роста», и в частности двух её разновидностей: «стратегии развития рынка» и «стратегии развития продукта». За счёт первой стратегии компании удастся закрепиться на новых рынках с уже хорошо зарекомендовавшем себя товаром на неосвоенных рынках. Разработка же нового товара будет стимулировать покупательскую активность на традиционных для компании рынках. Всё это позволит стабилизировать продажи на докризисном уровне и сохранить производство в прежних объёмах, что даст мощный толчок для развития после стабилизации российской экономики.

Слайд 109СУЩНОСТЬ И РОЛЬ КОНКУРЕНТНОГО АНАЛИЗА

Анализ деятельности конкурентов (конкурентный анализ) является способом

Конкурентный анализ позволяет:

выявить основных конкурентов фирмы и определить их слабые и сильные стороны;

разработать стратегию поведения фирмы на рынке, позволяющую дистанцироваться от конкурентов и/или опередить их посредством реализованных конкурентных преимуществ.

Слайд 110ПОСЛЕДОВАТЕЛЬНОСТЬ ПРОВЕДЕНИЯ АНАЛИЗА ДЕЯТЕЛЬНОСТИ ОСНОВНЫХ КОНКУРЕНТОВ

НА РЫНКЕ (ПОДЭТАПЫ)

3.1. Определение круга

3.2. Определение целей и стратегий конкурентов.

3.3. Сравнительный анализ эффективности маркетинговой деятельности конкурентов, оценка сильных и слабых сторон конкурентов.

3.4. Оценка конкурентоспособности исследуемой фирмы.

3.5. Оценка спектра возможных реакций конкурентов на изменения внешней среды.

3.6. Выбор конкурентов, которых следует атаковать и которых следует избегать.

Слайд 1113.1. ОПРЕДЕЛЕНИЕ КРУГА ОСНОВНЫХ КОНКУРЕНТОВ В РАМКАХ ВЫДЕЛЕННОГО ЦЕЛЕВОГО РЫНКА

В ходе

Конкуренция в рыночном сегменте: наиболее узкий круг конкурентов; в этом случае компания концентрирует своё внимание на фирмах, предлагающих на рынке аналогичные товары и услуги по сходным ценам одним и тем же категориям потребителей. Ограничиваясь этим уровнем, компания оказывается наиболее уязвимой на рынке.

Отраслевая конкуренция: анализ потенциально конкурирующих продуктов одного и того же вида; в качестве конкурентов рассматриваются все производители товаров-аналогов (общеродовые товары).

Конкуренция за удовлетворение сходных потребностей: рассмотрение в качестве конкурентов тех компании, чья продукция способствует удовлетворению тех же потребностей (товары-заменители).

Общая конкуренция (конкуренция за деньги потребителей): развитие смежных отраслей иногда приводит к полному исчезновению рынка, поэтому следует провести анализ новых технологий и инноваций, развитие которых может привести к вытеснению товаров (услуг) фирмы с рынка.

Слайд 1123.2. ОПРЕДЕЛЕНИЕ ЦЕЛЕЙ И СТРАТЕГИЙ КОНКУРЕНТОВ: анализ целей конкурентов

На данном этапе

Для создания полноценной картины рынка недостаточно рассматривать в качестве основного стремления компании получение прибыли.

Необходимо:

проанализировать, на что направлена политика фирмы в краткосрочной перспективе;

каковы цели проводимых конкурентами мероприятий по продвижению их продуктов (быстрый рост объёмов текущих продаж, повышение лояльности потребителя или узнаваемости бренда и т.д.);

оценить существующие острые проблемы, которые могут влиять на поведение конкурентов и др.

Основными источниками информации могут выступать: наблюдение за публичной активностью компании, приобретение инсайдерской информации, пресс-релизы партнёров (поставщиков, кредитных учреждений) и пр.

Слайд 1133.2. ОПРЕДЕЛЕНИЕ ЦЕЛЕЙ И СТРАТЕГИЙ КОНКУРЕНТОВ: анализ стратегий конкурентов

Необходимо классифицировать конкурентов

Конкурентную стратегию фирмы-конкурента можно определить с помощью нескольких параметров (признаков), которые отличают её от других представителей отрасли. За основу при этом можно взять любую из известных классификаций конкурентных стратегий, например:

классификация конкурентных стратегий по М. Портеру;

классификация конкурентных стратегий по Ф. Котлеру;

классификация конкурентных стратегий по Дж. Трауту и Э. Райсу.

Компании одной отрасли, конкурирующие на основании схожих комбинаций области деятельности и политики ресурсов, считаются членами одной стратегической группы.

Слайд 1143.3. СРАВНИТЕЛЬНЫЙ АНАЛИЗ ЭФФЕКТИВНОСТИ МАРКЕТИНГОВОЙ ДЕЯТЕЛЬНОСТИ КОНКУРЕНТОВ, ОЦЕНКА СИЛЬНЫХ И СЛАБЫХ

Следует провести тщательный анализ сильных и слабых сторон конкурентов: насколько фирмы-конкуренты могут реализовать свои стратегии, есть ли реальная возможность достижения ими поставленных целей.

На этом этапе обязательно необходимо рассмотреть три переменные:

доля рынка: доли конкурентов на целевом рынке;

показатель узнаваемости: процент потребителей, которые, отвечая на вопрос: «Назовите компании, название которых приходит вам на ум, при упоминании данной отрасли (или вида товара (услуги))», – называют этого конкурента;

уровень лояльности: процент потребителей, которые точно так же в ответ на вопрос: «Назовите компанию, продукт которой вы предпочли бы купить», – назвали этого конкурента.

Слайд 1153.4. ОЦЕНКА КОНКУРЕНТОСПОСОБНОСТИ ИССЛЕДУЕМОЙ ФИРМЫ:

факторы, требующие изучения (1/1)

С точки зрения

Имидж фирмы.

Концепция продукта, на которой базируется деятельность фирмы.

Качество продуктов, уровень их соответствия мировому уровню (обычно определяется путём опросов или сравнительных тестов).

Уровень диверсификации производственно-хозяйственной деятельности (видов бизнеса), разнообразие номенклатуры продуктов.

Суммарная рыночная доля главных видов бизнеса.

Мощность научно-исследовательской и конструкторской базы, характеризующей возможности по разработке новых продуктов (размер бюджета НИОКР, число сотрудников, оснащённость предметами и средствами труда, эффективность НИОКР).

Мощность производственной базы, характеризующей возможности перестраиваться на выпуск новых продуктов и наращивать объёмы выпуска освоенных продуктов (число занятых, оснащённость основными фондами, их уровень и эффективность использования, структура издержек, в том числе использование фактора экономии в зависимости от объёма и освоенности выпуска).

Слайд 1163.4. ОЦЕНКА КОНКУРЕНТОСПОСОБНОСТИ ИССЛЕДУЕМОЙ ФИРМЫ:

факторы, требующие изучения (1/2)

Финансы, как собственные,

Рыночная цена с учётом возможных скидок или наценок.

Частота и глубина проводимых маркетинговых исследований, их бюджет.

Предпродажная подготовка, которая свидетельствует о способности фирмы привлекать и удерживать потребителей за счёт более глубокого удовлетворения их потребностей.

Эффективность сбыта с точки зрения используемых каналов товародвижения.

Уровень стимулирования сбыта (работников сбытовых служб предприятия, торговых организаций и потребителей).

Уровень рекламной деятельности.

Уровень послепродажного обслуживания.

Политика фирмы во внешней предпринимательской среде, характеризующая способность фирмы управлять в позитивном плане своими отношениями с государственными и местными властями, общественными организациями, прессой, населением и т. п.

В данном вопроснике указаны только важнейшие направления исследования деятельности фирм-конкурентов. Перечень вопросов можно детализировать и дополнить за счёт вопросов по изучению конкурентоспособности товаров и эффективности маркетинговой деятельности. Собранную информацию целесообразно представить в виде таблицы, но с соответствующими показателями.

Слайд 1173.4. ОЦЕНКА КОНКУРЕНТОСПОСОБНОСТИ ИССЛЕДУЕМОЙ ФИРМЫ:

построение многоугольника конкурентоспособности

Оценка возможностей фирмы позволяет

По каждой оси для отображения уровня значений каждого из исследуемых факторов (в многоугольнике оценка проводилась только по 8 факторам) используется определённый масштаб измерений (очень часто в виде балльных оценок).

Изображая на одном рисунке многоугольники конкурентоспособности для разных фирм, легко провести анализ уровня их конкурентоспособности по разным факторам.

Возможно построение многоугольника конкурентоспособности также для продуктов-конкурентов и маркетинговой деятельности фирм-конкурентов в целом.

Слайд 1183.4. ОЦЕНКА КОНКУРЕНТОСПОСОБНОСТИ ИССЛЕДУЕМОЙ ФИРМЫ: сравнительный анализ различных аспектов деятельности фирм-конкурентов

По

Слайд 1193.4. ОЦЕНКА КОНКУРЕНТОСПОСОБНОСТИ ИССЛЕДУЕМОЙ ФИРМЫ: разработка мероприятий

по результатам оценки конкурентоспособности

На

Результаты исследования всех аспектов деятельности конкурентов используются для определения, с кем из них можно конкурировать и с кем не стоит ввязываться в конкурентную борьбу, служат целям выбора эффективных стратегий рыночной деятельности.

Слайд 1203.5. ОЦЕНКА СПЕКТРА ВОЗМОЖНЫХ РЕАКЦИЙ КОНКУРЕНТОВ НА ИЗМЕНЕНИЯ ВНЕШНЕЙ СРЕДЫ

На данном

В соответствии с моделью поведения выделяют 4 основные группы конкурентов:

Слайд 1213.6. ВЫБОР КОНКУРЕНТОВ, КОТОРЫХ СЛЕДУЕТ АТАКОВАТЬ И КОТОРЫХ СЛЕДУЕТ ИЗБЕГАТЬ

В зависимости

Возможные направления атак, направленных против конкурентов:

атака на слабых конкурентов: постоянная война против слабых фирм снижает потенциал компании, ослабляет её, но при этом может требовать меньших расходов;

атака на сильных конкурентов: конфликт с сильным противником требует мобилизации всех сил, быстрого развития, динамичного реагирования и т.д.;

атака на ближайших конкурентов (равных исследуемой фирме): фирмы прежде всего атакуют ближайших конкурентов, то есть тех, кто производит схожую продукцию для того же целевого сегмента потребителей. При этом необходимо спрогнозировать итоги такой тактики, чтобы уменьшение долей ближайших противников не было использовано более сильными соперниками.

Слайд 122 РАЗРАБОТКА И/ИЛИ КОРРЕКТИРОВКА МАРКЕТИНГОВОЙ СТРАТЕГИИ И МАРКЕТИНГОВОЙ ПОЛИТИКИ ПРЕДПРИЯТИЯ

4 ЭТАП

Слайд 123МАРКЕТИНГОВАЯ СТРАТЕГИЯ

Стратегия – общий, не детализированный план какой-либо деятельности, охватывающий длительный

Стратегия направлена на эффективное использование наличных ресурсов для достижения основной цели.

Тактика является инструментом реализации стратегии и подчинена основной цели стратегии.

Маркетинговая стратегия – это элемент общей стратегии фирмы (корпоративной стратегии), который описывает, как фирма должна использовать свои ограниченные ресурсы для достижения максимального результата в увеличении продаж и доходности от продаж в долгосрочной перспективе.

Слайд 124ОСОБЕННОСТИ СТРАТЕГИЧЕСКОГО МАРКЕТИНГОВОГО ПЛАНИРОВАНИЯ

Особенности стратегического маркетингового планирования:

процесс выработки стратегии обычно завершается

при формировании стратегии приходится пользоваться значительно более неполной информацией, чем при выборе оперативных управленческих решений;