- Главная

- Разное

- Дизайн

- Бизнес и предпринимательство

- Аналитика

- Образование

- Развлечения

- Красота и здоровье

- Финансы

- Государство

- Путешествия

- Спорт

- Недвижимость

- Армия

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Анализ рынка Форекс презентация

Содержание

- 1. Анализ рынка Форекс

- 2. План лекций Тема 1. Организация международного валютного

- 3. Тема 9. Основы построения торговых систем, основанных

- 4. Требования к знаниям, умениям и навыкам В

- 5. Содержание Ключевые понятия Учебный материал Вопросы для самопроверки Рекомендуемая литература

- 6. Ключевые понятия Валютная интервенция - купля-продажа

- 7. Анализ рынка Форекс Кафедра Финансы и налоги

- 8. Определение Форекс – это международный валютный

- 9. Основные особенности Сегодня международный валютный рынок FOREX

- 10. Сравнительная характеристика FOREX - самый большой рынок

- 11. Тенденции рынка Форекс В последние годы

- 12. Функции Главная функция международного валютного

- 13. Основными участниками валютного рынка сегодня являются:

- 14. Принцип работы Курс различных валют

- 15. Форма получения дохода Получение прибыли

- 16. Пример получения прибыли Вы покупаете

- 17. Повышение рентабельности Чтобы сделка стала спекулятивной

- 18. Маржинальная торговля Кредит даст брокер, но только

- 19. Национальная модель ценообразования валютного курса в России

- 20. Вопросы для самопроверки к теме 1: Каковы

- 21. Анализ рынка Форекс Кафедра Финансы и налоги

- 22. Торговля на валютном рынке производится в двух

- 23. Основные мировые валюты, валютные курсы

- 24. Процесс совершения сделки Покупка одной

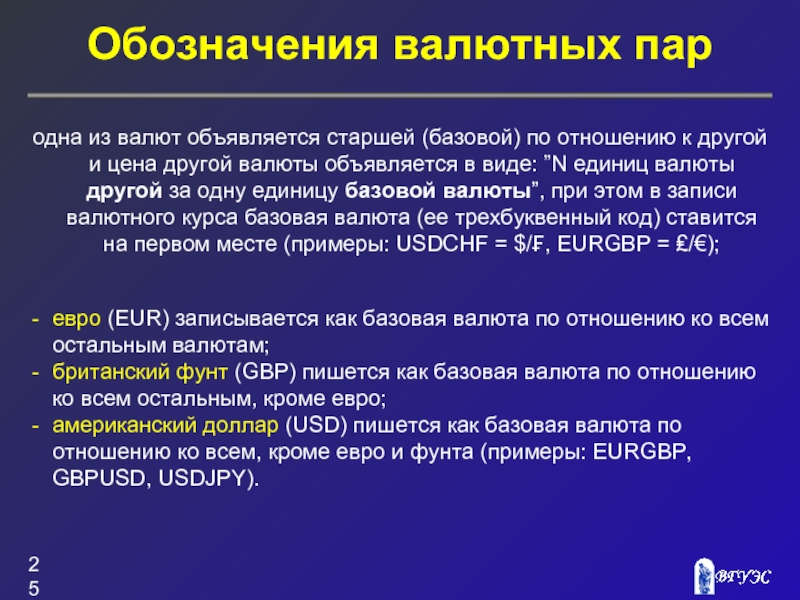

- 25. Обозначения валютных пар одна из валют объявляется

- 26. При этом возникают две стороны в котировке:

- 27. Мировые торговые центры Существует несколько мировых

- 28. Основные участники валютного рынка - центральные

- 29. Характеристика крупнейших участников рынка Крупнейшими центральными

- 30. Валютная позиция, виды валютных операций

- 31. Подведение баланса торгов При подведении

- 32. Кросс-курсы валют Кросс-курс -

- 33. Виды валютных контрактов Форвардный контракт

- 34. Примеры форвардных контрактов Например, если

- 35. Фьючерсный контракт Фьючерсный контракт представляет

- 36. Отличие валютных фьючерсов от операций форвард заключается

- 37. Вопросы для самопроверки к теме 2: 1. Охарактеризуйте

- 38. Анализ рынка Форекс Кафедра Финансы и налоги

- 39. Основные участники валютного рынка - центральные

- 40. Маркет-мейкеры (market makers) Банки и компании, являющиеся

- 41. Валютный курс - это цена

- 42. Банк Market Maker объявляет котировку конкретной валюты

- 43. Брокерские фирмы Брокерские фирмы отвечают

- 44. Иностранные и российские банки Сегодня граждане России

- 45. Сравнение торговых условий Российский

- 46. Инвестиционные и пенсионные фонды

- 47. Пенсионные и хедж-фонды Пенсионные фонды основной

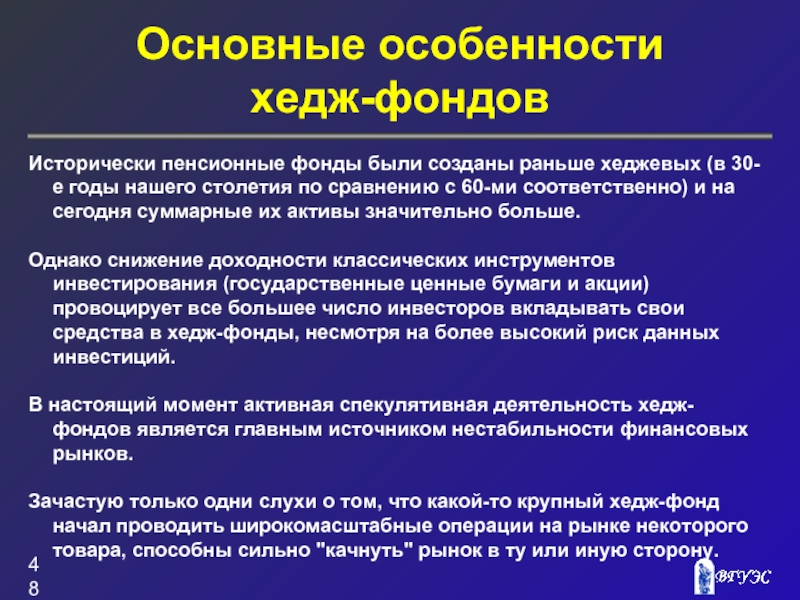

- 48. Основные особенности хедж-фондов Исторически пенсионные

- 49. Вопросы для самопроверки к теме 3: 1. Охарактеризуйте

- 50. Анализ рынка Форекс Кафедра Финансы и налоги

- 51. Виды торговых терминалов Торговые терминалы дилинговых

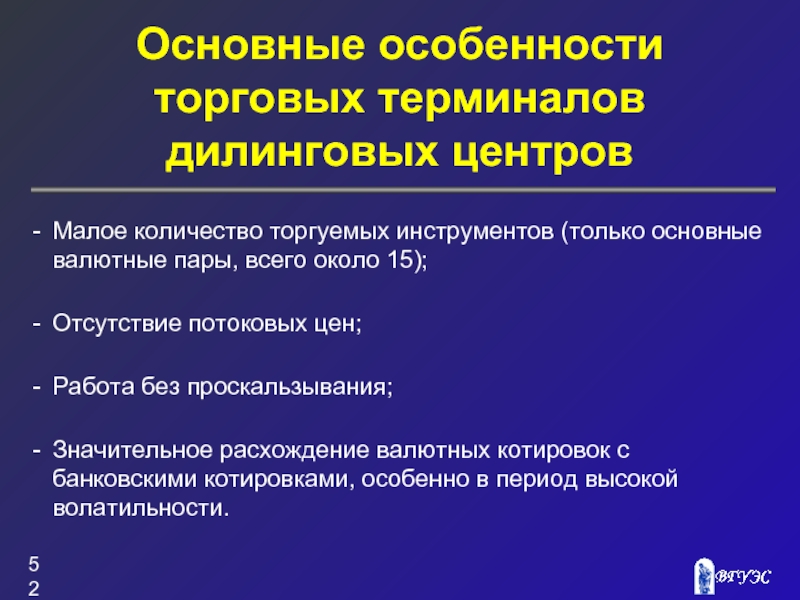

- 52. Основные особенности торговых терминалов дилинговых центров Малое

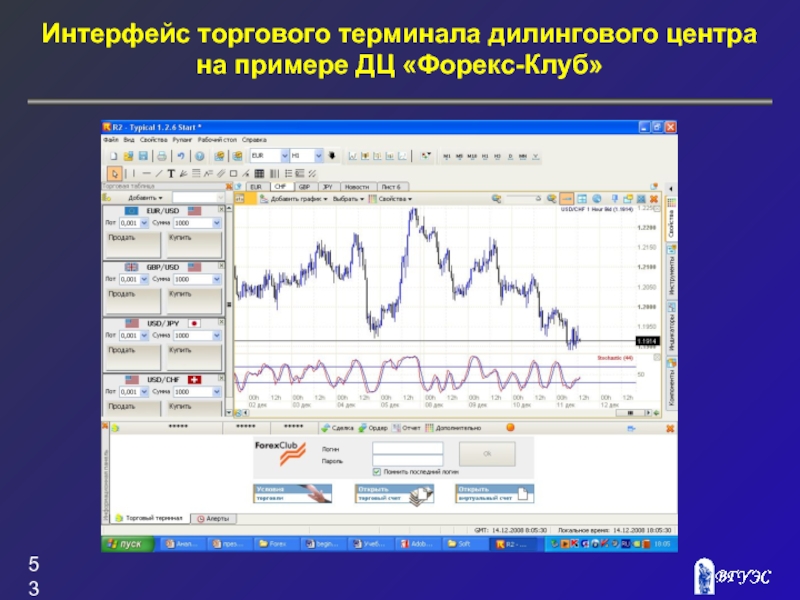

- 53. Интерфейс торгового терминала дилингового центра на примере ДЦ «Форекс-Клуб»

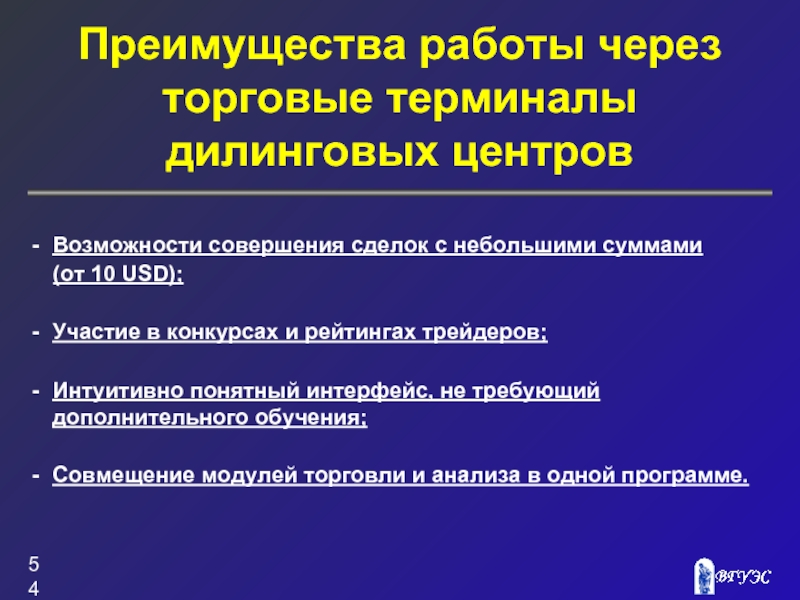

- 54. Преимущества работы через торговые терминалы дилинговых центров

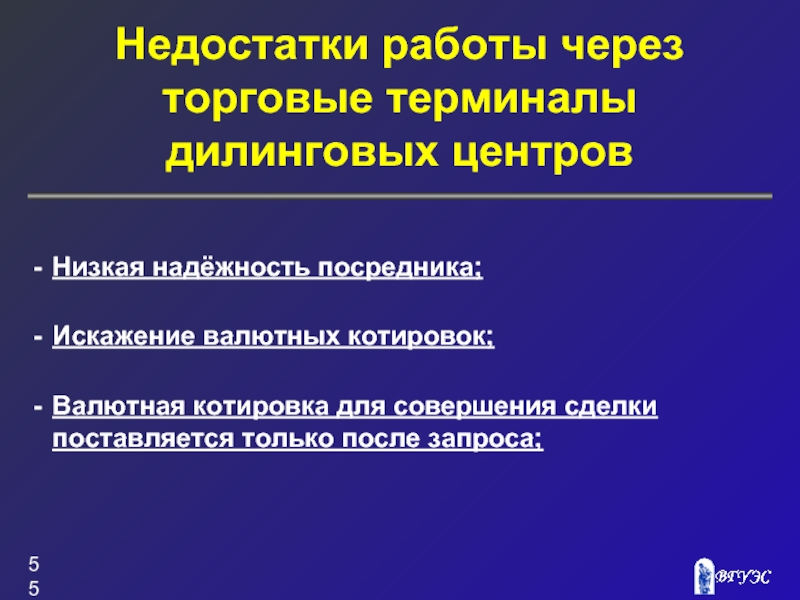

- 55. Недостатки работы через торговые терминалы дилинговых центров

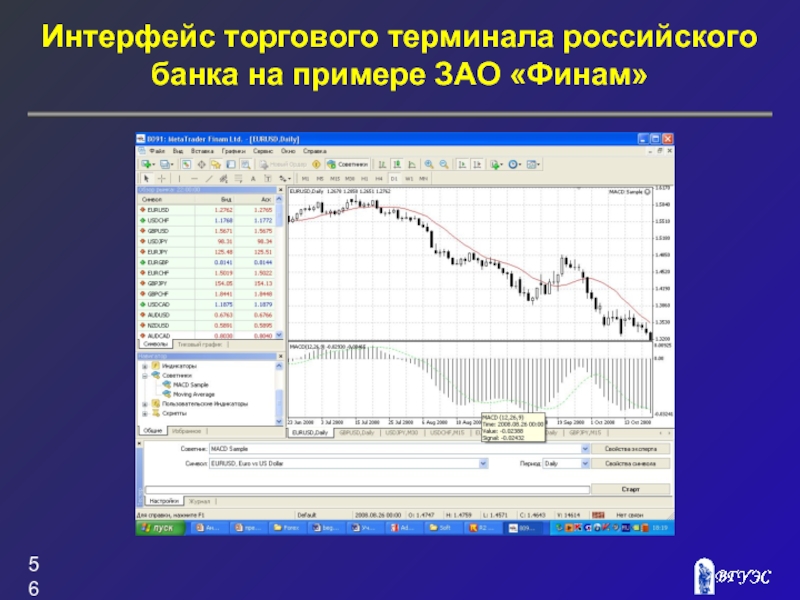

- 56. Интерфейс торгового терминала российского банка на примере ЗАО «Финам»

- 57. Преимущества работы через торговые терминалы российских банков

- 58. Недостатки работы через торговые терминалы российских банков

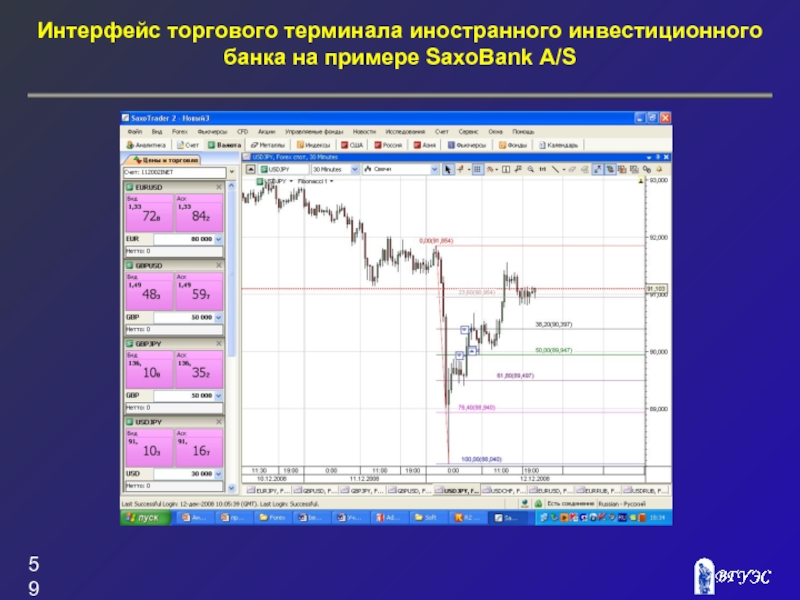

- 59. Интерфейс торгового терминала иностранного инвестиционного банка на примере SaxoBank A/S

- 60. Преимущества работы через торговые терминалы иностранных банков

- 61. Вопросы для самопроверки к теме 4: 1. Чем

- 62. Анализ рынка Форекс Кафедра Финансы и налоги

- 63. Главные валюты Главными валютами, на

- 64. Доллар США (USD) Сегодня доллар является

- 65. Японская йена (JPY) Главной особенностью

- 66. Британский фунт (GBP) Британский фунт был ведущей

- 67. Швейцарский франк (СНF) Швейцарский Национальный

- 68. Евро (EUR) Появившаяся 1 января

- 69. Евро (EUR) Создание единой

- 70. Евро (EUR) Путь европейских

- 71. В применении к финансовым рынкам, количественные

- 72. Фундаментальный анализ в применении к валютному

- 73. Фундаментальный анализ смотрит на рынок с противоположной

- 74. Легендарным примером правильного понимания, своевременного предвидения и

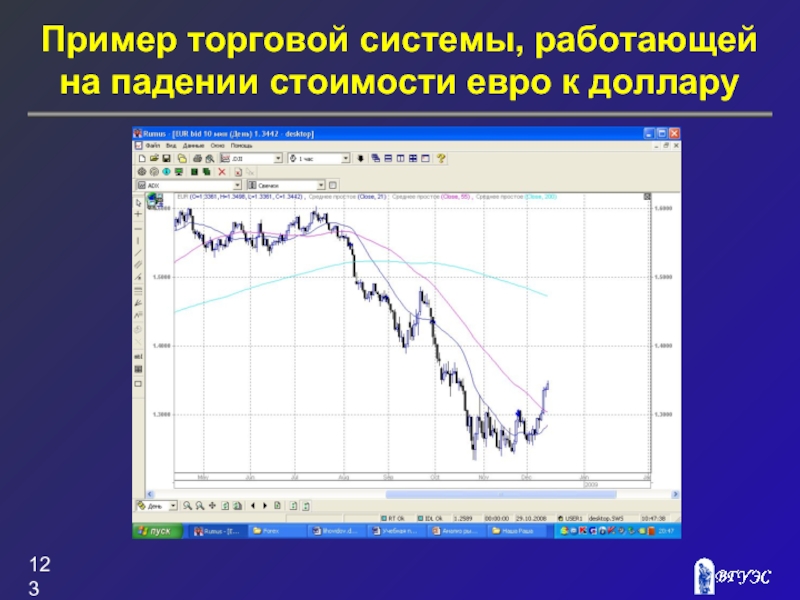

- 75. Вопросы для самопроверки к теме 5: Дайте

- 76. Анализ рынка Форекс Кафедра Финансы и налоги

- 77. Этапы становления и развития современного валютного рынка.

- 78. 1925г. - установление Великобританией золотого

- 79. Этапы становления и развития современного валютного рынка.

- 80. Этапы становления и развития современного валютного рынка.

- 81. Этапы становления и развития современного валютного рынка.

- 82. Этапы становления и развития современного валютного рынка.

- 83. Этапы становления и развития современного валютного рынка.

- 84. Этапы становления и развития современного валютного рынка.

- 85. Этапы становления и развития современного валютного рынка.

- 86. Этапы становления и развития современного валютного рынка.

- 87. Этапы становления и развития современного валютного рынка.

- 88. Этапы становления и развития современного валютного рынка.

- 89. Этапы становления и развития современного валютного рынка.

- 90. Этапы становления и развития современного валютного рынка.

- 91. Вопросы для самопроверки к теме 6: Дайте

- 92. Анализ рынка Форекс Кафедра Финансы и налоги

- 93. Курс валюты реагирует: На выход макроэкономической

- 94. Первичные фундаментальные показатели К наиболее

- 95. Реакция рынка Показатели уровня безработицы

- 96. Показатели уровня безработицы Состояние рынка труда является

- 97. Виды показателей занятости Занятость в несельскохозяйственном секторе;

- 98. Описание показателей занятости Данные по занятости

- 99. Процентные ставки Ни один из индикаторов

- 100. Виды ставок Ставка под которую коммерческие

- 101. Благодаря прозрачности границ для финансовых капиталов,

- 102. Принцип работы процентных ставок Чем больше

- 103. Пример использования разницы процентных ставок Известно,

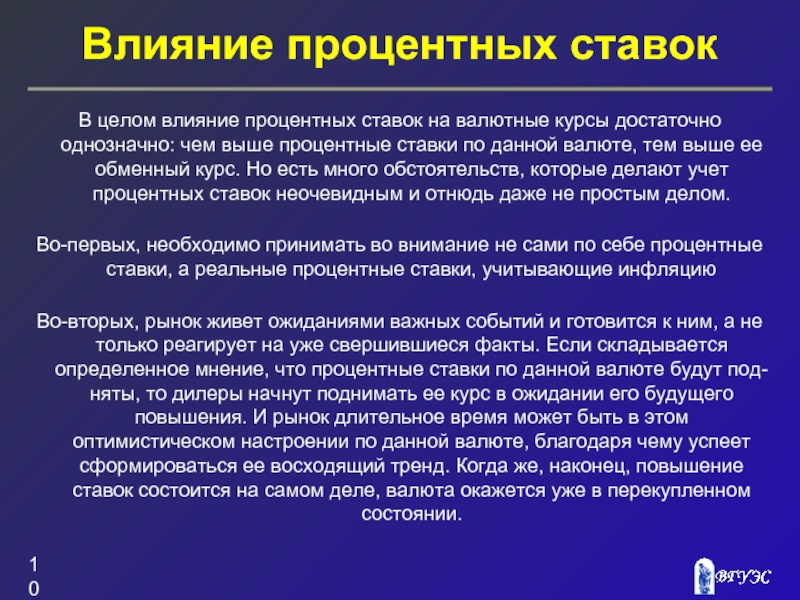

- 104. Влияние процентных ставок В целом влияние процентных

- 105. Вопросы для самопроверки к теме 7: На

- 106. Анализ рынка Форекс Кафедра Финансы и налоги

- 107. К вторичным (неосновным) показателям фундаментального анализа относят:

- 108. Индекс потребительских цен Индекс потребительских цен (Consumer

- 109. Особенности показателя CPI публикуется ежемесячно, обычно в

- 110. Основные особенности поведения CPI в бизнес-цикле:

- 111. Индекс цен производителей Индекс цен производителей (Producer

- 112. Индекс цен производителей Индекс цен производителей

- 113. Валовой внутренний продукт, ВВП ВВП –

- 114. ВВП считается как в номинальном виде

- 115. Промышленное производство Показатель объема промышленного производства (Industrial

- 116. Использование производственных мощностей Показатель использования производственных

- 117. Заказы на товары длительного пользования Показатель заказы

- 118. Показатели объема запасов Показатели, характеризующие динамику запасов

- 119. Объём сделок с недвижимостью на первичном и

- 120. Вопросы для самопроверки к теме 8: Охарактеризуйте

- 121. Анализ рынка Форекс Кафедра Финансы и налоги

- 122. Трендовые торговые системы В результате мирового

- 123. Пример торговой системы, работающей на падении стоимости евро к доллару

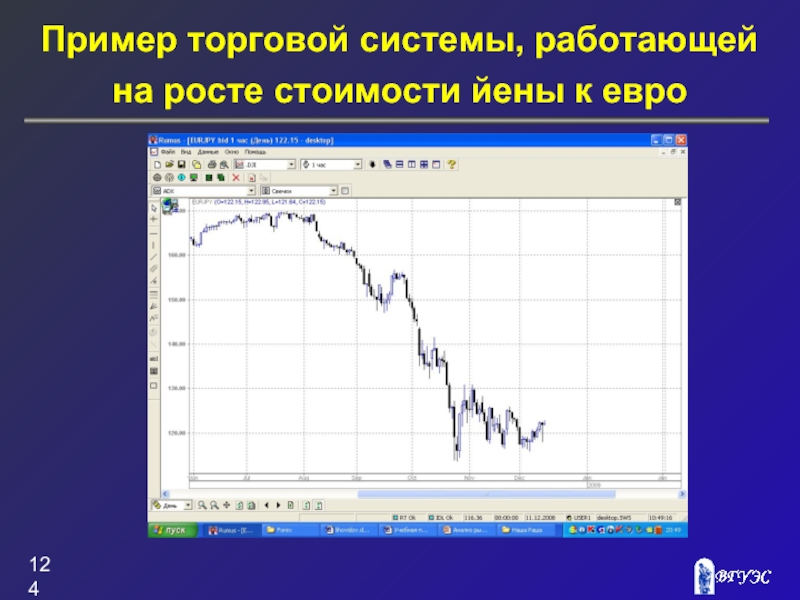

- 124. Пример торговой системы, работающей на росте стоимости йены к евро

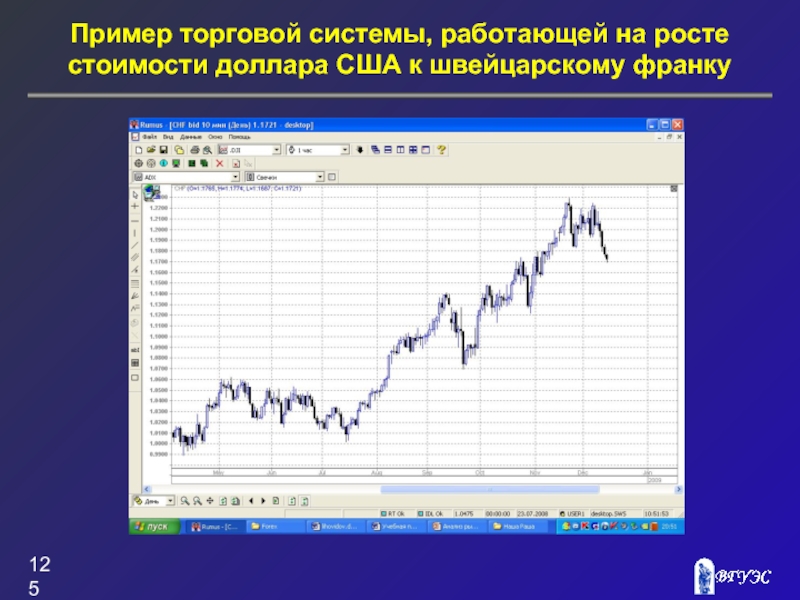

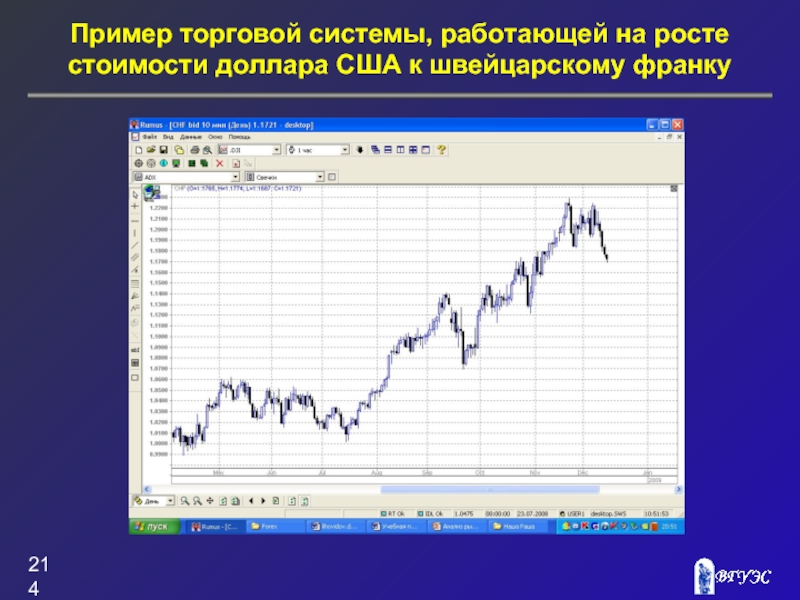

- 125. Пример торговой системы, работающей на росте стоимости доллара США к швейцарскому франку

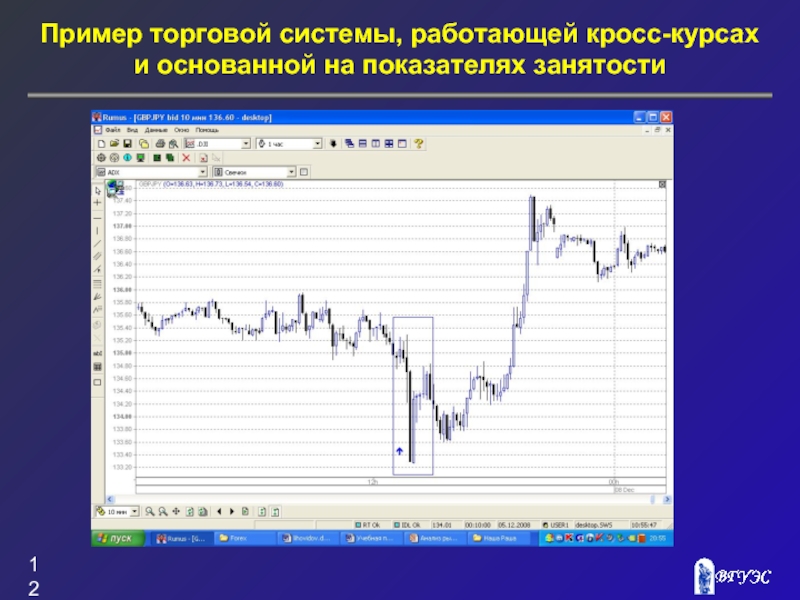

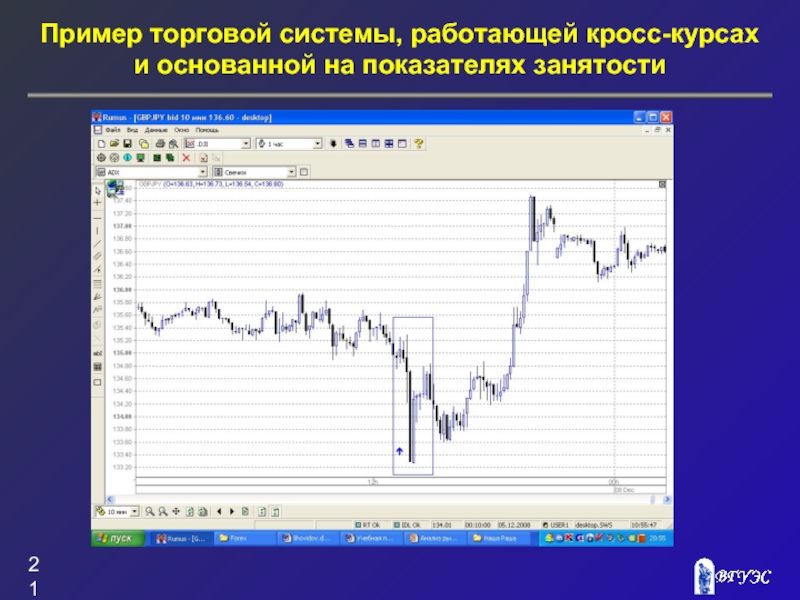

- 126. Пример торговой системы, работающей кросс-курсах и основанной на показателях занятости

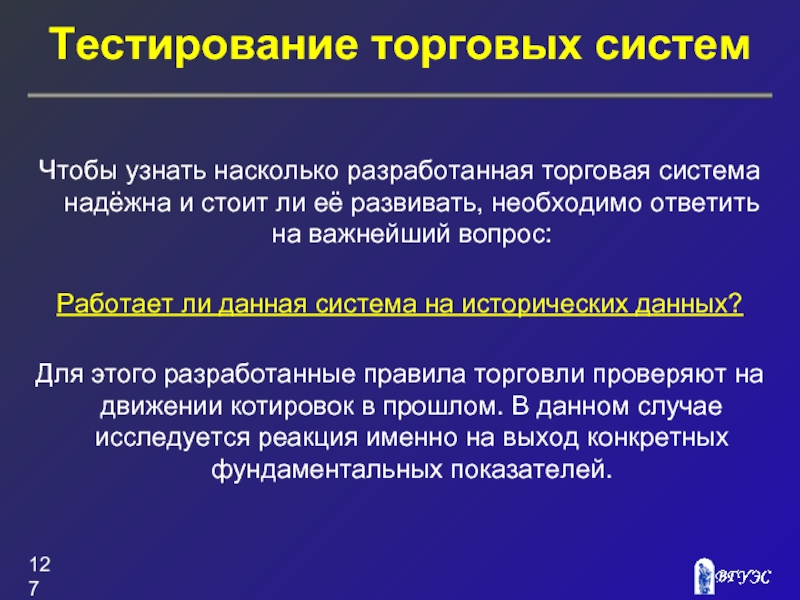

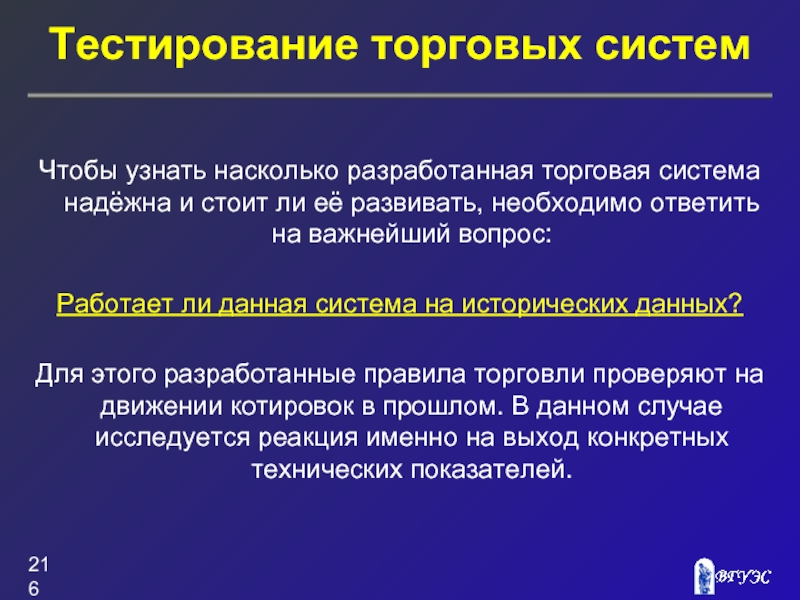

- 127. Тестирование торговых систем Чтобы узнать насколько

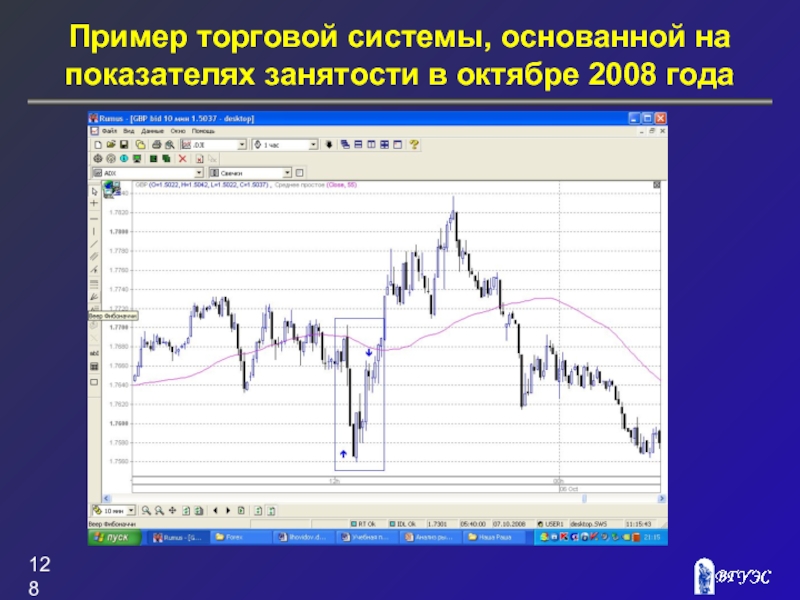

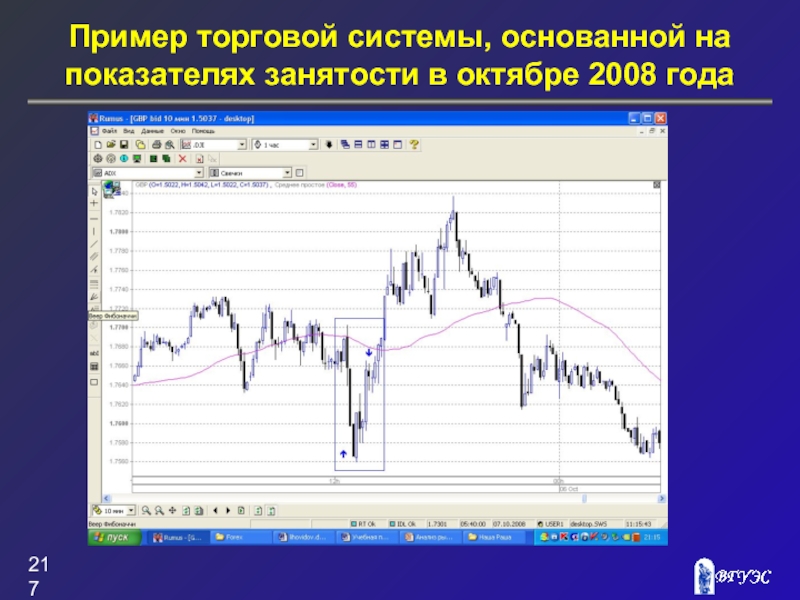

- 128. Пример торговой системы, основанной на показателях занятости в октябре 2008 года

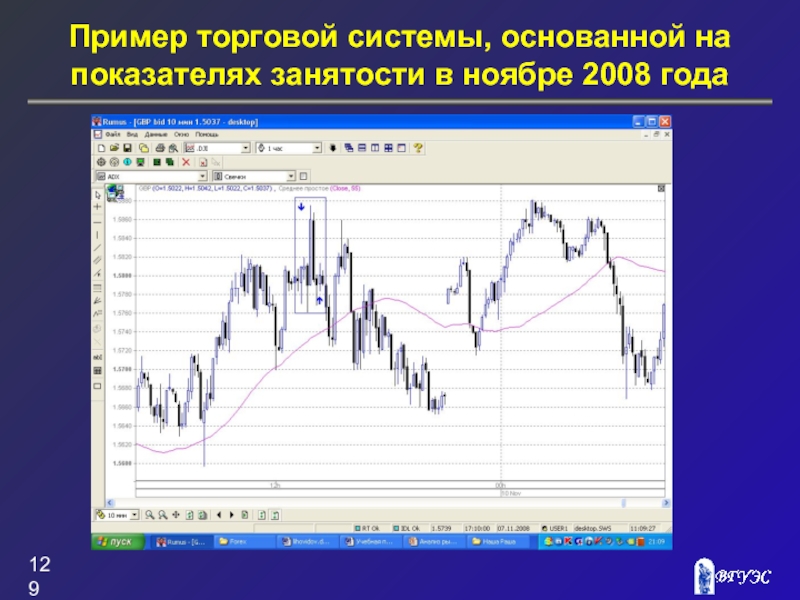

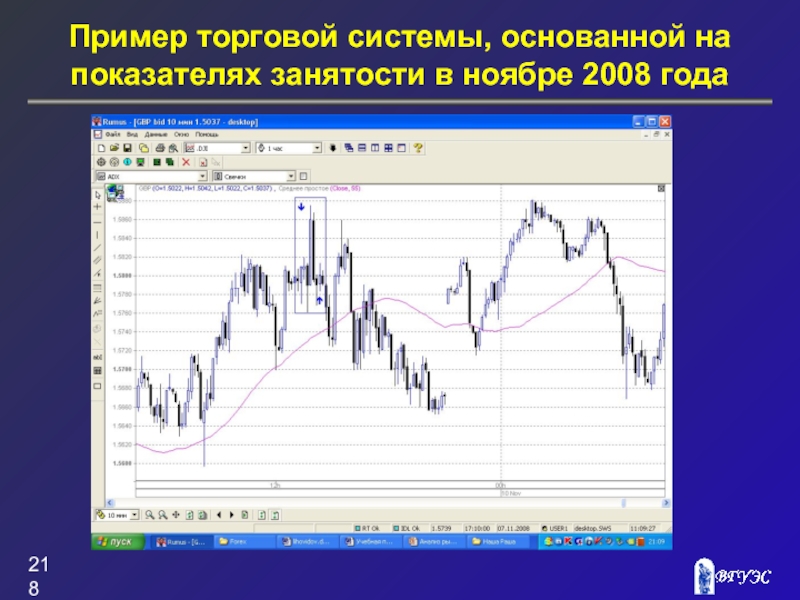

- 129. Пример торговой системы, основанной на показателях занятости в ноябре 2008 года

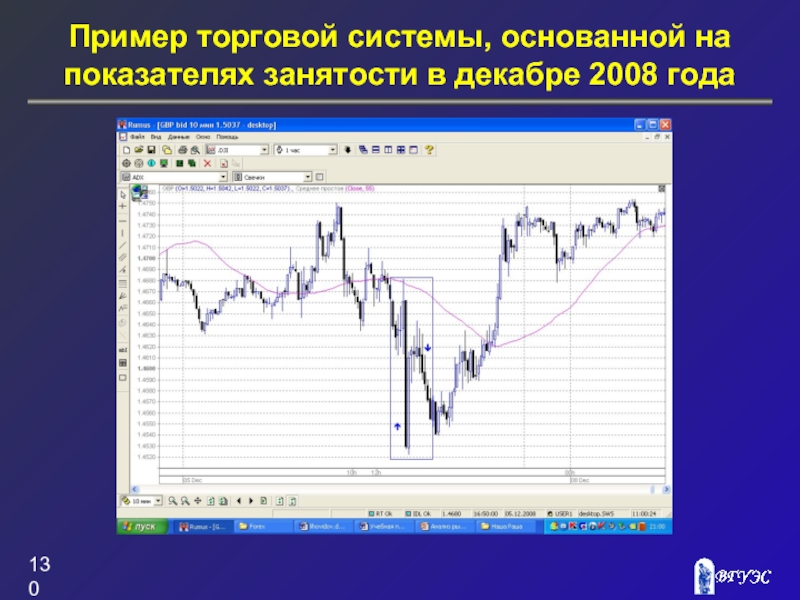

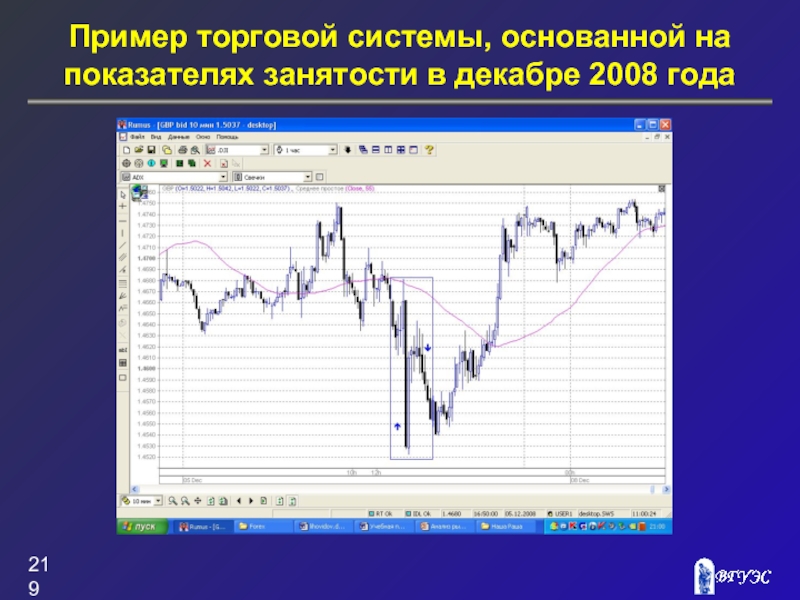

- 130. Пример торговой системы, основанной на показателях занятости в декабре 2008 года

- 131. Проверка исторических данных На данных примерах показано

- 132. Сделки на вторичных показателях По описанному принципу

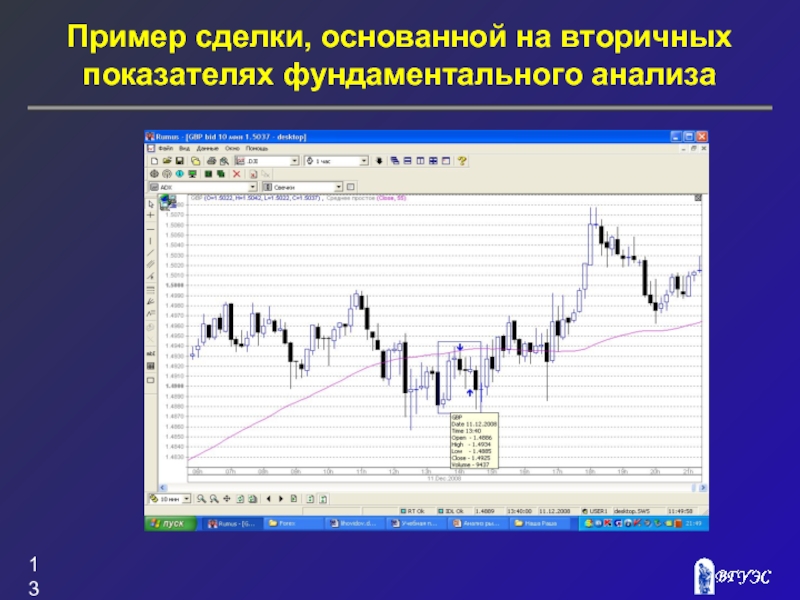

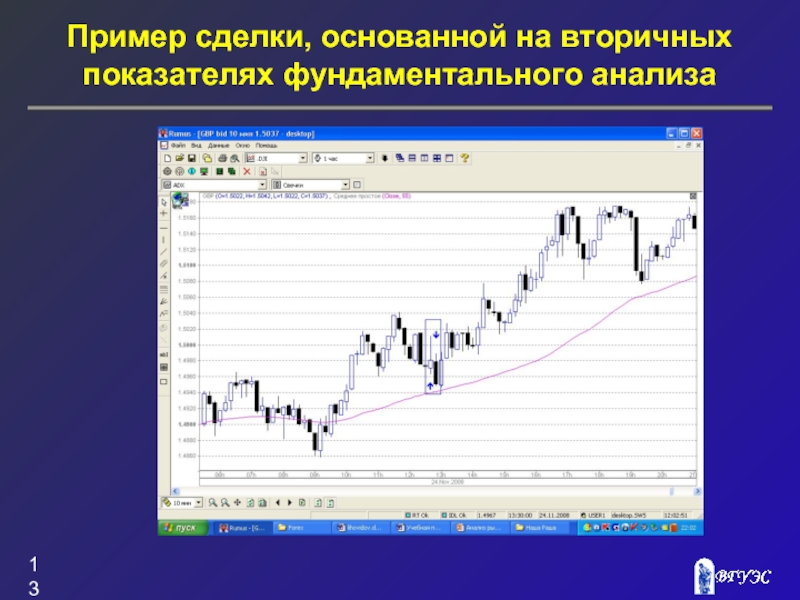

- 133. Пример сделки, основанной на вторичных показателях фундаментального анализа

- 134. Пример сделки, основанной на вторичных показателях фундаментального анализа

- 135. Вопросы для самопроверки к теме 9:

- 136. Анализ рынка Форекс Кафедра Финансы и налоги

- 137. Виды графического представления данных Линейное представление

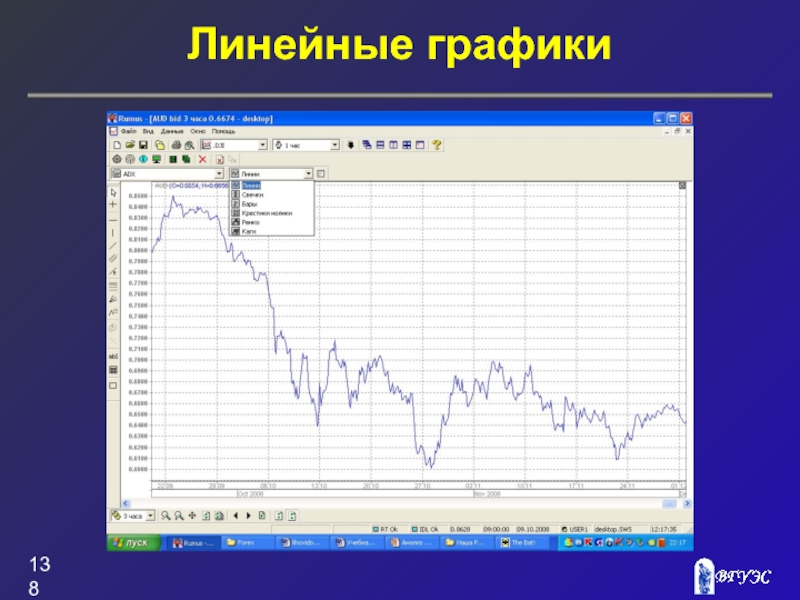

- 138. Линейные графики

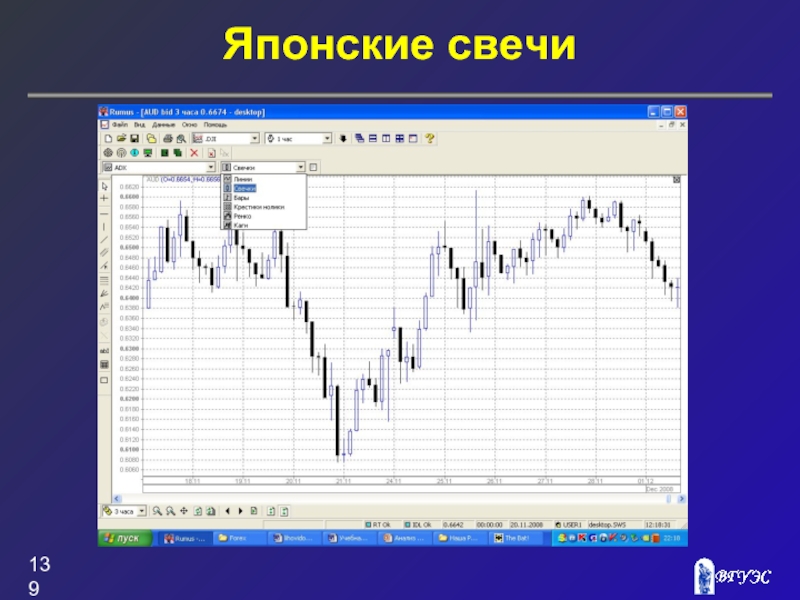

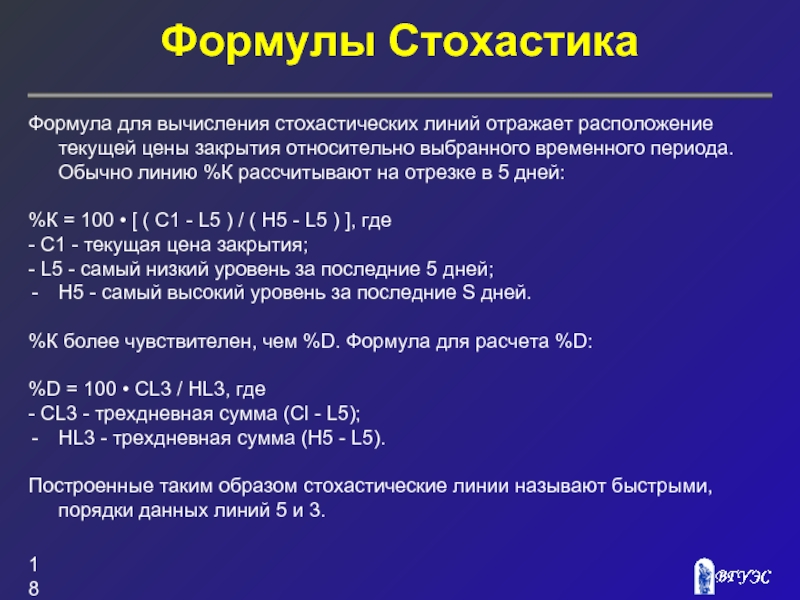

- 139. Японские свечи

- 140. Значение японских свечей

- 141. Цветовая информация Обычно восходящие свечи, показывающие рост

- 142. Бары

- 143. График крестиков-ноликов

- 144. Сравнение различных типов графиков В основе

- 145. Банковские ордера Банковские ордера – это

- 146. Виды банковских ордеров Простые ордера;

- 147. Простой ордер – это один приказ

- 148. Ордера по исполнению – это такая

- 149. Выводы Сегодня торговля на рынке Форекс

- 150. Вопросы для самопроверки к теме 10:

- 151. Анализ рынка Форекс Кафедра Финансы и налоги

- 152. Определение Технический анализ состоит в изучении

- 153. Теория Технический анализ — это исследования динамики

- 154. Принципы технического анализа Рынок учитывает всё;

- 155. Рынок учитывает всё Есть довольно популярное

- 156. История повторяется Закон технического анализа говорит

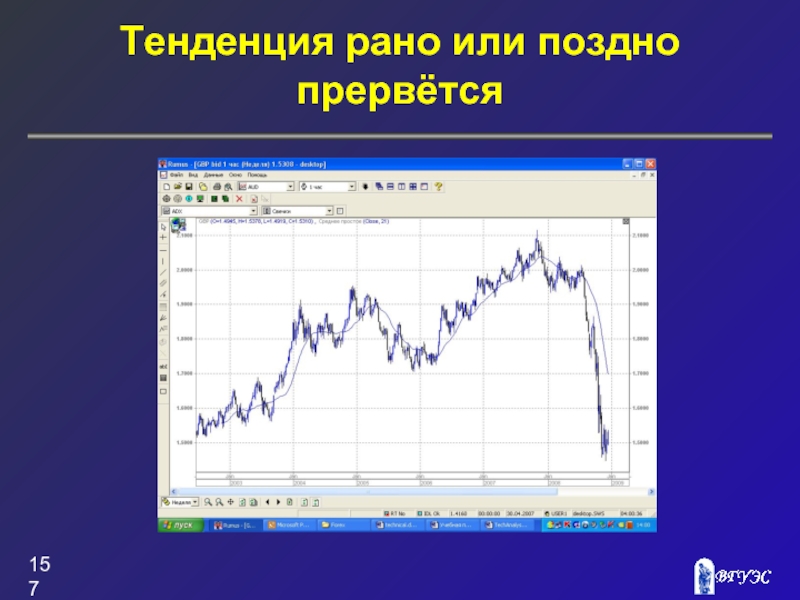

- 157. Тенденция рано или поздно прервётся

- 158. Использование математического аппарата Технический анализ невозможен

- 159. Логика Несомненно, что любая сделка на рынке

- 160. Системный подход Необходимо учитывать всю совокупность влияющих

- 161. Использование графического представления данных Технический анализ

- 162. Инструменты анализа Инструментами технического анализа выступают разнообразные

- 163. Группы индикаторов Трендовые индикаторы (скользящие); Осцилляторы

- 164. Вопросы для самопроверки к теме 11: Понятие

- 165. Анализ рынка Форекс Кафедра Финансы и налоги

- 166. Определение Тренд – это долгосрочное направление движения

- 167. Цели анализа трендов 1)Оценить текущее направление динамики

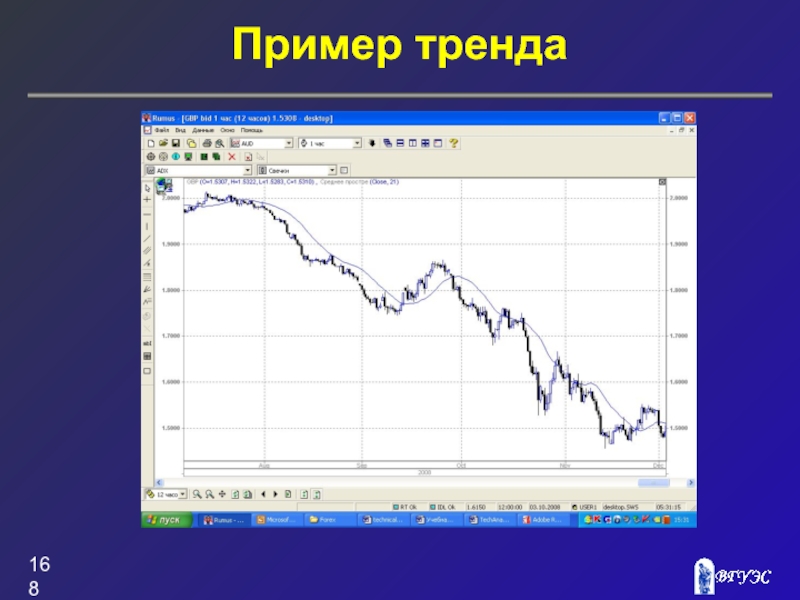

- 168. Пример тренда

- 169. Основное правило трендов Перед анализом трендовых

- 170. Ограничение! И основное ограничение для вышеуказанного

- 171. Линии поддержки и сопротивления Линии сопротивления (resistance)

- 172. Пример линии сопротивления

- 173. Практическое использование Метод анализа линий сопротивления и

- 174. Срок жизни тренда и его жизненный цикл

- 175. Индикаторы скользящих средних Скользящая средняя – это

- 176. Расчёт ПСС Способ построения простых скользящих средних

- 177. Расчёт ВСС При расчете взвешенных скользящих средних

- 178. Расчёт ЭСС При расчете экспоненциальной средней (Exponentially

- 179. Общие правила анализа К общим правилам анализа

- 180. Вопросы для самопроверки к теме 12: Охарактеризуйте

- 181. Анализ рынка Форекс Кафедра Финансы и налоги

- 182. Принципы построения осцилляторов По образному выражению одного

- 183. Индикатор RSI Индикатор RSI был разработан Дж.Уилдером

- 184. Обоснование RSI Как можно заметить, основным принципом

- 185. Применение RSI Еще одной основой для применения

- 186. Стохастик Стохастик был разработан много лет назад,

- 187. Формулы Стохастика Формула для вычисления стохастических линий

- 188. Рекомендации по применению Рекомендуется обязательно применять стохастические

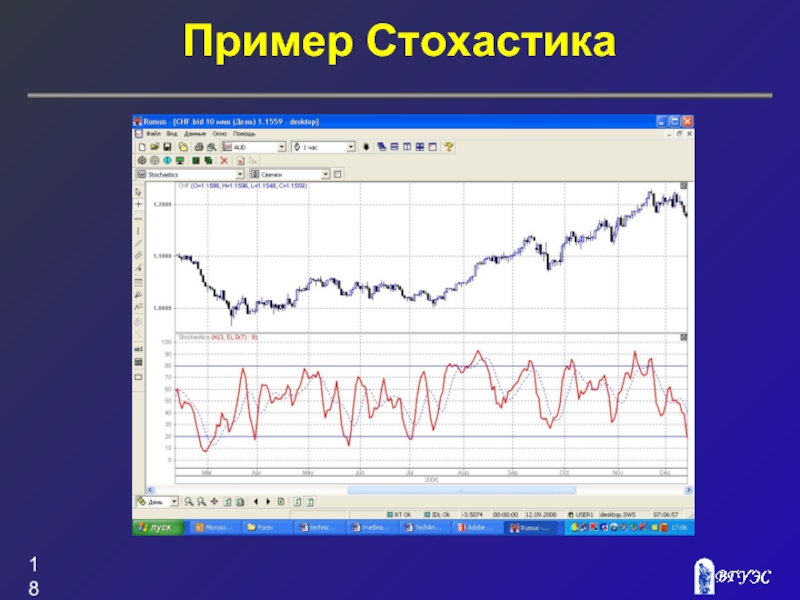

- 189. Пример Стохастика

- 190. Особенности Стохастика Stochastic slow (PKS) и fast

- 191. Построение средних по RSI Построение средних по

- 192. Построение RSI по средней Такой подход в

- 193. Общие правила анализа осцилляторов К общим

- 194. Вопросы для самопроверки к теме 13: Дайте

- 195. Анализ рынка Форекс Кафедра Финансы и налоги

- 196. Линии поддержки и сопротивления Линии сопротивления (resistance)

- 197. Причины прорыва уровней Образование уровней поддержки и

- 198. ИНСТРУМЕНТЫ ФИБОНАЧЧИ Леонардо Фибоначчи — итальянский математик,

- 199. ИНТЕРПРЕТАЦИЯ Существует четыре распространенных инструмента технического анализа,

- 200. ДУГИ Дуги Фибоначчи строятся следующим образом.

- 201. ВЕЕРА Веера Фибоначчи строятся следующим образом. Между

- 202. УРОВНИ КОРРЕКЦИИ Уровни коррекции Фибоначчи строятся следующим

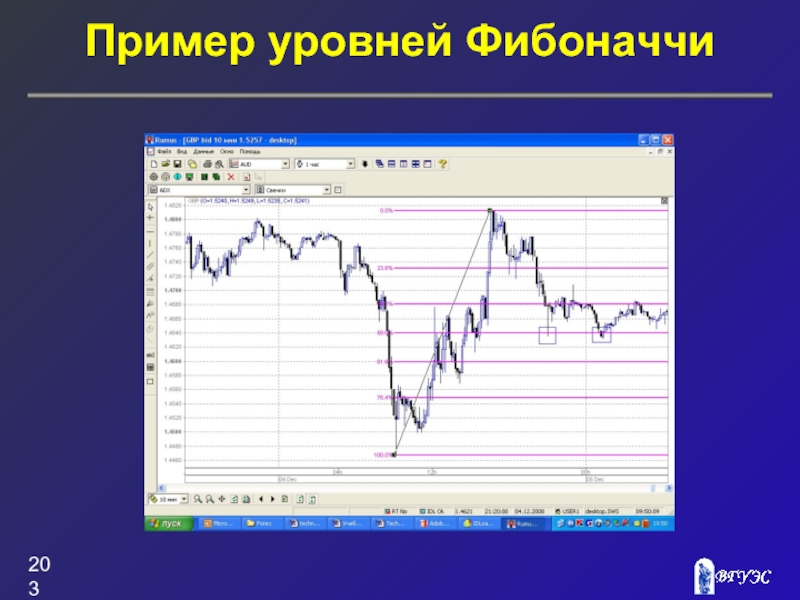

- 203. Пример уровней Фибоначчи

- 204. ВРЕМЕННЫЕ ЗОНЫ Временные зоны Фибоначчи — это

- 205. Выводы по уровням Фибоначчи Линии Фибоначчи показывают

- 206. Степень важности В действительности индикаторы уровней Фибоначчи

- 207. Анализ и построение линий Ганна Уильям Д.

- 208. Применение При построении линий Ганна необходимо, также

- 209. Вопросы для самопроверки к теме 14: Понятие

- 210. Анализ рынка Форекс Кафедра Финансы и налоги

- 211. Трендовые технические системы В результате мирового

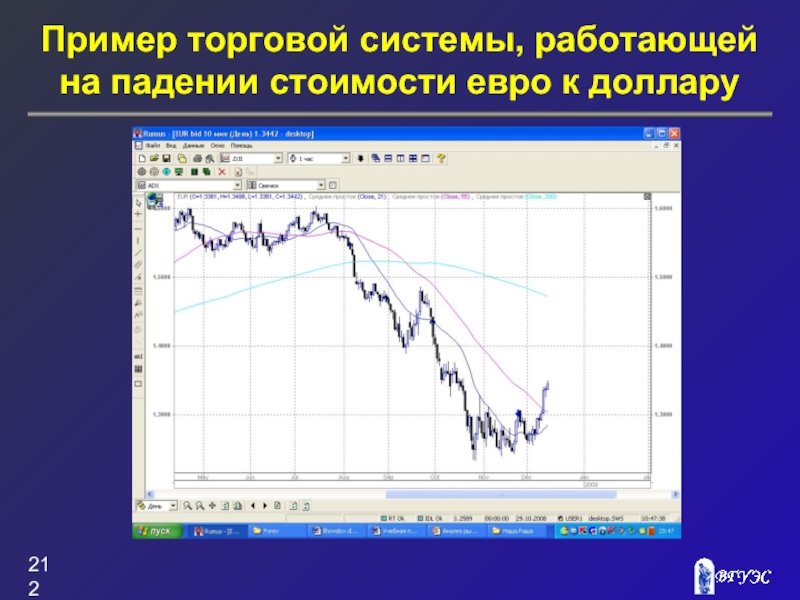

- 212. Пример торговой системы, работающей на падении стоимости евро к доллару

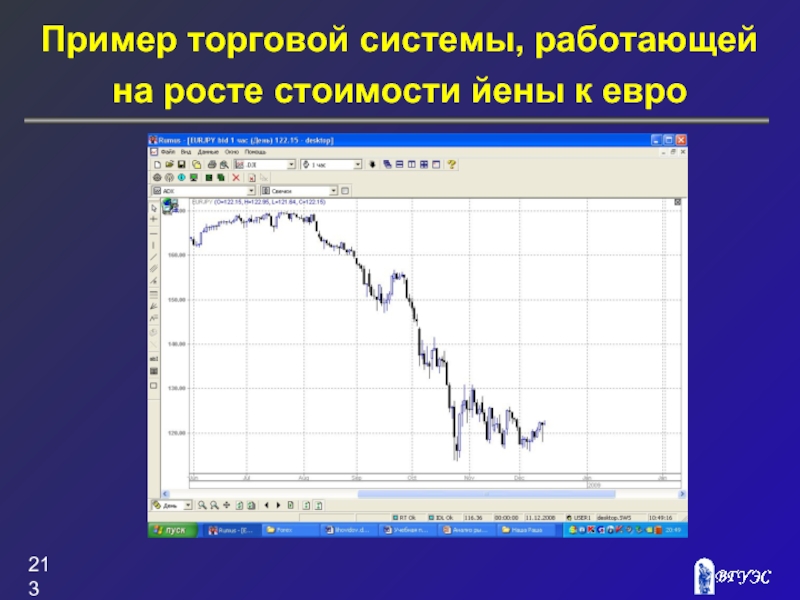

- 213. Пример торговой системы, работающей на росте стоимости йены к евро

- 214. Пример торговой системы, работающей на росте стоимости доллара США к швейцарскому франку

- 215. Пример торговой системы, работающей кросс-курсах и основанной на показателях занятости

- 216. Тестирование торговых систем Чтобы узнать насколько

- 217. Пример торговой системы, основанной на показателях занятости в октябре 2008 года

- 218. Пример торговой системы, основанной на показателях занятости в ноябре 2008 года

- 219. Пример торговой системы, основанной на показателях занятости в декабре 2008 года

- 220. Проверка исторических данных На данных примерах показано

- 221. Сделки на вторичных показателях По описанному принципу

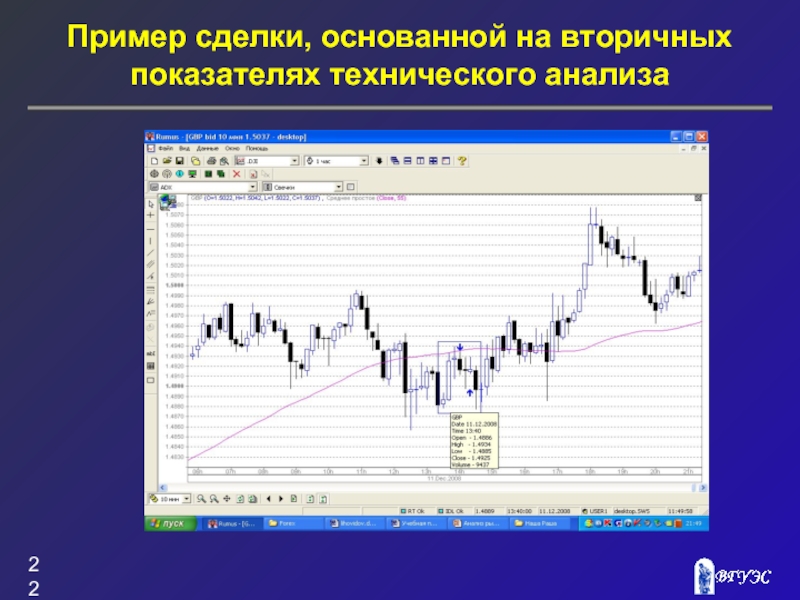

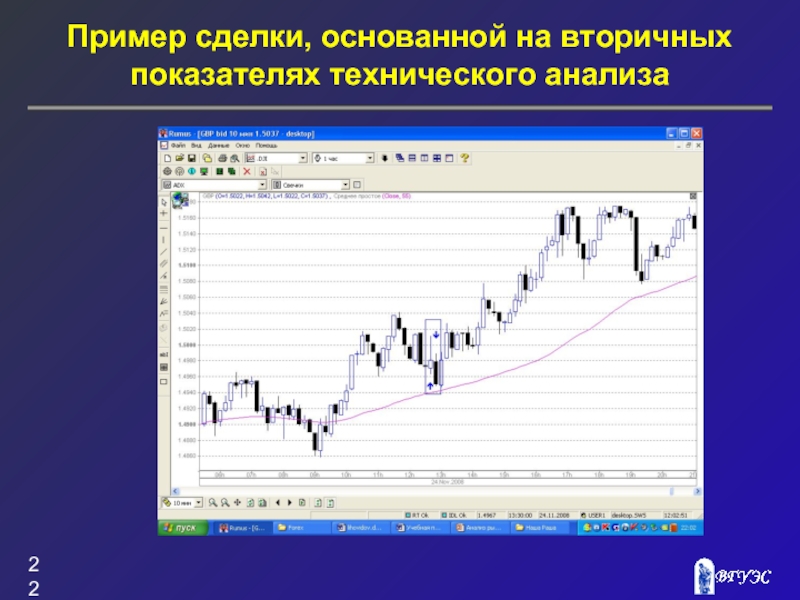

- 222. Пример сделки, основанной на вторичных показателях технического анализа

- 223. Пример сделки, основанной на вторичных показателях технического анализа

- 224. Вопросы для самопроверки к теме 15:

- 225. Анализ рынка Форекс Кафедра Финансы и налоги

- 226. Поведение Психология поведения людей является ключом к

- 227. Предпочтения трейдера Знание собственных способностей и предпочтений,

- 228. Жадность Движущей силой, которая заставляет вас участвовать

- 229. Мотивация Жадность должна культивироваться не как сорняк,

- 230. Борьба с азартом Выявить, под влиянием жадного

- 231. Надежда и ожидания Следующим фактором, подвигающим трейдера

- 232. Моменты входа и выхода с рынка Надежда

- 233. Этапы развития надежды Здесь надежда проходит три

- 234. Отчаянье Большинству рыночных игроков знакомо это ощущение

- 235. Пример действия надежды (ожидания) На практических

- 236. Страх Страх возникает, когда вы получаете убытки.

- 237. Психологические причины неудач Согласно общеизвестным статистическим данным,

- 238. Вопросы для самопроверки к теме 16:

- 239. Рекомендуемая литература Найман Э.Л. Малая энциклопедия

- 240. Использование материалов презентации Использование данной презентации,

Слайд 1Анализ рынка Форекс

Кафедра Финансы и налоги

Преподаватель: к.э.н., старший преподаватель

Корень Андрей

Слайд 2План лекций

Тема 1. Организация международного валютного рынка Форекс.

Тема 2. Функционирование международного

Тема 3. Принципы организации посреднической деятельности на международном валютном рынке Форекс.

Тема 4. Организация и практическое использование торговых терминалов международного валютного рынка Форекс.

Тема 5. Теоретические основы фундаментального анализа валютного рынка.

Тема 6. История фундаментальных тенденций валютного рынка.

Тема 7. Первичные показатели фундаментального анализа.

Тема 8. Вторичные показатели фундаментального анализа.

Слайд 3Тема 9. Основы построения торговых систем, основанных на фундаментальном анализе валютного

Тема 10. Графическое представление данных международного валютного рынка Форекс.

Тема 11. Теоретические основы технического анализа.

Тема 12. Трендовые индикаторы технического анализа.

Тема 13. Торговые системы, основанные на использовании осцилляторов.

Тема 14. Индикаторы уровней поддержки и сопротивления.

Тема 15. Основы построения торговых систем, основанных на техническом анализе валютного рынка.

Тема 16. Психология международного валютного рынка Форекс.

План лекций

Слайд 4Требования к знаниям, умениям и навыкам

В результате освоения дисциплины «Анализ рынка

изучить принципы организации и функционирования валютного рынка;

определить механизмы ценообразования на международном рынке Форекс;

научиться использовать торговые терминалы для совершения сделок на валютном рынке;

проводить комплексный анализ валютного рынка, основанный на базовых принципах фундаментального и технического анализа.

Слайд 6Ключевые понятия

Валютная интервенция - купля-продажа Банком России иностранной валюты на валютном

Валютный риск - риск получения убытков вследствие изменения курса иностранных валют и цен на драгоценные металлы по отношению к российскому рублю.

Валютные спекуляции - операции банков, предприятий, юридических и физических лиц с целью получения прибыли от изменения валютных курсов;

Резервная валюта - валюта какой-либо страны, наиболее часто применяемая для расчетов по внешнеторговым операциям, иностранным инвестициям, при определении цен и т.д. и используемая поэтому в качестве резерва международных платежных средств (в этой валюте центральные банки государств накапливают резервы средств для международных расчетов).

Технический анализ - одна из основных групп методов анализа конъюнктуры различных рынков; исходит из определяющего влияния на цену товара или курс ценных бумаг рыночных факторов в виде спроса и предложения.

Фундаментальный анализ - одна из основных групп методов анализа конъюнктуры различных рынков (наряду с техническим анализом); исходит из определяющего влияния на цену товара или курс ценных бумаг внерыночных факторов в виде, макро- и микроэкономических показателей.

Слайд 7Анализ рынка Форекс

Кафедра Финансы и налоги

Преподаватель: к.э.н., старший преподаватель

Корень Андрей

Тема 1. Организация международного валютного рынка Форекс.

Слайд 8Определение

Форекс – это международный валютный рынок

(FOREX означает FOReign EXchange)

Forex -

Это внебиржевой рынок. На нём банки разных стран (и еще многие другие крупные финансовые структуры) торгуют между собой валютами разных стран.

Суммарный объем этих операций огромен, в день он превышает 3 триллиона долларов США! Forex напоминает Интернет - он никому не принадлежит, никто не может им управлять.

Слайд 9Основные особенности

Сегодня международный валютный рынок FOREX - самый большой по объему

Это означает, что цену каждой валюты по отношению к другим валютам определяют спрос на эту валюту среди участников рынка и предложение этой валюты, то есть количество валюты, предлагаемое на рынке к продаже.

При этом вполне реальной является торговля валютой при наличии, скажем 5000 долларов, так как многие банки, брокерские конторы и дилинговые центры предлагают своим клиентам "кредитное плечо", благодаря которому, инвестор с небольшими средствами становится участником рынка FOREX: вложив 5000 долларов, можно совершать сделки на суммы более 100 000 долларов !!!

Слайд 10Сравнительная характеристика

FOREX - самый большой рынок в мире, он составляет по

Объединенные в единую глобальную сеть спутниковыми каналами связи с помощью совершеннейших компьютерных систем, они создают оборот валютных средств, который в сумме за год превышает более чем в 10 раз общий годовой валовой, национальный продукт всех государств мира.

Слайд 11Тенденции рынка Форекс

В последние годы чрезвычайно расширились возможности участия в рынке

Брокеры, предоставляющие услуги маржевой торговли, требуют внесения залогового депозита и дают возможность клиенту совершать операции купли-продажи валют на суммы в 20 - 100 раз большие, чем внесенный депозит. Риск потерь возлагается на клиента, а депозит служит обеспечением, страхующим брокера.

Рынок FOREX становится доступным почти каждому, и огромное количество разных фирм стремятся привлечь к нему деньги клиентов.

Слайд 12Функции

Главная функция международного валютного рынка - обеспечение операций по обмену валют

Необходимость в таких обменах вызвана высокой активностью различных видов международного сотрудничества, в которых участники находятся по разные стороны границ.

Банки, обслуживающие таких клиентов, должны постоянно выполнять поручения по обмену больших сумм в одних валютах на другие валюты для оплаты международных контрактов, выполнения межгосударственных расчетов, переводов капиталов из одних стран в другие, обслуживания туристических поездок и т.д.

Слайд 13Основными участниками валютного рынка сегодня являются:

коммерческие банки различных стран;

компании, занимающиеся импортом/экспортом

центральные банки, осуществляющие на валютном рынке торговые операции, необходимые для поддержания стабильности валютных курсов;

инвестиционные фирмы, занимающиеся профессиональным бизнесом на международных финансовых рынках (различного рода инвестиционные фонды);

частные лица, меняющие валюту для целей деловых и туристических поездок.

Слайд 14Принцип работы

Курс различных валют друг к другу все время меняется, плавает,

У всех участников рынка есть на нем свои интересы, а в совокупности их активность и приводит к созданию и изменению спроса и предложения по валютам.

Слайд 15Форма получения дохода

Получение прибыли на валютном рынке основывается на том, что

Общая формула для извлечения прибыли укладывается в общую экономическую аксиому:

Деньги → Товар → Деньги + Прибыль

Слайд 16Пример получения прибыли

Вы покупаете в обменном пункте 10 000 долларов США

Выждав, когда курс доллара подрос, продаем 10 000 долларов США за 306 000 рублей по курсу 30 рублей 60 копеек.

Прибыль - 2000 рублей.

Однако в данном примере рентабельность совершённой операции крайне мала, поэтому и необходимо использовать инструменты, повышающие рентабельность сделки!!!!

Слайд 17Повышение рентабельности

Чтобы сделка стала спекулятивной и принесла вам достаточно большую прибыль,

Нужен кредитный ресурс!!!

Например, вы берете кредит 3 040 000 рублей, обмениваете их на 100 000 долларов, после обратного обмена (закрытии позиции) по курсу 30руб. 60 коп получаете за это 3 060 000 рублей.

Затем возвращаете кредит, платите за его использование 2000 рублей кредитору, зарабатываете прибыль в размере 18 000 рублей.

Слайд 18Маржинальная торговля

Кредит даст брокер, но только под залог !!!

Маржа – это

И если будет образовываться убыток - вычтем из залога, кредитор ведь не должен терять деньги, а если образуется прибыль – идёт возврат залога назад после возврата кредита.

Вот этот залог и называют маржинальным требованием, или маржёй. А отношение предоставляемого кредита для транзакции к марже называют плечом (leverage), более строгий перевод термина - трансляционное отношение.

Теперь понятно, чтобы совершить сделку с лотом в 100 000 долларов США при плече 100 требуется маржа 1000 долларов США.

Слайд 19Национальная модель ценообразования валютного курса в России

Введенный в России ЦБ РФ

был призван ограничить пределы возможных колебаний

курса рубля к иностранным валютам и означал определенные гарантии для населения страны.

Сейчас курс рубля привязан к стоимости бивалютной корзины, состоящей из доллара США (55%) и евро (45%)

Слайд 20Вопросы для самопроверки

к теме 1:

Каковы основные элементы международного валютного рынка Форекс?

В

Назовите наиболее известные модели национальных валютных рынков в зарубежных странах.

Перечислите основные этапы эволюции валютного рынка.

Слайд 21Анализ рынка Форекс

Кафедра Финансы и налоги

Преподаватель: к.э.н., старший преподаватель

Корень Андрей

Тема 2. Функционирование международного валютного рынка.

Слайд 22Торговля на валютном рынке производится в двух направлениях

конверсионные операции — это

депозитно-кредитные операции — это совокупность краткосрочных (от 1 дня до 1 года) операций по размещению свободных денежных остатков (депозитные операции) или по привлечению недостающих средств в иностранных валютах (кредитные операции) на определенный срок под фиксированный в соглашении процент. Депозитно-кредитные операции проводятся на денежном рынке

Слайд 23Основные мировые валюты, валютные курсы

USD – американский доллар,

EUR – европейская

GBP – британский фунт,

CHF – швейцарский франк,

JPY – японская йена,

RUR – российский рубль,

CNY – китайский юань,

NZD – новозеландский доллар,

AUD – австралийский доллар,

CAD – канадский доллар,

SGD – сингапурский доллар и т.д.

Слайд 24Процесс совершения сделки

Покупка одной валюты на рынке Форекс всегда означает продажу

Слайд 25Обозначения валютных пар

одна из валют объявляется старшей (базовой) по отношению к

евро (EUR) записывается как базовая валюта по отношению ко всем остальным валютам;

британский фунт (GBP) пишется как базовая валюта по отношению ко всем остальным, кроме евро;

американский доллар (USD) пишется как базовая валюта по отношению ко всем, кроме евро и фунта (примеры: EURGBP, GBPUSD, USDJPY).

Слайд 26При этом возникают две стороны в котировке: bid (предложение) и ask

На конкретном примере это будет выглядеть следующим образом:

пусть валюта А = CHF, валюта Б = USD и клиент запрашивает у банка котировку швейцарского франка. Тогда банк выдаст котировку, например так:

1.5030 / 1.5035 франков за доллар;

это означает, что банк готов купить доллары, давая за них по 1.503 франков за каждый доллар, либо он согласен продать доллары, но при этом хочет получить 1.5035 франков за один доллар.

Слайд 27Мировые торговые центры

Существует несколько мировых финансовых центров, активно торгующих валютами.

К

в Европе — Лондон, Франкфурт-на-Майне, Париж;

в Северной Америке — Нью-Йорк и Сан-Франциско;

в Азии — Токио, Сингапур и Гонконг.

Слайд 28Основные участники валютного рынка

- центральные банки;

- коммерческие банки;

- инвестиционные и пенсионные

- предприятия, осуществляющие экспортно-импортные операции;

- валютные биржи;

- валютные брокерские фирмы;

- физические лица.

Слайд 29Характеристика крупнейших участников рынка

Крупнейшими центральными банками, которые оказывают наибольшее

воздействие на динамику

система США (US Federal Reserv - FED), Бундесбанк Германии (Deutsche

Bundesbank - Buba), Банк Англии (Bank of England - Old Lady), Банк Японии

(Bank of Japan - BOJ).

Федеральная резервная система США (ФРС) была образована в 1913г. Она

функционирует как независимый орган Федерального правительства США и подотчетна Конгрессу, хотя Президент назначает членов Совета Управляющих ФРС.

Отдельно необходимо сказать про FOMC (Federal Open Market Committee —

Федеральный комитет открытого рынка) — комитет в структуре ФРС США. В него входит в полном составе Совет управляющих ФРС.

Слайд 30Валютная позиция, виды валютных операций

Длинная позиция (long position) есть превышение

Короткая позиция (short position) есть превышение обязательств в данной валюте над требованиями, выраженными в этой же валюте.

Открытая валютная позиция есть несовпадение требований (активов) и обязательств (пассивов) данного участника валютного рынка, выраженных в конкретной валюте.

Слайд 31Подведение баланса торгов

При подведении баланса итогов по валютным позициям, длинная позиция

Таким образом, long и short – два варианта открытой валютной позиции.

После того как произошел фактический расчет (поставка валют) по данной сделке, позиция закрывается (ликвидируется).

Слайд 32Кросс-курсы валют

Кросс-курс - это обменный курс двух валют, установленный через

Слайд 33Виды валютных контрактов

Форвардный контракт

это не стандартизированный договор, т.е. условия каждого контракта

Слайд 34Примеры форвардных контрактов

Например, если вы являетесь представителем компании - импортера, производите

Если вы являетесь представителем - компании - экспортера, и вам нужно оплатить текущие расходы (сырье, зарплата и т.п.) в тенге, для чего продаете часть валютной выручки. В случае понижения курса доллара, вероятность которого не исключена, вы несете убытки. В этой ситуации вы можете заключить форвардный валютный контракт с банком и заранее зафиксировать курс, по которому вы будете продавать доллары банку.

Слайд 35Фьючерсный контракт

Фьючерсный контракт

представляет собой стандартизированный договор, когда обе стороны договариваются о

Слайд 36Отличие валютных фьючерсов от операций форвард заключается в том, что:

Фьючерсы

Обязательным условием фьючерса является гарантированный депозит.

Расчеты между контрагентами осуществляется через клиринговую палату при валютной бирже, которая выступает посредниками между сторонами и одновременно гарантом сделки.

Слайд 37Вопросы для самопроверки

к теме 2:

1. Охарактеризуйте место и роль валютного рынка в

2. Каковы причины, обуславливающие необходимость организации и функционирования валютного рынка?

3. Кто является участниками международного валютного рынка Форекс?

4. Каковы основные задачи государственного регулирования валютного ценообразования?

Слайд 38Анализ рынка Форекс

Кафедра Финансы и налоги

Преподаватель: к.э.н., старший преподаватель

Корень Андрей

Тема 3. Принципы организации посреднической деятельности на международном валютном рынке Форекс.

Слайд 39Основные участники валютного рынка

- центральные банки;

- коммерческие банки;

- инвестиционные и пенсионные

- предприятия, осуществляющие экспортно-импортные операции;

- валютные биржи;

- валютные брокерские фирмы;

- физические лица.

Слайд 40Маркет-мейкеры (market makers)

Банки и компании, являющиеся участниками валютного рынка, по степени

Формируют рынок маркет-мейкеры (market makers) - крупные банки и брокерские компании, определяющие текущий уровень валютного курса или процентных ставок за счет значительной доли своих операций в общем объеме рынка.

Маркет-мейкеры устанавливают текущий уровень курса путем проведения операций друг с другом и с менее крупными банками. Мелкие банки и фирмы используют для своих операций тот курс, который для них устанавливают маркет-мейкеры, то есть они являются пользователями рынка (market users).

Слайд 41

Валютный курс - это цена единицы одной валюты, выраженная в единицах

Объявленный маркет-мейкером курс называют котировкой валюты; в соответствии с этой котировкой свершается сделка по купле-продаже валют на рынке Форекс.

Слайд 42Банк Market Maker объявляет котировку конкретной валюты в виде цены одной

Слайд 43Брокерские фирмы

Брокерские фирмы отвечают за сведение покупателя и продавца иностранной

Слайд 44Иностранные и российские банки

Сегодня граждане России могут работать на валютном рынке

Например, через крупнейший инвестиционный банк Европы – SaxoBank A/S (Дания, Копенгаген), имеющий представительства в большинстве стран мира.

Надёжность таких банков является максимально высокой, однако комиссионное вознаграждения там также несколько выше, чем в России.

Слайд 45Сравнение торговых условий

Российский банк

Совершение операций проходит без уплаты фиксированной комиссии

Средняя рыночная сумма, необходимая для совершения одной сделки составляет 500-1000 USD

Консультации клиентов почти отсутствуют

Иностранный банк

Совершение операций с малыми лотами проходит с учётом уплаты фиксированной комиссии (около 10 USD за сделку)

Минимальные суммы для совершения сделок начинаются с 50 USD

Качественная консультационная поддержка

Слайд 46Инвестиционные и пенсионные фонды

Инвестиционные и пенсионные фонды проводят активную политику

Среди наиболее известных фондов выделяют фонд "Quantum", входящий в "империю" Джорджа Сороса.

К этой же группе участников валютного рынка относят финансовые организации, являющиеся структурными подразделениями транснациональных корпораций — Дженерал моторс, Форд моторе, Кока-кола, Джонсон энд Джонсон, Бритиш петролеум, Сумитомо,Мицубиси, Даймлер Бенц и т.п.

Слайд 47Пенсионные и хедж-фонды

Пенсионные фонды основной своей задачей ставят сохранение вложенных в

Отсюда становится понятным, что пенсионные фонды редко осуществляют рискованные спекулятивные операции.

В противоположной им стратегии работают хедж-фонды, ярким представителем которых является фонд "Quantum".

Управляющие хедж-фондов получают вознаграждение в виде процентов от прибыли, отсюда появляется стремление хедж-фондов заработать на любой, даже самой рискованной операции.

Слайд 48Основные особенности

хедж-фондов

Исторически пенсионные фонды были созданы раньше хеджевых (в 30-е

Однако снижение доходности классических инструментов инвестирования (государственные ценные бумаги и акции) провоцирует все большее число инвесторов вкладывать свои средства в хедж-фонды, несмотря на более высокий риск данных инвестиций.

В настоящий момент активная спекулятивная деятельность хедж-фондов является главным источником нестабильности финансовых рынков.

Зачастую только одни слухи о том, что какой-то крупный хедж-фонд начал проводить широкомасштабные операции на рынке некоторого товара, способны сильно "качнуть" рынок в ту или иную сторону.

Слайд 49Вопросы для самопроверки

к теме 3:

1. Охарактеризуйте прямых участников международного валютного рынка Форекс.

2. Каковы гарантии надёжности обслуживающих брокеров?

3. Проведите сравнение торговых условий дилинговых центров и банков.

4. В чём заключаются принципы организации посреднической деятельности на международном валютном рынке?

Слайд 50Анализ рынка Форекс

Кафедра Финансы и налоги

Преподаватель: к.э.н., старший преподаватель

Корень Андрей

Тема 4. Организация и практическое использование торговых терминалов международного валютного рынка Форекс.

Слайд 51Виды торговых терминалов

Торговые терминалы дилинговых центров (Форекс-клуб, Teletrader);

Торговые терминалы российских банков

Торговые терминалы иностранных банков (SaxoBank A/S).

Слайд 52Основные особенности торговых терминалов дилинговых центров

Малое количество торгуемых инструментов (только основные

Отсутствие потоковых цен;

Работа без проскальзывания;

Значительное расхождение валютных котировок с банковскими котировками, особенно в период высокой волатильности.

Слайд 54Преимущества работы через торговые терминалы дилинговых центров

Возможности совершения сделок с небольшими

(от 10 USD);

Участие в конкурсах и рейтингах трейдеров;

Интуитивно понятный интерфейс, не требующий дополнительного обучения;

Совмещение модулей торговли и анализа в одной программе.

Слайд 55Недостатки работы через торговые терминалы дилинговых центров

Низкая надёжность посредника;

Искажение валютных котировок;

Валютная

Слайд 57Преимущества работы через торговые терминалы российских банков

Большой выбор терминалов, созданных по

Высочайшая достоверность котировок;

Отсутствие комиссионного вознаграждения.

Слайд 58Недостатки работы через торговые терминалы российских банков

Высокие требования к минимальному объёму

В отдельных терминалах отмечены частые технические сбои;

Низкий уровень сопровождения и технической поддержки терминала;

Низкий уровень сервиса.

Слайд 60Преимущества работы через торговые терминалы иностранных банков

Максимально широкий выбор финансовых

Более низкие требования к минимальному объёму сделки;

Высокий уровень сервисного обслуживания;

- Лучшие возможности по настройке терминала к запросам пользователя.

Слайд 61Вопросы для самопроверки

к теме 4:

1. Чем обусловлена необходимость использования торговых терминалов для

2. Проведите обзор торговых терминалов, существующих в настоящее время.

3. Раскройте порядок и условия открытия торговых счетов в российских и иностранных банках.

4. Каковы условия использования торговых терминалов для работы на рынке Форекс?

Слайд 62Анализ рынка Форекс

Кафедра Финансы и налоги

Преподаватель: к.э.н., старший преподаватель

Корень Андрей

Тема 5. Теоретические основы фундаментального анализа валютного рынка.

Слайд 63Главные валюты

Главными валютами, на долю которых приходится основной объем всех операций

доллар США (USD),

евро (EUR),

японская йена (JPY),

швейцарский франк (CHF),

британский фунт стерлингов (GBP).

До появления валюты евро большая доля рынка приходилась на немецкую марку (DEM).

Слайд 64Доллар США (USD)

Сегодня доллар является универсальным платежным средством в международным бизнесе,

Уверенность в стабильности американской экономической и финансовой системы, в том что все доходы по государственным долговым ценным бумагам будут своевременно выплачены, не реквизированы и не обложены неожиданным налогом, привлекает на этот рынок как частных иностранных инвесторов, так и иностранные правительства.

Слайд 65Японская йена (JPY)

Главной особенностью финансовой ситуации в сегодняшней Японии являются

Поэтому очень большие объемы сбережений и средств пенсионных фондов и других инвесторов были вложены в зарубежные ценные бумаги, прежде всего - в американские государственные облигации и в европейские активы.

Существенно уступая доллару в качестве резервной валюты и инструмента международных расчетов, йена тем не менее является одной из главных валют на международных финансовых рынка.

Слайд 66Британский фунт (GBP)

Британский фунт был ведущей мировой валютой до Первой Мировой

До 50% транзакций с участием фунта имеют место на рынке Лондона. На глобальном рынке он занимает около 14%. Почти весь этот объем приходился на доллар и евро. Фунт очень чувствителен к данным по рынку труда и инфляции в Англии, а также к ценам на нефть.

Слайд 67Швейцарский франк (СНF)

Швейцарский Национальный Банк (SNB) проводит политику, направленную на

Хотя основная часть обменов происходит с участием доллара, тем не менее некоторые недолларовые рынки тоже имеют значительную активность. Из суммарного объема недолларового рынка раньше около 98% приходилось на немецкую марку. После появления евро объемы на многих рынках уменьшились и пока еще в полной мере не восстановились.

Слайд 68Евро (EUR)

Появившаяся 1 января 1999 года, объединила 11 европейских наций в

Слайд 69Евро (EUR)

Создание единой европейской валюты является безусловно, величайшим финансовым экспериментом в

Слайд 70Евро (EUR)

Путь европейских государств к объединению валютных систем был длительным и

Слайд 71

В применении к финансовым рынкам, количественные методы прогнозирования подразделяются, как известно,

• технический анализ,

• фундаментальный анализ.

Технический анализ основан на уверенности в том, что «рынок учитывает все», и следовательно, в поведении цен уже заложен учет всех существенных факторов. Если рынок действительно является рынком, то его движения складываются как результат решений большого числа участников, в сумме и располагающих всей доступной информацией, которую они используют в принятии решений о своих операциях.

На самом деле трейдеру надо очень мало - знать направление движения цены. Технический анализ и дает огромное количество инструментов, позволяющих из графиков цен вывести полезные предсказания.

Слайд 72

Фундаментальный анализ в применении к валютному рынку изучает международные экономические, финансовые

Таким образом, он видит то, чего нет на графиках. Сегодня еще нет, но завтра уже появится и станет предметом технического анализа; любое движение цены получит тогда свое графическое истолкование, которое можно будет использовать в прогнозах и для открытия позиций. Но уже послезавтра. А если правильно и вовремя истолковать события, происходящие за графиком сегодня, то завтра уже можно получить прибыль.

Слайд 73Фундаментальный анализ смотрит на рынок с противоположной стороны, чем технический. Сколь

Изменения в экономике торгующих стран, политические выборы, регулирующие действия финансовых властей, те же природные катаклизмы - все это сказывается на валютных курсах. И если одни из этих событий невозможно предвидеть, то другие являются вполне плановыми (например, время публикации экономических новостей расписано на месяцы вперед) или вполне прогнозируемыми.

Следовательно, если построить разумные и своевременные прогнозы, то можно предвидеть и будущие движения валютных курсов, из которых уже извлечь свою выгоду.

Слайд 74Легендарным примером правильного понимания, своевременного предвидения и удачного использования фундаментального анализа,

Выполняя оговоренные обязательства по регулированию валютных курсов, центральные банки потратили немало валюты. В итоге Банк Англии исчерпал все возможности выполнять обязательства по поддержанию курса фунта в соответствии с требованиями европейского механизма регулирования.

Поэтому в конце концов Банк принял неизбежное решение - предоставил рынку регулировать курса фунта, который сразу вслед за этим резко упал, и Англия вышла из европейского механизма регулирования обменных курсов.

Слайд 75Вопросы для самопроверки

к теме 5:

Дайте определение фундаментального анализа.

Цели и задачи фундаментального

Понятие тренда и зоны консолидации.

4. Охарактеризуйте основные виды валютных пар по степени их ликвидности.

Слайд 76Анализ рынка Форекс

Кафедра Финансы и налоги

Преподаватель: к.э.н., старший преподаватель

Корень Андрей

Тема 6. История фундаментальных тенденций валютного рынка.

Слайд 77Этапы становления и развития современного валютного рынка.

С 1821 по 1914 г.

1914 г. — с началом первой мировой войны на ведущие позиции выходит доллар США. Появляется долларовая зона с составом из стран Северной и Латинской Америки.

1922 г. — конференция в Генуе. Было предусмотрено создание золотого эталона и системы резервной валюты на основании довоенной модели.

Слайд 78

1925г. - установление Великобританией золотого эталона на основе довоенного паритета фунта

1929 г. — биржевой крах в США. Сопровождался падением котировок акций приблизительно на 36%. Затем акции поднялись почти на половину величины падения, а за период с 1930 по 1932гг. снизились еще на 80%. Кризис дал толчок к коренным изменениям в экономической политике государства на финансовых рынках. Этот период обычно называют "Великой Депрессией".

1931 г. — паника на финансовом рынке Лондона, приведшая к фактической смене лидеров резервных валют. На первое место вышел доллар, а фунт отошел на вторые роли. Была вызвана затянувшейся депрессией в экономике США.

Этапы становления и развития современного валютного рынка.

Слайд 79Этапы становления и развития современного валютного рынка.

Сентябрь 1931 г. — отмена

1933 г. — отмена золотого эталона в США и введение свободно-плавающего курса доллара.

1933 г. — формирование "золотого блока". В него вошли Франция, Италия, Швейцария, Голландия, Бельгия и Люксембург. Цель создания — сохранить золотую обратимость своих валют на уровне паритетов, фиксированных в 20-х годах.

Слайд 80Этапы становления и развития современного валютного рынка.

30 января 1934 г. —

Март 1935 г. — выход из "золотого блока" Бельгии и девальвация бельгийского франка.

Сентябрь 1936 г. — полный распад "золотого блока".

25 сентября 1936г. — подписание Великобританией, Францией и США Трехстороннего соглашения, согласно которому эти страны взяли на себя взаимную ответственность за нормальное функционирование обменного рынка своих валют. Это был первый прецедент придания интервенционной деятельности центральных банков официальный характер.

Слайд 81Этапы становления и развития современного валютного рынка.

Июль 1944 г. — подписание

Декабрь 1945 г. — вступление в силу Бреттон-Вудских соглашений.

1947 г. — введение Италией свободного обменного курса к доллару США, имевшее разрушительные последствия для стерлинговой зоны. Это выражалось в появлении заниженного кросс-курса фунта к доллару через итальянскую лиру на уровне 2.60, по сравнению с официальным курсом 4 доллара за фунт.

15 июля 1947 г. — официальное заявление Великобритании о конвертируемости фунта стерлингов, которое впервые после войны восстановило перевод стерлинговых активов в долларовые и в золото.

Слайд 82Этапы становления и развития современного валютного рынка.

Август 1947 г. — приступил

20 августа 1947 г. — временная приостановка конвертируемости фунта стерлингов.

Июнь 1948 г. — проведение фундаментальной денежной реформы в ФРГ.

1 июля 1948 г. — принятие плана Маршалла о восстановлении разрушенной войной экономики стран Европы.

1948 г. — введение Францией свободного обменного курса к доллару США.

Апрель 1949 г. — проведение денежной реформы в Японии.

18 сентября 1949 г. — 35%-ная девальвация фунта по отношению к доллару. Новый курс — 2.80 долларов за фунт.

Слайд 83Этапы становления и развития современного валютного рынка.

1950 г. — основан Европейский

Март 1954 г. — введение Великобританией либерализационных мер по отношению к обмену фунта стерлингов на другие валюты. В результате произошло сближение рыночного и официального курсов фунта.

Февраль 1955 г. — фунт стерлингов фактически стал конвертируемым.

1958 г. — девальвация французского франка на 17.55 %, сопровождавшаяся успешной дефляционной политикой.

Слайд 84Этапы становления и развития современного валютного рынка.

27 декабря 1958 г. —

1959 г. — денежная реформа во Франции. Новый франк обменивался на сто старых.

20 октября 1960г. — цена на золото на свободном рынке Лондона достигла беспрецедентного уровня в 40 долларов за унцию, что угрожало стабильности доллара как мировой резервной валюты.

1960 г. — создание "золотого пула". Цель — сдерживание роста цены на золото, была достигнута. С конца 1960г. по конец 1967г. цена на золото никогда не превышала 35.35 долларов за унцию.

Слайд 85Этапы становления и развития современного валютного рынка.

1965 г. — крах на

18 ноября 1967 г. — девальвация фунта стерлингов на 14.3%. Основные причины — значительный объем военных долгов, обязательства второй резервной валюты, перестройка британской экономики. Последний удар по фунту последовал после июньской шестидневной войны на Ближнем Востоке, вала продаж фунтов арабскими странами и огромного торгового дефицита Великобритании.

15-17 марта 1968 г. — распад "золотого пула". Причина — резкий рост цен на золото.

Май 1968 г. — социальные волнения в Париже, на успокоение которых национальный банк Франции истратил большую часть своих валютных резервов. В итоге это привело к последующей девальвации французского франка.

Слайд 86Этапы становления и развития современного валютного рынка.

8 августа 1969 г. —

28 сентября 1969 г. — Германия приняла решение о введении плавающего курса своей валюты, что в дальнейшем привело к росту немецкой марки.

27 октября 1969 г. — ревальвация немецкой марки по отношению к доллару США на 9.3%.

1970 г. — весь год происходило снижение учетных ставок в США, инициировавшее кризис доллара.

3-5 мая 1971 г. — массированный сброс инвесторами долларов США.

9 мая 1971 г. — Швейцария и Австрия ревальвировали свои валюты соответственно на 7.1 и 5.1 процентов.

Слайд 87Этапы становления и развития современного валютного рынка.

Июнь 1972 г. — Великобритания

12 февраля 1973 г. — девальвация доллара по отношению к золоту с 38 до 42.2 долларов за тройскую унцию. Это решение вызвало целую серию смен фиксированных курсов и ревальвацию валют по их отношению к доллару

Март 1973 г. — Япония и европейские страны с твердой валютой приостановили свои обязательства по фиксированным обменным курсам.

Июль 1973 г. — управляющие центральных банков "Группы десяти" договорились заменить "управляемые колебания" на режим плавающих обменных курсов. Это решение означало конец эпохи официального долларового эталона, хотя фактически доллар США и по сей день является основной резервной валютой.

Слайд 88Этапы становления и развития современного валютного рынка.

19 апреля 1995 г. —

20 апреля 1995 г. — Япония понизила учетную ставку до исторически низкого уровня в 1%. При текущем на тот момент уровне инфляции (около 2%) реальный процент кредитования Банком Японии коммерческих банков оказался отрицательным.

25 апреля 1995 г. — встреча министров финансов "большой семерки" (США, Германия, Великобритания, Франция, Италия, Канада и Япония) в Вашингтоне. Выработано единое мнение относительно валютной политики. Принято решение о совместных интервенциях в помощь доллару с целью удержать его стремительное падение.

Слайд 89Этапы становления и развития современного валютного рынка.

29 мая 1995 г. —

Апрель 1996 г. — очередная встреча финансовых лидеров "большой семерки". На встрече было заявлено, что оптимальный курс доллар/японская йена находится возле отметки 110 йен за доллар. Германия и СТА договорились продолжить совместные усилия по поддержке доллара.

Слайд 90Этапы становления и развития современного валютного рынка.

Август 1996 г. — апрель1997

Январь 1997 г. — впечатляющий рост доллара США. Против немецкой марки и

японской йены доллар "потяжелел" более чем на 7%. Причина аналогична росту фунта стерлингов.

Слайд 91Вопросы для самопроверки

к теме 6:

Дайте характеристику основных тенденций валютного рынка за

Обоснуйте причины роста курса доллара США и японской Йены в период мирового финансового кризиса.

Каковы факторы, обуславливающие перемещение международных потоков капитала?

Назовите фундаментальные причины изменения курса рубля.

Слайд 92Анализ рынка Форекс

Кафедра Финансы и налоги

Преподаватель: к.э.н., старший преподаватель

Корень Андрей

Тема 7. Первичные показатели фундаментального анализа.

Слайд 93Курс валюты реагирует:

На выход макроэкономической статистики, выходящей, как правило, ежемесячно.

Реакция становится

В результате выхода важных и непредсказуемых макроэкономических данных, курс валюты за несколько минут может вырасти / упасть на 1-2 процента.

Слайд 94Первичные фундаментальные показатели

К наиболее важным (первичным) показателям фундаментального анализа традиционно относят:

Показатели

Показатели динамики процентных ставок.

Слайд 95Реакция рынка

Показатели уровня безработицы

Показатели динамики процентных ставок

По данным показателям всегда делаются

При этом рыночная реакция на расхождения фактических и прогнозируемых фундаментальных показателей валютного рынка будет особенно сильной только при сильных расхождениях. В противном случае (при совпадении прогнозируемых и фактических показателей) реакция рынка минимальна, так как рынок учитывает изменение цен заранее.

Слайд 96Показатели уровня безработицы

Состояние рынка труда является основным фактором развития экономических процессов,

Анализ занятости в экономически развитых странах является актуальной задачей социально-экономической статистики; в США она как нигде, имеет детально проработанную структуру показателей и государство расходует немалые средства на ее сбор и анализ.

Трейдеры валютных рынков внимательно отслеживают основные индикаторы занятости: уровень безработицы, занятость в производственном секторе, средний уровень заработка, длительность рабочей недели и другие. Особую значимость для валютных рынков приобретают данные по занятости в переходных стадиях экономики, при переходе от рецессии к восстановлению или наоборот - при замедлении экономического роста.

Слайд 97Виды показателей занятости

Занятость в несельскохозяйственном секторе;

Уровень безработицы;

Продолжительность рабочей недели (Average Work

Показатель организованной занятости;

Показатель самостоятельной занятости.

Слайд 98Описание показателей занятости

Данные по занятости публикуются ежемесячно, в первую пятницу месяца.

Статистика также показывает, что household employment растет быстрее в стадии recovery, чем в период роста (expansion). Также в начале восстановления household employment растет быстрее, чем payrolls, так как занятость в собственном бизнесе при этом поднимается быстрее, чем увеличивается приём на работу фирмами.

Показатель занятости охватывает около 500 отраслей (несельскохозяйственных) выборкой в 340000 фирм, данными по оплате, численности и рабочим часам.

Слайд 99Процентные ставки

Ни один из индикаторов экономики и финансов не имеет для

(Interest Rate Differential), то есть разность процентных ставок, действующих по двум валютам - это главный фактор, непосредственно определяющий относительную привлекательность пары валют, а следовательно, и возможный спрос на каждую из них.

Слайд 100Виды ставок

Ставка под которую коммерческие банки занимают деньги у центрального банка

Ставки, под которые банки занимают деньги друг у друга (ставки межбанковского заимствования - Interbank Offered Rate);

процентные ставки, определяющие доходность государственных ценных бумаг (Government Bonds Yields);

процентные ставки, под которые банки выдают кредиты своим клиентам (Lending Rates); процентные ставки, под которые коммерческие банки привлекают деньги в депозиты (Deposit Rates).

Слайд 101

Благодаря прозрачности границ для финансовых капиталов, инвестор сегодня может выбирать наиболее

Поэтому, если японский инвестор (инвестиционная компания, пенсионный фонд или страховая компания) имеет средства в триллионы йен и может получить доход по ним в виде процентов по депозиту в японском банке, в размере скажем, 0,1% годовых, то этот инвестор конечно же предпочтет долларовый депозит под 5,5% процентов годовых в американском банке, либо же он купит американские государственные облигации, по которым также выплачивается высокий доход

(причем гарантированно, что особенно важно для таких структур как пенсионные фонды, которые нуждаются именно в высоконадежных источниках доходов, из которых они выплачивают будущие пенсии).

Слайд 102Принцип работы процентных ставок

Чем больше процентная ставка по данной валюте по

А поскольку процентные ставки всегда тесно связаны между собой, высокие ставки банковского рынка означают и высокие ставки по государственным облигациям, а также высокие доходности по более рискованным облигациям акционерных обществ.

Словом, высокие процентные ставки делают данную валюту привлекательной в качестве инструмента инвестирования; а значит, спрос на нее на международном валютном рынке повышается и курс этой валюты растет.

Слайд 103Пример использования разницы процентных ставок

Известно, что в последние годы курс доллар

Благодаря очень низким процентным ставкам в Японии, японские финансовые структуры имели возможность заимствовать большие объемы йены под очень малые проценты (ниже 0,5% годовых) и, конвертируя их в доллары, приобретать государственные ценные бумаги США, имеющие высокую доходность (более 5% годовых).

Такие направленные на извлечение дохода операции привели к сильному снижению курса йены по отношению к доллару

Слайд 104Влияние процентных ставок

В целом влияние процентных ставок на валютные курсы достаточно

Во-первых, необходимо принимать во внимание не сами по себе процентные ставки, а реальные процентные ставки, учитывающие инфляцию

Во-вторых, рынок живет ожиданиями важных событий и готовится к ним, а не только реагирует на уже свершившиеся факты. Если складывается определенное мнение, что процентные ставки по данной валюте будут подняты, то дилеры начнут поднимать ее курс в ожидании его будущего повышения. И рынок длительное время может быть в этом оптимистическом настроении по данной валюте, благодаря чему успеет сформироваться ее восходящий тренд. Когда же, наконец, повышение ставок состоится на самом деле, валюта окажется уже в перекупленном состоянии.

Слайд 105Вопросы для самопроверки

к теме 7:

На основе чего делаются прогнозы показателей фундаментального

Что происходит в случае, когда прогнозируемые и фактические показатели фундаментального анализа не совпадают?

Дайте характеристику показателей уровня безработицы.

Какова взаимосвязь между курсом валюты и ставкой рефинансирования?

Слайд 106Анализ рынка Форекс

Кафедра Финансы и налоги

Преподаватель: к.э.н., старший преподаватель

Корень Андрей

Тема 8. Вторичные показатели фундаментального анализа.

Слайд 107К вторичным (неосновным) показателям фундаментального анализа относят:

Индекс потребительских цен;

Индекс цен производителей;

ВВП;

Промышленное производство;

Заказы на товары долгосрочного пользования;

Показатели объема запасов;

Объём покупки ценных бумаг иностранными инвесторами;

Объём сделок с недвижимостью на первичном и вторичном рынках.

Слайд 108Индекс потребительских цен

Индекс потребительских цен (Consumer Price Index, CPI) - основной

Индекс потребительских цен строится обычно на основе выбранной корзины товаров и услуг.

Выбор состава потребительской корзины является непростой задачей, и основывается на специальных статистических исследованиях, поскольку он должен отражать типичный для данной страны состав потребляемых благ, изменение цен на которые действительно объективно показывало бы направление происходящих экономических процессов.

Слайд 109Особенности показателя

CPI публикуется ежемесячно, обычно в десятый рабочий день месяца. Основная

Ввиду того что цены на продукты питания и энергоносители подвержены наибольшим изменениям (как циклическим, так и по причине различных экономических шоков), отдельно также поставляется индикатор Core CPI, в котором из состава корзины исключены продукты питания и источники энергии (CPI EX FOOD&ENERGY).

Слайд 110Основные особенности поведения CPI в бизнес-цикле:

Наибольшая волатильность (изменчивость) имеет место

Инфляция в сфере услуг запаздывает от инфляции на товарном рынке примерно на 6 - 9 месяцев;

- Инфляция имеет свой собственный цикл, запаздывающий по отношению к общему циклу роста экономики.

Слайд 111Индекс цен производителей

Индекс цен производителей (Producer Price Index, PPI) - индекс

PPI охватывает все стадии производства: сырье, промежуточные стадии, готовую продукцию, а также все сектора: промышленность, добычу, сельское хозяйство.

Цены импортных товаров в него не входят, но оказывают влияние на него через цены импортируемых сырья и комплектующих. Таким образом, главное отличие его от индекса потребительских цен в том, что он охватывает только товары, но не услуги, и на оптовом уровне их реализации.

Слайд 112Индекс цен производителей

Индекс цен производителей в США основан на выборке из

Core PPI = (PPI EX FOOD&ENERGY).

Если потребительские цены имеют свойство всегда расти, то цены производителей могут иметь и периоды вполне заметного падения.

Показатель PPI публикуется ежемесячно в десятый рабочий день месяца.

Слайд 113Валовой внутренний продукт, ВВП

ВВП – это общий показатель суммы добавленных

ВВП является обобщающим индикатором силы экономики (или наоборот, ее слабости в периоды спадов). Его связь с валютным курсом всегда очевидна и достаточно непосредственна - чем сильнее растет ВВП, тем крепче национальная валюта.

Для валютных рынков это один из главных индикаторов. Реакция на публикацию не только показателей роста основных экономик, но и их исправленных (уточненных) значений бывает весьма значительной.

Слайд 114

ВВП считается как в номинальном виде (в текущих ценах), так и

Кроме ВВП, используется также близкий к нему по смыслу показатель валового национального продукта (Gross National Product, GNP), который учитывает суммарное производство товаров и услуг резидентами данной страны, независимо от того, где он находятся, в пределах национальных границ или за рубежом.

Данные по ВВП выпускаются ежеквартально; обычное время выхода для США - 20-е число месяца, следующего за окончанием квартала. В течение последующих двух месяцев публикуются уточненные (пересмотренные - revised) значения показателя.

Данные, относящиеся к половине года, могут уточняться до трех лет спустя. При анализе динамики экономических циклов в терминах ВВП следует учитывать явления самых разных масштабов, от очень долгосрочных, как демографические факторы или мировые войны, до более краткосрочных причин, вызывающих дисбалансы в экономике.

Слайд 115Промышленное производство

Показатель объема промышленного производства (Industrial Production, IP) измеряет выпуск производственных

Является важным для валютного рынка, так как имеет прямое влияние на все показатели роста экономики, а следовательно, тесно связан с финансовой политикой.

Рост показателя означает укрепление экономики в целом, в том числе усиление позиций страны в мировой экономике, что должно повлечь за собой усиление конкурентоспособности товаров этой страны на мировых рынка, а значит, рост ее торгового баланса и курса национальной валюты.

В статистике США учет производства ведется по предприятиям, сгруппированным по 255 отраслям.

Слайд 116Использование производственных мощностей

Показатель использования производственных мощностей (Capacity Utilization, CAPU) представляет собой

Важное значение для валютного рынка этот индикатор имеет вследствие его тесной связи с динамикой делового цикла, благодаря которой он в сложные моменты ожидания изменений в политике центральных банков становится для рынка дополнительным ориентиром, подсказывающим возможные будущие решения ЦБ.

Слайд 117Заказы на товары длительного пользования

Показатель заказы на товары длительного пользования (Durable

Заказы по отраслям делятся на 4 основных категории: металлообработка (primary metals), машиностроение, электрическое оборудование и транспорт.

Индикатор важен для валютного рынка, поскольку является показателем уверенности потребителя. Большой объем заказов на дорогостоящие предметы показывает готовность потребителя тратить деньги, что стимулирует производство, а следовательно, и другие показатели экономики.

Поэтому высокие данные по товарам длительного пользования являются фактором, укрепляющим валютный курс.

Слайд 118Показатели объема запасов

Показатели, характеризующие динамику запасов и их соотношение с объемами

Источниками данных по ним являются производители товаров, оптовые и розничные торговцы. Публикуются в виде трех показателей: запасы, продажи и отношение запасов к реализации (Inventories to Shipments Ratio, INSR) ежемесячно, через 6 рабочих дней после выхода данных по товарам длительного пользования.

Показатели являются запаздывающими индикаторами делового цикла. Запасы растут быстрее в стадии спада, чем в восстановлении.

Слайд 119Объём сделок с недвижимостью на первичном и вторичном рынках.

Индикаторы жилищного строительства

Но к лету 1999 года, например, все индикаторы потребительского спроса в США рассматривались валютным рынком самым внимательным образом, поскольку FED видел в дальнейшем росте потребительского спроса источник инфляции, в борьбе против которой был готов поднять процентные ставки.

Кроме того, американские руководства по экономической статистике подчеркивают, что именно жилищное строительство было той движущей силой, которая поднимала американскую экономику из всех рецессии после Второй Мировой войны.

Слайд 120Вопросы для самопроверки

к теме 8:

Охарактеризуйте показатели индекса цен потребителей и производителей.

Влияет ли рост доходов и расходов населения на курс национальной валюты?

Какова периодичность выхода вторичных показателей фундаментального анализа?

Что показывают объёмы сделок с недвижимостью на первичном и вторичном рынках?

Слайд 121Анализ рынка Форекс

Кафедра Финансы и налоги

Преподаватель: к.э.н., старший преподаватель

Корень Андрей

Тема 9. Основы построения торговых систем, основанных на фундаментальном анализе валютного рынка.

Слайд 122Трендовые торговые системы

В результате мирового финансового кризиса многие валюты начинают дешеветь

Процесс падения стоимости валюты может носить достаточно долгосрочный характер, поэтому в таких ситуациях наиболее эффективными торговыми системами фундаментального анализа являются системы типа «продать - ждать»

Слайд 127Тестирование торговых систем

Чтобы узнать насколько разработанная торговая система надёжна и стоит

Работает ли данная система на исторических данных?

Для этого разработанные правила торговли проверяют на движении котировок в прошлом. В данном случае исследуется реакция именно на выход конкретных фундаментальных показателей.

Слайд 131Проверка исторических данных

На данных примерах показано как после выхода фундаментальных данных

Это связано с фиксацией прибыли крупнейшими участниками рынка!

Можно делать выводы о рентабельности сделок, основанных на входе в рынок в момент фиксации прибыли крупнейшими участниками рынка. Как правило, это возможно лишь в моменты выхода сильных фундаментальных данных.

Слайд 132Сделки на вторичных показателях

По описанному принципу возможны сделки и на вторичных

Однако, следует понимать, что колебания валютных котировок в данном случае будут ниже, а риск по осуществляемым сделкам значительно возрастёт.

Это высокорисковые сделки!

Слайд 135Вопросы для самопроверки

к теме 9:

Основные принципы построения торговых систем.

Для

Каковы положительные и отрицательные последствия сделок по усреднению позиции?

На каких принципах основаны кросс-курсовые торговые системы?

Слайд 136Анализ рынка Форекс

Кафедра Финансы и налоги

Преподаватель: к.э.н., старший преподаватель

Корень Андрей

Тема 10. Графическое представление данных международного валютного рынка Форекс.

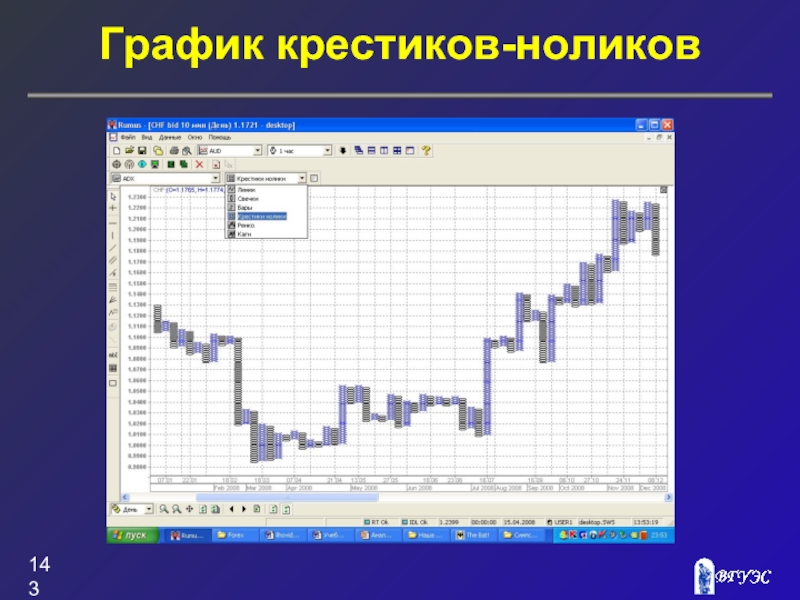

Слайд 137Виды графического представления данных

Линейное представление данных;

Представление данных в виде японских свечей;

Представление

График крестиков-ноликов.

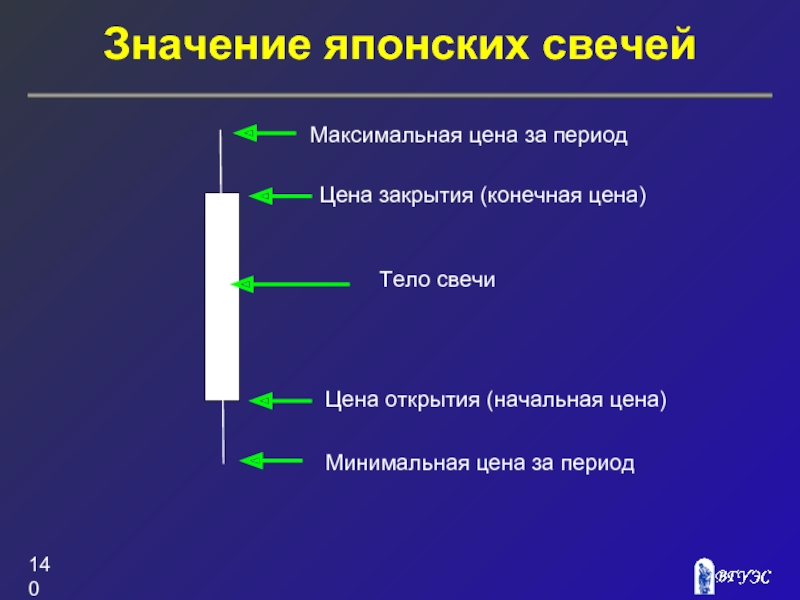

Слайд 140Значение японских свечей

Максимальная цена за период

Минимальная цена за период

Цена открытия

Цена закрытия (конечная цена)

Тело свечи

Слайд 141Цветовая информация

Обычно восходящие свечи, показывающие рост котировок валюты на графиках, изображаются

Белым, зелёным, розовым

Свечи показывающие нисходящее движение изображаются тёмными цветами:

Чёрным, серым, красным, синим

Слайд 144Сравнение различных типов графиков

В основе свечных графиков, также как и графиков

В этом отношении линейный график заметно проигрывает, поскольку строится только на основе информации о ценах открытия и закрытия. Значения же минимальной и максимальной цены выпадают.

Сегодня наиболее распространены свечные графики!

Слайд 145Банковские ордера

Банковские ордера – это приказы клиента банка купить или продать

Достоинство ордеров в том, что для совершения торговых операций не нужно всё время находится у торгового терминала

(достаточно проводить не более 1 часа в день на анализ рынка и выставление ордеров)

В данном случае техническая сторона исполнения сделок приходится на компьютерную банковскую систему.

Слайд 146Виды банковских ордеров

Простые ордера;

Взаимоотменяемые ордера;

Ордера по исполнению;

Плавающие ордера.

Слайд 147

Простой ордер – это один приказ на покупку или продажу валюты

Взаимоотменяемые ордера – это два ордера, которые устанавливаются одновременно. Когда один из них срабатывает, второй - автоматически ликвидируется банком.

Слайд 148

Ордера по исполнению – это такая система ордеров, при которой срабатывание

Плавающие ордера – это ордера, которые по заданным трейдером параметрам автоматически двигаются в направлении движения цены, тем самым увеличивая потенциальную прибыль.

Слайд 149Выводы

Сегодня торговля на рынке Форекс является максимально автоматизированным процессом, участие трейдера

Все остальные операции с высочайшей степенью точности будет исполнять сама компьютерная программа торговли, заложенная изначально в торговый терминал.

Слайд 150Вопросы для самопроверки

к теме 10:

В каких случаях используется свечное представление

Сущность и типы банковских ордеров.

Принципы работы взаимоотменяемых ордеров и ордеров по исполнению.

Причины использования линейных цифровых графиков.

Слайд 151Анализ рынка Форекс

Кафедра Финансы и налоги

Преподаватель: к.э.н., старший преподаватель

Корень Андрей

Тема 11. Теоретические основы технического анализа.

Слайд 152Определение

Технический анализ состоит в изучении прошлых цен с целью определения вероятного

Приверженец «чистого» технического анализа, наверное, объяснил бы это тем, что история повторяется.

Слайд 153Теория

Технический анализ — это исследования динамики рынка, чаше всего посредством графиков,

Исследования посредством графиков — это всего лишь набор инструментов, навыков и правил для работы на рынке.

Неоспоримо, что инструменты, навыки и правила технического анализа отфильтрованы поколениями инвесторов. Это материал, выстраданный опытом и отшлифованный мастерством тысяч трейдеров и профессионалов фондового рынка. Но материал этот — не застывшая мертвая форма. Принципиальная особенность его заключается в непрерывной эволюции. Инструменты, навыки и правила технического анализа постоянно меняются и трансформируются в условиях нелинейной среды меняющегося рынка. Все это переносит технический анализ из области механического исследования графиков в область искусства.

Слайд 154Принципы технического анализа

Рынок учитывает всё;

История повторяется;

Тенденция рано или поздно прервётся;

Использование математического

Логика;

Системный подход;

Использование графического представления данных.

Слайд 155Рынок учитывает всё

Есть довольно популярное мнение, что крупнейшие участники любого финансового

Слайд 156История повторяется

Закон технического анализа говорит о том, что любое рыночное событие

Следует отметить, что у этого принципа есть и свои недостатки, поскольку бывают ситуации (хотя и чрезвычайно редко), когда происходящее событие слишком уникально, как например, мировой финансовый кризис 2008 года.

Слайд 158Использование математического аппарата

Технический анализ невозможен без математики. Множество самых разнообразных индикаторов

Неотъемлемой частью технического анализа является использование теории вероятностей, которая позволяет значительно повысить вероятность получения прибыли или сократить потенциальную величину убытков.

Слайд 159Логика

Несомненно, что любая сделка на рынке Форекс должна быть логичной. Так,

При этом логичным будет не совершение противоположных этому правилу сделок.

Логика проявляется ещё, например, и тогда, когда трейдер отказывается от совершения сделок из-за высокой непредсказуемости рынка (периоды высокой волатильности)

Слайд 160Системный подход

Необходимо учитывать всю совокупность влияющих на гипотезу (купить или продать

После чего следует делать выводы о достоверности данной гипотезы.

Правила по определению степени достоверности гипотезы получили название системного подхода, который с успехом применяется при анализе валютного рынка.

Слайд 161Использование графического представления данных

Технический анализ базируется на графических закономерностях, а значит,

Также графическую природу имеют и все индикаторы технического анализа, которые строятся непосредственно на графиках валютного курса.

Слайд 162Инструменты анализа

Инструментами технического анализа выступают разнообразные индикаторы технического анализа.

Индикатор технического

Y = F(х), где:

Y – значение индикатора;

X – значение цены валюты в заданные периоды времени.

Слайд 163Группы индикаторов

Трендовые индикаторы (скользящие);

Осцилляторы (RSI);

Индикаторы уровней поддержки и сопротивления (уровни Фибоначчи).

Каждую

Слайд 164Вопросы для самопроверки

к теме 11:

Понятие и сущность технического анализа финансовых рынков.

Каковы дополнительные инструменты технического анализа?

Практическое значение технического анализа.

Что показывают объёмы сделок с недвижимостью на первичном и вторичном рынках?

Слайд 165Анализ рынка Форекс

Кафедра Финансы и налоги

Преподаватель: к.э.н., старший преподаватель

Корень Андрей

Тема 12. Трендовые индикаторы технического анализа.

Слайд 166Определение

Тренд – это долгосрочное направление движения котировки вверх или вниз. Тренд

Основным индикатором тренда является скользящая средняя в любых её модификациях, которая показывает скорость и направление изменения цены.

Трендовые индикаторы – это индикаторы, дающие сигналы на покупку, когда цены долгое время растут, и на продажу – когда цены долгое время падают.

Слайд 167Цели анализа трендов

1)Оценить текущее направление динамики цены (тренд). Возможные варианты:

а) движение

б) движение вниз;

в) флэт (боковое движение).

2) Оценить срок и период действия данного направления. Может быть:

а) тренд краткосрочного действия;

б) тренд долгосрочного действия;

в) начало тренда;

г) зрелость тренда;

д) смерть, завершение тренда.

3) Оценить амплитуду колебания цены в действующем направлении (отклонение от текущих котировок):

а) слабое изменение курса;

б) сильное изменение курса.

Слайд 169Основное правило трендов

Перед анализом трендовых линий и моделей запомните одно из

Основное правило - не работайте против тренда!!!!

Слайд 170Ограничение!

И основное ограничение для вышеуказанного правила заключается в том, что если

Слайд 171Линии поддержки и сопротивления

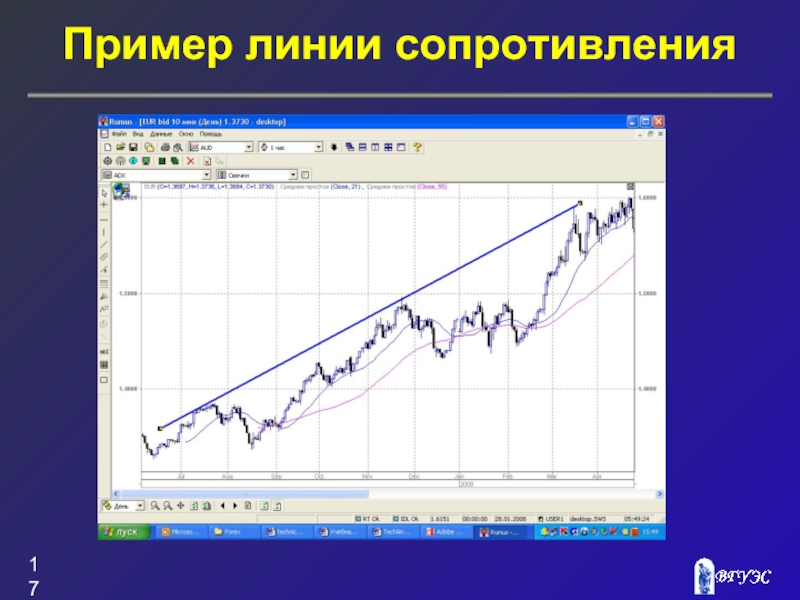

Линии сопротивления (resistance) и поддержки (support) являются фундаментом

Линия сопротивления соединяет важные максимумы (вершины, пики) рынка.

Она возникает в момент, когда покупатели больше либо не могут, либо не хотят покупать данный товар по более высоким ценам. Одновременно с каждым движением цены вверх нарастает сопротивление продавцов и увеличиваются продажи, что также оказывает понижательное давление на цену. Тренд вверх стопорится и как бы упирается в невидимый потолок, пробить который в настоящий момент не может. Аналогично с линией поддержки.

Слайд 173Практическое использование

Метод анализа линий сопротивления и поддержки помогает трейдерам следить за

Эти уровни особенно важны для постановки защитных стоп-приказов.

Существование этих линий основывается на памяти людей.

Если трейдер помнит о том, что недавно цена оттолкнулась от какого-либо уровня поддержки и пошла вверх, то в следующий раз он с большой долей вероятности предпочтет на этом уровне производить покупку. Если же цена оттолкнулась от уровня сопротивления и пошла вниз и трейдер об этом помнит, то, скорее всего, в следующий раз на этом уровне он будет продавать.

Слайд 174Срок жизни тренда и его жизненный цикл

Выделяют:

а) краткосрочный тренд;

б) среднесрочный тренд;

в)

Все тренды имеют различный срок жизни, который также еще различается и по периоду времени, за который производится анализ.

Долгосрочный тренд продолжается более 1 года. Средняя продолжительность долгосрочного тренда 2 - 2.5 года.

Среднесрочный длится от 3-6 месяцев до года.

К краткосрочным относятся тренды сроком от 1 дня до 3 месяцев.

Слайд 175Индикаторы скользящих средних

Скользящая средняя – это кривая, показывающая среднюю цену валюты

Среди скользящих средних выделяют три основных типа:

- простые скользящие средние;

- взвешенные скользящие средние;

- экспоненциальные скользящие средние.

Основной для применения рекомендуется экспоненциальная скользящая средняя.

Слайд 176Расчёт ПСС

Способ построения простых скользящих средних («Moving Average» - MA) сводится

МА = Сумма цен за период времени / порядок средней

Таким образом, мы видим, что это самая простая формула средней, с которой знаком человек. Соответственно она дает самые приближенные сигналы, как правило, незначительно запаздывающие.

Слайд 177Расчёт ВСС

При расчете взвешенных скользящих средних (Weighted Moving Average - WMA)

WMA = (Сумма произведения цен и весов) / (Сумма весов).