- Главная

- Разное

- Дизайн

- Бизнес и предпринимательство

- Аналитика

- Образование

- Развлечения

- Красота и здоровье

- Финансы

- Государство

- Путешествия

- Спорт

- Недвижимость

- Армия

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Закон денежного обращения презентация

Содержание

- 1. Закон денежного обращения

- 2. Рынок денег характеризуется спросом на деньги и

- 3. Спрос на деньги (определяется рыночным предпочтениями)

- 4. Спрос на деньги выражается долей совокупного богатства

- 5. В соответствии со сферами функционирования денег выделяют

- 6. Субъекты формируют спрос на деньги под влиянием:

- 7. Функция (уравнение) спроса на деньги отражает связь

- 9. Уравнение спроса на деньги классической школы (уравнение

- 10. Классическая теория предполагает далее два условных допущения:

- 11. Уравнение обмена может быть представлено в форме

- 13. Выводы: контролируя предложение денег, ЦБ полностью контролирует

- 14. Cпрос на деньги прямо пропорционален объему национального

- 15. Уравнение спроса на деньги кейнсианской школы

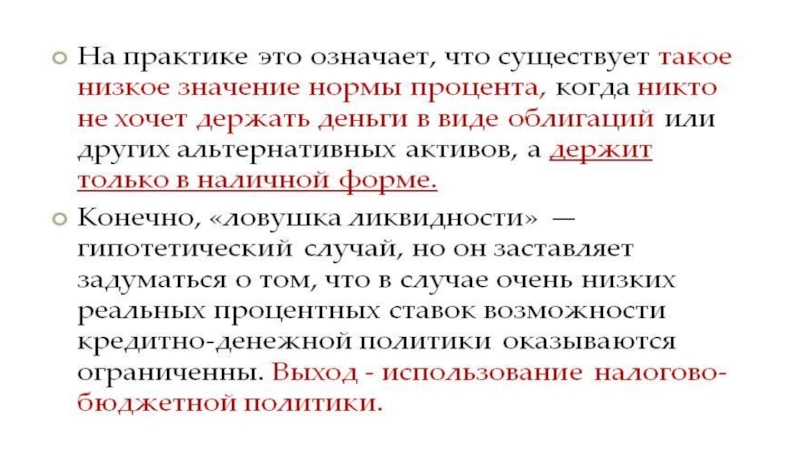

- 17. Кейнсианская теория придает большое значение такому фактору

- 19. Механизм предпочтения ликвидности: Каждому объему ВВП

- 20. Основная идея теории предпочтения ликвидности: цена

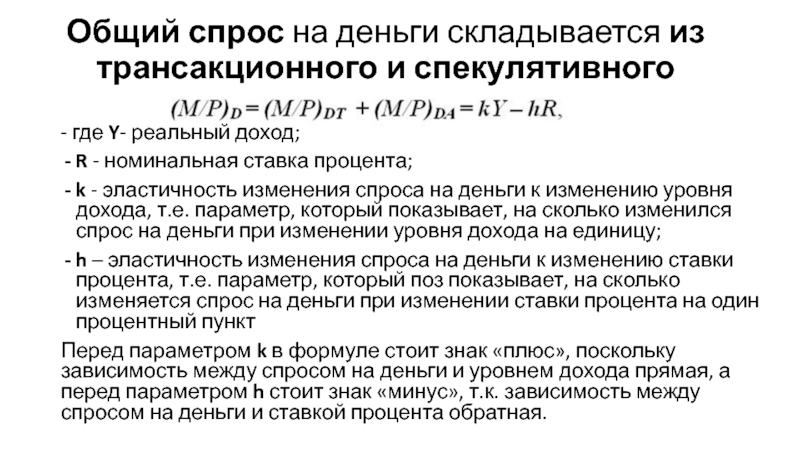

- 24. Общий спрос на деньги складывается из трансакционного

- 25. Предложение денег (обеспечивают Центральный Банк и банковская система)

- 26. Предложение денег – общее количество денег, находящихся

- 27. Результатом предложения денег ЦБ и системой коммерческих

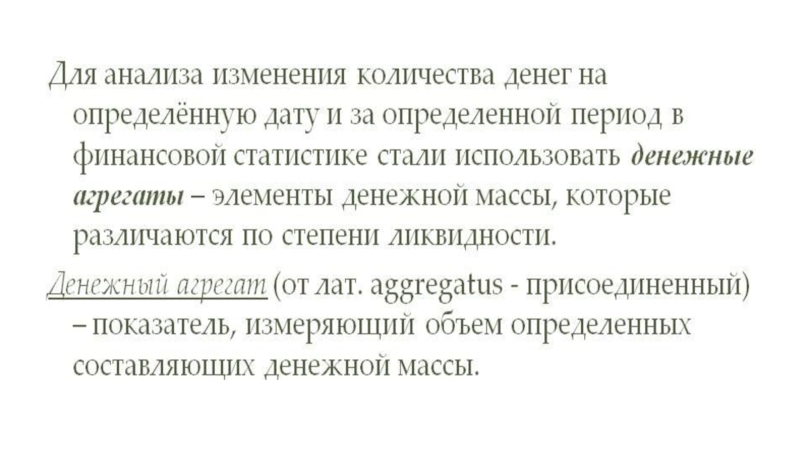

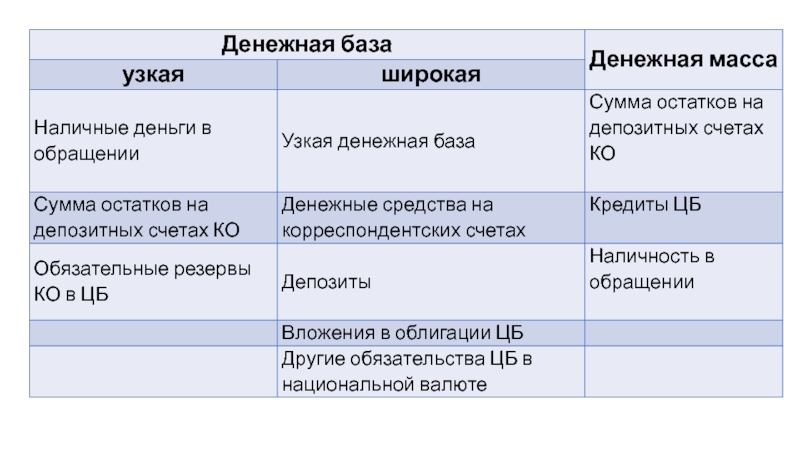

- 28. Денежная масса – это совокупность денежных средств

- 31. В настоящее время принято разделять денежную массу

- 32. Принципы построения денежных агрегатов Каждый следующий агрегат

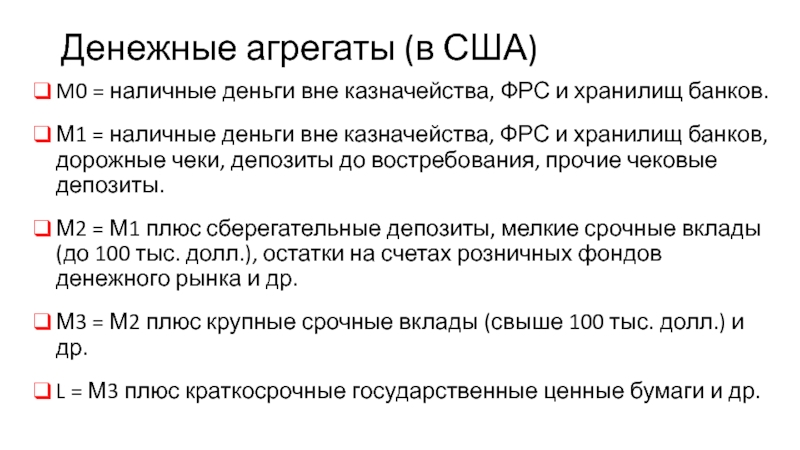

- 33. Денежные агрегаты (в США) M0 =

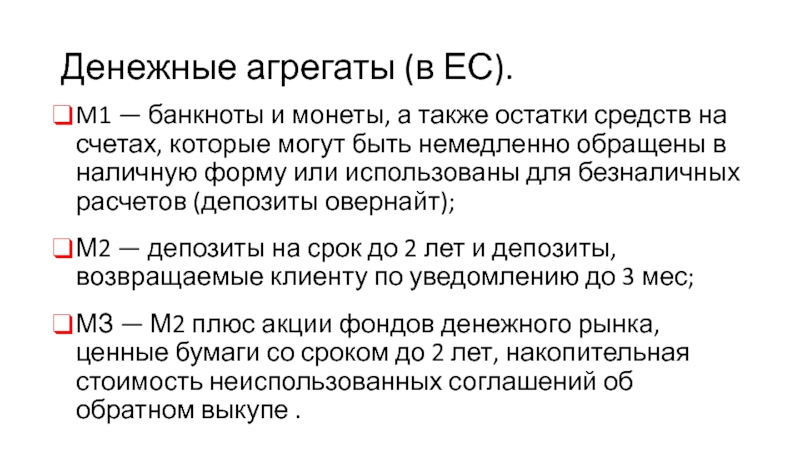

- 34. Денежные агрегаты (в ЕС). M1 — банкноты

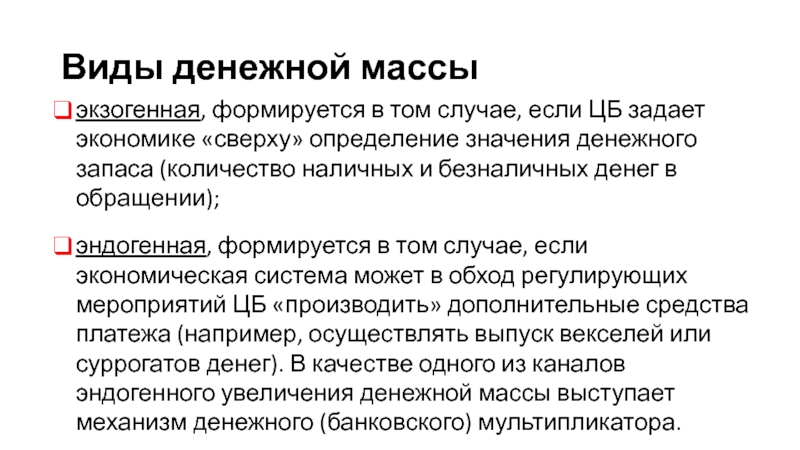

- 35. Виды денежной массы экзогенная, формируется в том

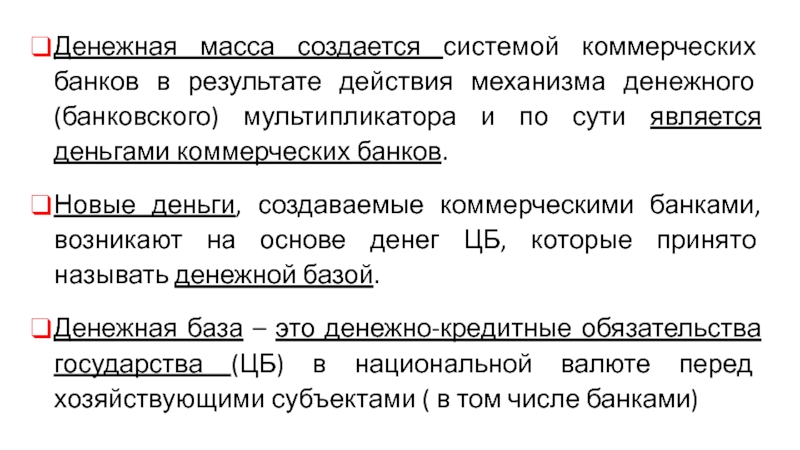

- 36. Денежная масса создается системой коммерческих банков в

- 37. В отличие от денежной массы денежная база

- 38. К числу источников денежной базы, называемых каналами

- 39. Статьями (направлениями) использования денежной базы являются:

- 40. Из денежной базы исключаются депозиты следующих клиентов,

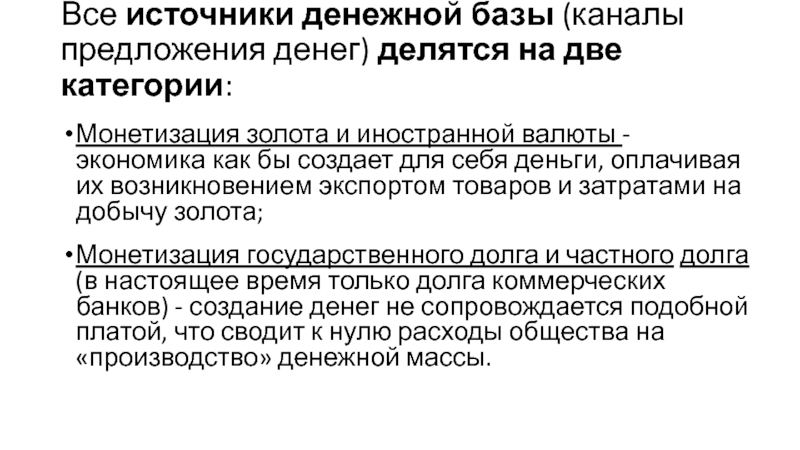

- 41. Все источники денежной базы (каналы предложения денег)

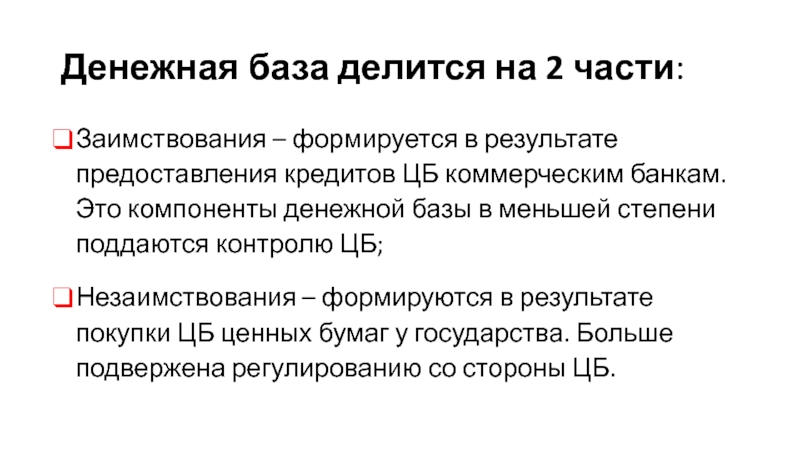

- 42. Денежная база делится на 2 части: Заимствования

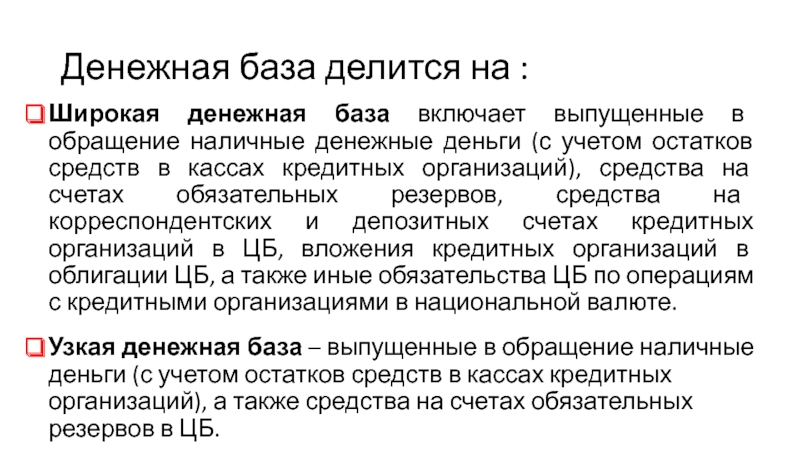

- 43. Денежная база делится на : Широкая денежная

Слайд 2Рынок денег характеризуется спросом на деньги и предложением денег

Спрос на деньги

Предложение денег определяется эмиссией денег и зависит от денежно-кредитной политики Центрального банка.

Слайд 4Спрос на деньги выражается долей совокупного богатства (дохода) экономического агента (предприятие,

Слайд 5В соответствии со сферами функционирования денег выделяют следующие виды спроса на

для осуществления потребительских расходов (сфера потребительских трансакций, сделок). Этот спрос формируется домашними хозяйствами

для покупки товаров инвестиционного характера (сфера трансакций производственного сектора, для покупки основного и оборотного капитала). Этот спрос от организаций и предприятий

для формирования сбережений. Его осуществляют производственный и общественный сектора экономики

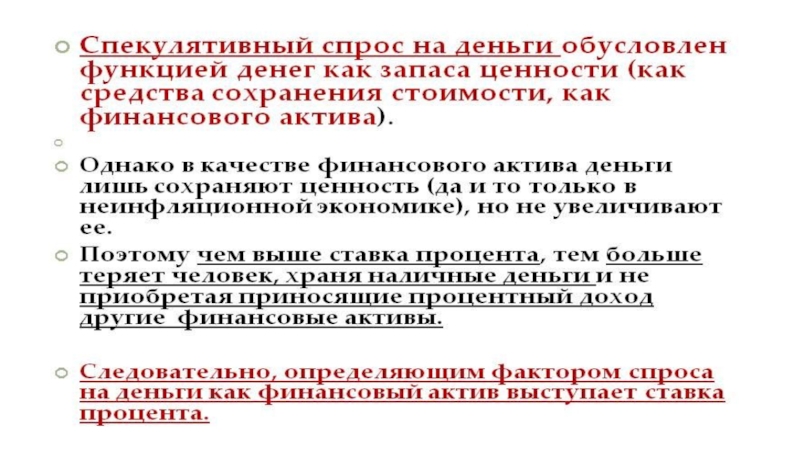

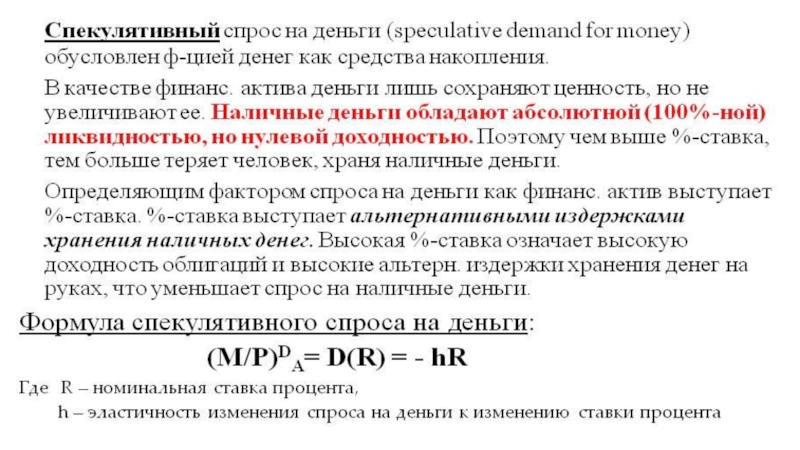

для финансовых спекуляций (для извлечения дохода от операций с ценными бумагами, валютными ценностями и другими финансовыми активами). Все сектора экономики

Слайд 6Субъекты формируют спрос на деньги под влиянием:

трансакционный мотив – он реализуется

мотив предосторожности – формируется в сфере сбережение;

спекулятивный мотив – действует в сфере финансовых спекуляций.

Слайд 7Функция (уравнение) спроса на деньги отражает связь между денежной массой, на

Алгоритм построения такой функции не одинаков в различных школах.

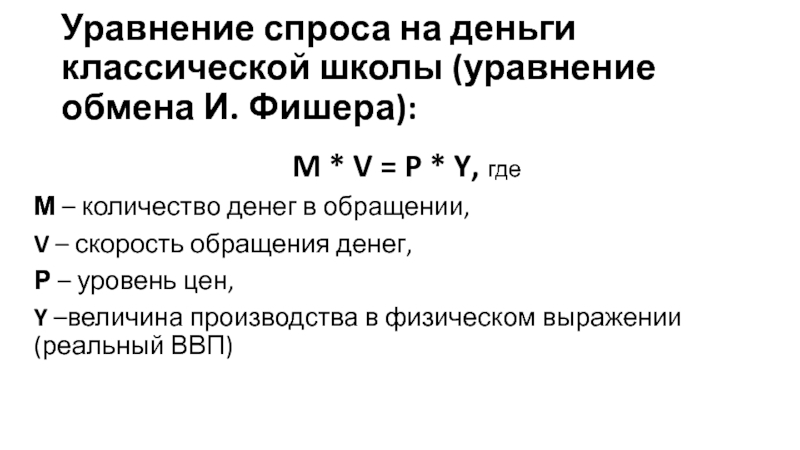

Слайд 9Уравнение спроса на деньги классической школы (уравнение обмена И. Фишера):

M *

М – количество денег в обращении,

V – скорость обращения денег,

Р – уровень цен,

Y –величина производства в физическом выражении (реальный ВВП)

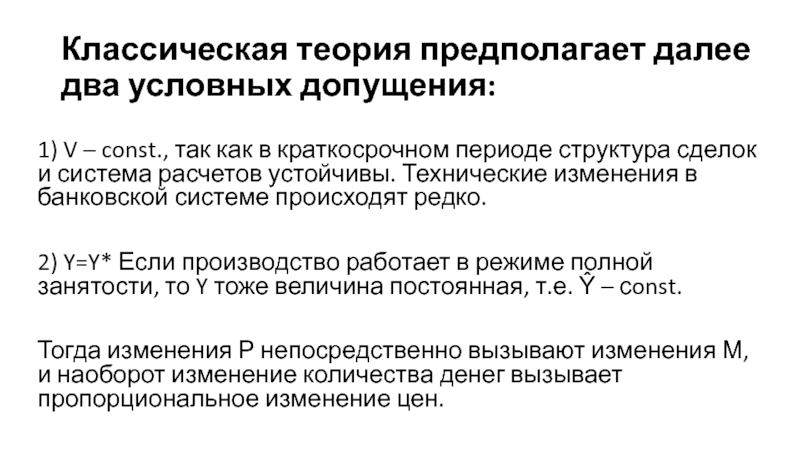

Слайд 10Классическая теория предполагает далее два условных допущения:

1) V – const., так

2) Y=Y* Если производство работает в режиме полной занятости, то Y тоже величина постоянная, т.е. Ŷ – сonst.

Тогда изменения Р непосредственно вызывают изменения М, и наоборот изменение количества денег вызывает пропорциональное изменение цен.

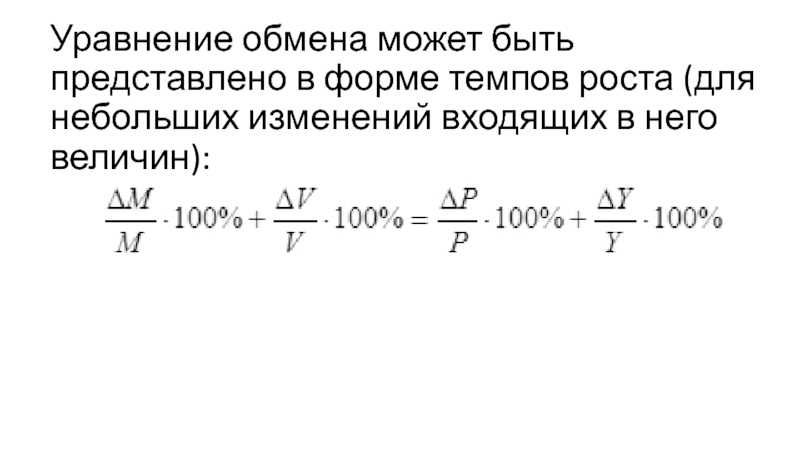

Слайд 11Уравнение обмена может быть представлено в форме темпов роста (для небольших

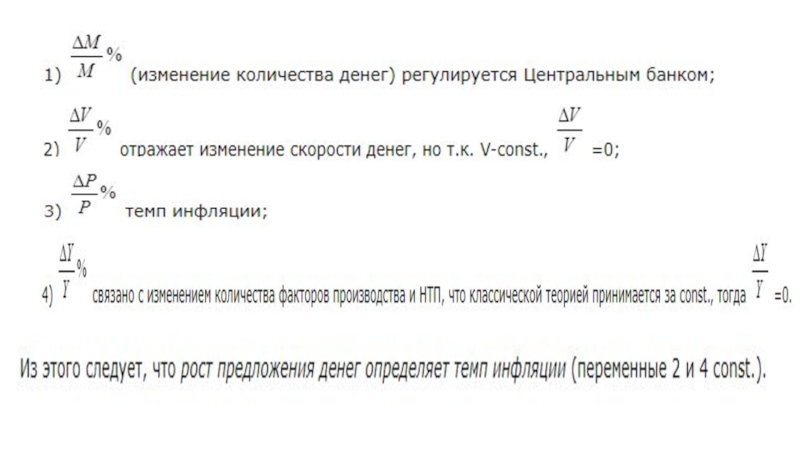

Слайд 13Выводы:

контролируя предложение денег, ЦБ полностью контролирует темп инфляции;

если ЦБ удерживает темп

если ЦБ увеличивает Мs, то и уровень цен повышается.

Слайд 14Cпрос на деньги прямо пропорционален объему национального производства в денежной форме

В классической школе спрос на деньги определяется не номинальным ВВП, а объемом трансакций (совокупным объемом сделок в экономике), задаваемым определенным уровнем номинального ВВП (P*Y).

Слайд 15Уравнение спроса на деньги

кейнсианской школы

M / P = ƒ (Y,

M / P – спрос на реальный денежный запас (реальный спрос на деньги),

Y – величина производства в физическом выражении (реальный ВВП),

i – ожидаемая норма процента по облигациям.

Слайд 17Кейнсианская теория придает большое значение такому фактору спроса, как ставка процента.

Дж. Кейнс рассматривал деньги не только как один из видов богатства, но и как подвижный и удобный платежный инструмент. Он утверждал, что часть активов, которую население хочет иметь в форме денег, зависит от того, насколько оно ценит свойство ликвидности, т.е. учитывал психологические факторы в поведении людей. Поэтому теория спроса на деньги в кейнсианской трактовке – это теория предпочтения ликвидности.

Слайд 19Механизм предпочтения ликвидности:

Каждому объему ВВП через потребительскую функцию соответствуют определенные

Остаток дохода население сберегает, при этом существует альтернатива:

разметить остаток дохода в ценные бумаги,

держать его в виде ликвидных средств (наличных денег и текущих банковских депозитов)

Слайд 20Основная идея теории предпочтения ликвидности: цена облигации обратно зависит от ставки

Когда ставка процента низкая, цены облигаций высокие, и люди будут продавать облигации, обменивая их на деньги, таким образом увеличивая спрос на деньги

Когда ставка процента высокая, цены облигаций низкие, и людям выгодно покупать облигации, уменьшая спрос на деньги

Слайд 24Общий спрос на деньги складывается из трансакционного и спекулятивного

- где Y-

R - номинальная ставка процента;

k - эластичность изменения спроса на деньги к изменению уровня дохода, т.е. параметр, который показывает, на сколько изменился спрос на деньги при изменении уровня дохода на единицу;

h – эластичность изменения спроса на деньги к изменению ставки процента, т.е. параметр, который поз показывает, на сколько изменяется спрос на деньги при изменении ставки процента на один процентный пункт

Перед параметром k в формуле стоит знак «плюс», поскольку зависимость между спросом на деньги и уровнем дохода прямая, а перед параметром h стоит знак «минус», т.к. зависимость между спросом на деньги и ставкой процента обратная.

Слайд 26Предложение денег – общее количество денег, находящихся в обращении.

Графически оно

Слайд 27Результатом предложения денег ЦБ и системой коммерческих банков выступает денежная масса,

Денежная масса является показателем совокупного объема денежных средств, находящихся в обращении и принадлежащих хозяйствующим субъектам.

Это макроэкономический показатель связан с другими показателями состояния экономики (процентной ставкой, ВНП, уровнем инфляции и др.)

Слайд 28Денежная масса – это совокупность денежных средств в валюте РФ, предназначенных

В настоящее время принято разделять денежную массу на денежные агрегаты

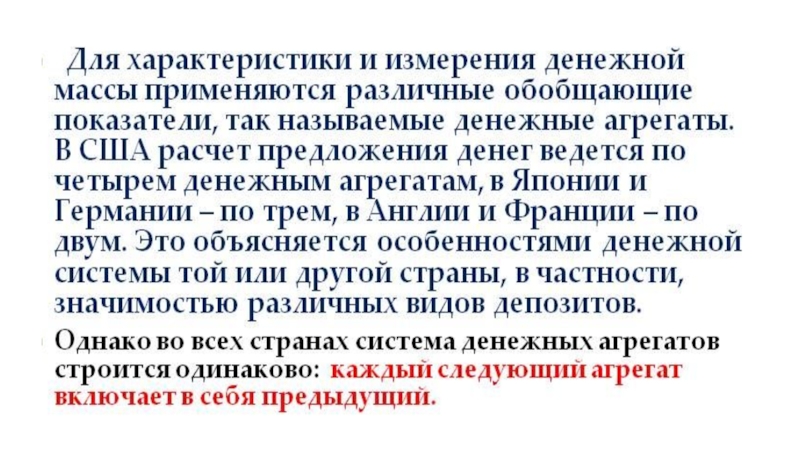

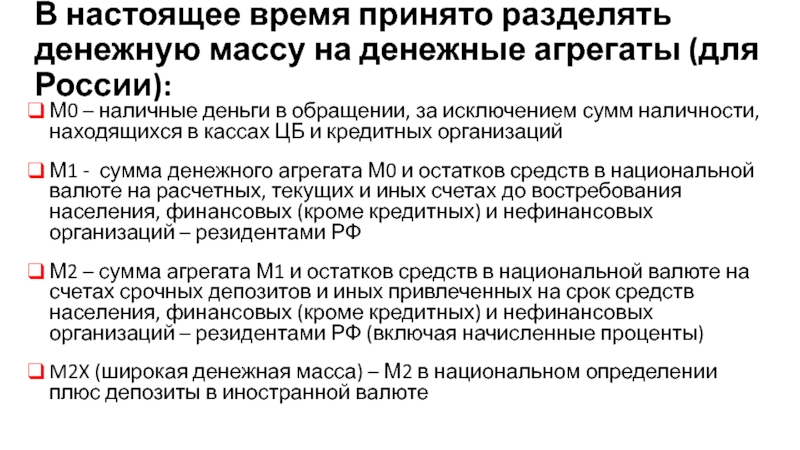

Слайд 31В настоящее время принято разделять денежную массу на денежные агрегаты (для

М0 – наличные деньги в обращении, за исключением сумм наличности, находящихся в кассах ЦБ и кредитных организаций

М1 - сумма денежного агрегата М0 и остатков средств в национальной валюте на расчетных, текущих и иных счетах до востребования населения, финансовых (кроме кредитных) и нефинансовых организаций – резидентами РФ

М2 – сумма агрегата М1 и остатков средств в национальной валюте на счетах срочных депозитов и иных привлеченных на срок средств населения, финансовых (кроме кредитных) и нефинансовых организаций – резидентами РФ (включая начисленные проценты)

M2X (широкая денежная масса) – М2 в национальном определении плюс депозиты в иностранной валюте

Слайд 32Принципы построения денежных агрегатов

Каждый следующий агрегат включает в себя предыдущий и

Каждый следующий агрегат является в целом более доходным, но менее ликвидным, чем предыдущий

Слайд 33Денежные агрегаты (в США)

M0 = наличные деньги вне казначейства, ФРС и

М1 = наличные деньги вне казначейства, ФРС и хранилищ банков, дорожные чеки, депозиты до востребования, прочие чековые депозиты.

М2 = М1 плюс сберегательные депозиты, мелкие срочные вклады (до 100 тыс. долл.), остатки на счетах розничных фондов денежного рынка и др.

М3 = М2 плюс крупные срочные вклады (свыше 100 тыс. долл.) и др.

L = М3 плюс краткосрочные государственные ценные бумаги и др.

Слайд 34Денежные агрегаты (в ЕС).

M1 — банкноты и монеты, а также остатки

М2 — депозиты на срок до 2 лет и депозиты, возвращаемые клиенту по уведомлению до 3 мес;

МЗ — М2 плюс акции фондов денежного рынка, ценные бумаги со сроком до 2 лет, накопительная стоимость неиспользованных соглашений об обратном выкупе .

Слайд 35Виды денежной массы

экзогенная, формируется в том случае, если ЦБ задает экономике

эндогенная, формируется в том случае, если экономическая система может в обход регулирующих мероприятий ЦБ «производить» дополнительные средства платежа (например, осуществлять выпуск векселей или суррогатов денег). В качестве одного из каналов эндогенного увеличения денежной массы выступает механизм денежного (банковского) мультипликатора.

Слайд 36Денежная масса создается системой коммерческих банков в результате действия механизма денежного

Новые деньги, создаваемые коммерческими банками, возникают на основе денег ЦБ, которые принято называть денежной базой.

Денежная база – это денежно-кредитные обязательства государства (ЦБ) в национальной валюте перед хозяйствующими субъектами ( в том числе банками)

Слайд 37В отличие от денежной массы денежная база не является денежным агрегатом,

Источники денежной базы представляют собой активы, которые ЦБ покупает у банков или государства, расплачиваясь своими деньгами (выпуская свои денежные обязательства).

Слайд 38К числу источников денежной базы, называемых каналами предложения денег ЦБ, относят:

золотовалютные

кредиты, предоставленные ЦБ коммерческим банками (так называемые кредиты рефинансирования), а также кредиты государству;

- учтенные ЦБ векселя хозяйствующих субъектов;

- государственные ценные бумаги, приобретенные ЦБ.

Слайд 39Статьями (направлениями) использования денежной базы являются:

выпущенные в обращение наличные деньги

остатки на счетах обязательных резервов в национальной валюте, депонируемые кредитными организациями в ЦБ;

средства на корреспондентских счетах кредитных организаций и депозитных счетах кредитных организаций в национальной валюте РФ;

вложения кредитных организаций в облигации ЦБ.

Направления использования денежной базы – это формы в которых возникают обязательства ЦБ перед их владельцами.

Слайд 40Из денежной базы исключаются депозиты следующих клиентов, обслуживаемых ЦБ:

Минфин (остатки

органы государственного управления (остатки средств региональных бюджетов в отделения федерального казначейства, в территориальных управлениях ЦБ).

Это связано с тем, что бюджетные ресурсы, аккумулированные за счет средств налогоплательщиков, представляют собой чистое изъятие денег со счетов хозяйствующих субъектов в банковской системе, а также с корреспондентских счетов кредитных организаций в ЦБ. Следовательно, эти деньги являются основой мультипликации денег в экономике.

Слайд 41Все источники денежной базы (каналы предложения денег) делятся на две категории:

Монетизация

Монетизация государственного долга и частного долга (в настоящее время только долга коммерческих банков) - создание денег не сопровождается подобной платой, что сводит к нулю расходы общества на «производство» денежной массы.

Слайд 42Денежная база делится на 2 части:

Заимствования – формируется в результате предоставления

Незаимствования – формируются в результате покупки ЦБ ценных бумаг у государства. Больше подвержена регулированию со стороны ЦБ.

Слайд 43Денежная база делится на :

Широкая денежная база включает выпущенные в обращение

Узкая денежная база – выпущенные в обращение наличные деньги (с учетом остатков средств в кассах кредитных организаций), а также средства на счетах обязательных резервов в ЦБ.