- Главная

- Разное

- Дизайн

- Бизнес и предпринимательство

- Аналитика

- Образование

- Развлечения

- Красота и здоровье

- Финансы

- Государство

- Путешествия

- Спорт

- Недвижимость

- Армия

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Векселя и облигации, IPO как инструменты привлечения инвестиций презентация

Содержание

- 1. Векселя и облигации, IPO как инструменты привлечения инвестиций

- 2. Россия, 630099, г.Новосибирск, ул. Советская, 37

- 3. Россия, 630099, г.Новосибирск, ул. Советская, 37

- 4. Россия, 630099, г.Новосибирск, ул. Советская, 37

- 5. Россия, 630099, г.Новосибирск, ул. Советская, 37

- 6. Россия, 630099, г.Новосибирск, ул. Советская, 37

- 7. Россия, 630099, г.Новосибирск, ул. Советская, 37

- 8. Россия, 630099, г.Новосибирск, ул. Советская, 37

- 9. Россия, 630099, г.Новосибирск, ул. Советская, 37

- 10. Россия, 630099, г.Новосибирск, ул. Советская, 37

- 11. Россия, 630099, г.Новосибирск, ул. Советская, 37

- 12. Россия, 630099, г.Новосибирск, ул. Советская, 37

- 13. Россия, 630099, г.Новосибирск, ул. Советская, 37

- 14. Россия, 630099, г.Новосибирск, ул. Советская, 37

- 15. Россия, 630099, г.Новосибирск, ул. Советская, 37

- 16. Россия, 630099, г.Новосибирск, ул. Советская, 37

- 17. Россия, 630099, г.Новосибирск, ул. Советская, 37

- 18. Россия, 630099, г.Новосибирск, ул. Советская, 37

- 19. Россия, 630099, г.Новосибирск, ул. Советская, 37

- 20. Россия, 630099, г.Новосибирск, ул. Советская, 37

- 21. Россия, 630099, г.Новосибирск, ул. Советская, 37

- 22. Россия, 630099, г.Новосибирск, ул. Советская, 37

- 23. Россия, 630099, г.Новосибирск, ул. Советская, 37

- 24. Россия, 630099, г.Новосибирск, ул. Советская, 37

- 25. Россия, 630099, г.Новосибирск, ул. Советская, 37

- 26. Россия, 630099, г.Новосибирск, ул. Советская, 37

- 27. Россия, 630099, г.Новосибирск, ул. Советская, 37

- 28. Россия, 630099, г.Новосибирск, ул. Советская, 37

- 29. Россия, 630099, г.Новосибирск, ул. Советская, 37

- 30. Россия, 630099, г.Новосибирск, ул. Советская, 37

- 31. Россия, 630099, г.Новосибирск, ул. Советская, 37

- 32. Россия, 630099, г.Новосибирск, ул. Советская, 37

- 33. Россия, 630099, г.Новосибирск, ул. Советская, 37

- 34. Россия, 630099, г.Новосибирск, ул. Советская, 37

- 35. Россия, 630099, г.Новосибирск, ул. Советская, 37

- 36. Россия, 630099, г.Новосибирск, ул. Советская, 37

- 37. Россия, 630099, г.Новосибирск, ул. Советская, 37

- 38. Россия, 630099, г.Новосибирск, ул. Советская, 37

- 39. Россия, 630099, г.Новосибирск, ул. Советская, 37

- 40. Россия, 630099, г.Новосибирск, ул. Советская, 37

- 41. Россия, 630099, г.Новосибирск, ул. Советская, 37

- 42. Россия, 630099, г.Новосибирск, ул. Советская, 37

- 43. Россия, 630099, г.Новосибирск, ул. Советская, 37

- 44. Россия, 630099, г.Новосибирск, ул. Советская, 37

- 45. Россия, 630099, г.Новосибирск, ул. Советская, 37

- 46. Спасибо за внимание!

Слайд 1Векселя и облигации, IPO как инструменты привлечения инвестиций

Игорь Валерьевич Ладыгин

к.т.н., директор

Слайд 2Россия, 630099, г.Новосибирск, ул. Советская, 37 Тел./факс: +7 (383) 211-90-90, www.bcs.ru/cons,

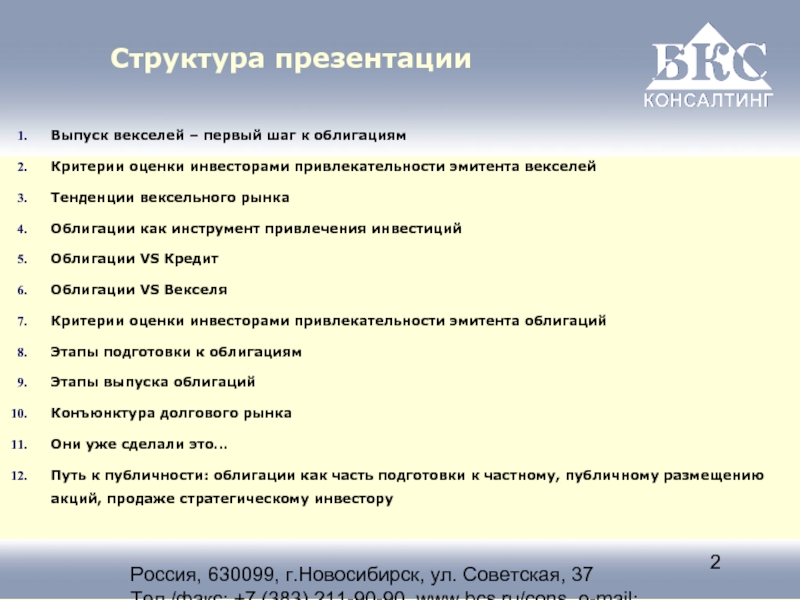

Структура презентации

Выпуск векселей – первый шаг к облигациям

Критерии оценки инвесторами привлекательности эмитента векселей

Тенденции вексельного рынка

Облигации как инструмент привлечения инвестиций

Облигации VS Кредит

Облигации VS Векселя

Критерии оценки инвесторами привлекательности эмитента облигаций

Этапы подготовки к облигациям

Этапы выпуска облигаций

Конъюнктура долгового рынка

Они уже сделали это…

Путь к публичности: облигации как часть подготовки к частному, публичному размещению акций, продаже стратегическому инвестору

Слайд 3Россия, 630099, г.Новосибирск, ул. Советская, 37 Тел./факс: +7 (383) 211-90-90, www.bcs.ru/cons,

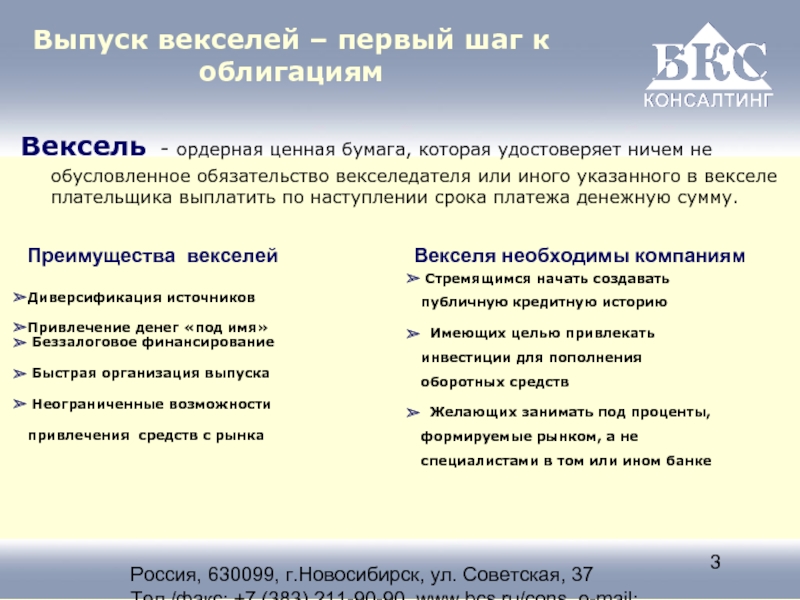

Выпуск векселей – первый шаг к облигациям

Вексель - ордерная ценная бумага, которая удостоверяет ничем не обусловленное обязательство векселедателя или иного указанного в векселе плательщика выплатить по наступлении срока платежа денежную сумму.

Преимущества векселей

Диверсификация источников

Привлечение денег «под имя»

Беззалоговое финансирование

Быстрая организация выпуска

Неограниченные возможности

привлечения средств с рынка

Векселя необходимы компаниям

Стремящимся начать создавать публичную кредитную историю

Имеющих целью привлекать инвестиции для пополнения оборотных средств

Желающих занимать под проценты, формируемые рынком, а не специалистами в том или ином банке

Слайд 4Россия, 630099, г.Новосибирск, ул. Советская, 37 Тел./факс: +7 (383) 211-90-90, www.bcs.ru/cons,

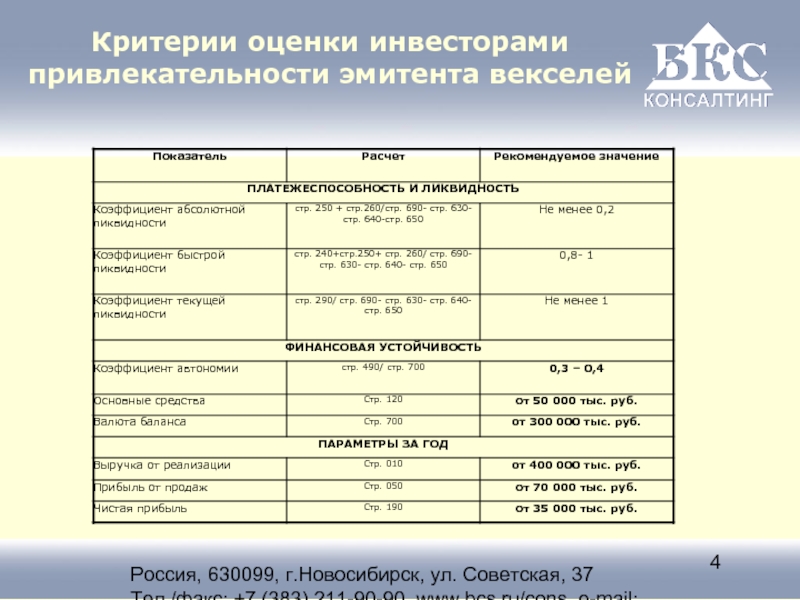

Критерии оценки инвесторами привлекательности эмитента векселей

Слайд 5Россия, 630099, г.Новосибирск, ул. Советская, 37 Тел./факс: +7 (383) 211-90-90, www.bcs.ru/cons,

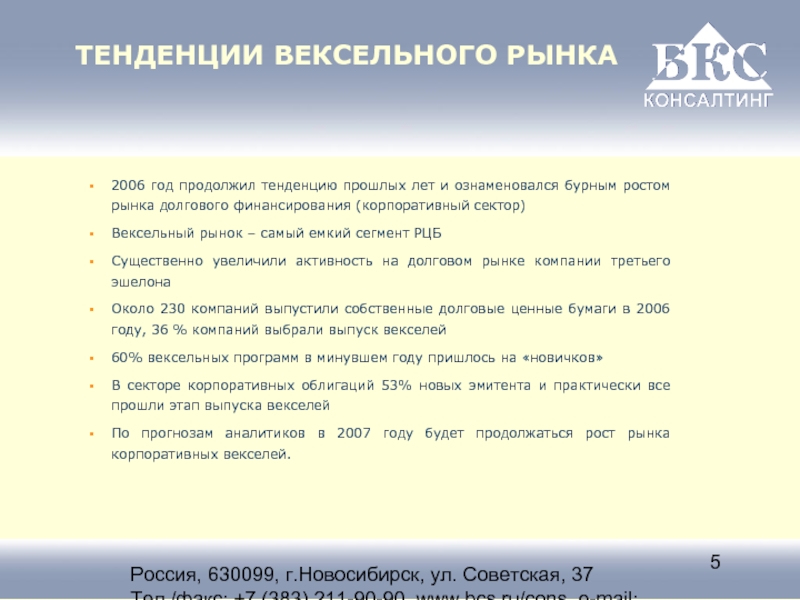

ТЕНДЕНЦИИ ВЕКСЕЛЬНОГО РЫНКА

2006 год продолжил тенденцию прошлых лет и ознаменовался бурным ростом рынка долгового финансирования (корпоративный сектор)

Вексельный рынок – самый емкий сегмент РЦБ

Существенно увеличили активность на долговом рынке компании третьего эшелона

Около 230 компаний выпустили собственные долговые ценные бумаги в 2006 году, 36 % компаний выбрали выпуск векселей

60% вексельных программ в минувшем году пришлось на «новичков»

В секторе корпоративных облигаций 53% новых эмитента и практически все прошли этап выпуска векселей

По прогнозам аналитиков в 2007 году будет продолжаться рост рынка корпоративных векселей.

Слайд 6Россия, 630099, г.Новосибирск, ул. Советская, 37 Тел./факс: +7 (383) 211-90-90, www.bcs.ru/cons,

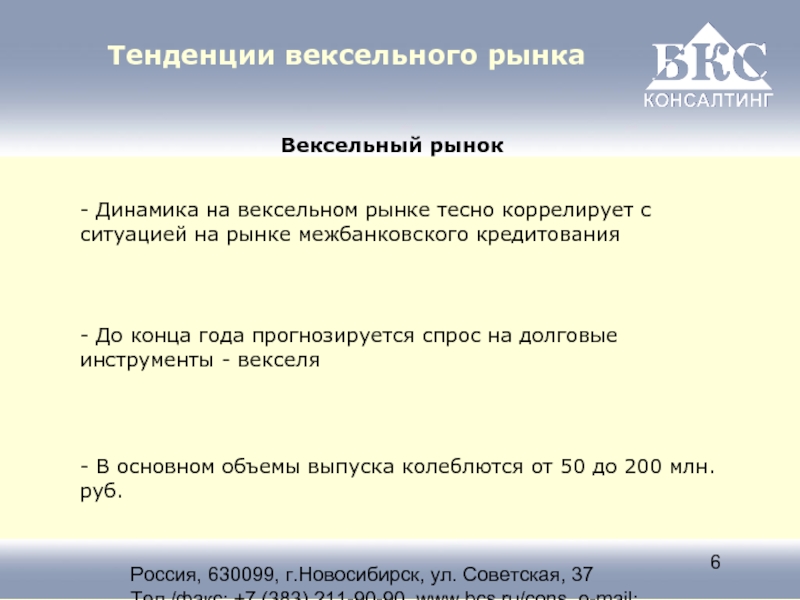

Вексельный рынок

- Динамика на вексельном рынке тесно коррелирует с ситуацией на рынке межбанковского кредитования

- До конца года прогнозируется спрос на долговые инструменты - векселя

- В основном объемы выпуска колеблются от 50 до 200 млн. руб.

Тенденции вексельного рынка

Слайд 7Россия, 630099, г.Новосибирск, ул. Советская, 37 Тел./факс: +7 (383) 211-90-90, www.bcs.ru/cons,

ТЕНДЕНЦИИ ВЕКСЕЛЬНОГО РЫНКА:

2006 г.

Срок обращения векселей в основном составляет 3 мес., 6 мес. и реже 9 мес.

Доходность существенно не изменилась и в среднем составляет:

− 3 мес.: 13,50%

− 6 мес.: 15,00%

− 9 мес.: 15,50%

Слайд 8Россия, 630099, г.Новосибирск, ул. Советская, 37 Тел./факс: +7 (383) 211-90-90, www.bcs.ru/cons,

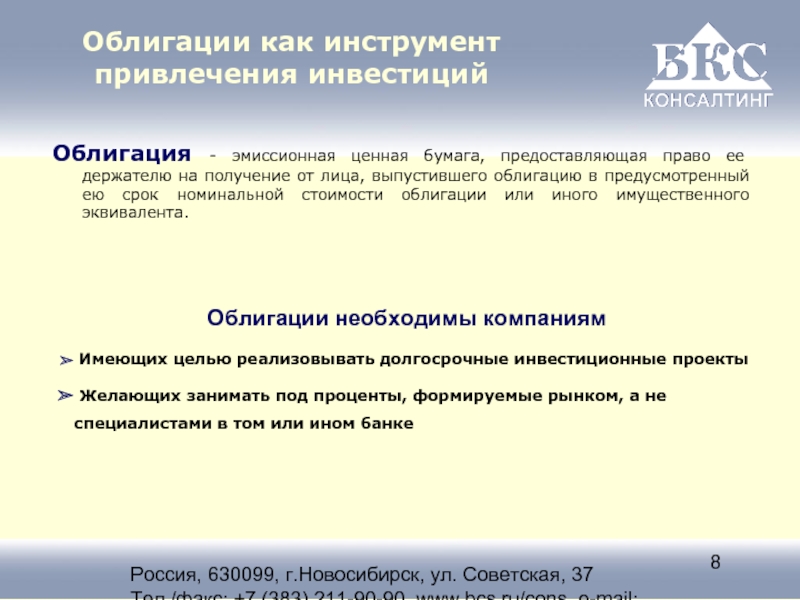

Облигации как инструмент привлечения инвестиций

Облигация - эмиссионная ценная бумага, предоставляющая право ее держателю на получение от лица, выпустившего облигацию в предусмотренный ею срок номинальной стоимости облигации или иного имущественного эквивалента.

Облигации необходимы компаниям

Имеющих целью реализовывать долгосрочные инвестиционные проекты

Желающих занимать под проценты, формируемые рынком, а не специалистами в том или ином банке

Слайд 9Россия, 630099, г.Новосибирск, ул. Советская, 37 Тел./факс: +7 (383) 211-90-90, www.bcs.ru/cons,

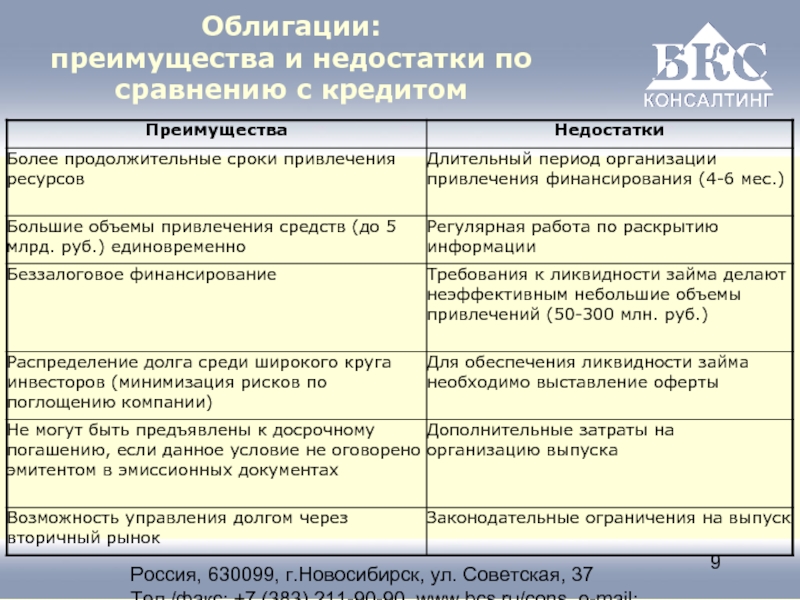

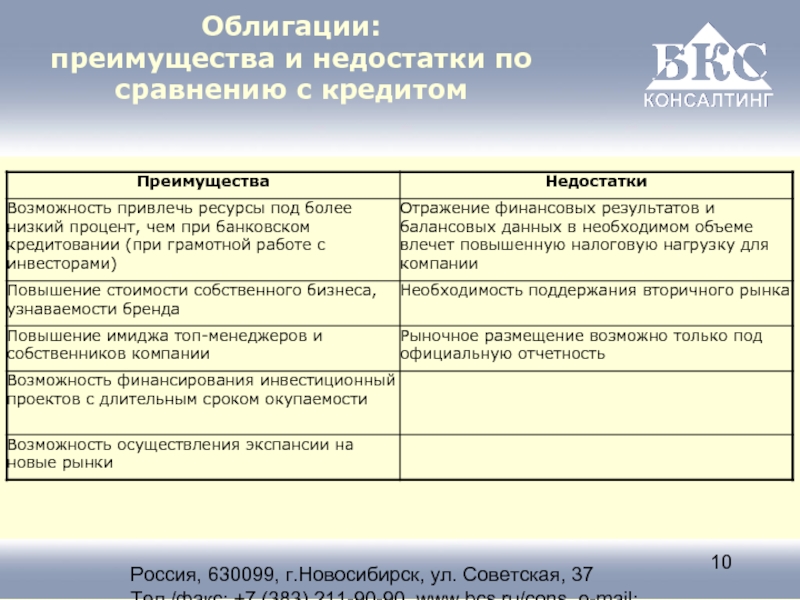

Облигации:

преимущества и недостатки по сравнению с кредитом

Слайд 10Россия, 630099, г.Новосибирск, ул. Советская, 37 Тел./факс: +7 (383) 211-90-90, www.bcs.ru/cons,

Облигации:

преимущества и недостатки по сравнению с кредитом

Слайд 11Россия, 630099, г.Новосибирск, ул. Советская, 37 Тел./факс: +7 (383) 211-90-90, www.bcs.ru/cons,

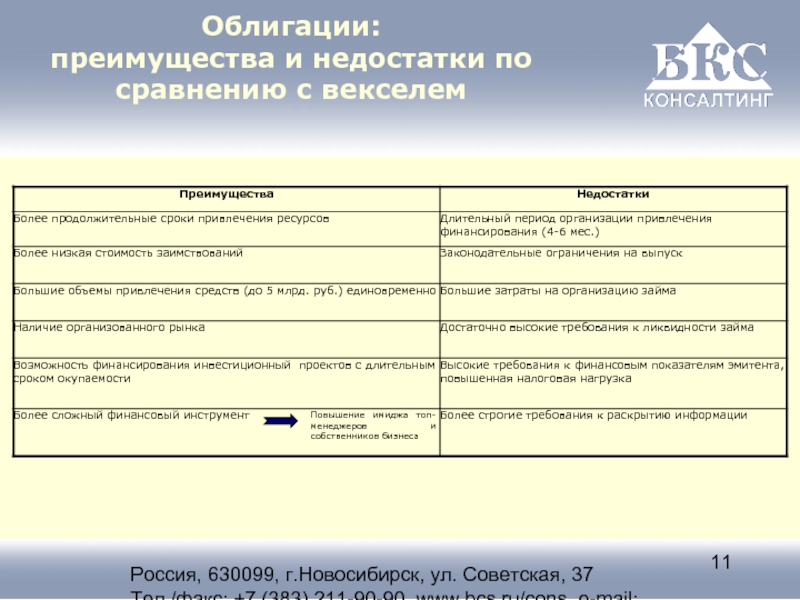

Повышение имиджа топ-менеджеров и собственников бизнеса

Облигации:

преимущества и недостатки по сравнению с векселем

Слайд 12Россия, 630099, г.Новосибирск, ул. Советская, 37 Тел./факс: +7 (383) 211-90-90, www.bcs.ru/cons,

Критерии оценки инвесторами привлекательности эмитента облигаций

Объем продаж – не менее 2 млрд. руб.

Стабильные позиции в отрасли

Долг/EBITDA – не более 3

EBITDA/проценты – не менее 4

Наличие положительной кредитной истории

Нормальный уровень финансовой устойчивости до и после выпуска облигаций

Прозрачная структура собственности

Слайд 13Россия, 630099, г.Новосибирск, ул. Советская, 37 Тел./факс: +7 (383) 211-90-90, www.bcs.ru/cons,

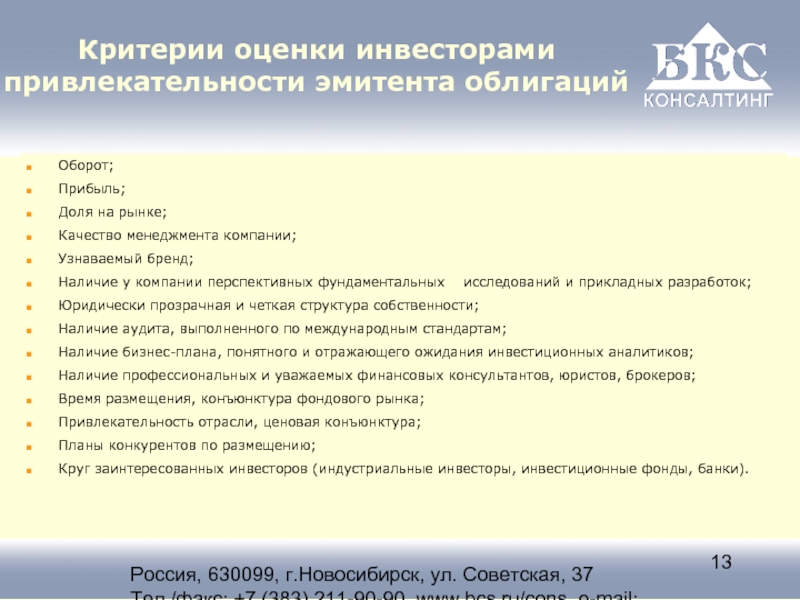

Критерии оценки инвесторами привлекательности эмитента облигаций

Оборот;

Прибыль;

Доля на рынке;

Качество менеджмента компании;

Узнаваемый бренд;

Наличие у компании перспективных фундаментальных исследований и прикладных разработок;

Юридически прозрачная и четкая структура собственности;

Наличие аудита, выполненного по международным стандартам;

Наличие бизнес-плана, понятного и отражающего ожидания инвестиционных аналитиков;

Наличие профессиональных и уважаемых финансовых консультантов, юристов, брокеров;

Время размещения, конъюнктура фондового рынка;

Привлекательность отрасли, ценовая конъюнктура;

Планы конкурентов по размещению;

Круг заинтересованных инвесторов (индустриальные инвесторы, инвестиционные фонды, банки).

Слайд 14Россия, 630099, г.Новосибирск, ул. Советская, 37 Тел./факс: +7 (383) 211-90-90, www.bcs.ru/cons,

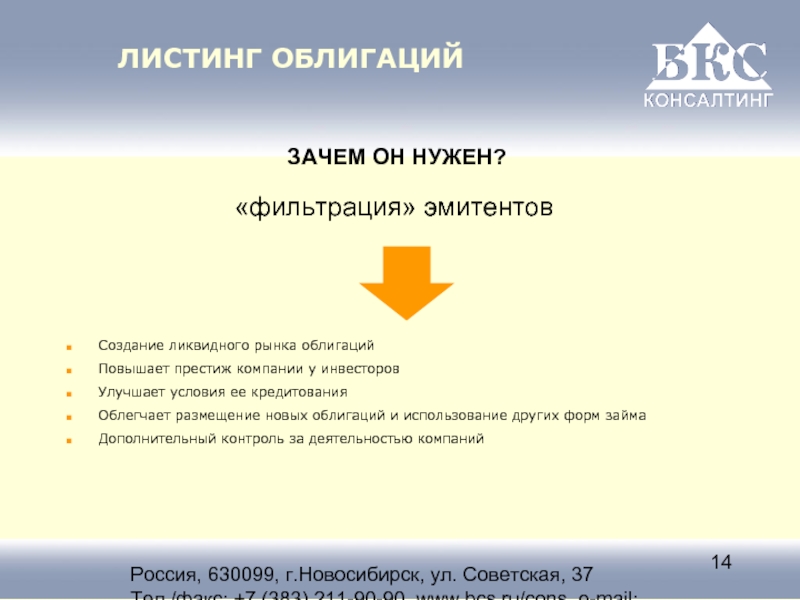

ЛИСТИНГ ОБЛИГАЦИЙ

ЗАЧЕМ ОН НУЖЕН?

Создание ликвидного рынка облигаций

Повышает престиж компании у инвесторов

Улучшает условия ее кредитования

Облегчает размещение новых облигаций и использование других форм займа

Дополнительный контроль за деятельностью компаний

«фильтрация» эмитентов

Слайд 15Россия, 630099, г.Новосибирск, ул. Советская, 37 Тел./факс: +7 (383) 211-90-90, www.bcs.ru/cons,

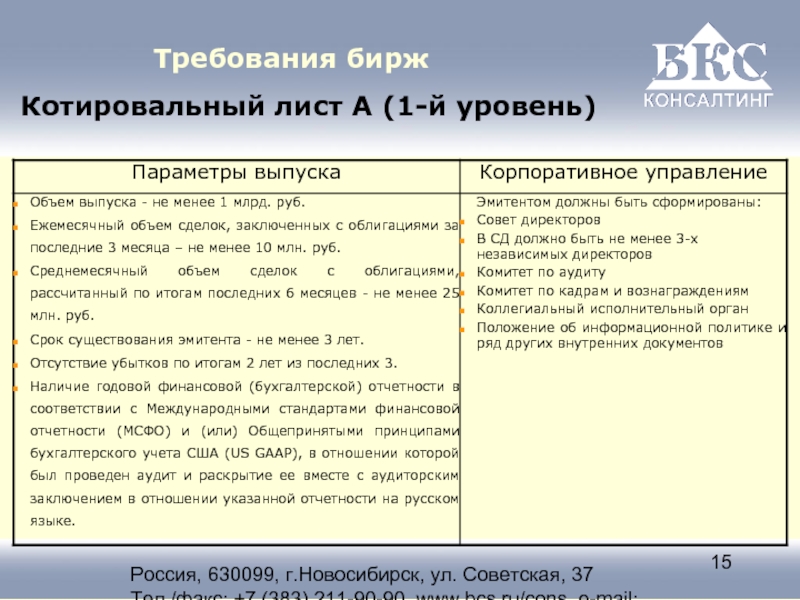

Требования бирж

Котировальный лист А (1-й уровень)

Слайд 16Россия, 630099, г.Новосибирск, ул. Советская, 37 Тел./факс: +7 (383) 211-90-90, www.bcs.ru/cons,

Требования бирж

Котировальный лист А (1-й уровень)

Высокие требования к эмитентам

ОБРАЩАЮТСЯ ТОЛЬКО

«ГОЛУБЫЕ ФИШКИ»

Слайд 17Россия, 630099, г.Новосибирск, ул. Советская, 37 Тел./факс: +7 (383) 211-90-90, www.bcs.ru/cons,

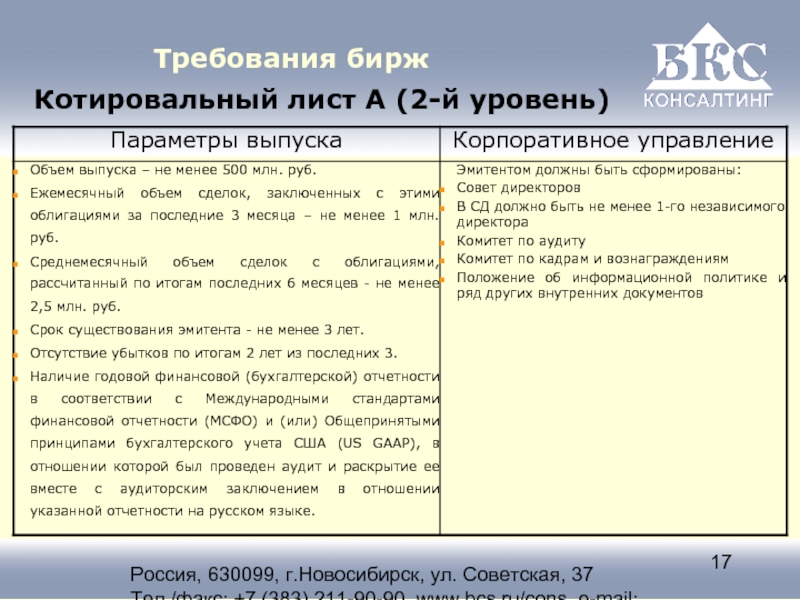

Требования бирж

Котировальный лист А (2-й уровень)

Слайд 18Россия, 630099, г.Новосибирск, ул. Советская, 37 Тел./факс: +7 (383) 211-90-90, www.bcs.ru/cons,

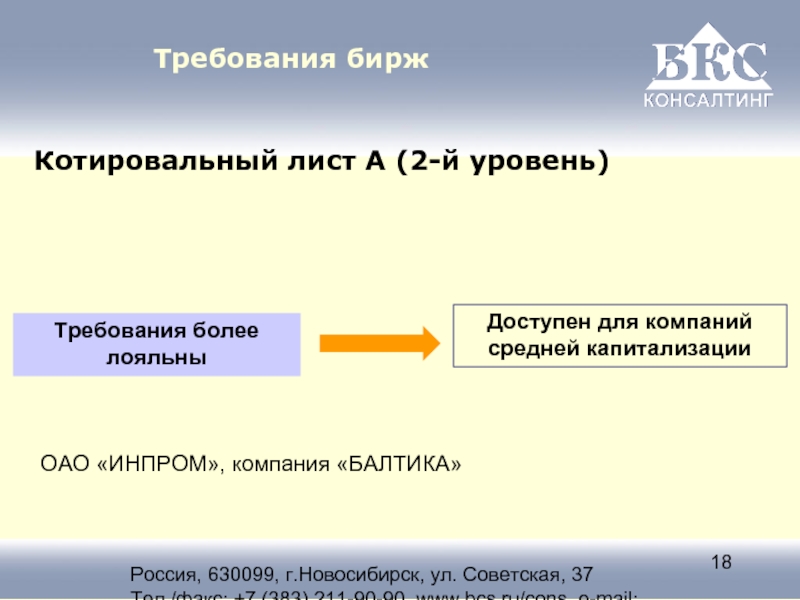

Требования бирж

Котировальный лист А (2-й уровень)

Требования более лояльны

Доступен для компаний средней капитализации

ОАО «ИНПРОМ», компания «БАЛТИКА»

Слайд 19Россия, 630099, г.Новосибирск, ул. Советская, 37 Тел./факс: +7 (383) 211-90-90, www.bcs.ru/cons,

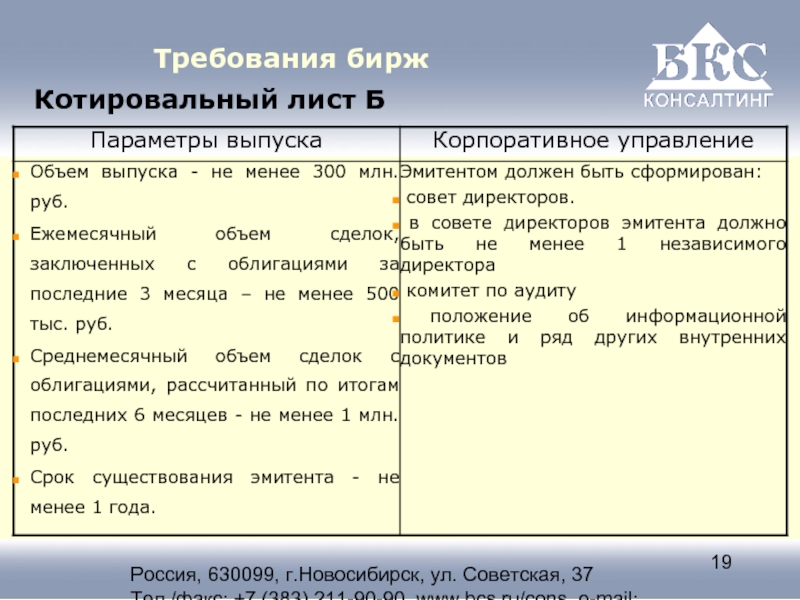

Требования бирж

Котировальный лист Б

Слайд 20Россия, 630099, г.Новосибирск, ул. Советская, 37 Тел./факс: +7 (383) 211-90-90, www.bcs.ru/cons,

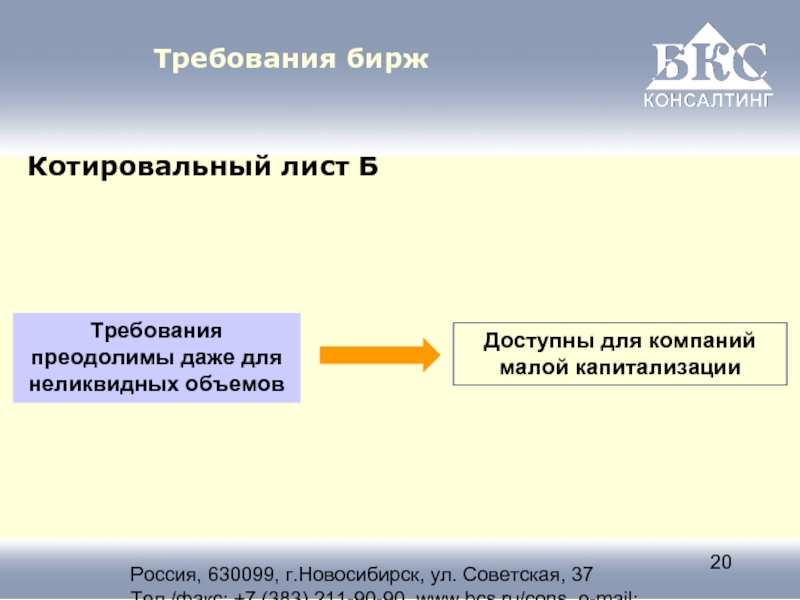

Требования бирж

Котировальный лист Б

Требования преодолимы даже для неликвидных объемов

Доступны для компаний малой капитализации

Слайд 21Россия, 630099, г.Новосибирск, ул. Советская, 37 Тел./факс: +7 (383) 211-90-90, www.bcs.ru/cons,

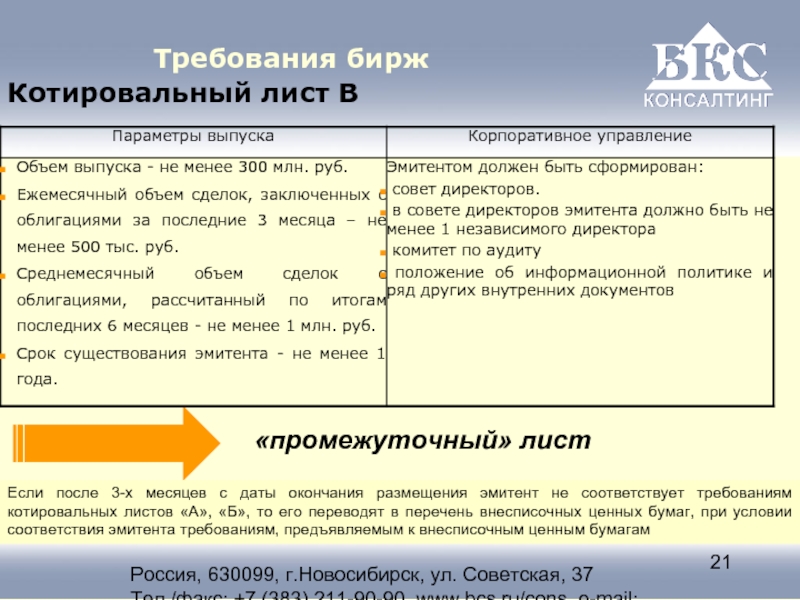

Требования бирж

Котировальный лист В

«промежуточный» лист

Если после 3-х месяцев с даты окончания размещения эмитент не соответствует требованиям котировальных листов «А», «Б», то его переводят в перечень внесписочных ценных бумаг, при условии соответствия эмитента требованиям, предъявляемым к внесписочным ценным бумагам

Слайд 22Россия, 630099, г.Новосибирск, ул. Советская, 37 Тел./факс: +7 (383) 211-90-90, www.bcs.ru/cons,

Этапы подготовки к облигациям

Слайд 23Россия, 630099, г.Новосибирск, ул. Советская, 37 Тел./факс: +7 (383) 211-90-90, www.bcs.ru/cons,

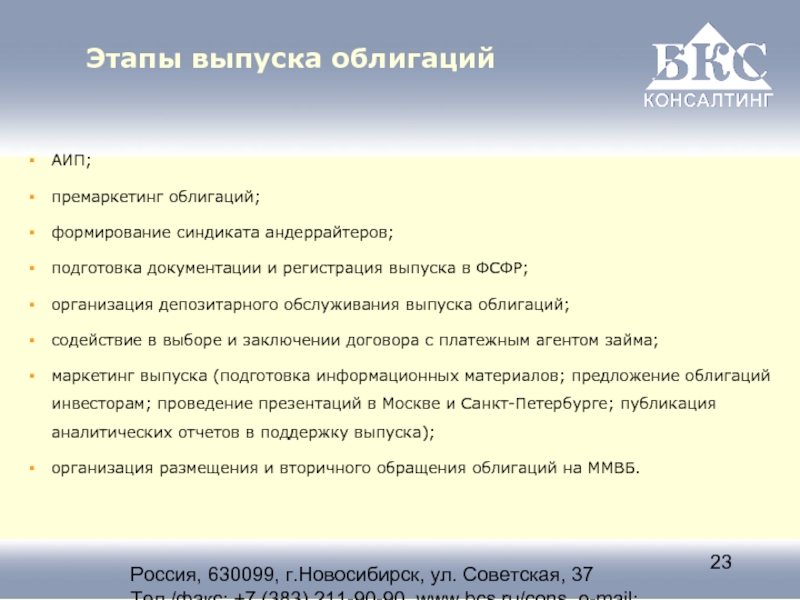

Этапы выпуска облигаций

АИП;

премаркетинг облигаций;

формирование синдиката андеррайтеров;

подготовка документации и регистрация выпуска в ФСФР;

организация депозитарного обслуживания выпуска облигаций;

содействие в выборе и заключении договора с платежным агентом займа;

маркетинг выпуска (подготовка информационных материалов; предложение облигаций инвесторам; проведение презентаций в Москве и Санкт-Петербурге; публикация аналитических отчетов в поддержку выпуска);

организация размещения и вторичного обращения облигаций на ММВБ.

Слайд 24Россия, 630099, г.Новосибирск, ул. Советская, 37 Тел./факс: +7 (383) 211-90-90, www.bcs.ru/cons,

КОНЪЮНКТУРА НА РЫНКЕ ДОЛГОВЫХ ЦЕННЫХ БУМАГ

«ФУНДАМЕНТ» РЕШЕНИЯ О ВЫПУСКЕ ВЕКСЕЛЕЙ ИЛИ ОБЛИГАЦИЙ

Конъюнктура долгового рынка

Слайд 25Россия, 630099, г.Новосибирск, ул. Советская, 37 Тел./факс: +7 (383) 211-90-90, www.bcs.ru/cons,

Конъюнктура долгового рынка: 2006 г.

Бурный рост долгового рынка

(По состоянию на конец 2006 года объем вексельного рынка оценивается в 547 млрд. рублей прирост за 2006 год составил 92 млрд. рублей или 20%, на конец 2005 года объем рынка равнялся 455 млрд. рублей и за 2004 год прирост в абсолютном выражении составлял 33 млрд. или 10%);

Рост количества размещений (280);

Рост количества новых эмитентов (42%).

Слайд 26Россия, 630099, г.Новосибирск, ул. Советская, 37 Тел./факс: +7 (383) 211-90-90, www.bcs.ru/cons,

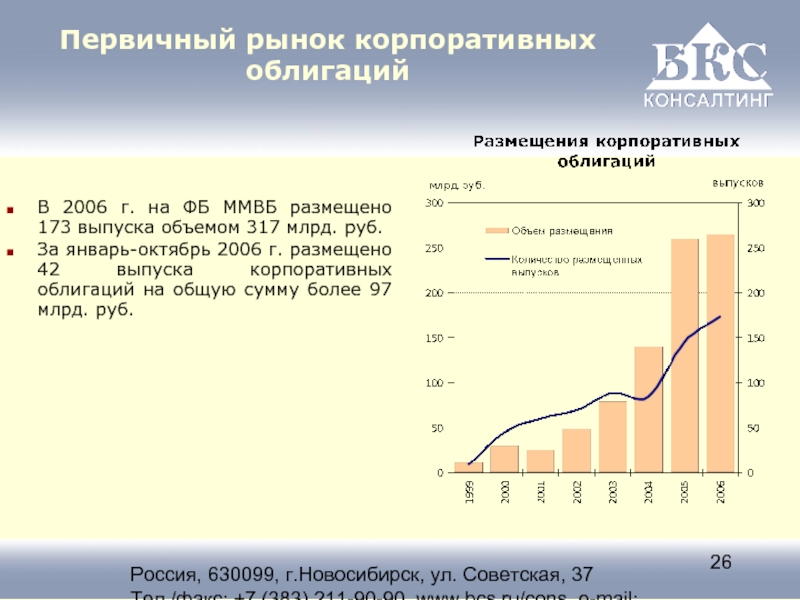

Первичный рынок корпоративных облигаций

В 2006 г. на ФБ ММВБ размещено 173 выпуска объемом 317 млрд. руб.

За январь-октябрь 2006 г. размещено 42 выпуска корпоративных облигаций на общую сумму более 97 млрд. руб.

Слайд 27Россия, 630099, г.Новосибирск, ул. Советская, 37 Тел./факс: +7 (383) 211-90-90, www.bcs.ru/cons,

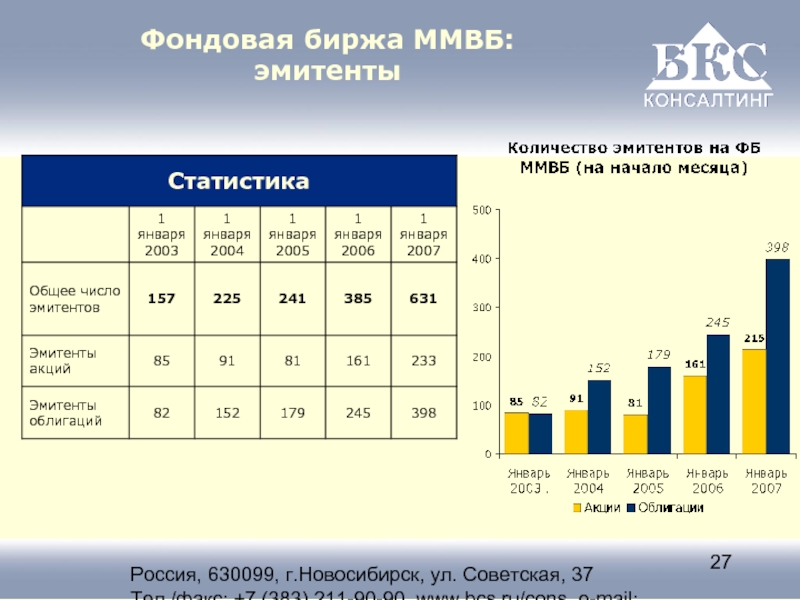

Фондовая биржа ММВБ:

эмитенты

Слайд 28Россия, 630099, г.Новосибирск, ул. Советская, 37 Тел./факс: +7 (383) 211-90-90, www.bcs.ru/cons,

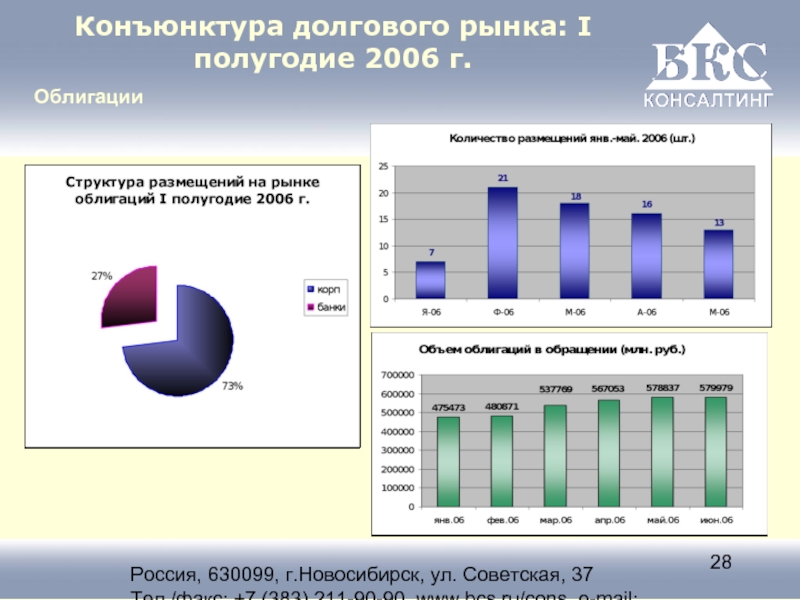

Конъюнктура долгового рынка: I полугодие 2006 г.

Облигации

Слайд 29Россия, 630099, г.Новосибирск, ул. Советская, 37 Тел./факс: +7 (383) 211-90-90, www.bcs.ru/cons,

Конъюнктура долгового рынка: I полугодие 2006 г.

Облигации

Отраслевой срез обращающихся на рынке облигаций на 01.01.2007

Корпоративные облигации в 2006 году.

Корпоративные облигации в 2005 году.

Изменения за год произошли следующие:

- незначительное увеличение среднего срока обращения облигаций

- на четверть увеличился средний объем размещения

- снижение средней процентной ставки более чем на 1%

В I полугодии 2006 года было аннулировано 3 облигационных выпуска.

Слайд 30Россия, 630099, г.Новосибирск, ул. Советская, 37 Тел./факс: +7 (383) 211-90-90, www.bcs.ru/cons,

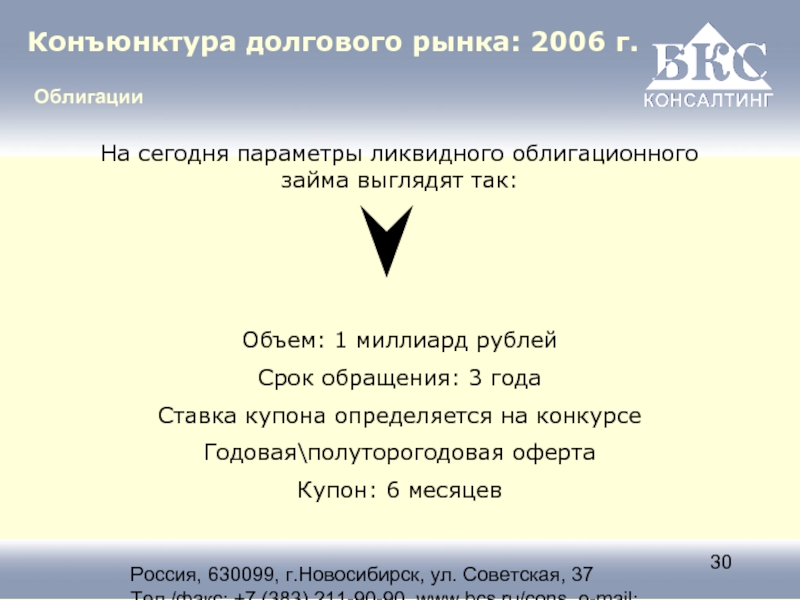

Конъюнктура долгового рынка: 2006 г.

Облигации

На сегодня параметры ликвидного облигационного займа выглядят так:

Объем: 1 миллиард рублей

Срок обращения: 3 года

Ставка купона определяется на конкурсе

Годовая\полуторогодовая оферта

Купон: 6 месяцев

Слайд 31Россия, 630099, г.Новосибирск, ул. Советская, 37 Тел./факс: +7 (383) 211-90-90, www.bcs.ru/cons,

Первичное публичное размещение акций

(IPO)

Слайд 32Россия, 630099, г.Новосибирск, ул. Советская, 37 Тел./факс: +7 (383) 211-90-90, www.bcs.ru/cons,

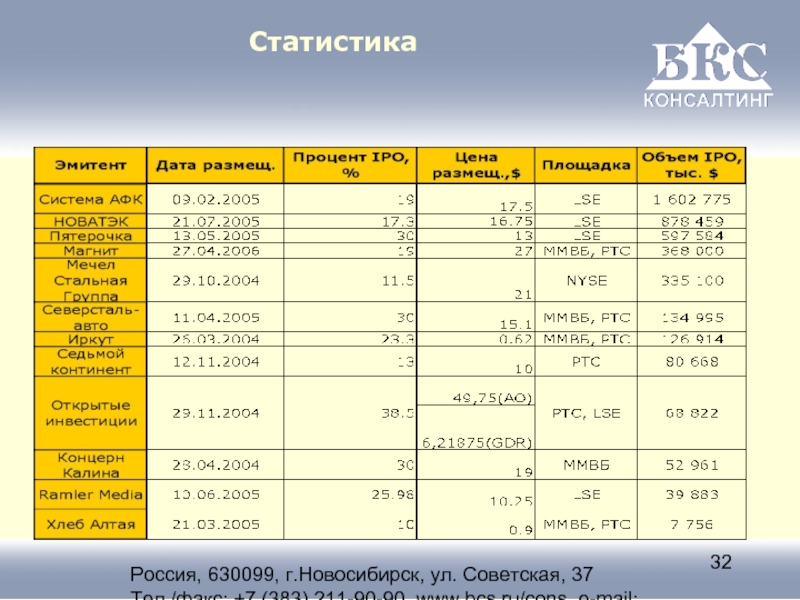

Статистика

Слайд 33Россия, 630099, г.Новосибирск, ул. Советская, 37 Тел./факс: +7 (383) 211-90-90, www.bcs.ru/cons,

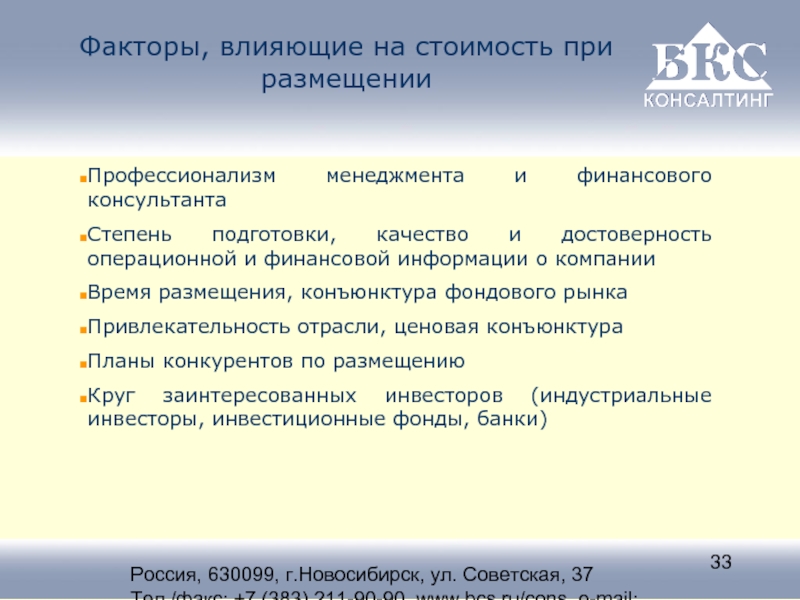

Факторы, влияющие на стоимость при размещении

Профессионализм менеджмента и финансового консультанта

Степень подготовки, качество и достоверность операционной и финансовой информации о компании

Время размещения, конъюнктура фондового рынка

Привлекательность отрасли, ценовая конъюнктура

Планы конкурентов по размещению

Круг заинтересованных инвесторов (индустриальные инвесторы, инвестиционные фонды, банки)

Слайд 34Россия, 630099, г.Новосибирск, ул. Советская, 37 Тел./факс: +7 (383) 211-90-90, www.bcs.ru/cons,

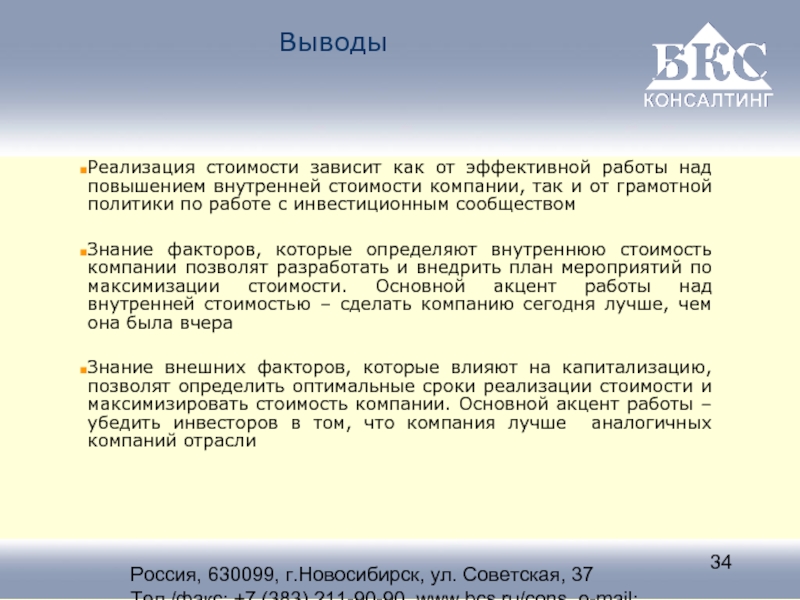

Выводы

Реализация стоимости зависит как от эффективной работы над повышением внутренней стоимости компании, так и от грамотной политики по работе с инвестиционным сообществом

Знание факторов, которые определяют внутреннюю стоимость компании позволят разработать и внедрить план мероприятий по максимизации стоимости. Основной акцент работы над внутренней стоимостью – сделать компанию сегодня лучше, чем она была вчера

Знание внешних факторов, которые влияют на капитализацию, позволят определить оптимальные сроки реализации стоимости и максимизировать стоимость компании. Основной акцент работы – убедить инвесторов в том, что компания лучше аналогичных компаний отрасли

Слайд 35Россия, 630099, г.Новосибирск, ул. Советская, 37 Тел./факс: +7 (383) 211-90-90, www.bcs.ru/cons,

Что принесет компании IPO?

Слайд 36Россия, 630099, г.Новосибирск, ул. Советская, 37 Тел./факс: +7 (383) 211-90-90, www.bcs.ru/cons,

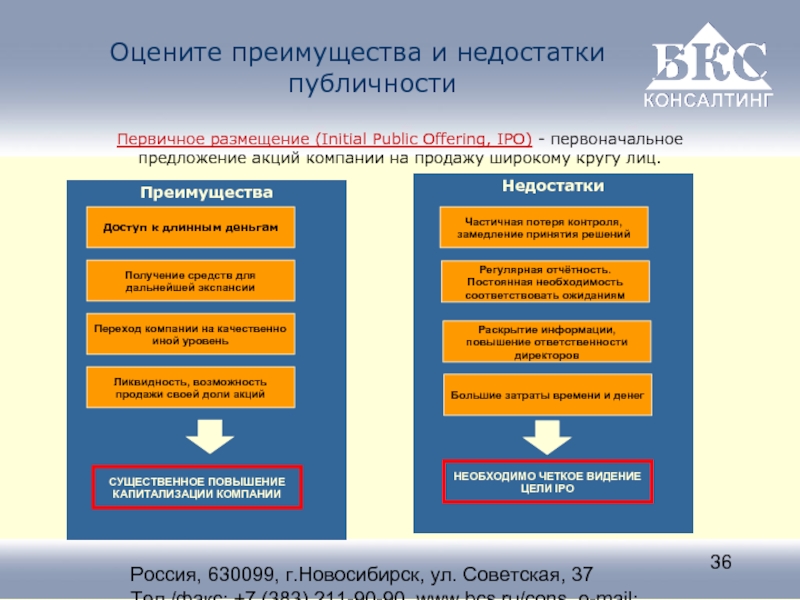

Первичное размещение (Initial Public Offering, IPO) - первоначальное предложение акций компании на продажу широкому кругу лиц.

Оцените преимущества и недостатки публичности

Преимущества

Доступ к длинным деньгам

Получение средств для дальнейшей экспансии

Переход компании на качественно иной уровень

Ликвидность, возможность продажи своей доли акций

СУЩЕСТВЕННОЕ ПОВЫШЕНИЕ КАПИТАЛИЗАЦИИ КОМПАНИИ

Недостатки

Частичная потеря контроля, замедление принятия решений

Регулярная отчётность. Постоянная необходимость соответствовать ожиданиям

Раскрытие информации, повышение ответственности директоров

Большие затраты времени и денег

НЕОБХОДИМО ЧЕТКОЕ ВИДЕНИЕ ЦЕЛИ IPO

Слайд 37Россия, 630099, г.Новосибирск, ул. Советская, 37 Тел./факс: +7 (383) 211-90-90, www.bcs.ru/cons,

Дружественно к эмитентам

Более короткий цикл IPO

Правило 70/30

РДР (RDR)

Прозрачность

Корпоративное управление

Защита инвесторов

Национальная фондовая инфраструктура

Российское законодательство и регулирование: 2005-2006

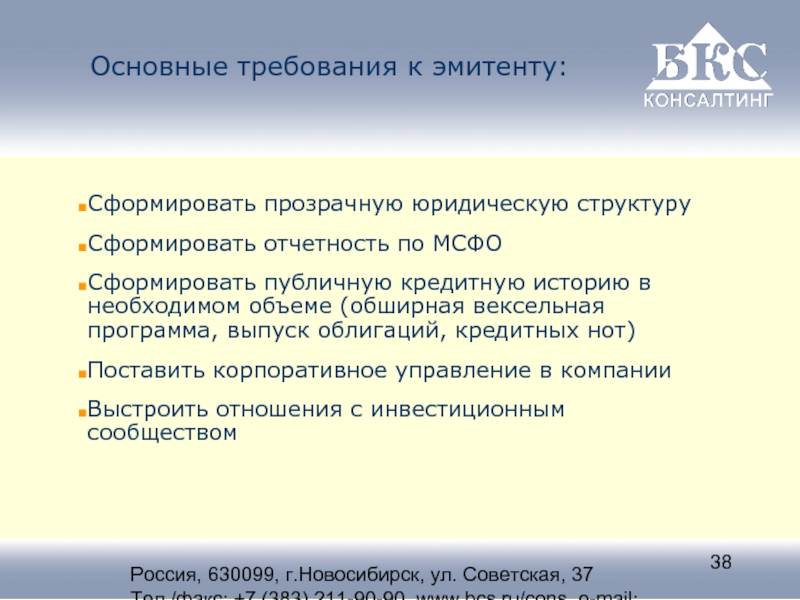

Слайд 38Россия, 630099, г.Новосибирск, ул. Советская, 37 Тел./факс: +7 (383) 211-90-90, www.bcs.ru/cons,

Сформировать прозрачную юридическую структуру

Сформировать отчетность по МСФО

Сформировать публичную кредитную историю в необходимом объеме (обширная вексельная программа, выпуск облигаций, кредитных нот)

Поставить корпоративное управление в компании

Выстроить отношения с инвестиционным сообществом

Основные требования к эмитенту:

Слайд 39Россия, 630099, г.Новосибирск, ул. Советская, 37 Тел./факс: +7 (383) 211-90-90, www.bcs.ru/cons,

ОНИ УЖЕ СДЕЛАЛИ ЭТО…

Слайд 40Россия, 630099, г.Новосибирск, ул. Советская, 37 Тел./факс: +7 (383) 211-90-90, www.bcs.ru/cons,

CASE STUDY

Компания Тинькофф создана российским предпринимателем Олегом Тиньковым в 1998 году. Первоначально единственным активом компании был пивоваренный ресторан в Санкт-Петербурге. К 2005 году в компанию Тинькофф входила единственная в России сеть ресторанов-пивоварен и два современных завода по производству пива класса ультрапремиум. В августе 2005 года Олег Тиньков продал производство бутылочного пива Тинькофф крупнейшему мировому производителю пива – компании InBev. Ресторанный бизнес не участвовал в сделке. Сейчас компания владеет ресторанами в Москве, Петербурге, Самаре, Новосибирске, Нижнем Новгороде, Уфе, Екатеринбурге, Сочи, Казани, Алматы. Также началось строительство федеральной сети Т-баров – за три года панируется открыть более 300 баров по стране.

Ресторан в Санкт-Петербурге открылся в августе 1998 годя, в Москве - в декабре 2001 года. На сегодняшний день это одни из самых крупных ресторанов в городе. Все рестораны федеральной сети «Тинькофф» отличаются удобным для посещения месторасположением и необычны тем, что в одном помещении находится и ресторан, и пивоваренный завод. Непосредственно в ресторанах варится 8 сортов пива.

В ноябре 2002 и январе 2003 года были открыты рестораны в Самаре, Новосибирске, Нижнем Новгороде и Уфе. В 2004 году открыты рестораны в Екатеринбурге и Сочи. В 2005 году открылся ресторан в Казани, в 2006 году будут открыты Ростов-на-Дону и Тольятти.

Емкость рынка дорогих ресторанов оценивается аналитиками в 360 млн. долларов - налицо существенный потенциал нереализованного спроса, в первую очередь в российских регионах.

На всех технологических стадиях производства пиво Тинькофф производится только согласно немецкому закону о чистоте пивоварения, который гласит, что ничего кроме солода, хмеля, дрожжей и воды не следует добавлять для приготовления настоящего пива.

За последние годы Тинькофф стало известным и модным брендом в России. Секрет успеха - сочетание уникальности продукта с агрессивной маркетинговой стратегией.

2003 год

РАЗМЕЩЕНИЕ ВЕКСЕЛЕЙ.

1 транш: 120 000 000 руб.

2 транш: 400 000 000 руб.

ОБЛИГАЦИИ:

400 млн., 1,2 купоны - 12,95% годовых

Дата начала размещения: 30.04.2003

Дата погашения: 29.04.2005

Слайд 41Россия, 630099, г.Новосибирск, ул. Советская, 37 Тел./факс: +7 (383) 211-90-90, www.bcs.ru/cons,

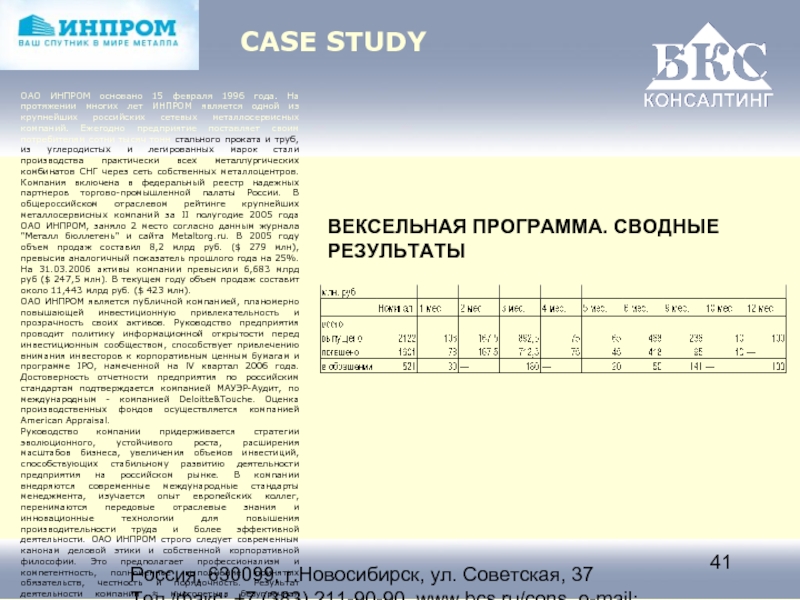

CASE STUDY

ОАО ИНПРОМ основано 15 февраля 1996 года. На протяжении многих лет ИНПРОМ является одной из крупнейших российских сетевых металлосервисных компаний. Ежегодно предприятие поставляет своим потребителям сотни тысяч тонн стального проката и труб, из углеродистых и легированных марок стали производства практически всех металлургических комбинатов СНГ через сеть собственных металлоцентров. Компания включена в федеральный реестр надежных партнеров торгово-промышленной палаты России. В общероссийском отраслевом рейтинге крупнейших металлосервисных компаний за II полугодие 2005 года ОАО ИНПРОМ, заняло 2 место согласно данным журнала "Металл бюллетень" и сайта Metaltorg.ru. В 2005 году объем продаж составил 8,2 млрд руб. ($ 279 млн), превысив аналогичный показатель прошлого года на 25%. На 31.03.2006 активы компании превысили 6,683 млрд руб ($ 247,5 млн). В текущем году объем продаж составит около 11,443 млрд руб. ($ 423 млн).

ОАО ИНПРОМ является публичной компанией, планомерно повышающей инвестиционную привлекательность и прозрачность своих активов. Руководство предприятия проводит политику информационной открытости перед инвестиционным сообществом, способствует привлечению внимания инвесторов к корпоративным ценным бумагам и программе IPO, намеченной на lV квартал 2006 года. Достоверность отчетности предприятия по российским стандартам подтверждается компанией МАУЭР-Аудит, по международным - компанией Deloittе&Touche. Оценка производственных фондов осуществляется компанией American Appraisal.

Руководство компании придерживается стратегии эволюционного, устойчивого роста, расширения масштабов бизнеса, увеличения объемов инвестиций, способствующих стабильному развитию деятельности предприятия на российском рынке. В компании внедряются современные международные стандарты менеджмента, изучается опыт европейских коллег, перенимаются передовые отраслевые знания и инновационные технологии для повышения производительности труда и более эффективной деятельности. ОАО ИНПРОМ строго следует современным канонам деловой этики и собственной корпоративной философии. Это предполагает профессионализм и компетентность, полноценное выполнение принятых обязательств, честность и порядочность. Результат деятельности компании ≈ многолетняя безупречная репутация в глазах потребителей и общественности.

ВЕКСЕЛЬНАЯ ПРОГРАММА. СВОДНЫЕ РЕЗУЛЬТАТЫ

Слайд 42Россия, 630099, г.Новосибирск, ул. Советская, 37 Тел./факс: +7 (383) 211-90-90, www.bcs.ru/cons,

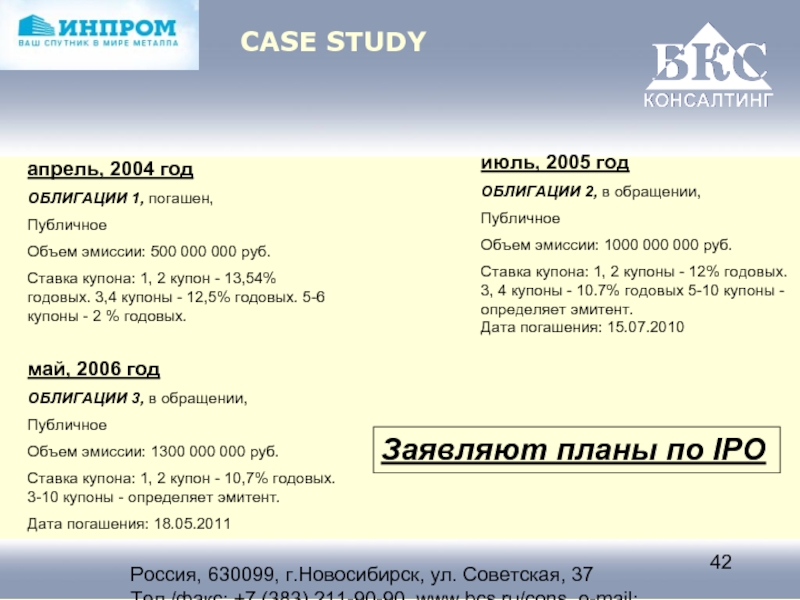

CASE STUDY

апрель, 2004 год

ОБЛИГАЦИИ 1, погашен,

Публичное

Объем эмиссии: 500 000 000 руб.

Ставка купона: 1, 2 купон - 13,54% годовых. 3,4 купоны - 12,5% годовых. 5-6 купоны - 2 % годовых.

июль, 2005 год

ОБЛИГАЦИИ 2, в обращении,

Публичное

Объем эмиссии: 1000 000 000 руб.

Ставка купона: 1, 2 купоны - 12% годовых. 3, 4 купоны - 10.7% годовых 5-10 купоны - определяет эмитент.

Дата погашения: 15.07.2010

май, 2006 год

ОБЛИГАЦИИ 3, в обращении,

Публичное

Объем эмиссии: 1300 000 000 руб.

Ставка купона: 1, 2 купон - 10,7% годовых. 3-10 купоны - определяет эмитент.

Дата погашения: 18.05.2011

Заявляют планы по IPO

Слайд 43Россия, 630099, г.Новосибирск, ул. Советская, 37 Тел./факс: +7 (383) 211-90-90, www.bcs.ru/cons,

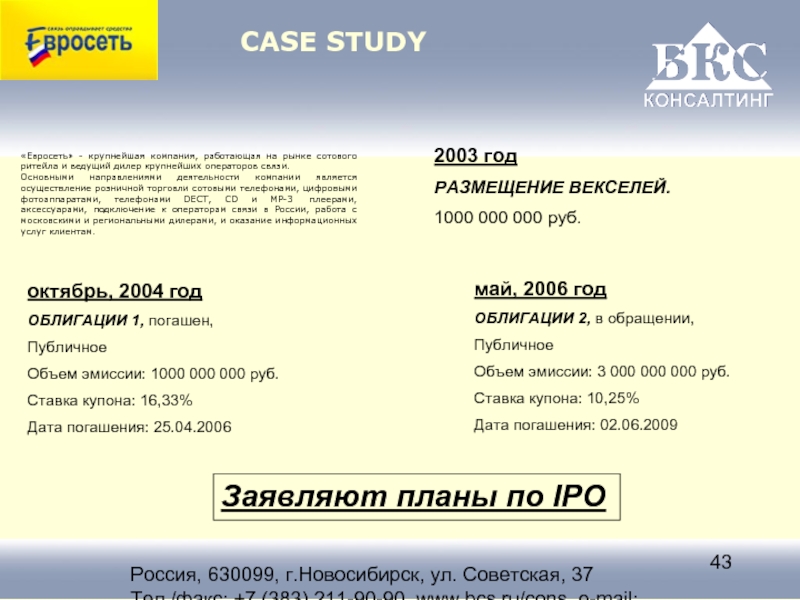

CASE STUDY

2003 год

РАЗМЕЩЕНИЕ ВЕКСЕЛЕЙ.

1000 000 000 руб.

октябрь, 2004 год

ОБЛИГАЦИИ 1, погашен,

Публичное

Объем эмиссии: 1000 000 000 руб.

Ставка купона: 16,33%

Дата погашения: 25.04.2006

май, 2006 год

ОБЛИГАЦИИ 2, в обращении,

Публичное

Объем эмиссии: 3 000 000 000 руб.

Ставка купона: 10,25%

Дата погашения: 02.06.2009

Заявляют планы по IPO

Слайд 44Россия, 630099, г.Новосибирск, ул. Советская, 37 Тел./факс: +7 (383) 211-90-90, www.bcs.ru/cons,

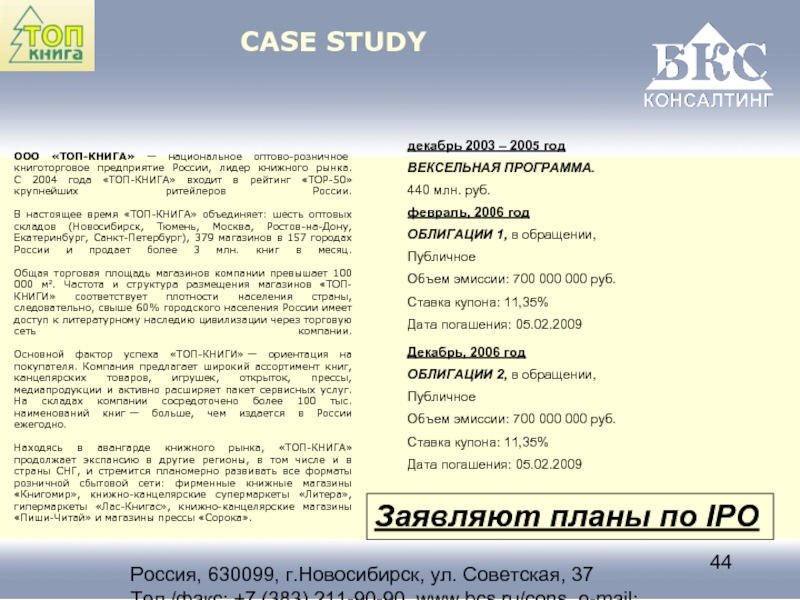

CASE STUDY

ООО «ТОП-КНИГА» — национальное оптово-розничное книготорговое предприятие России, лидер книжного рынка.

С 2004 года «ТОП-КНИГА» входит в рейтинг «TOP-50» крупнейших ритейлеров России.

В настоящее время «ТОП-КНИГА» объединяет: шесть оптовых складов (Новосибирск, Тюмень, Москва, Ростов-на-Дону, Екатеринбург, Санкт-Петербург), 379 магазинов в 157 городах России и продает более 3 млн. книг в месяц.

Общая торговая площадь магазинов компании превышает 100 000 м2. Частота и структура размещения магазинов «ТОП-КНИГИ» соответствует плотности населения страны, следовательно, свыше 60% городского населения России имеет доступ к литературному наследию цивилизации через торговую сеть компании.

Основной фактор успеха «ТОП-КНИГИ» — ориентация на покупателя. Компания предлагает широкий ассортимент книг, канцелярских товаров, игрушек, открыток, прессы, медиапродукции и активно расширяет пакет сервисных услуг. На складах компании сосредоточено более 100 тыс. наименований книг — больше, чем издается в России ежегодно.

Находясь в авангарде книжного рынка, «ТОП-КНИГА» продолжает экспансию в другие регионы, в том числе и в страны СНГ, и стремится планомерно развивать все форматы розничной сбытовой сети: фирменные книжные магазины «Книгомир», книжно-канцелярские супермаркеты «Литера», гипермаркеты «Лас-Книгас», книжно-канцелярские магазины «Пиши-Читай» и магазины прессы «Сорока».

декабрь 2003 – 2005 год

ВЕКСЕЛЬНАЯ ПРОГРАММА.

440 млн. руб.

февраль, 2006 год

ОБЛИГАЦИИ 1, в обращении,

Публичное

Объем эмиссии: 700 000 000 руб.

Ставка купона: 11,35%

Дата погашения: 05.02.2009

Заявляют планы по IPO

Декабрь, 2006 год

ОБЛИГАЦИИ 2, в обращении,

Публичное

Объем эмиссии: 700 000 000 руб.

Ставка купона: 11,35%

Дата погашения: 05.02.2009

Слайд 45Россия, 630099, г.Новосибирск, ул. Советская, 37 Тел./факс: +7 (383) 211-90-90, www.bcs.ru/cons,

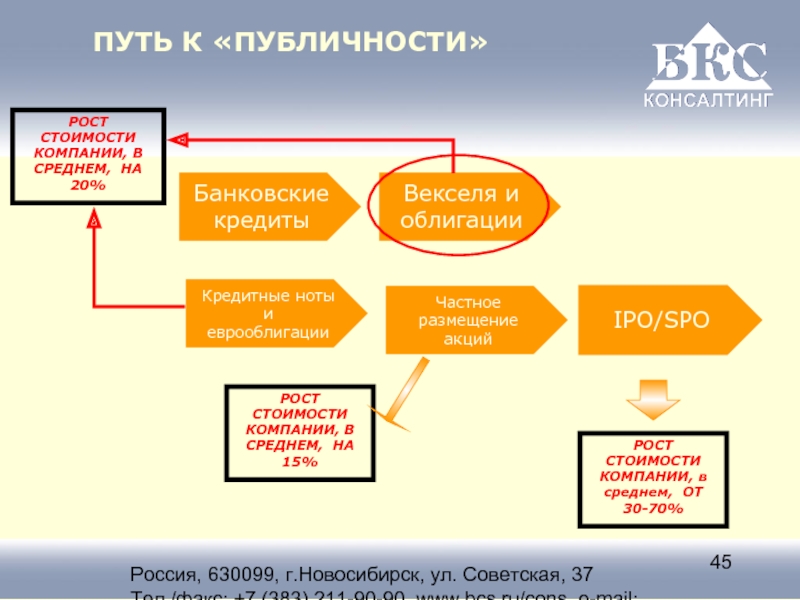

ПУТЬ К «ПУБЛИЧНОСТИ»

IPO/SPO

Частное

размещение акций

Векселя и

облигации

Банковские

кредиты

Кредитные ноты и

еврооблигации

РОСТ СТОИМОСТИ КОМПАНИИ, В СРЕДНЕМ, НА 15%

РОСТ СТОИМОСТИ КОМПАНИИ, в среднем, ОТ 30-70%

РОСТ СТОИМОСТИ КОМПАНИИ, В СРЕДНЕМ, НА 20%