- Главная

- Разное

- Дизайн

- Бизнес и предпринимательство

- Аналитика

- Образование

- Развлечения

- Красота и здоровье

- Финансы

- Государство

- Путешествия

- Спорт

- Недвижимость

- Армия

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Учет расчетов. Учет труда и его оплаты презентация

Содержание

- 1. Учет расчетов. Учет труда и его оплаты

- 2. Оплата труда – система

- 3. Заработная плата – вознаграждение за труд в

- 4. В систему основных государственных гарантий по оплате

- 5. ограничения перечня оснований и размеров удержаний из

- 6. обеспечение получения работником заработной платы в случае

- 7. ответственность работодателя за нарушение требований, установленных Трудовым

- 8. Учет труда и его оплаты должен обеспечить:

- 9. Оформление трудовых отношений между работником и работодателем

- 10. Оформление трудовых отношений между работником и работодателем

- 11. Учет численности работающих, рабочего времени и выработки

- 12. Учет численности работающих, рабочего времени и выработки

- 13. Учет численности работающих, рабочего времени и выработки

- 14. Основанием для начисления заработной платы служат: Штатное

- 15. Табель учета использования рабочего времени и расчета

- 16. Положение об оплате труда:

- 17. Положение о премировании: В положении должны

- 18. Виды оплаты труда Различают основную и

- 19. К дополнительной заработной плате относятся: выплаты

- 20. Составляющими дополнительной заработной платы являются Оплата

- 21. Порядок расчета дополнительной заработной платы: оплата отпускных

- 22. Необязательны требования о соблюдении графика и

- 23. Порядок расчета отпускных За расчетный период берут

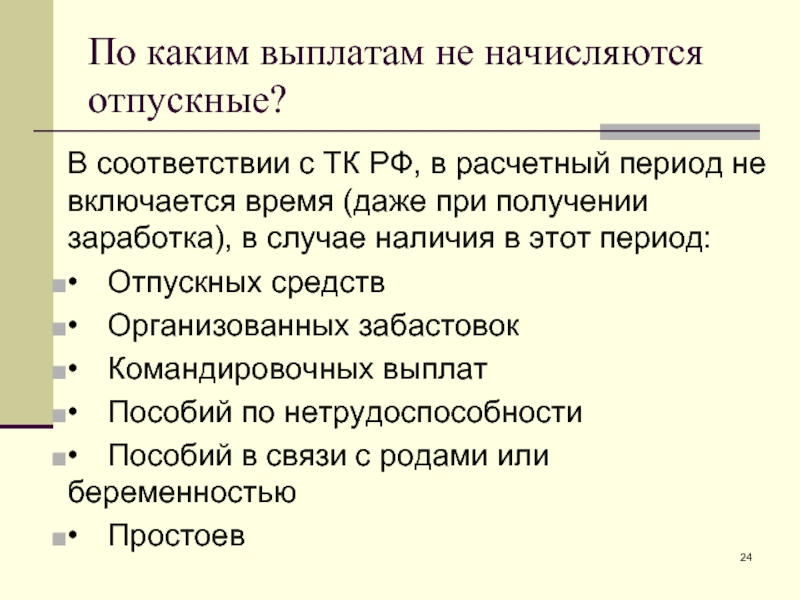

- 24. По каким выплатам не начисляются отпускные? В

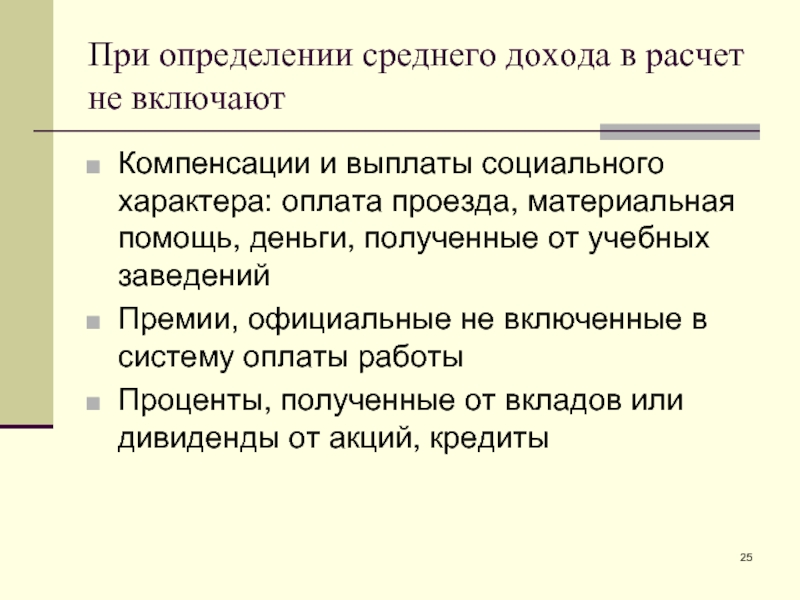

- 25. При определении среднего дохода в расчет не

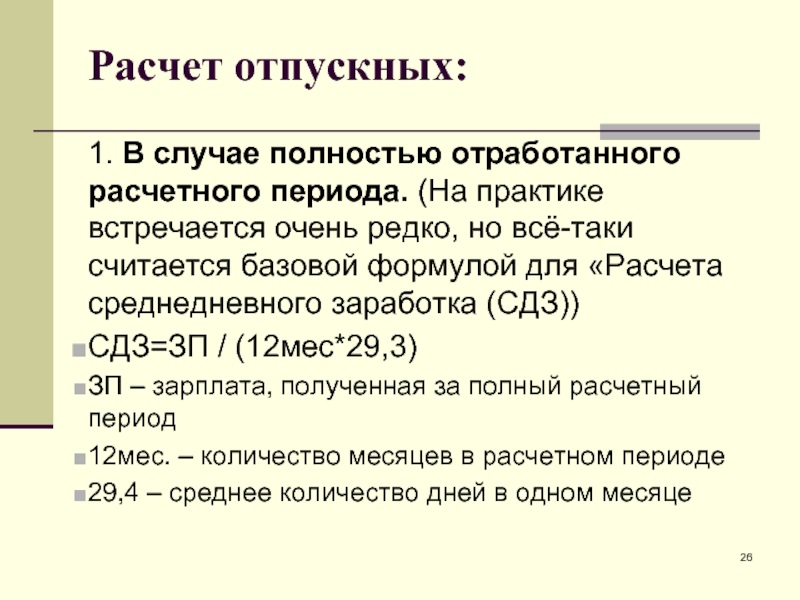

- 26. Расчет отпускных: 1. В случае полностью отработанного

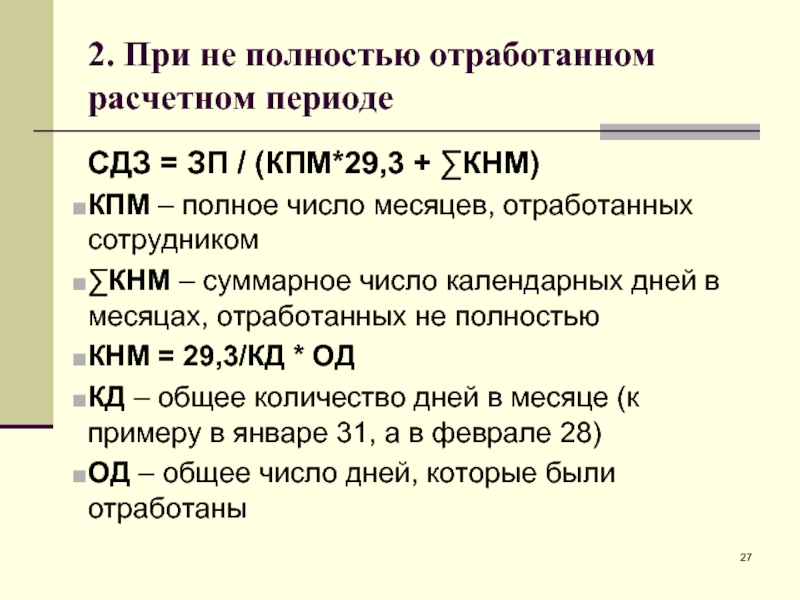

- 27. 2. При не полностью отработанном расчетном периоде

- 28. Пример расчета отпускных: Сотрудник должен уйти

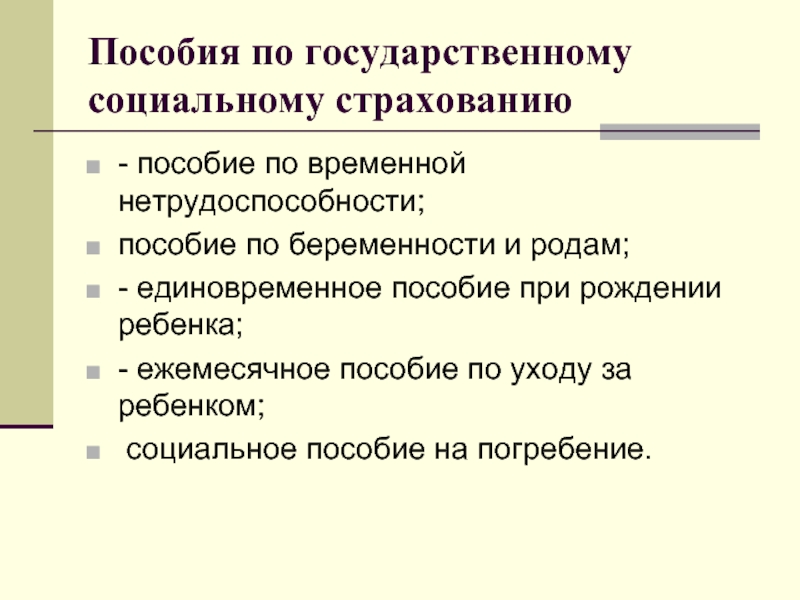

- 29. Пособия по государственному социальному страхованию - пособие

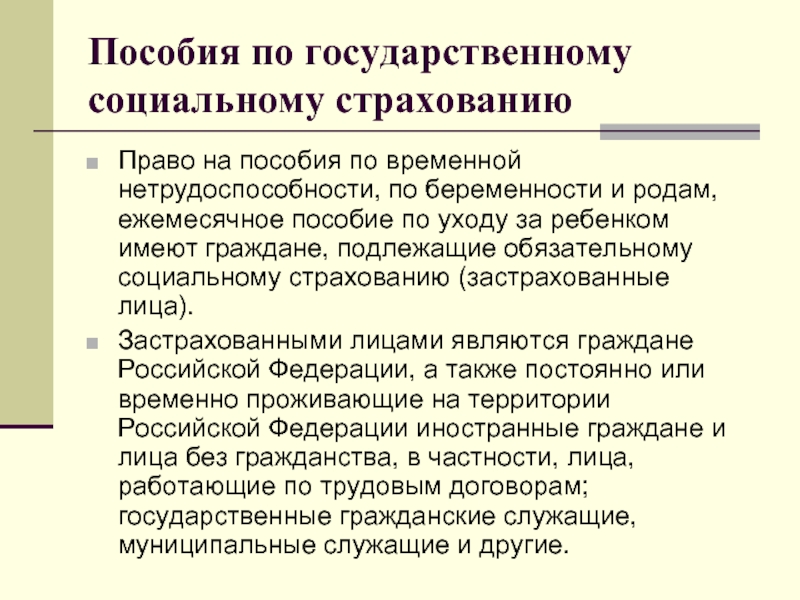

- 30. Пособия по государственному социальному страхованию Право на

- 31. Пособие по временной нетрудоспособности 1.

- 32. Правила расчета больничных 2. Пособие по временной нетрудоспособности

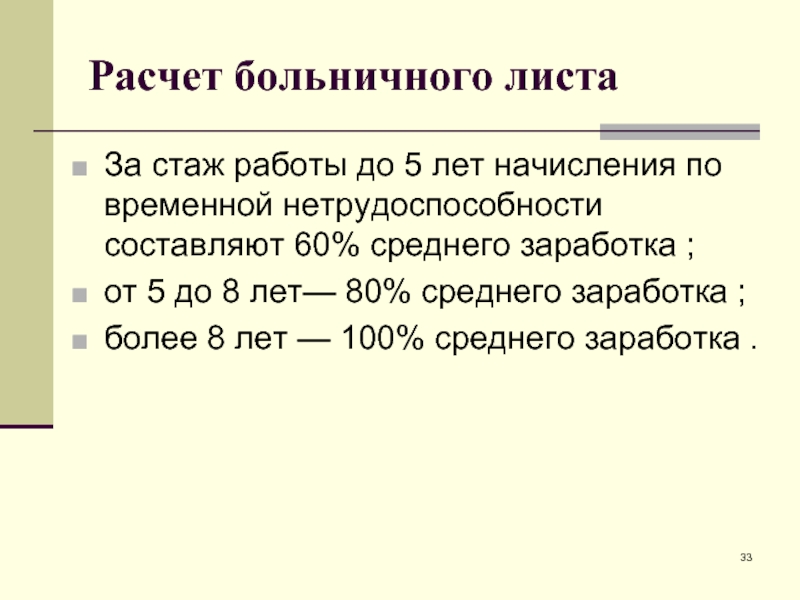

- 33. Расчет больничного листа За стаж работы

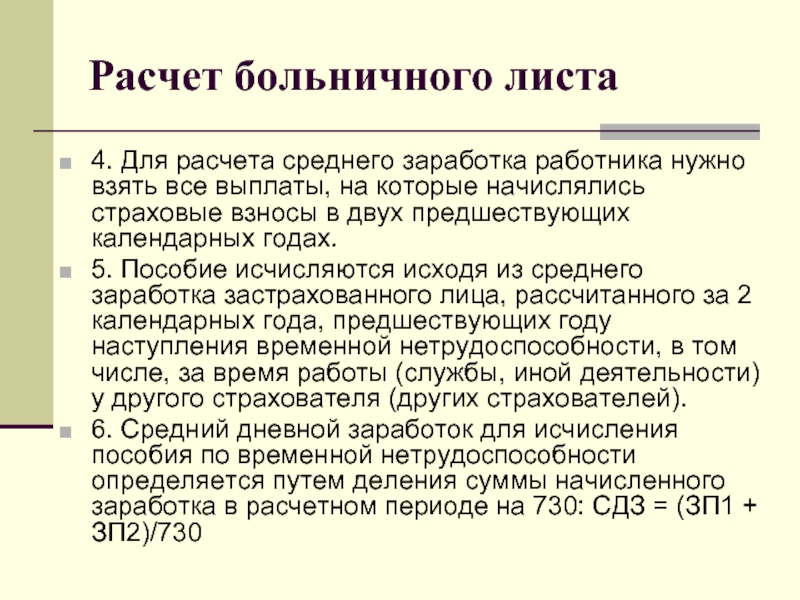

- 34. Расчет больничного листа 4. Для расчета среднего заработка

- 35. Минимальный размер пособия Нередко возникает ситуация,

- 36. Максимальный размер пособия по нетрудоспособности в 2015 г.

- 37. Максимальный размер пособия по нетрудоспособности в 2016 г.

- 38. Пример начисления больничного листа Например, Сотрудник

- 39. Случаи, которые ФСС финансирует только исходя из

- 40. Расчет больничного пособия при уходе за ребенком

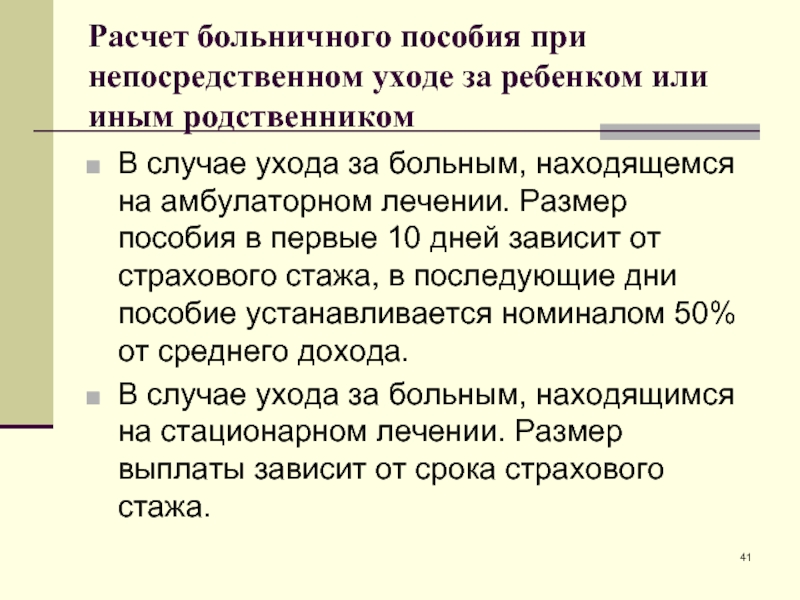

- 41. Расчет больничного пособия при непосредственном уходе за

- 42. Правила расчета больничного листа по беременности и

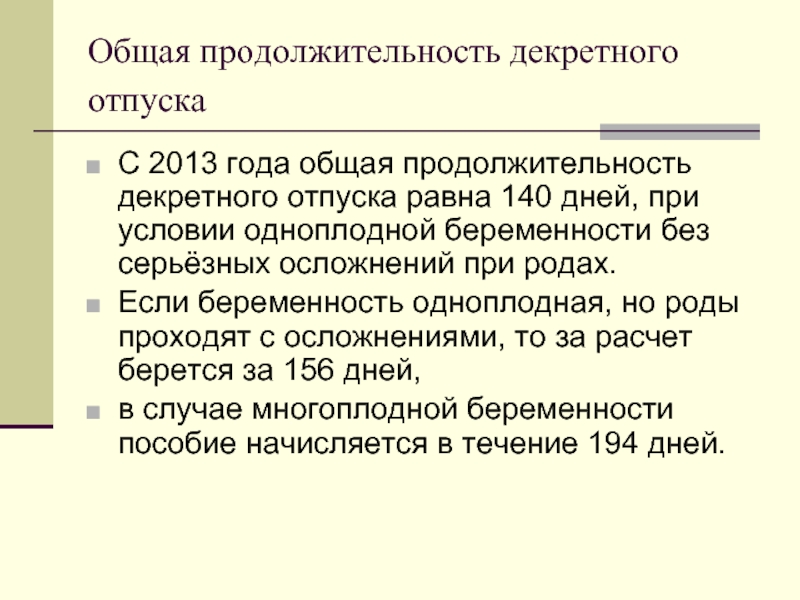

- 43. Общая продолжительность декретного отпуска С 2013

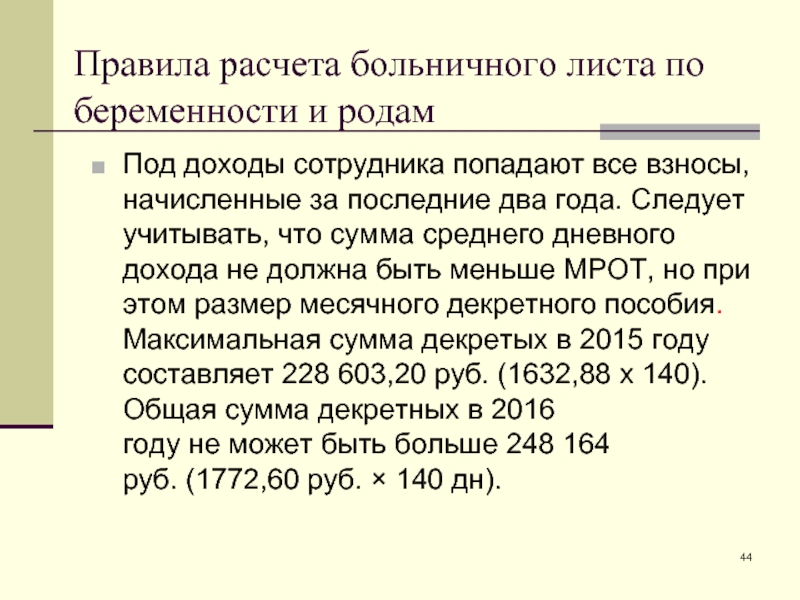

- 44. Правила расчета больничного листа по беременности и

- 45. Пособие по уходу за ребенком Пример

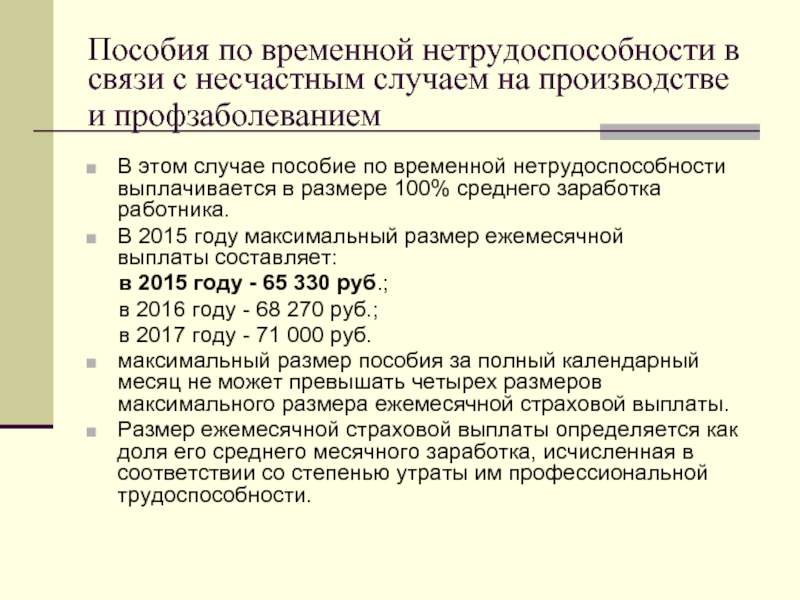

- 46. Пособия по временной нетрудоспособности в связи с

- 47. Бухгалтерский учет расчетов по оплате труда осуществляется

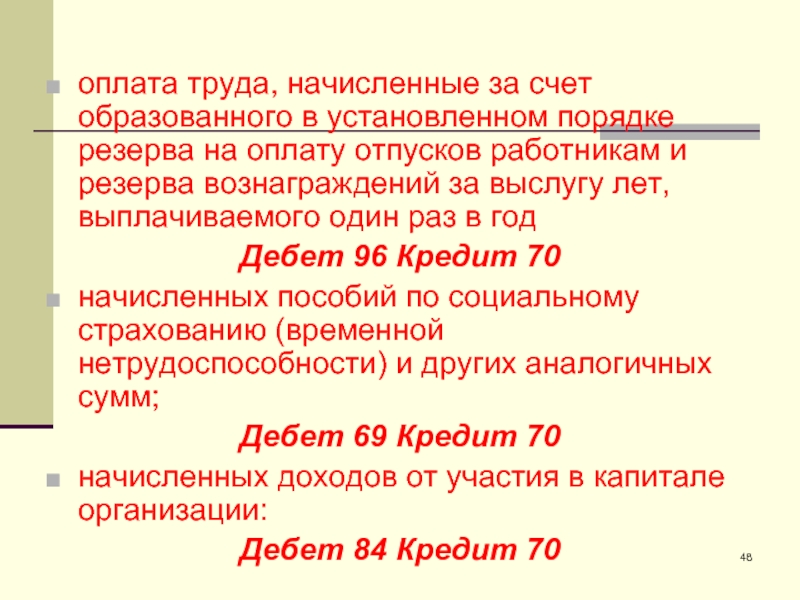

- 48. оплата труда, начисленные за счет образованного в

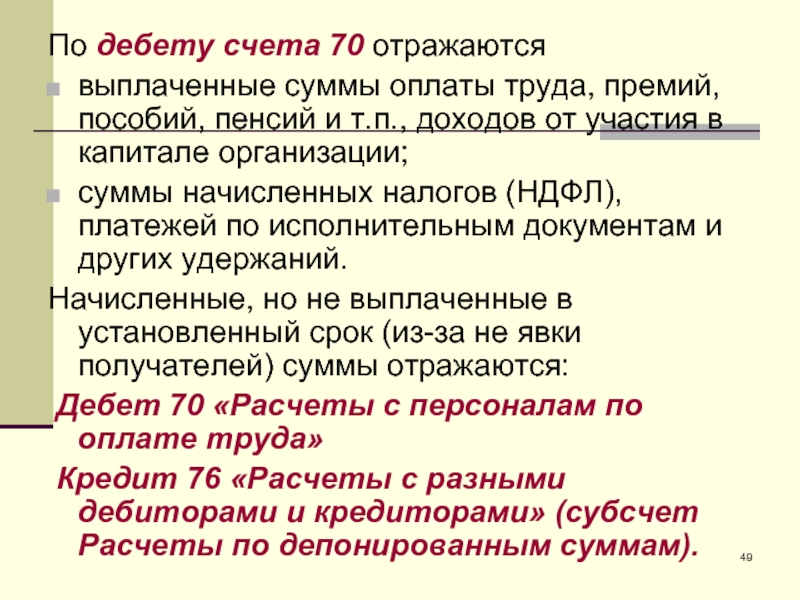

- 49. По дебету счета 70 отражаются выплаченные суммы

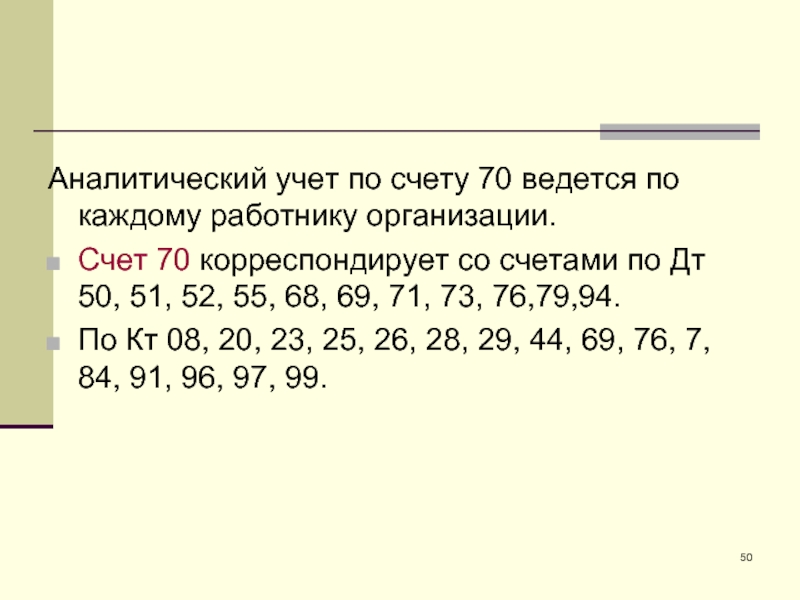

- 50. Аналитический учет по счету 70 ведется по

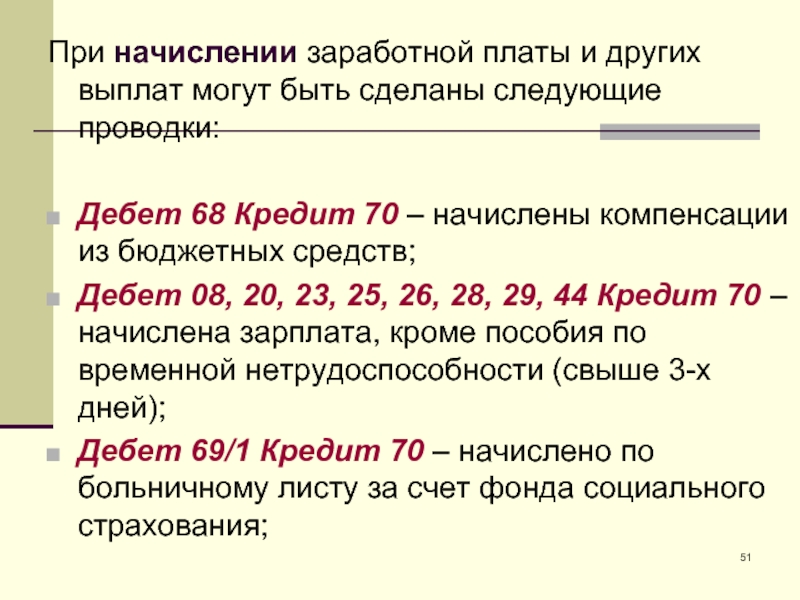

- 51. При начислении заработной платы и других выплат

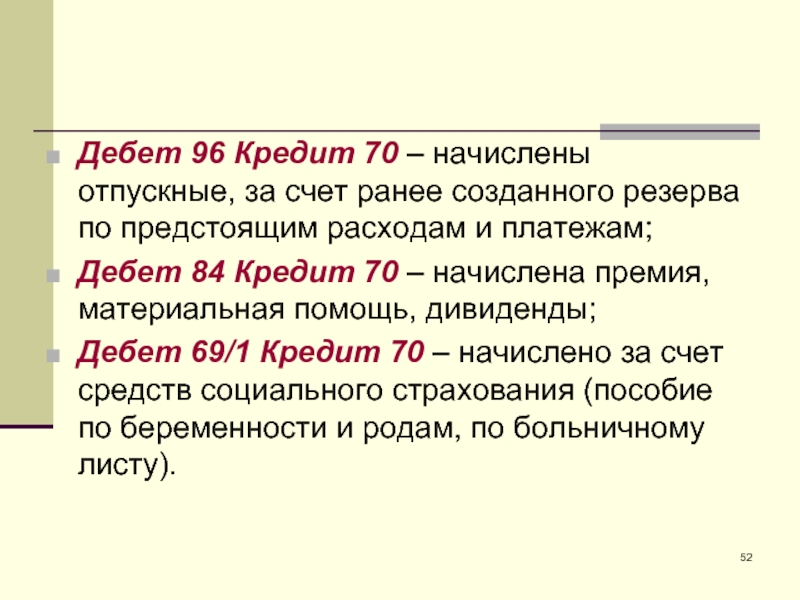

- 52. Дебет 96 Кредит 70 – начислены отпускные,

- 53. Удержания из заработной платы отражаются: Дебет 70

- 54. Заработная плата выплачивается не реже чем каждые

- 55. Наиболее распространен вариант, при котором аванс выплачивается

- 56. Из начисленной оплаты труда штатных работников организации

- 57. удержания, производимые по инициативе администрации организации –

- 58. Основным видом обязательных удержаний является налог на

- 59. Стандартные вычеты

- 60. Пример: Предоставление стандартных вычетов сотруднику с тремя

- 61. При расчете заработной платы за январь 2015

Слайд 2

Оплата труда

– система отношений, связанных с обеспечением установления и осуществления

Слайд 3Заработная плата

– вознаграждение за труд в зависимости от квалификации работника, сложности,

Организации самостоятельно устанавливает формы, системы и размеры оплаты труда, а также другие виды доходов работников.

Слайд 4В систему основных государственных гарантий по оплате труда работников включаются:

величина

величина минимального размера тарифной ставки (оклада) работников организаций бюджетной сферы в РФ;

меры, обеспечивающие повышение уровня реального содержания заработной платы;

Слайд 5ограничения перечня оснований и размеров удержаний из заработной платы по распоряжению

ограничение оплаты труда в натуральной форме (доля заработной платы, выплачиваемой в неденежной форме, не может превышать 20% общей суммы заработной платы);

Слайд 6обеспечение получения работником заработной платы в случае прекращения деятельности работодателя и

государственный надзор и контроль за полной и своевременной выплатой заработной платы и реализацией государственных гарантий по оплате труда;

Слайд 7ответственность работодателя за нарушение требований, установленных Трудовым кодексом РФ, иными нормативами

сроки и очередность выплаты заработной платы.

Слайд 8Учет труда и его оплаты должен обеспечить:

контроль за производительностью труда; количеством

осуществление своевременных и правильных расчетов по оплате труда;

получение данных по труду и его оплате для планирования и оперативного регулирования; - своевременное составления бухгалтерской отчетности по труду и его оплате.

Слайд 9Оформление трудовых отношений между работником и работодателем

Трудовые отношения возникают между

Трудовой договор заключается в письменной форме, составляется в двух экземплярах, каждый из которых подписывается сторонами.

Трудовые договоры могут заключаться:

на неопределенный срок;

на определенный срок не более пяти лет (срочный трудовой договор), если иной срок не установлен ТК РФ и иными федеральными законами.

Слайд 10Оформление трудовых отношений между работником и работодателем

Прием на работу оформляется приказом

Приказ (распоряжение) работодателя о приеме на работу объявляется работнику под расписку в трехдневный срок со дня подписания трудового договора.

При приеме на работу работодатель обязан ознакомить работника с действующими в организации коллективным договором.

Коллективный договор - это локальный правовой акт, регулирующий социально-трудовые отношения в организации и заключаемый работниками и работодателем в лице их представителей.

Слайд 11Учет численности работающих, рабочего времени и выработки

На основании первичных документов о

Лицевой счет заполняется в течение года. В лицевом счете в течение года проставляются отметки о приеме на работу и переводах с указанием отдела, должности и оклада. Кроме того, приводятся помесячно все виды произведенных начислений и удержаний. На следующий год на каждого работника будет открыт новый лицевой счет.

Слайд 12Учет численности работающих, рабочего времени и выработки

При повременной форме оплаты труда

Нормальная продолжительность рабочего времени не может превышать 40 часов в неделю.

Для учета использования рабочего времени предусмотрены унифицированные формы первичной учетной документации:

Табель учета рабочего времени и расчета оплаты труда (форма № Т-12);

Табель учета рабочего времени (форма № Т-13).

По окончании месяца табель закрывается

Слайд 13Учет численности работающих, рабочего времени и выработки

При сдельной оплате труда учет

Наряд на работу представляет собой задание на выполнение определенного вида работ или услуг, производства продукции. По окончании работы в наряде делается отметка о конечных результатах труда по этому наряду. Аналогично оформляется и карточка учета выработки.

Слайд 14Основанием для начисления заработной платы служат:

Штатное расписание форма № Т-3 утверждается

Штатное расписание содержит перечень структурных подразделений, должностей, сведения о количестве штатных единиц, должностных окладах, надбавках и месячном фонде заработной платы.

Изменения в штатное расписание вносятся в соответствии с приказом (распоряжением) руководителя организации.

Слайд 15Табель учета использования рабочего времени и расчета заработной платы (форма №

Слайд 16

Положение об оплате труда: В положении об оплате труда должны быть

Слайд 17Положение о премировании:

В положении должны быть отражены виды и источники

Слайд 18Виды оплаты труда

Различают основную и дополнительную оплату труда:

К основной

относится оплата,

доплаты и компенсационные выплаты, связанные с режимом работы и условиями труда;

оплата простоев не по вине работников.

Слайд 19К дополнительной заработной плате относятся:

выплаты за не проработанное время, предусмотренные

или по инициативе руководства организации (премии).

Дополнительная заработная плата и порядок расчета её составляющих

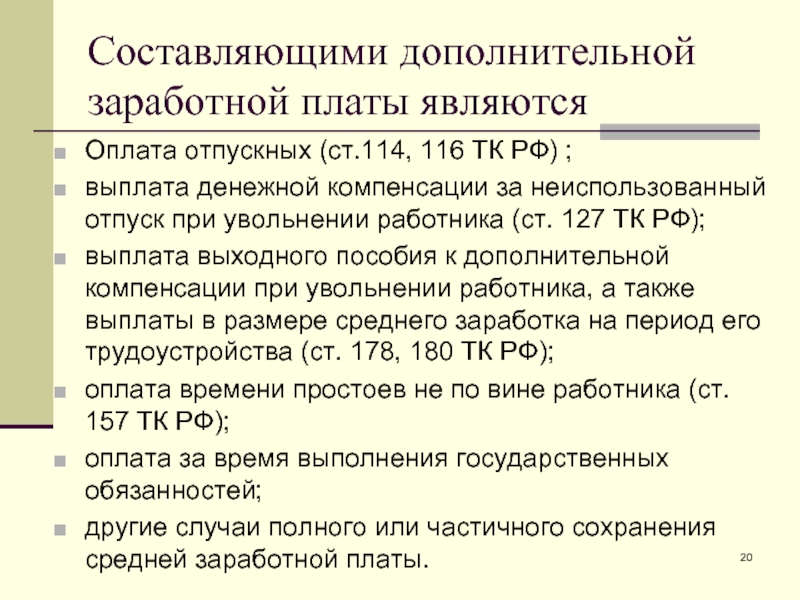

Слайд 20Составляющими дополнительной заработной платы являются

Оплата отпускных (ст.114, 116 ТК РФ)

выплата денежной компенсации за неиспользованный отпуск при увольнении работника (ст. 127 ТК РФ);

выплата выходного пособия к дополнительной компенсации при увольнении работника, а также выплаты в размере среднего заработка на период его трудоустройства (ст. 178, 180 ТК РФ);

оплата времени простоев не по вине работника (ст. 157 ТК РФ);

оплата за время выполнения государственных обязанностей;

другие случаи полного или частичного сохранения средней заработной платы.

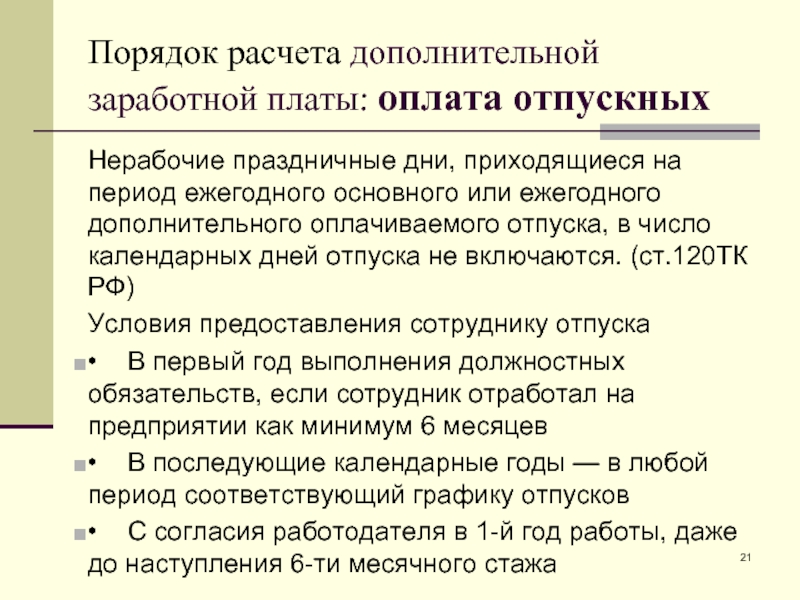

Слайд 21Порядок расчета дополнительной заработной платы: оплата отпускных

Нерабочие праздничные дни, приходящиеся на

Условия предоставления сотруднику отпуска

• В первый год выполнения должностных обязательств, если сотрудник отработал на предприятии как минимум 6 месяцев

• В последующие календарные годы — в любой период соответствующий графику отпусков

• С согласия работодателя в 1-й год работы, даже до наступления 6-ти месячного стажа

Слайд 22

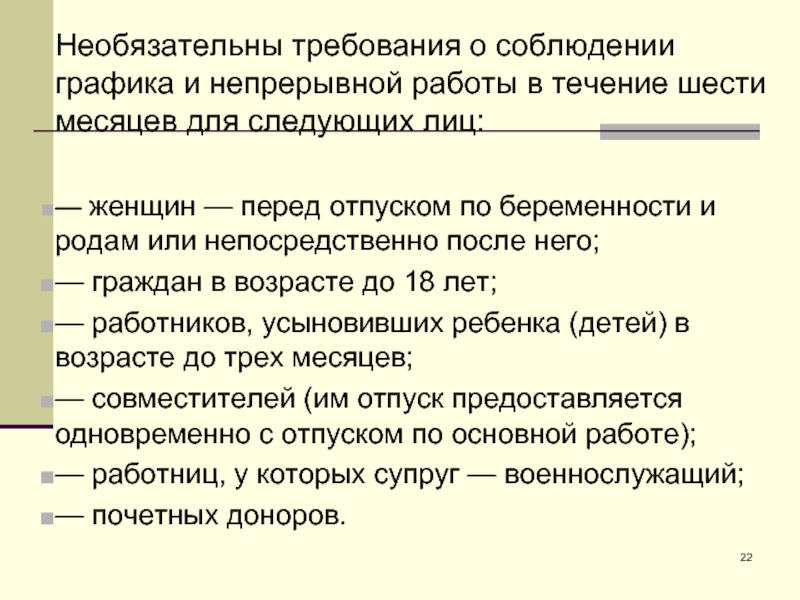

Необязательны требования о соблюдении графика и непрерывной работы в течение шести

— женщин — перед отпуском по беременности и родам или непосредственно после него;

— граждан в возрасте до 18 лет;

— работников, усыновивших ребенка (детей) в возрасте до трех месяцев;

— совместителей (им отпуск предоставляется одновременно с отпуском по основной работе);

— работниц, у которых супруг — военнослужащий;

— почетных доноров.

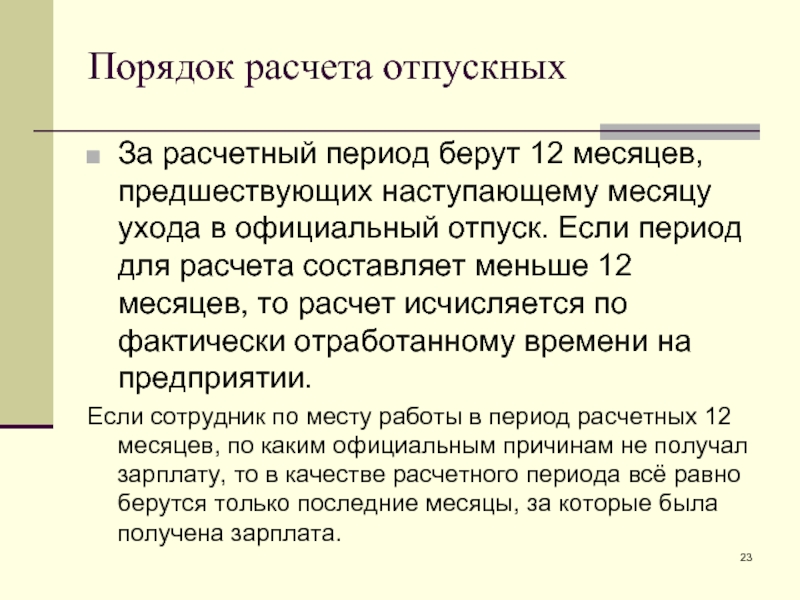

Слайд 23Порядок расчета отпускных

За расчетный период берут 12 месяцев, предшествующих наступающему месяцу

Если сотрудник по месту работы в период расчетных 12 месяцев, по каким официальным причинам не получал зарплату, то в качестве расчетного периода всё равно берутся только последние месяцы, за которые была получена зарплата.

Слайд 24По каким выплатам не начисляются отпускные?

В соответствии с ТК РФ, в

• Отпускных средств

• Организованных забастовок

• Командировочных выплат

• Пособий по нетрудоспособности

• Пособий в связи с родами или беременностью

• Простоев

Слайд 25При определении среднего дохода в расчет не включают

Компенсации и выплаты социального

Премии, официальные не включенные в систему оплаты работы

Проценты, полученные от вкладов или дивиденды от акций, кредиты

Слайд 26Расчет отпускных:

1. В случае полностью отработанного расчетного периода. (На практике встречается

СДЗ=ЗП / (12мес*29,3)

ЗП – зарплата, полученная за полный расчетный период

12мес. – количество месяцев в расчетном периоде

29,4 – среднее количество дней в одном месяце

Слайд 272. При не полностью отработанном расчетном периоде

СДЗ = ЗП / (КПМ*29,3

КПМ – полное число месяцев, отработанных сотрудником

∑КНМ – суммарное число календарных дней в месяцах, отработанных не полностью

КНМ = 29,3/КД * ОД

КД – общее количество дней в месяце (к примеру в январе 31, а в феврале 28)

ОД – общее число дней, которые были отработаны

Слайд 28Пример расчета отпускных:

Сотрудник должен уйти в отпуск в мае 2015 на

Определим, сколько сотруднику должны начислить отпускных.

ОД=30-9=21 день

КНМ=(29,4/30)*21=20,58 дней

СДЗ=300000/(11*29,4+20,58)=872,14 рублей

Сумма отпускных=28*872,14=24419 рублей

Слайд 29Пособия по государственному социальному страхованию

- пособие по временной нетрудоспособности;

пособие по беременности

- единовременное пособие при рождении ребенка;

- ежемесячное пособие по уходу за ребенком;

социальное пособие на погребение.

Слайд 30Пособия по государственному социальному страхованию

Право на пособия по временной нетрудоспособности, по

Застрахованными лицами являются граждане Российской Федерации, а также постоянно или временно проживающие на территории Российской Федерации иностранные граждане и лица без гражданства, в частности, лица, работающие по трудовым договорам; государственные гражданские служащие, муниципальные служащие и другие.

Слайд 31Пособие по временной нетрудоспособности

1. Пособие по временной нетрудоспособности в связи с заболеванием или травмой

за первые три дня — за счет средств страхователя;

за остальной период начиная с 4-го дня временной нетрудоспособности — за счет средств бюджета Фонда социального страхования РФ.

По иным случаям временной нетрудоспособности (уход за больным членом семьи, карантин, протезирование, долечивание в санатории) пособие выплачивается за счет средств бюджета Фонда социального страхования РФ с первого дня нетрудоспособности.

Слайд 32Правила расчета больничных

2. Пособие по временной нетрудоспособности выплачивается за календарные дни, т.е. за весь

Из этого правила есть исключения, например, пособие по временной нетрудоспособности не назначается за период отстранения от работы в соответствии с законодательством РФ, если за этот период не начисляется заработная плата

Слайд 33Расчет больничного листа

За стаж работы до 5 лет начисления по

от 5 до 8 лет— 80% среднего заработка ;

более 8 лет — 100% среднего заработка .

Слайд 34Расчет больничного листа

4. Для расчета среднего заработка работника нужно взять все выплаты,

5. Пособие исчисляются исходя из среднего заработка застрахованного лица, рассчитанного за 2 календарных года, предшествующих году наступления временной нетрудоспособности, в том числе, за время работы (службы, иной деятельности) у другого страхователя (других страхователей).

6. Средний дневной заработок для исчисления пособия по временной нетрудоспособности определяется путем деления суммы начисленного заработка в расчетном периоде на 730: СДЗ = (ЗП1 + ЗП2)/730

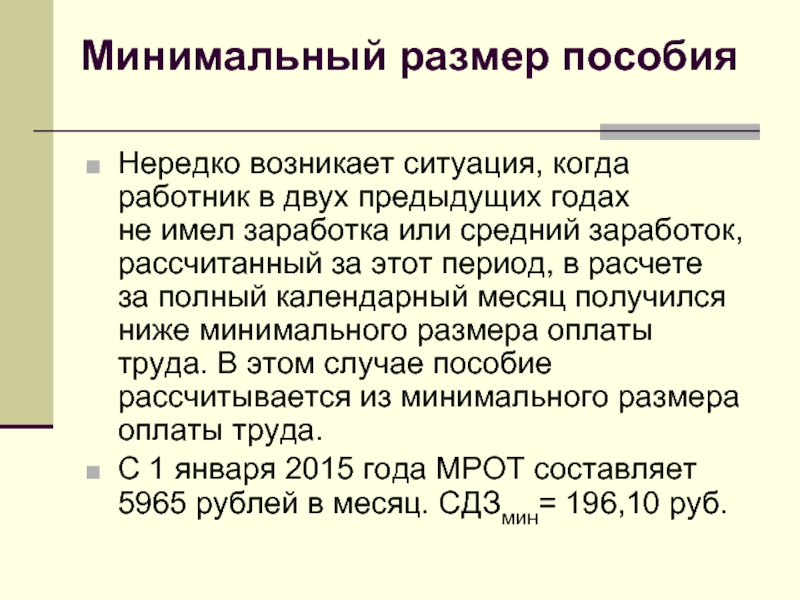

Слайд 35Минимальный размер пособия

Нередко возникает ситуация, когда работник в двух предыдущих годах не имел

С 1 января 2015 года МРОТ составляет 5965 рублей в месяц. СДЗмин= 196,10 руб.

Слайд 36Максимальный размер пособия по нетрудоспособности в 2015 г.

Федеральный закон № 255-ФЗ: «Средний заработок,

Предельная величина базы для начисления страховых взносов в 2013 году составляла 568 000 рублей, а в 2014 году — 624 000 рублей. Дневной размер пособия находили так: 568 000 + 624 000 = 1 192 000 / 730 = 1632.88 руб.

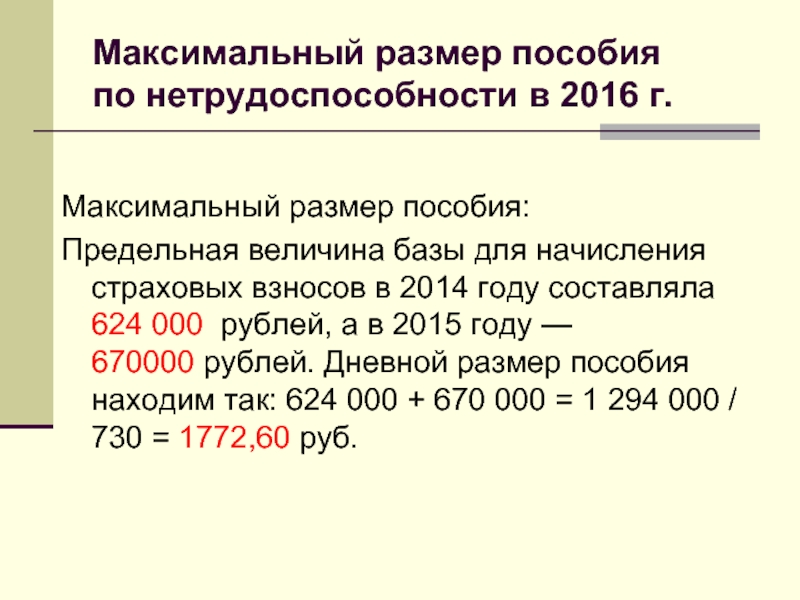

Слайд 37Максимальный размер пособия по нетрудоспособности в 2016 г.

Максимальный размер пособия:

Предельная величина базы

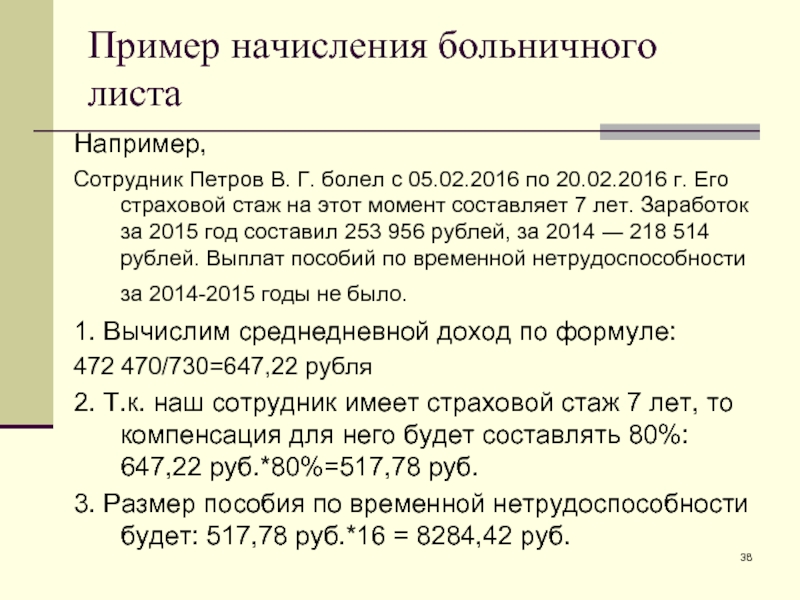

Слайд 38Пример начисления больничного листа

Например,

Сотрудник Петров В. Г. болел с 05.02.2016

1. Вычислим среднедневной доход по формуле:

472 470/730=647,22 рубля

2. Т.к. наш сотрудник имеет страховой стаж 7 лет, то компенсация для него будет составлять 80%: 647,22 руб.*80%=517,78 руб.

3. Размер пособия по временной нетрудоспособности будет: 517,78 руб.*16 = 8284,42 руб.

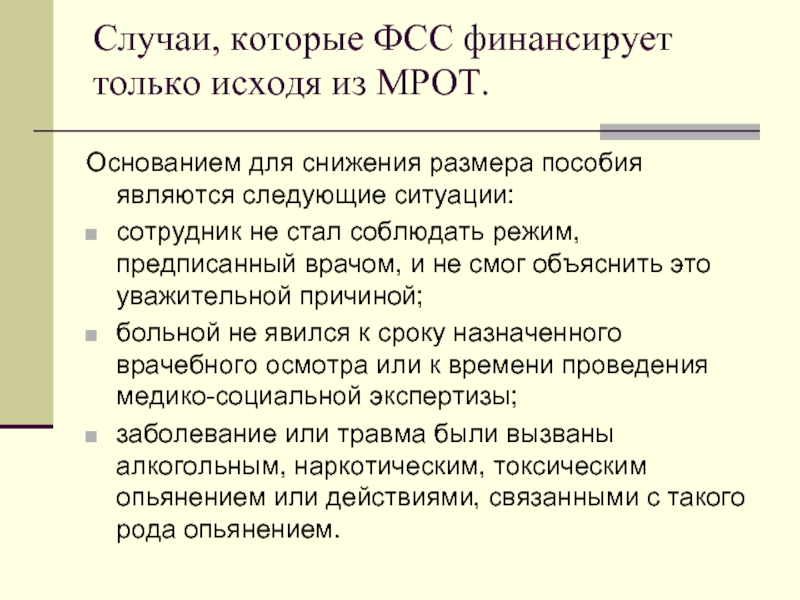

Слайд 39Случаи, которые ФСС финансирует только исходя из МРОТ.

Основанием для снижения

сотрудник не стал соблюдать режим, предписанный врачом, и не смог объяснить это уважительной причиной;

больной не явился к сроку назначенного врачебного осмотра или к времени проведения медико-социальной экспертизы;

заболевание или травма были вызваны алкогольным, наркотическим, токсическим опьянением или действиями, связанными с такого рода опьянением.

Слайд 40Расчет больничного пособия при уходе за ребенком или иным родственником по

Амбулаторное или стационарное лечение ребенка обязательно должно сопровождаться выдачей больничного на весь период ухода за ним. А выплата пособия будет осуществляться в соответствии со следующими ограничениями:

не более 90 календарных дней, если ребенку менее 7 лет, и в его амбулаторной карте имеется диагноз, включенный в специальный Перечень;

не более 45 дней во всех остальных случаях (60 дней также ребенок до 7 лет);

не более 120 календарных дней, если уход требуется ребенку-инвалиду младше 18 лет.

Слайд 41Расчет больничного пособия при непосредственном уходе за ребенком или иным родственником

В

В случае ухода за больным, находящимся на стационарном лечении. Размер выплаты зависит от срока страхового стажа.

Слайд 42Правила расчета больничного листа по беременности и родам

Производится расчет необходимых начислений

100% среднего дневного заработка за два предшествующих полных года — в общем случае;

по МРОТ — при страховом стаже менее 6 месяцев.

Слайд 43Общая продолжительность декретного отпуска

С 2013 года общая продолжительность декретного отпуска

Если беременность одноплодная, но роды проходят с осложнениями, то за расчет берется за 156 дней,

в случае многоплодной беременности пособие начисляется в течение 194 дней.

Слайд 44Правила расчета больничного листа по беременности и родам

Под доходы сотрудника

Слайд 45Пособие по уходу за ребенком

Пример

Сотрудница ООО «Сокол» Панова В. С. уходит

Расчетный период теперь 2014—2015 годы (730 календарных дня). В 2014 году ей начислили 630 000 руб., а в 2015-м — 675 000 руб. Суммы за каждый год больше годового лимита по взносам. Значит, за 2014 год можно взять 624 000 руб., а за 2015 — 670 000 руб. Число исключаемых дней составило 22. Бухгалтер рассчитал дневной заработок так: (624 000 руб. + 670 000 руб.) : (730 дн. – 22) = 1827,68 руб.

Полученная в результате расчетов величина больше предела в 1772,60 руб. Таким образом, сумма пособия по уходу за ребенком за полный месяц составит: 1772,60 руб. × 30,4 дн. × 40% = 21 554,82 руб.

Слайд 46Пособия по временной нетрудоспособности в связи с несчастным случаем на производстве

В этом случае пособие по временной нетрудоспособности выплачивается в размере 100% среднего заработка работника.

В 2015 году максимальный размер ежемесячной выплаты составляет:

в 2015 году - 65 330 руб.;

в 2016 году - 68 270 руб.;

в 2017 году - 71 000 руб.

максимальный размер пособия за полный календарный месяц не может превышать четырех размеров максимального размера ежемесячной страховой выплаты.

Размер ежемесячной страховой выплаты определяется как доля его среднего месячного заработка, исчисленная в соответствии со степенью утраты им профессиональной трудоспособности.

Слайд 47Бухгалтерский учет расчетов по оплате труда осуществляется на

счете 70 «Расчеты

Счет является пассивным.

По кредиту счета отражаются суммы:

оплата труда, причитающиеся работникам, - в корреспонденции со счетами учета затрат на производство и других источников;

Слайд 48оплата труда, начисленные за счет образованного в установленном порядке резерва на

Дебет 96 Кредит 70

начисленных пособий по социальному страхованию (временной нетрудоспособности) и других аналогичных сумм;

Дебет 69 Кредит 70

начисленных доходов от участия в капитале организации:

Дебет 84 Кредит 70

Слайд 49По дебету счета 70 отражаются

выплаченные суммы оплаты труда, премий, пособий, пенсий

суммы начисленных налогов (НДФЛ), платежей по исполнительным документам и других удержаний.

Начисленные, но не выплаченные в установленный срок (из-за не явки получателей) суммы отражаются:

Дебет 70 «Расчеты с персоналам по оплате труда»

Кредит 76 «Расчеты с разными дебиторами и кредиторами» (субсчет Расчеты по депонированным суммам).

Слайд 50Аналитический учет по счету 70 ведется по каждому работнику организации.

Счет 70

По Кт 08, 20, 23, 25, 26, 28, 29, 44, 69, 76, 7, 84, 91, 96, 97, 99.

Слайд 51При начислении заработной платы и других выплат могут быть сделаны следующие

Дебет 68 Кредит 70 – начислены компенсации из бюджетных средств;

Дебет 08, 20, 23, 25, 26, 28, 29, 44 Кредит 70 – начислена зарплата, кроме пособия по временной нетрудоспособности (свыше 3-х дней);

Дебет 69/1 Кредит 70 – начислено по больничному листу за счет фонда социального страхования;

Слайд 52Дебет 96 Кредит 70 – начислены отпускные, за счет ранее созданного

Дебет 84 Кредит 70 – начислена премия, материальная помощь, дивиденды;

Дебет 69/1 Кредит 70 – начислено за счет средств социального страхования (пособие по беременности и родам, по больничному листу).

Слайд 53Удержания из заработной платы отражаются:

Дебет 70 Кредит 68/ндфл – налог на

Дебет 73/3 Кредит 94 – выявлена недостача;

Дебет 70 Кредит 73/3 – удержана недостача;

Дебет 70 Кредит 76 – удержано по исполнительным листам, профсоюзные взносы, страховки;

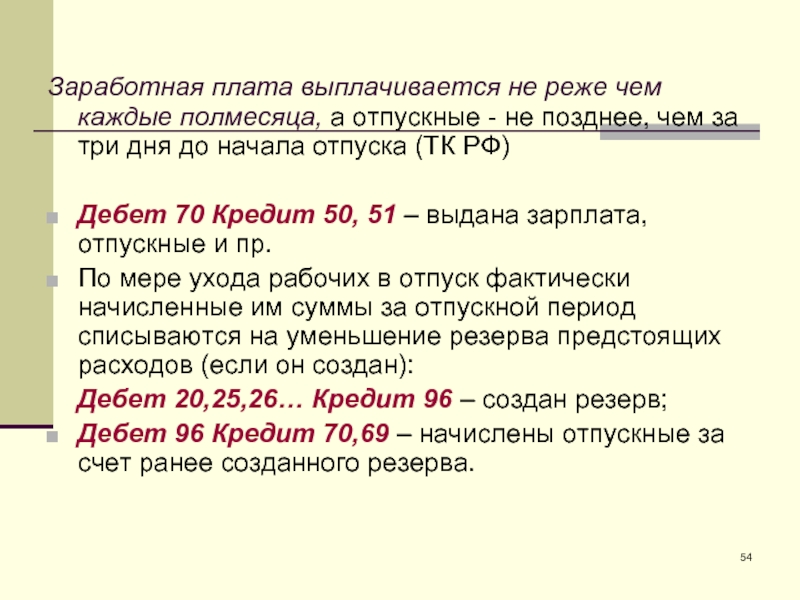

Слайд 54Заработная плата выплачивается не реже чем каждые полмесяца, а отпускные -

Дебет 70 Кредит 50, 51 – выдана зарплата, отпускные и пр.

По мере ухода рабочих в отпуск фактически начисленные им суммы за отпускной период списываются на уменьшение резерва предстоящих расходов (если он создан):

Дебет 20,25,26… Кредит 96 – создан резерв;

Дебет 96 Кредит 70,69 – начислены отпускные за счет ранее созданного резерва.

Слайд 55Наиболее распространен вариант, при котором аванс выплачивается в заранее обусловленном размере.

Более

Слайд 56Из начисленной оплаты труда штатных работников организации и лиц, работающих по

- обязательные, предусмотренные законодательством РФ – налог на доходы физических лиц (НДФЛ), удержания по исполнительным листам (алименты и др.);

Слайд 57удержания, производимые по инициативе администрации организации – удержания за причиненный организации

Слайд 58Основным видом обязательных удержаний является налог на доходы физических лиц, исчисляемый

Налогообложение заработной платы осуществляется по ставке 13%, дивидендов – по ставке 13%.

Для целей исчисления НДФЛ доход работника может быть уменьшен на сумму стандартных налоговых вычетов (по заявлению работнка).

Слайд 60Пример:

Предоставление стандартных вычетов сотруднику с тремя детьми

У сотрудника ООО «Снежинка» трое

Из них право на вычет есть только по двум несовершеннолетним детям. На старшего ребенка никакие вычеты не распространяются. Оклад сотрудника составляет 20 000 руб.

Слайд 61При расчете заработной платы за январь 2015 года бухгалтер учел вычет

А работник получит на руки 17 972 руб.