ЦБ РФ

3.Операции Банка России

- Главная

- Разное

- Дизайн

- Бизнес и предпринимательство

- Аналитика

- Образование

- Развлечения

- Красота и здоровье

- Финансы

- Государство

- Путешествия

- Спорт

- Недвижимость

- Армия

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Центральный банк и его функции презентация

Содержание

- 1. Центральный банк и его функции

- 2. 1.Сущность и функции ЦБ РФ Центральный

- 3. Функции ЦБ РФ 1.

- 4. Основные функции Центрального Банка 5. Устанавливает правила

- 5. 10. Проводит валютную политику

- 6. 11. Регулирует деятельность коммерческих банков Выдачу лицензии

- 7. Обязательные нормативы деятельности банка Н1 Норматив

- 8. Обязательные нормативы деятельности банка Н4 Норматив долгосрочной

- 9. Обязательные нормативы деятельности банка Н

- 10. 2. Денежно-кредитная политика ЦБ РФ Проведение денежно-кредитной

- 11. Методы проведения денежно-кредитной политики 5.

- 12. 3. Операции Банка России К пассивным

- 13. Активные операции – операции по размещению ресурсов

Слайд 21.Сущность и функции ЦБ РФ

Центральный банк — главный регулирующий государственный/межгосударственный орган

кредитной системы страны или группы (союза) стран

Основными целями деятельности Банка России являются:

- обеспечение эффективной организации и проведения денежно-кредитной политики;

- защита и обеспечение устойчивости рубля;

- развитие и укрепление банковской системы страны.

Основными целями деятельности Банка России являются:

- обеспечение эффективной организации и проведения денежно-кредитной политики;

- защита и обеспечение устойчивости рубля;

- развитие и укрепление банковской системы страны.

Слайд 3

Функции ЦБ РФ

1. Монопольно осуществляет эмиссию наличных денег и организует

наличное денежное обращение;

Во взаимодействии с Правительством РФ разрабатывает и проводит единую государственную денежно-кредитную поли тику;

Устанавливает правила осуществления расчетов в РФ;

4. Определяет порядок осуществления расчетов с международными организациями, иностранными государствами;

Во взаимодействии с Правительством РФ разрабатывает и проводит единую государственную денежно-кредитную поли тику;

Устанавливает правила осуществления расчетов в РФ;

4. Определяет порядок осуществления расчетов с международными организациями, иностранными государствами;

Слайд 4Основные функции Центрального Банка

5. Устанавливает правила проведения банковских операций, правила бухгалтерского

учета и отчетности для банковской системы РФ;

6. Обслуживает счета бюджетов всех уровней бюджетной системы РФ;

7. Устанавливает и публикует официальные курсы иностранных валют по отношению к рублю;

8. Участвует в разработке прогноза платежного баланса РФ и организует его составление;

9. Проводит анализ и прогнозирование состояния экономики РФ в целом и по регионам.

6. Обслуживает счета бюджетов всех уровней бюджетной системы РФ;

7. Устанавливает и публикует официальные курсы иностранных валют по отношению к рублю;

8. Участвует в разработке прогноза платежного баланса РФ и организует его составление;

9. Проводит анализ и прогнозирование состояния экономики РФ в целом и по регионам.

Слайд 510. Проводит валютную политику

Валютная политика включает:

Регулирование валютного курса.

Проведение валютного регулирования и валютного контроля.

Формирование официальных валютных резервов и управление ими.

Осуществление международного валютного сотрудничества и участия в международных валютно-кредитных организациях.

Слайд 611. Регулирует деятельность коммерческих банков

Выдачу лицензии на банковскую деятельность;

Проверку отчетности, предоставляемой

банками;

Ревизии на местах;

Контроль за соблюдением обязательных нормативов деятельности банка

Ревизии на местах;

Контроль за соблюдением обязательных нормативов деятельности банка

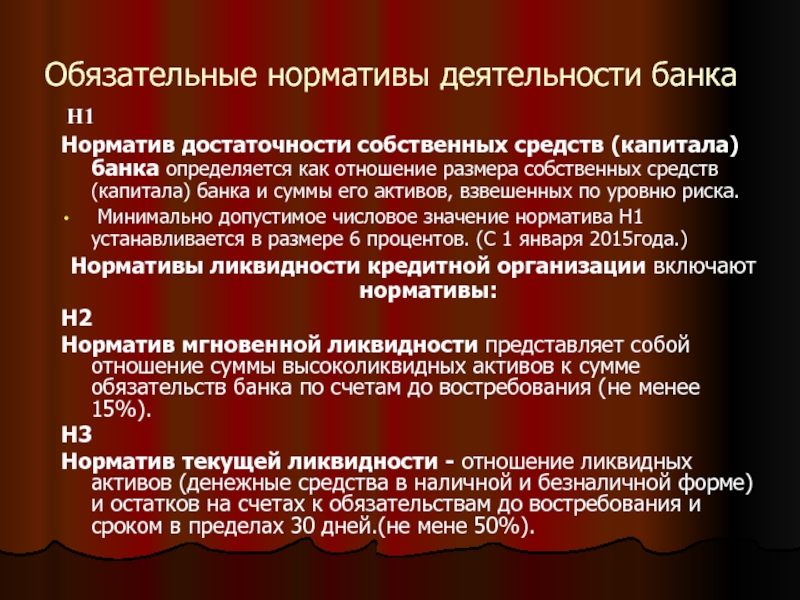

Слайд 7Обязательные нормативы деятельности банка

Н1

Норматив достаточности собственных средств (капитала) банка определяется

как отношение размера собственных средств (капитала) банка и суммы его активов, взвешенных по уровню риска.

Минимально допустимое числовое значение норматива Н1 устанавливается в размере 6 процентов. (С 1 января 2015года.)

Нормативы ликвидности кредитной организации включают нормативы:

Н2

Норматив мгновенной ликвидности представляет собой отношение суммы высоколиквидных активов к сумме обязательств банка по счетам до востребования (не менее 15%).

Н3

Норматив текущей ликвидности - отношение ликвидных активов (денежные средства в наличной и безналичной форме) и остатков на счетах к обязательствам до востребования и сроком в пределах 30 дней.(не мене 50%).

Минимально допустимое числовое значение норматива Н1 устанавливается в размере 6 процентов. (С 1 января 2015года.)

Нормативы ликвидности кредитной организации включают нормативы:

Н2

Норматив мгновенной ликвидности представляет собой отношение суммы высоколиквидных активов к сумме обязательств банка по счетам до востребования (не менее 15%).

Н3

Норматив текущей ликвидности - отношение ликвидных активов (денежные средства в наличной и безналичной форме) и остатков на счетах к обязательствам до востребования и сроком в пределах 30 дней.(не мене 50%).

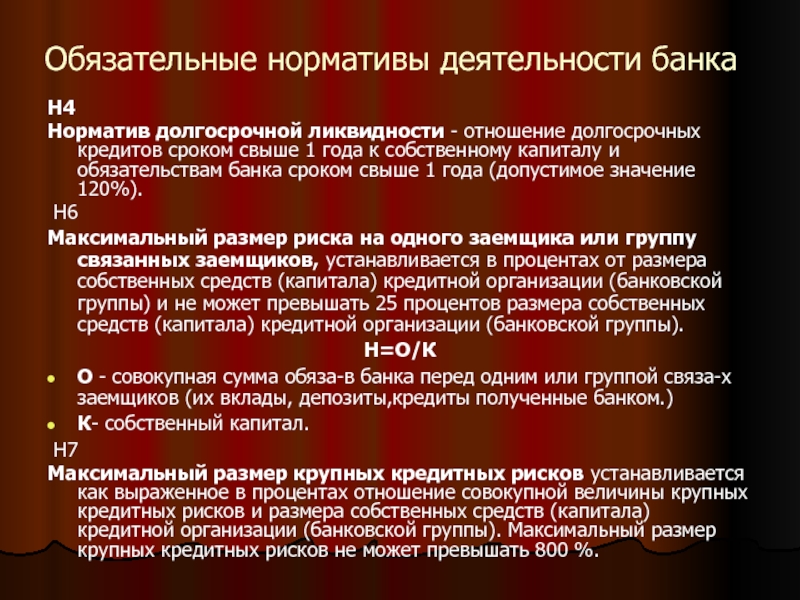

Слайд 8Обязательные нормативы деятельности банка

Н4

Норматив долгосрочной ликвидности - отношение долгосрочных кредитов сроком

свыше 1 года к собственному капиталу и обязательствам банка сроком свыше 1 года (допустимое значение 120%).

Н6

Максимальный размер риска на одного заемщика или группу связанных заемщиков, устанавливается в процентах от размера собственных средств (капитала) кредитной организации (банковской группы) и не может превышать 25 процентов размера собственных средств (капитала) кредитной организации (банковской группы).

Н=О/К

О - совокупная сумма обяза-в банка перед одним или группой связа-х заемщиков (их вклады, депозиты,кредиты полученные банком.)

К- собственный капитал.

Н7

Максимальный размер крупных кредитных рисков устанавливается как выраженное в процентах отношение совокупной величины крупных кредитных рисков и размера собственных средств (капитала) кредитной организации (банковской группы). Максимальный размер крупных кредитных рисков не может превышать 800 %.

Н6

Максимальный размер риска на одного заемщика или группу связанных заемщиков, устанавливается в процентах от размера собственных средств (капитала) кредитной организации (банковской группы) и не может превышать 25 процентов размера собственных средств (капитала) кредитной организации (банковской группы).

Н=О/К

О - совокупная сумма обяза-в банка перед одним или группой связа-х заемщиков (их вклады, депозиты,кредиты полученные банком.)

К- собственный капитал.

Н7

Максимальный размер крупных кредитных рисков устанавливается как выраженное в процентах отношение совокупной величины крупных кредитных рисков и размера собственных средств (капитала) кредитной организации (банковской группы). Максимальный размер крупных кредитных рисков не может превышать 800 %.

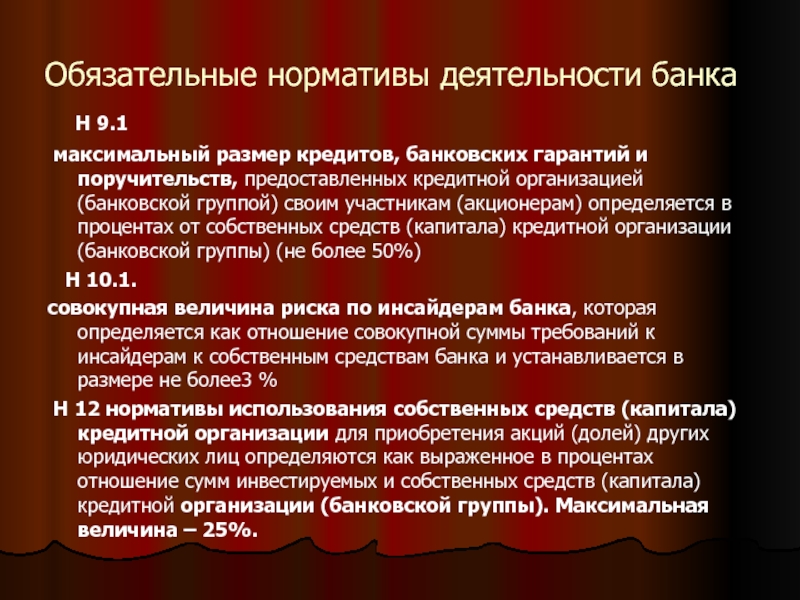

Слайд 9Обязательные нормативы деятельности банка

Н 9.1

максимальный размер кредитов, банковских

гарантий и поручительств, предоставленных кредитной организацией (банковской группой) своим участникам (акционерам) определяется в процентах от собственных средств (капитала) кредитной организации (банковской группы) (не более 50%)

Н 10.1.

совокупная величина риска по инсайдерам банка, которая определяется как отношение совокупной суммы требований к инсайдерам к собственным средствам банка и устанавливается в размере не более3 %

Н 12 нормативы использования собственных средств (капитала) кредитной организации для приобретения акций (долей) других юридических лиц определяются как выраженное в процентах отношение сумм инвестируемых и собственных средств (капитала) кредитной организации (банковской группы). Максимальная величина – 25%.

Н 10.1.

совокупная величина риска по инсайдерам банка, которая определяется как отношение совокупной суммы требований к инсайдерам к собственным средствам банка и устанавливается в размере не более3 %

Н 12 нормативы использования собственных средств (капитала) кредитной организации для приобретения акций (долей) других юридических лиц определяются как выраженное в процентах отношение сумм инвестируемых и собственных средств (капитала) кредитной организации (банковской группы). Максимальная величина – 25%.

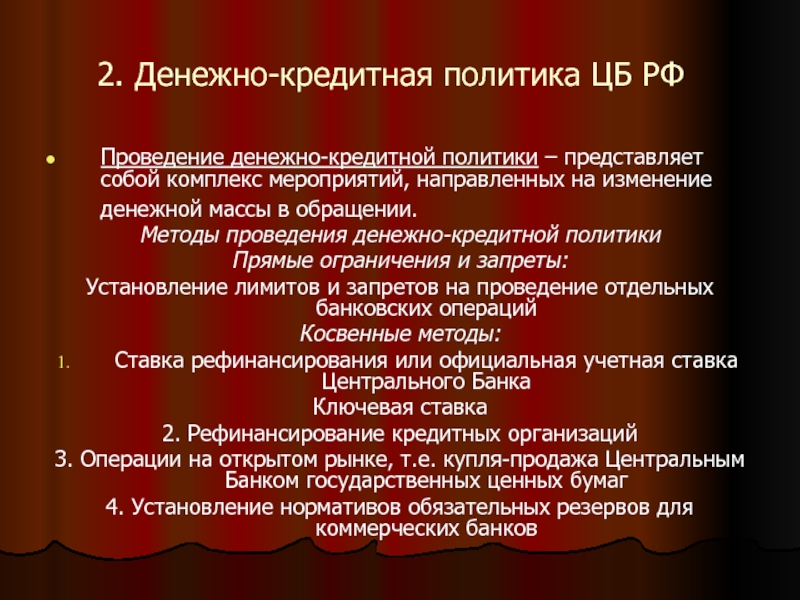

Слайд 102. Денежно-кредитная политика ЦБ РФ

Проведение денежно-кредитной политики – представляет собой комплекс

мероприятий, направленных на изменение денежной массы в обращении.

Методы проведения денежно-кредитной политики

Прямые ограничения и запреты:

Установление лимитов и запретов на проведение отдельных банковских операций

Косвенные методы:

Ставка рефинансирования или официальная учетная ставка Центрального Банка

Ключевая ставка

2. Рефинансирование кредитных организаций

3. Операции на открытом рынке, т.е. купля-продажа Центральным Банком государственных ценных бумаг

4. Установление нормативов обязательных резервов для коммерческих банков

Методы проведения денежно-кредитной политики

Прямые ограничения и запреты:

Установление лимитов и запретов на проведение отдельных банковских операций

Косвенные методы:

Ставка рефинансирования или официальная учетная ставка Центрального Банка

Ключевая ставка

2. Рефинансирование кредитных организаций

3. Операции на открытом рынке, т.е. купля-продажа Центральным Банком государственных ценных бумаг

4. Установление нормативов обязательных резервов для коммерческих банков

Слайд 11Методы проведения денежно-кредитной политики

5. Валютная интервенция, т.е. купли-продажи валюты

на валютном рынке для воздействия на курс рубля и суммарный спрос и предложение денег

6. Депозитные операции

6. Депозитные операции

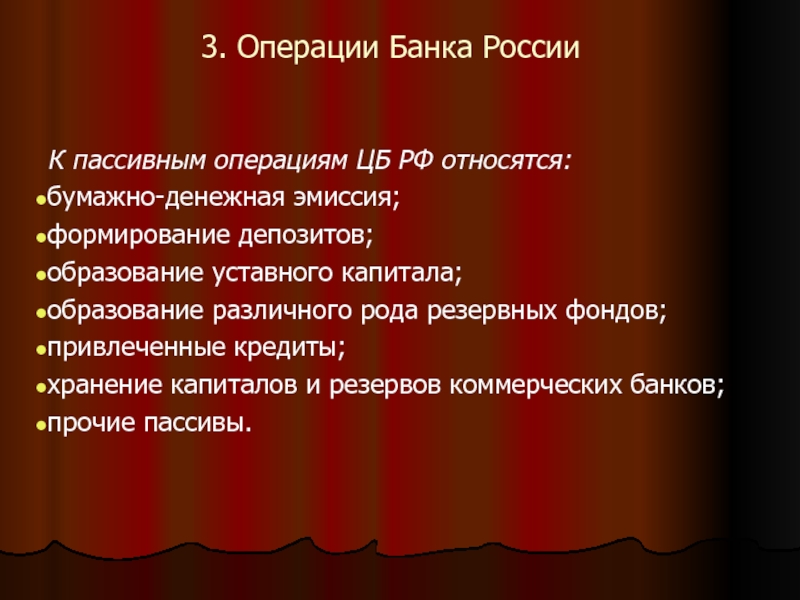

Слайд 123. Операции Банка России

К пассивным операциям ЦБ РФ относятся:

бумажно-денежная эмиссия;

формирование

депозитов;

образование уставного капитала;

образование различного рода резервных фондов;

привлеченные кредиты;

хранение капиталов и резервов коммерческих банков;

прочие пассивы.

образование уставного капитала;

образование различного рода резервных фондов;

привлеченные кредиты;

хранение капиталов и резервов коммерческих банков;

прочие пассивы.

Слайд 13Активные операции – операции по размещению ресурсов

Можно выделить следующие виды

активных операций ЦБ:

учетно-ссудные операции;

прямое кредитование государства;

ломбардное кредитование;

покупка государственных облигаций;

купля-продажа золота и иностранной валюты.

учетно-ссудные операции;

прямое кредитование государства;

ломбардное кредитование;

покупка государственных облигаций;

купля-продажа золота и иностранной валюты.