- Главная

- Разное

- Дизайн

- Бизнес и предпринимательство

- Аналитика

- Образование

- Развлечения

- Красота и здоровье

- Финансы

- Государство

- Путешествия

- Спорт

- Недвижимость

- Армия

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Тема 3. Портфельный анализ. История теории финансового портфеля презентация

Содержание

- 1. Тема 3. Портфельный анализ. История теории финансового портфеля

- 2. Тема 3. Портфельный анализ

- 3. История теории финансового портфеля Начало современной

- 4. Основные количественные характеристики отдельной рисковой ценной бумаги

- 5. Доходность акции (финансового инструмента) Доходность ri-процентное

- 6. Математическое ожидание - mi и дисперсия –

- 7. Ковариация и корреляция между доходностями двух ценных

- 8. Варианты взаимосвязи доходностей двух ценных бумаг A и B

- 9. Правила доминирования рационального инвестора 1. Если

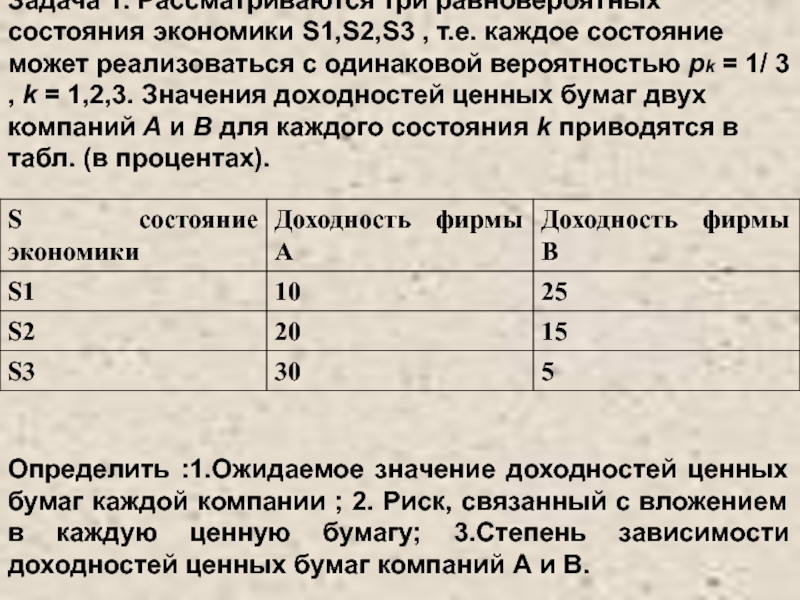

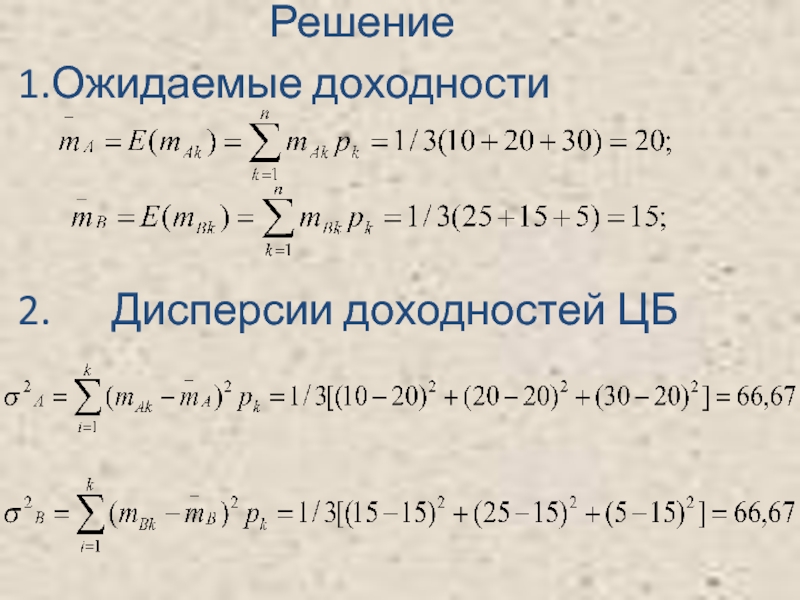

- 10. Задача 1. Рассматриваются три равновероятных состояния экономики

- 12. Задачи формирования портфелей ценных бумаг Портфель –

- 13. Задачи формирования портфелей ценных бумаг Портфель

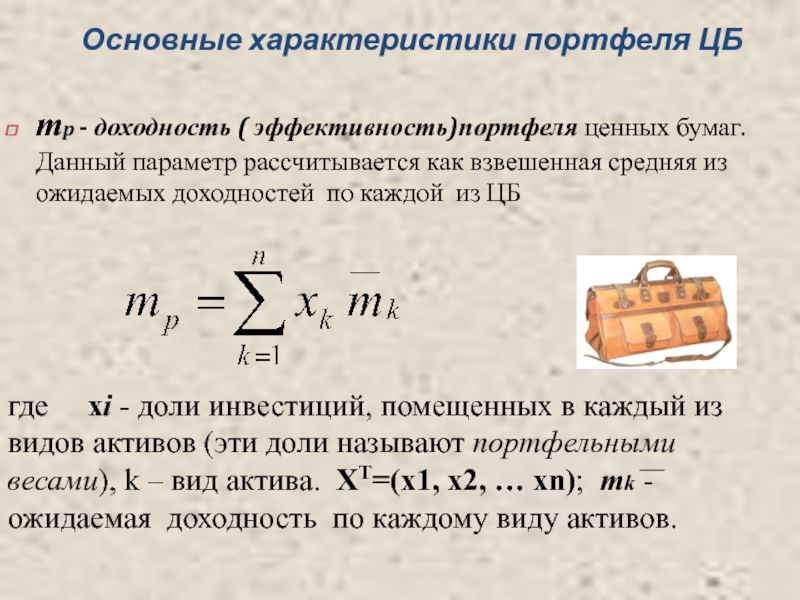

- 14. Основные характеристики портфеля ЦБ mp

- 15. Риск

- 16. Ковариационная матрица порядка-N Ковариация -

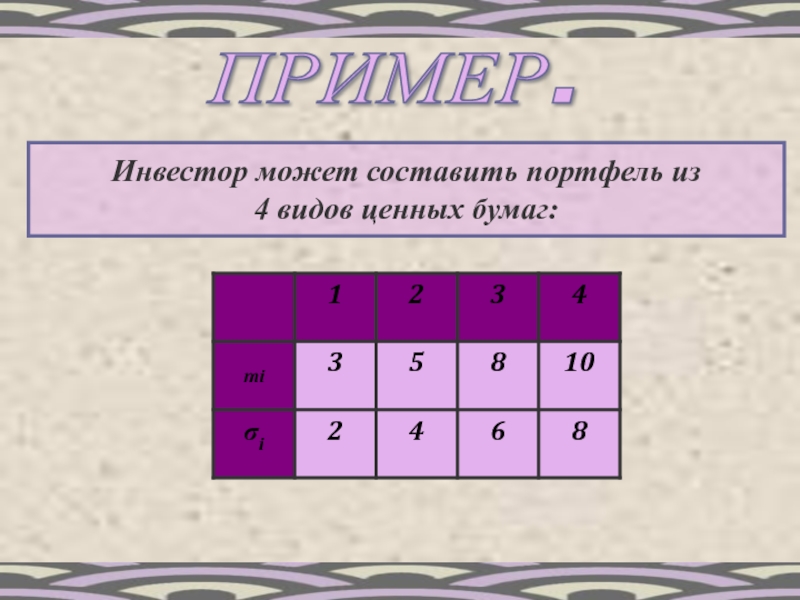

- 17. ПРИМЕР 1. Некоррелированнные ЦБ Предположим ,

- 18. Предположим, что деньги вложены равными долями во

- 19. ПРИМЕР. Инвестор может составить портфель из 4 видов ценных бумаг:

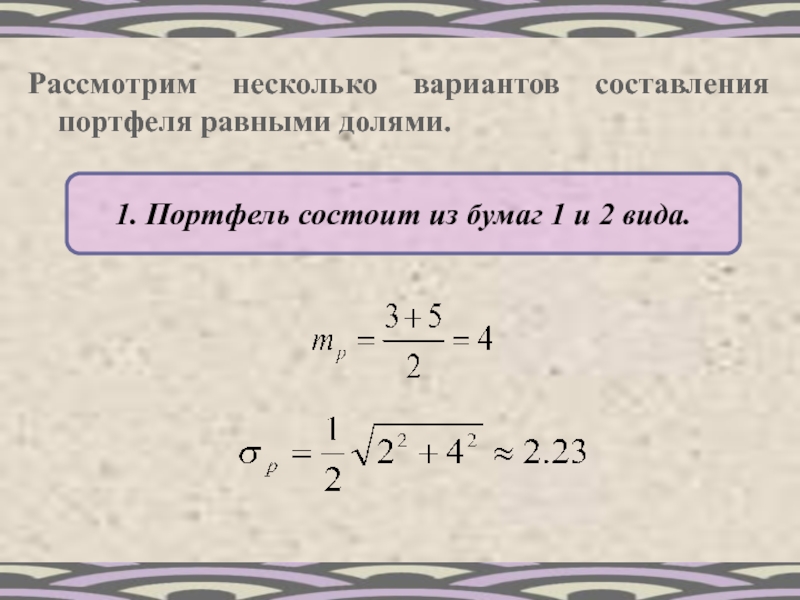

- 20. Рассмотрим несколько вариантов составления портфеля равными долями.

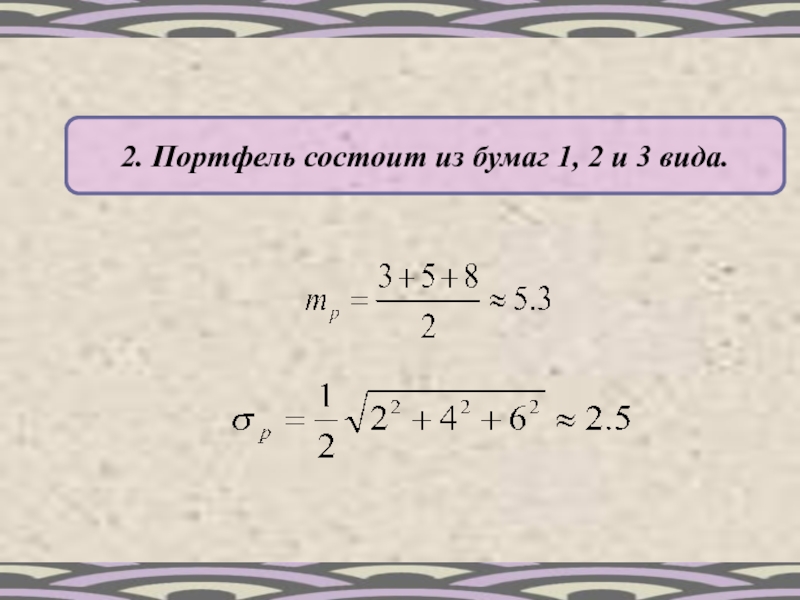

- 21. 2. Портфель состоит из бумаг 1, 2 и 3 вида.

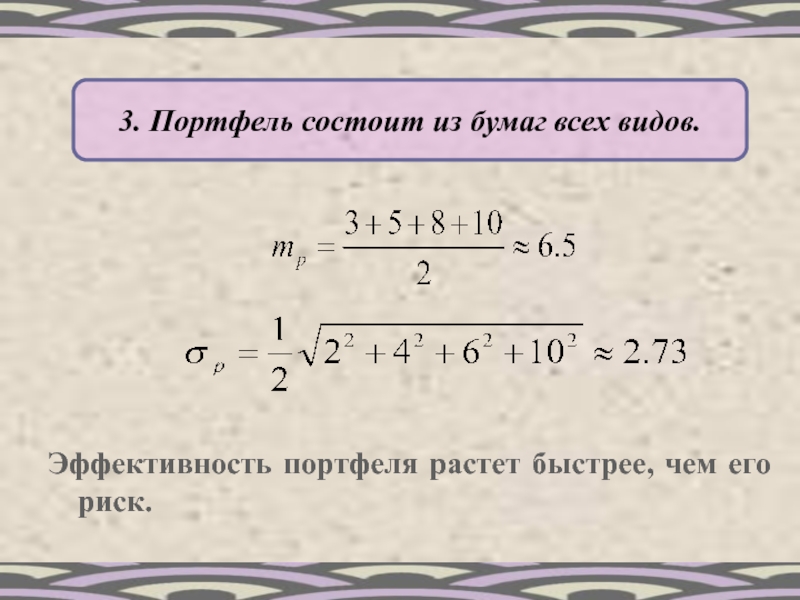

- 22. 3. Портфель состоит из бумаг всех видов. Эффективность портфеля растет быстрее, чем его риск.

- 23. Для некоррелированных ЦБ, если их число n

- 24. Диверсификация Диверсификация (разнообразие ценных бумаг в

- 25. 2. Влияние корреляции ЦБ разного

- 26. Рассмотрим коэффициент корреляции: Рассмотрим два крайних случая:

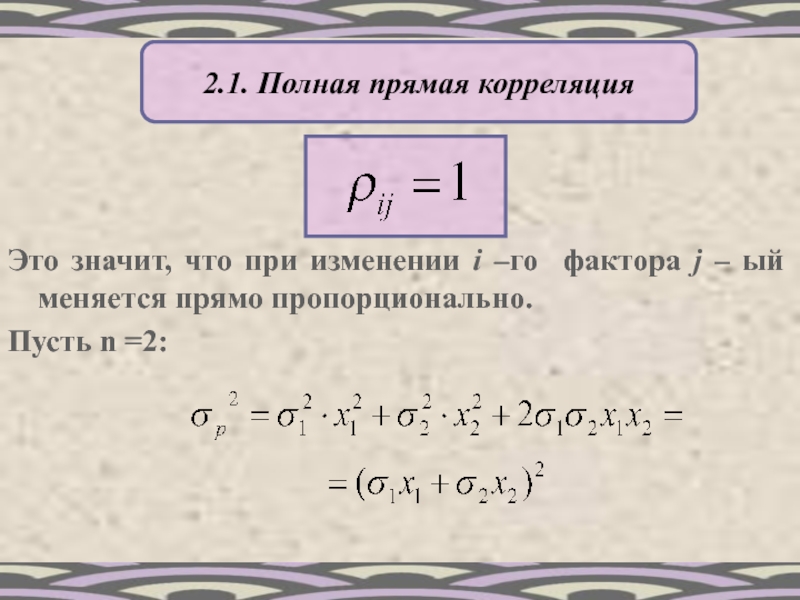

- 27. 2.1. Полная прямая корреляция Это значит,

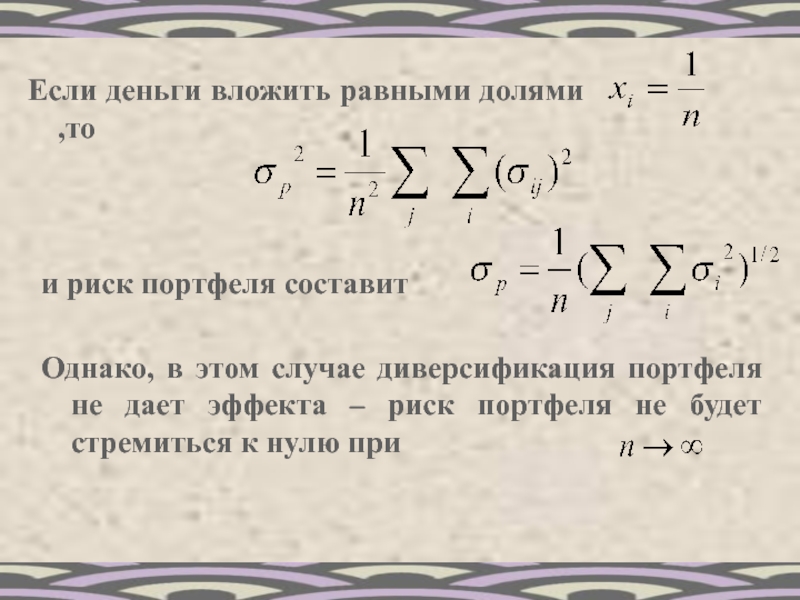

- 28. Если деньги вложить равными долями ,то

- 29. Заметим, что положительная корреляция между эффективностями ЦБ

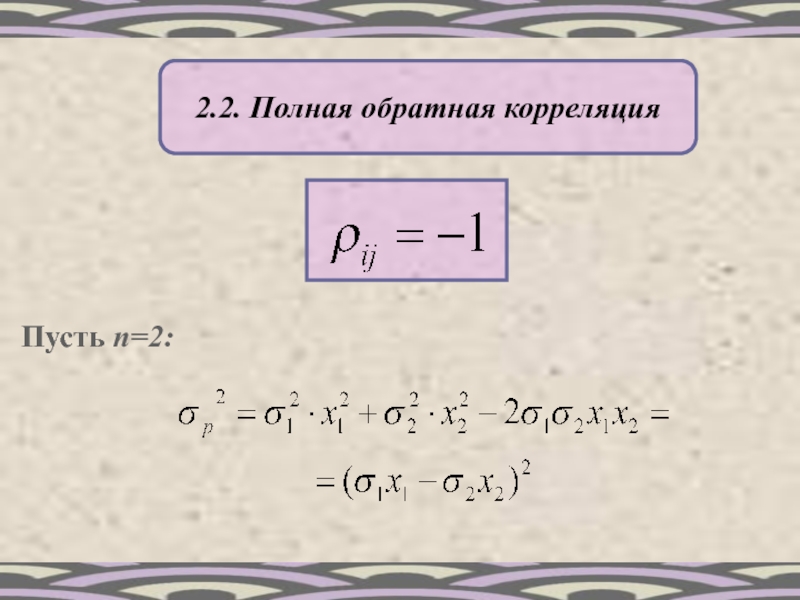

- 30. 2.2. Полная обратная корреляция Пусть n=2:

- 31. Если То Таким образом, при

- 32. Эффективный набор портфелей из 2-х бумаг

- 33. Эффективный инвестиционный портфель Эффективный портфель – это

- 34. Эффективное множество для произвольного количества ЦБ Наилучшими

- 35. Модели оптимального портфеля Задача оптимизации

- 36. 1. Модель Марковица Модель Марковица рассматривает в

- 37. Модели портфеля ценных бумаг Портфель называют стандартным,

- 38. Модели портфеля ценных бумаг Оптимальное

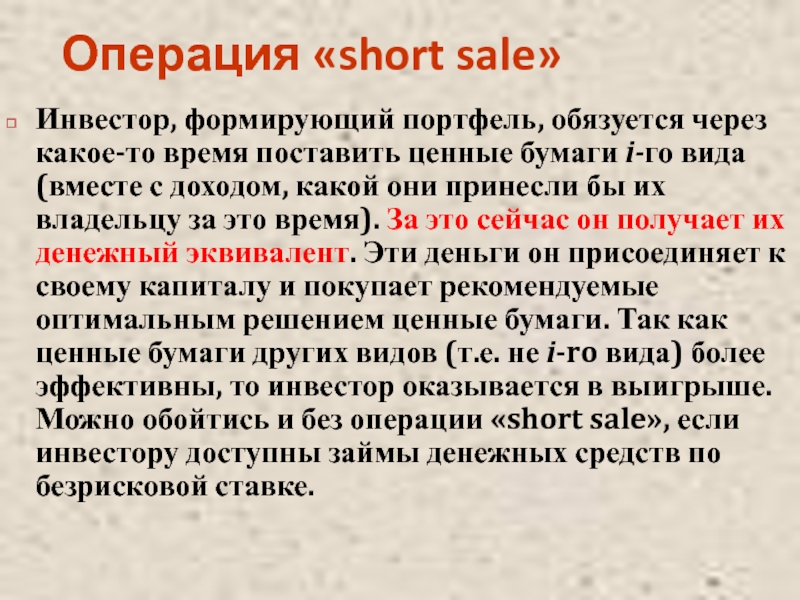

- 39. Операция «short sale» Инвестор, формирующий портфель, обязуется

- 40. В модели Марковица обычно рассматриваются два типа

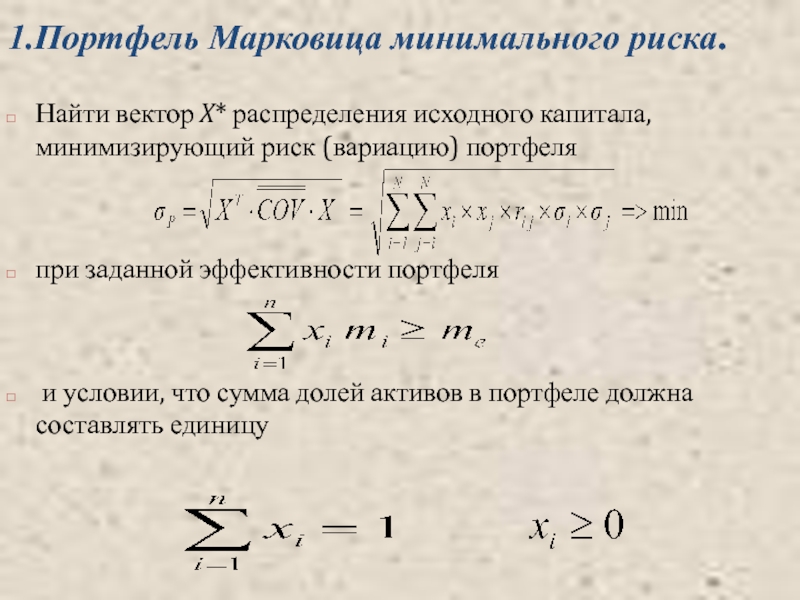

- 41. 1.Портфель Марковица минимального риска. Найти вектор

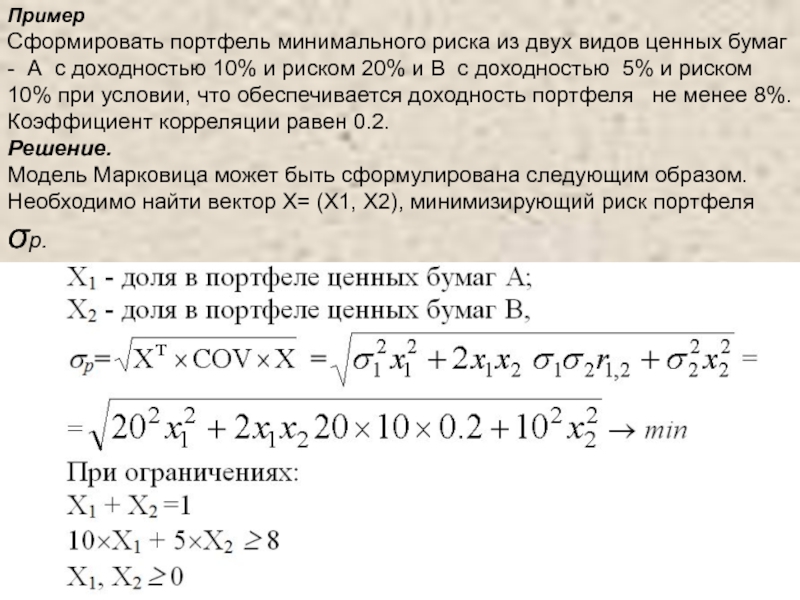

- 42. Пример Сформировать портфель минимального риска из

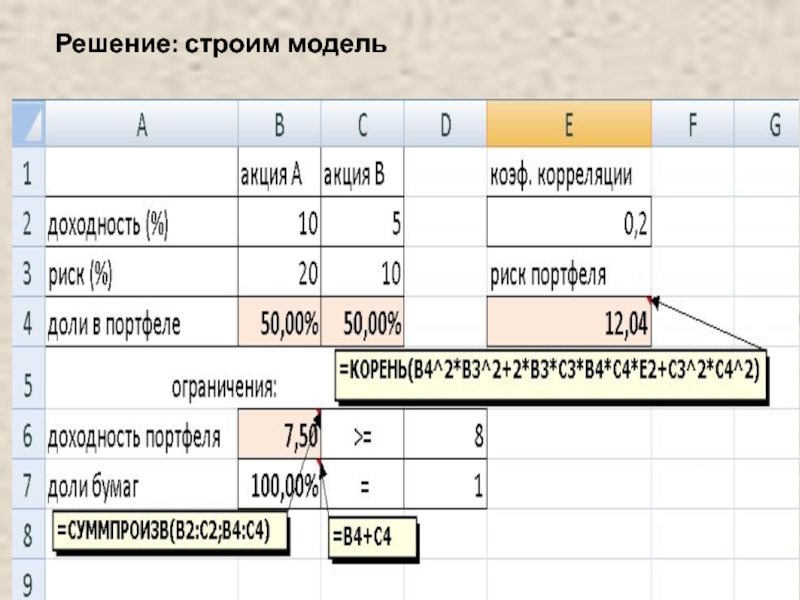

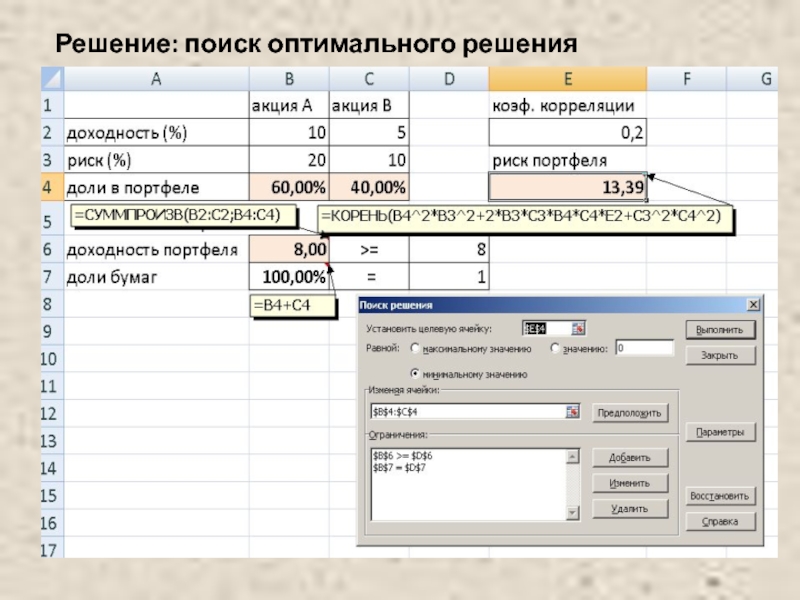

- 43. Решение: строим модель

- 44. Решение: поиск оптимального решения

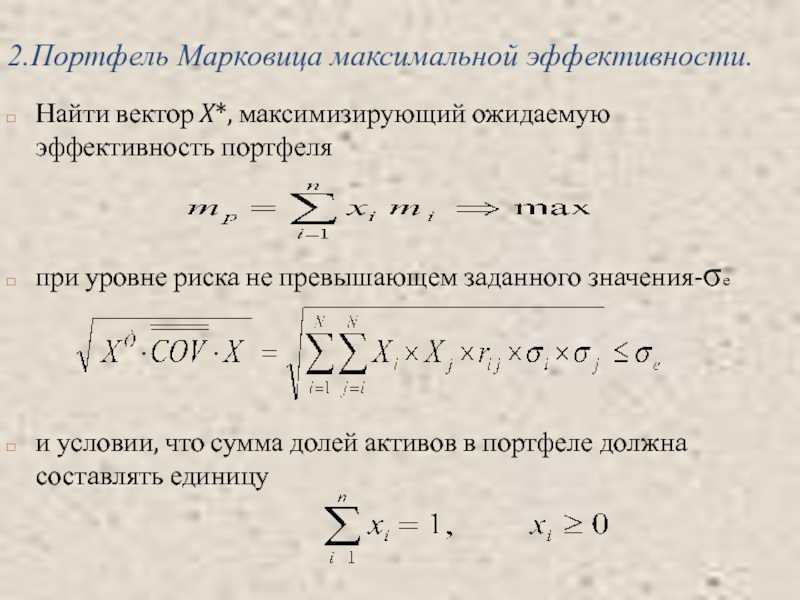

- 45. 2.Портфель Марковица максимальной эффективности. Найти вектор

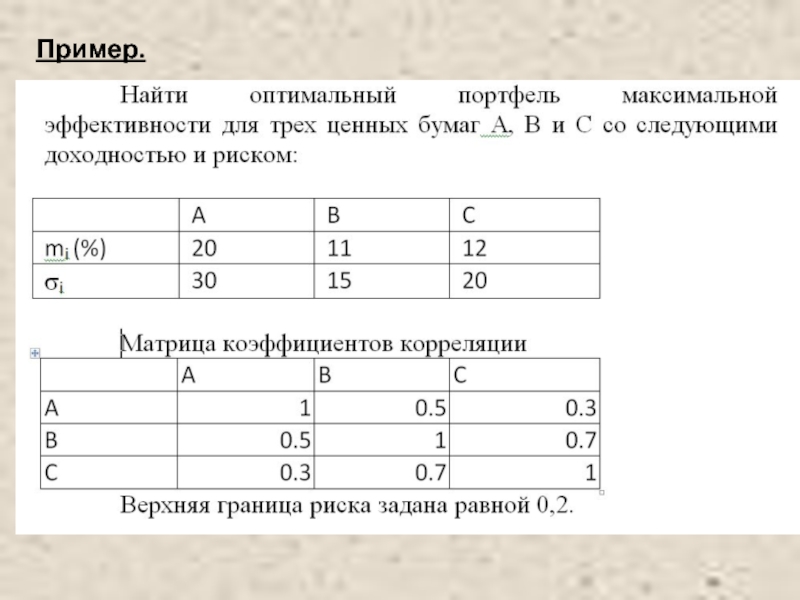

- 46. Пример.

- 48. Решение: строим модель

- 49. Решение: поиск оптимального решения

- 51. Безрисковый актив Безрисковый актив имеет, по

- 52. Есть только один тип казначейских бумаг, удовлетворяющих

- 53. Безрисковое заимствование. Пусть инвестор не ограничен

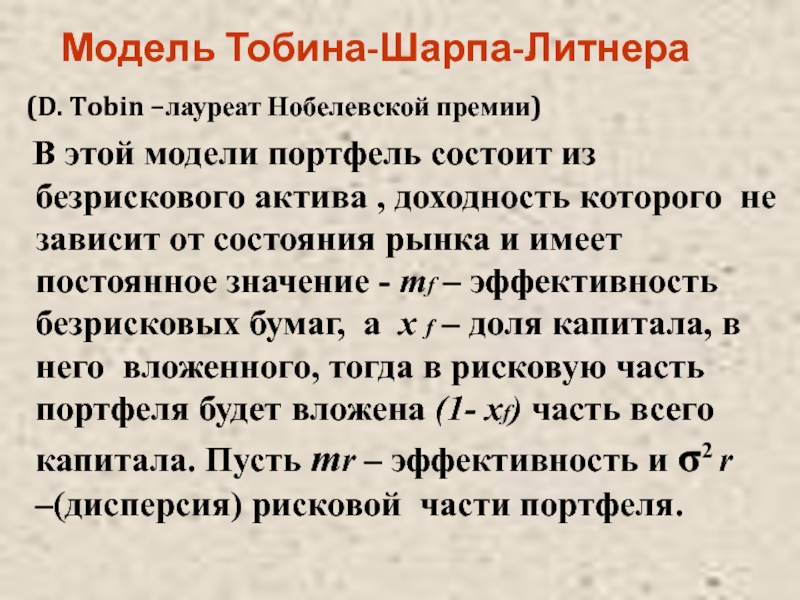

- 55. Модель Тобина-Шарпа-Литнера (D. Tobin –лауреат

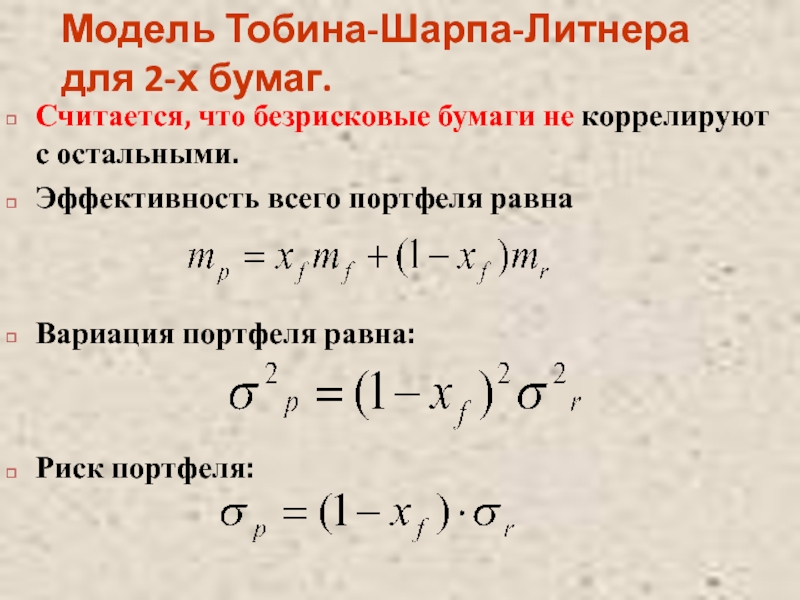

- 56. Модель Тобина-Шарпа-Литнера для 2-х бумаг. Считается,

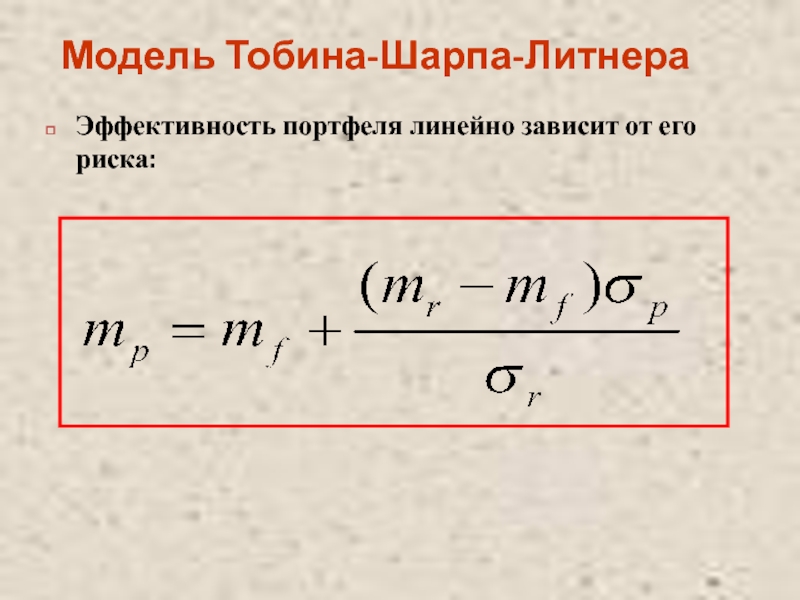

- 57. Модель Тобина-Шарпа-Литнера Эффективность портфеля линейно зависит от его риска:

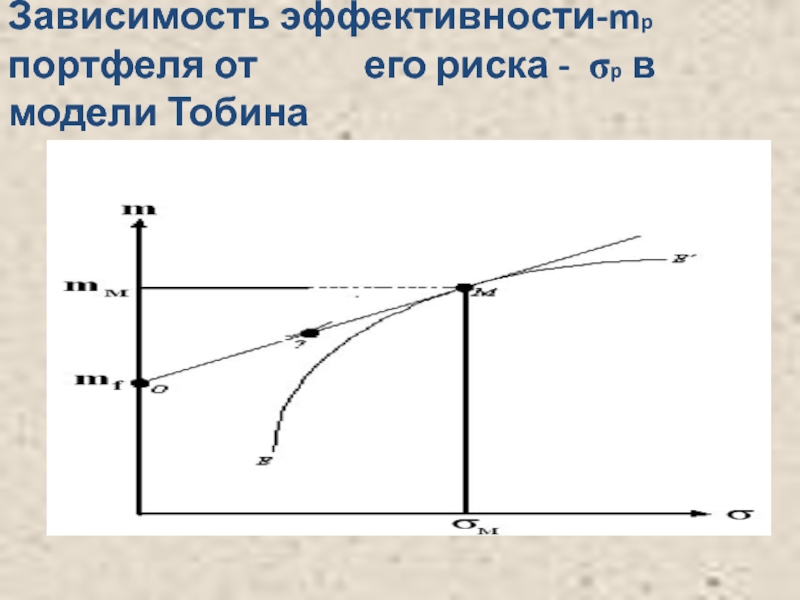

- 58. Зависимость эффективности-mp портфеля от его риска - σp в модели Тобина

- 59. 3.Модель Тобина c n рисковыми бумагами.

- 60. Заимствование и инвестирование в рискованные

- 61. Можно показать, что любая комбинация заимствования и

- 62. Эффективная граница модели Тобина

- 64. Если возможно безрисковое заимствование и кредитование, то

- 67. Предоставляемые рынком возможности по выбору желаемой комбинации

- 68. Модель Марковица представляет собой задачу выбора эффективного

- 69. СПАСИБО ЗА ВНИМАНИЕ !

Слайд 1Финансовый Университет при Правительстве РФ

Кафедра «Прикладная математика».

Угрозов Валерий Вячеславович

МАТЕМАТИЧЕСКОЕ ОБЕСПЕЧЕНИЕ

Слайд 3История теории финансового портфеля

Начало современной теории финансового портфеля было заложено

Затем в работах Вильяма Шарпа (1964) и Джона Литнера (1965), и было основано на понятиях систематического (рыночного) и несистематического рисков ценной бумаги.

Слайд 4Основные количественные характеристики отдельной рисковой ценной бумаги

При формировании оптимального портфеля

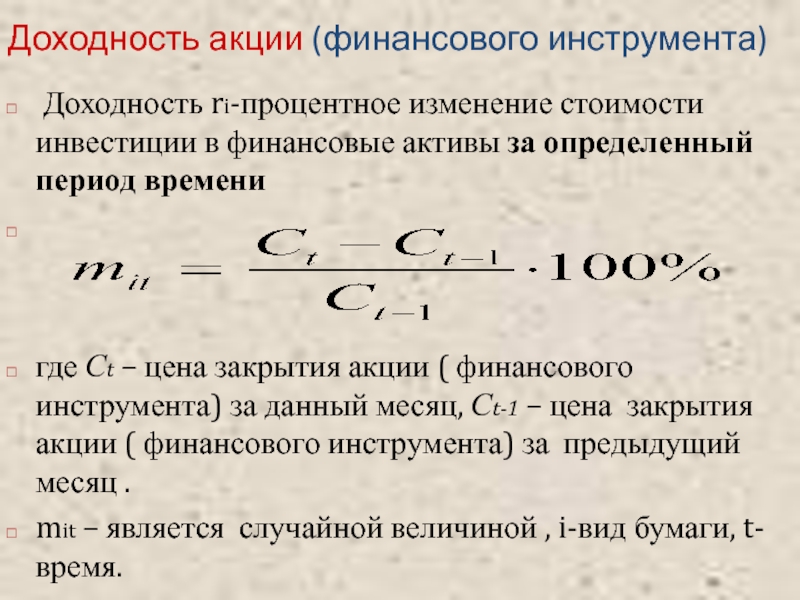

Слайд 5Доходность акции (финансового инструмента)

Доходность ri-процентное изменение стоимости инвестиции в финансовые

где Сt – цена закрытия акции ( финансового инструмента) за данный месяц, Сt-1 – цена закрытия акции ( финансового инструмента) за предыдущий месяц .

mit – является случайной величиной , i-вид бумаги, t-время.

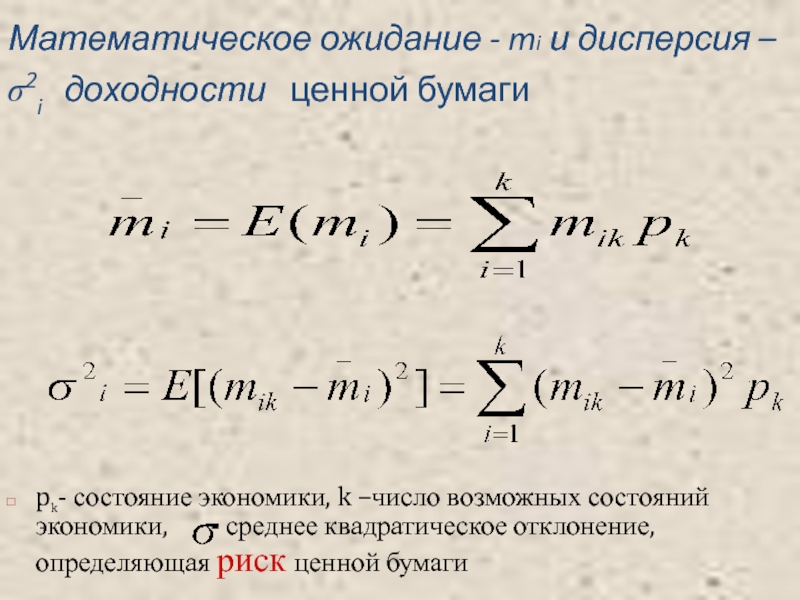

Слайд 6Математическое ожидание - mi и дисперсия – σ2i доходности

pk- состояние экономики, k –число возможных состояний экономики, - среднее квадратическое отклонение, определяющая риск ценной бумаги

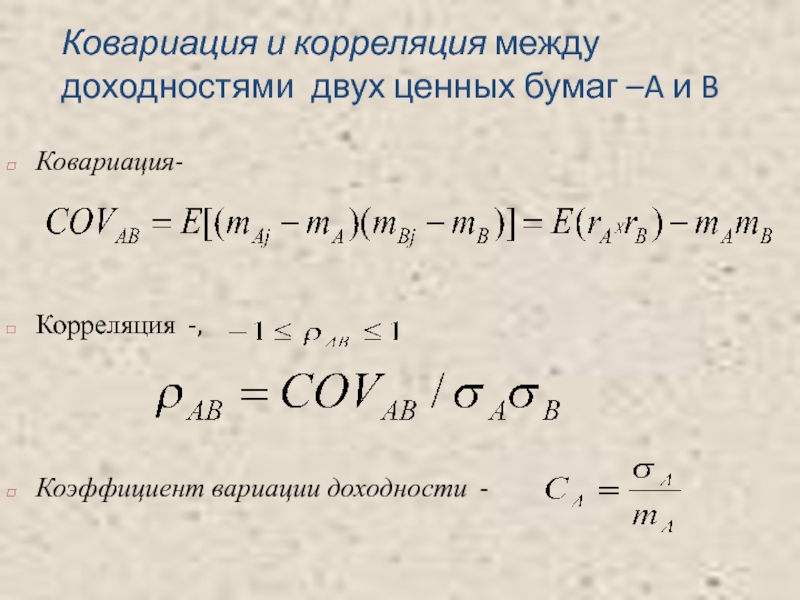

Слайд 7Ковариация и корреляция между доходностями двух ценных бумаг –A и B

Ковариация-

Корреляция

Коэффициент вариации доходности -

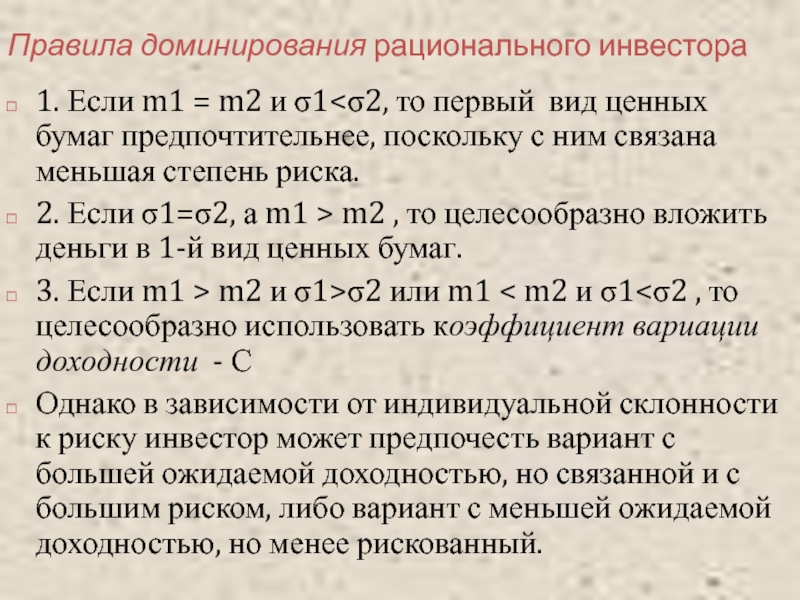

Слайд 9Правила доминирования рационального инвестора

1. Если m1 = m2 и σ1

2. Если σ1=σ2, а m1 > m2 , то целесообразно вложить деньги в 1-й вид ценных бумаг.

3. Если m1 > m2 и σ1>σ2 или m1 < m2 и σ1<σ2 , то целесообразно использовать коэффициент вариации доходности - С

Однако в зависимости от индивидуальной склонности к риску инвестор может предпочесть вариант с большей ожидаемой доходностью, но связанной и с большим риском, либо вариант с меньшей ожидаемой доходностью, но менее рискованный.

Слайд 10Задача 1. Рассматриваются три равновероятных состояния экономики S1,S2,S3 , т.е. каждое

Определить :1.Ожидаемое значение доходностей ценных бумаг каждой компании ; 2. Риск, связанный с вложением в каждую ценную бумагу; 3.Степень зависимости доходностей ценных бумаг компаний А и В.

Слайд 12Задачи формирования портфелей ценных бумаг

Портфель – это совокупность различных инвестиционных инструментов,

Основы теории выбора портфеля впервые были разработаны нобелевским лауреатом Гарри Марковицем в статье «Выбор портфеля», опубликованной в 1952 г. Затем в работах Вильяма Шарпа (1964) и Джона Литнера (1965), и было основано на понятиях систематического (рыночного) и несистематического рисков ценной бумаги.

Слайд 13Задачи формирования портфелей ценных бумаг

Портфель (инвестиционный портфель) - совокупность инвестиционных инструментов.

Главная

минимум риска потерь при заданном уровне доходности;

или максимальную доходность при заданном уровне риска.

Слайд 14 Основные характеристики портфеля ЦБ

mp - доходность ( эффективность)портфеля ценных бумаг.

где xi - доли инвестиций, помещенных в каждый из видов активов (эти доли называют портфельными весами), k – вид актива. XT=(х1, х2, … хn); mk - ожидаемая доходность по каждому виду активов.

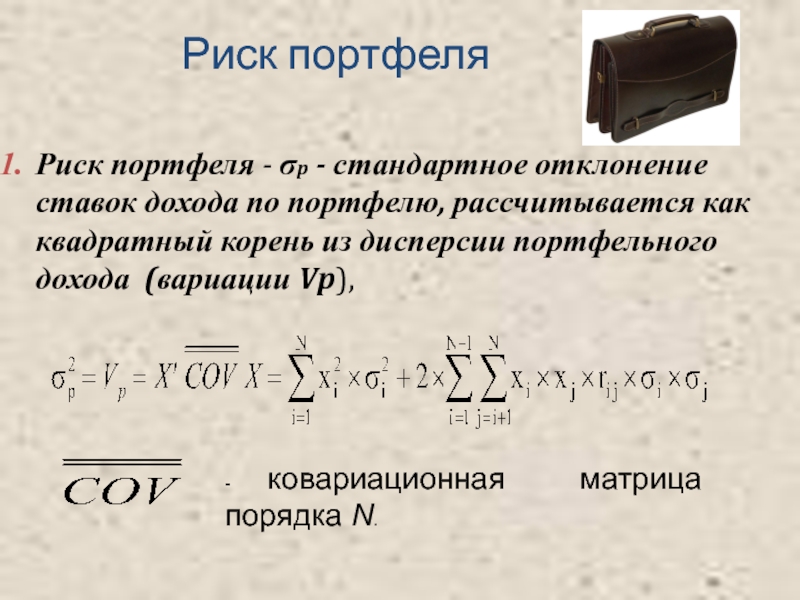

Слайд 15 Риск портфеля

Риск портфеля -

- ковариационная матрица порядка N.

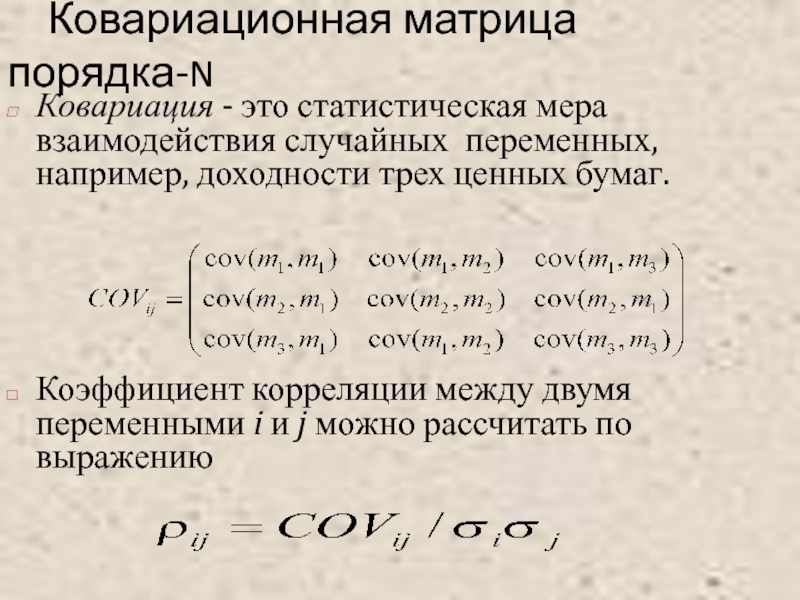

Слайд 16 Ковариационная матрица порядка-N

Ковариация - это статистическая мера взаимодействия случайных

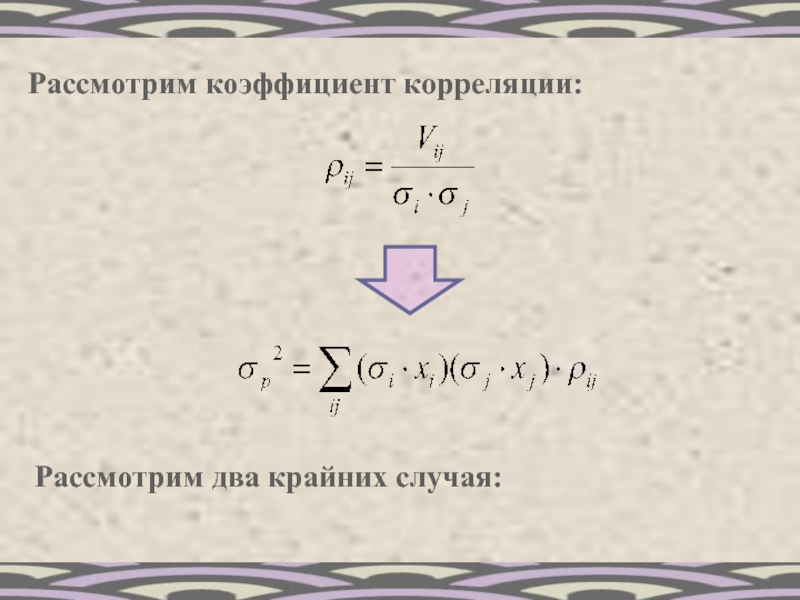

Коэффициент корреляции между двумя переменными i и j можно рассчитать по выражению

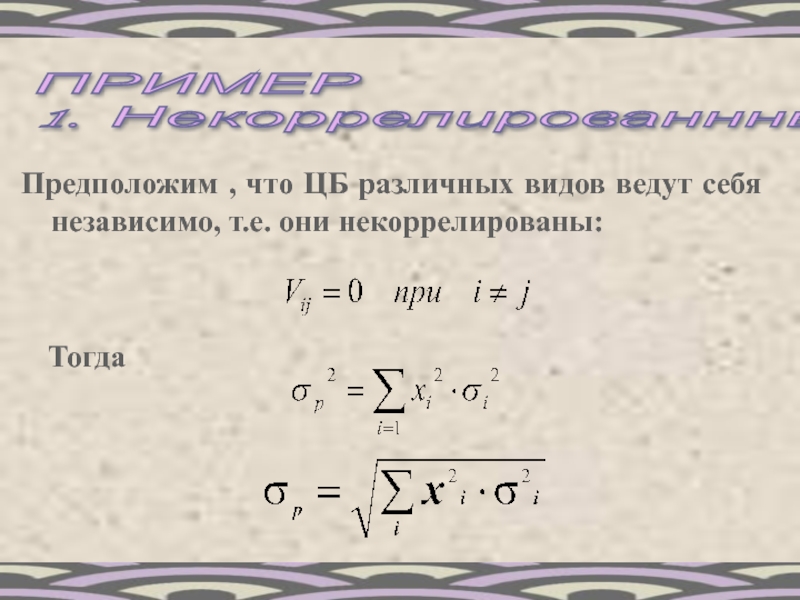

Слайд 17ПРИМЕР

1. Некоррелированнные ЦБ

Предположим , что ЦБ различных видов ведут себя

Тогда

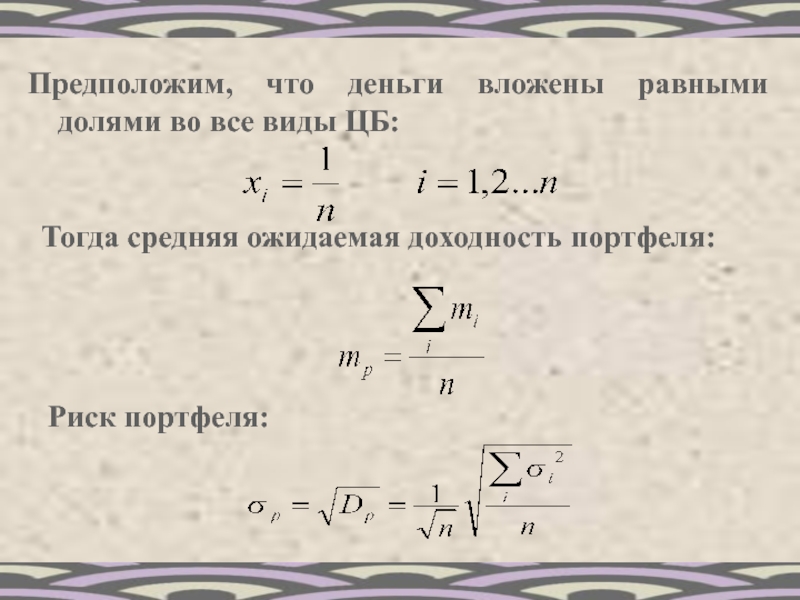

Слайд 18Предположим, что деньги вложены равными долями во все виды ЦБ:

Тогда средняя

Риск портфеля:

Слайд 20Рассмотрим несколько вариантов составления портфеля равными долями.

1. Портфель состоит из бумаг

Слайд 223. Портфель состоит из бумаг всех видов.

Эффективность портфеля растет быстрее, чем

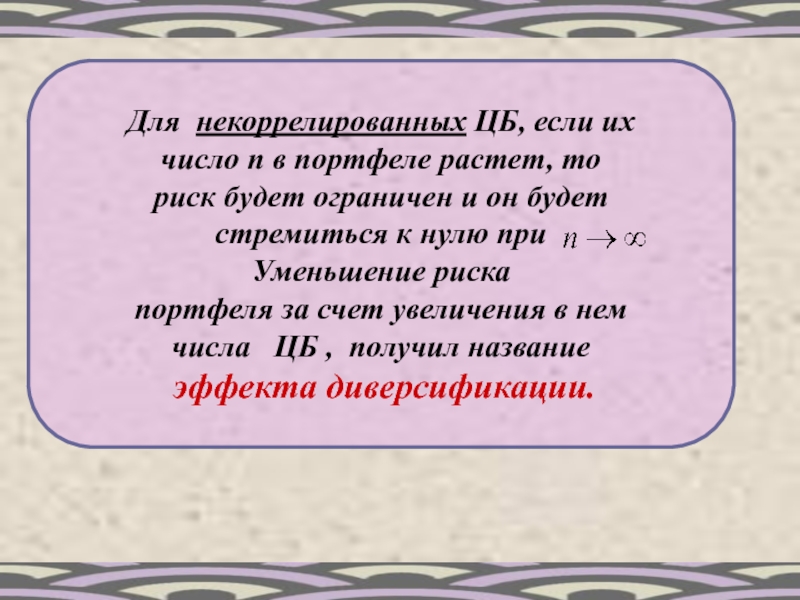

Слайд 23Для некоррелированных ЦБ, если их

число n в портфеле растет, то

риск будет

стремиться к нулю при

Уменьшение риска

портфеля за счет увеличения в нем

числа ЦБ , получил название

эффекта диверсификации.

Слайд 24Диверсификация

Диверсификация (разнообразие ценных бумаг в портфеле) приводит к снижению общего

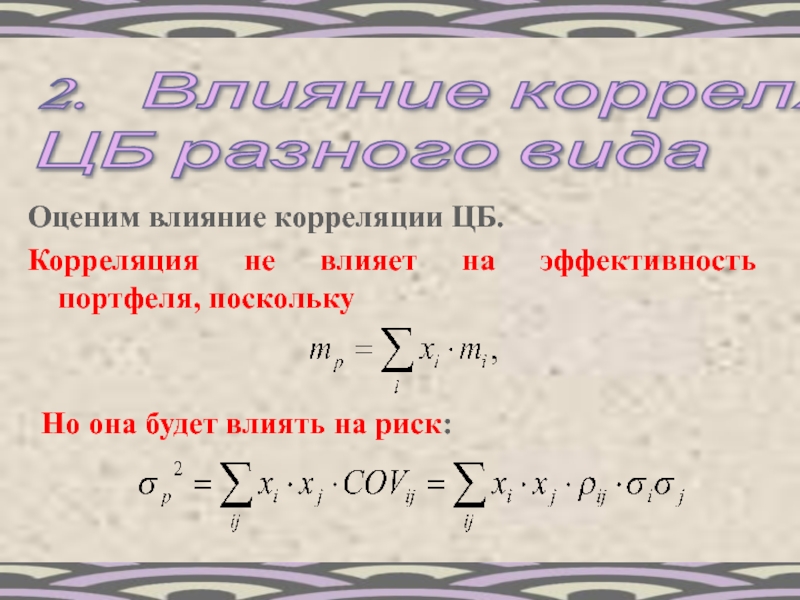

Слайд 252. Влияние корреляции

ЦБ разного вида

Оценим влияние корреляции ЦБ.

Корреляция

Но она будет влиять на риск:

Слайд 272.1. Полная прямая корреляция

Это значит, что при изменении i –го фактора

Пусть n =2:

Слайд 28Если деньги вложить равными долями ,то

и риск портфеля составит

Однако, в

Слайд 29Заметим, что положительная корреляция между эффективностями ЦБ имеет место, когда их

Например, цены акций электрических и транспортных компаний пропорциональны цене на нефть.

Диверсификация путем покупки и тех и других акций бесполезна – риск портфеля оказывается приблизительно таким же, как и среднеквадратичное отклонение цены на нефть.

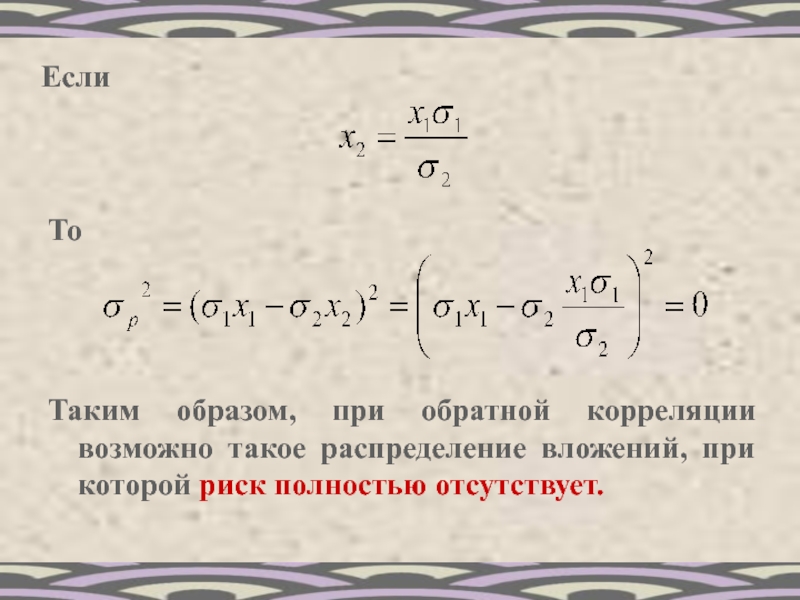

Слайд 31Если

То

Таким образом, при обратной корреляции возможно такое распределение вложений,

Слайд 33Эффективный инвестиционный портфель

Эффективный портфель – это портфель подверженных риску ценных бумаг

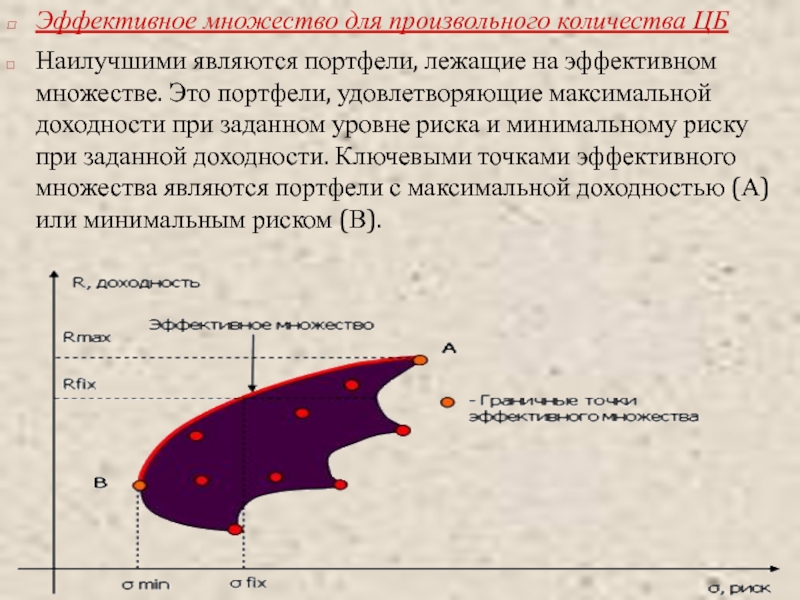

Слайд 34Эффективное множество для произвольного количества ЦБ

Наилучшими являются портфели, лежащие на эффективном

Слайд 35Модели оптимального портфеля

Задача оптимизации сводится к определению такой структуры состава

При этом целевой функцией может быть минимизация риска при заданной доходности, либо максимизация дохода при риске не выше заданного, a на компоненты вектора X, представляющего состав портфеля могут накладываться различные ограничения, зависящие от вида сделки, типа участвующих активов, величины открываемых позиций и т. д.

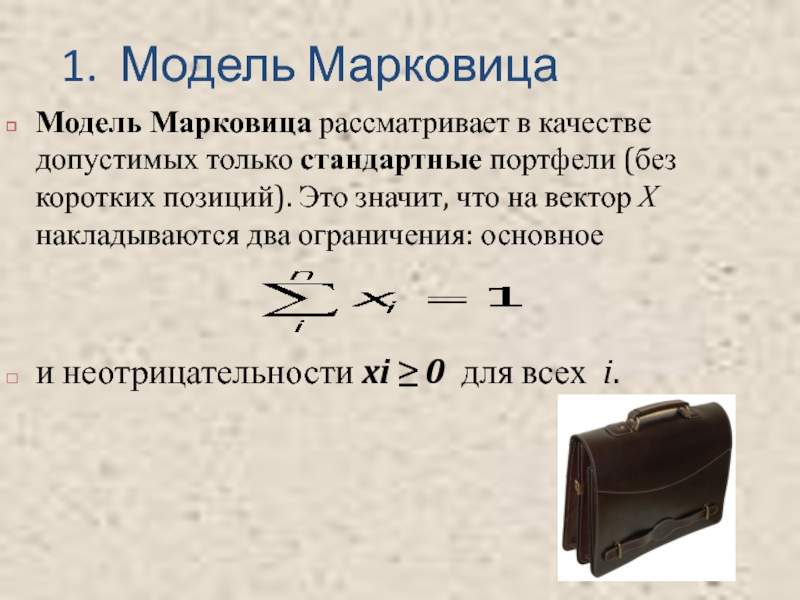

Слайд 361. Модель Марковица

Модель Марковица рассматривает в качестве допустимых только стандартные портфели

и неотрицательности xi ≥ 0 для всех i.

Слайд 37Модели портфеля ценных бумаг

Портфель называют стандартным, если инвестор по каждому активу

Особенностью модели Марковица является то, что доходность любого стандартного портфеля не превышает наибольшей доходности активов, из которых он построен.

Слайд 38Модели портфеля ценных бумаг

Оптимальное решение этой задачи обозначим значком

, то содержательно это означает провести операцию «short sale» («короткая продажа»).

Слайд 39Операция «short sale»

Инвестор, формирующий портфель, обязуется через какое-то время поставить ценные

Слайд 40В модели Марковица обычно рассматриваются два типа задач оптимизации портфелей:

1.Минимального

2. Максимальной доходности при уровне риска не превышающем заданного значения.

Слайд 411.Портфель Марковица минимального риска.

Найти вектор X* распределения исходного капитала, минимизирующий

при заданной эффективности портфеля

и условии, что сумма долей активов в портфеле должна составлять единицу

Слайд 42Пример

Сформировать портфель минимального риска из двух видов ценных бумаг -

Решение.

Модель Марковица может быть сформулирована следующим образом.

Необходимо найти вектор Х= (X1, X2), минимизирующий риск портфеля σp.

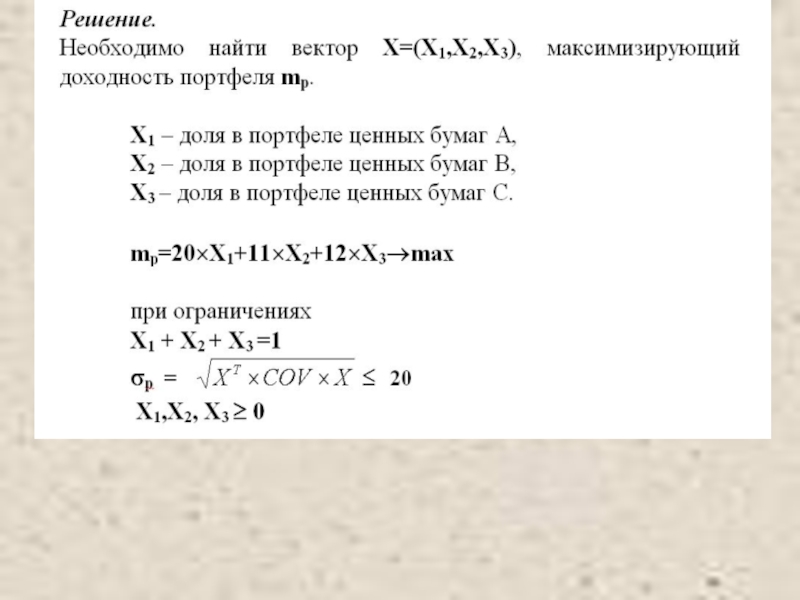

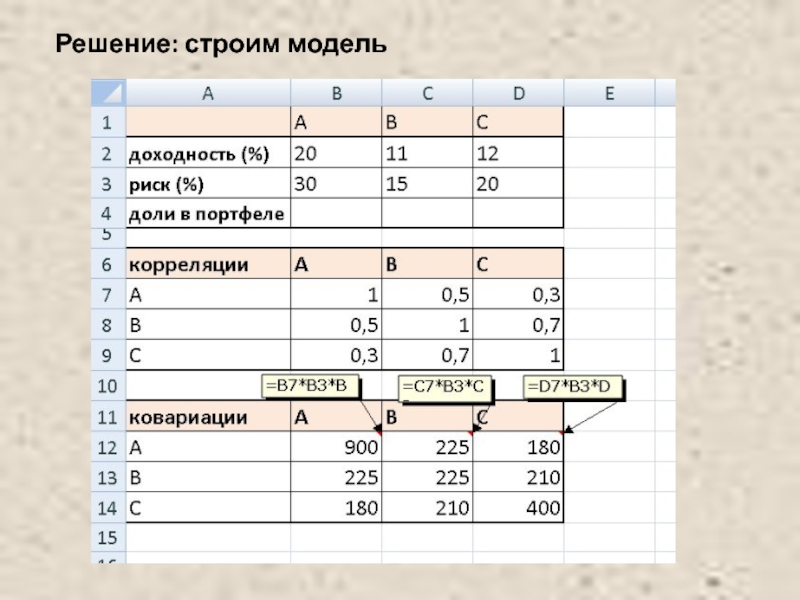

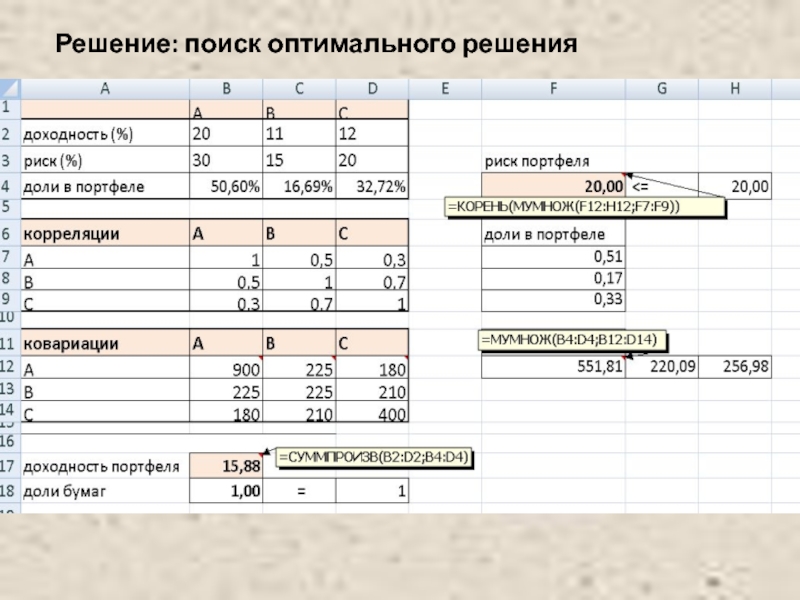

Слайд 452.Портфель Марковица максимальной эффективности.

Найти вектор X*, максимизирующий ожидаемую эффективность портфеля

при уровне риска не превышающем заданного значения-σe

и условии, что сумма долей активов в портфеле должна составлять единицу

Слайд 50 Модель Тобина

Рассмотренный ранее

Во-первых, инвестору разрешается инвестировать не только в рискованные, но и в безрисковые активы. Это означает, что теперь имеется N активов, доступных для инвестиций, включая(N -1) рискованный актив и один безрисковый.

Во-вторых, инвестору разрешается одалживать деньги при обязательных выплатах по определенной процентной ставке по взятым займам.

Кроме того, рассматривается эффект от добавления безрискового актива к набору рискованных активов.

Слайд 51Безрисковый актив

Безрисковый актив имеет, по определению, известную доходность, этот тип

Безрисковым активом может быть лишь ценная бумага, выпущенная правительством. Однако не каждая ценная бумага, выпущенная правительством, является безрисковой.

Слайд 52Есть только один тип казначейских бумаг, удовлетворяющих требованию безрисковости: казначейская ценная

Инвестирование в безрисковый актив часто называют безрисковым кредитованием, поскольку подобное инвестирование состоит в покупке казначейских векселей и поэтому означает предоставление займа правительству.

Слайд 53Безрисковое заимствование.

Пусть инвестор не ограничен своим начальным капиталом при принятии

Слайд 54

Прежде считалось, что доля, инвестированная в безрисковый актив, является положительным числом от нуля до единицы. Поскольку теперь имеется возможность получать заем по той же процентной ставке, то эти ограничения снимаются. Если инвестор займет деньги, то он будет иметь большую сумму для инвестиций в ценные бумаги компаний, но их доля в портфеле учитывается , как отрицательная величина.

Слайд 55Модель Тобина-Шарпа-Литнера

(D. Tobin –лауреат Нобелевской премии)

В

Слайд 56Модель Тобина-Шарпа-Литнера для 2-х бумаг.

Считается, что безрисковые бумаги не коррелируют

Эффективность всего портфеля равна

Вариация портфеля равна:

Риск портфеля:

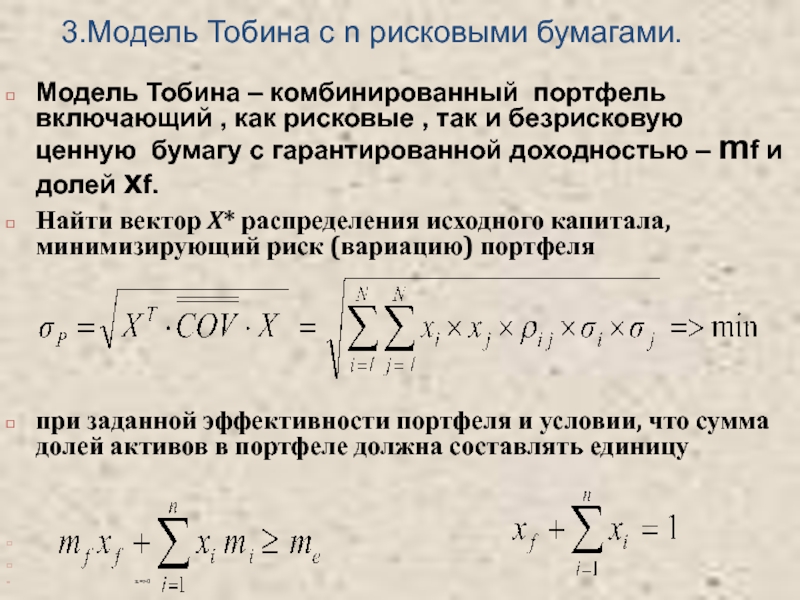

Слайд 593.Модель Тобина c n рисковыми бумагами.

Модель Тобина – комбинированный портфель включающий

Найти вектор X* распределения исходного капитала, минимизирующий риск (вариацию) портфеля

при заданной эффективности портфеля и условии, что сумма долей активов в портфеле должна составлять единицу

x.=>0

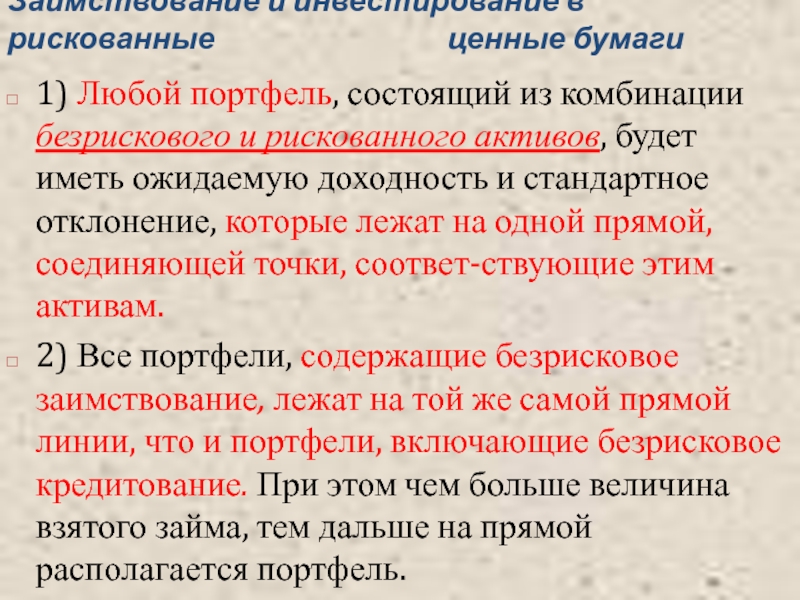

Слайд 60Заимствование и инвестирование в рискованные

1) Любой портфель, состоящий из комбинации безрискового и рискованного активов, будет иметь ожидаемую доходность и стандартное отклонение, которые лежат на одной прямой, соединяющей точки, соответ-ствующие этим активам.

2) Все портфели, содержащие безрисковое заимствование, лежат на той же самой прямой линии, что и портфели, включающие безрисковое кредитование. При этом чем больше величина взятого займа, тем дальше на прямой располагается портфель.

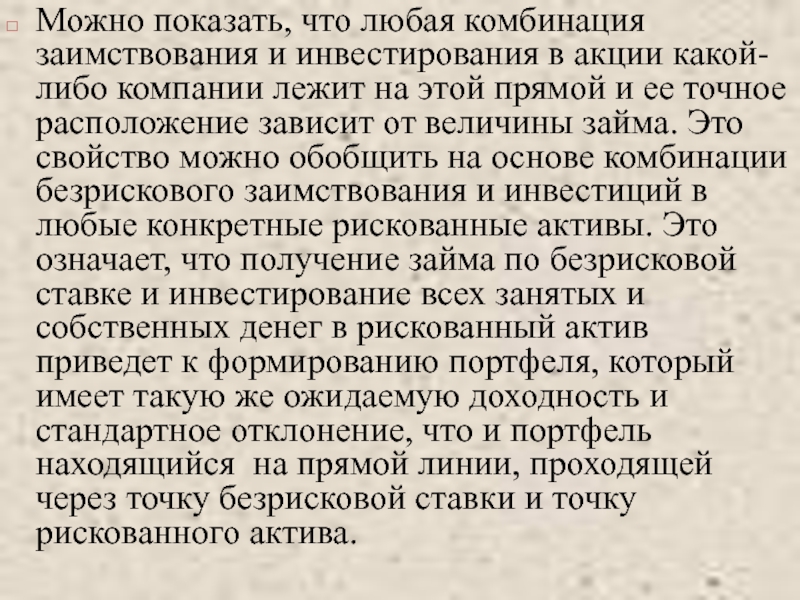

Слайд 61Можно показать, что любая комбинация заимствования и инвестирования в акции какой-либо

Слайд 63

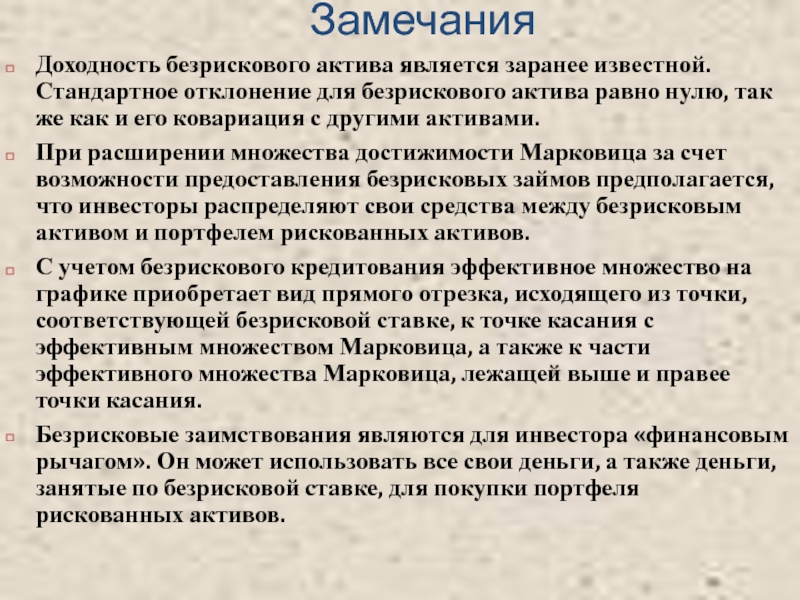

Доходность безрискового актива является заранее известной. Стандартное отклонение для безрискового актива равно нулю, так же как и его ковариация с другими активами.

При расширении множества достижимости Марковица за счет возможности предоставления безрисковых займов предполагается, что инвесторы распределяют свои средства между безрисковым активом и портфелем рискованных активов.

С учетом безрискового кредитования эффективное множество на графике приобретает вид прямого отрезка, исходящего из точки, соответствующей безрисковой ставке, к точке касания с эффективным множеством Марковица, а также к части эффективного множества Марковица, лежащей выше и правее точки касания.

Безрисковые заимствования являются для инвестора «финансовым рычагом». Он может использовать все свои деньги, а также деньги, занятые по безрисковой ставке, для покупки портфеля рискованных активов.

Слайд 64Если возможно безрисковое заимствование и кредитование, то эффективное множество становится лучем,

При возможности безрискового заимствования и кредитования эффективное множество состоит из одного рискованного портфеля и различных комбинаций безрискового кредитования или заимствования.

Графически оптимальный портфель инвестора определяется при помощи изображения его кривых безразличия одновременно с эффективным множеством.

Инвестор, более склонный к избеганию риска, предпочтет меньший уровень заимствований (или больший уровень кредитования), чем инвестор, менее склонный избегать риск.

Слайд 65

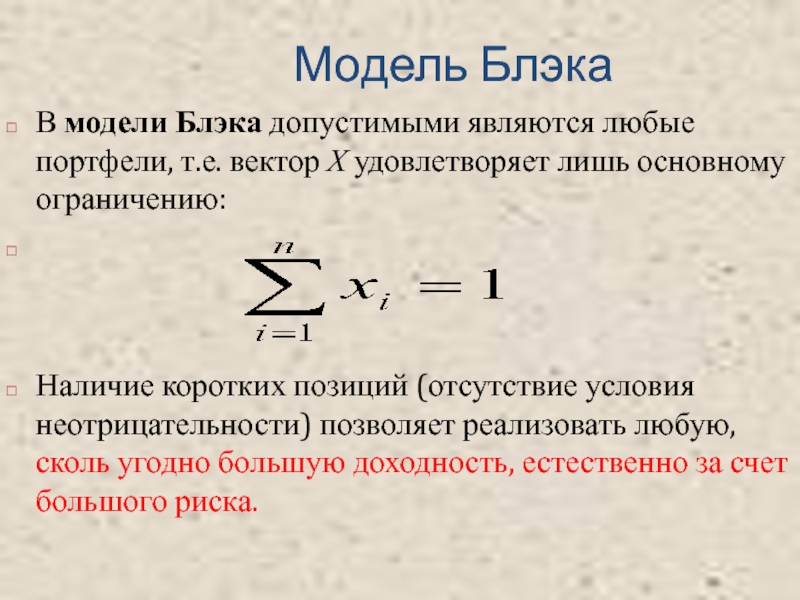

В модели Блэка допустимыми являются любые портфели, т.е. вектор Х удовлетворяет лишь основному ограничению:

Наличие коротких позиций (отсутствие условия неотрицательности) позволяет реализовать любую, сколь угодно большую доходность, естественно за счет большого риска.

Слайд 66

Современная портфельная теория основывается на допущении, что инвесторы имеют возможность распределять богатство среди множества доступных направлений инвестирования, - то есть формировать инвестиционный портфель. Причем критериями оценки эффективности инвестиционных решений являются только два параметра - ожидаемая доходность и стандартное отклонение доходности.

Эффект диверсификации состоит в возможности снижения риска инвестирования (без ущерба для доходности) путем распределения инвестиций среди доступных направлений. Чем больше степень диверсификации и чем меньше корреляция между доходностью выбранных финансовых активов - тем большими являются возможности по снижению риска.