- Главная

- Разное

- Дизайн

- Бизнес и предпринимательство

- Аналитика

- Образование

- Развлечения

- Красота и здоровье

- Финансы

- Государство

- Путешествия

- Спорт

- Недвижимость

- Армия

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Сутність, принципи і роль страхування презентация

Содержание

- 1. Сутність, принципи і роль страхування

- 2. ЗМІСТ ЛЕКЦІЇ 1: НЕОБХІДНІСТЬ СТРАХОВОГО ЗАХИСТУ ТА

- 3. 1. НЕОБХІДНІСТЬ СТРАХОВОГО ЗАХИСТУ.

- 4. Офіційне тлумачення цього терміна в Україні

- 5. страхування як економічна категорія. Об’єктивний

- 6. Економічна доцільність використання категорії страхування полягає в

- 7. ХАРАКТЕРНИМИ ОЗНАКАМИ СТРАХУВАННЯ Є: 1. грошові

- 8. 2. ці перерозподільчі відносини носять замкнутий характер

- 9. 3.страхові відносини пов’язані із створенням грошових фондів

- 10. 5. перерозподіл збитків у часі пов’язаний із

- 11. ПИТАННЯ 2

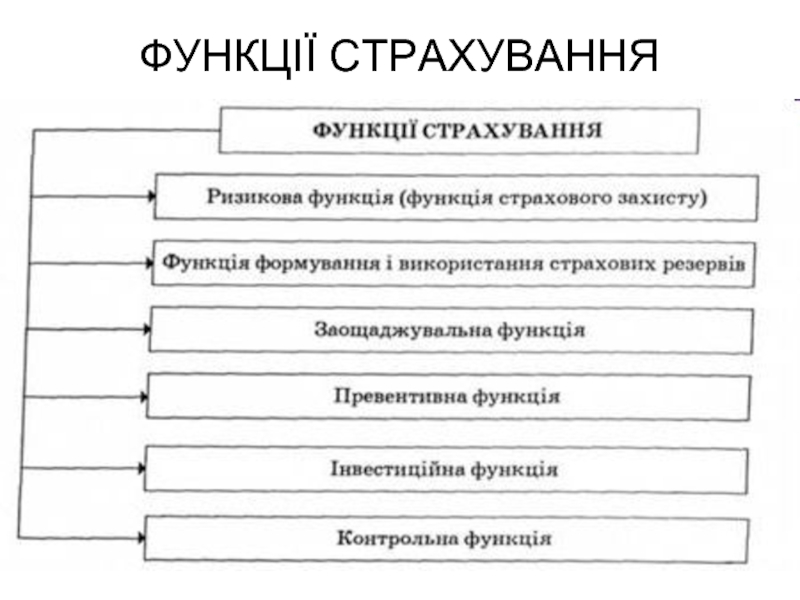

- 12. ФУНКЦІЇ СТРАХУВАННЯ

- 13. Страхуванню як самостійній ланці фінансової системи притаманні

- 14. Так, РОЗПОДІЛЬЧА ФУНКЦІЯ фінансів проявляється через такі функції страхування, як попереджувальна, відновлювальна й ощадна.

- 15. Попереджувальна функція - 1.1. - полягає

- 16. ВІДНОВЛЮВАЛЬНА ФУНКЦІЯ- 1.2. забезпечує учасникам право формування

- 17. Ощадна функція - 1.3. Ощадна функція

- 18. ФУНКЦІЇ СТРАХУВАННЯ

- 19. Ризикова функція 2.1 Ризикова функція (функція страхового

- 20. Функція формування і використання страхових резервів 2.2.

- 21. Заощаджувальна (ощадна) функція 2.3 Заощаджувальна

- 22. Превентивна функція 2.4. Превентивна функція страхування спрямована

- 23. Інвестиційна функція 2.5 Інвестиційна функція страхування передбачає

- 24. Контрольна функція 2.6 Контрольна функція виявляється одночасно

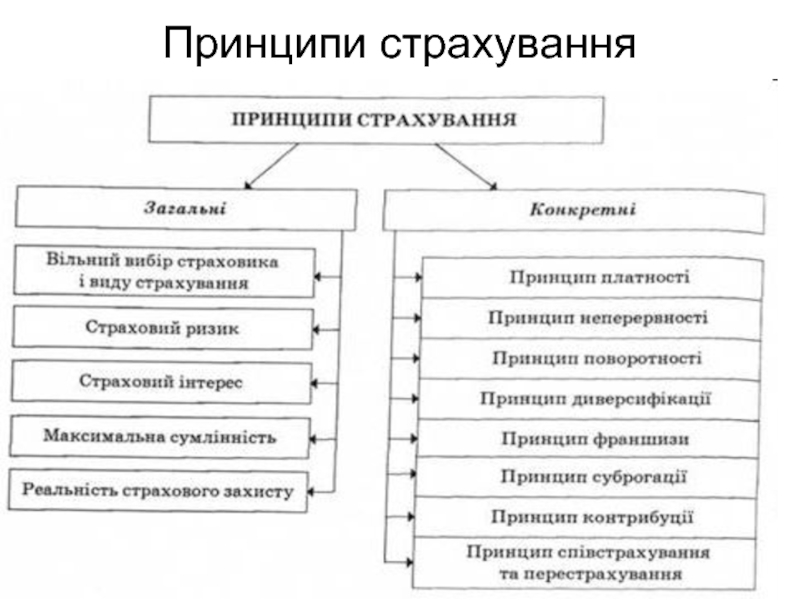

- 25. ПРИНЦИПИ СТРАХУВАННЯ ПРИНЦИП (лат. principium — начало,

- 26. – конкурентність – вільний вибір страхувальником страховика,

- 27. – максимальна сумлінність сторін. Ні страховик, ні

- 28. – відшкодування в межах реально завданих збитків.

- 29. Принцип суброгації - це стягнення заподіяної шкоди

- 30. Контрибуція – це право страховика звернутися до

- 31. Принципи страхування

- 32. ПИТАННЯ 3. Системи страхування

- 33. Розрізняють п'ять наступних систем страхування:

- 34. Страхова сума – це грошова сума, в

- 35. 1. Страхування за системою пропорційної відповідальності –

- 36. де Q – розмір страхового відшкодування,

- 37. Приклад: Якщо вартісна оцінка

- 38. страхування за системою пропорційної відповідальності - передбачає

- 39. 2. страхування за системою першого ризику

- 40. Під "першим ризиком" розуміють ризик, вартісна

- 41. Приклад: Якщо вартісна

- 42. страхування по відновлювальною або за відновною вартістю

- 43. страхування за дійсною вартістю При страхуванні за

- 44. система дробової частини У

- 45. Система граничного страхового забезпечення - передбачає, що

- 46. Приклад: Середня врожайність пшениці зо

- 47. Рішення: Визначаємо: 1. Збиток страхувальника: (21 –

- 48. ФРАНШИЗА Страхові відшкодування не повинні приносити страхувальникові

- 49. Франшиза буває двох видів - УМОВНА І

Слайд 2ЗМІСТ ЛЕКЦІЇ 1:

НЕОБХІДНІСТЬ СТРАХОВОГО ЗАХИСТУ ТА СУТНІСТЬ СТРАХУВАННЯ ЯК ЕКОНОМІЧНОЇ КАТЕГОРІЇ.

2. ФУНКЦІЇ, ПРИНЦИПИ СТРАХУВАННЯ

3. СИСТЕМИ СТРАХУВАННЯ, ФРАНШИЗА

Слайд 3

1. НЕОБХІДНІСТЬ СТРАХОВОГО ЗАХИСТУ.

Термін «страхування», на думку західних філологів,

Слайд 4 Офіційне тлумачення цього терміна в Україні наведено в ЗАКОНІ «ПРО СТРАХУВАННЯ»:

«Страхування — це вид цивільно-правових відносин щодо захисту майнових інтересів громадян та юридичних осіб у разі настання певних подій (страхових випадків), визначених договором страхування або чинним законодавством за рахунок грошових фондів, що формуються шляхом сплати громадянами та юридичними особами страхових платежів (страхових внесків, страхових премій) та доходів від розміщення коштів цих фондів».

Слайд 5

страхування як економічна категорія.

Об’єктивний характер існування страхових відносин в суспільстві дозволяє

Страхування – це економічні відносини, за яких страхувальник сплатою грошового внеску забезпечує собі чи третій особі в разі настання події, обумовленої договором або законом, суму виплати страховиком, який утримує певний обсяг відповідальності і для її забезпечення поповнює та ефективно розміщує резерви, здійснює превентивні заходи щодо зменшення ризику, у разі необхідності перестраховує частину останнього.

Слайд 6Економічна доцільність використання категорії страхування

полягає в страховому захисті суспільного виробництва обумовленої

У ринковій економіці, в умовах роздержавлення власності, майнової незалежності кожного власника, відкриваються широкі можливості для розвитку страхування.

Економічної сутності страхування відповідають його функції, які виражають суспільне призначення категорії страхування.

Поняття ФУНКЦІЯ (від лат. Означає виконання, здійснення) або це діяльність, робота, зовнішній прояв властивостей якого-небудь об'єкта.

Функції страхування є зовнішніми формами, що дозволяють виявити особливості страхування як ланки фінансової системи.

Слайд 7ХАРАКТЕРНИМИ ОЗНАКАМИ

СТРАХУВАННЯ Є:

1. грошові перерозподільчі відносини, які складають економічну сутність

Слайд 82. ці перерозподільчі відносини носять замкнутий характер і пов'язані із солідарним

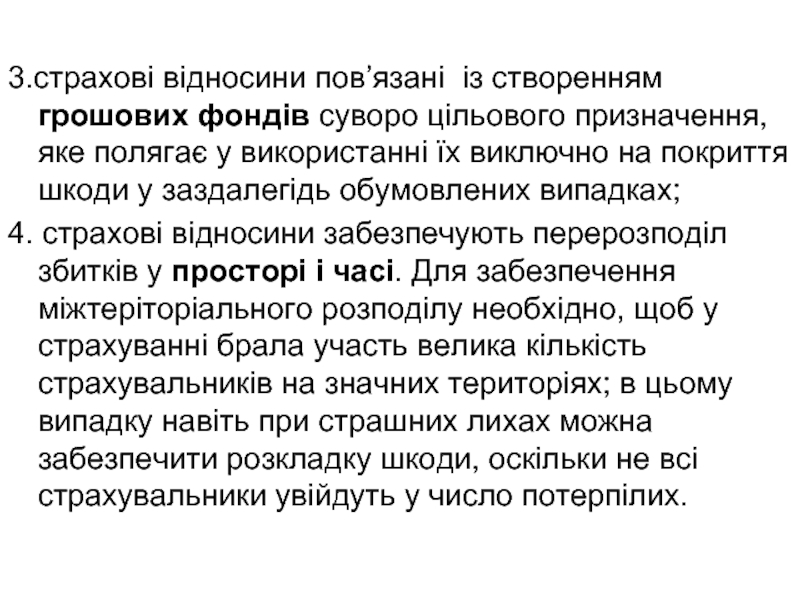

Слайд 93.страхові відносини пов’язані із створенням грошових фондів суворо цільового призначення, яке

4. страхові відносини забезпечують перерозподіл збитків у просторі і часі. Для забезпечення міжтеріторіального розподілу необхідно, щоб у страхуванні брала участь велика кількість страхувальників на значних територіях; в цьому випадку навіть при страшних лихах можна забезпечити розкладку шкоди, оскільки не всі страхувальники увійдуть у число потерпілих.

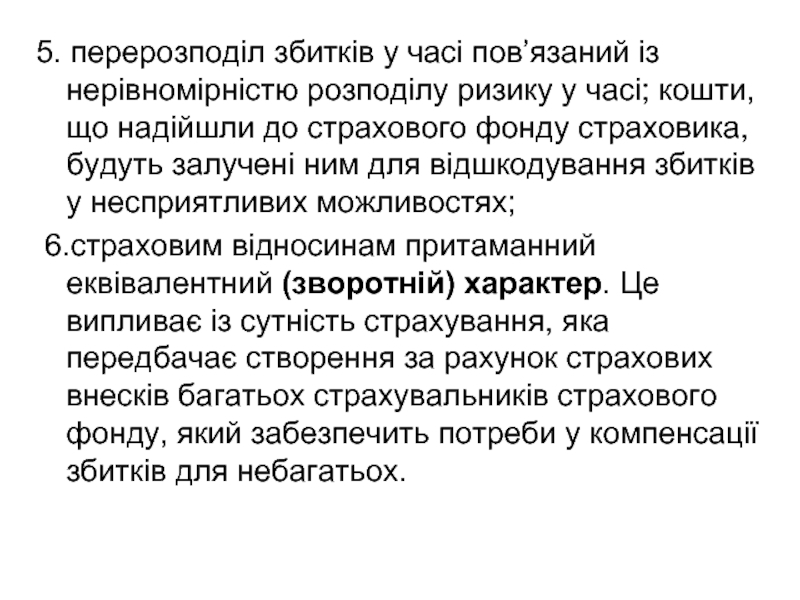

Слайд 105. перерозподіл збитків у часі пов’язаний із нерівномірністю розподілу ризику у

6.страховим відносинам притаманний еквівалентний (зворотній) характер. Це випливає із сутність страхування, яка передбачає створення за рахунок страхових внесків багатьох страхувальників страхового фонду, який забезпечить потреби у компенсації збитків для небагатьох.

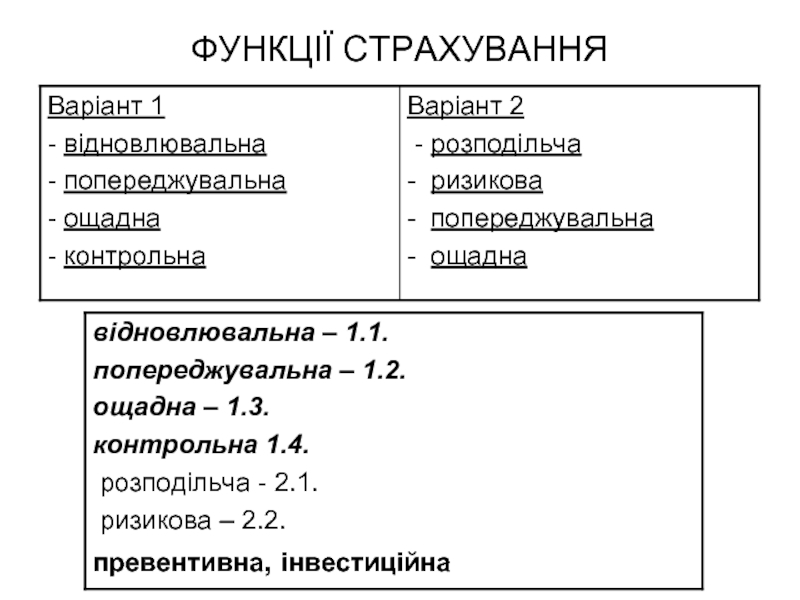

Слайд 13Страхуванню як самостійній ланці фінансової системи притаманні всі основні функції фінансів,

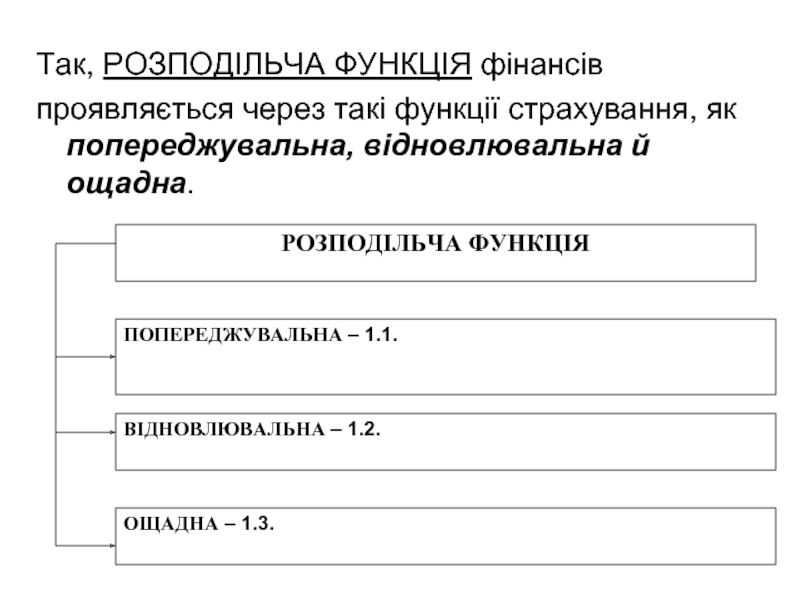

Слайд 14Так, РОЗПОДІЛЬЧА ФУНКЦІЯ фінансів

проявляється через такі функції страхування, як попереджувальна,

Слайд 15Попереджувальна функція - 1.1.

- полягає у попередженні страхового випадку й

Слайд 16ВІДНОВЛЮВАЛЬНА ФУНКЦІЯ- 1.2. забезпечує учасникам право формування страхового фонду на відшкодування

Слайд 17Ощадна функція - 1.3.

Ощадна функція страхування найбільше зближує страхування з

Слайд 19Ризикова функція 2.1

Ризикова функція (функція страхового захисту) полягає в переданні за

Слайд 20Функція формування і використання страхових резервів 2.2.

Функція формування і використання страхових

Слайд 21Заощаджувальна (ощадна) функція 2.3

Заощаджувальна функція дає змогу страхувальнику за

Слайд 22Превентивна функція 2.4.

Превентивна функція страхування спрямована на попередження можливих збитків та

Слайд 23Інвестиційна функція 2.5

Інвестиційна функція страхування передбачає розміщення тимчасово вільних коштів страховика

Слайд 24Контрольна функція 2.6

Контрольна функція виявляється одночасно з іншими функціями у певних

Слайд 25ПРИНЦИПИ СТРАХУВАННЯ

ПРИНЦИП (лат. principium — начало, основа) — це твердження, яке

Страхування як система економічних відносин

ґрунтується на таких специфічних принципах:

– конкурентність;

– страховий ризик;

– майновий інтерес;

– максимальна сумлінність сторін;

– відшкодування в межах реально завданих збитків

Слайд 26– конкурентність – вільний вибір страхувальником страховика, а страховиком - виду

– страховий ризик – певна подія, на випадок якої проводиться страхування і яка має ознаки ймовірності та випадковості настання;

– майновий інтерес – об’єктивна зацікавленість юридичних та фізичних осіб у збереженні об'єктів, у які вкладені гроші, життя та здоров'я при настанні різних несприятливих подій та нещасних випадків. Майновий інтерес повинен піддаватися фінансовій оцінці та виникати на законних підставах;

Слайд 27– максимальна сумлінність сторін. Ні страховик, ні страхувальник не мають права

Страхувальник повинен повідомити про будь-який суттєвий факт, усі відомості, що дозволили б зробити висновки про ступінь ризику, відомості про минулі збитки, наявність інших страхових полісів тощо

Слайд 28– відшкодування в межах реально завданих збитків. Страхові відшкодування не повинні

Тобто відшкодування, що виплачується, повинно повернути страхувальника, який зазнав втрати, у такий же фінансовий стан, в якому він перебував перед настанням збитку;

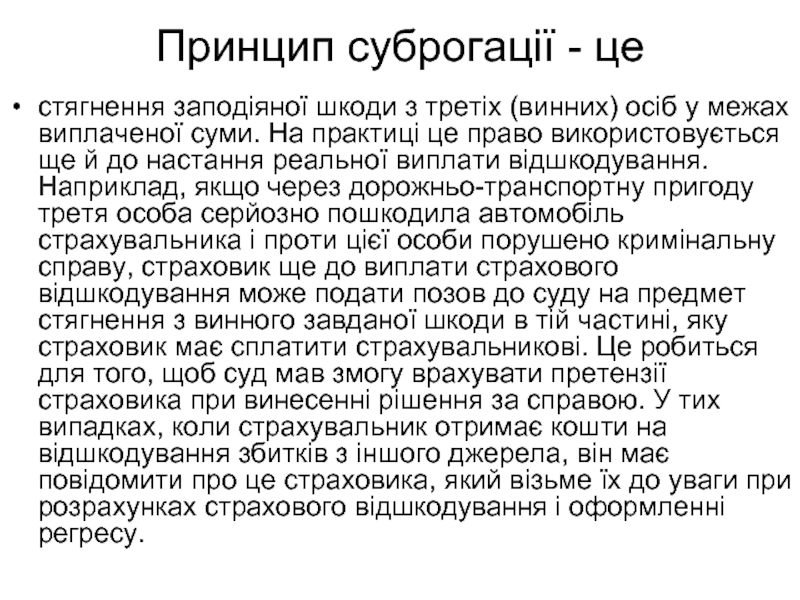

Слайд 29Принцип суброгації - це

стягнення заподіяної шкоди з третіх (винних) осіб у

Слайд 30Контрибуція

– це право страховика звернутися до інших страховиків, які за проданими

Слайд 32

ПИТАННЯ 3.

Системи страхування

В організації страхового забезпечення, яке визначає обсяг

Слайд 33 Розрізняють п'ять наступних систем страхування:

1) страхування за системою пропорційної

2) страхування за системою першого ризику;

3) страхування по відновлювальної вартості

4) страхування за дійсною вартістю майна;

5) система дробової частини;

Слайд 34Страхова сума

– це грошова сума, в межах якої страховик відповідно до

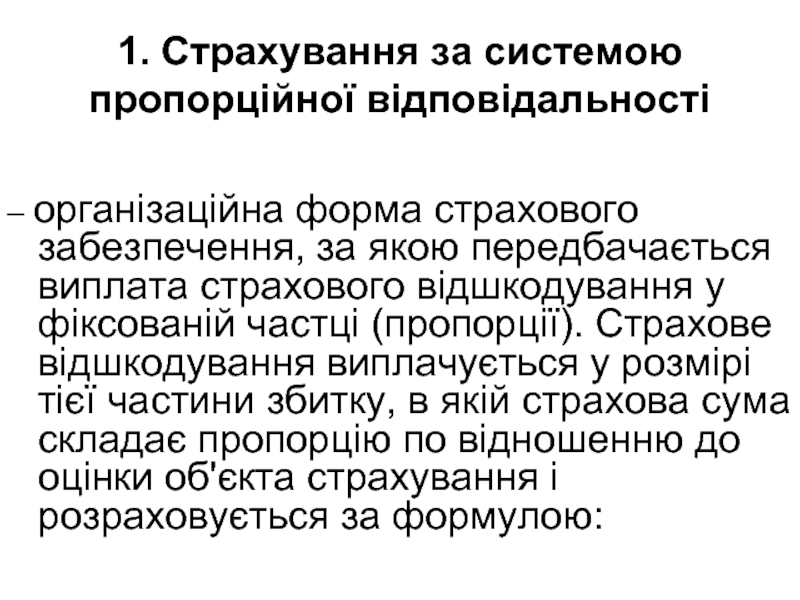

Слайд 351. Страхування за системою пропорційної відповідальності

– організаційна форма страхового забезпечення, за

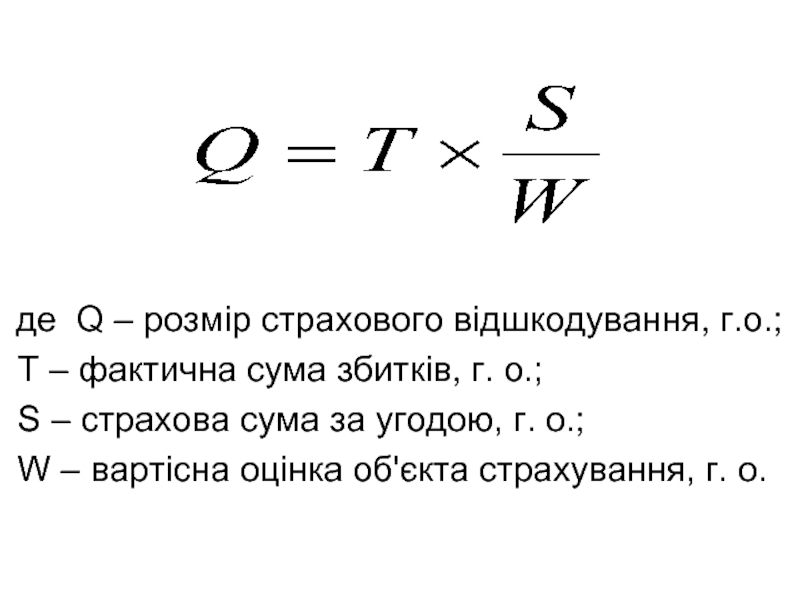

Слайд 36 де Q – розмір страхового відшкодування, г.о.;

Т – фактична

S – страхова сума за угодою, г. о.;

W – вартісна оцінка об'єкта страхування, г. о.

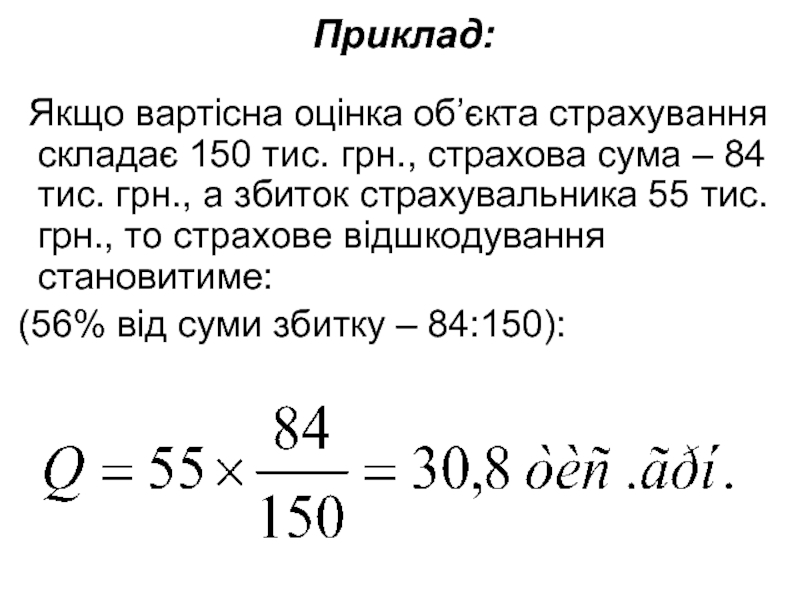

Слайд 37

Приклад:

Якщо вартісна оцінка об’єкта страхування складає 150 тис. грн., страхова

(56% від суми збитку – 84:150):

Слайд 38страхування за системою пропорційної відповідальності

- передбачає участь страхувальника у відшкодуванні збитків.

Слайд 392. страхування за системою першого ризику

форма страхового забезпечення, що передбачає

Збиток понад страхову суму взагалі не виплачується;

Слайд 40Під "першим ризиком"

розуміють ризик, вартісна оцінка якого не перевищує страхової

Слайд 41

Приклад:

Якщо вартісна оцінка об’єкта страхування складає 150 тис. грн.,

Слайд 42страхування по відновлювальною або за відновною вартістю

Страхування за відновною (восстановительной) вартістю

Така система забезпечує повний страховий захист інтересів страхувальника. Разом з тим для підвищення відповідальності страхувальника за збереження об'єктів страхування, як правило, практикується розподіл відповідальності між страховиком і страхувальником у покритті збитків через франшизу.

Слайд 43страхування за дійсною вартістю

При страхуванні за дійсною вартістю майна сума страхового

Страхове відшкодування дорівнює величині збитку. Тут страхується повний інтерес.

Слайд 44

система дробової частини

У договорі страхування встановлюються дві страхові суми: показана

Слайд 45Система граничного страхового забезпечення

- передбачає, що відшкодування збитків проходить за різницею

Слайд 46

Приклад:

Середня врожайність пшениці зо 5 попередніх років – 21 ц з

Слайд 47Рішення:

Визначаємо:

1. Збиток страхувальника: (21 – 10) × 200 × 235 =

За межу приймається середня врожайність культури за 5 попередніх років.

2. Страхове відшкодування: 517 × 0,7 = 361,9 тис. грн.

Слайд 48ФРАНШИЗА

Страхові відшкодування не повинні приносити страхувальникові прибутку. Тобто відшкодування, що виплачується,

франшиза – передбачена договором частина збитків, що в разі настання страхової події не відшкодовується страховиком. Франшиза може бути визначена у вигляді певної грошової суми або у відсотках до всієї страхової суми.

Слайд 49Франшиза буває двох видів

- УМОВНА І БЕЗУМОВНА.

УМОВНА франшиза позначає, що

БЕЗУМОВНА (безумовна) франшиза позначає, що страхове компенсування завжди дорівнює збитку за вирахуванням безумовної франшизи. При існуванні безумовної франшизи в контракті страхування робиться запис про наявність в умовах страхування безумовної франшизи.