- Главная

- Разное

- Дизайн

- Бизнес и предпринимательство

- Аналитика

- Образование

- Развлечения

- Красота и здоровье

- Финансы

- Государство

- Путешествия

- Спорт

- Недвижимость

- Армия

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Современные способы организации банковского кредитования презентация

Содержание

- 1. Современные способы организации банковского кредитования

- 2. Тема 7. Современные способы организации банковского кредитования

- 3. Основные вопросы: 1. Организация процесса корпоративного

- 4. 1 Организация процесса корпоративного кредитования К корпоративным

- 5. Основные функции организации кредитования корпоративных клиентов банком:

- 6. В практике кредитования применяются: Применение этих методов предполагает привязку к объекту кредитования

- 7. В зависимости от цели и объекта кредитования

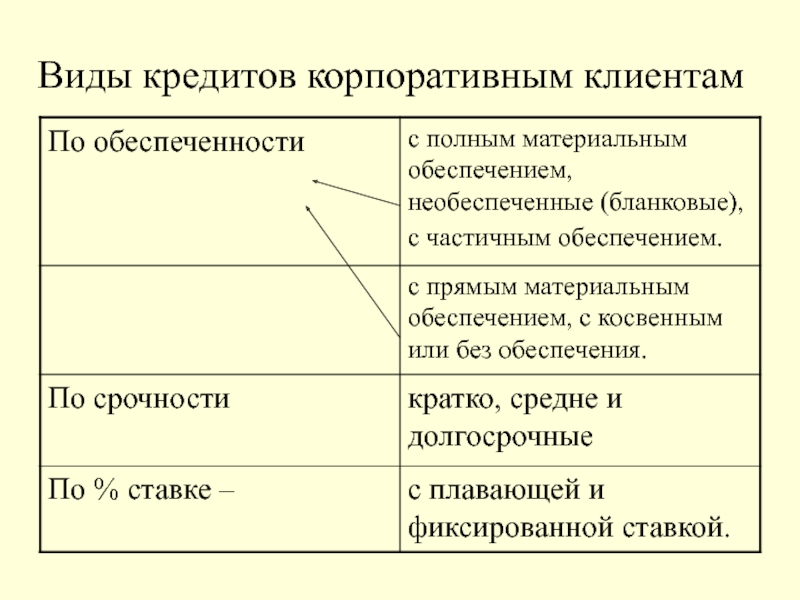

- 8. Виды кредитов корпоративным клиентам

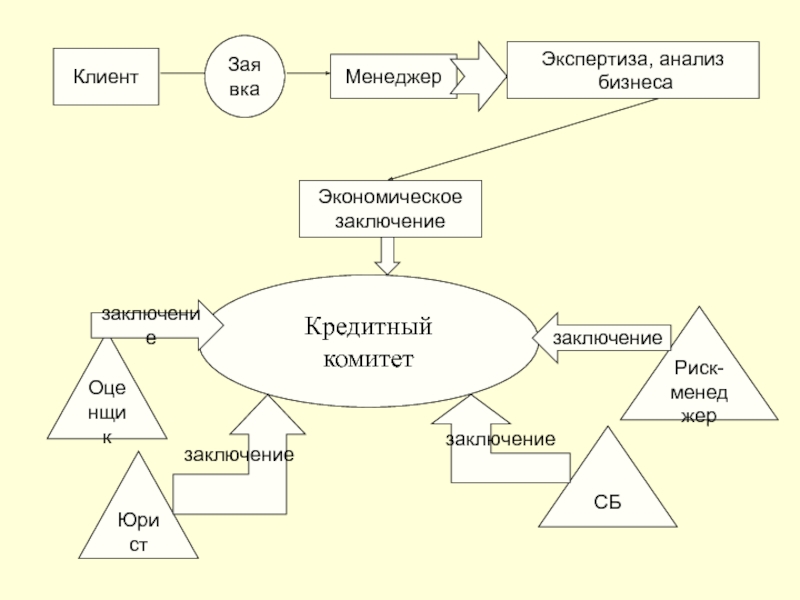

- 9. Клиент Заявка Менеджер

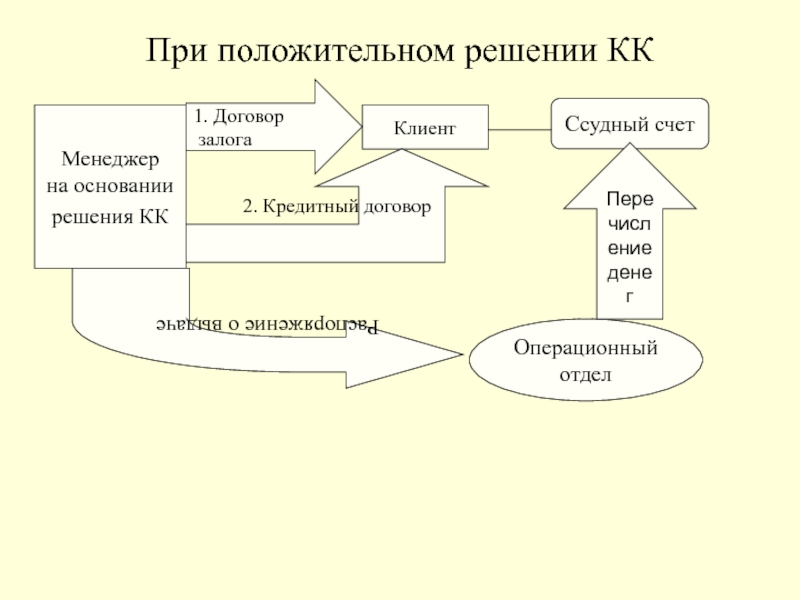

- 10. При положительном решении КК Менеджер

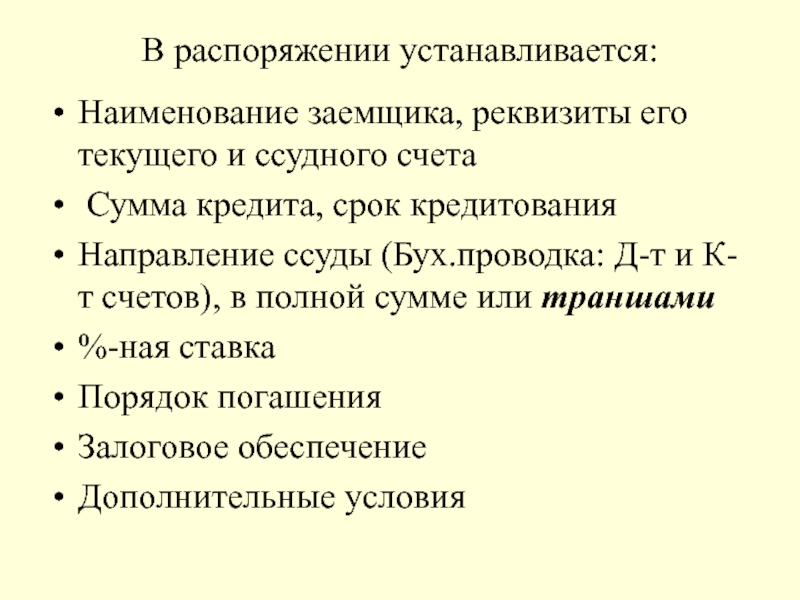

- 11. В распоряжении устанавливается: Наименование заемщика, реквизиты

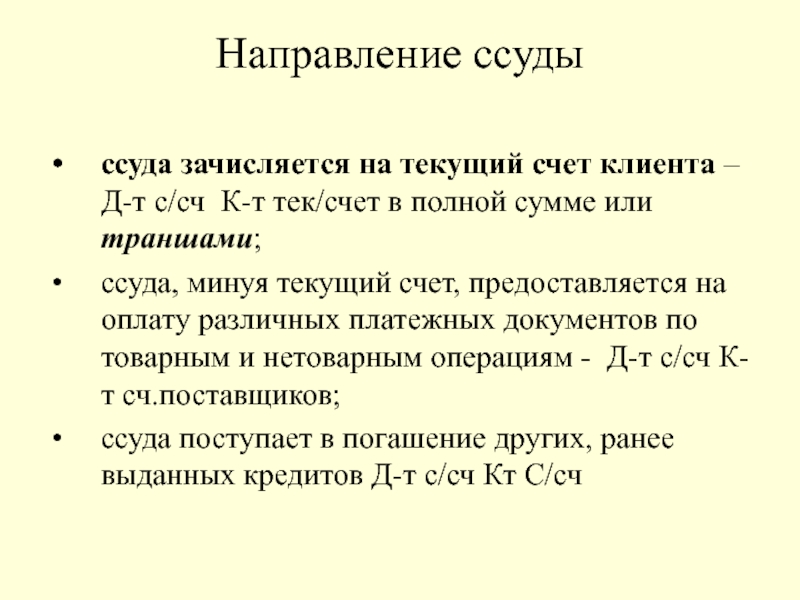

- 12. Направление ссуды ссуда зачисляется на текущий счет

- 13. Современные способы кредитования и виды кредитов банка

- 14. Кредитная линия С заемщиком заключается наряду

- 15. Контокоррент единый активно-пассивный счет. Выполняет роль

- 16. Разновидность контокоррента ОВЕРДРАФТ DRAFT — это минимальный

- 17. Консорциальные (синдицированные) кредиты организуется через банк-организатор,

- 18. 2 Организация кредитования физических лиц Потребительский кредит

- 19. Банки Казахстана предоставляют населению: автомобильный кредит

- 20. Этапы процесса кредитования физических лиц рассмотрение

- 21. Список необходимых документов для получения потребительского кредита:

- 22. 3 вопрос Банковский процент, маржа и факторы,

- 23. Банковский процент делится на процент по

- 24. маржа разница между ставкой ссудного и

- 25. Спрэд – показатель, характеризующий изменение процентной

- 26. МАРЖА и СПРЭД

- 27. Основные факторы, влияющие на размер процентной маржи

- 28. Уровень банковского процента по активам зависит от

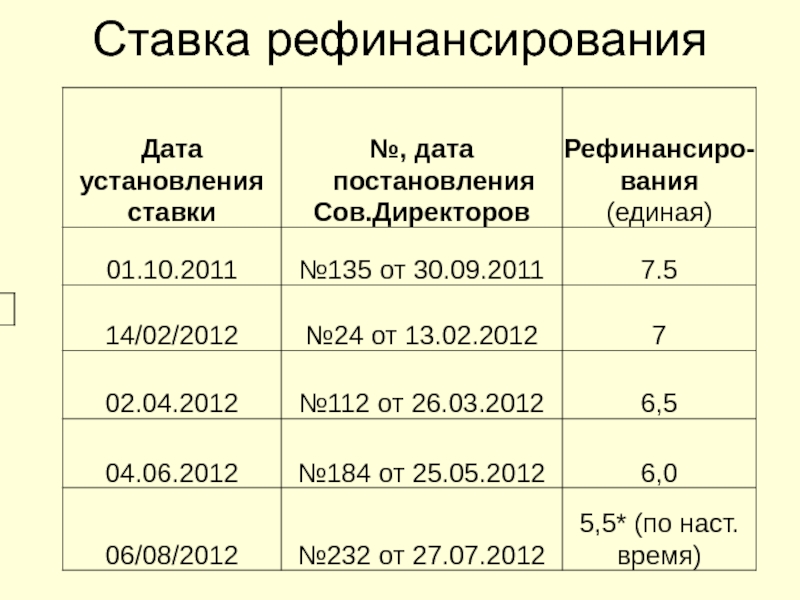

- 29. Ставка рефинансирования

- 30. 4. Процентные ставки и их формирование

- 31. Фиксированные и плавающие процентные ставки ФИКСИРОВАННАЯ

- 32. ЛИБОР (LIBOR) – лондонская межбанковская ставка, используемая

- 33. НОМИНАЛЬНАЯ и РЕАЛЬНАЯ СТАВКИ ПРОЦЕНТА. Под

- 34. Ставка рефинансирования выполняет фискальную функцию и используется

- 35. В соответствии с постановлением Правления Национального Банка

- 36. В настоящее время ставка рефинансирования не используется для операций денежно-кредитной политики. *

- 37. В зависимости от способа расчёта суммы процентных

- 38. Для начисления простых процентов I=

- 39. Сложные проценты при долгосрочном кредитовании, когда начисленные

- 40. Сложные проценты рассчитываются: I = P(1+i/120 0)n

- 41. Эффективная процентная ставка (ЭПС) значение

- 42. В Казахстане Введен предельный размер годовой эффективной

- 43. В Казахстане Правила исчисления банками второго уровни

- 44. Пользователи могут рассчитать эффективную ставку на сайте

- 45. Национальным банком РК принято Постановление Правления

- 46. 5. Порядок погашения кредита Тип погашения

- 47. Аннуитет Во-первых, доля процентов в общей сумме

- 48. Расчет аннуитетного платежа = S * (Р

- 49. Расчет процентной составляющей аннуитетного платежа

- 50. Расчета суммы на погашение основного долга

- 51. Пример выплат дифференцированного и аннуитетного платежа при

- 52. Вопросы для самоконтроля Назвать стадии кредитного

Слайд 2Тема 7. Современные способы организации банковского кредитования

Цель лекции: изучить процесс кредитования

Ключевые слова: кредитный процесс, кредитные процедура, кредитная история, кредитный комитет, объект кредитования, кредитный договор,ссудный процент, банковская маржа, ставка вознаграждения, ставка рефинансирования, фиксированная ставка, плавающая ставка, процентная политика

Слайд 3Основные вопросы:

1. Организация процесса корпоративного кредитования

2. Организация кредитования физических лиц (розничное

3. Банковский процент, маржа и факторы, влияющие на их уровень.

4. Процентные ставки и их формирование

5.Порядок погашения кредита

Слайд 41 Организация процесса корпоративного кредитования

К корпоративным клиентам можно отнести:

Акционерные общества;

ЧП и ИП

КХ (крестьянское хозяйство);

СП (совместное предприятие) и т.п.

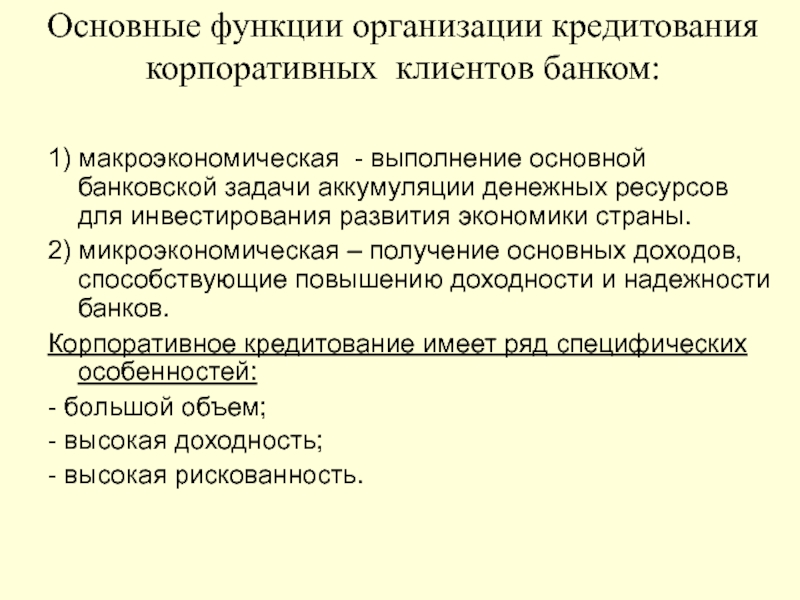

Слайд 5Основные функции организации кредитования корпоративных клиентов банком:

1) макроэкономическая - выполнение основной

2) микроэкономическая – получение основных доходов, способствующие повышению доходности и надежности банков.

Корпоративное кредитование имеет ряд специфических особенностей:

- большой объем;

- высокая доходность;

- высокая рискованность.

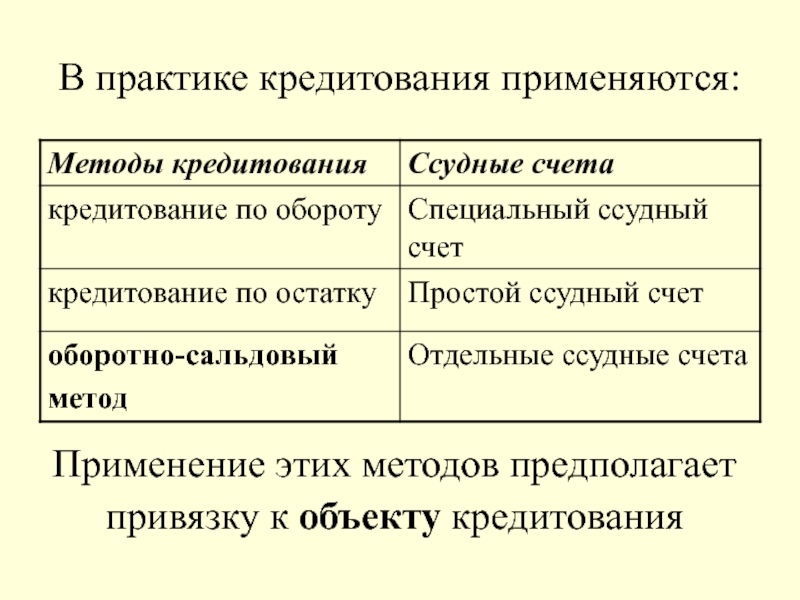

Слайд 6В практике кредитования применяются:

Применение этих методов предполагает привязку к объекту

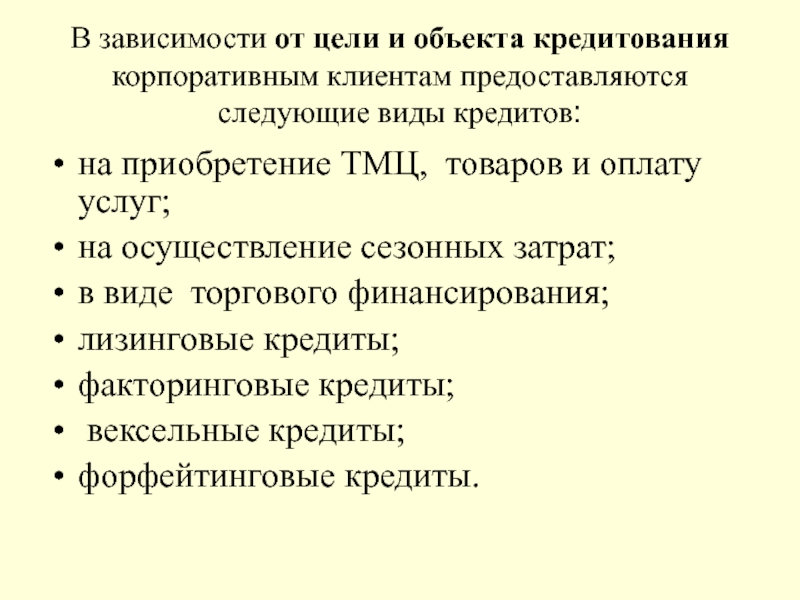

Слайд 7В зависимости от цели и объекта кредитования корпоративным клиентам предоставляются следующие

на приобретение ТМЦ, товаров и оплату услуг;

на осуществление сезонных затрат;

в виде торгового финансирования;

лизинговые кредиты;

факторинговые кредиты;

вексельные кредиты;

форфейтинговые кредиты.

Слайд 9Клиент

Заявка

Менеджер

Оценщик

СБ

Юрист

Риск-менеджер

Экспертиза, анализ

бизнеса

Кредитный комитет

заключение

заключение

заключение

заключение

Экономическое

заключение

Слайд 10При положительном решении КК

Менеджер

на основании

решения КК

Клиент

1.

залога

2. Кредитный договор

Операционный

отдел

Распоряжение о выдаче

Ссудный счет

Перечисление денег

Слайд 11В распоряжении устанавливается:

Наименование заемщика, реквизиты его текущего и ссудного счета

Направление ссуды (Бух.проводка: Д-т и К-т счетов), в полной сумме или траншами

%-ная ставка

Порядок погашения

Залоговое обеспечение

Дополнительные условия

Слайд 12Направление ссуды

ссуда зачисляется на текущий счет клиента – Д-т с/сч К-т

ссуда, минуя текущий счет, предоставляется на оплату различных платежных документов по товарным и нетоварным операциям - Д-т с/сч К-т сч.поставщиков;

ссуда поступает в погашение других, ранее выданных кредитов Д-т с/сч Кт С/сч

Слайд 13Современные способы кредитования и виды кредитов банка

Кредитная линия

Контокоррент

ОВЕРДРАФТ

консорциальные (синдицированные)

Слайд 14Кредитная линия

С заемщиком заключается наряду с кредитным договором Соглашение об

Кредитная линия может быть возобновляемая (револьверный) и невозобновляемая.

Линия может быть открыта либо на срок либо на сумму.

При открытии на срок кредит предоставляется траншами – определенными частями при выполнении некоторых условий как банком, так и заемщиком.

Слайд 15Контокоррент

единый активно-пассивный счет. Выполняет роль и текущего и ссудного счета.

Если остаток дебетовый – то клиент должен банку (кредит), кредитовый – средства клиента предоставлены банку (депозит).

Предельный размер дебетового сальдо устанавливается в договоре.

Слайд 16Разновидность контокоррента ОВЕРДРАФТ DRAFT — это минимальный остаток денежных средств на счете

клиенту открывается текущий счет, на котором разрешается дебетовое сальдо. Ссудный счет не открывается.

Овердрафт разрешается первоклассным заемщикам.

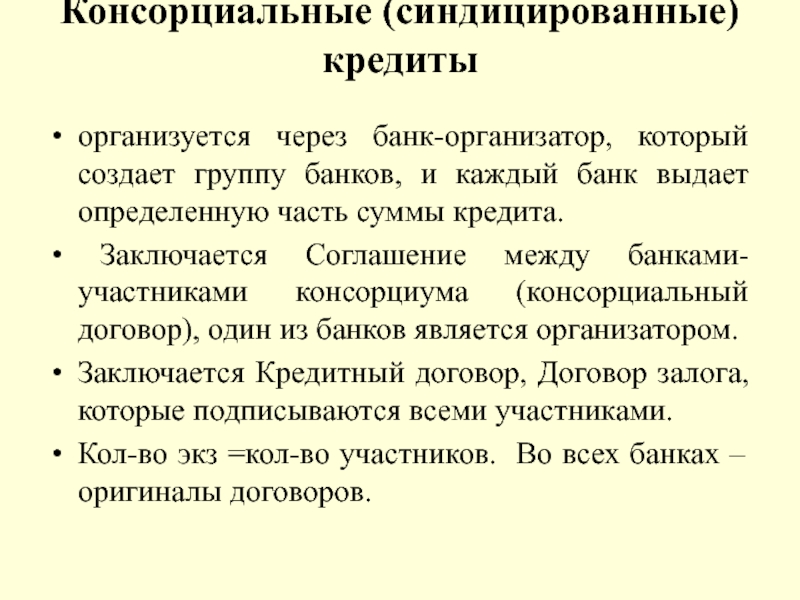

Слайд 17Консорциальные (синдицированные) кредиты

организуется через банк-организатор, который создает группу банков, и каждый

Заключается Соглашение между банками-участниками консорциума (консорциальный договор), один из банков является организатором.

Заключается Кредитный договор, Договор залога, которые подписываются всеми участниками.

Кол-во экз =кол-во участников. Во всех банках – оригиналы договоров.

Слайд 182 Организация кредитования физических лиц

Потребительский кредит – это кредит, предназначенный для

Слайд 19Банки Казахстана предоставляют населению:

автомобильный кредит

кредиты на приобретение товаров длительного

На приобретение жилья (ипотечный)

кредит на ремонт жилья

кредит на неотложные нужды (обучение, лечение, отдых и т.д.)

бланковый (экспресс-кредит)

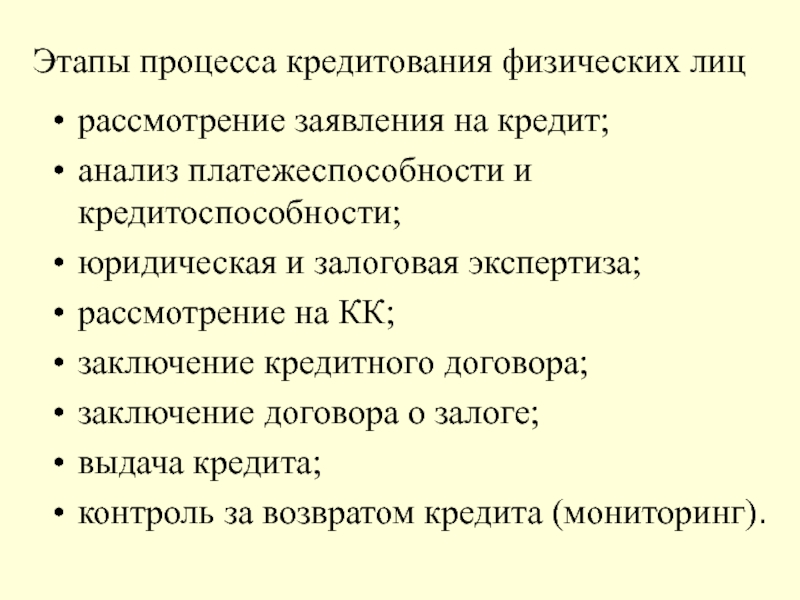

Слайд 20Этапы процесса кредитования физических лиц

рассмотрение заявления на кредит;

анализ платежеспособности и

юридическая и залоговая экспертиза;

рассмотрение на КК;

заключение кредитного договора;

заключение договора о залоге;

выдача кредита;

контроль за возвратом кредита (мониторинг).

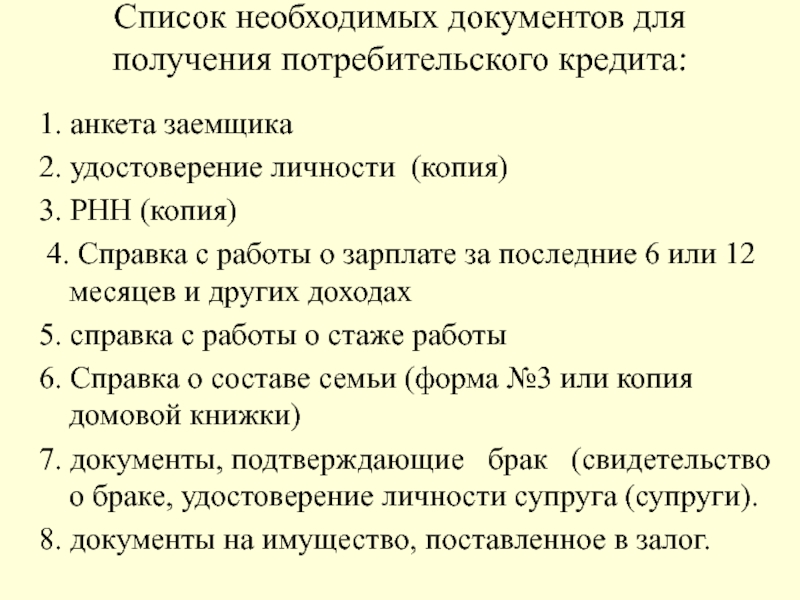

Слайд 21Список необходимых документов для получения потребительского кредита:

1. анкета заемщика

2. удостоверение личности

3. РНН (копия)

4. Справка с работы о зарплате за последние 6 или 12 месяцев и других доходах

5. справка с работы о стаже работы

6. Справка о составе семьи (форма №3 или копия домовой книжки)

7. документы, подтверждающие брак (свидетельство о браке, удостоверение личности супруга (супруги).

8. документы на имущество, поставленное в залог.

Слайд 223 вопрос Банковский процент, маржа и факторы, влияющие на их уровень.

ссудный

2) плата за пользование кредита, которая переходит от заёмщика к кредитору,

3) доход кредитора, который стимулирует его деятельность.

Слайд 23Банковский процент

делится на процент по кредитам (активам) и процент по

Банковский процент по кредитам должен быть выше чем депозитный процент, как минимум на маржу и на комиссионные затраты банка по обслуживанию кредита.

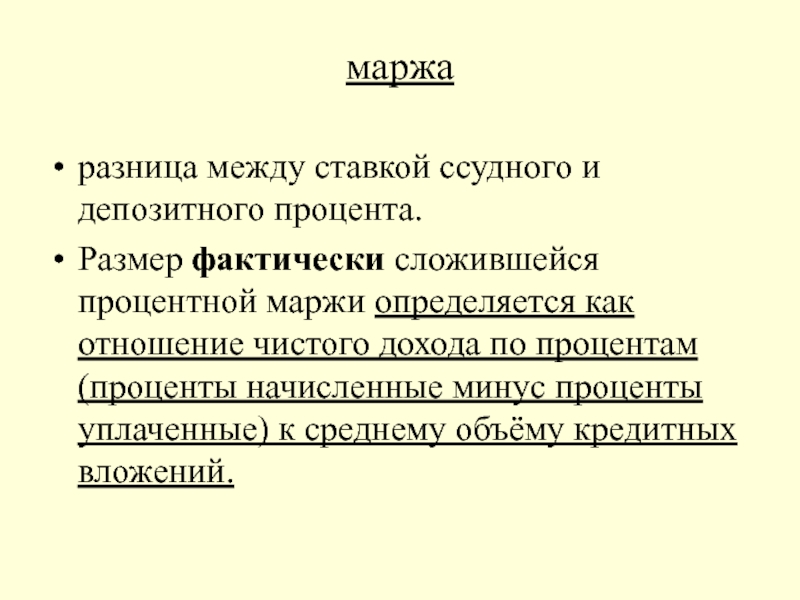

Слайд 24маржа

разница между ставкой ссудного и депозитного процента.

Размер фактически сложившейся

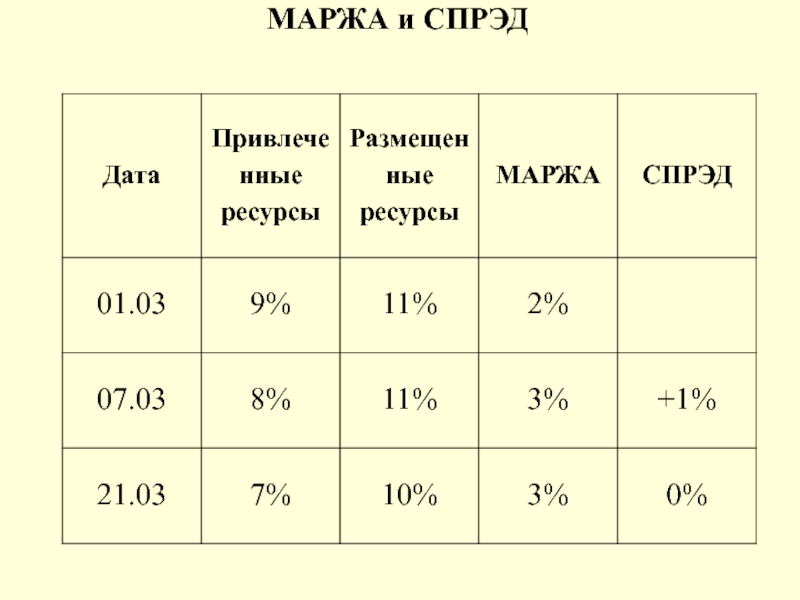

Слайд 25Спрэд

– показатель, характеризующий изменение процентной маржи во времени.

Расчет спрэда

Слайд 27Основные факторы, влияющие на размер процентной маржи

объём, состав и структура кредитных

изменение ставок по активным и пассивным операциям банка.

Процентные ставки определяются банком самостоятельно с учетом ряда факторов.

Слайд 28 Уровень банковского процента по активам зависит от кредитоспособности заемщика, характера обеспечения,

Уровень банковского процента по пассивам зависит от срока и размера привлеченных депозитов, надежности банка, разветвленности филиалов и местонахождения банка, уровня инфляции и др.

Слайд 304. Процентные ставки и их формирование

Количественным выражением ссудного процента является

Базовая процентная ставка определяется исходя из ориентировочной себестоимости кредитных вложений и заложенного уровня прибыльности ссудных операций на предстоящий период

Слайд 31Фиксированные и плавающие процентные ставки

ФИКСИРОВАННАЯ ПРОЦЕНТНАЯ СТАВКА – ставка, установленная

ПЛАВАЮЩАЯ ПРОЦЕНТНАЯ СТАВКА – ставка по средне- и долгосрочным кредитам, уровень которой колеблется в зависимости от конъюнктуры денежно-кредитного рынка.

Обычно привязывается к какой-либо основе (базовой ставке)+маржа. Основа: ставка рефинансирования, ставки ЛИБОР,ПИБОР.

Слайд 32ЛИБОР (LIBOR) – лондонская межбанковская ставка, используемая на евровалютном рынке в

ПИБОР – парижская межбанковская ставку, определяется как среднеарифметическое значение ставок восьми крупных парижских банков.

Для первоклассных заёмщиков в мировой практике – ставки устанавливаются по системе «ПРАЙМ РЕЙТ» на более высоком уровне, чем официальная или межбанковская ставка, но на более низком, чем ставка по кредитам, выдаваемым мелким и средним фирмам.

Слайд 33НОМИНАЛЬНАЯ и РЕАЛЬНАЯ СТАВКИ ПРОЦЕНТА.

Под номинальной ставкой понимается текущая рыночная

Реальная ставка представляет собой номинальную ставку, скорректированную на степень инфляционного обесценения денег. Взаимосвязь между реальной (r) и номинальной (i) ставками процента впервые была представлена Дж. Фишером: i = r + х,

где х – ожидаемый уровень инфляции.

Слайд 34Ставка рефинансирования выполняет фискальную функцию и используется при начислении пени, штрафов

Базовая ставка является основным инструментом денежно-кредитной политики Национального Банка, которая позволяет регулировать номинальные процентные ставки на денежном рынке.

Устанавливая уровень базовой ставки, регулятор определяет целевое значение таргетируемой (целевой) краткосрочной ставки денежного рынка для достижения цели по обеспечению стабильности цен в среднесрочном периоде.

Слайд 35В соответствии с постановлением Правления Национального Банка Республики Казахстан №30 от

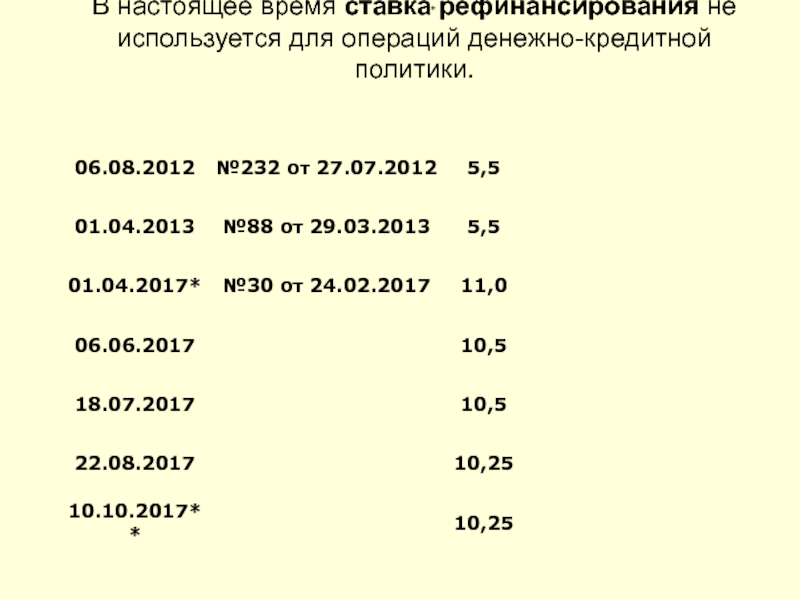

Слайд 36В настоящее время ставка рефинансирования не используется для операций денежно-кредитной политики.

*

Слайд 37В зависимости от способа расчёта суммы процентных ставок различают:

простые процентные ставки

сложные процентные ставки – процентный платёж в каждом расчётном периоде добавляются к капиталу предыдущего периода.

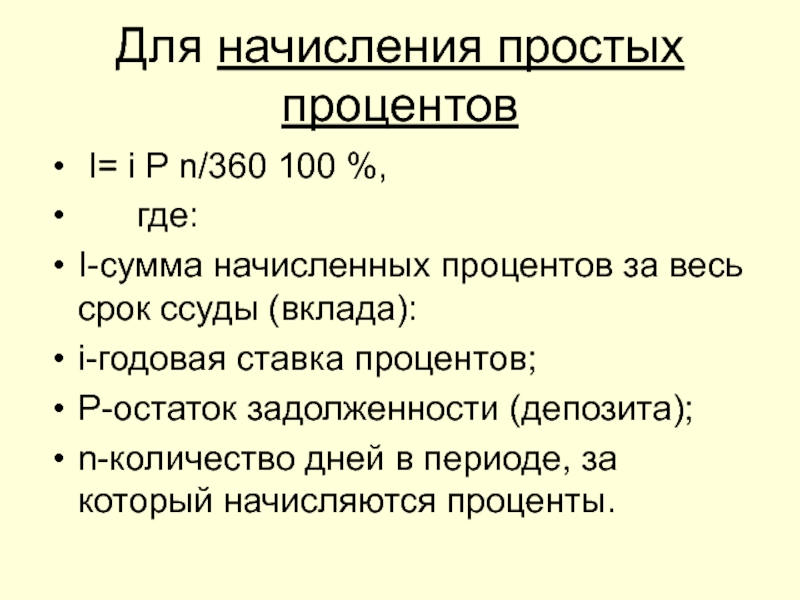

Слайд 38Для начисления простых процентов

I= i P n/360 100 %,

где:

I-сумма начисленных процентов за весь срок ссуды (вклада):

i-годовая ставка процентов;

P-остаток задолженности (депозита);

n-количество дней в периоде, за который начисляются проценты.

Слайд 39Сложные проценты

при долгосрочном кредитовании, когда начисленные суммы не выплачиваются кредитору до

В отечественной практике метод начисления сложных процентов получил наибольшее распространение по депозитным счетам частных лиц.

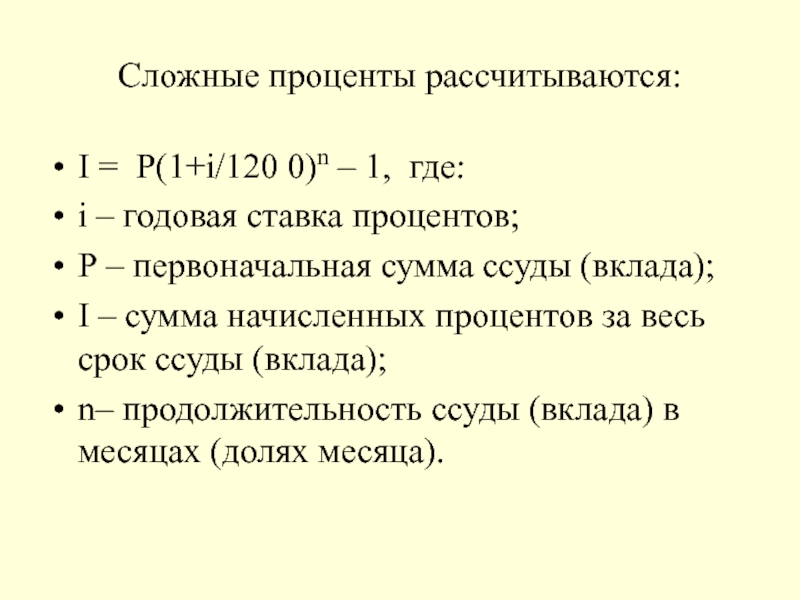

Слайд 40Сложные проценты рассчитываются:

I = P(1+i/120 0)n – 1, где:

i – годовая

Р – первоначальная сумма ссуды (вклада);

I – сумма начисленных процентов за весь срок ссуды (вклада);

n– продолжительность ссуды (вклада) в месяцах (долях месяца).

Слайд 41Эффективная процентная ставка (ЭПС)

значение абсолютно всей суммы платежа за

В расчет входят платежи не только банку, но и третьим лицам: оплата услуг страхования, услуг нотариуса и пр.

Слайд 42В Казахстане

Введен предельный размер годовой эффективной ставки вознаграждения по займам* (ГЭСВ).

ГЭСВ- ставка вознаграждения в достоверном, годовом, эффективном, сопоставимом исчислении по услугам, рассчитываемая в соответствии с нормативными правовыми актами уполномоченного органа.

Слайд 43В Казахстане

Правила исчисления банками второго уровни ставок вознаграждения при распространении информации

С 01.04.2006 г. введена обязанность Банков при выдаче займа раскрывать, в том числе в договоре, годовую эффективную достоверную сопоставимую ставку вознаграждения

(Памятка – на сайте КФН).

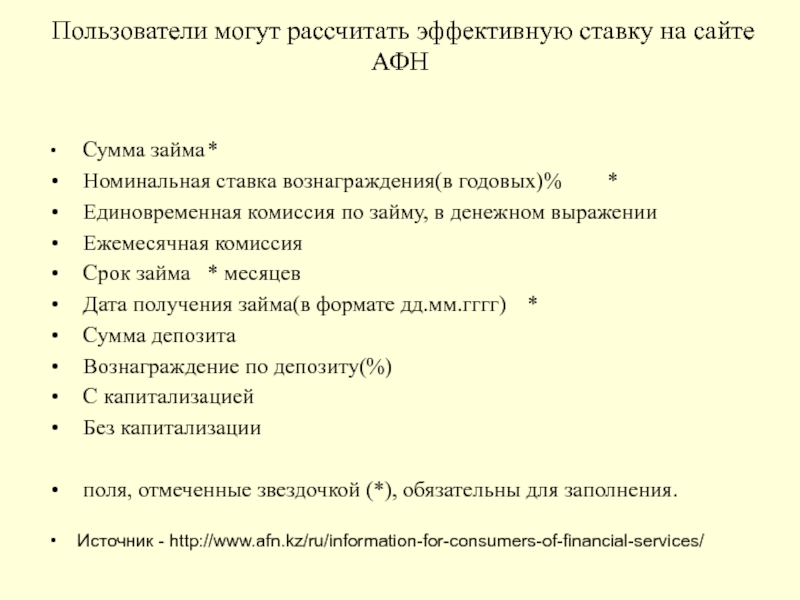

Слайд 44Пользователи могут рассчитать эффективную ставку на сайте АФН

Сумма займа *

Единовременная комиссия по займу, в денежном выражении

Ежемесячная комиссия

Срок займа * месяцев

Дата получения займа(в формате дд.мм.гггг) *

Сумма депозита

Вознаграждение по депозиту(%)

С капитализацией

Без капитализации

поля, отмеченные звездочкой (*), обязательны для заполнения.

Источник - http://www.afn.kz/ru/information-for-consumers-of-financial-services/

Слайд 45Национальным банком РК принято Постановление Правления от 24 декабря 2012 года

по займам (микрокредитам, кредитам) микрокредитными организациями (МКО), предоставляемых кредитными товариществами (КТ) и банками - в размере 56 (пятидесяти шести) процентов

Это означает, что в случае изменения комиссий и платежей по займам (микрокредитам или кредитам) годовая эффективная ставка не должна превышать свыше 56 процентов.

Слайд 465. Порядок погашения кредита

Тип погашения кредита - в двух вариантах:

1. Дифференцированный

К достоинствам такой схемы относится постепенное снижение обременительности платежей, т. к. выплаты по процентам будут сокращаться, а инфляция дополнительно снизит значение этих сумм;

2. Аннуитетный - подразумевает кредитные выплаты равными долями.

Слайд 47Аннуитет

Во-первых, доля процентов в общей сумме ежемесячного платежа будет несколько выше,

Во-вторых, на протяжении примерно всей первой половины срока кредитования в структуре платежа основную часть будут составлять именно проценты

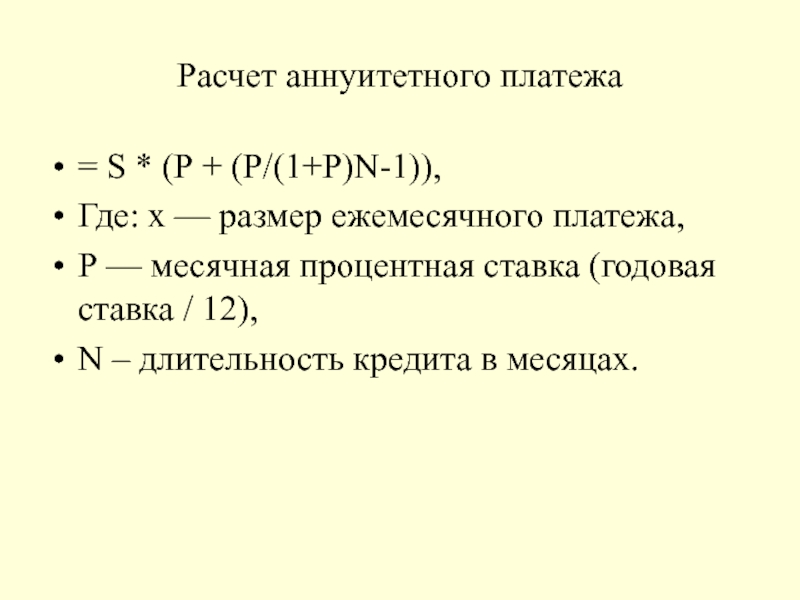

Слайд 48Расчет аннуитетного платежа

= S * (Р + (Р/(1+Р)N-1)),

Где: х —

Р — месячная процентная ставка (годовая ставка / 12),

N – длительность кредита в месяцах.

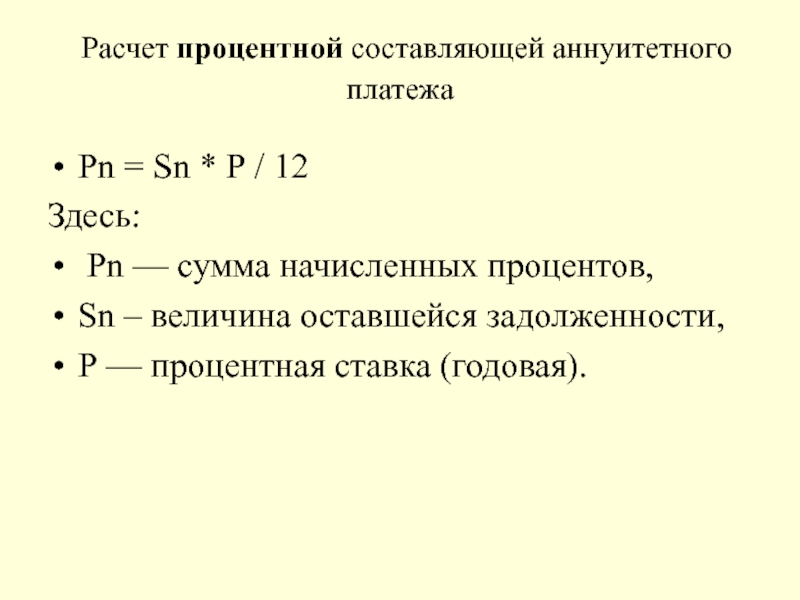

Слайд 49 Расчет процентной составляющей аннуитетного платежа

Рn = Sn * Р

Здесь:

Рn — сумма начисленных процентов,

Sn – величина оставшейся задолженности,

Р — процентная ставка (годовая).

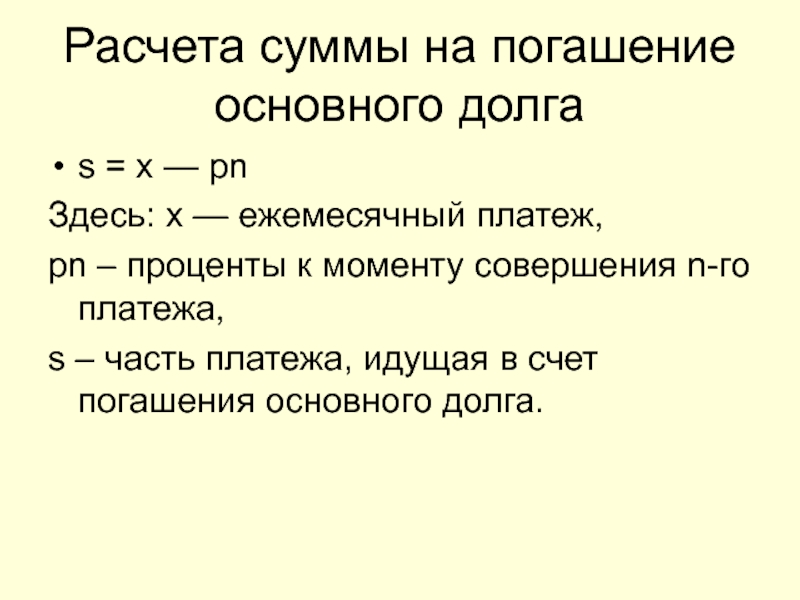

Слайд 50Расчета суммы на погашение основного долга

s = х — рn

Здесь:

рn – проценты к моменту совершения n-го платежа,

s – часть платежа, идущая в счет погашения основного долга.

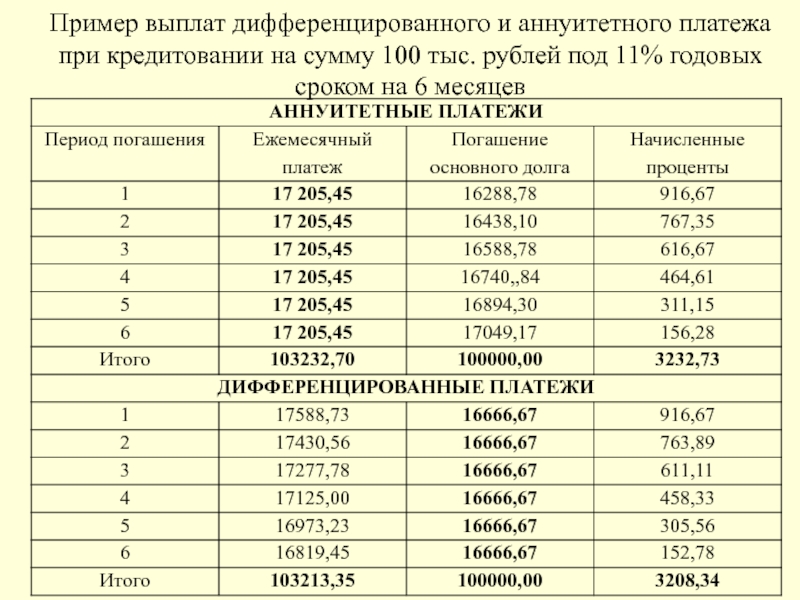

Слайд 51Пример выплат дифференцированного и аннуитетного платежа при кредитовании на сумму 100

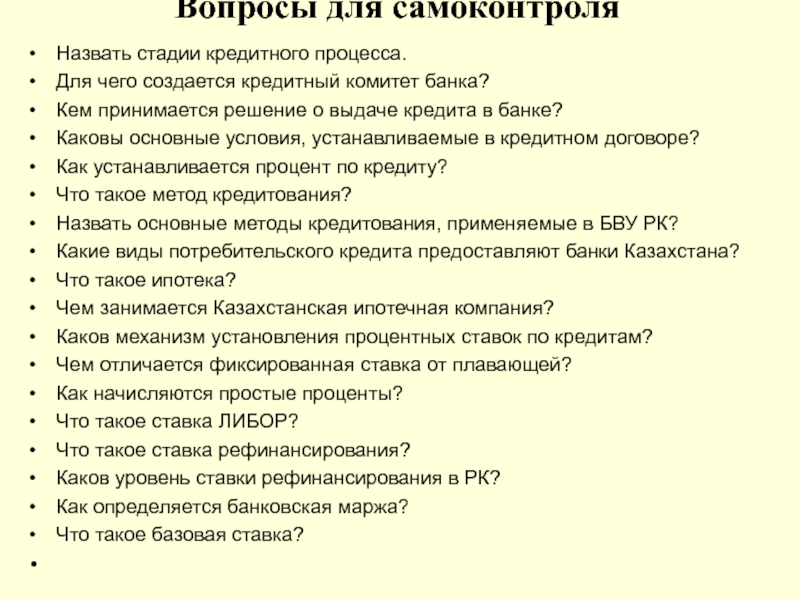

Слайд 52Вопросы для самоконтроля

Назвать стадии кредитного процесса.

Для чего создается кредитный комитет банка?

Кем

Каковы основные условия, устанавливаемые в кредитном договоре?

Как устанавливается процент по кредиту?

Что такое метод кредитования?

Назвать основные методы кредитования, применяемые в БВУ РК?

Какие виды потребительского кредита предоставляют банки Казахстана?

Что такое ипотека?

Чем занимается Казахстанская ипотечная компания?

Каков механизм установления процентных ставок по кредитам?

Чем отличается фиксированная ставка от плавающей?

Как начисляются простые проценты?

Что такое ставка ЛИБОР?

Что такое ставка рефинансирования?

Каков уровень ставки рефинансирования в РК?

Как определяется банковская маржа?

Что такое базовая ставка?