- Главная

- Разное

- Дизайн

- Бизнес и предпринимательство

- Аналитика

- Образование

- Развлечения

- Красота и здоровье

- Финансы

- Государство

- Путешествия

- Спорт

- Недвижимость

- Армия

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Различие между оценкой бизнеса в России и за рубежом презентация

Содержание

- 1. Различие между оценкой бизнеса в России и за рубежом

- 2. ЗАРУБЕЖНЫЕ СТАНДАРТЫ ОЦЕНКИ БИЗНЕСА 1. Международные стандарты оценки(МСО).

- 3. Россия Рыночная оценка осуществляется в соответствии с

- 4. Стандарты, используемые российскими оценщиками - Госстандарт

- 5. Виды стоимости - рыночная стоимость; - стоимость

- 6. Классические подходы к оценке бизнеса в России Доходный Сравнительный Затратный

- 7. Доходный подход Сущность метода: стоимость бизнеса равна

- 8. Метод капитализации дохода Это метод доходного подхода

- 9. Метод дисконтирования денежных потоков применение данного метода

- 10. Сравнительный подход Подход основан на применении

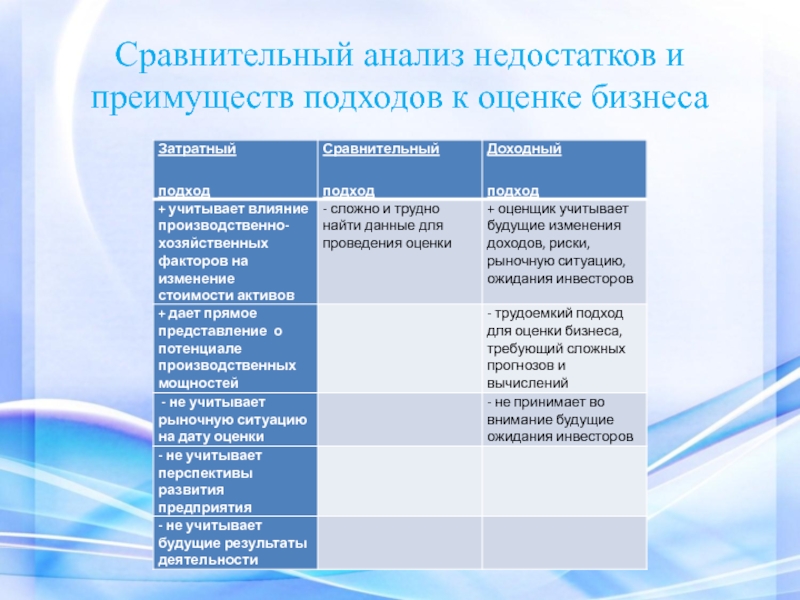

- 11. Сравнительный анализ недостатков и преимуществ подходов к оценке бизнеса

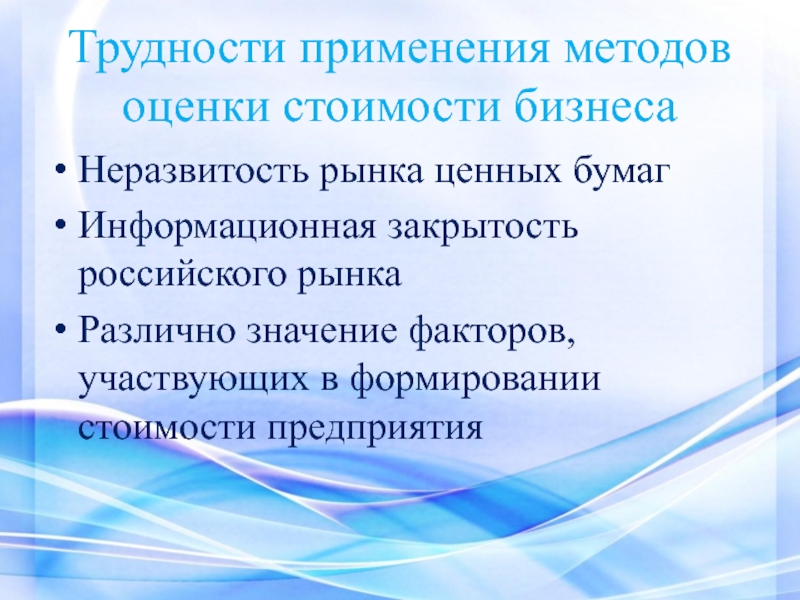

- 12. Трудности применения методов оценки стоимости бизнеса Неразвитость

- 13. Организация оценочной деятельности за рубежом

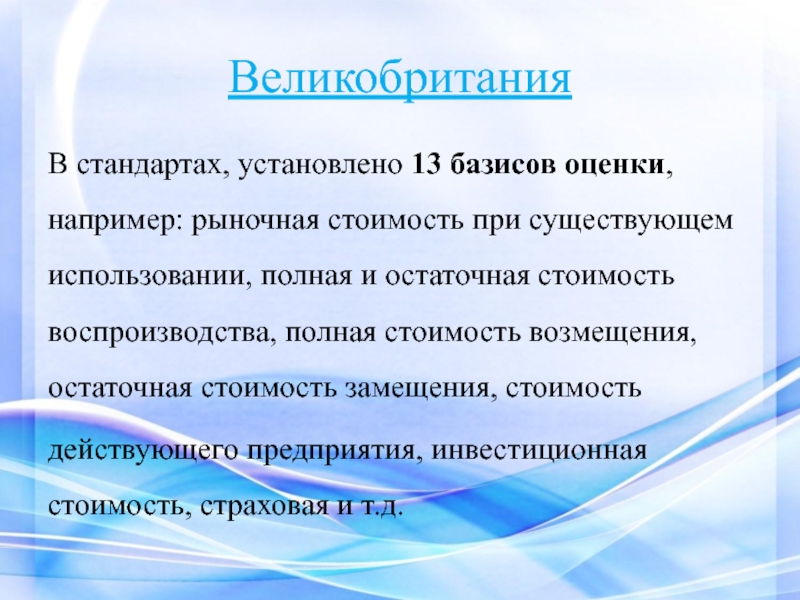

- 14. Великобритания В стандартах, установлено 13 базисов оценки,

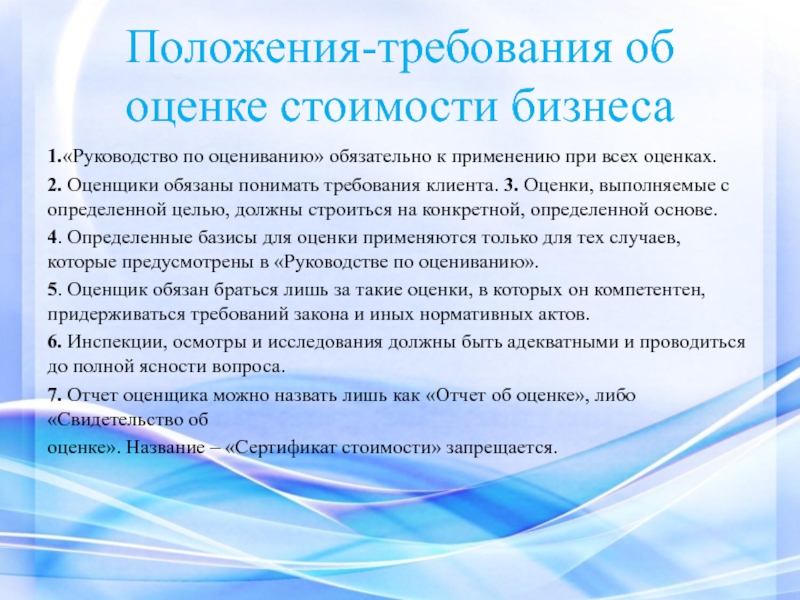

- 15. Положения-требования об оценке стоимости бизнеса 1.«Руководство по

- 16. США Показатель – экономическая добавленная стоимость –

- 17. Вывод Важным моментом на данном этапе является

Слайд 2ЗАРУБЕЖНЫЕ СТАНДАРТЫ ОЦЕНКИ БИЗНЕСА

1. Международные стандарты оценки(МСО). Разработаны в 1994 году. Сейчас используется

редакция«МСО-2011».

2. Американские стандарты оценки(USPAP) - «Единые стандарты профессиональной оценочной деятельности»). Разработаны и утверждены в 1989 году.

3. Европейские стандарты оценки. Разработаны Европейской группой ассоциации оценщиков The European Group of Valuers Associations(TEGoVA). Разработаны и опубликованы в 1980 году.

4. Британские стандарты оценки RICS(The Royal Institution of Chartered Surveyors) — «Стандарты британского королевского общества сюрвейеров». RICS - крупнейшая международная организация профессионалов в области недвижимости. Впервые опубликованы в 1976 году.

2. Американские стандарты оценки(USPAP) - «Единые стандарты профессиональной оценочной деятельности»). Разработаны и утверждены в 1989 году.

3. Европейские стандарты оценки. Разработаны Европейской группой ассоциации оценщиков The European Group of Valuers Associations(TEGoVA). Разработаны и опубликованы в 1980 году.

4. Британские стандарты оценки RICS(The Royal Institution of Chartered Surveyors) — «Стандарты британского королевского общества сюрвейеров». RICS - крупнейшая международная организация профессионалов в области недвижимости. Впервые опубликованы в 1976 году.

Слайд 3Россия

Рыночная оценка осуществляется в соответствии с Федеральным законом РФ «Об оценочной

деятельности в РФ» от 29 июля 1998 г. №135-ФЗ. Законодательство, регулирующее оценочную деятельность в РФ, состоит из названного закона, иных федеральных законов и нормативных правовых актов РФ и ее субъектов, а также из

международных договоров.

Российское общество оценщиков с 1994 г. является ассоциированным членом Европейской группы ассоциаций оценщиков (ТЕОУА) и может использовать Европейские стандарты оценки для разработки собственных стандартов и общероссийских стандартов (ГОСТ-Р).

международных договоров.

Российское общество оценщиков с 1994 г. является ассоциированным членом Европейской группы ассоциаций оценщиков (ТЕОУА) и может использовать Европейские стандарты оценки для разработки собственных стандартов и общероссийских стандартов (ГОСТ-Р).

Слайд 4Стандарты, используемые российскими оценщиками

- Госстандарт России ГОСТ-Р 51195.0.01–98 «Единая система оценки

имущества. Основные положения»;

- Госстандарт России ГОСТ-Р 51195.0.02–98 «Единая система оценки имущества. Термины и определения»;

- Стандарт Российского общества оценщиков СТО РОО 20–01–96 «Общие понятия и принципы оценки»;

- СТО РОО 20–02–96 «Рыночная стоимость как база оценки»;

- Стандарт Российского общества оценщиков СТО РОО 20–03–96 «Базы оценки, отличные от рыночной стоимости»

- Госстандарт России ГОСТ-Р 51195.0.02–98 «Единая система оценки имущества. Термины и определения»;

- Стандарт Российского общества оценщиков СТО РОО 20–01–96 «Общие понятия и принципы оценки»;

- СТО РОО 20–02–96 «Рыночная стоимость как база оценки»;

- Стандарт Российского общества оценщиков СТО РОО 20–03–96 «Базы оценки, отличные от рыночной стоимости»

Слайд 5Виды стоимости

- рыночная стоимость;

- стоимость объекта оценки с ограниченным рынком;

- стоимость

замещения объекта оценки;

- стоимость воспроизведения объекта оценки;

- стоимость объекта оценки при существующем использовании;

- инвестиционная стоимость;

- стоимость объекта для целей налогообложения;

- ликвидационная стоимость;

- утилизационная стоимость;

- специальная стоимость.

- стоимость воспроизведения объекта оценки;

- стоимость объекта оценки при существующем использовании;

- инвестиционная стоимость;

- стоимость объекта для целей налогообложения;

- ликвидационная стоимость;

- утилизационная стоимость;

- специальная стоимость.

Слайд 7Доходный подход

Сущность метода: стоимость бизнеса равна сумме текущих стоимостей всех будущих

экономических выгод (или потерь), которые возникнут от владения.

• Применяется для оценки стабильно работающих или развивающихся

предприятий.

• Наибольший интерес представляет для стратегических инвесторов

Включает следующие методы оценки бизнеса:

Метод капитализации доходов

Метод дисконтирования денежных потоков

• Применяется для оценки стабильно работающих или развивающихся

предприятий.

• Наибольший интерес представляет для стратегических инвесторов

Включает следующие методы оценки бизнеса:

Метод капитализации доходов

Метод дисконтирования денежных потоков

Слайд 8Метод капитализации дохода

Это метод доходного подхода к оценке стоимости собственности. Как

и другие методы доходного подхода, основан на следующей базовой посылке: стоимость собственности равна текущей стоимости будущих доходов, которые принесет эта собственность. Его сущность выражается формулой:

Оцененная стоимость = Доход / Ставка капитализации

Последовательность действий такова:

определение требуемой величины прибыли (дохода) – ею может быть усредненная величина за несколько последних лет либо прогноз на ближайший год;

расчет ставки капитализации с помощью метода кумулятивного построения или модели оценки стоимости капитальных активов;

подстановка полученных значений в формулу.

Данный метод наиболее применим к приносящим доход предприятиям, со стабильными предсказуемыми суммами доходов и расходов.

Главным недостатком является невозможность его применения в современных условиях российской экономики из-за значительных колебаний величин прибылей или денежных потоков по годам.

Оцененная стоимость = Доход / Ставка капитализации

Последовательность действий такова:

определение требуемой величины прибыли (дохода) – ею может быть усредненная величина за несколько последних лет либо прогноз на ближайший год;

расчет ставки капитализации с помощью метода кумулятивного построения или модели оценки стоимости капитальных активов;

подстановка полученных значений в формулу.

Данный метод наиболее применим к приносящим доход предприятиям, со стабильными предсказуемыми суммами доходов и расходов.

Главным недостатком является невозможность его применения в современных условиях российской экономики из-за значительных колебаний величин прибылей или денежных потоков по годам.

Слайд 9Метод дисконтирования денежных потоков

применение данного метода включает следующие этапы:

выбор определения (типа)

денежного потока, которое будет использовано;

определение длительности прогнозного периода и единицы его измерения;

ретроспективный анализ валовой выручки от продажи и подготовка ее прогноза;

анализ и подготовка прогноза расходов;

анализ и подготовка прогноза инвестиций;

расчет величины денежного потока для каждого прогнозного периода;

расчет величины дохода в постпрогнозный период;

определение адекватной ставки дисконта;

расчеты текущей стоимости будущих денежных потоков и конечной стоимости, их суммарного значения;

внесение итоговых поправок.

определение длительности прогнозного периода и единицы его измерения;

ретроспективный анализ валовой выручки от продажи и подготовка ее прогноза;

анализ и подготовка прогноза расходов;

анализ и подготовка прогноза инвестиций;

расчет величины денежного потока для каждого прогнозного периода;

расчет величины дохода в постпрогнозный период;

определение адекватной ставки дисконта;

расчеты текущей стоимости будущих денежных потоков и конечной стоимости, их суммарного значения;

внесение итоговых поправок.

Слайд 10Сравнительный подход

Подход основан на применении принципа замещения. Для сравнения выбираются

конкурирующие

с оцениваемым бизнесом объекты. Обычно между ними существуют различия, поэтому необходимо провести соответствующую корректировку данных. Сравнительный подход включает в себя следующие методы:

Метод рынка капиталов

Метод сделок

Метод отраслевых коэффициентов

Метод рынка капиталов

Метод сделок

Метод отраслевых коэффициентов

Слайд 12Трудности применения методов оценки стоимости бизнеса

Неразвитость рынка ценных бумаг

Информационная закрытость российского

рынка

Различно значение факторов, участвующих в формировании стоимости предприятия

Различно значение факторов, участвующих в формировании стоимости предприятия

Слайд 14Великобритания

В стандартах, установлено 13 базисов оценки, например: рыночная стоимость при существующем

использовании, полная и остаточная стоимость воспроизводства, полная стоимость возмещения, остаточная стоимость замещения, стоимость

действующего предприятия, инвестиционная стоимость, страховая и т.д.

действующего предприятия, инвестиционная стоимость, страховая и т.д.

Слайд 15Положения-требования об оценке стоимости бизнеса

1.«Руководство по оцениванию» обязательно к применению при

всех оценках.

2. Оценщики обязаны понимать требования клиента. 3. Оценки, выполняемые с определенной целью, должны строиться на конкретной, определенной основе.

4. Определенные базисы для оценки применяются только для тех случаев, которые предусмотрены в «Руководстве по оцениванию».

5. Оценщик обязан браться лишь за такие оценки, в которых он компетентен, придерживаться требований закона и иных нормативных актов.

6. Инспекции, осмотры и исследования должны быть адекватными и проводиться до полной ясности вопроса.

7. Отчет оценщика можно назвать лишь как «Отчет об оценке», либо «Свидетельство об

оценке». Название – «Сертификат стоимости» запрещается.

2. Оценщики обязаны понимать требования клиента. 3. Оценки, выполняемые с определенной целью, должны строиться на конкретной, определенной основе.

4. Определенные базисы для оценки применяются только для тех случаев, которые предусмотрены в «Руководстве по оцениванию».

5. Оценщик обязан браться лишь за такие оценки, в которых он компетентен, придерживаться требований закона и иных нормативных актов.

6. Инспекции, осмотры и исследования должны быть адекватными и проводиться до полной ясности вопроса.

7. Отчет оценщика можно назвать лишь как «Отчет об оценке», либо «Свидетельство об

оценке». Название – «Сертификат стоимости» запрещается.

Слайд 16США

Показатель – экономическая добавленная стоимость – ЭДС .

Ценность показателя ЭДС заключается

в измерении прироста акционерной стоимости. Если у ЭДС положительное значение, то оцениваемая компания создала стоимость за анализируемый период, если ЭДС отрицательна – стоимость сократилась.

Таким образом, ЭДС стала не только элементом современных процедур оценки компании, в том

числе реструктуризации, но и важным инструментом в системе корпоративного управления.

Таким образом, ЭДС стала не только элементом современных процедур оценки компании, в том

числе реструктуризации, но и важным инструментом в системе корпоративного управления.

Слайд 17Вывод

Важным моментом на данном этапе является стандартизация оценочной деятельности, так как

оценочная деятельность во избежание ошибок должна регулироваться по единым правилам, расчеты оценщиков должны базироваться на единой методологии, несмотря на наличие отраслевой специфики, различии в целях оценки и в видах определяемой стоимости, а также стандартизация оценочной деятельности должна решить проблему формирования единого понятийного аппарата.

Зарубежный опыт свидетельствует о сложности, трудоемкости процедуры разработки и согласования стандартов оценки, так как они затрагивают множество смежных областей деятельности – бухгалтерский учет, аудит, ипотечное кредитование, страхование, налогообложение и т.д.

Стандартизация и регулирование оценочной деятельности должны происходить путем создания системы мер и процедур, направленных на повышение качества оценочных услуг и соответствие их определенным критериям, устанавливаемым профессиональным сообществом оценщиков.

Зарубежный опыт свидетельствует о сложности, трудоемкости процедуры разработки и согласования стандартов оценки, так как они затрагивают множество смежных областей деятельности – бухгалтерский учет, аудит, ипотечное кредитование, страхование, налогообложение и т.д.

Стандартизация и регулирование оценочной деятельности должны происходить путем создания системы мер и процедур, направленных на повышение качества оценочных услуг и соответствие их определенным критериям, устанавливаемым профессиональным сообществом оценщиков.