Апрель 2007 года

- Главная

- Разное

- Дизайн

- Бизнес и предпринимательство

- Аналитика

- Образование

- Развлечения

- Красота и здоровье

- Финансы

- Государство

- Путешествия

- Спорт

- Недвижимость

- Армия

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Публичное размещение акций (IPO) как инструмент привлечения инвестиций презентация

Содержание

- 1. Публичное размещение акций (IPO) как инструмент привлечения инвестиций

- 2. Входит в 6-ку крупнейших банковских групп по

- 3. Содержание 1. Публичное размещение акций как инструмент

- 4. Публичное размещение акций как инструмент привлечения инвестиций

- 5. Публичное размещение акций – цели, преимущества и

- 6. Плюсы публичной компании Привлечение финансовых средств и

- 7. Расходы на публичное размещение и поддержание листинга

- 8. Варианты финансирования бизнеса Более высокие

- 9. В настоящее время сложилась благоприятная рыночная

- 10. Основные критерии оценки инвесторами привлекательности эмитента

- 11. Основные критерии привлекательности Компании при IPO

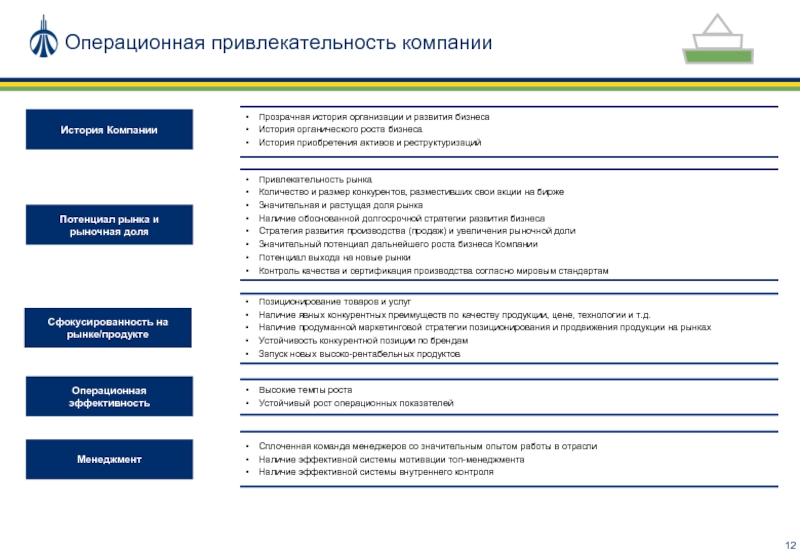

- 12. Операционная привлекательность компании

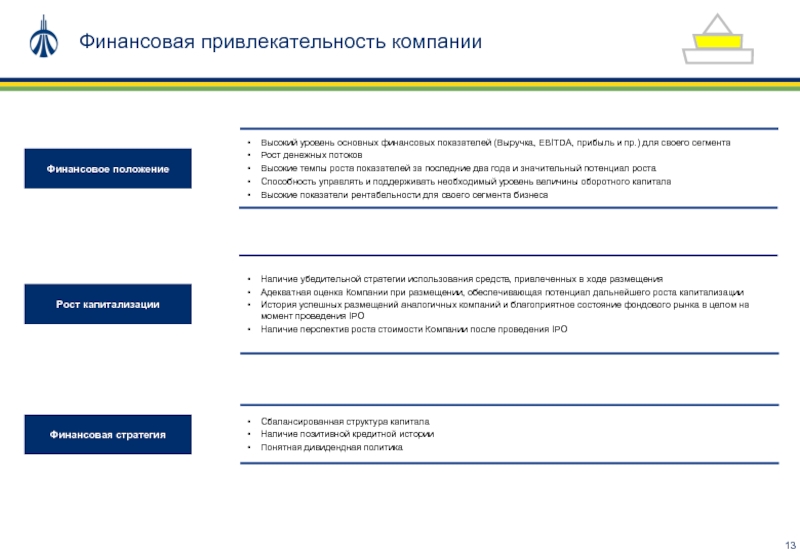

- 13. Финансовая привлекательность компании Сбалансированная структура капитала Наличие

- 14. Наличие высоких стандартов корпоративного управления внутренний

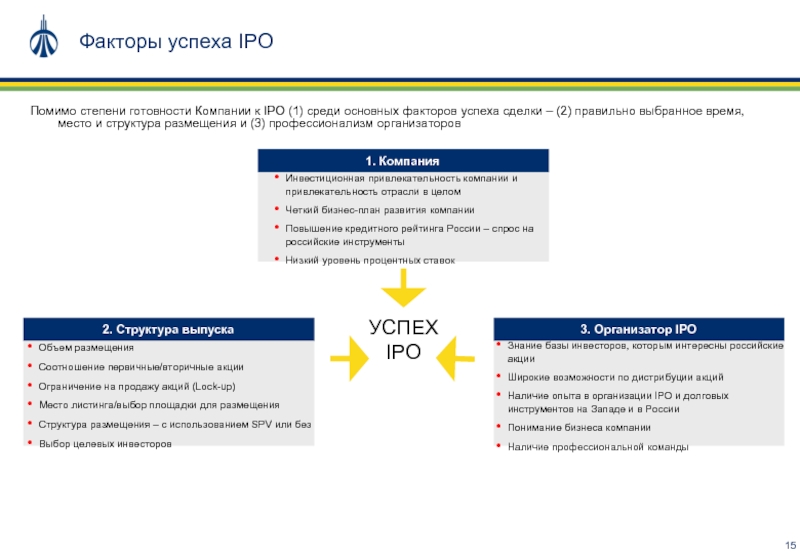

- 15. Помимо степени готовности Компании к IPO (1)

- 16. Варианты листинга

- 17. Сравнение вариантов листинга IPO Россия +

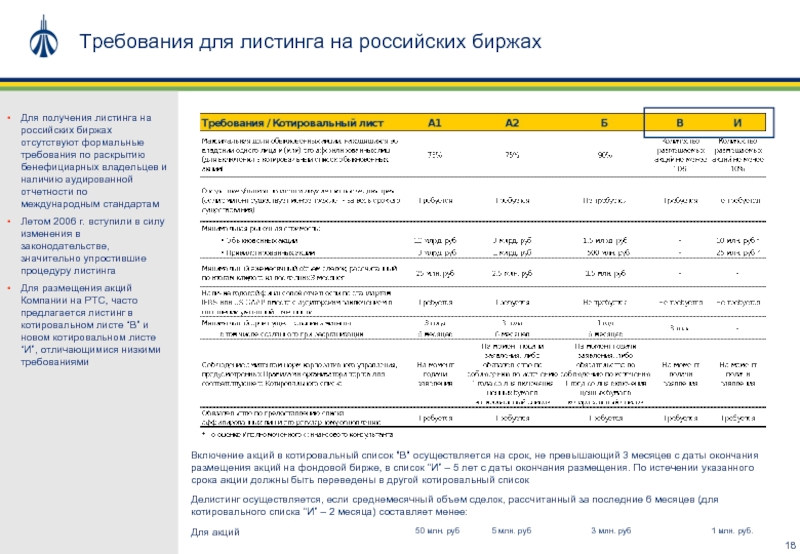

- 18. Требования для листинга на российских биржах

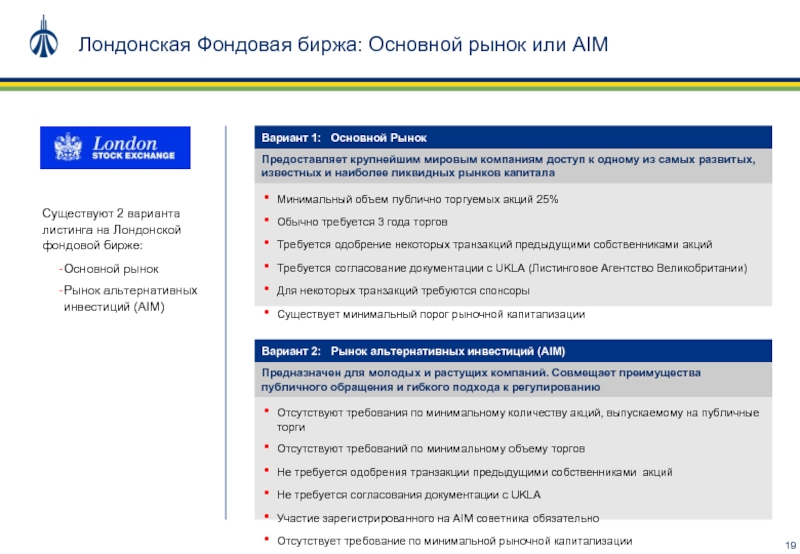

- 19. Лондонская Фондовая биржа: Основной рынок или AIM

- 20. Процесс реализации сделки IPO и срок размещения

- 21. Ознакомление инвесторов с компанией Регистрация, одобрение и

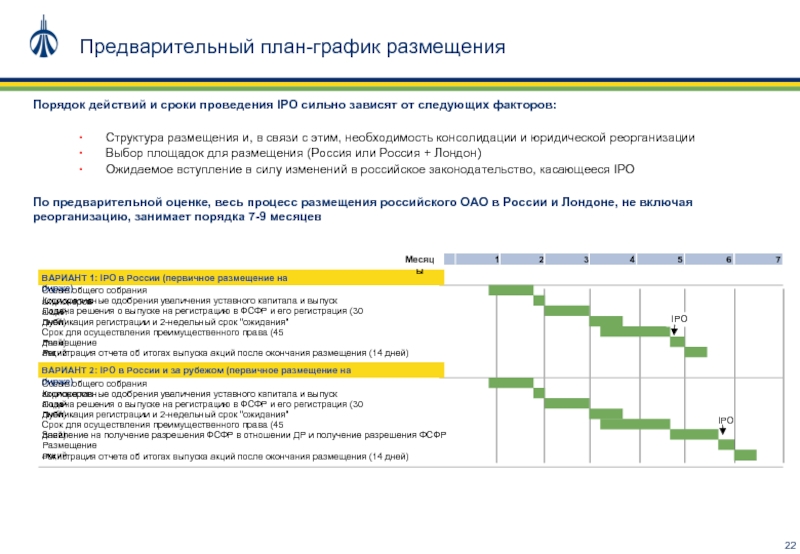

- 22. Порядок действий и сроки проведения IPO сильно

- 23. Риск волатильности рынка Когда

- 24. Роль инвестиционного банка и предварительные затраты эмитента на проведение IPO

- 25. Услуги инвестиционного банка как организатора размещения Привлечение

- 26. Инвестиционный банк Координация Due Diligence Создание

- 27. Затраты Эмитента при проведении IPO Абсолютные затраты,

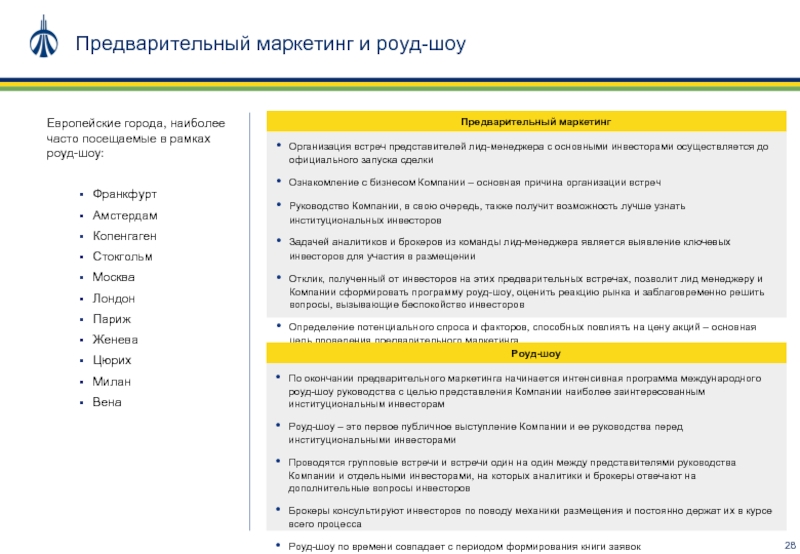

- 28. Предварительный маркетинг и роуд-шоу Европейские города, наиболее

- 29. Клиентская база инвесторов: пример УРАЛСИБа Америка

- 30. Возможности компаний после IPO и примеры успешных IPO средних и малых компаний

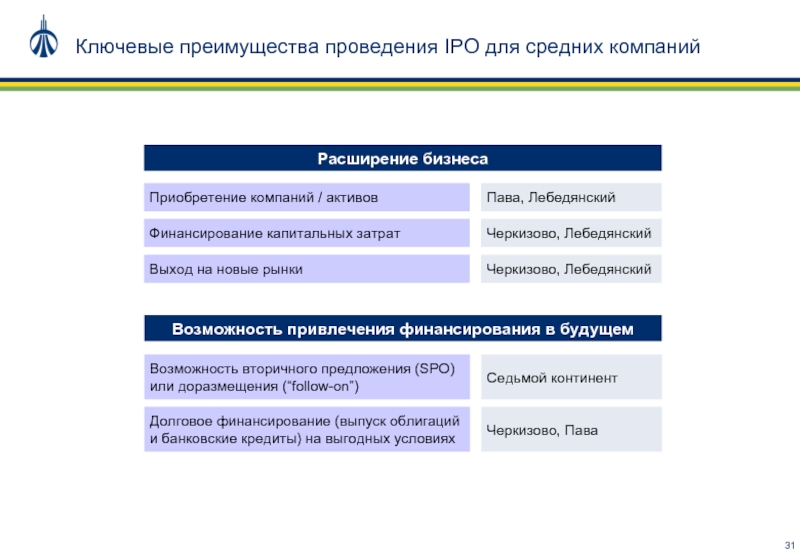

- 31. Ключевые преимущества проведения IPO для средних компаний

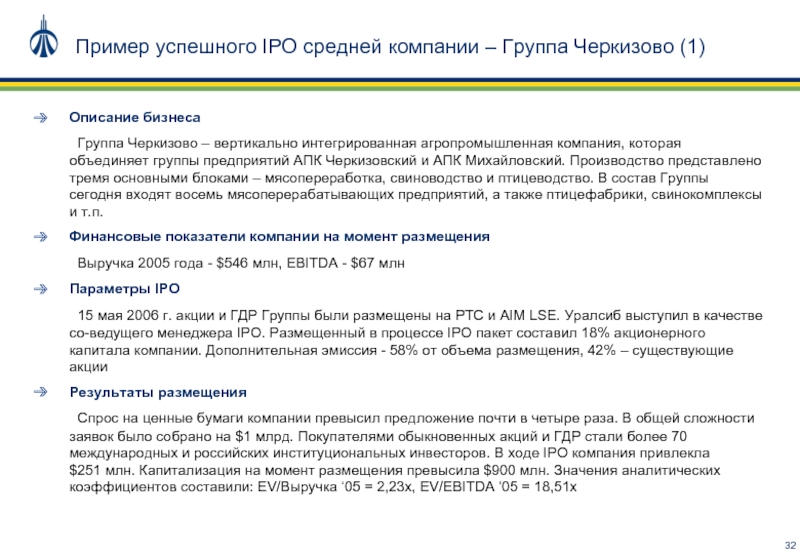

- 32. Пример успешного IPO средней компании – Группа

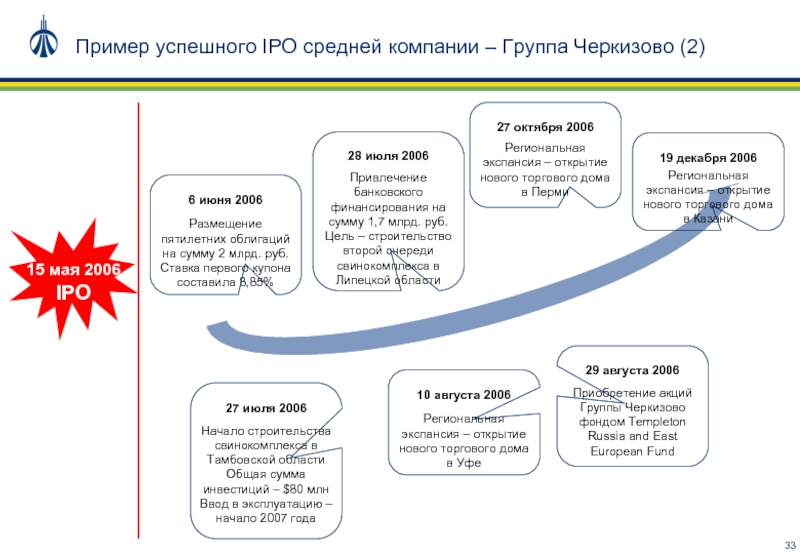

- 33. Пример успешного IPO средней компании –

- 34. Пример успешного IPO малой компании – Пава

- 35. Снижение процентных ставок по банковским кредитам при

- 36. Пример успешного IPO средней компании – Лебедянский

- 37. Пример успешного IPO средней компании –

- 38. Пре-IPO финансирование

- 39. Прe-IPO финансирование – альтернативные варианты

- 40. Контактная информация Екатерина Герус Вице-президент Ekaterina.Gerus@uralsib.ru

Слайд 1Публичное размещение акций (IPO)

как инструмент привлечения инвестиций

Семинар «Стратегия развития, привлечение

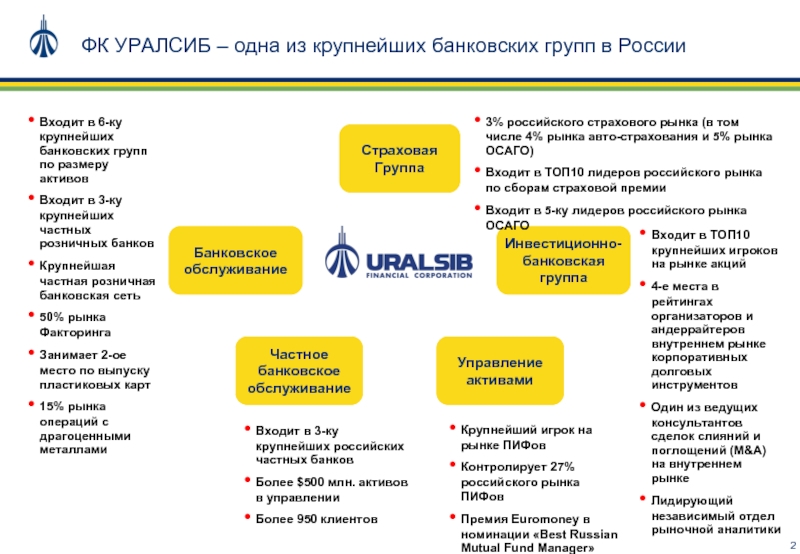

Слайд 2Входит в 6-ку крупнейших банковских групп по размеру активов

Входит в 3-ку

Крупнейшая частная розничная банковская сеть

50% рынка Факторинга

Занимает 2-ое место по выпуску пластиковых карт

15% рынка операций с драгоценными металлами

Входит в ТОП10 крупнейших игроков на рынке акций

4-е места в рейтингах организаторов и андеррайтеров внутреннем рынке корпоративных долговых инструментов

Один из ведущих консультантов сделок слияний и поглощений (M&A) на внутреннем рынке

Лидирующий независимый отдел рыночной аналитики

Крупнейший игрок на рынке ПИФов

Контролирует 27% российского рынка ПИФов

Премия Euromoney в номинации «Best Russian Mutual Fund Manager»

3% российского страхового рынка (в том числе 4% рынка авто-страхования и 5% рынка ОСАГО)

Входит в ТОП10 лидеров российского рынка по сборам страховой премии

Входит в 5-ку лидеров российского рынка ОСАГО

Входит в 3-ку крупнейших российских частных банков

Более $500 млн. активов в управлении

Более 950 клиентов

Страховая

Группа

ФК УРАЛСИБ – одна из крупнейших банковских групп в России

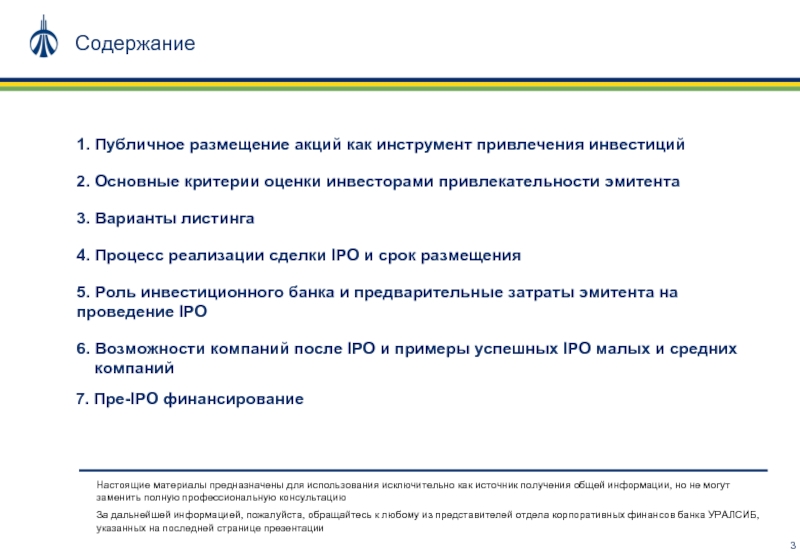

Слайд 3Содержание

1. Публичное размещение акций как инструмент привлечения инвестиций

3. Варианты листинга

2.

4. Процесс реализации сделки IPO и срок размещения

5. Роль инвестиционного банка и предварительные затраты эмитента на проведение IPO

6. Возможности компаний после IPO и примеры успешных IPO малых и средних

компаний

Настоящие материалы предназначены для использования исключительно как источник получения общей информации, но не могут заменить полную профессиональную консультацию

За дальнейшей информацией, пожалуйста, обращайтесь к любому из представителей отдела корпоративных финансов банка УРАЛСИБ, указанных на последней странице презентации

7. Пре-IPO финансирование

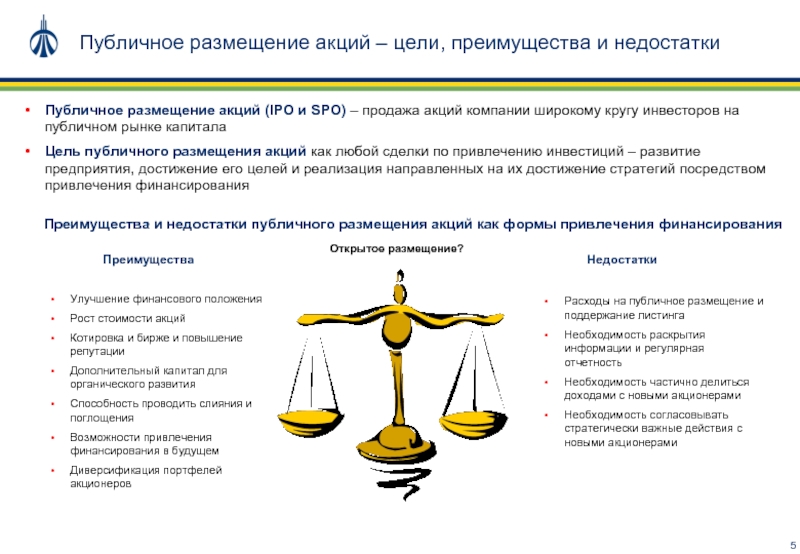

Слайд 5Публичное размещение акций – цели, преимущества и недостатки

Публичное размещение акций (IPO

Цель публичного размещения акций как любой сделки по привлечению инвестиций – развитие предприятия, достижение его целей и реализация направленных на их достижение стратегий посредством привлечения финансирования

Преимущества и недостатки публичного размещения акций как формы привлечения финансирования

Улучшение финансового положения

Рост стоимости акций

Котировка и бирже и повышение репутации

Дополнительный капитал для органического развития

Способность проводить слияния и поглощения

Возможности привлечения финансирования в будущем

Диверсификация портфелей акционеров

Преимущества

Недостатки

Открытое размещение?

Расходы на публичное размещение и поддержание листинга

Необходимость раскрытия информации и регулярная отчетность

Необходимость частично делиться доходами с новыми акционерами

Необходимость согласовывать стратегически важные действия с новыми акционерами

Слайд 6Плюсы публичной компании

Привлечение финансовых средств и реализация стратегических планов развития

Продажа акций

Рост инвестиционной привлекательности компании и возможности финансирования в будущем

Публичные, открытые компании считаются более надежными для инвесторов и партнеров. Таким образом, публичное размещение акций открывает для компании новые возможности по привлечению капитала (как акционерного, так и заемного) на более выгодных условиях:

во-первых, позволяет увеличить собственный капитал, что дает возможность привлекать заемные средства без ухудшения финансового положения компании. При этом публичная компания, как правило, платит более низкие ставки по банковским кредитам и облигациям. Акции, котирующиеся на бирже, являются более ликвидным активом и могут выгодно использоваться в качестве залога

во-вторых, в последствии компания может проводить вторичные размещения акций, которые, как правило, реализуются на более выгодных условиях, чем IPO

Доход собственников от продажи акций

При публичном размещении инвесторам предлагаются как акции новой эмиссии, так и существующие акции компании. Таким образом, собственники могут получить при IPO значительный доход и диверсифицировать свой инвестиционный портфель

Повышение стоимости компании

Акции котируемых на бирже компаний являются более ликвидными, что повышает их стоимость, а значит в результате IPO значительно возрастает стоимость бизнеса в целом

Слайд 7Расходы на публичное размещение и поддержание листинга

Проведение публичного размещения связано с

Необходимость раскрытия информации и регулярная отчетность

Раскрытие информации и регулярная отчетность – одни из основных требований, предъявляемых публичной компании регулирующими органами, биржами и инвесторами. Руководство публичной компании несет ответственность перед акционерами и должно согласовывать свои стратегически важные действия с советом директоров, включающим независимых членов, и с собранием акционеров, в котором участвуют новые владельцы акций

Необходимость разделения доходов

Инвесторы, приобретая акции компании, рассчитывают на определенную долю в ее доходах. Однако, выплата дивидендов может быть отложена на несколько лет после проведения IPO

Минусы (обязанности) публичной компании

Слайд 8

Варианты финансирования бизнеса

Более высокие издержки

Требует больше времени, чем частное размещение

Полное

Требуется значительное участие менеджмента на стадиях до и после IPO для общения с инвесторами

Нужна аудированная отчетность по МСФО

Более высокая оценка за счет более широкой базы инвесторов и ликвидности акций

Узнаваемость компании

Ликвидность акций

ЧАСТНОЕ РАЗМЕЩЕНИЕ АКЦИЙ

Преимущества

Стандартный банковский кредит

Рынки долгового капитала (облигации, CLN и т.д.)

Частное размещение акций

IPO

Анализ финансовых возможностей и потребностей

Возможности акционерного финансирования

Возможности долгового финансирования

Недостатки

Оценка ниже, чем при IPO, до 30-40% ввиду рисков связанных с тем, что компания не является публичной

Необходимость четких договоренностей по «выходу» инвестора

Для закрытия сделки требуется всего 4-6 месяцев

Возможно использовать краткую неаудированную отчетность МСФО

Раскрытие информации только одному инвестору

Отношения только с одним инвестором упрощают сделку

Преимущества

Недостатки

ПЕРВИЧНОЕ ПУБЛИЧНОЕ РАЗМЕЩЕНИЕ АКЦИЙ (IPO)

Обзор вариантов акционерного финансирования

Долговое или акционерное финансирование? Схема анализа финансовых альтернатив

Возможность заимствования

Нет

Конвертируемые облигации

Квазидолговое финансирование

Производные инструменты

Да

Слайд 9

В настоящее время сложилась благоприятная рыночная ситуация для публичных размещений

Растущий интерес

Повышение стоимости российских активов

Снижение страновых рисков

Улучшение правовой инфраструктуры

Рост фондового рынка

Популярность IPO российских компаний

В 2006 году российские компании привлекли в результате IPO около 18 млрд. долл -в четыре раза больше, чем в 2005 г., а число размещений удвоилось

В 2007 году более 20 российских компаний планируют провести IPO

Ожидается, что объем рынка IPO к 2010 году составит $10-12 млрд, а число размещений достигнет 70

Средний объем размещения значительно снизился. Теперь уже не только «голубые фишки», но и средние российские компании могут позволить себе привлекать финансирование на публичном рынке

Растущая активность российского рынка IPO повысит ликвидность рынка, позволит инвесторам диверсифицировать свои портфели, и тем самым еще больше увеличит инвестиции в российские компании

Прогноз рынка IPO в России

Источник: Bloomberg, оценки УРАЛСИБа

Источник: ММВБ, Институт фондового рынка и управления, оценки УРАЛСИБа

Динамика мировых фондовых рынков за последний год

Динамика акций MSCI Russia за последний год

$ млрд.

* - основано на предварительных публикациях компаний

Слайд 13Финансовая привлекательность компании

Сбалансированная структура капитала

Наличие позитивной кредитной истории

Понятная дивидендная политика

Наличие убедительной

Адекватная оценка Компании при размещении, обеспечивающая потенциал дальнейшего роста капитализации

История успешных размещений аналогичных компаний и благоприятное состояние фондового рынка в целом на момент проведения IPO

Наличие перспектив роста стоимости Компании после проведения IPO

Высокий уровень основных финансовых показателей (Выручка, EBITDA, прибыль и пр.) для своего сегмента

Рост денежных потоков

Высокие темпы роста показателей за последние два года и значительный потенциал роста

Способность управлять и поддерживать необходимый уровень величины оборотного капитала

Высокие показатели рентабельности для своего сегмента бизнеса

Финансовое положение

Финансовая стратегия

Рост капитализации

Слайд 14Наличие высоких стандартов корпоративного управления

внутренний кодекс корпоративного поведения, который носит

внутренние документы, закрепляющие процедуры принятия ключевых решений и механизмы корпоративного управления

Стандарты корпоративного управления

Отсутствие конфликтов с миноритарными акционерами в прошлом

Присутствие представителей миноритарных акционеров и независимых директоров в составе Совета директоров

Соблюдение прав держателей обыкновенных акций при выплате дивидендов по привилегированным акциям

Соблюдение прав акционеров

Регулярное и исчерпывающее раскрытие следующей информации:

планы и прогнозы деятельности Компании

аудированная финансовая отчетность

крупнейшие акционеры и структура собственности

информация о членах Совета директоров и ключевых должностных лицах, размер их вознаграждения

предсказуемые и существенные факторы риска

Наличие службы по связям с инвесторами (Investor Relations)

Прозрачность бизнеса Компании

Инвестиционная привлекательность компании

Слайд 15Помимо степени готовности Компании к IPO (1) среди основных факторов успеха

УСПЕХ

IPO

Факторы успеха IPO

Слайд 17Сравнение вариантов листинга

IPO

Россия + Лондон (GDR)

Россия

Доступ к базе инвесторов

Основные

Крупнейшие локальные фонды, некоторые инвесторы в развивающиеся рынки

Требования по раскрытию информации и отчетности

Проспект по российским стандартам, РСБУ

Отчетность по текущей деятельности

Проспект по европейским стандартам, МСФО

Отчетность по текущей деятельности, раскрытие информации

Аналитическое сопровождение

В основном локальные банки

Международные и локальные банки

Стоимость сделки

Более низкая стоимость сделки

Сравнительно высокая стоимость сделки

Частичное возмещение банком-депозитарием

Доступ к рынкам капитала в будущем

Зависит от ликвидности и зрелости локального рынка капитала

Способствует в будущем привлечению капитала на долговом и фондовом рынке

Краткое описание Компании

Повышение узнаваемости Компании на местном рынке

Ограниченная осведомленность западных инвесторов

Повышение узнаваемости Компании на местном и международном рынках

Возможность сравнения с похожими компаниями, прошедшими листинг

Примерные сроки

6-8 месяцев

8-10 месяцев

Слайд 18Требования для листинга на российских биржах

Делистинг осуществляется, если среднемесячный объем сделок,

Для получения листинга на российских биржах отсутствуют формальные требования по раскрытию бенефициарных владельцев и наличию аудированной отчетности по международным стандартам

Летом 2006 г. вступили в силу изменения в законодательстве, значительно упростившие процедуру листинга

Для размещения акций Компании на РТС, часто предлагается листинг в котировальном листе “В” и новом котировальном листе “И”, отличающимися низкими требованиями

Включение акций в котировальный список "В" осуществляется на срок, не превышающий 3 месяцев с даты окончания размещения акций на фондовой бирже, в список “И” – 5 лет с даты окончания размещения. По истечении указанного срока акции должны быть переведены в другой котировальный список

1 млн. руб.

50 млн. руб

3 млн. руб

5 млн. руб

Для акций

Слайд 19Лондонская Фондовая биржа: Основной рынок или AIM

Существуют 2 варианта листинга на

Основной рынок

Рынок альтернативных инвестиций (AIM)

Минимальный объем публично торгуемых акций 25%

Обычно требуется 3 года торгов

Требуется одобрение некоторых транзакций предыдущими собственниками акций

Требуется согласование документации с UKLA (Листинговое Агентство Великобритании)

Для некоторых транзакций требуются спонсоры

Существует минимальный порог рыночной капитализации

Вариант 1: Основной Рынок

Предоставляет крупнейшим мировым компаниям доступ к одному из самых развитых, известных и наиболее ликвидных рынков капитала

Отсутствуют требования по минимальному количеству акций, выпускаемому на публичные торги

Отсутствуют требований по минимальному объему торгов

Не требуется одобрения транзакции предыдущими собственниками акций

Не требуется согласования документации c UKLA

Участие зарегистрированного на AIM советника обязательно

Отсутствует требование по минимальной рыночной капитализации

Вариант 2: Рынок альтернативных инвестиций (AIM)

Предназначен для молодых и растущих компаний. Совмещает преимущества публичного обращения и гибкого подхода к регулированию

Слайд 21Ознакомление инвесторов с компанией

Регистрация, одобрение и публикация Проспекта

Выпуск предложения

Roadshow

Построение книги

Определение цены и аллокация акций между инвесторами

Основные этапы IPO

Этап 1

Подготовка компании

Назначение консультантов

Решение относительно юрисдикции эмитента и места размещения

Юридическая реорганизация

Разрешение вопросов корпоративного управления

Подготовка аудированной отчетности

Подготовка/обновление бизнес-плана

Определение структуры капитала

Соглашение относительно расписания сделки

Назначение PR/IR консультантов

Этап 2

Подготовка IPO

Презентация менеджмента банку-организатору

Предварительная оценка

Бизнес-, финансовая и юридическая проверка

Подготовка Проспекта

Подготовка презентации для аналитиков и программы roadshow

Решение относительно структуры размещения

Назначение дополнительных участников синдиката

Презентация компании аналитикам банка-организатора

Подготовка отчетов аналитиков банка-организатора

Этап 3

Реализация IPO

Этап 4

После IPO

После IPO букраннер обеспечивает поддержку через стабилизацию цены на акцию

Продолжение деятельности PR и IR

Подготовка первого комплекта документов, необходимых для раскрытия публичной компанией

…детальная подготовка и реализация IPO потребует значительной вовлеченности менеджмента компании

Успех IPO зависит от правильного структурирования и реализации каждого этапа

Слайд 22Порядок действий и сроки проведения IPO сильно зависят от следующих факторов:

Структура

Выбор площадок для размещения (Россия или Россия + Лондон)

Ожидаемое вступление в силу изменений в российское законодательство, касающееся IPO

По предварительной оценке, весь процесс размещения российского ОАО в России и Лондоне, не включая реорганизацию, занимает порядка 7-9 месяцев

Предварительный план-график размещения

Месяцы

1

2

3

4

5

6

7

ВАРИАНТ 1: IPO в России (первичное размещение на бирже)

Созыв общего собрания акционеров

Корпоративные одобрения увеличения уставного капитала и выпуск акций

Подача решения о выпуске на регистрацию в ФСФР и его регистрация (30 дней)

Публикация регистрации и 2-недельный срок "ожидания"

Срок для осуществления преимущественного права (45 дней)

Размещение акций

Регистрация отчета об итогах выпуска акций после окончания размещения (14 дней)

ВАРИАНТ 2: IPO в России и за рубежом (первичное размещение на бирже)

Созыв общего собрания акционеров

Корпоративные одобрения увеличения уставного капитала и выпуск акций

Подача решения о выпуске на регистрацию в ФСФР и его регистрация (30 дней)

Публикация регистрации и 2-недельный срок "ожидания"

Срок для осуществления преимущественного права (45 дней)

Заявление на получение разрешения ФСФР в отношении ДР и получение разрешения ФСФР

Размещение акций

Регистрация отчета об итогах выпуска акций после окончания размещения (14 дней)

IPO

IPO

Слайд 23

Риск волатильности рынка

Когда лучше проводить IPO?

Оптимальные периоды для проведения сделки

К1

К2

К3

К4

К1

К2

К3

К4

К1

2007

2008

2009

1-ое «окно»

На

2-ое «окно»

На основании аудированной отчетности за 2006 г. и проверенной отчетности за 1П 2007 г.

Стадия подготовки размещения

Стадия маркетинга размещения

T - 4 недели

T - 2 недели

T

T + 4 недели

Подготовка к размещению

Подготовка документации и комплексная проверка

Встречи с инвесторами

Составление книги заявок и проведение роуд-шоу

Определение цены и проведение расчетов

Вторичный рынок

T- 18 недели

T – 24 недели

T - 8 недели

Презентация для аналитиков

Умеренное

Активное

Активное

Умеренное

Активное

Активное

Незначительное

Участие менеджмента

У Компаний существует несколько т.н. «окон» для размещения, диапазоны которых определяются, в основном, сроками подготовки аудированной отчетности по МСФО и правилом «135 дней»

При размещении только в России правило «135 дней» не является обязательным, но инвесторы будут ожидать его соблюдения

3-ое «окно»

На основании аудированной отчетности за 2006 г. и проверенной отчетности за 9 мес 2007 г.

4-ое «окно»

На основании аудированной отчетности за 2007 г. и проверенной отчетности за 1П 2008 г.

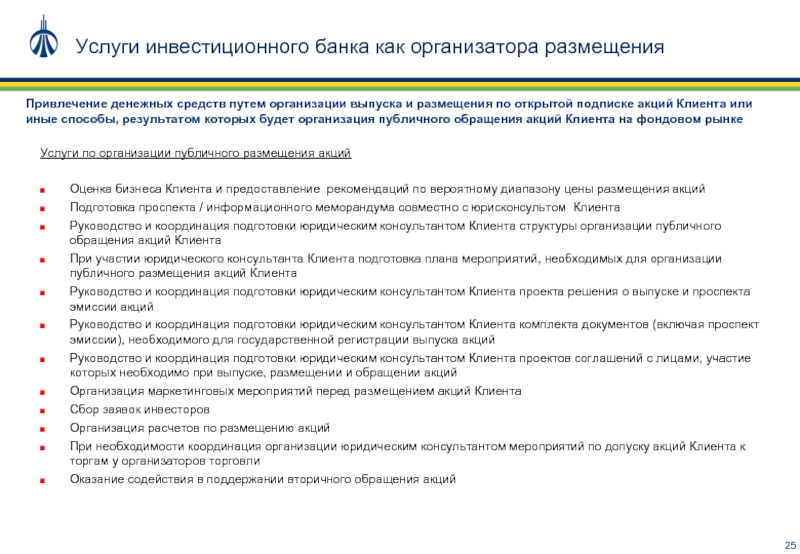

Слайд 25Услуги инвестиционного банка как организатора размещения

Привлечение денежных средств путем организации выпуска

Услуги по организации публичного размещения акций

Оценка бизнеса Клиента и предоставление рекомендаций по вероятному диапазону цены размещения акций

Подготовка проспекта / информационного меморандума совместно с юрисконсультом Клиента

Руководство и координация подготовки юридическим консультантом Клиента структуры организации публичного обращения акций Клиента

При участии юридического консультанта Клиента подготовка плана мероприятий, необходимых для организации публичного размещения акций Клиента

Руководство и координация подготовки юридическим консультантом Клиента проекта решения о выпуске и проспекта эмиссии акций

Руководство и координация подготовки юридическим консультантом Клиента комплекта документов (включая проспект эмиссии), необходимого для государственной регистрации выпуска акций

Руководство и координация подготовки юридическим консультантом Клиента проектов соглашений с лицами, участие которых необходимо при выпуске, размещении и обращении акций

Организация маркетинговых мероприятий перед размещением акций Клиента

Сбор заявок инвесторов

Организация расчетов по размещению акций

При необходимости координация организации юридическим консультантом мероприятий по допуску акций Клиента к торгам у организаторов торговли

Оказание содействия в поддержании вторичного обращения акций

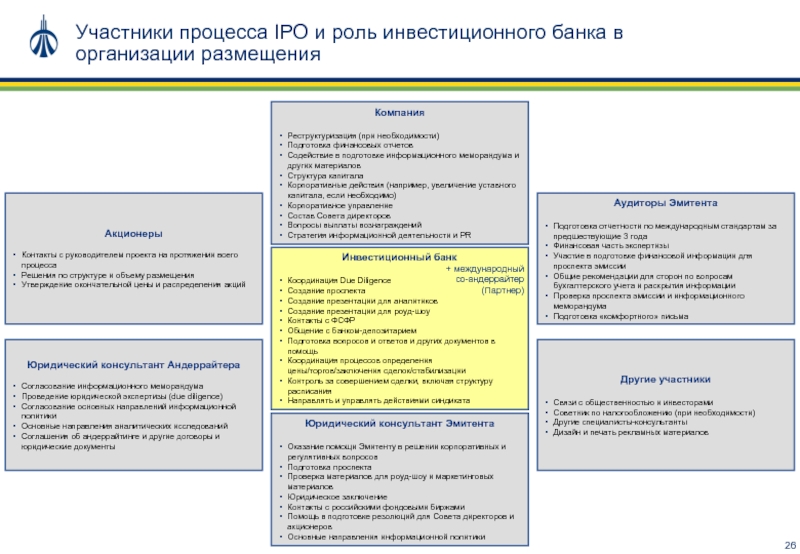

Слайд 26Инвестиционный банк

Координация Due Diligence

Создание проспекта

Создание презентации для аналитиков

Создание презентации для роуд-шоу

Контакты

Общение с банком-депозитарием

Подготовка вопросов и ответов и других документов в помощь

Координация процессов определения цены/торгов/заключения сделок/стабилизации

Контроль за совершением сделки, включая структуру расписания

Направлять и управлять действиями синдиката

Участники процесса IPO и роль инвестиционного банка в организации размещения

Юридический консультант Эмитента

Оказание помощи Эмитенту в решении корпоративных и регулятивных вопросов

Подготовка проспекта

Проверка материалов для роуд-шоу и маркетинговых материалов

Юридическое заключение

Контакты с российскими фондовыми биржами

Помощь в подготовке резолюций для Совета директоров и акционеров

Основные направления информационной политики

Юридический консультант Андеррайтера

Согласование информационного меморандума

Проведение юридической экспертизы (due diligence)

Согласование основных направлений информационной политики

Основные направления аналитических исследований

Соглашения об андеррайтинге и другие договоры и юридические документы

Акционеры

Контакты с руководителем проекта на протяжении всего процесса

Решения по структуре и объему размещения

Утверждение окончательной цены и распределения акций

Аудиторы Эмитента

Подготовка отчетности по международным стандартам за предшествующие 3 года

Финансовая часть экспертизы

Участие в подготовке финансовой информации для проспекта эмиссии

Общие рекомендации для сторон по вопросам бухгалтерского учета и раскрытия информации

Проверка проспекта эмиссии и информационного меморандума

Подготовка «комфортного» письма

Другие участники

Связи с общественностью и инвесторами

Советник по налогообложению (при необходимости)

Другие специалисты-консультанты

Дизайн и печать рекламных материалов

+ международный со-андеррайтер (Партнер)

Компания

Реструктуризация (при необходимости)

Подготовка финансовых отчетов

Содействие в подготовке информационного меморандума и других материалов

Структура капитала

Корпоративные действия (например, увеличение уставного капитала, если необходимо)

Корпоративное управление

Состав Совета директоров

Вопросы выплаты вознаграждений

Стратегия информационной деятельности и PR

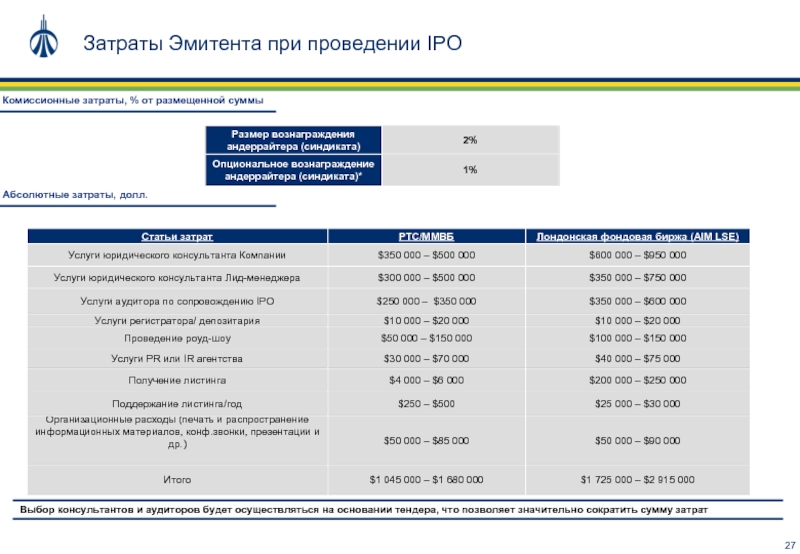

Слайд 27Затраты Эмитента при проведении IPO

Абсолютные затраты, долл.

Комиссионные затраты, % от размещенной

Выбор консультантов и аудиторов будет осуществляться на основании тендера, что позволяет значительно сократить сумму затрат

Слайд 28Предварительный маркетинг и роуд-шоу

Европейские города, наиболее часто посещаемые в рамках роуд-шоу:

Франкфурт

Амстердам

Копенгаген

Стокгольм

Москва

Лондон

Париж

Женева

Цюрих

Милан

Вена

Организация

Ознакомление с бизнесом Компании – основная причина организации встреч

Руководство Компании, в свою очередь, также получит возможность лучше узнать институциональных инвесторов

Задачей аналитиков и брокеров из команды лид-менеджера является выявление ключевых инвесторов для участия в размещении

Отклик, полученный от инвесторов на этих предварительных встречах, позволит лид менеджеру и Компании сформировать программу роуд-шоу, оценить реакцию рынка и заблаговременно решить вопросы, вызывающие беспокойство инвесторов

Определение потенциального спроса и факторов, способных повлиять на цену акций – основная цель проведения предварительного маркетинга

По окончании предварительного маркетинга начинается интенсивная программа международного роуд-шоу руководства с целью представления Компании наиболее заинтересованным институциональным инвесторам

Роуд-шоу – это первое публичное выступление Компании и ее руководства перед институциональными инвесторами

Проводятся групповые встречи и встречи один на один между представителями руководства Компании и отдельными инвесторами, на которых аналитики и брокеры отвечают на дополнительные вопросы инвесторов

Брокеры консультируют инвесторов по поводу механики размещения и постоянно держат их в курсе всего процесса

Роуд-шоу по времени совпадает с периодом формирования книги заявок

Предварительный маркетинг

Роуд-шоу

Слайд 29Клиентская база инвесторов: пример УРАЛСИБа

Америка

Европа

Для создания ликвидного рынка акции предлагаются

Нью-Йорк

American Century

Oaktree Capital Management

Credit Suisse AM

JP Morgan Fleming AM

Morgan Stanley IM

Deutsche Asset Management

Federated Global

Deltec Asset Management

Tiedemann

Neuberger Berman

Firebird

Libra Advisors

OppenheimerFunds

Soros Fund Management

Trust Company of the West

GLS Capital

Clay Finlay

USTrust

Citigroup Asset Management

SAC

GLG Capital

Tudor

GE Asset Management

Discovery

Axiom

Capital Research

Genesis Asset Management

Флорида

Temepleton

Hansburger Global Investors

Everest

Mercator

Копенгаген

Nordea AM

Danske Capital

Bank Invest

Милан

San Paolo Fondi

Bank Intesa (Nextra)

MedioBanca

Gestielle

Ducato

Калифорния

Capital Group

Artisan Partners

Standard Pacific

Grantham Mayo van Otterloo

Dresdner RCM

Wells Capital

Nicholas Applegate CM

Brandes Investment Partners

Bailard Biehl & Kaiser

Loomis Sayles

Columbia Management

Дублин

Pioneer

Эдинбург

Martin Currie

Scottish Widows

Baillie Gifford & Co

Стокгольм

Robur Asset Management

Alfred Berg

Handelsbanken AM

Hagstrommer & Qviberg AM

East Capital

Carlson

Нидерланды

Lombard Odier

ABN-AMRO AM

Delta Lloyd

ING Investment Management

Robeco Asset Management

Париж

Credit Lyonnais AM

Carmignac Gestion

CDC IXIS AM

ADI

Вена

Raffaisen

Vontobel

BAWAG

East Fund

RZB

Франкфурт

DEKA

Union Investment

Kremlin Capital

DWS

DIT

Хельсинки

FIM

Conventum AM

Mandatum AM

Исландия

Globalvest

Dart

Москва

Unifund

Soyuz

Tudor

Kremlin Capital

RenCap Asset Mgt

Marcuard Russia

Leninopolis

ROSNO

UFG Asset Mgt

Troika Asset Mgt

Red Star

Colchuga Asset Mgt

National Reserve Bank

VR Group

AST Investments

Diliana

Comagro

ESN

David Herne

Россия

Средний Запад

Principal Global Investors

STRS of Ohio

William Blair

Driehaus

BancOne

Marvin & Palmer

Founders

Канада

CDP Capital

Morgan Meighen

Бразилия

JGP

Constellation

Gavea

Banco Santander

Pactual

Бостон

State Street Global Advisors

Wellington Asset Management

Putnam Investments

Batterymarch FM

Fidelity Management & Research

Evergreen

Boston Company

Boston Investor Services

Pioneer

Liberty Square AM

Baupost Group

Phoenix

Вашингтон

Emerging Market Investors

Лондон

Fidelity

Capital International

JP Morgan Flemings

Merrill Lynch Investments Management

Goldman Sachs Asset Management

Morgan Stanley Asset Management

Deutsche Bank Asset Management

Credit Suisse Asset Management

Artisan Partners

State Street

Julius Baer

Griffin Capital

Gartmore

Foreign & Colonial

HSBC Asset Management

Barings Asset Management

Moore Capital

Schroders Investment Management

Thames River

Charlemagne

Jupiter

Pictet

UBS Brinson

SG Asset Management

Aberdeen Asset Management

Alliance Bernstein

AIB Govett

Newton

BNP Paribas

Templeton

Hermes

Sloan Robinson

Invesco

T Rowe Price

Global

CDP Capital

Legg Mason

Слайд 31Ключевые преимущества проведения IPO для средних компаний

Расширение бизнеса

Возможность привлечения финансирования в

Приобретение компаний / активов

Финансирование капитальных затрат

Возможность вторичного предложения (SPO) или доразмещения (“follow-on”)

Долговое финансирование (выпуск облигаций и банковские кредиты) на выгодных условиях

Выход на новые рынки

Пава, Лебедянский

Черкизово, Лебедянский

Седьмой континент

Черкизово, Пава

Черкизово, Лебедянский

Слайд 32Пример успешного IPO средней компании – Группа Черкизово (1)

Описание бизнеса

Группа Черкизово

Финансовые показатели компании на момент размещения

Выручка 2005 года - $546 млн, EBITDA - $67 млн

Параметры IPO

15 мая 2006 г. акции и ГДР Группы были размещены на РТС и AIM LSE. Уралсиб выступил в качестве со-ведущего менеджера IPO. Размещенный в процессе IPO пакет составил 18% акционерного капитала компании. Дополнительная эмиссия - 58% от объема размещения, 42% – существующие акции

Результаты размещения

Спрос на ценные бумаги компании превысил предложение почти в четыре раза. В общей сложности заявок было собрано на $1 млрд. Покупателями обыкновенных акций и ГДР стали более 70 международных и российских институциональных инвесторов. В ходе IPO компания привлекла $251 млн. Капитализация на момент размещения превысила $900 млн. Значения аналитических коэффициентов составили: EV/Выручка ‘05 = 2,23х, EV/EBITDA ‘05 = 18,51х

Слайд 33

Пример успешного IPO средней компании – Группа Черкизово (2)

IPO

Начало строительства свинокомплекса

Общая сумма инвестиций – $80 млн

Ввод в эксплуатацию – начало 2007 года

15 мая 2006

27 июля 2006

Размещение пятилетних облигаций на сумму 2 млрд. руб. Ставка первого купона составила 8,85%

6 июня 2006

Приобретение акций Группы Черкизово фондом Templeton Russia and East European Fund

29 августа 2006

Привлечение банковского финансирования на сумму 1,7 млрд. руб. Цель – строительство второй очереди свинокомплекса в Липецкой области

28 июля 2006

Региональная экспансия – открытие нового торгового дома в Казани

19 декабря 2006

Региональная экспансия – открытие нового торгового дома в Перми

27 октября 2006

Региональная экспансия – открытие нового торгового дома в Уфе

10 августа 2006

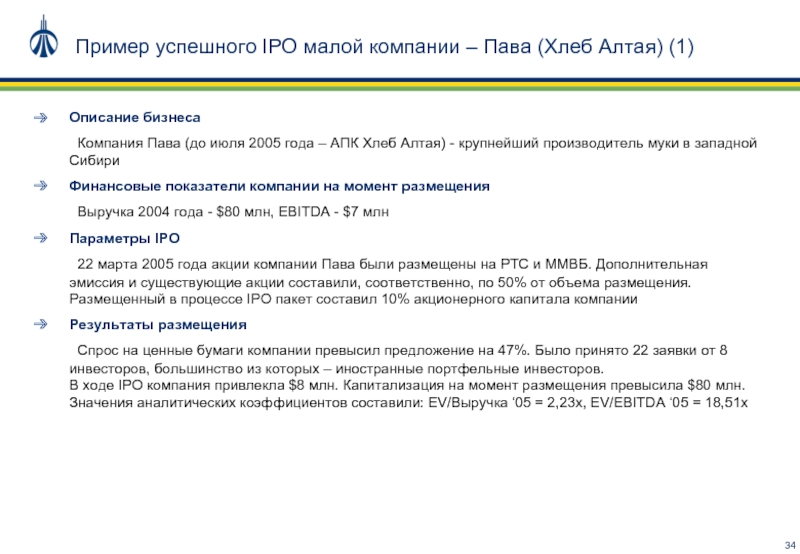

Слайд 34Пример успешного IPO малой компании – Пава (Хлеб Алтая) (1)

Описание бизнеса

Компания

Финансовые показатели компании на момент размещения

Выручка 2004 года - $80 млн, EBITDA - $7 млн

Параметры IPO

22 марта 2005 года акции компании Пава были размещены на РТС и ММВБ. Дополнительная эмиссия и существующие акции составили, соответственно, по 50% от объема размещения. Размещенный в процессе IPO пакет составил 10% акционерного капитала компании

Результаты размещения

Спрос на ценные бумаги компании превысил предложение на 47%. Было принято 22 заявки от 8 инвесторов, большинство из которых – иностранные портфельные инвесторов. В ходе IPO компания привлекла $8 млн. Капитализация на момент размещения превысила $80 млн. Значения аналитических коэффициентов составили: EV/Выручка ‘05 = 2,23х, EV/EBITDA ‘05 = 18,51х

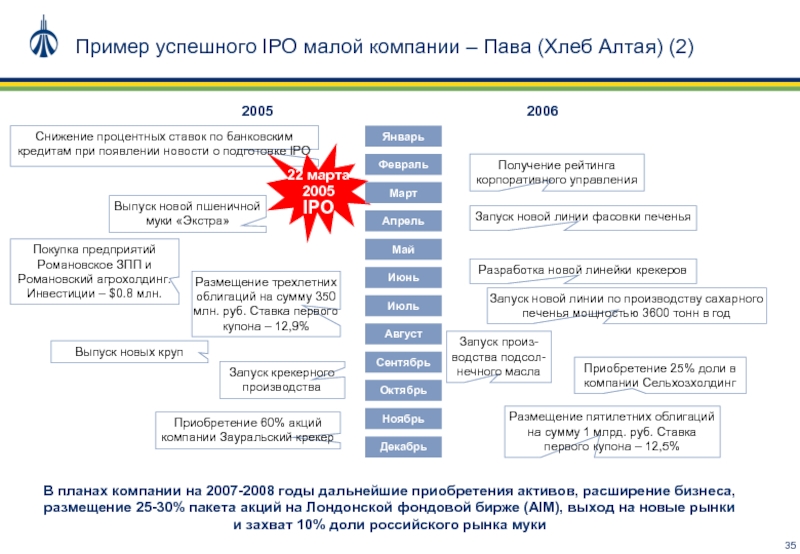

Слайд 35Снижение процентных ставок по банковским кредитам при появлении новости о подготовке

Выпуск новой пшеничной муки «Экстра»

Пример успешного IPO малой компании – Пава (Хлеб Алтая) (2)

2005

2006

Январь

Февраль

Март

Апрель

Май

Июнь

Июль

Август

Сентябрь

Октябрь

Ноябрь

Декабрь

IPO

22 марта

2005

Покупка предприятий Романовское ЗПП и Романовский агрохолдинг. Инвестиции – $0.8 млн.

Размещение трехлетних облигаций на сумму 350 млн. руб. Ставка первого купона – 12,9%

Выпуск новых круп

Запуск крекерного производства

Приобретение 60% акций компании Зауральский крекер

Получение рейтинга корпоративного управления

Запуск новой линии фасовки печенья

Разработка новой линейки крекеров

Запуск новой линии по производству сахарного печенья мощностью 3600 тонн в год

Размещение пятилетних облигаций на сумму 1 млрд. руб. Ставка первого купона – 12,5%

Запуск произ-водства подсол-нечного масла

В планах компании на 2007-2008 годы дальнейшие приобретения активов, расширение бизнеса, размещение 25-30% пакета акций на Лондонской фондовой бирже (AIM), выход на новые рынки и захват 10% доли российского рынка муки

Приобретение 25% доли в компании Сельхозхолдинг

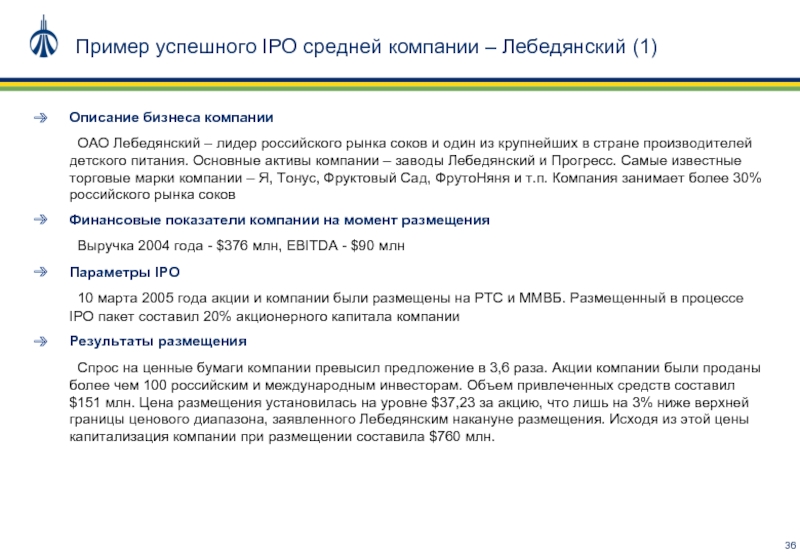

Слайд 36Пример успешного IPO средней компании – Лебедянский (1)

Описание бизнеса компании

ОАО Лебедянский

Финансовые показатели компании на момент размещения

Выручка 2004 года - $376 млн, EBITDA - $90 млн

Параметры IPO

10 марта 2005 года акции и компании были размещены на РТС и ММВБ. Размещенный в процессе IPO пакет составил 20% акционерного капитала компании

Результаты размещения

Спрос на ценные бумаги компании превысил предложение в 3,6 раза. Акции компании были проданы более чем 100 российским и международным инвесторам. Объем привлеченных средств составил $151 млн. Цена размещения установилась на уровне $37,23 за акцию, что лишь на 3% ниже верхней границы ценового диапазона, заявленного Лебедянским накануне размещения. Исходя из этой цены капитализация компании при размещении составила $760 млн.

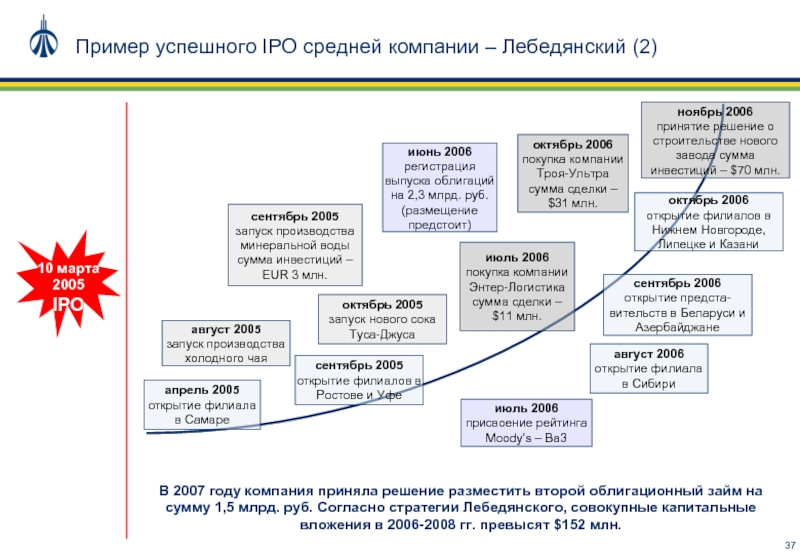

Слайд 37

Пример успешного IPO средней компании – Лебедянский (2)

IPO

10 марта

2005

сентябрь 2005

октябрь 2006

открытие филиалов в Нижнем Новгороде, Липецке и Казани

апрель 2005

открытие филиала в Самаре

сентябрь 2006

открытие предста-вительств в Беларуси и Азербайджане

июль 2006

покупка компании Энтер-Логистика сумма сделки – $11 млн.

октябрь 2006 покупка компании Троя-Ультра сумма сделки – $31 млн.

сентябрь 2005

запуск производства минеральной воды сумма инвестиций – EUR 3 млн.

август 2006 открытие филиала в Сибири

ноябрь 2006

принятие решение о строительстве нового завода сумма инвестиций – $70 млн.

август 2005

запуск производства холодного чая

октябрь 2005

запуск нового сока Туса-Джуса

июль 2006

присвоение рейтинга Moody’s – Ba3

В 2007 году компания приняла решение разместить второй облигационный займ на сумму 1,5 млрд. руб. Согласно стратегии Лебедянского, совокупные капитальные вложения в 2006-2008 гг. превысят $152 млн.

июнь 2006

регистрация выпуска облигаций на 2,3 млрд. руб. (размещение предстоит)

Слайд 39Прe-IPO финансирование – альтернативные варианты

Акционерный

Очень низкая; возможность привлечения акционерного капитала сдвигается на еще больший срок, чем в случае выпуска пре-IPO облигаций

Значительный интерес со стороны инвесторов, которые будут ожидать наличия проверенной отчетности по МСФО

Реализуемость

Около 1/3 объема IPO

$100млн.>

Сумма

Отчетность по МСФО за 3 года в случае листинга, Проспект с описанием бизнеса

Проверенная отчетность,

доступ инвесторов к компании и менеджменту

Требования

Происходит в момент IPO и ниже, чем в случае выпуска пре-IPO облигаций за счет конвертационной премии (предполагая одинаковую ставку накопления)

Немедленное

Размывание доли в акционерном капитале

Пре-IPO конвертируемые облигации

Частное размещение акций

Низкая, но выше, чем для пре-IPO конвертируемых облигаций

Около 1/3 объема IPO

Отчетность по МСФО за 3 года в случае листинга, Проспект с описанием бизнеса

Происходит в момент IPO, зависит от цены размещения, количество акций определяется суммой займа и накопленным доходом

Пре-IPO облигации

Высокие, около 4% не включая расходы на юридических консультантов и др. для выпуска на сумму US$100 млн.

Сравнительно высокие в связи со сложной структурой сделки

Издержки

Высокие, около 4% не включая расходы на юридических консультантов и др. для выпуска на сумму US$100 млн.

Обычно 3-36 месяцев

Обычно 12-24 месяцев

Срок до IPO

Обычно 3-36 месяцев

Около 2 месяцев

Относительно быстрое исполнение сделки

Скорость/слож-ность исполнения

Около 2 месяцев

Фонды конвертируемых облигаций, хедж-фонды, фонды инструментов с фиксированной доходностью

Фонды развивающихся рынков, «длинные» (long-only) хедж-фонды

Тип инвесторов

Смешанные фонды, «длинные» (long-only) хедж-фонды

С премией к цене IPO

Дисконт к справедливой стоимости

Цена акции при продаже

До IPO равна доходности (YTM) по пре-IPO облигации, после IPO снижается в связи с наличием опциона

Разность между ценой при IPO и ценой продажи при частном размещения акций

Стоимость финансирования

По цене IPO

(минус накопленный доход по облигациям)

Доходность (YTM) та же, что у обычного долга, но стоимость обслуживания ниже

Слайд 40Контактная информация

Екатерина Герус

Вице-президент

Ekaterina.Gerus@uralsib.ru

119048, Москва

ул. Ефремова, 8

Тел.: +7 (495) 788 6167

Факс: +7

www.uralsib.ru

Корпоративные Финансы