- Главная

- Разное

- Дизайн

- Бизнес и предпринимательство

- Аналитика

- Образование

- Развлечения

- Красота и здоровье

- Финансы

- Государство

- Путешествия

- Спорт

- Недвижимость

- Армия

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Проблема внешней задолженности России презентация

Содержание

- 1. Проблема внешней задолженности России

- 2. Введение Жить

- 3. Для более объективного

- 4. Основная часть Первым официальным

- 5. После распада СССР внешний долг

- 7. В абсолютном выражении российский внешний

- 8. Российский внешний долг

- 9. В 2016 году

- 10. Мы часто слышим о

- 11. Перспективы 2017 года

- 12. Последствия накопления государственного долга Переложение

- 13. Экономические ограничения Государство

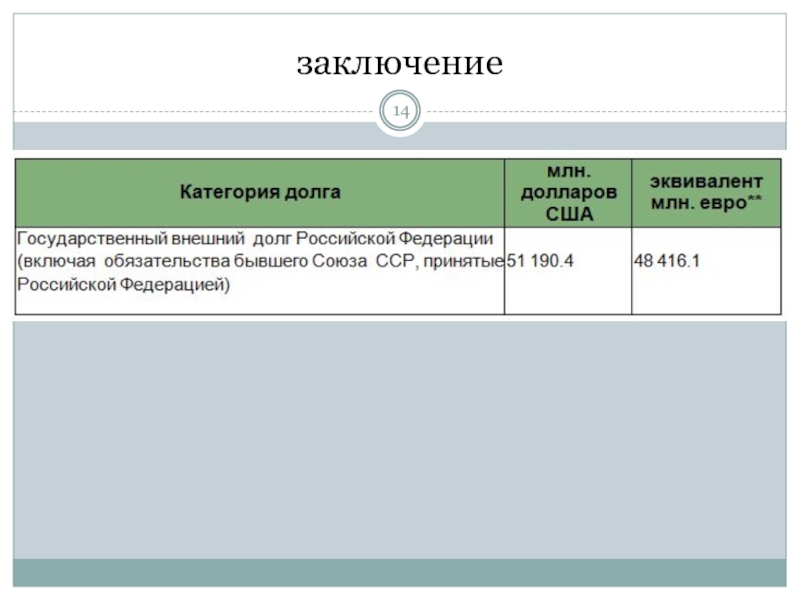

- 14. заключение

- 15. Росстат в феврале

- 16. 2017 год ознаменовался

- 17. К чему нужно стремиться

- 18. Список литературы www.rg.ru www.minfin.ru www.cbr.ru

- 19. СПАСИБО ЗА ВНИМАНИЕ!

Слайд 1ВЫПОЛНИЛА: ПАНАЧЕВА А.Н.

ГРУППА: Э-054

ПРОВЕРИЛ: КЭН, ДОЦ. ДОМБРОВСКАЯ И.А.

Тема:

«Проблема внешней задолженности России»

Слайд 2Введение

Жить взаймы в современном мире -

нормальная практика, которую использует большинство стран. Поэтому важен не сам факт существования долга, а его параметры. К примеру, структура или величина по отношению к экономике.

Внешний долг - это займы, которые государство, включая банки, компании и другие организации, берет у кредиторов за пределами страны.

Государственный долг — результат финансовых заимствований государства, осуществляемых для покрытия дефицита бюджета. Государственный долг равен сумме дефицитов прошлых лет с учётом вычета бюджетных излишков.

При рассмотрении государственного долга, как правило, не учитываются встречные требования этого государства к другим, то есть задолженность других государств или физических и юридических лиц этому государству не рассматривается. Также не учитываются обязательства государства в сфере социального и пенсионного обеспечений.

Внешний долг - это займы, которые государство, включая банки, компании и другие организации, берет у кредиторов за пределами страны.

Государственный долг — результат финансовых заимствований государства, осуществляемых для покрытия дефицита бюджета. Государственный долг равен сумме дефицитов прошлых лет с учётом вычета бюджетных излишков.

При рассмотрении государственного долга, как правило, не учитываются встречные требования этого государства к другим, то есть задолженность других государств или физических и юридических лиц этому государству не рассматривается. Также не учитываются обязательства государства в сфере социального и пенсионного обеспечений.

Слайд 3 Для более объективного сравнения государственная задолженность указывается

в процентах от валового внутреннего продукта (ВВП).

В Бюджетном кодексе дано юридическое определение этого понятия как долговых обязательств РФ перед юридическими и физическими лицами, иностранными государствами, международными организациями и иными субъектами международного права.

Основными причинами образования государственного долга являются дефицит государственного бюджета и наличие свободных денежных средств у физических и юридических лиц.

В Бюджетном кодексе дано юридическое определение этого понятия как долговых обязательств РФ перед юридическими и физическими лицами, иностранными государствами, международными организациями и иными субъектами международного права.

Основными причинами образования государственного долга являются дефицит государственного бюджета и наличие свободных денежных средств у физических и юридических лиц.

Слайд 4Основная часть

Первым официальным внешним займом России историки считают

кредит, который в 1769 году императрице Екатерине II выдали голландцы. Сумма составляла 7,5 миллиона гульденов. Деньги требовались на ведение Русско-турецкой войны.

Пик долговой активности Российской Империи пришелся на ХIХ - начало ХХ века. Тогда, по свидетельству историков, заемные средства привлекались на строительство железных дорог и сооружение крупных промышленных предприятий.

Пик долговой активности Российской Империи пришелся на ХIХ - начало ХХ века. Тогда, по свидетельству историков, заемные средства привлекались на строительство железных дорог и сооружение крупных промышленных предприятий.

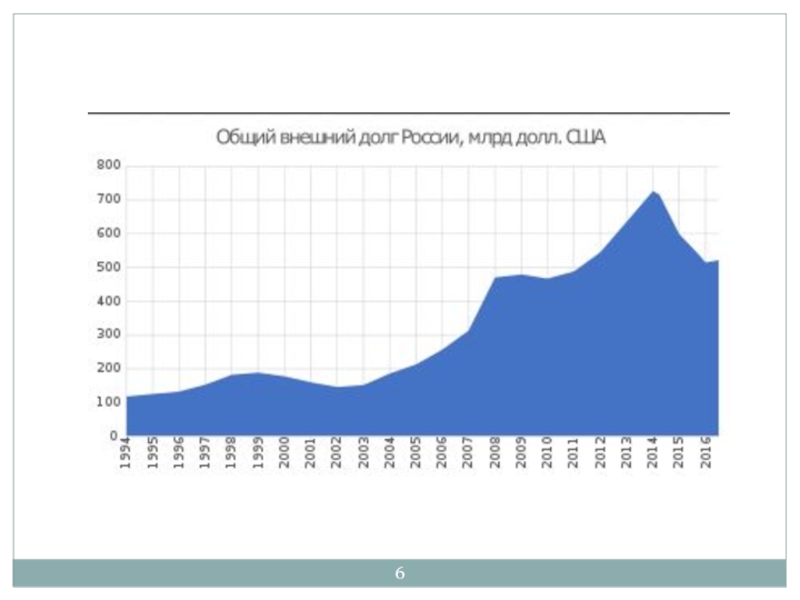

Слайд 5 После распада СССР внешний долг России неуклонно возрастал и

достиг своего максимума сразу после кризиса 1998 года, когда он достиг 146,4 % от ВВП страны. На 1 января 2000 года внешний долг достиг 158,7 млрд долларов (а суммарный внешний и внутренний государственный долг составлял 84 % ВВП). В 2004—2008 годах государственный долг стремительно сокращался. В результате длительных переговоров, к концу августа 2006 Россия осуществила досрочные выплаты 22,5 млрд долларов по кредитам Парижского клуба, после чего её государственный долг составил 53 млрд долларов (9 % ВВП). В 2008 году внешний долг составлял всего 5 % ВВП страны.

Слайд 7 В абсолютном выражении российский внешний долг (государственный долг) на

19 декабря 2013 года составил 55,8 млрд. долларов, что является одним из самых низких показателей в Европе. По относительным показателям, российский внешний госдолг составляет 5-10 % от объёма ВВП страны.

Несмотря на то, что в абсолютных цифрах внешний долг РФ сократился из-за санкций, в относительных его показатели ухудшаются.

Несмотря на то, что в абсолютных цифрах внешний долг РФ сократился из-за санкций, в относительных его показатели ухудшаются.

Слайд 8 Российский внешний долг на протяжении почти 12

лет стабильно рос и за это время увеличился почти на 600 миллиардов долларов. Пик пришелся на июль 2014 года, когда цифра достигла 732,7 миллиарда долларов.

Потом началась обратная тенденция. В результате, за последние два года внешний долг сократился на 30 процентов - до 522 миллиардов на 1 ноября 2015 года. И это несмотря на ухудшение ситуации в экономике и снижение курса рубля.

Главная причина столь стремительного снижения объема внешнего долга кроется в западных санкциях, отрезавших российские компании от внешних рынков капитала

Потом началась обратная тенденция. В результате, за последние два года внешний долг сократился на 30 процентов - до 522 миллиардов на 1 ноября 2015 года. И это несмотря на ухудшение ситуации в экономике и снижение курса рубля.

Главная причина столь стремительного снижения объема внешнего долга кроется в западных санкциях, отрезавших российские компании от внешних рынков капитала

Слайд 9 В 2016 году российским банкам, компаниям и

федеральным органам власти необходимо погасить 85,2 миллиарда долларов по внешним долгам, в том числе 67,1 миллиарда долларов по основному долгу и около 18 миллиардов долларов процентов. По состоянию на 1 июля 2016 года общий внешний долг Российской Федерации составляет $521,5 млрд. В январе—сентябре 2017 года России предстоит выплатить по внешним долгам немногим меньше $60 млрд. При этом собственно обязательства государства и связанных с государством структур на январь 2016 года составляют 270 млрд. долл. (около 25 % от ВВП).

Слайд 10 Мы часто слышим о внешнем долге России перед

другими странами – Европой и США. Увеличение долговых сумм автоматически обесценивает национальную валюту государства и способно повлечь за собой дефолт, что может стать окончательным крахом для российской экономики.

Чтобы покрыть дефицит бюджета, правительство вынуждено садиться за стол переговоров с другими странами и договариваться о ряде займов, в итоге последние с каждым годом копятся, но отдавать их тоже приходится.

Чтобы покрыть дефицит бюджета, правительство вынуждено садиться за стол переговоров с другими странами и договариваться о ряде займов, в итоге последние с каждым годом копятся, но отдавать их тоже приходится.

Слайд 11Перспективы 2017 года

Ожидается, что в 2017 году

внешний долг РФ снизится еще на 50 миллиардов, что немного меньше чем в прошлом 2016 году. График погашения долгов перед другими странами на 2017 год выглядит таким образом:

1. В 1-м квартале уже выплачено 21,4 миллиарда долларов, что практически на половину меньше, чем в последнем квартале 2015 года.

2. По окончании 2-го квартала выплаты достигнут 30,1 миллиарда долларов (остальные цифры пока не озвучиваются, возможно, на этом правительство пока что остановится).

1. В 1-м квартале уже выплачено 21,4 миллиарда долларов, что практически на половину меньше, чем в последнем квартале 2015 года.

2. По окончании 2-го квартала выплаты достигнут 30,1 миллиарда долларов (остальные цифры пока не озвучиваются, возможно, на этом правительство пока что остановится).

Слайд 12Последствия накопления государственного долга

Переложение налогового бремени на будущие поколения.

Перераспределение доходов

среди населения.

Вытеснение (сокращение) частных инвестиций в силу выпуска государственных ценных бумаг.

Ценная бумага — документ, удостоверяющий, с соблюдением установленной формы и обязательных реквизитов, имущественные права, осуществление или передача которых возможны только при его предъявлении (акции, облигации, векселя и т.д.).

Вытеснение (сокращение) частных инвестиций в силу выпуска государственных ценных бумаг.

Ценная бумага — документ, удостоверяющий, с соблюдением установленной формы и обязательных реквизитов, имущественные права, осуществление или передача которых возможны только при его предъявлении (акции, облигации, векселя и т.д.).

Слайд 13Экономические ограничения

Государство не может безгранично увеличивать свой

долг, так как при достижении определённого уровня, инвесторы и кредиторы начинают сомневаться в платежеспособности государства. Оценка платежеспособности в свою очередь зависит от ставки рефинансирования и темпа экономического роста страны. То есть если ставка рефинансирования значительно ниже темпа роста ВВП, то возможны долгосрочные заимствования государства.

Для стран с высоким уровнем госдолга при новых заимствованиях повышаются не только процентные ставки по кредитам, но также уменьшается количество самих инвесторов, готовых предоставить свой капитал. Существует реальная опасность для страны с высокой задолженностью, попасть в замкнутый круг: с одной стороны — всё время растущие проценты по погашению существующей задолженности, а с другой стороны — всё более ограниченный доступ к финансовому рынку. Это может привести к потере платежеспособности и даже банкротству.

Для стран с высоким уровнем госдолга при новых заимствованиях повышаются не только процентные ставки по кредитам, но также уменьшается количество самих инвесторов, готовых предоставить свой капитал. Существует реальная опасность для страны с высокой задолженностью, попасть в замкнутый круг: с одной стороны — всё время растущие проценты по погашению существующей задолженности, а с другой стороны — всё более ограниченный доступ к финансовому рынку. Это может привести к потере платежеспособности и даже банкротству.

Слайд 15 Росстат в феврале привёл общую цифру снижения

ВВП за 2016 год на 0,2%. А за три квартала 2016 года падение составляло ещё 0,7%. Поэтому можно предположить, что 4 квартал показал некоторый рост – примерно на 0,5%. Итак, долг уменьшился на 0,2%, а ВВП вырос на 0,5%. Поэтому соотношение долг/ВВП, по грубым подсчётам, снизилось за данный период на 1,9%, то есть примерно до 40%. Это отход от опасной черты и возможное проявление достижения кризисного «дна» показателя, после которого наступает улучшение. До сентября 2017 г. планируется погашение 61,8 млрд долларов. Оно может дополнительно уменьшить долг к ВВП.

Слайд 16 2017 год ознаменовался тем, что большая часть

долговых обязательств при скрупулезном подсчете на сегодняшний день приходится на российские банки и предприятия с госучастием, их процентное соотношение достигает 90% всей суммы внешнего долга. Погашение внешнего долга России плохо сказывается на бизнесе, но, как говорится, худа без добра не бывает.

Если бы продолжили обрастать внешними займами, учитывая понижение стоимости нефти, ослабление российского рубля могло повлечь за собой еще более негативные последствия, которые затронули бы все секторы экономики страны.

Если бы продолжили обрастать внешними займами, учитывая понижение стоимости нефти, ослабление российского рубля могло повлечь за собой еще более негативные последствия, которые затронули бы все секторы экономики страны.

Слайд 17К чему нужно стремиться

Многие говорят о том,

что США и Япония набрались долгов, но никто не учитывает их оптимальной структуры, ведь наибольший удельный вес составляют внутренние займы. В России желательно выстроить долговую схему по такому же принципу. Российские предприниматели собрали достаточно инвестиций, чтобы вкладывать сбережения в развитие отечественной экономики.

Задачей государства остается направить российский бизнес в нужное русло, создать лучшие условия и предоставить инструменты для работы инвестиционного рынка.

Также правительство обсуждает вопрос выхода на рынок внешних заимствований, что случится впервые. Планируется разместить облигационные документы, общая ценность которых исчисляется 3 миллиардами долларов.

Задачей государства остается направить российский бизнес в нужное русло, создать лучшие условия и предоставить инструменты для работы инвестиционного рынка.

Также правительство обсуждает вопрос выхода на рынок внешних заимствований, что случится впервые. Планируется разместить облигационные документы, общая ценность которых исчисляется 3 миллиардами долларов.