- Главная

- Разное

- Дизайн

- Бизнес и предпринимательство

- Аналитика

- Образование

- Развлечения

- Красота и здоровье

- Финансы

- Государство

- Путешествия

- Спорт

- Недвижимость

- Армия

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Привлечение инвестиций в российскую экономикуПривлечение инвестиций в российскую экономику. презентация

Содержание

- 1. Привлечение инвестиций в российскую экономикуПривлечение инвестиций в российскую экономику.

- 2. Крупные промышленные проекты (более $100 млн) в

- 3. Статус: По всему миру фонды аккумулируют более

- 4. Привлечение инвестиций – ГЧП Правильное определение

- 5. НЕОБХОДИМО ИСПОЛЬЗОВАТЬ НЕ ТОЛЬКО ТРАДИЦИОННЫЕ ИСТОЧНИКИ ФИНАНСИРОВАНИЯ,

- 6. Юго-Восточная Азия: Привлечение инвестиций – примеры

- 7. AABAR Investments AABAR инвестирует в разные

- 8. Abu Dhabi Investment Authority (ADIA) ADIA имеет

- 9. Kuwait Investment Authority(KIA) KIA инвестирует доходы Правительства

- 10. Основанный в 2005 г., и находящийся в

- 11. Oman Investment Fund (OIF) OIF имеет прямые

- 12. Bahrain Mumtalakat Invesment Corporation Mumtalakat – инвестиционное

- 13. China Investment Corporation (CIC) CIC приобрела международную

- 14. Singapore GIC Обзор Инвестиционная корпорация Правительства

- 15. Temasek В основном сфокусировавшись на Азии, Temasek

- 16. Листинг компаний Red Chips в Гонконге –

- 17. создание компании Red Chips -

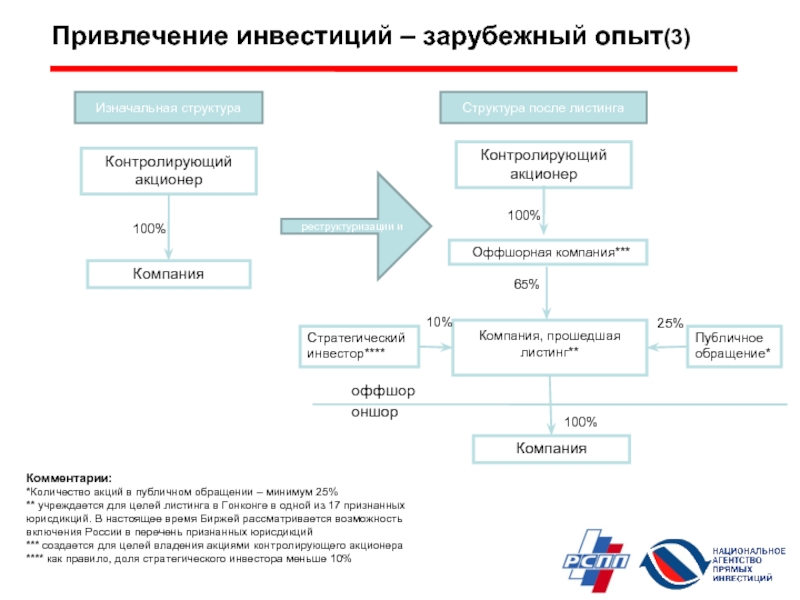

- 18. Изначальная структура Структура после листинга Контролирующий акционер

- 19. Цена одной акции, HKD * после

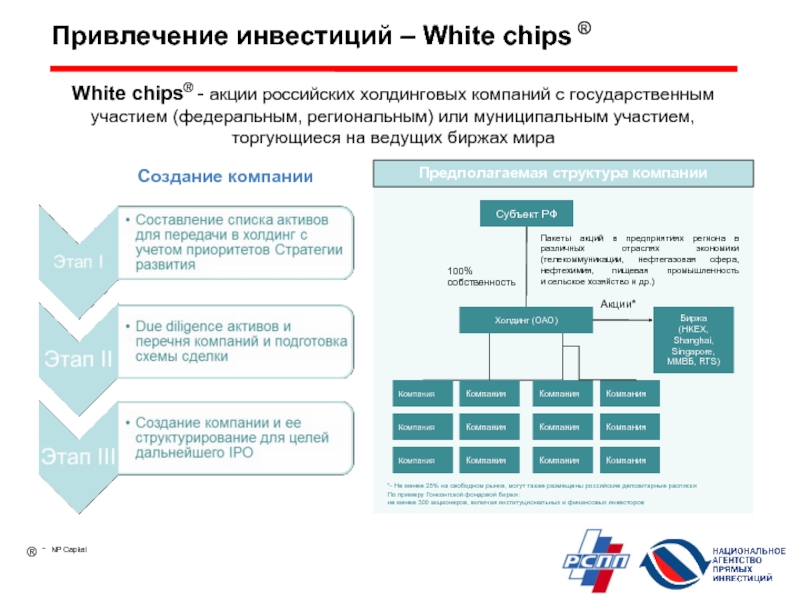

- 20. White chips® - акции российских холдинговых

- 21. Система институтов развития – элементы Участие

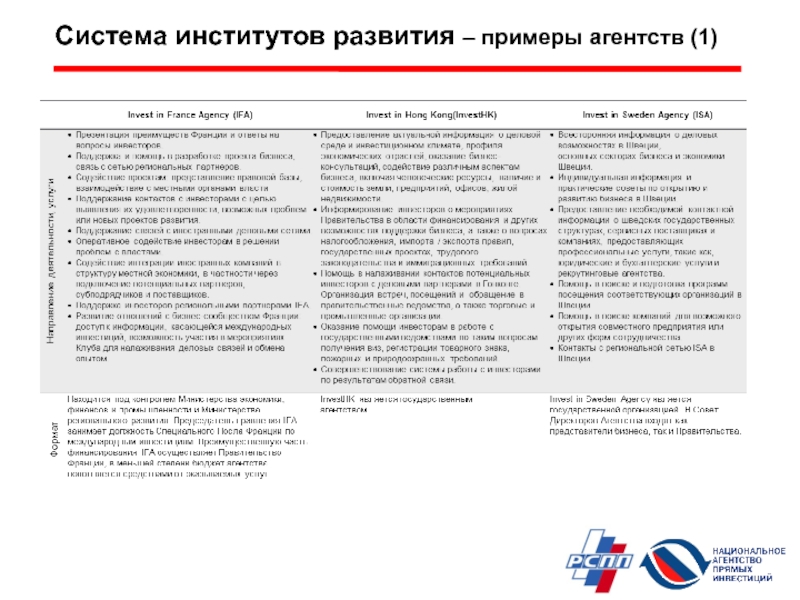

- 22. Система институтов развития – примеры агентств (1)

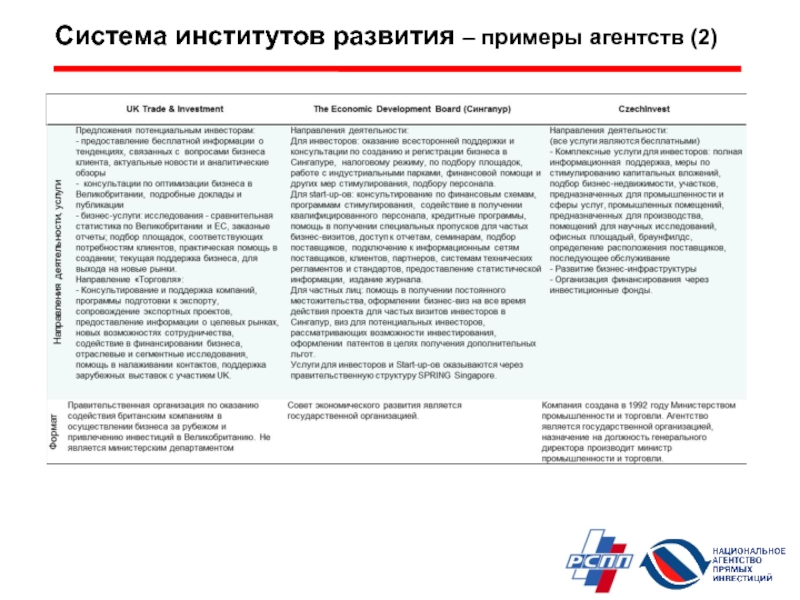

- 23. Система институтов развития – примеры агентств (2)

- 24. Региональное развитие – новые акценты Диагностика текущего

- 25. Все больше внимания уделяется «чистым технологиям» В

- 26. БИЗНЕС-ИНКУБАТОР РВК Роснано

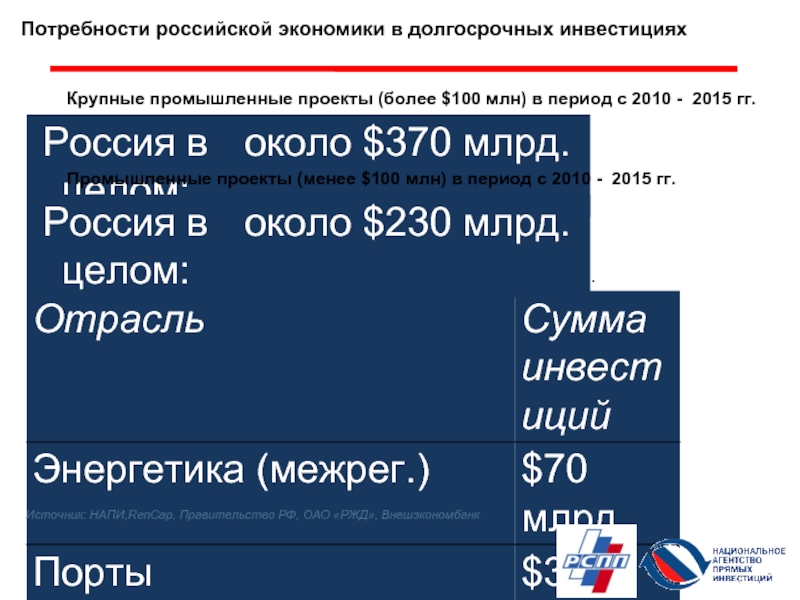

Слайд 2Крупные промышленные проекты (более $100 млн) в период с 2010 -

По прогнозам, к 2020 г. потребности в инвестициях в России

превышают $2 трлн., из них в инфраструктуру – более $1 трлн.

Потребности российской экономики в долгосрочных инвестициях

Промышленные проекты (менее $100 млн) в период с 2010 - 2015 гг.

Источник: НАПИ,RenCap, Правительство РФ, ОАО «РЖД», Внешэкономбанк

Слайд 3Статус: По всему миру фонды аккумулируют более 15 трлн. долларов

Цель:

Статус: не используются для целей создания и реконструкции объектов государственной собственности

Цель: активная работа по привлечению средств для финансирования проектов регионального значения на мировых биржах

Статус: пока возможны только для концессионных проектов (первые облигации выпущены УК «Лидер» в связи с реализацией проекта строительства и платной эксплуатации обхода г. Одинцово)

Цель: расширение сферы использования и дальнейшее развития

Статус: значительный объем бюджетных инвестиций не приводит к соразмерным результатам

Цель: повышение эффективности планирования и расходования

Статус: В России реализуется более 55 проектов ГЧП общей стоимостью более 1трлн руб.

Цель: активное развитие и использование ГЧП в ключевых для регионов

отраслях (коммунальное хозяйство, здравоохранение и иные)

Привлечение инвестиций - источники

Государственно-частное партнерство

Средства суверенных фондов

Средства, привлекаемые на мировых биржах

Инфраструктурные облигации

Прямые бюджетные инвестиции

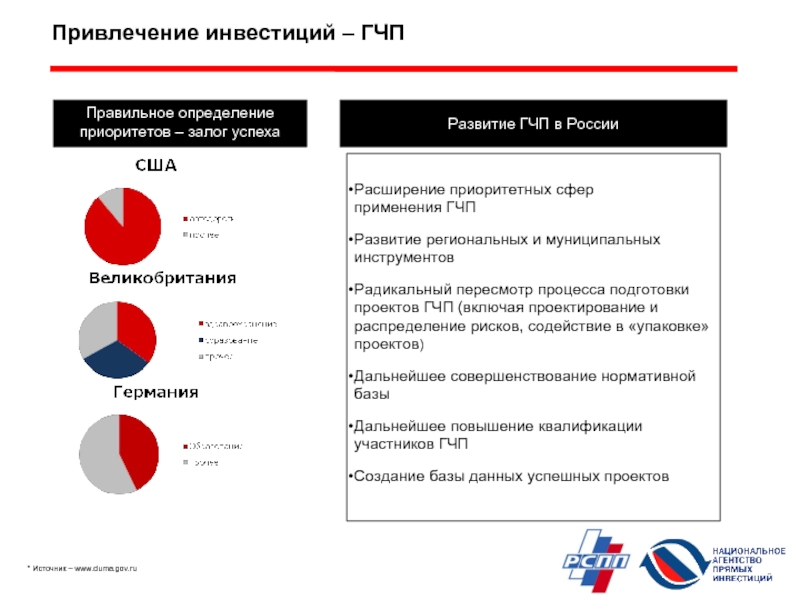

Слайд 4Привлечение инвестиций – ГЧП

Правильное определение приоритетов – залог успеха

* Источник

Развитие ГЧП в России

Расширение приоритетных сфер

применения ГЧП

Развитие региональных и муниципальных инструментов

Радикальный пересмотр процесса подготовки проектов ГЧП (включая проектирование и распределение рисков, содействие в «упаковке» проектов)

Дальнейшее совершенствование нормативной базы

Дальнейшее повышение квалификации участников ГЧП

Создание базы данных успешных проектов

Слайд 5НЕОБХОДИМО ИСПОЛЬЗОВАТЬ НЕ ТОЛЬКО ТРАДИЦИОННЫЕ ИСТОЧНИКИ ФИНАНСИРОВАНИЯ, НО И ВЫХОДИТЬ НА

Привлечение инвестиций в российские компании на традиционных площадках (Лондон, Нью Йорк) в современных условиях больше не является оптимальным решением

В последнее время все больший вес среди потенциальных инвесторов в акции российских компаний получают представители развивающихся рынков (прежде всего Азии и Ближнего Востока) и суверенные инвестиционные фонды этих регионов.

Эти новые для российской практики рынки предоставляют не только новые источники финансирования, но и новые формы привлечения финансирования (например, компании Red Chips, которые прошли листинг на Гонконгской бирже)

Привлечение инвестиций – рынки капитала

Слайд 6Юго-Восточная Азия:

Привлечение инвестиций – примеры фондов

Ближний Восток

Kuwait Investment Authority(KIA)

Qatar Investment Authority(QIA)

Слайд 7

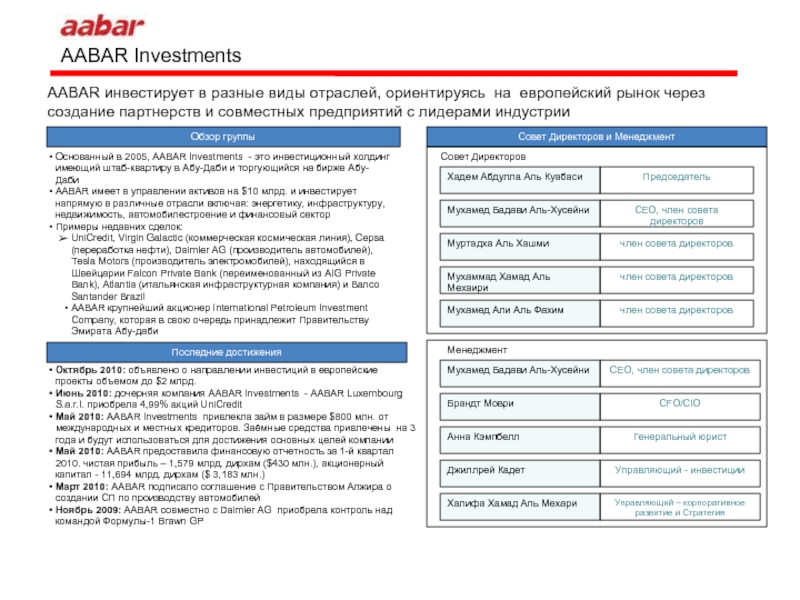

AABAR Investments

AABAR инвестирует в разные виды отраслей, ориентируясь на европейский рынок

Обзор группы

Совет Директоров и Менеджмент

Хадем Абдулла Аль Куабаси

Председатель

Мухамед Бадави Аль-Хусейни

CEO, член совета директоров

Муртадха Аль Хашми

член совета директоров

Мухаммад Хамад Аль Мехаири

член совета директоров

Мухамед Али Аль Фахим

член совета директоров

Совет Директоров

Мухамед Бадави Аль-Хусейни

CEO, член совета директоров

Менеджмент

Брандт Моври

CFO/CIO

Анна Кэмпбелл

Генеральный юрист

Джиллрей Кадет

Управляющий - инвестиции

Халифа Хамад Аль Мехари

Управляющий – корпоративное развитие и Стратегия

Основанный в 2005, AABAR Investments - это инвестиционный холдинг имеющий штаб-квартиру в Абу-Даби и торгующийся на бирже Абу-Даби

AABAR имеет в управлении активов на $10 млрд. и инвестирует напрямую в различные отрасли включая: энергетику, инфраструктуру, недвижимость, автомобилестроение и финансовый сектор

Примеры недавних сделок:

UniCredit, Virgin Galactic (коммерческая космическая линия), Cepsa (переработка нефти), Daimler AG (производитель автомобилей), Tesla Motors (производитель электромобилей), находящийся в Швейцарии Falcon Private Bank (переименованный из AIG Private Bank), Atlantia (итальянская инфраструктурная компания) и Banco Santander Brazil

AABAR крупнейший акционер International Petroleum Investment Company, которая в свою очередь принадлежит Правительству Эмирата Абу-даби

Последние достижения

Октябрь 2010: объявлено о направлении инвестиций в европейские проекты объемом до $2 млрд.

Июнь 2010: дочерняя компания AABAR Investments - AABAR Luxembourg S.a.r.l. приобрела 4,99% акций UniCredit

Май 2010: AABAR Investments привлекла займ в размере $800 млн. от международных и местных кредиторов. Заёмные средства привлечены на 3 года и будут использоваться для достижения основных целей компании

Май 2010: AABAR предоставила финансовую отчетность за 1-й квартал 2010. чистая прибыль – 1,579 млрд. дирхам ($430 млн.), акционерный капитал - 11,694 млрд. дирхам ($ 3,183 млн.)

Март 2010: AABAR подписало соглашение с Правительством Алжира о создании СП по производству автомобилей

Ноябрь 2009: AABAR совместно с Daimler AG приобрела контроль над командой Формулы-1 Brawn GP

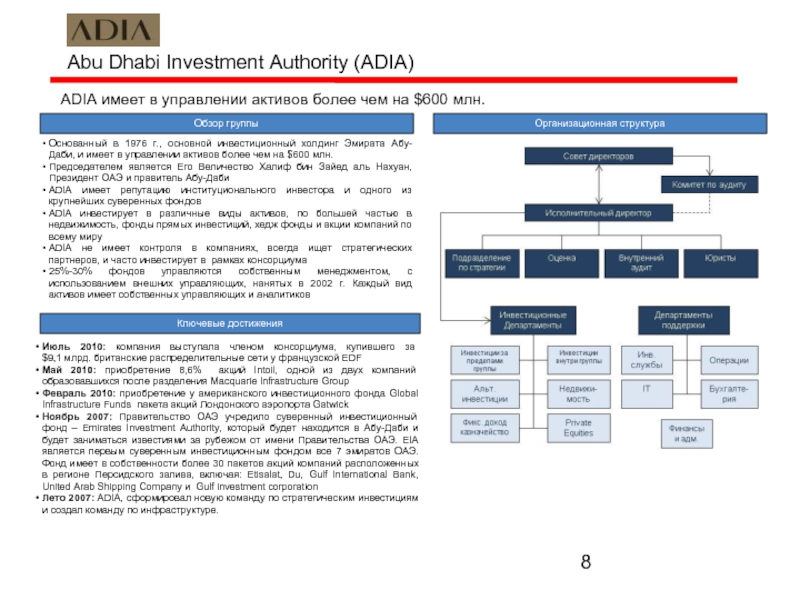

Слайд 8Abu Dhabi Investment Authority (ADIA)

ADIA имеет в управлении активов более чем

Обзор группы

Основанный в 1976 г., основной инвестиционный холдинг Эмирата Абу-Даби, и имеет в управлении активов более чем на $600 млн.

Председателем является Его Величество Халиф бин Зайед аль Нахуан, Президент ОАЭ и правитель Абу-Даби

ADIA имеет репутацию институционального инвестора и одного из крупнейших суверенных фондов

ADIA инвестирует в различные виды активов, по большей частью в недвижимость, фонды прямых инвестиций, хедж фонды и акции компаний по всему миру

ADIA не имеет контроля в компаниях, всегда ищет стратегических партнеров, и часто инвестирует в рамках консорциума

25%-30% фондов управляются собственным менеджментом, с использованием внешних управляющих, нанятых в 2002 г. Каждый вид активов имеет собственных управляющих и аналитиков

Ключевые достижения

Июль 2010: компания выступала членом консорциума, купившего за

$9,1 млрд. британские распределительные сети у французской EDF

Май 2010: приобретение 8,6% акций Intoil, одной из двух компаний образовавшихся после разделения Macquarie Infrastructure Group

Февраль 2010: приобретение у американского инвестиционного фонда Global Infrastructure Funds пакета акций Лондонского аэропорта Gatwick

Ноябрь 2007: Правительство ОАЭ учредило суверенный инвестиционный фонд – Emirates Investment Authority, который будет находится в Абу-Даби и будет заниматься известиями за рубежом от имени Правительства ОАЭ. EIA является первым суверенным инвестиционным фондом все 7 эмиратов ОАЭ. Фонд имеет в собственности более 30 пакетов акций компаний расположенных в регионе Персидского залива, включая: Etisalat, Du, Gulf International Bank, United Arab Shipping Company и Gulf investment corporation

Лето 2007: ADIA, сформировал новую команду по стратегическим инвестициям и создал команду по инфраструктуре.

Организационная структура

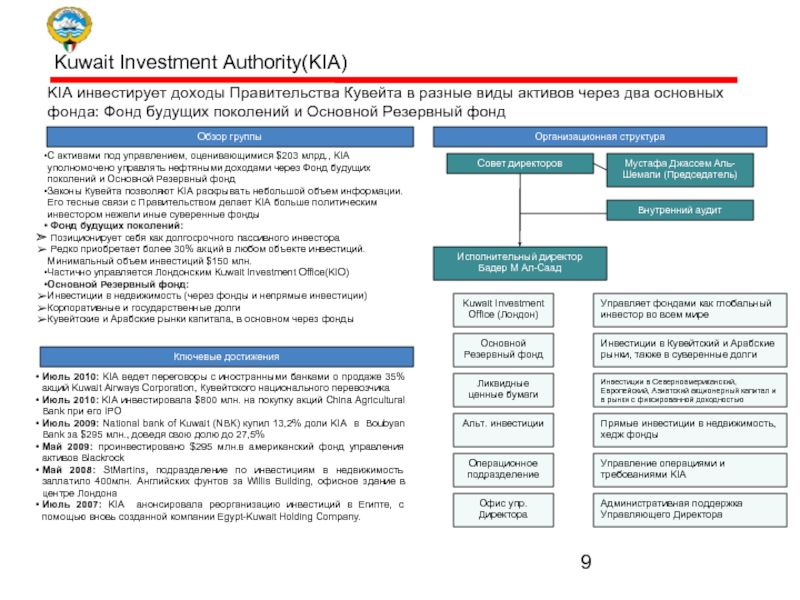

Слайд 9Kuwait Investment Authority(KIA)

KIA инвестирует доходы Правительства Кувейта в разные виды активов

Обзор группы

Ключевые достижения

Организационная структура

С активами под управлением, оценивающимися $203 млрд., KIA уполномочено управлять нефтяными доходами через Фонд будущих поколений и Основной Резервный фонд

Законы Кувейта позволяют KIA раскрывать небольшой объем информации. Его тесные связи с Правительством делает KIA больше политическим инвестором нежели иные суверенные фонды

Фонд будущих поколений:

Позиционирует себя как долгосрочного пассивного инвестора

Редко приобретает более 30% акций в любом объекте инвестиций. Минимальный объем инвестиций $150 млн.

Частично управляется Лондонским Kuwait Investment Office(KIO)

Основной Резервный фонд:

Инвестиции в недвижимость (через фонды и непрямые инвестиции)

Корпоративные и государственные долги

Кувейтские и Арабские рынки капитала, в основном через фонды

Июль 2010: KIA ведет переговоры с иностранными банками о продаже 35% акций Kuwait Airways Corporation, Кувейтского национального перевозчика

Июль 2010: KIA инвестировала $800 млн. на покупку акций China Agricultural Bank при его IPO

Июль 2009: National bank of Kuwait (NBK) купил 13,2% доли KIA в Boubyan Bank за $295 млн., доведя свою долю до 27,5%

Май 2009: проинвестировано $295 млн.в американский фонд управления активов Blackrock

Май 2008: StMartins, подразделение по инвестициям в недвижимость заплатило 400млн. Английских фунтов за Willis Building, офисное здание в центре Лондона

Июль 2007: KIA анонсировала реорганизацию инвестиций в Египте, с помощью вновь созданной компании Egypt-Kuwait Holding Company.

Совет директоров

Мустафа Джассем Аль-Шемали (Председатель)

Внутренний аудит

Исполнительный директор

Бадер М Ал-Саад

Kuwait Investment Office (Лондон)

Основной Резервный фонд

Ликвидные ценные бумаги

Альт. инвестиции

Операционное подразделение

Офис упр. Директора

Управляет фондами как глобальный инвестор во всем мире

Инвестиции в Кувейтский и Арабские рынки, также в суверенные долги

Инвестиции в Северноамериканский, Европейский, Азиатский акционерный капитал и в рынки с фиксированной доходностью

Прямые инвестиции в недвижимость, хедж фонды

Управление операциями и требованиями KIA

Административная поддержка Управляющего Директора

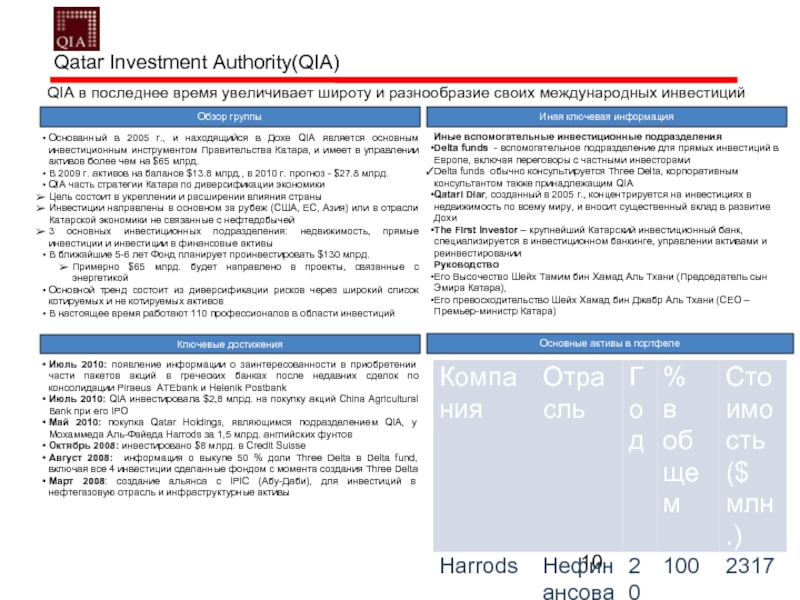

Слайд 10Основанный в 2005 г., и находящийся в Дохе QIA является основным

В 2009 г. активов на балансе $13.8 млрд., в 2010 г. прогноз - $27.8 млрд.

QIA часть стратегии Катара по диверсификации экономики

Цель состоит в укреплении и расширении влияния страны

Инвестиции направлены в основном за рубеж (США, ЕС, Азия) или в отрасли Катарской экономики не связанные с нефтедобычей

3 основных инвестиционных подразделения: недвижимость, прямые инвестиции и инвестиции в финансовые активы

В ближайшие 5-6 лет Фонд планирует проинвестировать $130 млрд.

Примерно $65 млрд. будет направлено в проекты, связанные с энергетикой

Основной тренд состоит из диверсификации рисков через широкий список котируемых и не котируемых активов

В настоящее время работают 110 профессионалов в области инвестиций

Qatar Investment Authority(QIA)

QIA в последнее время увеличивает широту и разнообразие своих международных инвестиций

Обзор группы

Ключевые достижения

Июль 2010: появление информации о заинтересованности в приобретении части пакетов акций в греческих банках после недавних сделок по консолидации Piraeus ATEbank и Helenik Postbank

Июль 2010: QIA инвестировала $2,8 млрд. на покупку акций China Agricultural Bank при его IPO

Май 2010: покупка Qatar Holdings, являющимся подразделением QIA, у Мохаммеда Аль-Файеда Harrods за 1,5 млрд. английских фунтов

Октябрь 2008: инвестировано $8 млрд. в Credit Suisse

Август 2008: информация о выкупе 50 % доли Three Delta в Delta fund, включая все 4 инвестиции сделанные фондом с момента создания Three Delta

Март 2008: создание альянса с IPIC (Абу-Даби), для инвестиций в нефтегазовую отрасль и инфраструктурные активы

Иная ключевая информация

Иные вспомогательные инвестиционные подразделения

Delta funds - вспомогательное подразделение для прямых инвестиций в Европе, включая переговоры с частными инвесторами

Delta funds обычно консультируется Three Delta, корпоративным консультантом также принадлежащим QIA

Qatari Diar, созданный в 2005 г., концентрируется на инвестициях в недвижимость по всему миру, и вносит существенный вклад в развитие Дохи

The First Investor – крупнейший Катарский инвестиционный банк, специализируется в инвестиционном банкинге, управлении активами и реинвестировании

Руководство

Его Высочество Шейх Тамим бин Хамад Аль Тхани (Председатель сын Эмира Катара),

Его превосходительство Шейх Хамад бин Джабр Аль Тхани (СЕО – Премьер-министр Катара)

Основные активы в портфеле

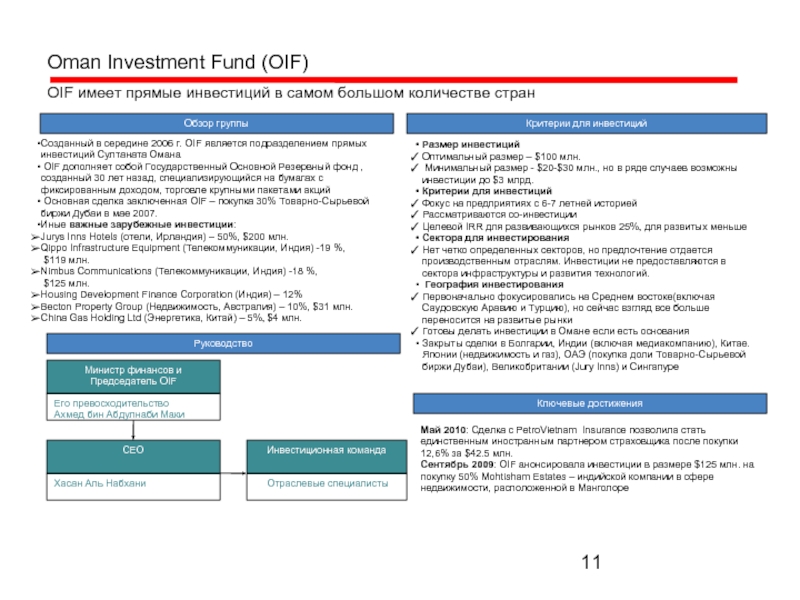

Слайд 11Oman Investment Fund (OIF)

OIF имеет прямые инвестиций в самом большом количестве

Обзор группы

Созданный в середине 2006 г. OIF является подразделением прямых инвестиций Султаната Омана

OIF дополняет собой Государственный Основной Резервный фонд , созданный 30 лет назад, специализирующийся на бумагах с фиксированным доходом, торговле крупными пакетами акций

Основная сделка заключенная OIF – покупка 30% Товарно-Сырьевой биржи Дубаи в мае 2007.

Иные важные зарубежные инвестиции:

Jurys Inns Hotels (отели, Ирландия) – 50%, $200 млн.

Qippo Infrastructure Equipment (Телекоммуникации, Индия) -19 %,

$119 млн.

Nimbus Communications (Телекоммуникации, Индия) -18 %,

$125 млн.

Housing Development Finance Corporation (Индия) – 12%

Becton Property Group (Недвижимость, Австралия) – 10%, $31 млн.

China Gas Holding Ltd (Энергетика, Китай) – 5%, $4 млн.

Руководство

Министр финансов и Председатель OIF

Его превосходительство

Ахмед бин Абдулнаби Маки

СЕО

Хасан Аль Набхани

Инвестиционная команда

Отраслевые специалисты

Критерии для инвестиций

Размер инвестиций

Оптимальный размер – $100 млн.

Минимальный размер - $20-$30 млн., но в ряде случаев возможны инвестиции до $3 млрд.

Критерии для инвестиций

Фокус на предприятиях с 6-7 летней историей

Рассматриваются со-инвестиции

Целевой IRR для развивающихся рынков 25%, для развитых меньше

Сектора для инвестирования

Нет четко определенных секторов, но предпочтение отдается производственным отраслям. Инвестиции не предоставляются в сектора инфраструктуры и развития технологий.

География инвестирования

Первоначально фокусировались на Среднем востоке(включая Саудовскую Аравию и Турцию), но сейчас взгляд все больше переносится на развитые рынки

Готовы делать инвестиции в Омане если есть основания

Закрыты сделки в Болгарии, Индии (включая медиакомпанию), Китае. Японии (недвижимость и газ), ОАЭ (покупка доли Товарно-Сырьевой биржи Дубаи), Великобритании (Jury Inns) и Сингапуре

Ключевые достижения

Май 2010: Сделка с PetroVietnam Insurance позволила стать единственным иностранным партнером страховщика после покупки 12,6% за $42.5 млн.

Сентябрь 2009: OIF анонсировала инвестиции в размере $125 млн. на покупку 50% Mohtisham Estates – индийской компании в сфере недвижимости, расположенной в Манголоре

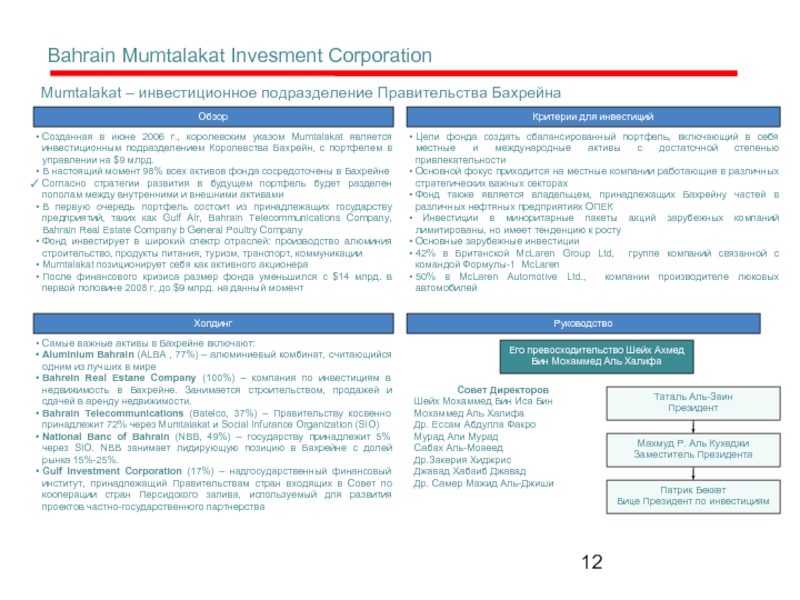

Слайд 12Bahrain Mumtalakat Invesment Corporation

Mumtalakat – инвестиционное подразделение Правительства Бахрейна

Обзор

Созданная в июне

В настоящий момент 98% всех активов фонда сосредоточены в Бахрейне

Согласно стратегии развития в будущем портфель будет разделен пополам между внутренними и внешними активами

В первую очередь портфель состоит из принадлежащих государству предприятий, таких как Gulf AIr, Bahrain Telecommunications Company, Bahrain Real Estate Company b General Poultry Company

Фонд инвестирует в широкий спектр отраслей: производство алюминия строительство, продукты питания, туризм, транспорт, коммуникации

Mumtalakat позиционирует себя как активного акционера

После финансового кризиса размер фонда уменьшился с $14 млрд. в первой половине 2008 г. до $9 млрд. на данный момент

Критерии для инвестиций

Руководство

Холдинг

Самые важные активы в Бахрейне включают:

Aluminium Bahrain (ALBA , 77%) – алюминиевый комбинат, считающийся одним из лучших в мире

Bahrein Real Estane Company (100%) – компания по инвестициям в недвижимость в Бахрейне. Занимается строительством, продажей и сдачей в аренду недвижимости.

Bahrain Telecommunications (Batelco, 37%) – Правительству косвенно принадлежит 72% через Mumtalakat и Social Infurance Organization (SIO)

National Banc of Bahrain (NBB, 49%) – государству принадлежит 5% через SIO. NBB занимает лидирующую позицию в Бахрейне с долей рынка 15%-25%.

Gulf Investment Corporation (17%) – надгосударственный финансовый институт, принадлежащий Правительствам стран входящих в Совет по кооперации стран Персидского залива, используемый для развития проектов частно-государственного партнерства

Его превосходительство Шейх Ахмед Бин Мохаммед Аль Халифа

Таталь Аль-Заин

Президент

Махмуд Р. Аль Кухеджи

Заместитель Президента

Патрик Беккет

Вице Президент по инвестициям

Совет Директоров

Шейх Мохаммед Бин Иса Бин Мохаммед Аль Халифа

Др. Ессам Абдулла Факро

Мурад Али Мурад

Сабах Аль-Моаеед

Др.Закерия Хиджрис

Джавад Хабаиб Джавад

Др. Самер Мажид Аль-Джиши

Цели фонда создать сбалансированный портфель, включающий в себя местные и международные активы с достаточной степенью привлекательности

Основной фокус приходится на местные компании работающие в различных стратегических важных секторах

Фонд также является владельцем, принадлежащих Бахрейну частей в различных нефтяных предприятиях ОПЕК

Инвестиции в миноритарные пакеты акций зарубежных компаний лимитированы, но имеет тенденцию к росту

Основные зарубежные инвестиции

42% в Британской McLaren Group Ltd, группе компаний связанной с командой Формулы-1 McLaren

50% в McLaren Automotive Ltd., компании производителе люковых автомобилей

Слайд 13China Investment Corporation (CIC)

CIC приобрела международную известность благодаря сильной позиции по

Обзор

CIC занимается зарубежными инвестициями, финансируемыми за счет значительного бюджетного профицита страны и валютных резервов

Является пятым по величине в мире государственным инвестиционным фондом, управляет активами стоимостью 332 млрд. $

Официально запущен в 2007 г. с первоначальным зарегистрированным капиталом в 200 млрд. $

Более 100 млрд. $ было зарегистрированного капитала направлено на зарубежные инвестиции;

Оставшаяся часть направлена в местные финансовые институты через Central Huijin Investment Ltd. (“Central Huijin”), которое в настоящее время контролирует крупнейшие государственные коммерческие банки Китая

Портфель зарубежных инвестиций компании состоит из акций, облигаций и альтернативных активов (хедж-фонды, прямые инвестиции, сырьевые товары и недвижимость)

Развитие компании

Сентябрь 2010: объявлены планы о выделении $55 млрд. на инвестиции в России и СНГ

Июль 2010: фонд объявил о получении чистой прибыли в размере 41,6 млрд. $ в 2009 г., при этом объем инвестирования составил $58 млрд.

Февраль 2010: приобретены 2,3% в фонде прямых инвестиций Apax Partners

Январь 2010: приобретена 11% доля в Банке Нинся, расположенном в Иньчуане

Ноябрь 2009: приобретена доля в американской энергетической компании AES Corp. в размере 15% за 1,6 млрд $

Октябрь 2008: увеличение доли в Blackstone до 12,5%

Сентябрь 2008: приобретение 20% в La Cie Fin. Edmond De Rothschild Banque

Апрель 2008: инвестирование около 4 млдр. $ в JC Flowers, американская инвестиционная группа

Принципы зарубежного инвестирования

Существенный объем 100 млрд. $ «зарубежных» инвестиций был представлен ряду зарубежных инвестиционных менеджеров на основании конкурсной процедуры

CIC открыта для рассмотрения предложений о прямом инвестировании, в стратегические и финансово привлекательные активы:

CIC инвестирует на коммерческой основе в целях получения долгосрочных стабильных доходов;

Стабильные денежные потоки и доходность с поправкой на риск;

Пассивные инвестиции: может входить в совет директоров, но предпочитает избегать активного участия в управлении. CIC является финансовым инвестором, в связи с чем не стремится к контролю

Рынки/сектора, тесно связанные с развитием Китая

Структура портфеля

Доли Central Huijin

Финансовый институт %

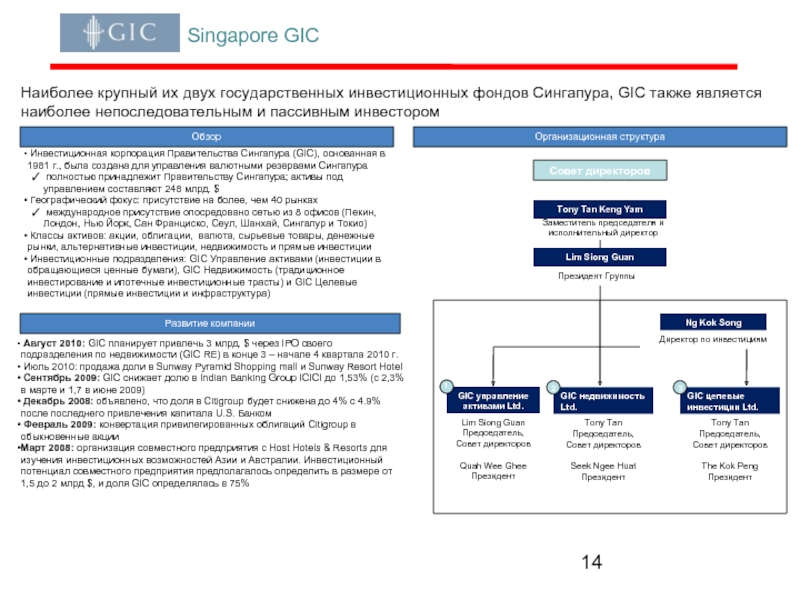

Слайд 14Singapore GIC

Обзор

Инвестиционная корпорация Правительства Сингапура (GIC), основанная в 1981 г.,

полностью принадлежит Правительству Сингапура; активы под управлением составляют 248 млрд. $

Географический фокус: присутствие на более, чем 40 рынках

международное присутствие опосредовано сетью из 8 офисов (Пекин, Лондон, Нью Йорк, Сан Франциско, Сеул, Шанхай, Сингапур и Токио)

Классы активов: акции, облигации, валюта, сырьевые товары, денежные рынки, альтернативные инвестиции, недвижимость и прямые инвестиции

Инвестиционные подразделения: GIC Управление активами (инвестиции в обращающиеся ценные бумаги), GIC Недвижимость (традиционное инвестирование и ипотечные инвестиционные трасты) и GIC Целевые инвестиции (прямые инвестиции и инфраструктура)

Развитие компании

Август 2010: GIC планирует привлечь 3 млрд. $ через IPO своего подразделения по недвижимости (GIC RE) в конце 3 – начале 4 квартала 2010 г.

Июль 2010: продажа доли в Sunway Pyramid Shopping mall и Sunway Resort Hotel

Cентябрь 2009: GIC снижает долю в Indian Banking Group ICICI до 1,53% (с 2,3% в марте и 1,7 в июне 2009)

Декабрь 2008: объявлено, что доля в Citigroup будет снижена до 4% с 4.9% после последнего привлечения капитала U.S. Банком

Февраль 2009: конвертация привилегированных облигаций Citigroup в обыкновенные акции

Март 2008: организация совместного предприятия с Host Hotels & Resorts для изучения инвестиционных возможностей Азии и Австралии. Инвестиционный потенциал совместного предприятия предполагалось определить в размере от 1,5 до 2 млрд $, и доля GIC определялась в 75%

Организационная структура

Совет директоров

Tony Tan Keng Yam

Заместитель председателя и исполнительный директор

Lim Siong Guan

Президент Группы

GIC управление активами Ltd.

Lim Siong Guan

Председатель, Совет директоров

Quah Wee Ghee

Президент

1

GIC недвижимость Ltd.

Tony Tan

Председатель, Совет директоров

Seek Ngee Huat

Президент

2

GIC целевые инвестиции Ltd.

Tony Tan

Председатель, Совет директоров

The Kok Peng

Президент

3

Ng Kok Song

Директор по инвестициям

Наиболее крупный их двух государственных инвестиционных фондов Сингапура, GIC также является наиболее непоследовательным и пассивным инвестором

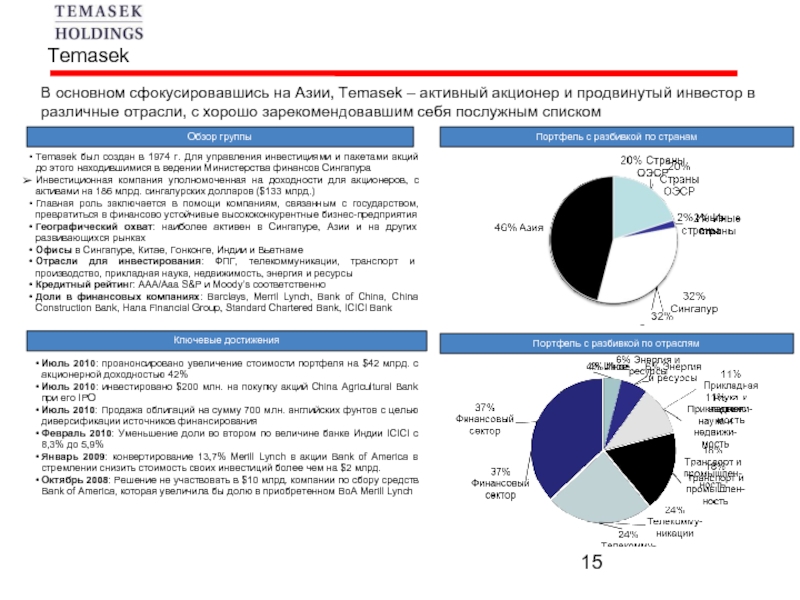

Слайд 15Temasek

В основном сфокусировавшись на Азии, Temasek – активный акционер и продвинутый

Обзор группы

Temasek был создан в 1974 г. Для управления инвестициями и пакетами акций до этого находившимися в ведении Министерства финансов Сингапура

Инвестиционная компания уполномоченная на доходности для акционеров, с активами на 186 млрд. сингапурских долларов ($133 млрд.)

Главная роль заключается в помощи компаниям, связанным с государством, превратиться в финансово устойчивые высококонкурентные бизнес-предприятия

Географический охват: наиболее активен в Сингапуре, Азии и на других развивающихся рынках

Офисы в Сингапуре, Китае, Гонконге, Индии и Вьетнаме

Отрасли для инвестирования: ФПГ, телекоммуникации, транспорт и производство, прикладная наука, недвижимость, энергия и ресурсы

Кредитный рейтинг: ААА/Ааа S&P и Moody’s соответственно

Доли в финансовых компаниях: Barclays, Merril Lynch, Bank of China, China Construction Bank, Hana Financial Group, Standard Chartered Bank, ICICI Bank

Ключевые достижения

Июль 2010: проанонсировано увеличение стоимости портфеля на $42 млрд. с акционерной доходностью 42%

Июль 2010: инвестировано $200 млн. на покупку акций China Agricultural Bank при его IPO

Июль 2010: Продажа облигаций на сумму 700 млн. английских фунтов с целью диверсификации источников финансирования

Февраль 2010: Уменьшение доли во втором по величине банке Индии ICICI с 8,3% до 5,9%

Январь 2009: конвертирование 13,7% Merill Lynch в акции Bank of America в стремлении снизить стоимость своих инвестиций более чем на $2 млрд.

Октябрь 2008: Решение не участвовать в $10 млрд. компании по сбору средств Bank of America, которая увеличила бы долю в приобретенном BoA Merill Lynch

Портфель с разбивкой по странам

Портфель с разбивкой по отраслям

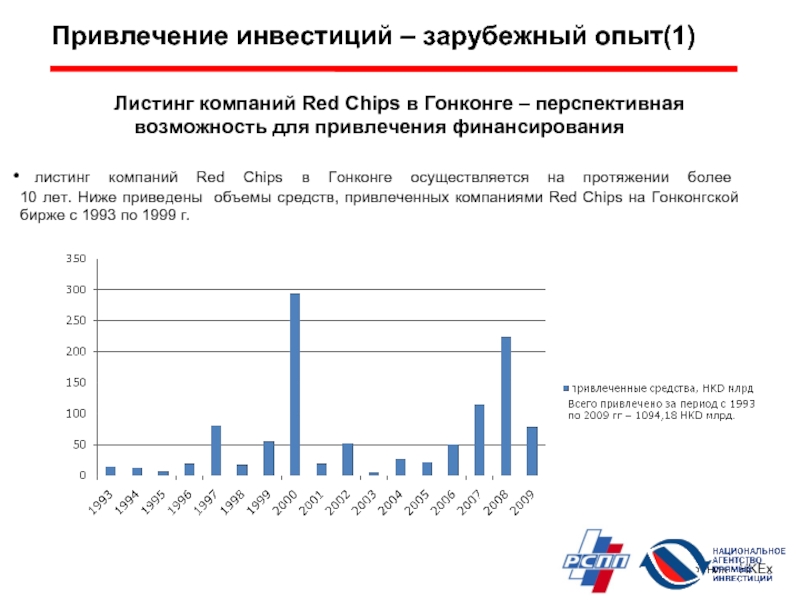

Слайд 16 Листинг компаний Red Chips в Гонконге – перспективная возможность для привлечения

листинг компаний Red Chips в Гонконге осуществляется на протяжении более 10 лет. Ниже приведены объемы средств, привлеченных компаниями Red Chips на Гонконгской бирже с 1993 по 1999 г.

Источник - HKEx

Привлечение инвестиций – зарубежный опыт(1)

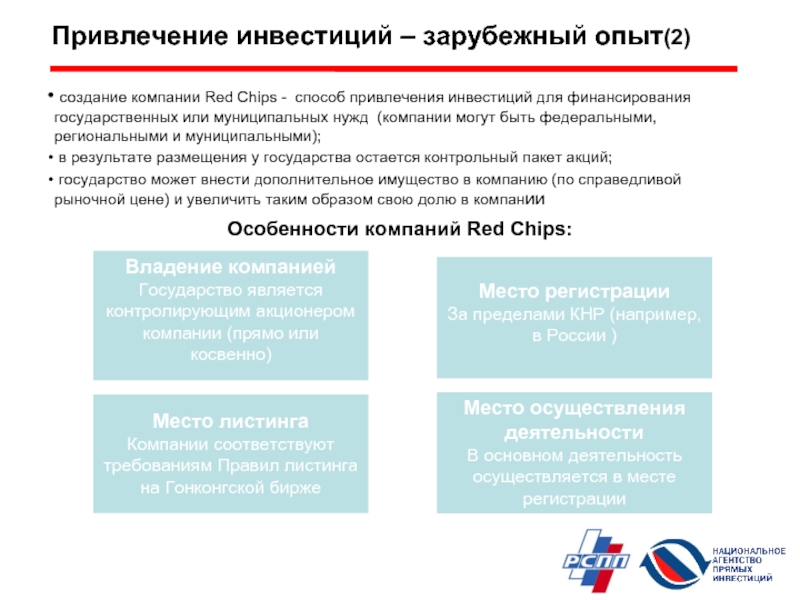

Слайд 17

создание компании Red Chips - cпособ привлечения инвестиций для финансирования

в результате размещения у государства остается контрольный пакет акций;

государство может внести дополнительное имущество в компанию (по справедливой рыночной цене) и увеличить таким образом свою долю в компании

Особенности компаний Red Chips:

Владение компанией

Государство является контролирующим акционером компании (прямо или косвенно)

Место регистрации

За пределами КНР (например, в России )

Место листинга

Компании соответствуют требованиям Правил листинга на Гонконгской бирже

Место осуществления деятельности

В основном деятельность осуществляется в месте регистрации

Привлечение инвестиций – зарубежный опыт(2)

Слайд 18Изначальная структура

Структура после листинга

Контролирующий акционер

Компания

После реструктуризации и листинга

Контролирующий акционер

100%

100%

Оффшорная компания***

Компания,

Стратегический инвестор****

Публичное обращение*

65%

10%

25%

Компания

100%

оффшор

оншор

Комментарии:

*Количество акций в публичном обращении – минимум 25%

** учреждается для целей листинга в Гонконге в одной из 17 признанных юрисдикций. В настоящее время Биржей рассматривается возможность включения России в перечень признанных юрисдикций

*** создается для целей владения акциями контролирующего акционера

**** как правило, доля стратегического инвестора меньше 10%

Привлечение инвестиций – зарубежный опыт(3)

Слайд 19Цена одной акции, HKD

* после создания дочерних компаний

** компания контролируется

***Источник - Reuters

Примеры компаний Red Chips

Цена одной акции, HKD

Слайд 20

White chips® - акции российских холдинговых компаний с государственным участием (федеральным,

® - NP Capital

Привлечение инвестиций – White chips ®

Субъект РФ

Компания

Компания

Компания

Компания

Компания

Компания

Компания

Компания

Компания

Компания

Компания

Компания

Холдинг (ОАО)

Биржа

(HKEX, Shanghai, Singapore, ММВБ, RTS)

Акции*

*- Не менее 25% на свободном рынке, могут также размещены российские депозитарные расписки

По примеру Гонконгской фондовой биржи:

не менее 300 акционеров, включая институциональных и финансовых инвесторов

Пакеты акций в предприятиях региона в различных отраслях экономики (телекоммуникации, нефтегазовая сфера, нефтехимия, пищевая промышленность

и сельское хозяйство и др.)

100% собственность

Предполагаемая структура компании

Создание компании

Слайд 21Система институтов развития – элементы

Участие в отборе и софинансирование приоритетных проектов,

Поддержка региональных и местных властей по вопросам подготовки и реализации проектов;

Контроль за исполнением проектов;

Создание базы данных успешных проектов;

Участие в разработке и координация федеральных и региональных программ и проектов, программ развития естественных монополий для обеспечения гармоничного развития региона;

Формирование рынка ГЧП проектов

Банк развития региона

Продвижение бренда региона в инвестиционном и бизнес-сообществе;

Поддержка существующих инвесторов, помощь в преодолении препятствий в расширении их инвестиционной деятельности;

Поиск новых инвесторов и проектов;

Содействие правительству в улучшении инвестиционного климата.

Агентство привлечения инвестиций

Эффективное управление региональными активами в соответствии с международными стандартами под контролем региона;

Решение ключевых проблем региона за счет внебюджетных источников

Листинг компании на международной бирже – важный сигнал для иностранных инвесторов для начала активного инвестирования в регион.

Компания White Chips

Слайд 24Региональное развитие – новые акценты

Диагностика текущего положения региона

Определение приоритетов развития

Имплементация –

ключевые этапы

Определение сильных и слабых сторон региона

Определение основных проблем и узких мест, тормозящих развитие региона

Определение приоритетных отраслей исходя из региональной специфики

Анализ действующих целевых программ

Определение оптимального пути развития региона и формирование пула инвестиционных проектов

Определение ключевых показателей эффективности и контрольных показателей

Поиск и формирование пакета проектов и инициатив, позволяющих решать ключевые проблемы региона и создавать квалифицированные постоянные рабочие места

Составление плана реализации Стратегии

Поиск источников финансирования реализации Стратегии

Формирование региональной системы привлечения инвестиций и системы институтов развития

Реализация Стратегии

Успешное достижение целей Стратегий развития регионов возможно только при условии успешной реализации всех трех ключевых этапов

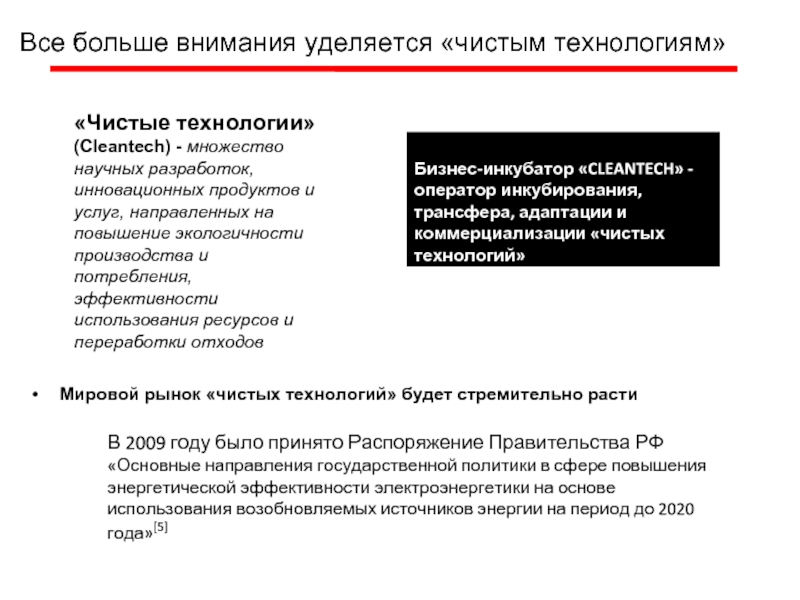

Слайд 25Все больше внимания уделяется «чистым технологиям»

В 2009 году было принято Распоряжение

Мировой рынок «чистых технологий» будет стремительно расти

«Чистые технологии» (Cleantech) - множество научных разработок, инновационных продуктов и услуг, направленных на повышение экологичности производства и потребления, эффективности использования ресурсов и переработки отходов

Бизнес-инкубатор «CLEANTECH» - оператор инкубирования, трансфера, адаптации и коммерциализации «чистых технологий»

Слайд 26

БИЗНЕС-ИНКУБАТОР

РВК

Роснано

Компании на посевной стадии

Ученые

Дочерние компании крупных компаний

Деньги или доля в компании

ИДЕИ

ГОТОВЫЙ ПРОЕКТ

Венчурный капитал (гос и частный)

стратег

РИИ на ММВБ

Институты развития

Фонд посевных инвестиций

Схема функционирования бизнес-инкубатора CLEANTECH