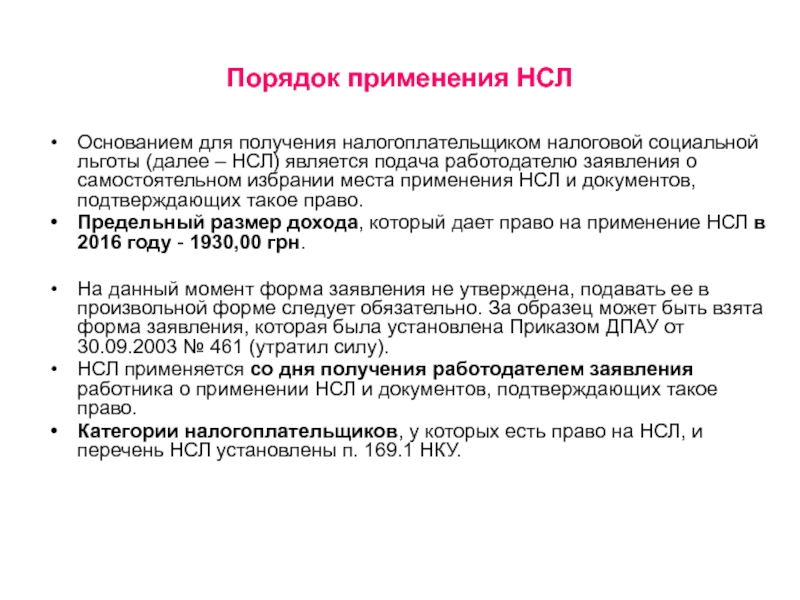

НСЛ) является подача работодателю заявления о самостоятельном избрании места применения НСЛ и документов, подтверждающих такое право.

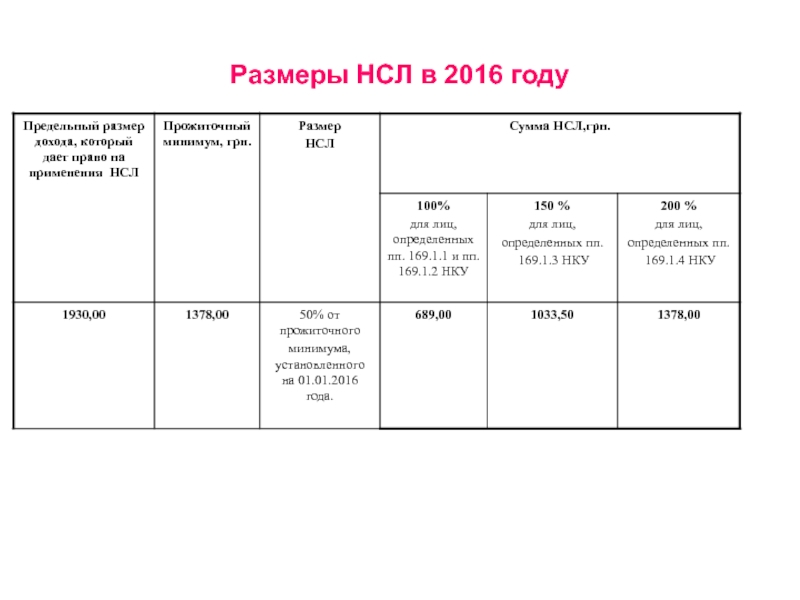

Предельный размер дохода, который дает право на применение НСЛ в 2016 году - 1930,00 грн.

На данный момент форма заявления не утверждена, подавать ее в произвольной форме следует обязательно. За образец может быть взята форма заявления, которая была установлена Приказом ДПАУ от 30.09.2003 № 461 (утратил силу).

НСЛ применяется со дня получения работодателем заявления работника о применении НСЛ и документов, подтверждающих такое право.

Категории налогоплательщиков, у которых есть право на НСЛ, и перечень НСЛ установлены п. 169.1 НКУ.

- Главная

- Разное

- Дизайн

- Бизнес и предпринимательство

- Аналитика

- Образование

- Развлечения

- Красота и здоровье

- Финансы

- Государство

- Путешествия

- Спорт

- Недвижимость

- Армия

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Порядок применения налоговой социальной льготы презентация

Содержание

- 1. Порядок применения налоговой социальной льготы

- 2. Порядок применения НСЛ Подробный перечень документов для

- 3. Выбор места применения НСЛ НСЛ применяется

- 4. Размеры НСЛ в 2016 году

- 5. НСЛ «на детей» 100% НСЛ предоставляется в

- 6. Утрата права на НСЛ По общему правилу,

- 7. Утрата права на НСЛ Например, на предприятии

- 8. НДФЛ и военный сбор НДФЛ С

- 9. Примеры удержаний из зарплаты Пример 1.

- 10. Примеры удержаний из зарплаты Пример 3.

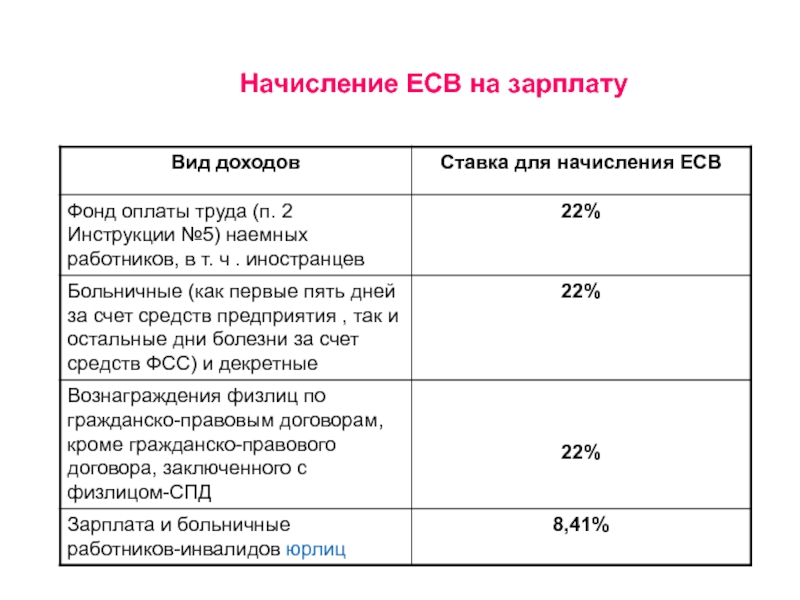

- 11. Начисление ЕСВ на зарплату

- 12. Максимальный и минимальный размеры ЕСВ в 2016 году

- 13. Минимальный страховой взнос Случаи, когда нужно начислять

- 14. Минимальный страховой взнос - для работника,

- 15. ЕСВ на помощь по беременности и родам

- 16. Документальное подтверждение расходов Форма отчета об использовании

- 17. Документальное подтверждение расходов Указанные расходы не являются

- 18. Суточные В налогооблагаемый доход не включаются суточные

- 19. Обложение излишне израсходованных сумм в командировке В

- 20. Обложение дополнительных благ Для обложения НДФЛ дополнительного

- 21. Составление 1ДФ Как отражается в 1 ДФ

- 22. Неденежные доходы в 1 ДФ Как отражается

- 23. Исправление ошибок в 1ДФ В случае необходимости

- 24. Штрафы при исправлении ошибок в 1 ДФ

- 25. Отчет о ЕСВ Таблица 1 «Нарахування єдиного

- 26. Отчет о ЕСВ Таблица 6 «Відомості про

- 27. Исправление ошибок в отчете о ЕСВ Ошибки,

- 28. Исправление ошибок в отчете о ЕСВ В

Слайд 1Порядок применения НСЛ

Основанием для получения налогоплательщиком налоговой социальной льготы (далее –

Слайд 2Порядок применения НСЛ

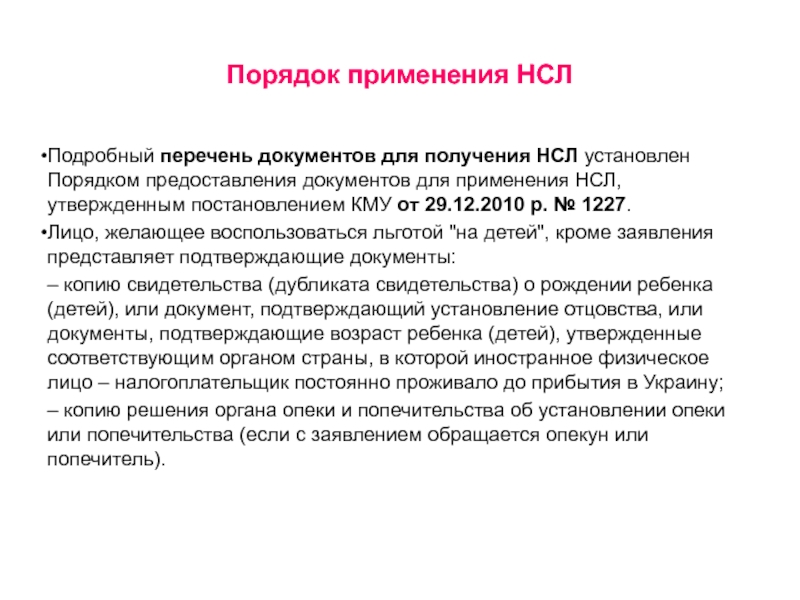

Подробный перечень документов для получения НСЛ установлен Порядком предоставления

документов для применения НСЛ, утвержденным постановлением КМУ от 29.12.2010 р. № 1227.

Лицо, желающее воспользоваться льготой "на детей", кроме заявления представляет подтверждающие документы:

– копию свидетельства (дубликата свидетельства) о рождении ребенка (детей), или документ, подтверждающий установление отцовства, или документы, подтверждающие возраст ребенка (детей), утвержденные соответствующим органом страны, в которой иностранное физическое лицо – налогоплательщик постоянно проживало до прибытия в Украину;

– копию решения органа опеки и попечительства об установлении опеки или попечительства (если с заявлением обращается опекун или попечитель).

Лицо, желающее воспользоваться льготой "на детей", кроме заявления представляет подтверждающие документы:

– копию свидетельства (дубликата свидетельства) о рождении ребенка (детей), или документ, подтверждающий установление отцовства, или документы, подтверждающие возраст ребенка (детей), утвержденные соответствующим органом страны, в которой иностранное физическое лицо – налогоплательщик постоянно проживало до прибытия в Украину;

– копию решения органа опеки и попечительства об установлении опеки или попечительства (если с заявлением обращается опекун или попечитель).

Слайд 3Выбор места применения НСЛ

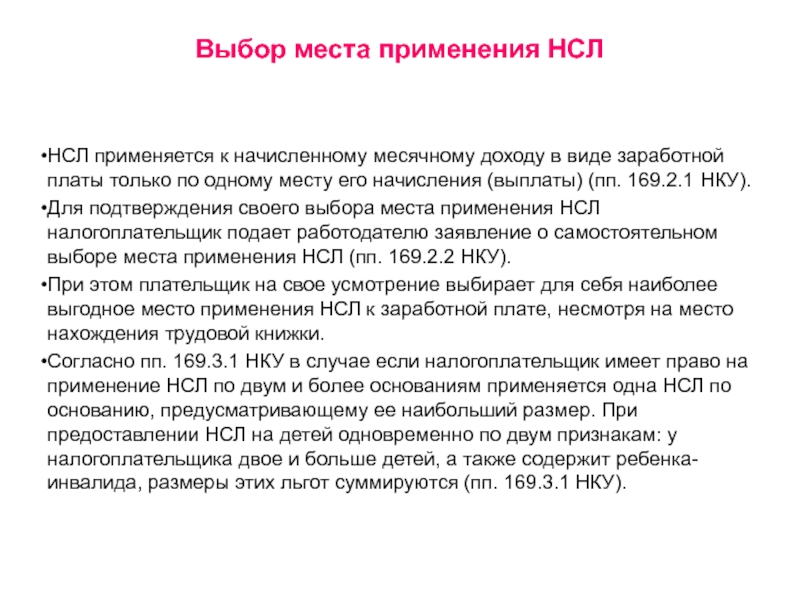

НСЛ применяется к начисленному месячному доходу в виде

заработной платы только по одному месту его начисления (выплаты) (пп. 169.2.1 НКУ).

Для подтверждения своего выбора места применения НСЛ налогоплательщик подает работодателю заявление о самостоятельном выборе места применения НСЛ (пп. 169.2.2 НКУ).

При этом плательщик на свое усмотрение выбирает для себя наиболее выгодное место применения НСЛ к заработной плате, несмотря на место нахождения трудовой книжки.

Согласно пп. 169.3.1 НКУ в случае если налогоплательщик имеет право на применение НСЛ по двум и более основаниям применяется одна НСЛ по основанию, предусматривающему ее наибольший размер. При предоставлении НСЛ на детей одновременно по двум признакам: у налогоплательщика двое и больше детей, а также содержит ребенка-инвалида, размеры этих льгот суммируются (пп. 169.3.1 НКУ).

Для подтверждения своего выбора места применения НСЛ налогоплательщик подает работодателю заявление о самостоятельном выборе места применения НСЛ (пп. 169.2.2 НКУ).

При этом плательщик на свое усмотрение выбирает для себя наиболее выгодное место применения НСЛ к заработной плате, несмотря на место нахождения трудовой книжки.

Согласно пп. 169.3.1 НКУ в случае если налогоплательщик имеет право на применение НСЛ по двум и более основаниям применяется одна НСЛ по основанию, предусматривающему ее наибольший размер. При предоставлении НСЛ на детей одновременно по двум признакам: у налогоплательщика двое и больше детей, а также содержит ребенка-инвалида, размеры этих льгот суммируются (пп. 169.3.1 НКУ).

Слайд 5НСЛ «на детей»

100% НСЛ предоставляется в расчете на каждого ребенка родителям,

у которых двое и больше детей в возрасте до 18 лет.

Повышенный предел применения НСЛ – только одному из родителей – прямая норма абзаца второго пп. 169.4.1 НКУ. Более того, НКУ не устанавливает, кому из родителей устанавливается такой повышенный предел. Стоит отметить, что желание применять такой повышенный предел необходимо указать в заявлении о применении НСЛ.

При этом предельный размер зарплаты такого работника не может превышать размер прожиточного минимума для трудоспособного лица, умноженного на 1,4 и округленного до ближайших 10 грн. и умноженного на количество детей.

Например, если у работника трое детей до 18 лет, предельный размер заработной платы в 2016 году, который дает ему право воспользоваться НСЛ, определяется как: 1930,00 грн. х 3 детей = 5790,00 грн.

В случае, если лицо содержит двух и более детей, в том числе ребенка-инвалида (детей-инвалидов), по желанию работника, если он подаст соответствующие документы и заявление, к НСЛ «на детей» добавляется еще НСЛ на ребенка-инвалида.

Повышенный предел применения НСЛ – только одному из родителей – прямая норма абзаца второго пп. 169.4.1 НКУ. Более того, НКУ не устанавливает, кому из родителей устанавливается такой повышенный предел. Стоит отметить, что желание применять такой повышенный предел необходимо указать в заявлении о применении НСЛ.

При этом предельный размер зарплаты такого работника не может превышать размер прожиточного минимума для трудоспособного лица, умноженного на 1,4 и округленного до ближайших 10 грн. и умноженного на количество детей.

Например, если у работника трое детей до 18 лет, предельный размер заработной платы в 2016 году, который дает ему право воспользоваться НСЛ, определяется как: 1930,00 грн. х 3 детей = 5790,00 грн.

В случае, если лицо содержит двух и более детей, в том числе ребенка-инвалида (детей-инвалидов), по желанию работника, если он подаст соответствующие документы и заявление, к НСЛ «на детей» добавляется еще НСЛ на ребенка-инвалида.

Слайд 6Утрата права на НСЛ

По общему правилу, НСЛ применяется до утраты оснований

для применения НСЛ или увольнения с учетом месяца увольнения (пп. 169.3.4 НКУ).

В то же время для некоторых льгот предусмотрен особый порядок окончания срока их применения.

Так, НСЛ "на детей" предоставляется до конца года, в котором ребенок достигает 18 лет. Вместе с тем право на получение такой НСЛ будет утрачено в случае лишения налогоплательщика родительских прав или если он отказывается от ребенка или передает ребенка на государственное содержание, в том числе в заведениях для детей-сирот и детей, лишенных родительского попечения, независимо от того, берется ли плата за такое содержание или нет, а также если ребенок становится курсантом на условиях его полного содержания, начиная с налогового месяца, в котором произошло такое событие (пп. 169.3.3 НКУ).

Предоставление НСЛ, предусмотренной подпунктами "в" – "е" пп. 169.1.3 НКУ (в частности, ученикам, студентам, аспирантам, ординаторам, адъюнктам, инвалидам I или II групп и т. п.), прекращается с налогового месяца, наступающего за месяцем, в котором налогоплательщик утрачивает статус, определенный в этих нормах НКУ.

В то же время для некоторых льгот предусмотрен особый порядок окончания срока их применения.

Так, НСЛ "на детей" предоставляется до конца года, в котором ребенок достигает 18 лет. Вместе с тем право на получение такой НСЛ будет утрачено в случае лишения налогоплательщика родительских прав или если он отказывается от ребенка или передает ребенка на государственное содержание, в том числе в заведениях для детей-сирот и детей, лишенных родительского попечения, независимо от того, берется ли плата за такое содержание или нет, а также если ребенок становится курсантом на условиях его полного содержания, начиная с налогового месяца, в котором произошло такое событие (пп. 169.3.3 НКУ).

Предоставление НСЛ, предусмотренной подпунктами "в" – "е" пп. 169.1.3 НКУ (в частности, ученикам, студентам, аспирантам, ординаторам, адъюнктам, инвалидам I или II групп и т. п.), прекращается с налогового месяца, наступающего за месяцем, в котором налогоплательщик утрачивает статус, определенный в этих нормах НКУ.

Слайд 7Утрата права на НСЛ

Например, на предприятии работает студент. Данный студент не

получает стипендию. Его начисленная ежемесячная зарплата равна 1800 грн. Он подал заявление о применении НСЛ. Размер НСЛ, на которую имеет право работник-студент равна 689 грн.*150% = 1033,50 грн. В случае, если работник-студент получает стипендию, то даже при зарплате меньшей, чем 1930 грн. в 2016 году он не будет иметь право на НСЛ, т.к. согласно пп. 169.2.3 НКУ при получении стипендии работник-студент не имеет права на НСЛ.

Кроме того, НСЛ предоставляется с учетом последнего месячного налогового периода, в котором налогоплательщик умер или объявляется судом умершим или признается судом безвестно отсутствующим, или утрачивает статус резидента, или был уволен с места работы (пп. 169.3.4 НКУ).

Следовательно, к сумме начисленной работнику заработной платы за дни, отработанные в месяце увольнения, с учетом компенсации за неиспользованный отпуск применяется НСЛ, установленная пп. 169.1.1 НКУ, при условии соблюдения требований ст. 169 НКУ.

Кроме того, НСЛ предоставляется с учетом последнего месячного налогового периода, в котором налогоплательщик умер или объявляется судом умершим или признается судом безвестно отсутствующим, или утрачивает статус резидента, или был уволен с места работы (пп. 169.3.4 НКУ).

Следовательно, к сумме начисленной работнику заработной платы за дни, отработанные в месяце увольнения, с учетом компенсации за неиспользованный отпуск применяется НСЛ, установленная пп. 169.1.1 НКУ, при условии соблюдения требований ст. 169 НКУ.

Слайд 8НДФЛ и военный сбор

НДФЛ

С 01.01.2016 года ставка НДФЛ для удержания из

зарплаты равна 18%.

Данная ставка применяется к доходам в виде зарплаты независимо от их размера.

Для удержания НДФЛ из зарплаты необходимо определить базу обложения:

при применении НСЛ базой обложения будет: начисленная зарплата – НСЛ;

при неприменении НСЛ базой обложения будет начисленная зарплата.

если зарплата предоставляется в неденежной форме, то база обложения все равно будет исчисляться без использования натурального коэффициента.

Военный сбор

Правила удержания военного сбора в 2016 году остались без изменений. Базой для обложения является начисленная сумма дохода, облагаемого НДФЛ.

Ставка военного сбора для удержания равна 1,5%.

Данная ставка применяется к доходам в виде зарплаты независимо от их размера.

Для удержания НДФЛ из зарплаты необходимо определить базу обложения:

при применении НСЛ базой обложения будет: начисленная зарплата – НСЛ;

при неприменении НСЛ базой обложения будет начисленная зарплата.

если зарплата предоставляется в неденежной форме, то база обложения все равно будет исчисляться без использования натурального коэффициента.

Военный сбор

Правила удержания военного сбора в 2016 году остались без изменений. Базой для обложения является начисленная сумма дохода, облагаемого НДФЛ.

Ставка военного сбора для удержания равна 1,5%.

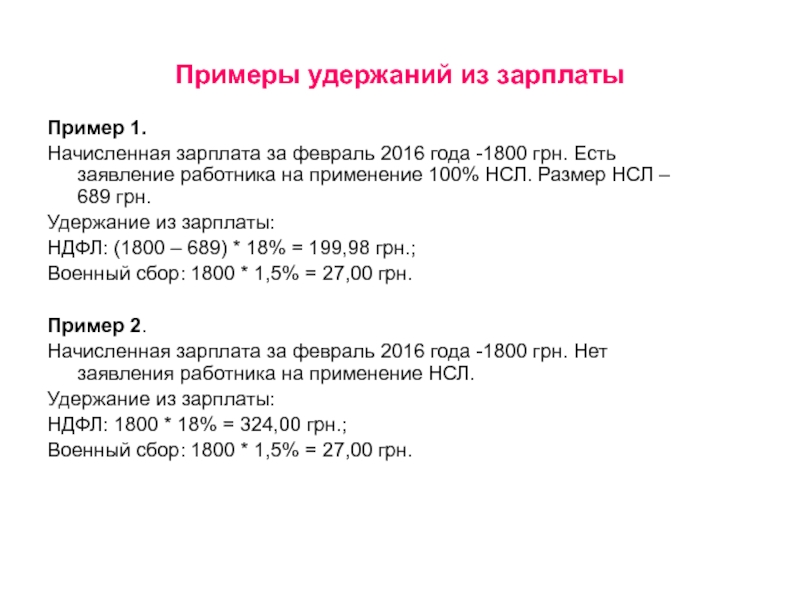

Слайд 9Примеры удержаний из зарплаты

Пример 1.

Начисленная зарплата за февраль 2016 года

-1800 грн. Есть заявление работника на применение 100% НСЛ. Размер НСЛ – 689 грн.

Удержание из зарплаты:

НДФЛ: (1800 – 689) * 18% = 199,98 грн.;

Военный сбор: 1800 * 1,5% = 27,00 грн.

Пример 2.

Начисленная зарплата за февраль 2016 года -1800 грн. Нет заявления работника на применение НСЛ.

Удержание из зарплаты:

НДФЛ: 1800 * 18% = 324,00 грн.;

Военный сбор: 1800 * 1,5% = 27,00 грн.

Удержание из зарплаты:

НДФЛ: (1800 – 689) * 18% = 199,98 грн.;

Военный сбор: 1800 * 1,5% = 27,00 грн.

Пример 2.

Начисленная зарплата за февраль 2016 года -1800 грн. Нет заявления работника на применение НСЛ.

Удержание из зарплаты:

НДФЛ: 1800 * 18% = 324,00 грн.;

Военный сбор: 1800 * 1,5% = 27,00 грн.

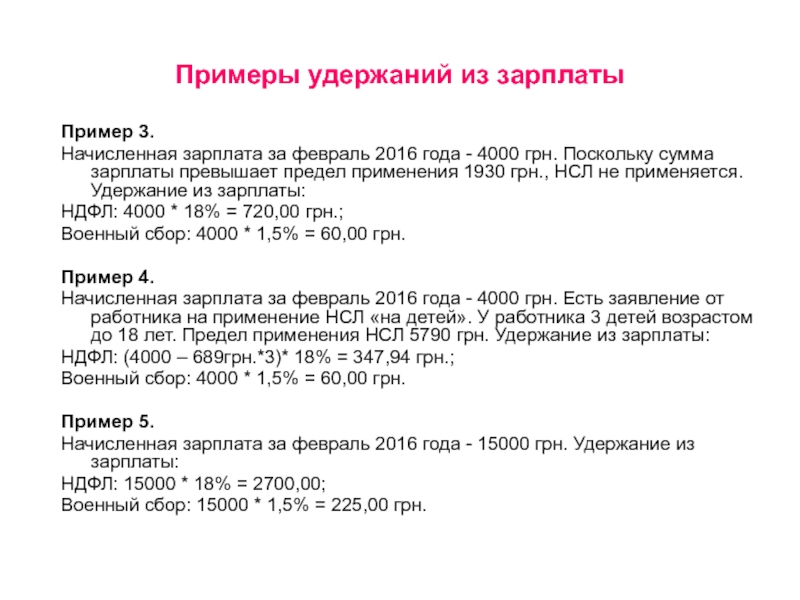

Слайд 10Примеры удержаний из зарплаты

Пример 3.

Начисленная зарплата за февраль 2016 года

- 4000 грн. Поскольку сумма зарплаты превышает предел применения 1930 грн., НСЛ не применяется. Удержание из зарплаты:

НДФЛ: 4000 * 18% = 720,00 грн.;

Военный сбор: 4000 * 1,5% = 60,00 грн.

Пример 4.

Начисленная зарплата за февраль 2016 года - 4000 грн. Есть заявление от работника на применение НСЛ «на детей». У работника 3 детей возрастом до 18 лет. Предел применения НСЛ 5790 грн. Удержание из зарплаты:

НДФЛ: (4000 – 689грн.*3)* 18% = 347,94 грн.;

Военный сбор: 4000 * 1,5% = 60,00 грн.

Пример 5.

Начисленная зарплата за февраль 2016 года - 15000 грн. Удержание из зарплаты:

НДФЛ: 15000 * 18% = 2700,00;

Военный сбор: 15000 * 1,5% = 225,00 грн.

НДФЛ: 4000 * 18% = 720,00 грн.;

Военный сбор: 4000 * 1,5% = 60,00 грн.

Пример 4.

Начисленная зарплата за февраль 2016 года - 4000 грн. Есть заявление от работника на применение НСЛ «на детей». У работника 3 детей возрастом до 18 лет. Предел применения НСЛ 5790 грн. Удержание из зарплаты:

НДФЛ: (4000 – 689грн.*3)* 18% = 347,94 грн.;

Военный сбор: 4000 * 1,5% = 60,00 грн.

Пример 5.

Начисленная зарплата за февраль 2016 года - 15000 грн. Удержание из зарплаты:

НДФЛ: 15000 * 18% = 2700,00;

Военный сбор: 15000 * 1,5% = 225,00 грн.

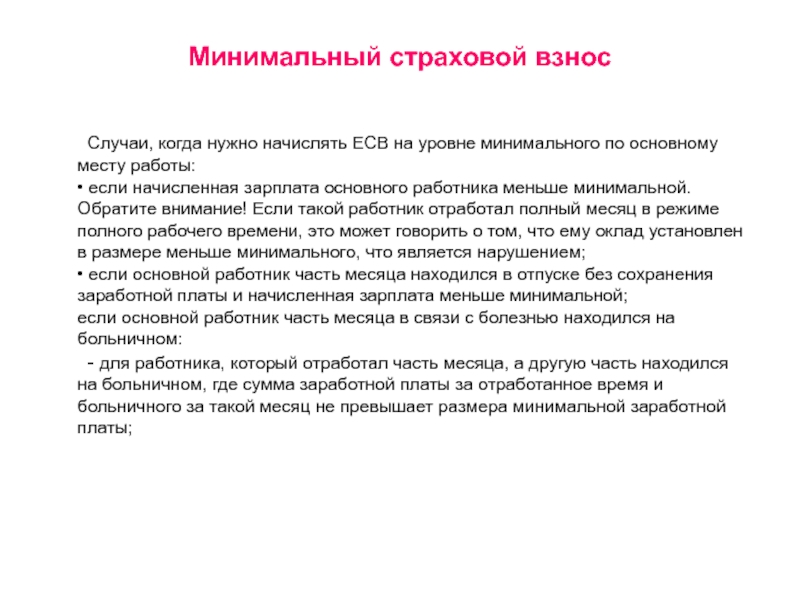

Слайд 13Минимальный страховой взнос

Случаи, когда нужно начислять ЕСВ на уровне минимального по

основному месту работы:

• если начисленная зарплата основного работника меньше минимальной. Обратите внимание! Если такой работник отработал полный месяц в режиме полного рабочего времени, это может говорить о том, что ему оклад установлен в размере меньше минимального, что является нарушением;

• если основной работник часть месяца находился в отпуске без сохранения заработной платы и начисленная зарплата меньше минимальной;

если основной работник часть месяца в связи с болезнью находился на больничном:

- для работника, который отработал часть месяца, а другую часть находился на больничном, где сумма заработной платы за отработанное время и больничного за такой месяц не превышает размера минимальной заработной платы;

Слайд 14Минимальный страховой взнос

- для работника, который находился на больничном полный

месяц (с первого дня месяца до последнего), в котором сумма начисленного больничного меньше минимального размера зарплаты, установленной законом на месяц, за который начисляется больничный;

- для работника, у которого начало и окончание больничного приходятся на разные месяцы. ЕСВ в месяце начала больничного, начисляется за фактически отработанное время, поскольку общая сумма дохода еще не известна. Если после распределения начисленного больничного общий доход в месяц составляет меньше минимального размера, возникает потребность за прошлый месяц (месяцы) доначислить ЕСВ на уровне минимального (письмо ГФС от 31.03.2015 № 6667/6/99-99-17-03-01-15);

если уволенному работнику начислена заработная плата (доход) за отработанное время и этот доход меньше минимальной зарплаты;

если работник по основному месту работы выполняет работу (предоставляет услуги) по договору ГПХ и вместе с начисленной зарплатой общая сумма дохода по такому работнику будет меньше размера минимальной зарплаты. Обратите внимание: требование уплачивать минимальный страховой взнос по ЕСВ отдельно к вознаграждению по ГПД не применяется. А вот в синтезе зарплата + вознаграждение – да.

если уволенному работнику начислена заработная плата (доход) за отработанное время и этот доход меньше минимальной зарплаты;

если работник по основному месту работы выполняет работу (предоставляет услуги) по договору ГПХ и вместе с начисленной зарплатой общая сумма дохода по такому работнику будет меньше размера минимальной зарплаты. Обратите внимание: требование уплачивать минимальный страховой взнос по ЕСВ отдельно к вознаграждению по ГПД не применяется. А вот в синтезе зарплата + вознаграждение – да.

Слайд 15ЕСВ на помощь по беременности и родам

Начисление ЕСВ за лиц, находящихся

в отпуске по беременности и родам и получают помощь в связи с беременностью и родами, осуществляется за каждый месяц отдельно следующим образом:

определяется среднедневной размер пособия по беременности и родам путем деления начисленной суммы такой помощи на количество дней, за которые она начислена;

определяется сумма пособия по беременности и родам, приходящейся на каждый месяц отдельно, путем умножения среднедневного размера такой помощи на количество календарных дней каждого месяца, за которые оно начислено;

определяется сумма ЕСВ для работодателя путем умножения рассчитанной суммы пособия по беременности и родам за каждый месяц отдельно на размер ЕСВ для указанной категории плательщиков (22% или 8,41%).

Платить ЕСВ в таком случае нужно со всей суммы начисленного пособия в месяце начисления пособия по беременности и родам. Если пособие начислено, но не выплачено, ЕСВ платится в течение 20 дней месяца, следующего за месяцем, в котором оно начислено.

определяется среднедневной размер пособия по беременности и родам путем деления начисленной суммы такой помощи на количество дней, за которые она начислена;

определяется сумма пособия по беременности и родам, приходящейся на каждый месяц отдельно, путем умножения среднедневного размера такой помощи на количество календарных дней каждого месяца, за которые оно начислено;

определяется сумма ЕСВ для работодателя путем умножения рассчитанной суммы пособия по беременности и родам за каждый месяц отдельно на размер ЕСВ для указанной категории плательщиков (22% или 8,41%).

Платить ЕСВ в таком случае нужно со всей суммы начисленного пособия в месяце начисления пособия по беременности и родам. Если пособие начислено, но не выплачено, ЕСВ платится в течение 20 дней месяца, следующего за месяцем, в котором оно начислено.

Слайд 16Документальное подтверждение расходов

Форма отчета об использовании средств, полученных на командировку или

под отчет, утверждена приказом Минфина от 28.09.2015 г. № 841. Но на сегодня есть разработанный вариант новой редакции формы данного отчета.

Не является доходом работника или члена руководящих органов предприятий сумма возмещенных ему в установленном порядке расходов в пределах фактических расходов, а именно:

- на проезд как к месту командировки и обратно, так и по месту командировки (в том числе на арендованном транспорте);

- оплата стоимости проживания в гостиницах, а также включенных в такие счета расходов на питание или бытовые услуги (стирка, чистка, починка и глажка одежды, обуви или белья), на наем других жилых помещений;

- оплата телефонных разговоров, оформление загранпаспортов, разрешений на въезд (виз), обязательное страхование, другие документально оформленные расходы, связанные с командировкой

Не является доходом работника или члена руководящих органов предприятий сумма возмещенных ему в установленном порядке расходов в пределах фактических расходов, а именно:

- на проезд как к месту командировки и обратно, так и по месту командировки (в том числе на арендованном транспорте);

- оплата стоимости проживания в гостиницах, а также включенных в такие счета расходов на питание или бытовые услуги (стирка, чистка, починка и глажка одежды, обуви или белья), на наем других жилых помещений;

- оплата телефонных разговоров, оформление загранпаспортов, разрешений на въезд (виз), обязательное страхование, другие документально оформленные расходы, связанные с командировкой

Слайд 17Документальное подтверждение расходов

Указанные расходы не являются объектом обложения НДФЛ только при

наличии подтверждающих документов, удостоверяющих стоимость этих расходов в соответствии с абз. 4 пп. «а» пп. 170.9.1 НКУ.

В случае отсутствия документального подтверждения расходы на проезд и проживание являются объектом обложения НДФЛ и военным сбором. При этом база для обложения НДФЛ определяется с учетом коэффициента, установленного п. 164.5 НКУ.

Для подтверждения приобретения электронного авиабилета для командировки работников предприятия необходимы:

оригинал расчетного или платежного документа, подтверждающего осуществление расчетной операции в наличной или безналичной форме;

распечатка на бумаге части электронного авиабилета с указанным маршрутом (маршрут / квитанция); оригиналы отрывной части посадочных талонов пассажира.

Что касается подтверждения приобретения электронного билета на поезд, то налоговики в письме перечисляют такие же документы как и при покупке авиабилета, также должен быть в наличие распечатанный посадочный документ ( письмо от 11.10.2013 р. № 5132/10/26-15-1701-06).

В случае отсутствия документального подтверждения расходы на проезд и проживание являются объектом обложения НДФЛ и военным сбором. При этом база для обложения НДФЛ определяется с учетом коэффициента, установленного п. 164.5 НКУ.

Для подтверждения приобретения электронного авиабилета для командировки работников предприятия необходимы:

оригинал расчетного или платежного документа, подтверждающего осуществление расчетной операции в наличной или безналичной форме;

распечатка на бумаге части электронного авиабилета с указанным маршрутом (маршрут / квитанция); оригиналы отрывной части посадочных талонов пассажира.

Что касается подтверждения приобретения электронного билета на поезд, то налоговики в письме перечисляют такие же документы как и при покупке авиабилета, также должен быть в наличие распечатанный посадочный документ ( письмо от 11.10.2013 р. № 5132/10/26-15-1701-06).

Слайд 18Суточные

В налогооблагаемый доход не включаются суточные расходы в размере:

- 0,2 размера

минзарплаты, уcтановленной на 1 января отчетного года, в расчете на каждый календарный день командировки в пределах Украины.

В 2016 году сумма таких суточных равна 275,60 грн (1378 грн. * 0,2).

- 0,75 размера минзарплаты, уcтановленной законом нa 1 января отчетного года, в расчете на каждый календарный день заграничной командировки.

В 2016 году сумма таких суточных равна 1033,50 грн. (1378 грн. * 0,75).

Если на предприятии установлено размер суточных выше данных пределов, то сумма превышения будет облагаться НДФЛ, как дополнительное благо, и военным сбором. В форме № 1 ДФ они отражаются с признаком дохода «126», если опираться на мнение налоговиков из письма от 06.11.2015 № 24839/10/28-10-06-11

Если судить из описания признака дохода «118», нужно применять «118». Такие суммы превышения размера суточных также имеют статус излишне истраченных, в соответствии с пп. 170.9.1 НКУ.

Если на предприятии установлено размер суточных выше данных пределов, то сумма превышения будет облагаться НДФЛ, как дополнительное благо, и военным сбором. В форме № 1 ДФ они отражаются с признаком дохода «126», если опираться на мнение налоговиков из письма от 06.11.2015 № 24839/10/28-10-06-11

Если судить из описания признака дохода «118», нужно применять «118». Такие суммы превышения размера суточных также имеют статус излишне истраченных, в соответствии с пп. 170.9.1 НКУ.

Слайд 19Обложение излишне израсходованных сумм в командировке

В случае когда сверхнормативные расходы (кроме

сверхнормативных суточных) отражены в авансовом отчете, они приобретают статус излишне израсходованных, и их облагают на основании пп. 164.2.11 НКУ, определяя базу налогообложением с применением неденежного коэффициента, и в форме № 1 ДФ они отражаются с признаком дохода «118».

При этом НДФЛ удерживает лицо, выдавшее такие средства, за счет любого налогооблагаемого дохода (после его налогообложения) налогоплательщика за соответствующий месяц, а в случае недостатка суммы дохода — за счет налогооблагаемых доходов следующих отчетных месяцев до полной уплаты суммы данного налога. То есть предприятие не должно уплачивать за работника такую сумму налога и начисляет его только при наличии (достаточности) начисленного дохода работника.

При этом НДФЛ удерживает лицо, выдавшее такие средства, за счет любого налогооблагаемого дохода (после его налогообложения) налогоплательщика за соответствующий месяц, а в случае недостатка суммы дохода — за счет налогооблагаемых доходов следующих отчетных месяцев до полной уплаты суммы данного налога. То есть предприятие не должно уплачивать за работника такую сумму налога и начисляет его только при наличии (достаточности) начисленного дохода работника.

Слайд 20Обложение дополнительных благ

Для обложения НДФЛ дополнительного блага в неденежной форме нужно

рассчитать базу с применением натурального коэффициента.

Поскольку в 2016 году применяется единая ставка НДФЛ в размере 18%, поэтому независимо от стоимости дополнительного блага нужно применять для исчисления налогооблагаемой базы НДФЛ единый натуральный коэффициент (К = 100: (100 - 18)). В 2016 году такой натуральный коэффициент равен 1,2195. С определенной базы нужно удержать НДФЛ по ставке 18%. Не следует забывать, что из стоимости дополнительного блага следует еще удерживать военный сбор. Военный сбор нужно удерживается именно из стоимости дополнительного блага без применения натурального коэффициента.

Дополнительное благо отражается в ф. №1 ДФ под признаком дохода «126».

Поскольку в 2016 году применяется единая ставка НДФЛ в размере 18%, поэтому независимо от стоимости дополнительного блага нужно применять для исчисления налогооблагаемой базы НДФЛ единый натуральный коэффициент (К = 100: (100 - 18)). В 2016 году такой натуральный коэффициент равен 1,2195. С определенной базы нужно удержать НДФЛ по ставке 18%. Не следует забывать, что из стоимости дополнительного блага следует еще удерживать военный сбор. Военный сбор нужно удерживается именно из стоимости дополнительного блага без применения натурального коэффициента.

Дополнительное благо отражается в ф. №1 ДФ под признаком дохода «126».

Слайд 21Составление 1ДФ

Как отражается в 1 ДФ выплаченный доход – в начисленном

или выплаченном размере? Как отразить зарплату, если ее выплата происходит в следующем квартале?

Если начисленная за март 2016 г. будет выплачена вовремя в начале апреля, то такая зарплата должна отражаться в 1 ДФ за 1 квартал 2016 г. При этом в графе 3а разд. І отражается сумма начисленной зарплаты. В графе 3 отражается сумма фактически выплаченной зарплаты. В графе 4а отражается сумма НДФЛ, начисленного и удержанного из зарплаты. В графе 4 отражается фактическая сумма перечисленного налога в бюджет. Аналогично отражается информация по военному сбору в разд. ІІ 1 ДФ. Соответствующее разъяснение есть в категории 103.25 ОИР.

Прочие доходы начисленные в одном месяце, а выплаченные в другом необходимо иным способом. В графе 3а разд. І отражается сумма начисленного дохода. В графе 3, 4, 4а ф. 1 ДФ за квартал, в котором был начислен доход, проставляется прочерк. А в квартале, в котором происходит выплата такого дохода, в графе 3а – прочерк. А графы 3, 4, 4а заполняются.

Если начисленная за март 2016 г. будет выплачена вовремя в начале апреля, то такая зарплата должна отражаться в 1 ДФ за 1 квартал 2016 г. При этом в графе 3а разд. І отражается сумма начисленной зарплаты. В графе 3 отражается сумма фактически выплаченной зарплаты. В графе 4а отражается сумма НДФЛ, начисленного и удержанного из зарплаты. В графе 4 отражается фактическая сумма перечисленного налога в бюджет. Аналогично отражается информация по военному сбору в разд. ІІ 1 ДФ. Соответствующее разъяснение есть в категории 103.25 ОИР.

Прочие доходы начисленные в одном месяце, а выплаченные в другом необходимо иным способом. В графе 3а разд. І отражается сумма начисленного дохода. В графе 3, 4, 4а ф. 1 ДФ за квартал, в котором был начислен доход, проставляется прочерк. А в квартале, в котором происходит выплата такого дохода, в графе 3а – прочерк. А графы 3, 4, 4а заполняются.

Слайд 22Неденежные доходы в 1 ДФ

Как отражается в 1ДФ неденежный доход?

В

случае предоставления доходов в неденежной форме, суммы начисленного дохода в графах 3а и 3 формы № 1ДФ отражаются с учетом натурального коэффициента. Поскольку в Порядке составления 1 ДФ, налоговики разъясняют эти моменты в своих письмах, например, такое разъяснение представлено в их письме от 09.12.2015 № 1891/10/19-00-17-01-22-1.

Но относительно обложения военным сбором правило применение такого коэффициента не предусмотрено. Поэтому в строке "Военный сбор" раздела II ф. № 1ДФ общая сумма начисленного дохода, общая сумма выплаченного дохода, общая сумма начисленного военного сбора и общая сумма перечисленного в бюджет военного сбора отражаются в денежной форме.

Но относительно обложения военным сбором правило применение такого коэффициента не предусмотрено. Поэтому в строке "Военный сбор" раздела II ф. № 1ДФ общая сумма начисленного дохода, общая сумма выплаченного дохода, общая сумма начисленного военного сбора и общая сумма перечисленного в бюджет военного сбора отражаются в денежной форме.

Слайд 23Исправление ошибок в 1ДФ

В случае необходимости проведения корректировок поданной ф. 1ДФ

до окончания срока его представления подается отчетный новый налоговый расчет.

Уточняющий расчет подается в случае необходимости проведения корректировок налогового расчета по истечении срока его представления. Уточняющий расчет может подаваться как за отчетный период, так и за предыдущие периоды.

Заполнение отчетного нового и уточняющего расчетов является одинаковым. Они содержат информацию только по строкам и реквизитам, которые уточняются.

При исправлении ошибок в разделе І необходимо: заполнить строку по работнику с ошибочными данными и проставить в графе 9 «1». Заполнить новую строку с правильными данными и проставить в графе 9 «0».

Если необходимо ввести новую строку по работнику или физлицу, данные по которому не были включены в ф. 1 ДФ за отчетный период, необходимо в уточняющем расчете заполнить все графы по такому лицу и в графе 9 проставить «0».

Уточняющий расчет подается в случае необходимости проведения корректировок налогового расчета по истечении срока его представления. Уточняющий расчет может подаваться как за отчетный период, так и за предыдущие периоды.

Заполнение отчетного нового и уточняющего расчетов является одинаковым. Они содержат информацию только по строкам и реквизитам, которые уточняются.

При исправлении ошибок в разделе І необходимо: заполнить строку по работнику с ошибочными данными и проставить в графе 9 «1». Заполнить новую строку с правильными данными и проставить в графе 9 «0».

Если необходимо ввести новую строку по работнику или физлицу, данные по которому не были включены в ф. 1 ДФ за отчетный период, необходимо в уточняющем расчете заполнить все графы по такому лицу и в графе 9 проставить «0».

Слайд 24Штрафы при исправлении ошибок в 1 ДФ

В разделе ІІ для исключения

ошибочной строки из предварительно введенной информации в строке "Військовий збір - виключення****" нужно повторить все графы ошибочной строки, а в строке "Военный сбор " отразить правильную информацию.

В случае представления уточняющих расчетов к ф. 1ДФ (одного или нескольких одновременно) с целью исправления ошибок, которые привели к уменьшению и / или увеличения налоговых обязательств к налогоплательщику применяется штраф в размере 510 гривен согласно ст. 119 НКУ.

В случае представления уточняющих расчетов к ф. 1ДФ (одного или нескольких одновременно) с целью исправления ошибок, которые привели к уменьшению и / или увеличения налоговых обязательств к налогоплательщику применяется штраф в размере 510 гривен согласно ст. 119 НКУ.

Слайд 25Отчет о ЕСВ

Таблица 1 «Нарахування єдиного внеску» В таблице 1 отражается

расчет сумм ЕСВ, подлежащих уплате. Таблицу 1 заполняют все работодатели.

Таблица 5 "Відомості про трудові відносини осіб"

Таблицу 5 заполняют те страхователи, у которых в течение отчетного периода:

• был заключен или расторгнут трудовой договор (гражданско-правовой договор) с застрахованным лицом;

• был заключен или расторгнут трудовой договор с застрахованным лицом, трудоустроенным на новое рабочее место;

• застрахованному лицу предоставлен отпуск по уходу за ребенком от трехлетнего возраста до достижения им шестилетнего возраста;

• застрахованному лицу предоставлен отпуск по беременности и родам;

• застрахованному лицу предоставлен отпуск по уходу за ребенком до достижения им трехлетнего возраста.

Таблица 5 "Відомості про трудові відносини осіб"

Таблицу 5 заполняют те страхователи, у которых в течение отчетного периода:

• был заключен или расторгнут трудовой договор (гражданско-правовой договор) с застрахованным лицом;

• был заключен или расторгнут трудовой договор с застрахованным лицом, трудоустроенным на новое рабочее место;

• застрахованному лицу предоставлен отпуск по уходу за ребенком от трехлетнего возраста до достижения им шестилетнего возраста;

• застрахованному лицу предоставлен отпуск по беременности и родам;

• застрахованному лицу предоставлен отпуск по уходу за ребенком до достижения им трехлетнего возраста.

Слайд 26Отчет о ЕСВ

Таблица 6 «Відомості про нарахування заробітної плати (доходу) застрахованим

особам»

Данные, приведенные в таблице 6, используются в системе персонифицированного учета.

Таблица заполняется с учетом требований п. 9 разд. ІV Порядка № 435.

Алгоритм заполнения

В таблице 6 допускается несколько записей на одно застрахованное лицо, если в течение отчетного периода:

– застрахованному лицу были начислены доходы, у которых отличаются базы начисления и размеры ставок ЕСВ (приложение 2 к Порядку № 435);

– начисления осуществлялись за текущие и будущие (отпускные, пособие по беременности и родам) и прошлые периоды (больничные, временная нетрудоспособность и пребывание в отпуске по беременности и родам и начисление сумм зарплаты (дохода) за выполненные работы (оказанные услуги), срок выполнения которых превышает календарный месяц, а также за отработанное время после увольнения или согласно решению суда – средняя зарплата за вынужденный прогул);

– если в отчетном периоде согласно ч. 5 ст. 8 Закона № 2464 ЕСВ начисляется на дополнительную базу начисления.

Данные, приведенные в таблице 6, используются в системе персонифицированного учета.

Таблица заполняется с учетом требований п. 9 разд. ІV Порядка № 435.

Алгоритм заполнения

В таблице 6 допускается несколько записей на одно застрахованное лицо, если в течение отчетного периода:

– застрахованному лицу были начислены доходы, у которых отличаются базы начисления и размеры ставок ЕСВ (приложение 2 к Порядку № 435);

– начисления осуществлялись за текущие и будущие (отпускные, пособие по беременности и родам) и прошлые периоды (больничные, временная нетрудоспособность и пребывание в отпуске по беременности и родам и начисление сумм зарплаты (дохода) за выполненные работы (оказанные услуги), срок выполнения которых превышает календарный месяц, а также за отработанное время после увольнения или согласно решению суда – средняя зарплата за вынужденный прогул);

– если в отчетном периоде согласно ч. 5 ст. 8 Закона № 2464 ЕСВ начисляется на дополнительную базу начисления.

Слайд 27Исправление ошибок в отчете о ЕСВ

Ошибки, которые касаются неправильно указанной суммы

дохода по работнику, исправляются в таблице 6 отчета по ЕСВ за тот отчетный период, в котором такие ошибки были найдены и исправлены, отдельной строкой. В реквизите 10 «Код типа начислений» указывается «2» или «3» (в зависимости от того, доначисляются или сторнируются суммы ЕСВ).

При этом обязательно указывается месяц и год, за который проведено начисление (реквизит 11), что позволяет в одной таблице 6 отчета по ЕСВ исправить ошибки за несколько отчетных периодов.

Если по результатам проверки ГФС будет необходимо провести доначисление или же уменьшение начисленного ЕСВ, то в таблице 6 необходимо будет указывать в реквизите 10 «11» или «12».

При этом обязательно указывается месяц и год, за который проведено начисление (реквизит 11), что позволяет в одной таблице 6 отчета по ЕСВ исправить ошибки за несколько отчетных периодов.

Если по результатам проверки ГФС будет необходимо провести доначисление или же уменьшение начисленного ЕСВ, то в таблице 6 необходимо будет указывать в реквизите 10 «11» или «12».

Слайд 28Исправление ошибок в отчете о ЕСВ

В таблице 1 отчета по ЕСВ

исправления ошибки, которое приводит к увеличению ЕСВ будет отражаться в строке 6.1 раздела 6, а по уменьшению ЕСВ - в строке 7.1 раздела 7 таблицы 1.

При этом в разделе 6 или 7 таблицы 1 нужно указать сумму доходов работника, на которые были недоначислено или излишне начислено ЕСВ, а в следующей строке - содержание ошибки, не забыв написать о отчетные периоды, в которых сторнируются суммы ЕСВ.

При этом в разделе 6 или 7 таблицы 1 нужно указать сумму доходов работника, на которые были недоначислено или излишне начислено ЕСВ, а в следующей строке - содержание ошибки, не забыв написать о отчетные периоды, в которых сторнируются суммы ЕСВ.