- Главная

- Разное

- Дизайн

- Бизнес и предпринимательство

- Аналитика

- Образование

- Развлечения

- Красота и здоровье

- Финансы

- Государство

- Путешествия

- Спорт

- Недвижимость

- Армия

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Основные методы оценки инвестиций в условиях неопределенности презентация

Содержание

- 1. Основные методы оценки инвестиций в условиях неопределенности

- 2. Инвестиционная деятельность - это комплекс мероприятий по

- 3. Инвестиционные решения - это решения о текущих затратах с целью получения доходов в будущем.

- 4. Краткосрочные решения принимаются на относительно короткий период

- 5. Необходимо отметить! 85% усилий, направленных на анализ

- 6. Особенности оценки инвестиционного проекта: Оценку стоимости необходимо

- 7. 4. Нет необходимости использовать всю бухгалтерскую информацию,

- 8. Методы оценки эффективности инвестиционной деятельности: Метод

- 9. Метод чистой приведенной стоимости основан на сопоставлении

- 10. Условия применения метода NPV: при оценке денежных

- 11. Порядок использования метода NPV 1. Определяют текущую

- 12. Порядок использования метода NPV 2. Рассчитывают

- 13. Порядок использования метода NPV 3. Стоимость

- 14. Пример использования метода NPV Стоит ли

- 15. Решение: 1. Коэф. текущей стоимости затрат за

- 16. 2. Затем рассчитывают дисконтированную стоимость доходов за

- 17. 3. Таким образом, общая сумма за три

- 18. Пример 2. Предприятие анализирует два инвестиционного проекта

- 19. Чистая приведенная стоимость проекта А будет равна:

- 20. Метод расчета внутренней нормы прибыли (внутренней нормы

- 21. Внутренняя норма доходности (дисконтированная норма прибыли) IRR

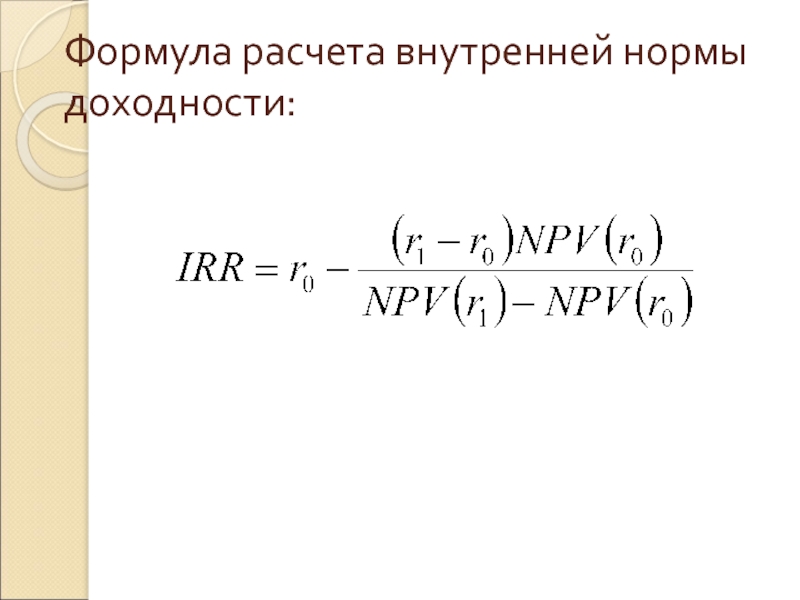

- 22. Формула расчета внутренней нормы доходности:

- 23. Рассмотри особенности расчета на примере №1: Чистая

- 24. При r1 = 0,12, чистая приведенная стоимость

- 25. Метод дисконтирования срока окупаемости инвестиций (DPP).

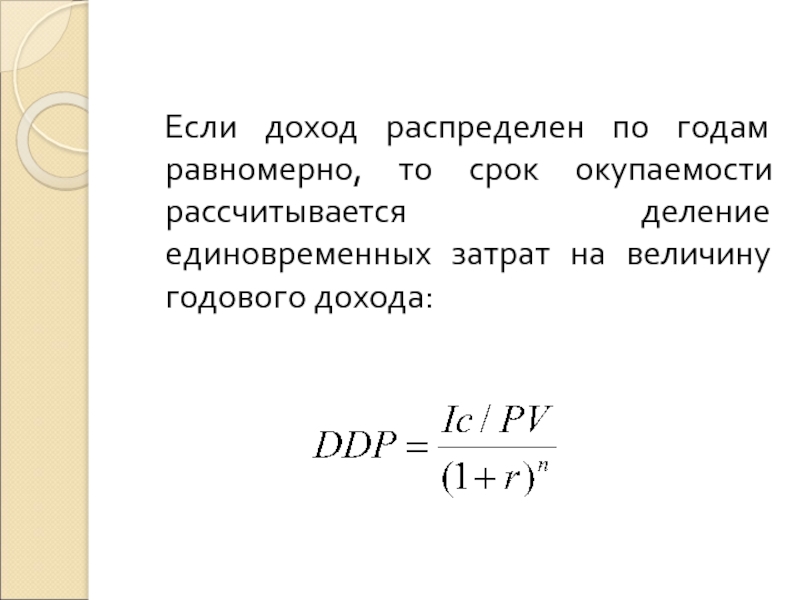

- 26. Если доход распределен по годам равномерно, то

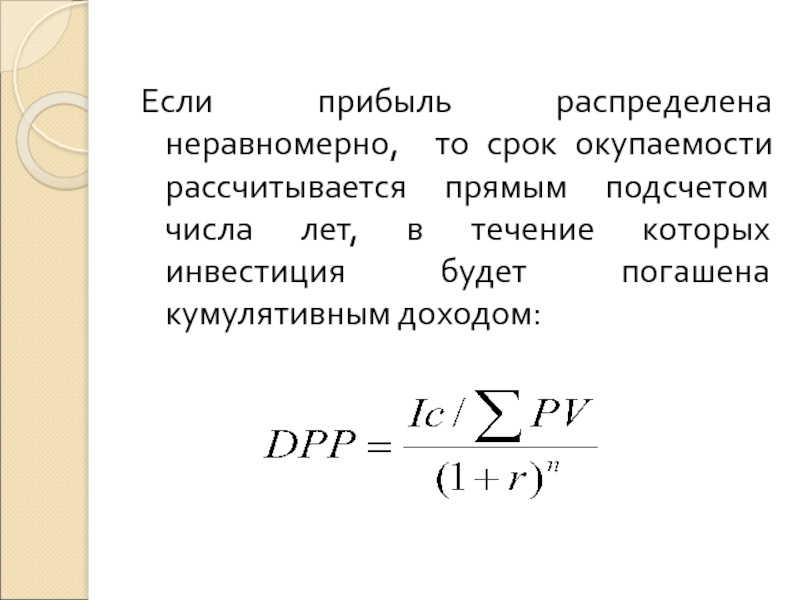

- 27. Если прибыль распределена неравномерно, то срок окупаемости

- 28. Метод дисконтирования следует использовать в том случае:

- 29. Недостатки метода дисконтирования: Не учитывает влияние денежных

- 30. Рассмотрим особенности использования метода на примере: Предприятие

- 31. В проекте А для окупаемости первоначальных инвестиций

- 32. В проекте В для окупаемости первоначальных инвестиций

Слайд 2Инвестиционная деятельность - это

комплекс мероприятий по вложению денежных средств в строительство,

Слайд 4Краткосрочные решения принимаются на относительно короткий период времени (например, от вложения

Долгосрочные инвестиционные проекты рассчитаны на более длительный период времени.

Слайд 5Необходимо отметить!

85% усилий, направленных на анализ инвестиционного проекта, тратятся на уточнение

Слайд 6Особенности оценки инвестиционного проекта:

Оценку стоимости необходимо начинать прежде всего с четкого

Все экономические расчеты следует основывать на прогнозе будущих доходов и расходов, а данные о прошлых расходах не имеют отношения к решаемой задаче.

При анализе следует оценивать вероятностные изменения переменных и их чувствительность к изменению различных факторов.

Слайд 74. Нет необходимости использовать всю бухгалтерскую информацию, так как экономическое обоснование

5. Следует избегать использования себестоимости на единицу продукции, а проводить анализ на основе изменений за период выручки и затрат, как следствие инвестиционного решения.

6 Невосполнимые затраты, связанные с созданием активов в прошлом, не должны учитываться при рассмотрении инвестиционного проекта, так как эти затраты не могут быть изменены реализацией этого инвестиционного проекта.

Слайд 8Методы оценки эффективности инвестиционной деятельности:

Метод расчета чистой приведенной стоимости (чистого приведенного

Метод расчета индекса рентабельности инвестиций (PI);

Метод расчета внутренней нормы прибыли (внутренней нормы доходности) (IRR);

Метод дисконтирования срока окупаемости инвестиций (DPP)

Слайд 9Метод чистой приведенной стоимости

основан на сопоставлении величины исходной суммы инвестиций с

Слайд 10Условия применения метода NPV:

при оценке денежных потоков в них не включается

затраты капитала на амортизируемые активы учитываются как расход наличных денежных средств в начале реализации инвестиционного проекта;

этот метод особенно полезен, когда необходимо выбрать один из нескольких возможных инвестиционных проектов, имеющих различные размеры требуемых инвестиций, различную продолжительность реализации, различные денежные доходы.

Слайд 11Порядок использования метода NPV

1. Определяют текущую стоимость затрат:

1/(1+r)n ,

где r

Слайд 12Порядок использования метода NPV

2. Рассчитывают текущую стоимость будущих денежных поступлений

Слайд 13Порядок использования метода NPV

3. Стоимость затрат (вложений) сравнивают с текущей

Слайд 14Пример использования метода NPV

Стоит ли компании вкладывать 360 тыс. руб.

в 1-й год 200 тыс. руб.,

во 2-ой год – 160 тыс. руб.,

в 3-ий год – 120 тыс. руб.

проценты на капитал – 10%?

Слайд 15Решение:

1. Коэф. текущей стоимости затрат за каждый год проекта: 1/(1+r)n ,

1-й год – 1(1+0,1) = 0,909;

2-й год – 1(1+0,1)2 = 0,826;

3-й год - 1/(1+0,1)3 = 0,751.

Слайд 162. Затем рассчитывают дисконтированную стоимость доходов за каждый год, умножая денежные

1-й год – 181,8 (200*0,909) тыс. руб.;

2-й год – 132,16 (160*0,826) тыс. руб.;

3-й год – 90,12 (120*0,751) тыс. руб.

Слайд 173. Таким образом, общая сумма за три года – 404,08тыс. руб.

Затем

Слайд 18Пример 2. Предприятие анализирует два инвестиционного проекта в 2 млн. руб.,

Данные для анализа

Проект А:

1-ый год – 0,9 млн. руб.,

2-ой год – 1,6 млн. руб.

Проект В:

1-ый год – 0,8 млн. руб.,

2-ой год – 1,1 млн. руб.,

3-ий год – 0,6 млн. руб.

Слайд 19Чистая приведенная стоимость проекта А будет равна:

(0,9 / (1+0,12)) + (1,6/(1+0,12)2

Чистая приведенная стоимость проекта В равна:

(0,8/(1+0,12))+(1,1/(1+0,12)2) + (0,6/(1+0,12)3)= 0,02 млн. руб.

Так как 0,08 > 0,02, то проект А предпочтительнее

Слайд 20Метод расчета внутренней нормы прибыли (внутренней нормы доходности) (IRR)

основан на расчете

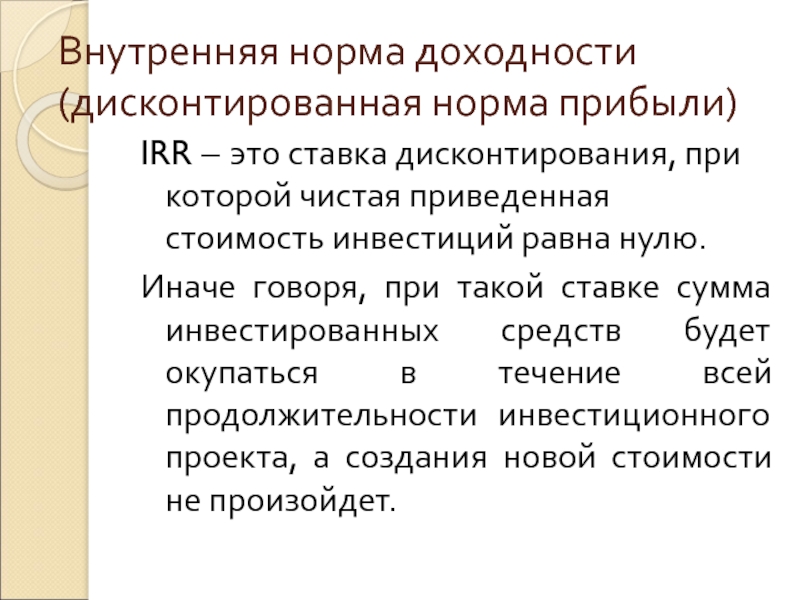

Слайд 21Внутренняя норма доходности (дисконтированная норма прибыли)

IRR – это ставка дисконтирования, при

Иначе говоря, при такой ставке сумма инвестированных средств будет окупаться в течение всей продолжительности инвестиционного проекта, а создания новой стоимости не произойдет.

Слайд 23Рассмотри особенности расчета на примере №1:

Чистая приведенная стоимость проекта В при

(0,8/(1+r))+(1,1/(1+r)2)+(0,6/(1+r)3)-2

Подбираем такое значение ставки дисконтирования r0 чтобы при ее значении чистая приведенная стоимость инвестиций была бы меньше 0

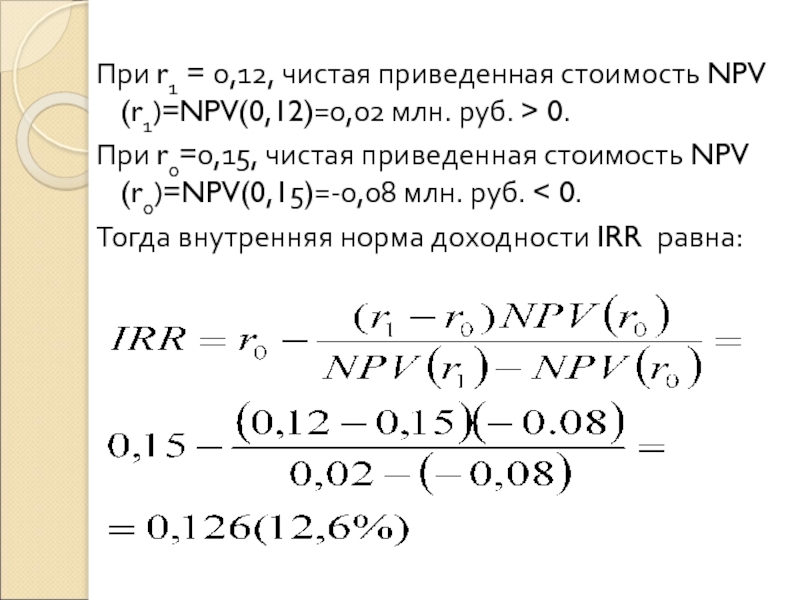

Слайд 24При r1 = 0,12, чистая приведенная стоимость NPV (r1)=NPV(0,12)=0,02 млн. руб.

При r0=0,15, чистая приведенная стоимость NPV (r0)=NPV(0,15)=-0,08 млн. руб. < 0.

Тогда внутренняя норма доходности IRR равна:

Слайд 25Метод дисконтирования срока окупаемости инвестиций (DPP).

Его расчет зависит от того,

Слайд 26Если доход распределен по годам равномерно, то срок окупаемости рассчитывается деление

Слайд 27Если прибыль распределена неравномерно, то срок окупаемости рассчитывается прямым подсчетом числа

Слайд 28Метод дисконтирования следует использовать в том случае:

Когда руководству важно обеспечить ликвидность

Когда инвестиции сопряжены с высокой степенью риска, поэтому чем меньше срок окупаемости, тем менее рискован проект.

Слайд 29Недостатки метода дисконтирования:

Не учитывает влияние денежных притоков последних лет;

Не делает различия

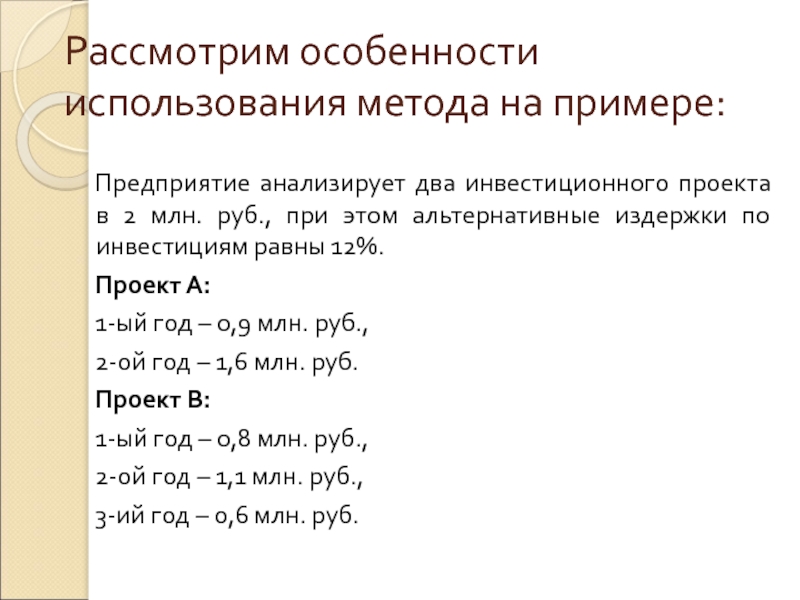

Слайд 30Рассмотрим особенности использования метода на примере:

Предприятие анализирует два инвестиционного проекта в

Проект А:

1-ый год – 0,9 млн. руб.,

2-ой год – 1,6 млн. руб.

Проект В:

1-ый год – 0,8 млн. руб.,

2-ой год – 1,1 млн. руб.,

3-ий год – 0,6 млн. руб.

Слайд 31В проекте А для окупаемости первоначальных инвестиций в сумме 2 млн.

Слайд 32В проекте В для окупаемости первоначальных инвестиций в сумме 2 млн.

Поэтому период окупаемости период окупаемости проекта В равен 1+1+0,1/0,6=2,2 лет.

Так как 1,7<2,2 то проект А предпочтительнее.