організація на підприємстві

1. Поняття Обліку в оподаткуванні та його основні характеристики

2. Предмет Обліку в оподаткуванні та методи його ведення на підприємстві

3. Поняття та види податків і зборів

4.Види штрафних санкцій за порушення податкового законодавства, порядок їх нарахування та відображення в обліку

- Главная

- Разное

- Дизайн

- Бизнес и предпринимательство

- Аналитика

- Образование

- Развлечения

- Красота и здоровье

- Финансы

- Государство

- Путешествия

- Спорт

- Недвижимость

- Армия

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Облік в оподаткуванні, його зміст та організація на підприємстві презентация

Содержание

- 1. Облік в оподаткуванні, його зміст та організація на підприємстві

- 2. Облік в оподаткуванні - це система групування

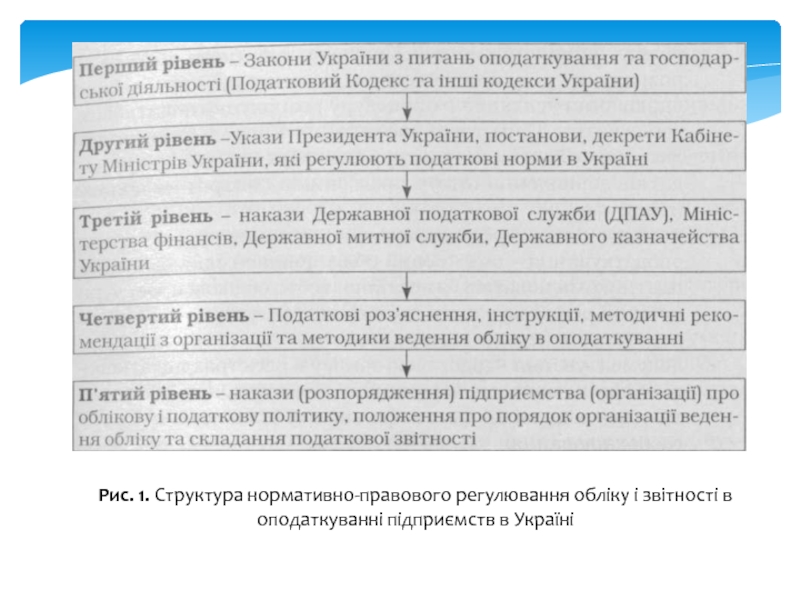

- 3. Рис. 1. Структура нормативно-правового регулювання обліку і звітності в оподаткуванні підприємств в Україні

- 4. Національна концепція розвитку системи Обліку в оподаткуванні

- 5. прозорість та стабільність при удосконаленні системи Обліку

- 6. вартісне вимірювання - вимірювання та узагальнення всіх

- 7. Облік в оподаткуванні ведеться з метою формування

- 8. Головне завдання Обліку в оподаткуванні - сформувати

- 9. Вся сукупність питань облікової політики для цілей

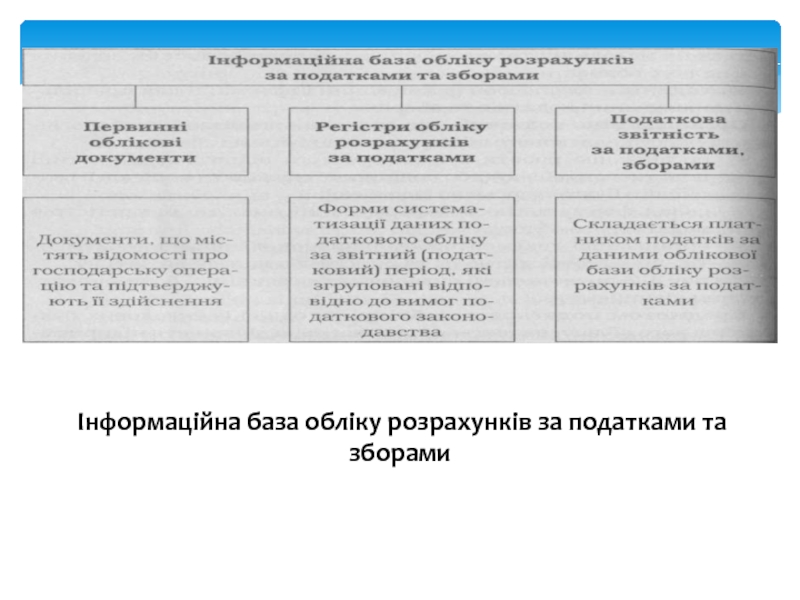

- 10. Інформаційна база обліку розрахунків за податками та зборами

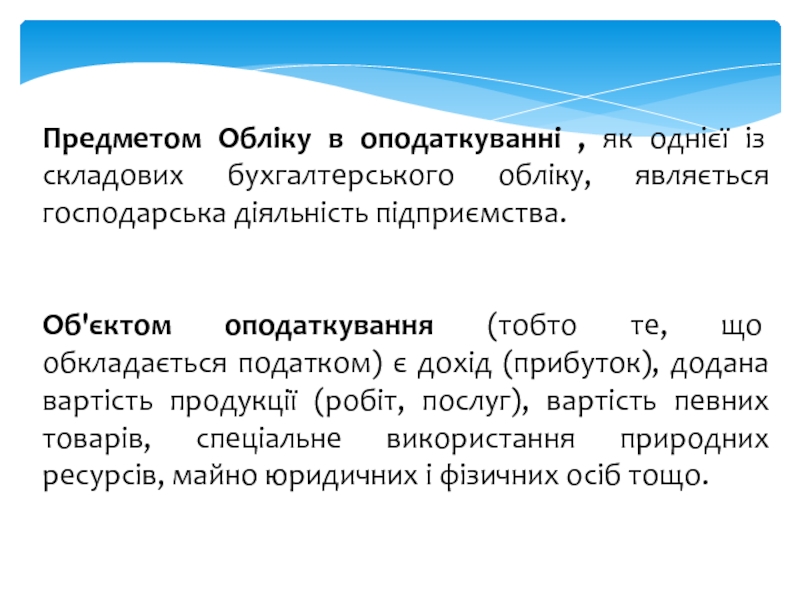

- 11. Предметом Обліку в оподаткуванні , як однієї

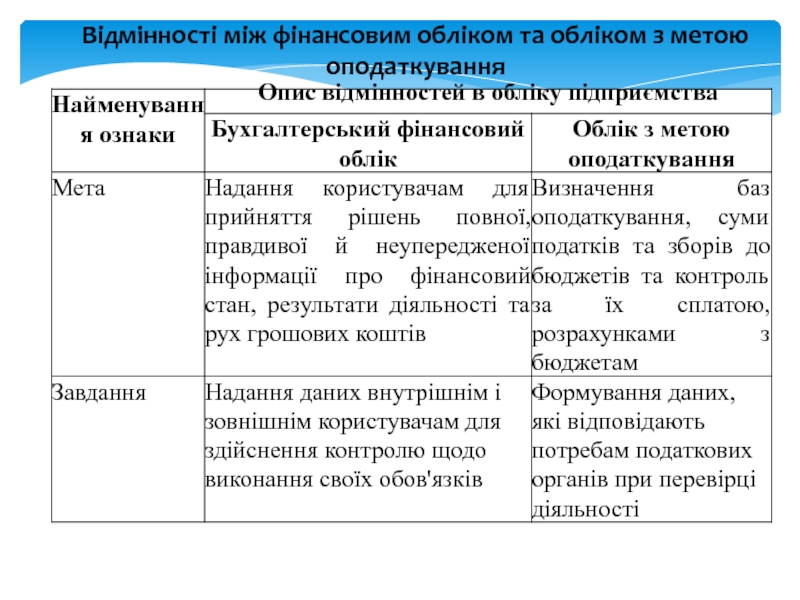

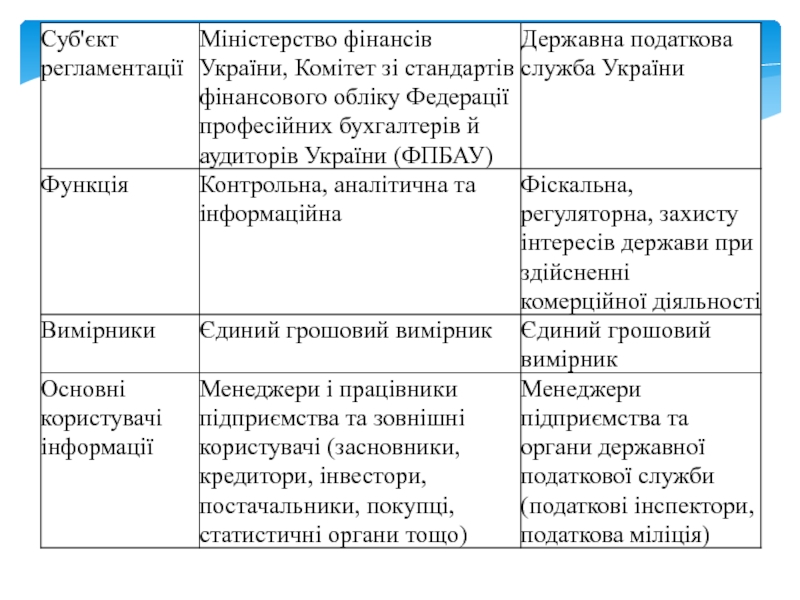

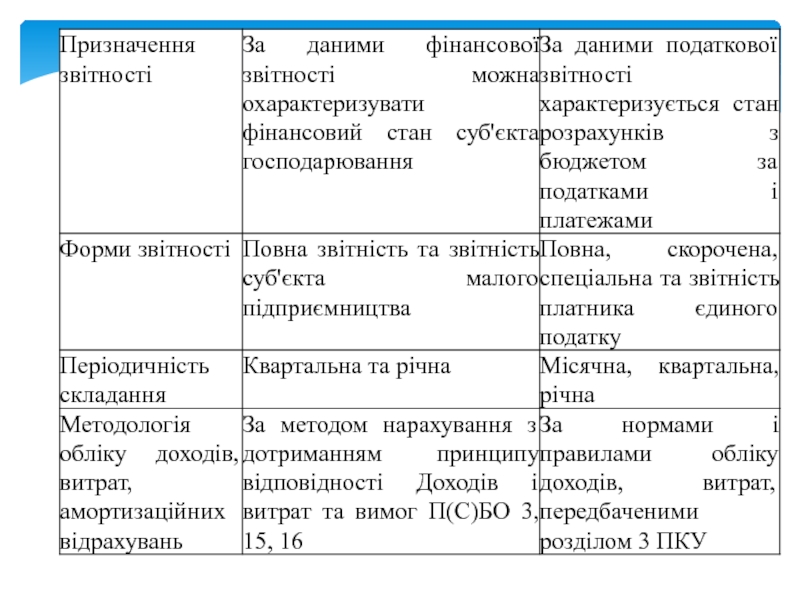

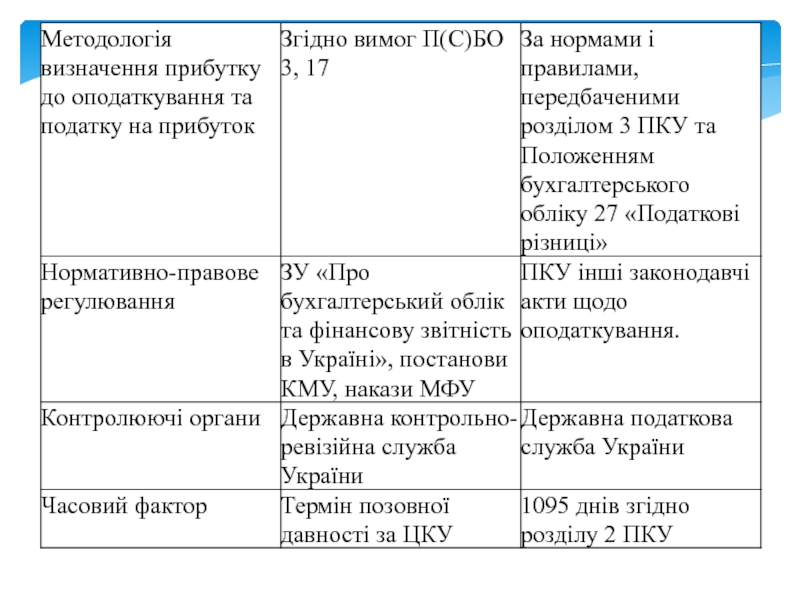

- 12. Відмінності між фінансовим обліком та обліком з метою оподаткування

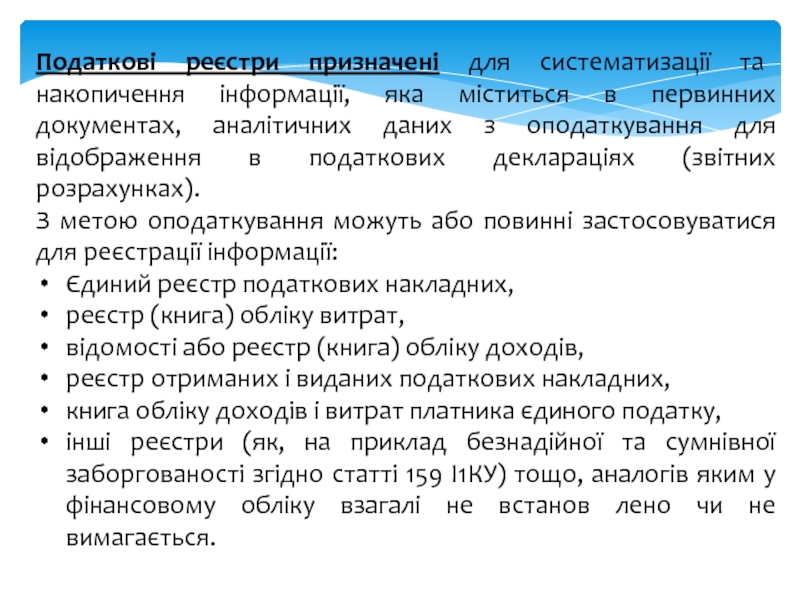

- 16. Податкові реєстри призначені для систематизації та накопичення

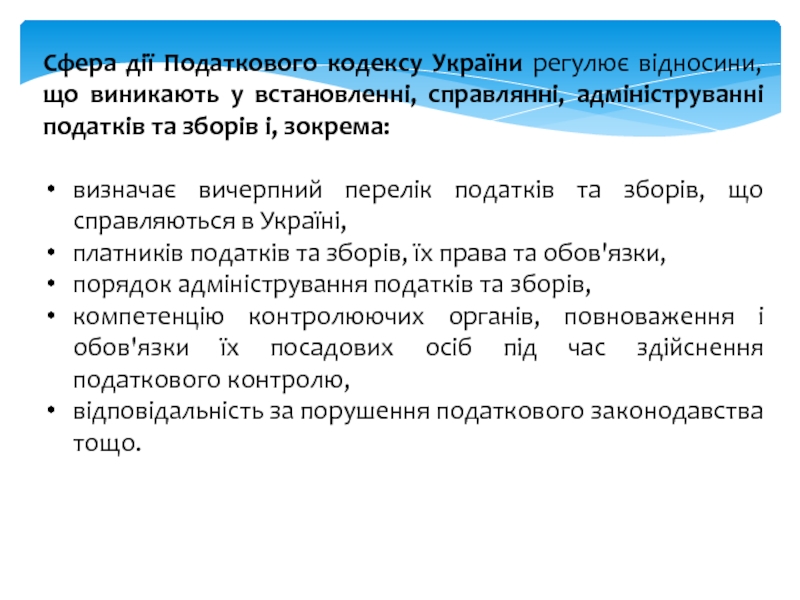

- 17. Сфера дії Податкового кодексу України регулює відносини,

- 18. Податкові періоди та строки сплати податків

- 19. Під час встановлення податку обов'язково визначаються такі

- 20. Платниками податків визнаються фізичні особи (резиденти і

- 21. База оподаткування - це фізичний, вартісний чи

- 22. Строком сплати податку та збору визнається період,

- 24. До загальнодержавних належать податки та

- 25. До загальнодержавних податків належать: податок

- 26. До місцевих податків належать: податок

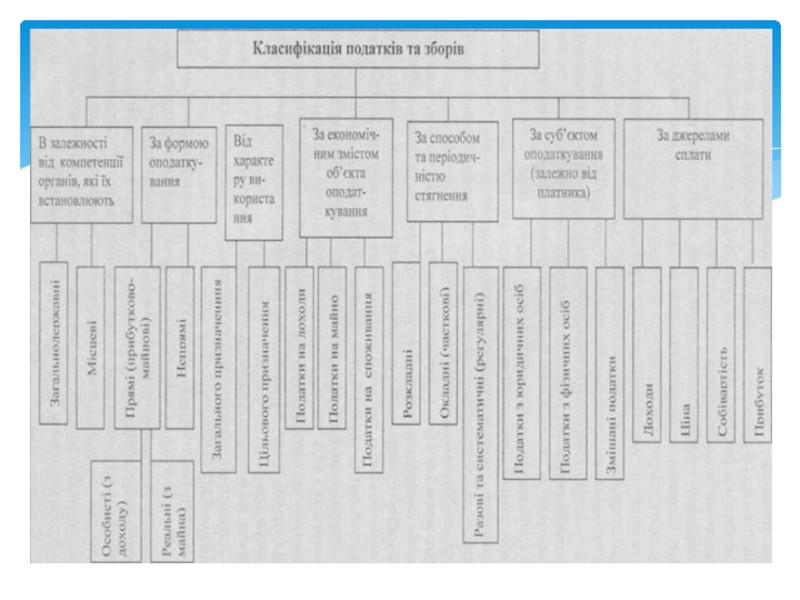

- 27. За формою оподаткування податки поділяються на прямі

- 28. 2. За економічним змістом об'єкта оподаткування податки

- 29. 3. За джерелом сплати податки поділяються на

- 30. Для ведення синтетичного обліку заборгованості (зобов'язань) за

- 31. Відповідність і взаємозв'язок між рахунками бухгалтерського обліку

- 33. Штрафна санкція (фінансова санкція, штраф) - плата

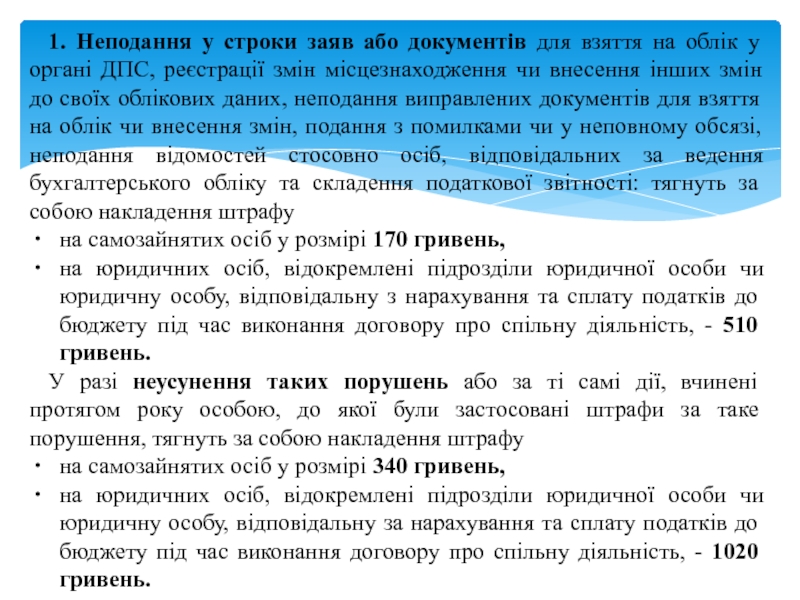

- 34. 1. Неподання у строки заяв або документів

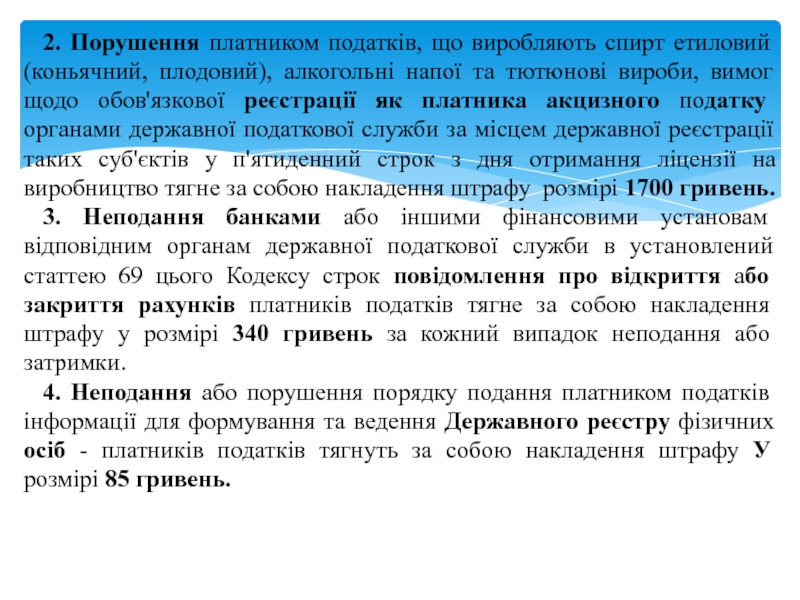

- 35. 2. Порушення платником податків, що виробляють спирт

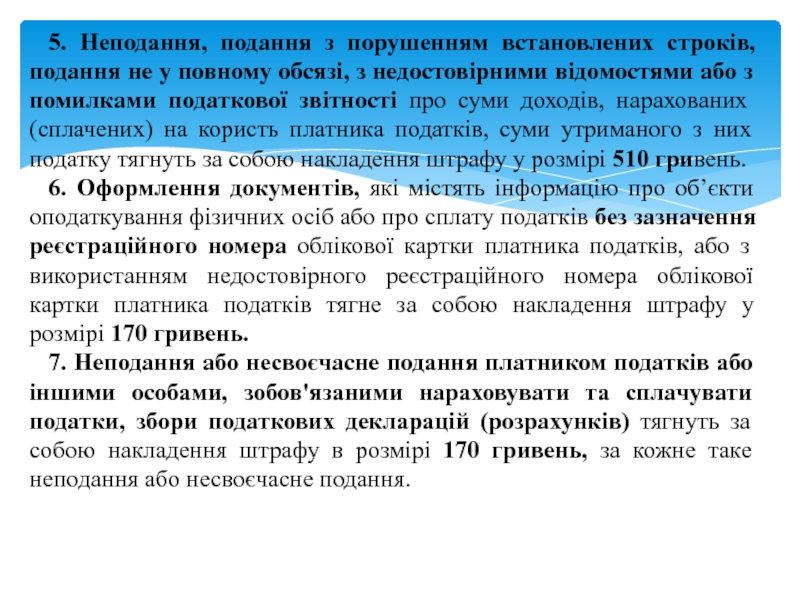

- 36. 5. Неподання, подання з порушенням встановлених строків,

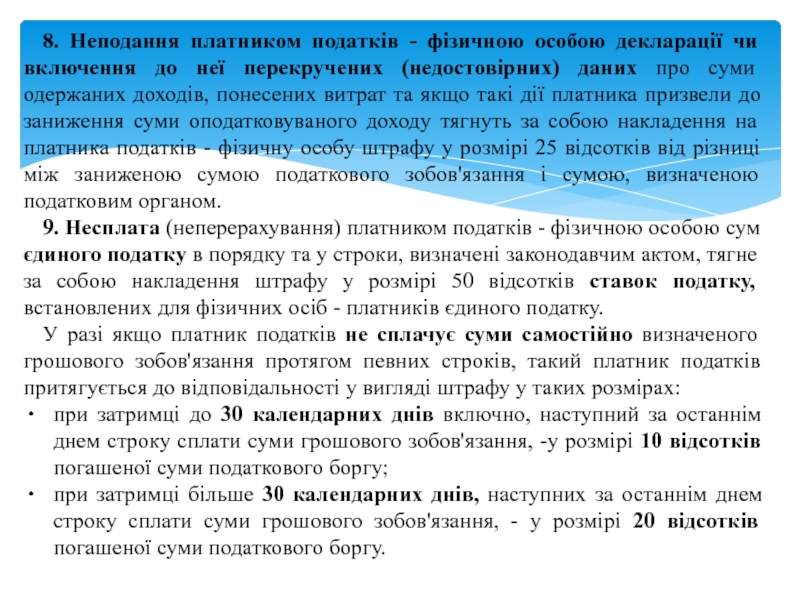

- 37. 8. Неподання платником податків - фізичною особою

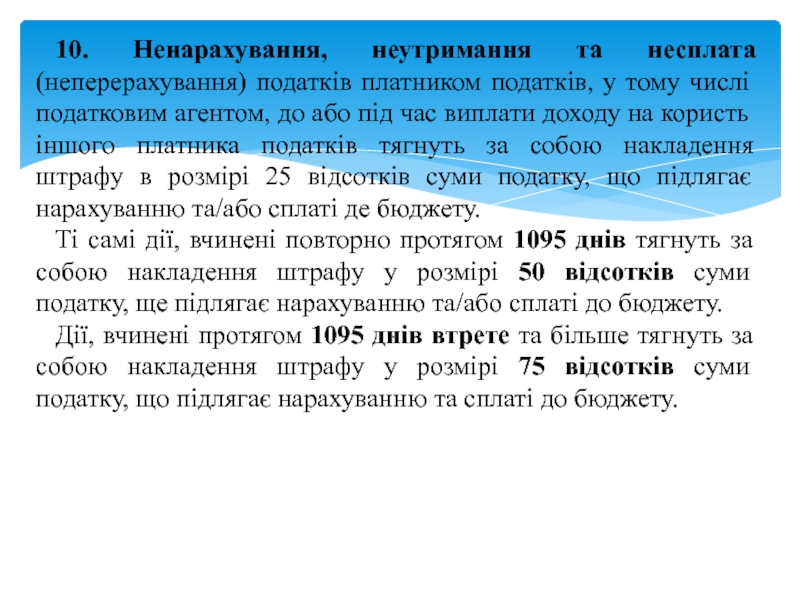

- 38. 10. Ненарахування, неутримання та несплата (неперерахування) податків

- 39. Пеня - це сума коштів у вигляді

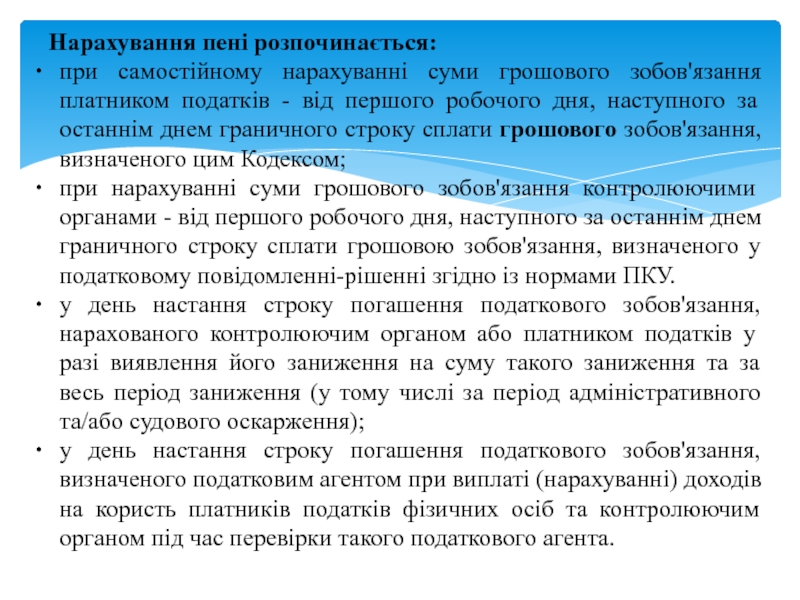

- 40. Нарахування пені розпочинається: при самостійному нарахуванні суми

- 41. Нарахування пені закінчується: у день зарахування коштів

- 42. У разі часткового погашення податкового боргу сума

Слайд 2Облік в оподаткуванні - це система групування інформації визначення податкової бази

за податками та зборами на підставі первинних документів, згрупованих в відповідності з порядком, передбаченим діючим податковим законодавством.

Система Обліку в оподаткуванні - це система, яка надає інформацію державним податковим органам та керівництву підприємства про порядок нарахування та сплати податкових платежів.

Система Обліку в оподаткуванні - це система, яка надає інформацію державним податковим органам та керівництву підприємства про порядок нарахування та сплати податкових платежів.

Слайд 3Рис. 1. Структура нормативно-правового регулювання обліку і звітності в оподаткуванні підприємств

в Україні

Слайд 4Національна концепція розвитку системи Обліку в оподаткуванні повинна базуватись на таких

принципах:

обов'язковість ведення обліку в оподаткуванні , що випливає з класичних принципів побудови системи оподаткування в цілому, визначених Податковим кодексом України;

гармонізація бухгалтерського та Обліку в оподаткуванні полягає в забезпеченні балансу інтересів широкого спектра користувачів звітності. Методика розрахунків податкових сум та документальне оформлення податкових відносин мають базуватись на основах класичного бухгалтерського обліку, а не навпаки;

правова взаємоузгодженість систем бухгалтерського та обліку в оподаткуванні , який передбачає, що норми податкового законодавства повинні знаходити відображення в правилах бухгалтерського обліку, і навпаки;

обов'язковість ведення обліку в оподаткуванні , що випливає з класичних принципів побудови системи оподаткування в цілому, визначених Податковим кодексом України;

гармонізація бухгалтерського та Обліку в оподаткуванні полягає в забезпеченні балансу інтересів широкого спектра користувачів звітності. Методика розрахунків податкових сум та документальне оформлення податкових відносин мають базуватись на основах класичного бухгалтерського обліку, а не навпаки;

правова взаємоузгодженість систем бухгалтерського та обліку в оподаткуванні , який передбачає, що норми податкового законодавства повинні знаходити відображення в правилах бухгалтерського обліку, і навпаки;

Слайд 5прозорість та стабільність при удосконаленні системи Обліку в оподаткуванні випливає з

того, що Облік в оподаткуванні на сучасному етапі призводить до ускладнення систем обліку на підприємствах. Існуюча податкова методика розрахунку результатів господарювання суб'єктів господарювання ускладнює процедуру розрахунку податкових зобов'язань. Крім того, часта зміна і впровадження додаткових облікових процедур потребує від платників податків збільшення штату працівників і витрат на оплату праці;

послідовність та регулярність застосування норм і правил оподаткування - Облік в оподаткуванні повинен здійснюватись платниками податків самостійно, тобто облікові процедури повинні реалізовуватись послідовно і регулярно від одного податкового періоду від іншого; документування - підставою запису в регістрах Обліку в оподаткуванні є наявність первинних документів, якими оформляються відповідні факти фінансової діяльності суб'єктів господарювання;

послідовність та регулярність застосування норм і правил оподаткування - Облік в оподаткуванні повинен здійснюватись платниками податків самостійно, тобто облікові процедури повинні реалізовуватись послідовно і регулярно від одного податкового періоду від іншого; документування - підставою запису в регістрах Обліку в оподаткуванні є наявність первинних документів, якими оформляються відповідні факти фінансової діяльності суб'єктів господарювання;

Слайд 6вартісне вимірювання - вимірювання та узагальнення всіх господарських операцій підприємства у

його фінансовій звітності здійснюються в єдиній грошовій оцінці;

збалансованість інтересів платників податків і держави - недопущення переважання контрольної та фіскальної функцій податків над усіма іншими, оскільки це призводить до ігнорування державою інтересів суб'єктів господарювання та водночас запобігання завищенню витрат та заниженню доходів підприємств з метою мінімізації податкових зобов'язань.

збалансованість інтересів платників податків і держави - недопущення переважання контрольної та фіскальної функцій податків над усіма іншими, оскільки це призводить до ігнорування державою інтересів суб'єктів господарювання та водночас запобігання завищенню витрат та заниженню доходів підприємств з метою мінімізації податкових зобов'язань.

Слайд 7Облік в оподаткуванні ведеться з метою формування повної та достовірної інформації

про порядок обліку господарських операцій що були проведені платником протягом звітного періоду з метою оподаткування, а також забезпечення інформацією внутрішніх та зовнішніх користувачів для контролю за вірністю нарахування,! повнотою та своєчасністю перерахування податків до відповідний бюджетів.

Слайд 8Головне завдання Обліку в оподаткуванні - сформувати повну та достовірну інформацію

про те, як врахована для цілей оподаткування господарська операція.

Порядок ведення Обліку в оподаткуванні встановлюється Податковим кодексом України та наказом про облікову політику.

Порядок ведення Обліку в оподаткуванні встановлюється Податковим кодексом України та наказом про облікову політику.

Слайд 9Вся сукупність питань облікової політики для цілей оподаткування поділяється на методичні

та організаційно-технічні способи ведення обліку в оподаткуванні.

Методичні - це способи формування інформації для правильного нарахування податків та зборів.

Організаційно-технічні - це способи організації технологічного процесу податкового обліку, які визначають:

організацію роботи бухгалтерського підрозділу в частині Обліку в оподаткуванні (або податкової служби та порядок її взаємодії з бухгалтерською службою);

склад, форму та способи формування аналітичних регістрів податкового обліку;

організацію документообігу, порядок зберігання документів, податкової звітності та регістрів податкового обліку.

Методичні - це способи формування інформації для правильного нарахування податків та зборів.

Організаційно-технічні - це способи організації технологічного процесу податкового обліку, які визначають:

організацію роботи бухгалтерського підрозділу в частині Обліку в оподаткуванні (або податкової служби та порядок її взаємодії з бухгалтерською службою);

склад, форму та способи формування аналітичних регістрів податкового обліку;

організацію документообігу, порядок зберігання документів, податкової звітності та регістрів податкового обліку.

Слайд 11Предметом Обліку в оподаткуванні , як однієї із складових бухгалтерського обліку,

являється господарська діяльність підприємства.

Об'єктом оподаткування (тобто те, що обкладається податком) є дохід (прибуток), додана вартість продукції (робіт, послуг), вартість певних товарів, спеціальне використання природних ресурсів, майно юридичних і фізичних осіб тощо.

Об'єктом оподаткування (тобто те, що обкладається податком) є дохід (прибуток), додана вартість продукції (робіт, послуг), вартість певних товарів, спеціальне використання природних ресурсів, майно юридичних і фізичних осіб тощо.

Слайд 16Податкові реєстри призначені для систематизації та накопичення інформації, яка міститься в

первинних документах, аналітичних даних з оподаткування для відображення в податкових деклараціях (звітних розрахунках).

З метою оподаткування можуть або повинні застосовуватися для реєстрації інформації:

Єдиний реєстр податкових накладних,

реєстр (книга) обліку витрат,

відомості або реєстр (книга) обліку доходів,

реєстр отриманих і виданих податкових накладних,

книга обліку доходів і витрат платника єдиного податку,

інші реєстри (як, на приклад безнадійної та сумнівної заборгованості згідно статті 159 І1КУ) тощо, аналогів яким у фінансовому обліку взагалі не встанов лено чи не вимагається.

З метою оподаткування можуть або повинні застосовуватися для реєстрації інформації:

Єдиний реєстр податкових накладних,

реєстр (книга) обліку витрат,

відомості або реєстр (книга) обліку доходів,

реєстр отриманих і виданих податкових накладних,

книга обліку доходів і витрат платника єдиного податку,

інші реєстри (як, на приклад безнадійної та сумнівної заборгованості згідно статті 159 І1КУ) тощо, аналогів яким у фінансовому обліку взагалі не встанов лено чи не вимагається.

Слайд 17Сфера дії Податкового кодексу України регулює відносини, що виникають у встановленні,

справлянні, адмініструванні податків та зборів і, зокрема:

визначає вичерпний перелік податків та зборів, що справляються в Україні,

платників податків та зборів, їх права та обов'язки,

порядок адміністрування податків та зборів,

компетенцію контролюючих органів, повноваження і обов'язки їх посадових осіб під час здійснення податкового контролю,

відповідальність за порушення податкового законодавства тощо.

визначає вичерпний перелік податків та зборів, що справляються в Україні,

платників податків та зборів, їх права та обов'язки,

порядок адміністрування податків та зборів,

компетенцію контролюючих органів, повноваження і обов'язки їх посадових осіб під час здійснення податкового контролю,

відповідальність за порушення податкового законодавства тощо.

Слайд 18 Податкові періоди та строки сплати податків та зборів установлюються, виходячи

з необхідності забезпечення своєчасного надходження коштів до бюджетів, з урахуванням зручності виконання платником податкового обов'язку та зменшення витрат на адміністрування податків та зборів.

ПОДАТКОМ є обов'язковий, безумовний платіж до відповідного бюджету, що справляється з платників податку відповідно до податковго Кодексу.

ЗБОРОМ (ПЛАТОЮ, ВНЕСКОМ) є обов'язковий платіж до відповідного бюджету, що справляється з платників зборів, з умовою отримання ними спеціальної вигоди, у тому числі внаслідок вчинення на користь таких осіб державними органами, органами місцевого самоврядування, іншими уповноваженими органами та особами юридично значимих дій.

Сукупність загальнодержавних та місцевих податків та зборів, що справляються в установленому Податковим Кодексом порядку, становить ПОДАТКОВУ СИСТЕМУ УКРАЇНИ.

ПОДАТКОМ є обов'язковий, безумовний платіж до відповідного бюджету, що справляється з платників податку відповідно до податковго Кодексу.

ЗБОРОМ (ПЛАТОЮ, ВНЕСКОМ) є обов'язковий платіж до відповідного бюджету, що справляється з платників зборів, з умовою отримання ними спеціальної вигоди, у тому числі внаслідок вчинення на користь таких осіб державними органами, органами місцевого самоврядування, іншими уповноваженими органами та особами юридично значимих дій.

Сукупність загальнодержавних та місцевих податків та зборів, що справляються в установленому Податковим Кодексом порядку, становить ПОДАТКОВУ СИСТЕМУ УКРАЇНИ.

Слайд 19Під час встановлення податку обов'язково визначаються такі елементи:

платники податку;

об'єкт

оподаткування;

база оподаткування;

ставка податку;

порядок обчислення податку;

податковий період;

строк та порядок сплати податку;

строк та порядок подання звітності про обчислення і сплату податку.

база оподаткування;

ставка податку;

порядок обчислення податку;

податковий період;

строк та порядок сплати податку;

строк та порядок подання звітності про обчислення і сплату податку.

Слайд 20Платниками податків визнаються фізичні особи (резиденти і нерезиденти України), юридичні особи

(резиденти і нерезиденти України) та їх відокремлені підрозділи, які мають, одержують (передають) об'єкти оподаткування або провадять діяльність (операції), що є об'єктом оподаткування згідно з Податковим Кодексом або податковими законами, і на яких покладено обов'язок із сплати податків та зборів згідно з Податковим Кодексом.

Об'єктом оподаткування можуть бути майно, товари, дохід (прибуток) або його частина, обороти з реалізації товарів (робіт, послуг), операції з постачання товарів (робіт, послуг) та інші об'єкти, визначені податковим законодавством, з наявністю яких податкове законодавство пов'язує виникнення у платника податкового обов'язку.

Об'єктом оподаткування можуть бути майно, товари, дохід (прибуток) або його частина, обороти з реалізації товарів (робіт, послуг), операції з постачання товарів (робіт, послуг) та інші об'єкти, визначені податковим законодавством, з наявністю яких податкове законодавство пов'язує виникнення у платника податкового обов'язку.

Слайд 21База оподаткування - це фізичний, вартісний чи інший характерний вираз об'єкта

оподаткування, до якого застосовується податкова ставка і який використовується для визначення розміру податкового зобов'язання.

Одиницею виміру бази оподаткування визнається конкретна вартісна, фізична або інша характеристика бази оподаткування або її частини, щодо якої застосовується ставка податку.

Ставкою податку визнається розмір податкових нарахувань на (від) одиницю (одиниці) виміру бази оподаткування.

Податкова пільга - передбачене податковим та митним законодавством звільнення платника податків від обов'язку щодо нарахування та сплати податку та збору, сплата ним податку та збору в меншому розмірі за наявності підстав, визначених пунктом законодавством.

Одиницею виміру бази оподаткування визнається конкретна вартісна, фізична або інша характеристика бази оподаткування або її частини, щодо якої застосовується ставка податку.

Ставкою податку визнається розмір податкових нарахувань на (від) одиницю (одиниці) виміру бази оподаткування.

Податкова пільга - передбачене податковим та митним законодавством звільнення платника податків від обов'язку щодо нарахування та сплати податку та збору, сплата ним податку та збору в меншому розмірі за наявності підстав, визначених пунктом законодавством.

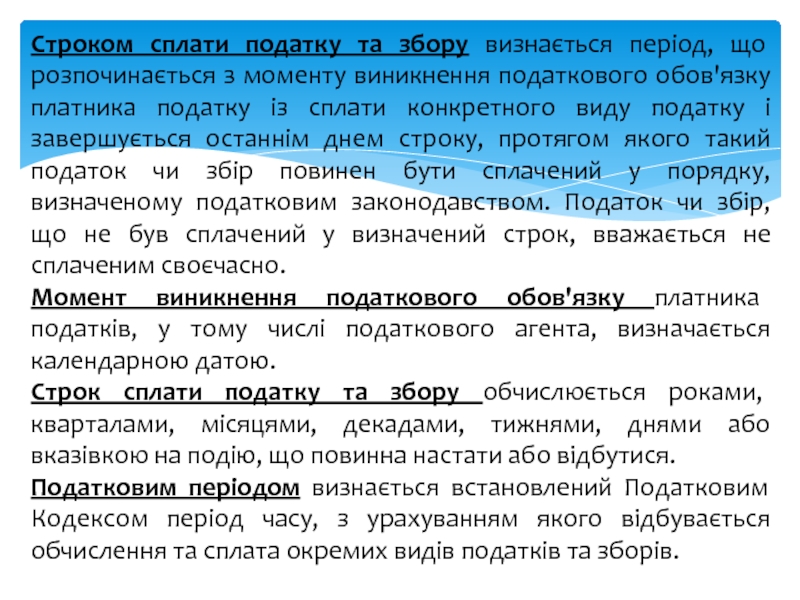

Слайд 22Строком сплати податку та збору визнається період, що розпочинається з моменту

виникнення податкового обов'язку платника податку із сплати конкретного виду податку і завершується останнім днем строку, протягом якого такий податок чи збір повинен бути сплачений у порядку, визначеному податковим законодавством. Податок чи збір, що не був сплачений у визначений строк, вважається не сплаченим своєчасно.

Момент виникнення податкового обов'язку платника податків, у тому числі податкового агента, визначається календарною датою.

Строк сплати податку та збору обчислюється роками, кварталами, місяцями, декадами, тижнями, днями або вказівкою на подію, що повинна настати або відбутися.

Податковим періодом визнається встановлений Податковим Кодексом період часу, з урахуванням якого відбувається обчислення та сплата окремих видів податків та зборів.

Момент виникнення податкового обов'язку платника податків, у тому числі податкового агента, визначається календарною датою.

Строк сплати податку та збору обчислюється роками, кварталами, місяцями, декадами, тижнями, днями або вказівкою на подію, що повинна настати або відбутися.

Податковим періодом визнається встановлений Податковим Кодексом період часу, з урахуванням якого відбувається обчислення та сплата окремих видів податків та зборів.

Слайд 24

До загальнодержавних належать податки та збори, що встановлені Податковим Кодексом і

є обов'язковими до сплати на усій території України, крім випадків, передбачених Податковим Кодексом.

До місцевих належать податки та збори, що встановлені відповідно до переліку і в межах граничних розмірів ставок, визначених Податковим Кодексом, рішеннями сільських, селищних і міських рад у межах їх повноважень, і є обов'язковими до сплати на території відповідних територіальних громад.

До місцевих належать податки та збори, що встановлені відповідно до переліку і в межах граничних розмірів ставок, визначених Податковим Кодексом, рішеннями сільських, селищних і міських рад у межах їх повноважень, і є обов'язковими до сплати на території відповідних територіальних громад.

Слайд 25До загальнодержавних податків належать:

податок на прибуток підприємств;

податок на

доходи фізичних осіб;

податок на додану вартість;

акцизний податок;

екологічний податок;

рентна плата;

мито.

податок на додану вартість;

акцизний податок;

екологічний податок;

рентна плата;

мито.

Слайд 26До місцевих податків належать:

податок на майно;

єдиний податок.

До місцевих зборів належать:

збір за місця для паркування транспортних засобів;

туристичний збір.

Місцеві ради обов’язково установлюють єдиний податок та податок на майно (в частині транспортного податку та плати за землю).

Слайд 27За формою оподаткування податки поділяються на

прямі і

непрямі.

Прямі податки встановлюються

відносно платників. їх розмір залежить від розміру об'єкта оподаткування. Кінцевим платником прямих податків є той, хто одержує дохід, володіє майном.

До прямих податків належать всі прибуткові та майнові податки (наприклад, податок з доходів фізичних осіб, податок на прибуток підприємств, плата (податок) за землю, тощо.

Непрямі податки встановлюються на окремі товари (роботи, послуги) і включаються до їх ціни. Кінцевими платниками непрямих податків є споживачі товарів (робіт, послуг), а самі податки включаються у вигляді надбавки до ціни на них. Непрямі податки ще називають податками на споживання.

Оскільки платниками непрямих податків є споживачі (покупці) і самі податки включаються до ціни товарів (робіт, послуг), то їх розмір для окремого платника податку прямо не залежить від одержаних ним доходів або наявного у нього майна.

До непрямих податків належать податок на додану вартість, акцизний податок, мито.

До прямих податків належать всі прибуткові та майнові податки (наприклад, податок з доходів фізичних осіб, податок на прибуток підприємств, плата (податок) за землю, тощо.

Непрямі податки встановлюються на окремі товари (роботи, послуги) і включаються до їх ціни. Кінцевими платниками непрямих податків є споживачі товарів (робіт, послуг), а самі податки включаються у вигляді надбавки до ціни на них. Непрямі податки ще називають податками на споживання.

Оскільки платниками непрямих податків є споживачі (покупці) і самі податки включаються до ціни товарів (робіт, послуг), то їх розмір для окремого платника податку прямо не залежить від одержаних ним доходів або наявного у нього майна.

До непрямих податків належать податок на додану вартість, акцизний податок, мито.

Слайд 282. За економічним змістом об'єкта оподаткування податки поділяються на:

прибуткові податки;

майнові

податки;

податки на споживання;

податки на різні дії.

Прибуткові податки стягуються з доходів (прибутків) фізичних та юридичних осіб.

Майнові податки застосовуються при оподаткуванні рухомого та нерухомого майна, а також на використання різних ресурсів землі, води, корисних копалин тощо.

Податки на споживання сплачуються не при одержанні доходів (прибутку), а при їх використанні.

Податки на різні дії стягуються за оформлення юридичних чи господарських актів, з фінансових операцій, реалізації продукції тощо.

податки на споживання;

податки на різні дії.

Прибуткові податки стягуються з доходів (прибутків) фізичних та юридичних осіб.

Майнові податки застосовуються при оподаткуванні рухомого та нерухомого майна, а також на використання різних ресурсів землі, води, корисних копалин тощо.

Податки на споживання сплачуються не при одержанні доходів (прибутку), а при їх використанні.

Податки на різні дії стягуються за оформлення юридичних чи господарських актів, з фінансових операцій, реалізації продукції тощо.

Слайд 293. За джерелом сплати податки поділяються на ті, які сплачуються за

рахунок

собівартості,

ціни,

доходу,

прибутку.

4. Залежно від суб’єкта платника податки поділяються на податки

юридичних,

фізичних осіб та

змішані податки, що передбачають платника чл^ичмих оіло і сх лиішаш ііидалііи, ш,юридичну і фізичну особу Цьому змішані податки можна розділити на:

а) податки, які обумовлені наявністю певних матеріальніих; благ (транспортні засоби, ділянка землі);

б) податки, що визначаються видом діяльності платників (податок на додану вартість, акцизний податок.

собівартості,

ціни,

доходу,

прибутку.

4. Залежно від суб’єкта платника податки поділяються на податки

юридичних,

фізичних осіб та

змішані податки, що передбачають платника чл^ичмих оіло і сх лиішаш ііидалііи, ш,юридичну і фізичну особу Цьому змішані податки можна розділити на:

а) податки, які обумовлені наявністю певних матеріальніих; благ (транспортні засоби, ділянка землі);

б) податки, що визначаються видом діяльності платників (податок на додану вартість, акцизний податок.

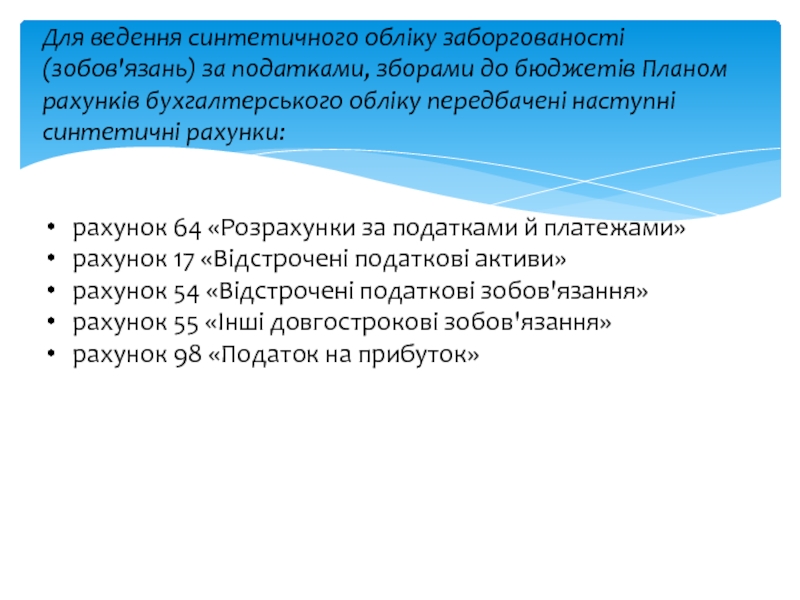

Слайд 30Для ведення синтетичного обліку заборгованості (зобов'язань) за податками, зборами до бюджетів

Планом рахунків бухгалтерського обліку передбачені наступні синтетичні рахунки:

рахунок 64 «Розрахунки за податками й платежами»

рахунок 17 «Відстрочені податкові активи»

рахунок 54 «Відстрочені податкові зобов'язання»

рахунок 55 «Інші довгострокові зобов'язання»

рахунок 98 «Податок на прибуток»

рахунок 64 «Розрахунки за податками й платежами»

рахунок 17 «Відстрочені податкові активи»

рахунок 54 «Відстрочені податкові зобов'язання»

рахунок 55 «Інші довгострокові зобов'язання»

рахунок 98 «Податок на прибуток»

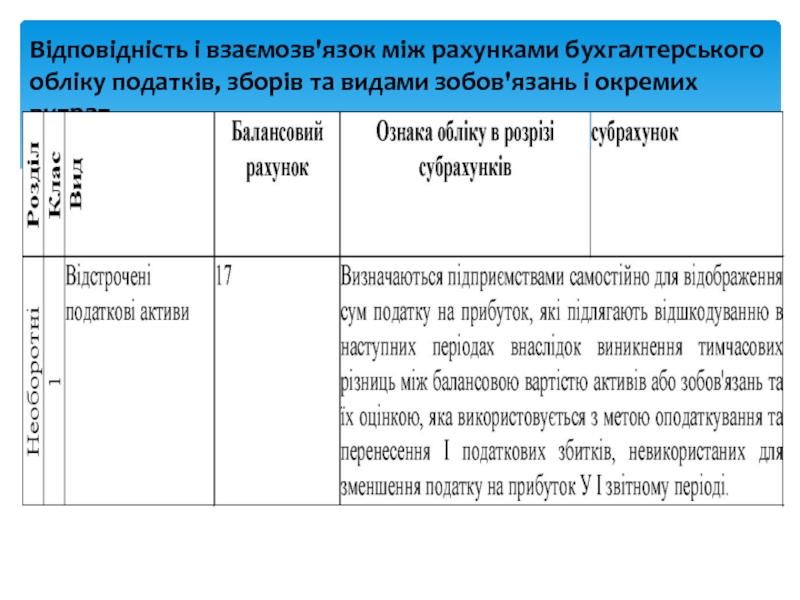

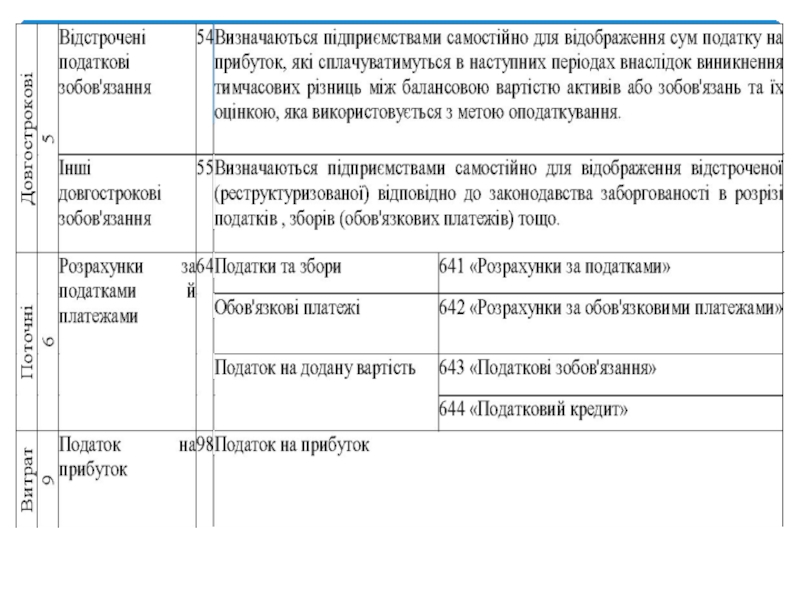

Слайд 31Відповідність і взаємозв'язок між рахунками бухгалтерського обліку податків, зборів та видами

зобов'язань і окремих витрат

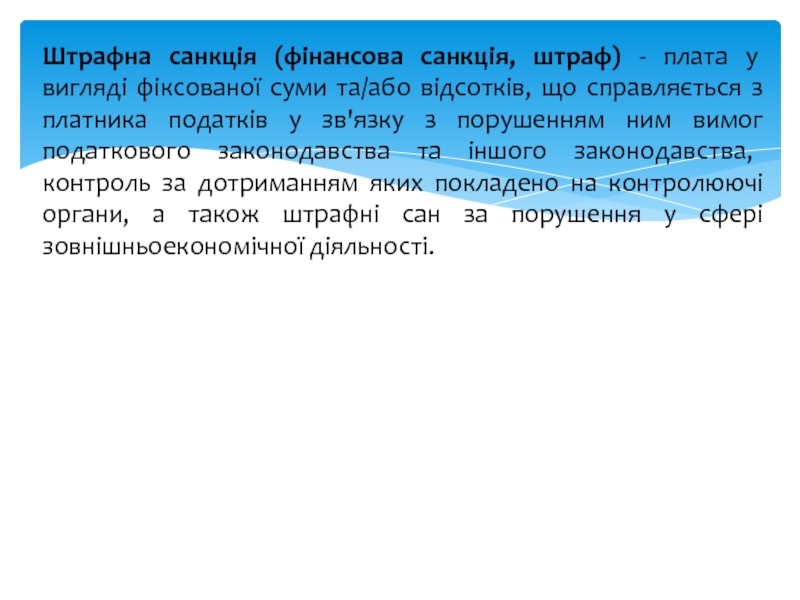

Слайд 33Штрафна санкція (фінансова санкція, штраф) - плата у вигляді фіксованої суми

та/або відсотків, що справляється з платника податків у зв'язку з порушенням ним вимог податкового законодавства та іншого законодавства, контроль за дотриманням яких покладено на контролюючі органи, а також штрафні сан за порушення у сфері зовнішньоекономічної діяльності.

Слайд 341. Неподання у строки заяв або документів для взяття на облік

у органі ДПС, реєстрації змін місцезнаходження чи внесення інших змін до своїх облікових даних, неподання виправлених документів для взяття на облік чи внесення змін, подання з помилками чи у неповному обсязі, неподання відомостей стосовно осіб, відповідальних за ведення бухгалтерського обліку та складення податкової звітності: тягнуть за собою накладення штрафу

на самозайнятих осіб у розмірі 170 гривень,

на юридичних осіб, відокремлені підрозділи юридичної особи чи юридичну особу, відповідальну з нарахування та сплату податків до бюджету під час виконання договору про спільну діяльність, - 510 гривень.

У разі неусунення таких порушень або за ті самі дії, вчинені протягом року особою, до якої були застосовані штрафи за таке порушення, тягнуть за собою накладення штрафу

на самозайнятих осіб у розмірі 340 гривень,

на юридичних осіб, відокремлені підрозділи юридичної особи чи юридичну особу, відповідальну за нарахування та сплату податків до бюджету під час виконання договору про спільну діяльність, - 1020 гривень.

на самозайнятих осіб у розмірі 170 гривень,

на юридичних осіб, відокремлені підрозділи юридичної особи чи юридичну особу, відповідальну з нарахування та сплату податків до бюджету під час виконання договору про спільну діяльність, - 510 гривень.

У разі неусунення таких порушень або за ті самі дії, вчинені протягом року особою, до якої були застосовані штрафи за таке порушення, тягнуть за собою накладення штрафу

на самозайнятих осіб у розмірі 340 гривень,

на юридичних осіб, відокремлені підрозділи юридичної особи чи юридичну особу, відповідальну за нарахування та сплату податків до бюджету під час виконання договору про спільну діяльність, - 1020 гривень.

Слайд 352. Порушення платником податків, що виробляють спирт етиловий (коньячний, плодовий), алкогольні

напої та тютюнові вироби, вимог щодо обов'язкової реєстрації як платника акцизного податку органами державної податкової служби за місцем державної реєстрації таких суб'єктів у п'ятиденний строк з дня отримання ліцензії на виробництво тягне за собою накладення штрафу розмірі 1700 гривень.

3. Неподання банками або іншими фінансовими установам відповідним органам державної податкової служби в установлений статтею 69 цього Кодексу строк повідомлення про відкриття або закриття рахунків платників податків тягне за собою накладення штрафу у розмірі 340 гривень за кожний випадок неподання або затримки.

4. Неподання або порушення порядку подання платником податків інформації для формування та ведення Державного реєстру фізичних осіб - платників податків тягнуть за собою накладення штрафу У розмірі 85 гривень.

3. Неподання банками або іншими фінансовими установам відповідним органам державної податкової служби в установлений статтею 69 цього Кодексу строк повідомлення про відкриття або закриття рахунків платників податків тягне за собою накладення штрафу у розмірі 340 гривень за кожний випадок неподання або затримки.

4. Неподання або порушення порядку подання платником податків інформації для формування та ведення Державного реєстру фізичних осіб - платників податків тягнуть за собою накладення штрафу У розмірі 85 гривень.

Слайд 365. Неподання, подання з порушенням встановлених строків, подання не у повному

обсязі, з недостовірними відомостями або з помилками податкової звітності про суми доходів, нарахованих (сплачених) на користь платника податків, суми утриманого з них податку тягнуть за собою накладення штрафу у розмірі 510 гривень.

6. Оформлення документів, які містять інформацію про об’єкти оподаткування фізичних осіб або про сплату податків без зазначення реєстраційного номера облікової картки платника податків, або з використанням недостовірного реєстраційного номера облікової картки платника податків тягне за собою накладення штрафу у розмірі 170 гривень.

7. Неподання або несвоєчасне подання платником податків або іншими особами, зобов'язаними нараховувати та сплачувати податки, збори податкових декларацій (розрахунків) тягнуть за собою накладення штрафу в розмірі 170 гривень, за кожне таке неподання або несвоєчасне подання.

6. Оформлення документів, які містять інформацію про об’єкти оподаткування фізичних осіб або про сплату податків без зазначення реєстраційного номера облікової картки платника податків, або з використанням недостовірного реєстраційного номера облікової картки платника податків тягне за собою накладення штрафу у розмірі 170 гривень.

7. Неподання або несвоєчасне подання платником податків або іншими особами, зобов'язаними нараховувати та сплачувати податки, збори податкових декларацій (розрахунків) тягнуть за собою накладення штрафу в розмірі 170 гривень, за кожне таке неподання або несвоєчасне подання.

Слайд 378. Неподання платником податків - фізичною особою декларації чи включення до

неї перекручених (недостовірних) даних про суми одержаних доходів, понесених витрат та якщо такі дії платника призвели до заниження суми оподатковуваного доходу тягнуть за собою накладення на платника податків - фізичну особу штрафу у розмірі 25 відсотків від різниці між заниженою сумою податкового зобов'язання і сумою, визначеною податковим органом.

9. Несплата (неперерахування) платником податків - фізичною особою сум єдиного податку в порядку та у строки, визначені законодавчим актом, тягне за собою накладення штрафу у розмірі 50 відсотків ставок податку, встановлених для фізичних осіб - платників єдиного податку.

У разі якщо платник податків не сплачує суми самостійно визначеного грошового зобов'язання протягом певних строків, такий платник податків притягується до відповідальності у вигляді штрафу у таких розмірах:

при затримці до 30 календарних днів включно, наступний за останнім днем строку сплати суми грошового зобов'язання, -у розмірі 10 відсотків погашеної суми податкового боргу;

при затримці більше 30 календарних днів, наступних за останнім днем строку сплати суми грошового зобов'язання, - у розмірі 20 відсотків погашеної суми податкового боргу.

9. Несплата (неперерахування) платником податків - фізичною особою сум єдиного податку в порядку та у строки, визначені законодавчим актом, тягне за собою накладення штрафу у розмірі 50 відсотків ставок податку, встановлених для фізичних осіб - платників єдиного податку.

У разі якщо платник податків не сплачує суми самостійно визначеного грошового зобов'язання протягом певних строків, такий платник податків притягується до відповідальності у вигляді штрафу у таких розмірах:

при затримці до 30 календарних днів включно, наступний за останнім днем строку сплати суми грошового зобов'язання, -у розмірі 10 відсотків погашеної суми податкового боргу;

при затримці більше 30 календарних днів, наступних за останнім днем строку сплати суми грошового зобов'язання, - у розмірі 20 відсотків погашеної суми податкового боргу.

Слайд 3810. Ненарахування, неутримання та несплата (неперерахування) податків платником податків, у тому

числі податковим агентом, до або під час виплати доходу на користь іншого платника податків тягнуть за собою накладення штрафу в розмірі 25 відсотків суми податку, що підлягає нарахуванню та/або сплаті де бюджету.

Ті самі дії, вчинені повторно протягом 1095 днів тягнуть за собою накладення штрафу у розмірі 50 відсотків суми податку, ще підлягає нарахуванню та/або сплаті до бюджету.

Дії, вчинені протягом 1095 днів втрете та більше тягнуть за собою накладення штрафу у розмірі 75 відсотків суми податку, що підлягає нарахуванню та сплаті до бюджету.

Ті самі дії, вчинені повторно протягом 1095 днів тягнуть за собою накладення штрафу у розмірі 50 відсотків суми податку, ще підлягає нарахуванню та/або сплаті до бюджету.

Дії, вчинені протягом 1095 днів втрете та більше тягнуть за собою накладення штрафу у розмірі 75 відсотків суми податку, що підлягає нарахуванню та сплаті до бюджету.

Слайд 39Пеня - це сума коштів у вигляді відсотків, нарахованих на суми

грошових зобов'язань, не сплачених у встановлені законодавством строки.

Пеня нараховується після закінчення встановлених Податковим кодексом України строків погашення узгодженого грошового зобов'язання на суму податкового боргу нараховується пеня.

Пеня нараховується після закінчення встановлених Податковим кодексом України строків погашення узгодженого грошового зобов'язання на суму податкового боргу нараховується пеня.

Слайд 40Нарахування пені розпочинається:

при самостійному нарахуванні суми грошового зобов'язання платником податків -

від першого робочого дня, наступного за останнім днем граничного строку сплати грошового зобов'язання, визначеного цим Кодексом;

при нарахуванні суми грошового зобов'язання контролюючими органами - від першого робочого дня, наступного за останнім днем граничного строку сплати грошовою зобов'язання, визначеного у податковому повідомленні-рішенні згідно із нормами ПКУ.

у день настання строку погашення податкового зобов'язання, нарахованого контролюючим органом або платником податків у разі виявлення його заниження на суму такого заниження та за весь період заниження (у тому числі за період адміністративного та/або судового оскарження);

у день настання строку погашення податкового зобов'язання, визначеного податковим агентом при виплаті (нарахуванні) доходів на користь платників податків фізичних осіб та контролюючим органом під час перевірки такого податкового агента.

при нарахуванні суми грошового зобов'язання контролюючими органами - від першого робочого дня, наступного за останнім днем граничного строку сплати грошовою зобов'язання, визначеного у податковому повідомленні-рішенні згідно із нормами ПКУ.

у день настання строку погашення податкового зобов'язання, нарахованого контролюючим органом або платником податків у разі виявлення його заниження на суму такого заниження та за весь період заниження (у тому числі за період адміністративного та/або судового оскарження);

у день настання строку погашення податкового зобов'язання, визначеного податковим агентом при виплаті (нарахуванні) доходів на користь платників податків фізичних осіб та контролюючим органом під час перевірки такого податкового агента.

Слайд 41Нарахування пені закінчується:

у день зарахування коштів на відповідний рахунок Державного казначейства

України та/або в інших випадках погашення податкового боргу та/або грошових зобов'язань;

у день проведення взаєморозрахунків непогашених зустрічних грошових зобов'язань відповідного бюджету перед таким платником податків;

у день запровадження мораторію на задоволення вимог кредиторів (при винесенні відповідної ухвали суду у справі про банкрутство або прийнятті відповідного рішення Національним банком України);

при прийнятті рішення щодо скасування або списання суми податкового боргу (його частини).

у день проведення взаєморозрахунків непогашених зустрічних грошових зобов'язань відповідного бюджету перед таким платником податків;

у день запровадження мораторію на задоволення вимог кредиторів (при винесенні відповідної ухвали суду у справі про банкрутство або прийнятті відповідного рішення Національним банком України);

при прийнятті рішення щодо скасування або списання суми податкового боргу (його частини).

Слайд 42У разі часткового погашення податкового боргу сума такої частки визначається з

урахуванням пені, нарахованої на таку частку.

Пеня нараховується на суму податкового боргу (включаючи суму штрафних санкцій за їх наявності та без урахування суми пені) із розрахунку 120 відсотків річних облікової ставки Національного банку України, діючої на день виникнення такого податкового боргу або на день його (його частини) погашення, залежно від того, яка з величин таких ставок є більшою, за кожний календарний день прострочення у його сплаті.

Пеня нараховується на суму податкового боргу (включаючи суму штрафних санкцій за їх наявності та без урахування суми пені) із розрахунку 120 відсотків річних облікової ставки Національного банку України, діючої на день виникнення такого податкового боргу або на день його (його частини) погашення, залежно від того, яка з величин таких ставок є більшою, за кожний календарний день прострочення у його сплаті.