- Главная

- Разное

- Дизайн

- Бизнес и предпринимательство

- Аналитика

- Образование

- Развлечения

- Красота и здоровье

- Финансы

- Государство

- Путешествия

- Спорт

- Недвижимость

- Армия

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Налоговый контроль в РФ. Понятие и значение налогового контроля презентация

Содержание

- 1. Налоговый контроль в РФ. Понятие и значение налогового контроля

- 2. Понятие и значение налогового контроля Налоговый

- 4. Целью налогового контроля является предупреждение и выявление налоговых

- 5. Субъектами налогового контроля являются налоговые органы, органы

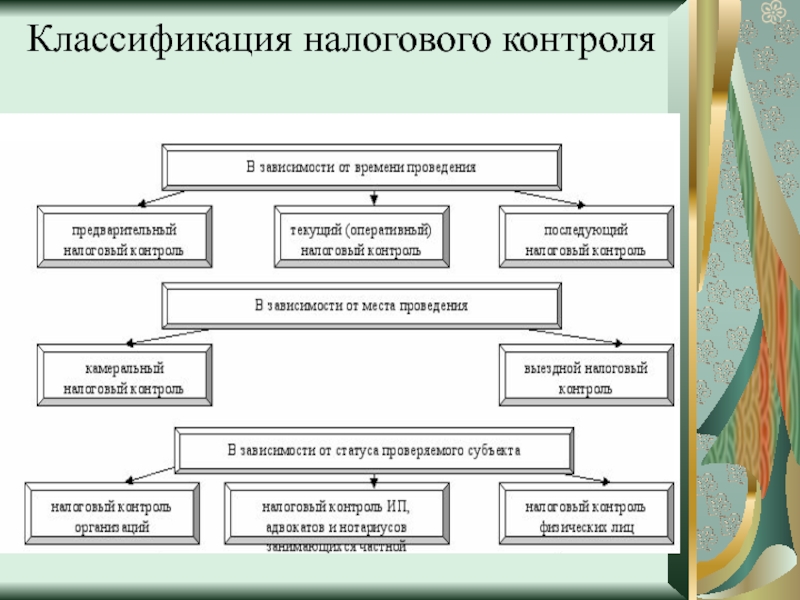

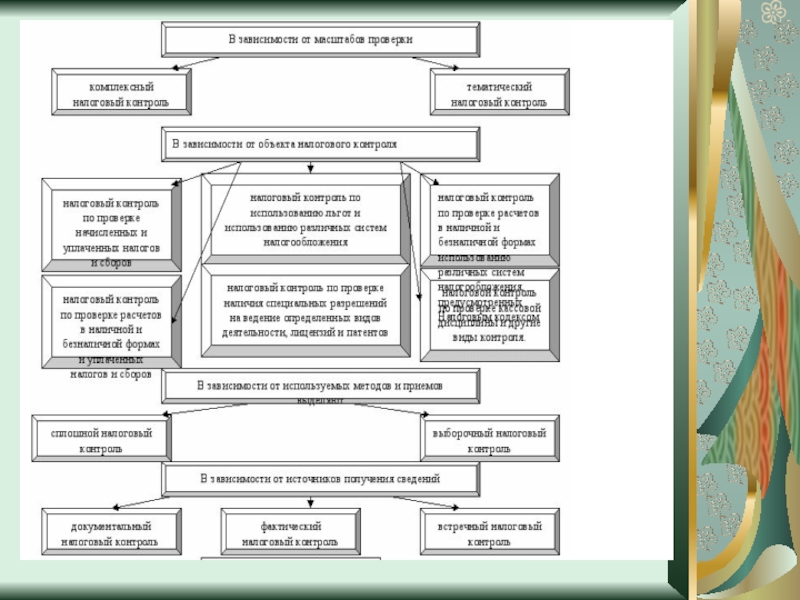

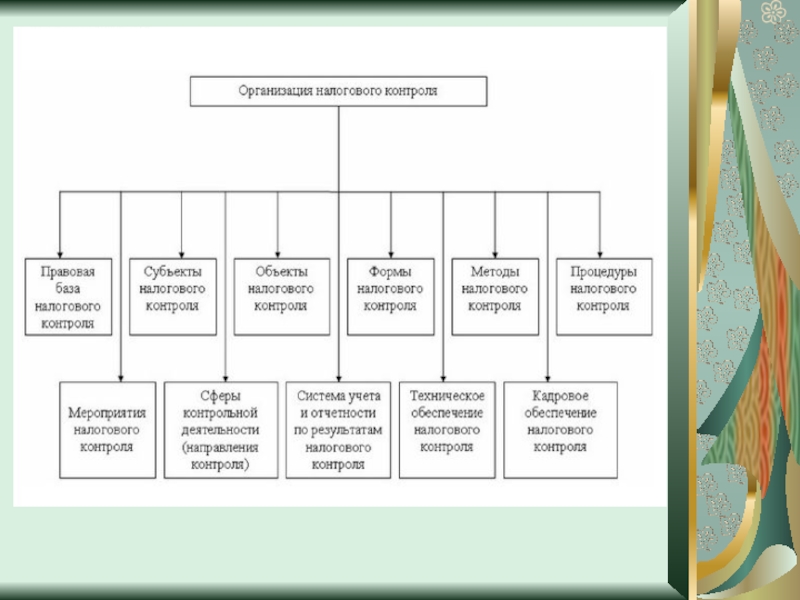

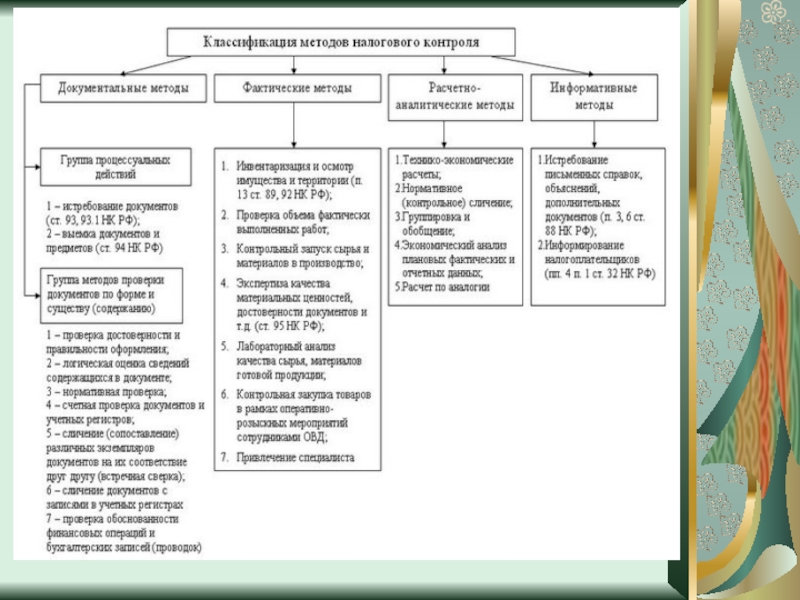

- 6. Классификация налогового контроля

- 8. В соответствии со ст.82 НК РФ налоговый

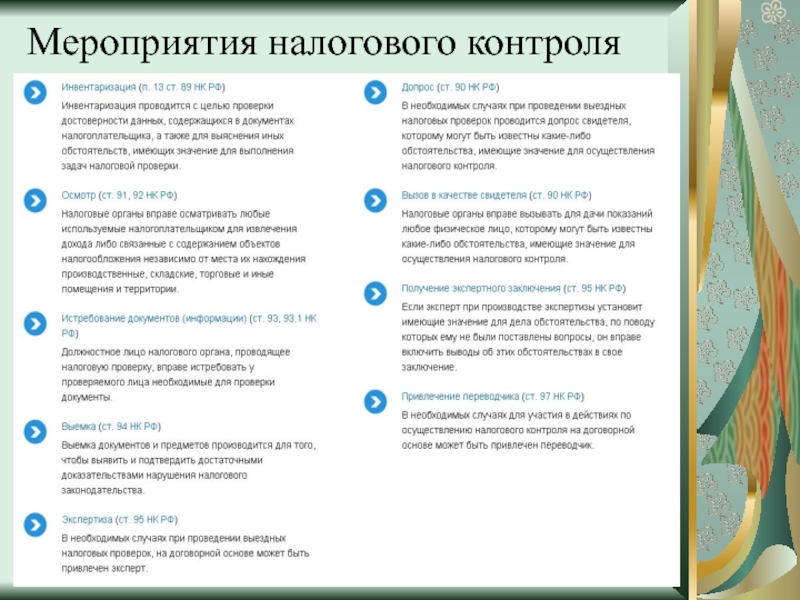

- 10. Мероприятия налогового контроля

- 12. Камеральные проверки Камеральная налоговая проверка – это

- 13. ПОРЯДОК И СРОКИ ПРОВЕДЕНИЯ КАМЕРАЛЬНОЙ ПРОВЕРКИ

- 14. ВОЗМОЖНЫЕ ДЕЙСТВИЯ НАЛОГОВОГО ОРГАНА ПРИ ПРОВЕДЕНИИ КАМЕРАЛЬНОЙ ПРОВЕРКИ

- 15. Выездные налоговые проверки Выездная налоговая

- 16. Выездная проверка налогоплательщика проводится в течение 2 месяцев

- 17. Срок проведения выездной налоговой проверки исчисляется со

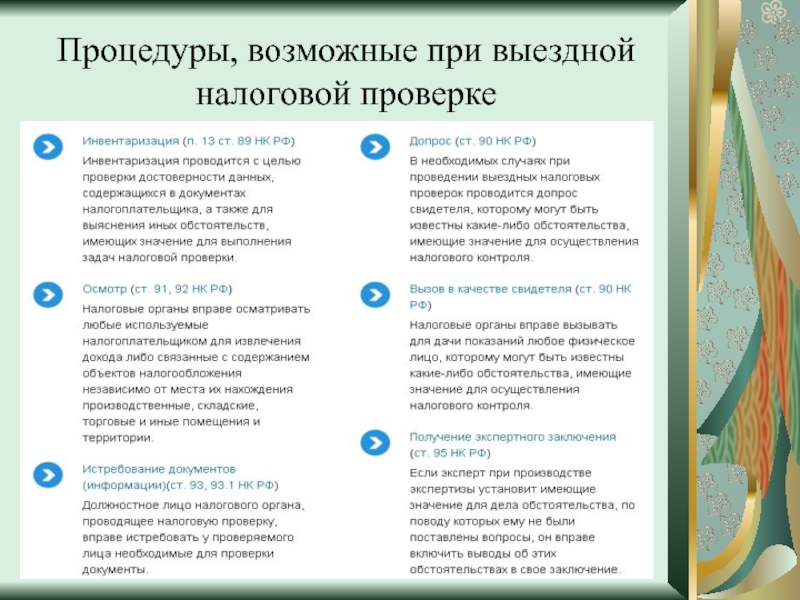

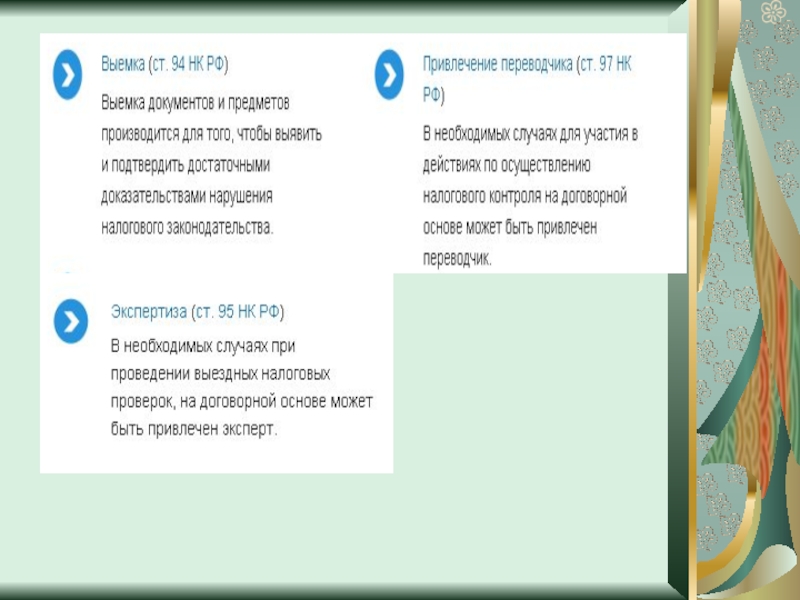

- 18. Процедуры, возможные при выездной налоговой проверке

- 20. Валютный контроль Федеральная налоговая служба и

- 21. Друге виды контроля, осуществляемые ФНС Контроль за

Слайд 2Понятие и значение налогового контроля

Налоговый контроль является составной частью финансового и

одним из видов государственного контроля. В Российской Федерации государственный финансовый контроль включает в себя контроль за исполнением федерального бюджета и бюджетов федеральных внебюджетных фондов, организацией денежного обращения, использованием кредитных ресурсов, состоянием государственного внутреннего и внешнего долга, государственных резервов, предоставлением финансовых и налоговых льгот и преимуществ.

В широком смысле налоговый контроль – это совокупность мер государственного регулирования, обеспечивающих в целях осуществления эффективной государственной финансовой политики экономическую безопасность Российской Федерации и соблюдение государственных и муниципальных фискальных интересов.

В узком смысле налоговый контроль – это контроль государства в лице компетентных органов за законностью и целесообразностью действий в процессе введения, уплаты или взимания налогов и сборов.

В широком смысле налоговый контроль – это совокупность мер государственного регулирования, обеспечивающих в целях осуществления эффективной государственной финансовой политики экономическую безопасность Российской Федерации и соблюдение государственных и муниципальных фискальных интересов.

В узком смысле налоговый контроль – это контроль государства в лице компетентных органов за законностью и целесообразностью действий в процессе введения, уплаты или взимания налогов и сборов.

Слайд 4Целью налогового контроля является предупреждение и выявление налоговых правонарушений (в том числе

налоговых преступлений), а также привлечение к ответственности лиц, нарушивших налоговое законодательство.

Налоговый контроль (как и контроль вообще) представляет собой специальный способ обеспечения законности в налоговом праве и осуществляется на всех стадиях финансово-хозяйственной деятельности налогообязанных лиц.

Объектами налогового контроля являются движение денежных средств в процессе аккумулирования публичных денежных фондов, а также материальные, трудовые и иные ресурсы налогоплательщиков.

Предметом налогового контроля выступают валютные и кассовые операции, сметы предприятий, налоговые декларации, использование налоговых льгот, бухгалтерская документация и т. д.

Налоговый контроль (как и контроль вообще) представляет собой специальный способ обеспечения законности в налоговом праве и осуществляется на всех стадиях финансово-хозяйственной деятельности налогообязанных лиц.

Объектами налогового контроля являются движение денежных средств в процессе аккумулирования публичных денежных фондов, а также материальные, трудовые и иные ресурсы налогоплательщиков.

Предметом налогового контроля выступают валютные и кассовые операции, сметы предприятий, налоговые декларации, использование налоговых льгот, бухгалтерская документация и т. д.

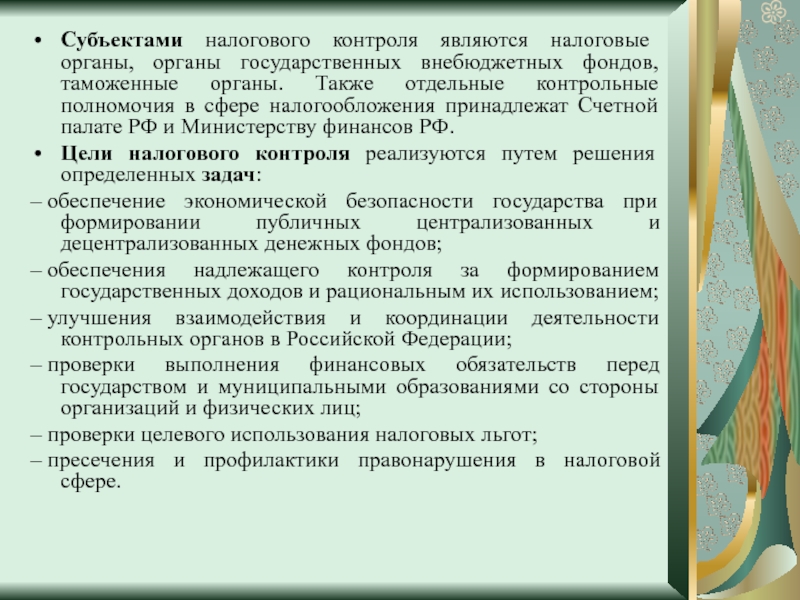

Слайд 5Субъектами налогового контроля являются налоговые органы, органы государственных внебюджетных фондов, таможенные

органы. Также отдельные контрольные полномочия в сфере налогообложения принадлежат Счетной палате РФ и Министерству финансов РФ.

Цели налогового контроля реализуются путем решения определенных задач:

– обеспечение экономической безопасности государства при формировании публичных централизованных и децентрализованных денежных фондов;

– обеспечения надлежащего контроля за формированием государственных доходов и рациональным их использованием;

– улучшения взаимодействия и координации деятельности контрольных органов в Российской Федерации;

– проверки выполнения финансовых обязательств перед государством и муниципальными образованиями со стороны организаций и физических лиц;

– проверки целевого использования налоговых льгот;

– пресечения и профилактики правонарушения в налоговой сфере.

Цели налогового контроля реализуются путем решения определенных задач:

– обеспечение экономической безопасности государства при формировании публичных централизованных и децентрализованных денежных фондов;

– обеспечения надлежащего контроля за формированием государственных доходов и рациональным их использованием;

– улучшения взаимодействия и координации деятельности контрольных органов в Российской Федерации;

– проверки выполнения финансовых обязательств перед государством и муниципальными образованиями со стороны организаций и физических лиц;

– проверки целевого использования налоговых льгот;

– пресечения и профилактики правонарушения в налоговой сфере.

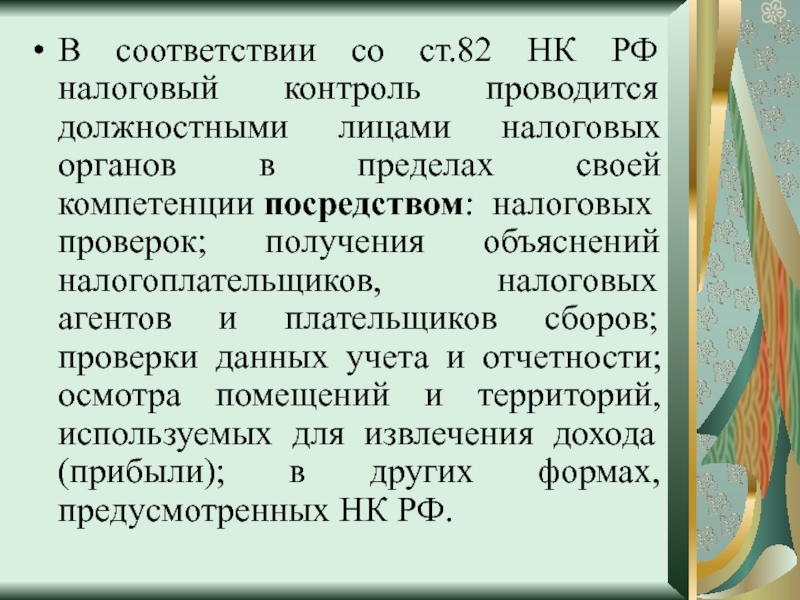

Слайд 8В соответствии со ст.82 НК РФ налоговый контроль проводится должностными лицами

налоговых органов в пределах своей компетенции посредством: налоговых проверок; получения объяснений налогоплательщиков, налоговых агентов и плательщиков сборов; проверки данных учета и отчетности; осмотра помещений и территорий, используемых для извлечения дохода (прибыли); в других формах, предусмотренных НК РФ.

Слайд 12Камеральные проверки

Камеральная налоговая проверка – это проверка соблюдения законодательства о налогах

и сборах на основе налоговой декларации и документов, которые налогоплательщик самостоятельно сдал в налоговую инспекцию, а также документов, которые имеются у налогового органа.

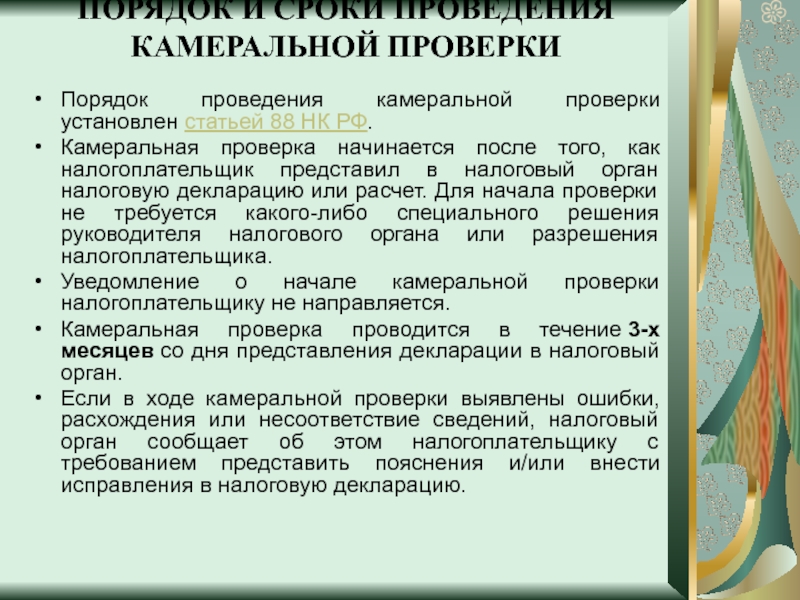

Слайд 13ПОРЯДОК И СРОКИ ПРОВЕДЕНИЯ КАМЕРАЛЬНОЙ ПРОВЕРКИ

Порядок проведения камеральной проверки установлен статьей 88

НК РФ.

Камеральная проверка начинается после того, как налогоплательщик представил в налоговый орган налоговую декларацию или расчет. Для начала проверки не требуется какого-либо специального решения руководителя налогового органа или разрешения налогоплательщика.

Уведомление о начале камеральной проверки налогоплательщику не направляется.

Камеральная проверка проводится в течение 3-х месяцев со дня представления декларации в налоговый орган.

Если в ходе камеральной проверки выявлены ошибки, расхождения или несоответствие сведений, налоговый орган сообщает об этом налогоплательщику с требованием представить пояснения и/или внести исправления в налоговую декларацию.

Камеральная проверка начинается после того, как налогоплательщик представил в налоговый орган налоговую декларацию или расчет. Для начала проверки не требуется какого-либо специального решения руководителя налогового органа или разрешения налогоплательщика.

Уведомление о начале камеральной проверки налогоплательщику не направляется.

Камеральная проверка проводится в течение 3-х месяцев со дня представления декларации в налоговый орган.

Если в ходе камеральной проверки выявлены ошибки, расхождения или несоответствие сведений, налоговый орган сообщает об этом налогоплательщику с требованием представить пояснения и/или внести исправления в налоговую декларацию.

Слайд 15Выездные налоговые проверки

Выездная налоговая проверка проводится на территории (в помещении) налогоплательщика,

но в том случае, если налогоплательщик не может предоставить помещение для проведения выездной проверки, она проводится по месту нахождения налогового органа.

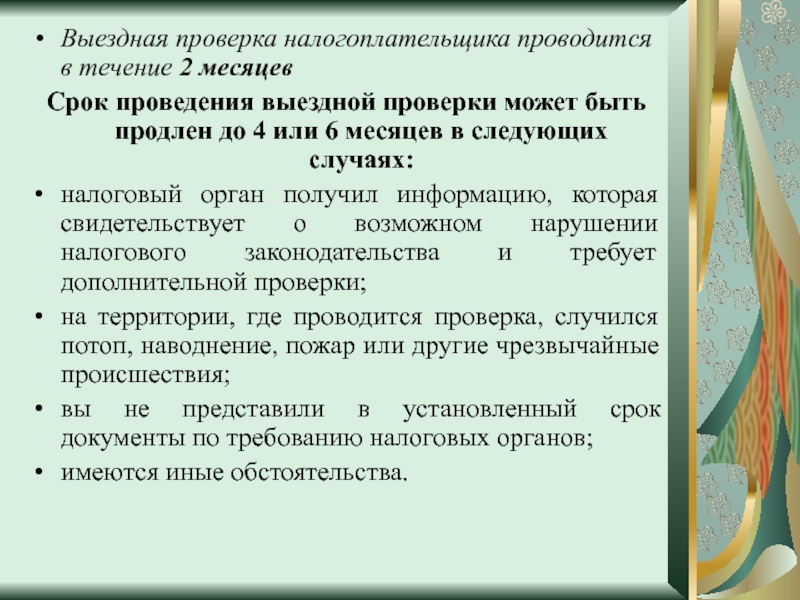

Слайд 16Выездная проверка налогоплательщика проводится в течение 2 месяцев

Срок проведения выездной проверки может

быть продлен до 4 или 6 месяцев в следующих случаях:

налоговый орган получил информацию, которая свидетельствует о возможном нарушении налогового законодательства и требует дополнительной проверки;

на территории, где проводится проверка, случился потоп, наводнение, пожар или другие чрезвычайные происшествия;

вы не представили в установленный срок документы по требованию налоговых органов;

имеются иные обстоятельства.

налоговый орган получил информацию, которая свидетельствует о возможном нарушении налогового законодательства и требует дополнительной проверки;

на территории, где проводится проверка, случился потоп, наводнение, пожар или другие чрезвычайные происшествия;

вы не представили в установленный срок документы по требованию налоговых органов;

имеются иные обстоятельства.

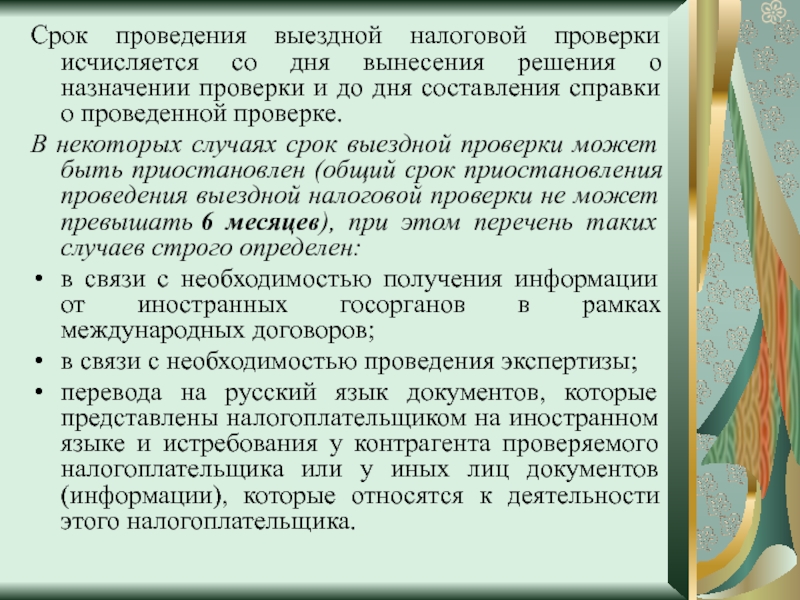

Слайд 17Срок проведения выездной налоговой проверки исчисляется со дня вынесения решения о

назначении проверки и до дня составления справки о проведенной проверке.

В некоторых случаях срок выездной проверки может быть приостановлен (общий срок приостановления проведения выездной налоговой проверки не может превышать 6 месяцев), при этом перечень таких случаев строго определен:

в связи с необходимостью получения информации от иностранных госорганов в рамках международных договоров;

в связи с необходимостью проведения экспертизы;

перевода на русский язык документов, которые представлены налогоплательщиком на иностранном языке и истребования у контрагента проверяемого налогоплательщика или у иных лиц документов (информации), которые относятся к деятельности этого налогоплательщика.

В некоторых случаях срок выездной проверки может быть приостановлен (общий срок приостановления проведения выездной налоговой проверки не может превышать 6 месяцев), при этом перечень таких случаев строго определен:

в связи с необходимостью получения информации от иностранных госорганов в рамках международных договоров;

в связи с необходимостью проведения экспертизы;

перевода на русский язык документов, которые представлены налогоплательщиком на иностранном языке и истребования у контрагента проверяемого налогоплательщика или у иных лиц документов (информации), которые относятся к деятельности этого налогоплательщика.

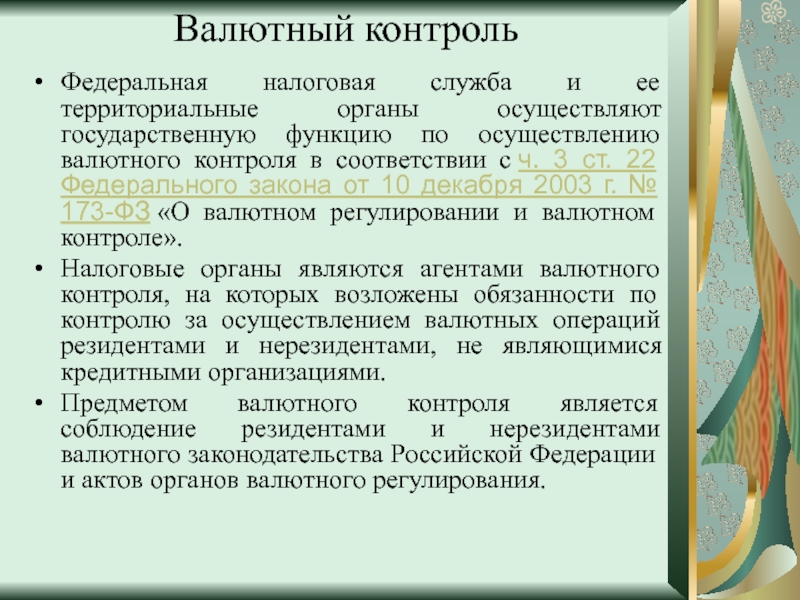

Слайд 20Валютный контроль

Федеральная налоговая служба и ее территориальные органы осуществляют государственную функцию

по осуществлению валютного контроля в соответствии с ч. 3 ст. 22 Федерального закона от 10 декабря 2003 г. № 173-ФЗ «О валютном регулировании и валютном контроле».

Налоговые органы являются агентами валютного контроля, на которых возложены обязанности по контролю за осуществлением валютных операций резидентами и нерезидентами, не являющимися кредитными организациями.

Предметом валютного контроля является соблюдение резидентами и нерезидентами валютного законодательства Российской Федерации и актов органов валютного регулирования.

Налоговые органы являются агентами валютного контроля, на которых возложены обязанности по контролю за осуществлением валютных операций резидентами и нерезидентами, не являющимися кредитными организациями.

Предметом валютного контроля является соблюдение резидентами и нерезидентами валютного законодательства Российской Федерации и актов органов валютного регулирования.

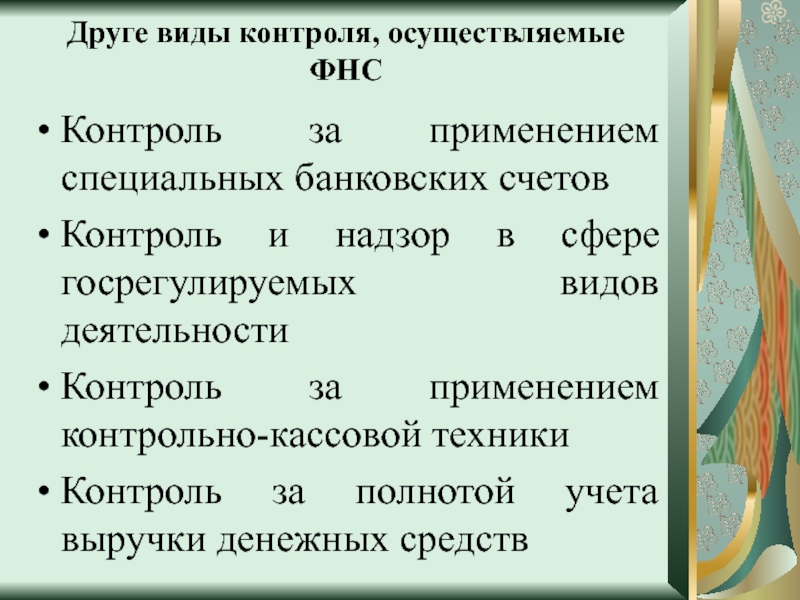

Слайд 21Друге виды контроля, осуществляемые ФНС

Контроль за применением специальных банковских счетов

Контроль и

надзор в сфере госрегулируемых видов деятельности

Контроль за применением контрольно-кассовой техники

Контроль за полнотой учета выручки денежных средств

Контроль за применением контрольно-кассовой техники

Контроль за полнотой учета выручки денежных средств