Слайд 1НАЛОГ НА ИМУЩЕСТВО ОРГАНИЗАЦИЙ

НАЛОГ НА ИМУЩЕСТВО ФИЗИЧЕСКИХ ЛИЦ

Министерство экономического развития и

инвестиций

Пермского края

Слайд 2

НАЛОГ НА ИМУЩЕСТВО ОРГАНИЗАЦИЙ

Министерство экономического развития и инвестиций

Пермского края

Слайд 3

Статья 372. Общие положения

1. Налог на имущество организаций устанавливается настоящим Кодексом

и законами субъектов Российской Федерации, вводится в действие в соответствии с настоящим Кодексом законами субъектов Российской Федерации и с момента введения в действие обязателен к уплате на территории соответствующего субъекта Российской Федерации.

2. Устанавливая налог, законодательные (представительные) органы субъектов Российской Федерации определяют налоговую ставку в пределах, установленных настоящей главой, порядок и сроки уплаты налога.

При установлении налога законами субъектов Российской Федерации могут также определяться особенности определения налоговой базы отдельных объектов недвижимого имущества в соответствии с настоящей главой, предусматриваться налоговые льготы и основания для их использования налогоплательщиками.

Слайд 4Статья 373. Налогоплательщики

1. Налогоплательщиками налога признаются организации, имеющие имущество, признаваемое объектом

налогообложения в соответствии со статьей 374 настоящего Кодекса.

Слайд 5Статья 374. Объект налогообложения

1. Объектами налогообложения для российских организаций признается движимое

и недвижимое имущество (в том числе имущество, переданное во временное владение, в пользование, распоряжение, доверительное управление, внесенное в совместную деятельность или полученное по концессионному соглашению), учитываемое на балансе в качестве объектов основных средств в порядке, установленном для ведения бухгалтерского учета, если иное не предусмотрено статьями 378, 378.1 и 378.2 настоящего Кодекса.

Слайд 64. Не признаются объектами налогообложения:

1) земельные участки и иные объекты природопользования

(водные объекты и другие природные ресурсы);

2) имущество, принадлежащее на праве оперативного управления федеральным органам исполнительной власти и федеральным государственным органам, в которых законодательством Российской Федерации предусмотрена военная и (или) приравненная к ней служба, используемое этими органами для нужд обороны, гражданской обороны, обеспечения безопасности и охраны правопорядка в Российской Федерации;

…….

8) объекты основных средств, включенные в первую или во вторую амортизационную группу в соответствии с Классификацией основных средств, утвержденной Правительством Российской Федерации.

Слайд 7Статья 375. Налоговая база

1. Налоговая база определяется как среднегодовая стоимость имущества,

признаваемого объектом налогообложения, если иное не предусмотрено настоящей статьей.

По вопросам, касающимся оспаривания результатов определения кадастровой стоимости, см. Постановление Пленума Верховного Суда РФ от 30.06.2015 N 28.

2. Налоговая база в отношении отдельных объектов недвижимого имущества определяется как их кадастровая стоимость по состоянию на 1 января года налогового периода в соответствии со статьей 378.2 настоящего Кодекса.

Слайд 8

* В соответствии с Федеральным законом от 02.11.2013 N 307-ФЗ

«О внесении

изменений в статью 12 части первой и главу 30 части второй Налогового кодекса Российской Федерации» введена статья 378.2 «Особенности определения налоговой базы, исчисления и уплаты налога в отношении отдельных объектов недвижимого имущества».

*Субъектам Российской Федерации предлагается принять региональный закон устанавливающий особенности определения налоговой базы исходя из кадастровой стоимости отдельных объектов недвижимого имущества.

*После принятия закона, переход к определению налоговой базы в отношении отдельных объектов недвижимого имущества по среднегодовой стоимости не допускается.

Министерство экономического развития и инвестиций

Пермского края

Слайд 9

Изменения налоговой базы коснулись следующих объектов недвижимости :

Министерство экономического развития и

инвестиций Пермского края

Бизнес - центры, торговые центры и помещения, расположенные в этих центрах

Недвижимость, принадлежащая иностранным компаниям, не имеющим на территории Российской Федерации официальных представительств.

жилые дома и жилые помещения, не учитываемые на балансе в качестве объектов основных средств в порядке, установленном для ведения бухгалтерского учета

Нежилые помещения, техническая документация на которые предусматривает расположение в них офисов. Заведений общественного питания, магазинов и т.д.

- для города федерального значения Москвы: в 2014 году - 1,5 процента, в 2015 году - 1,7 процента, в 2016 году и последующие годы - 2 процента;

- для иных субъектов Российской Федерации: в 2014 году - 1,0 процента, в 2015 году - 1,5 процента, в 2016 году и последующие годы - 2 процента. (пп. 1.1. п.1 ст 380 НК РФ)

Установленные в НК РФ предельные значения налоговых ставок для вышеуказанных объектов

Слайд 10Статья 380. Налоговая ставка

1. Налоговые ставки устанавливаются законами субъектов Российской Федерации

и не могут превышать 2,2 процента, если иное не предусмотрено настоящей статьей.

2. Допускается установление дифференцированных налоговых ставок в зависимости от категорий налогоплательщиков и (или) имущества, признаваемого объектом налогообложения.

Слайд 11

Закон Пермского края от 13.11.2017 N 141-ПК

"О налоге на имущество организаций

на территории Пермского края и о внесении изменений в Закон Пермской области "О налогообложении в Пермском крае"

(принят ЗС ПК 26.10.2017)

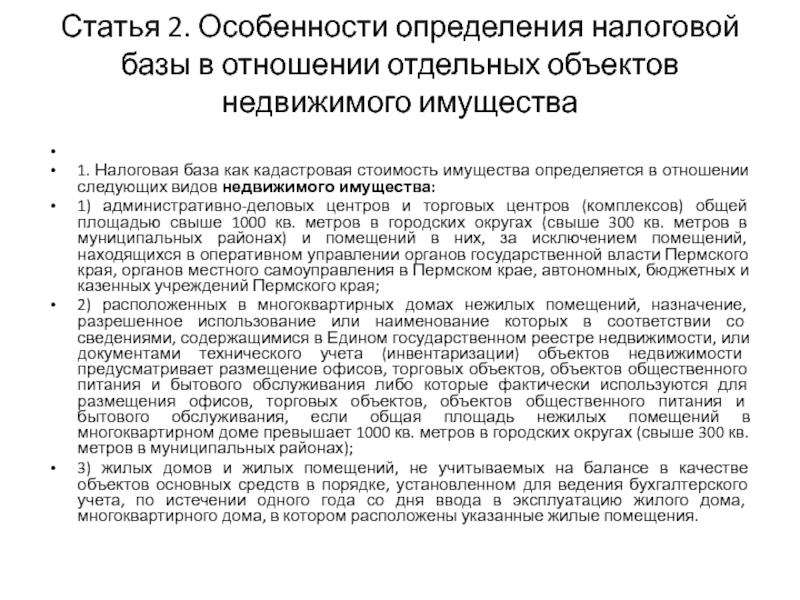

Слайд 12Статья 2. Особенности определения налоговой базы в отношении отдельных объектов недвижимого

имущества

1. Налоговая база как кадастровая стоимость имущества определяется в отношении следующих видов недвижимого имущества:

1) административно-деловых центров и торговых центров (комплексов) общей площадью свыше 1000 кв. метров в городских округах (свыше 300 кв. метров в муниципальных районах) и помещений в них, за исключением помещений, находящихся в оперативном управлении органов государственной власти Пермского края, органов местного самоуправления в Пермском крае, автономных, бюджетных и казенных учреждений Пермского края;

2) расположенных в многоквартирных домах нежилых помещений, назначение, разрешенное использование или наименование которых в соответствии со сведениями, содержащимися в Едином государственном реестре недвижимости, или документами технического учета (инвентаризации) объектов недвижимости предусматривает размещение офисов, торговых объектов, объектов общественного питания и бытового обслуживания либо которые фактически используются для размещения офисов, торговых объектов, объектов общественного питания и бытового обслуживания, если общая площадь нежилых помещений в многоквартирном доме превышает 1000 кв. метров в городских округах (свыше 300 кв. метров в муниципальных районах);

3) жилых домов и жилых помещений, не учитываемых на балансе в качестве объектов основных средств в порядке, установленном для ведения бухгалтерского учета, по истечении одного года со дня ввода в эксплуатацию жилого дома, многоквартирного дома, в котором расположены указанные жилые помещения.

Слайд 13

2. Дифференцированные налоговые ставки устанавливаются для:

организаций, непосредственно осуществляющих виды экономической деятельности:

сельское

хозяйство, охота и лесное хозяйство;

рыболовство, рыбоводство;

добыча полезных ископаемых;

обрабатывающие производства;

производство и распределение электроэнергии, газа и воды;

строительство;

транспорт и связь.

организаций, предоставляющих основные средства за плату во временное владение и пользование или во временное пользование иным организациям и (или) индивидуальным предпринимателям для осуществления видов экономической деятельности.

0,6 процента - в течение первого года с момента ввода в эксплуатацию основных средств;

1,1 процента - в течение второго и третьего годов эксплуатации основных средств.

Слайд 14

5. Налоговая ставка в размере 0 процентов устанавливается для организаций в

отношении автомобильных дорог общего пользования регионального или межмуниципального значения, автомобильных дорог общего пользования местного значения...

Слайд 15ставки налога на имущество

(по кадастровой стоимости)

Министерство экономического развития и инвестиций

Пермского края

Поэтапное введение ставок по объектам :

в 2018 году в размере 1,5 процента;

- в 2019 году в размере 1,6 процента,

-в 2020 году и последующие годы – 1,8 процента.

Налогоплательщики со специальными налоговыми режимами (ПСН, УСН, ЕНВД):

в 2018 году в размере 0,5 процента,

в 2019 году – 1,0 процента,

В 2020 году и последующие годы– 1,5 процента.

Слайд 16Анализ перечня объектов недвижимого имущества, налоговая база по которым будет кадастровая

стоимость

Министерство экономического развития и инвестиций Пермского края

Сформирован перечень объектов недвижимого имущества, налоговая база по которым будет кадастровая стоимость (ПП ПК №944).

Перечень состоит из 2802 объектов -

административно-деловых центров и торговых центров (комплексов), нежилых помещений и т.д., общей площадью свыше 1000 кв. метров

Общая кадастровая стоимость объектов недвижимости, включенных в предварительный перечень – 33 275 662 837 рублей

Предполагаемая сумма исчисленного налога на имущество физических лиц и налога на имущество организаций, рассчитанная по максимальной ставке 2% – 665 513 257 рублей

Слайд 17

Об определении перечня объектов недвижимого имущества, в отношении которых налоговая база

определяется как их кадастровая стоимость

Дата документа: 25.11.2017

Вид документа: Постановление

Принявший орган: Правительство Пермского края

Номер: 944-п

Тип ситуации: Налог на имущество

от 16 октября 2015 г. N 848-п ОБ ОПРЕДЕЛЕНИИ УПОЛНОМОЧЕННОГО ИСПОЛНИТЕЛЬНОГО ОРГАНА

ГОСУДАРСТВЕННОЙ ВЛАСТИ ПЕРМСКОГО КРАЯ И УТВЕРЖДЕНИИ ПОРЯДКА

ОПРЕДЕЛЕНИЯ ВИДА ФАКТИЧЕСКОГО ИСПОЛЬЗОВАНИЯ ЗДАНИЙ

(СТРОЕНИЙ, СООРУЖЕНИЙ) И НЕЖИЛЫХ ПОМЕЩЕНИЙ ДЛЯ ЦЕЛЕЙ

НАЛОГООБЛОЖЕНИЯ

Слайд 18Анализ перечня объектов недвижимого имущества, налоговая база по которым будет кадастровая

стоимость

Министерство экономического развития и инвестиций Пермского края

Собственники 1047 объектов – юридические лица.

Кадастровая стоимость этих объектов – 22 423 522 788 рублей

Предполагаемая сумма налога на имущество организаций по данным объектам, рассчитанная по максимальной ставке 2% – 448 470 456 рублей (доход краевого бюджета)

Собственники 1755 объектов из перечня – физические лица.

Кадастровая стоимость этих объектов – 10 852 140 048,5 рублей

для налога на имущество физических лиц

Предполагаемая сумма налога на имущество физических лиц рассчитанная по максимальной ставке 2% (по НК РФ) –

217 042 801 рублей (доход бюджетов муниципальных образований)

Слайд 19Предполагаемый эффект от перехода на исчисление налога на имущество по кадастровой

стоимости по отдельным объектам недвижимости с 2018 года

Министерство экономического развития и инвестиций Пермского края

Пример расчета изменения суммы налога на имущество организаций по объектам при переходе на кадастровую стоимость*

* Дополнительные данные в отдельной таблице

Слайд 20

Анализ поступление налога на имущество организаций в бюджет некоторых субъектов РФ,

НЕ перешедших на исчисление налога, исходя из кадастровой стоимости объекта

Министерство экономического развития и инвестиций Пермского края

* По данным ФНС РФ, форма 1-НМ раздел I стр. 1570, отчетов об исполнении бюджета

Слайд 21

Министерство экономического развития и инвестиций Пермского края

* По данным ФНС

РФ, форма 1-НМ раздел I стр. 1570, отчетов об исполнении бюджета

Анализ поступление налога на имущество организаций в бюджет субъектов ПФО РФ, перешедших на исчисление налога, исходя из кадастровой стоимости объекта

в 2015 году

Из 85 субъектов Российской Федерации перешли на исчисление налога на имущество организаций по отдельным объектам от кадастровой стоимости

в 56 субъектах

Слайд 22

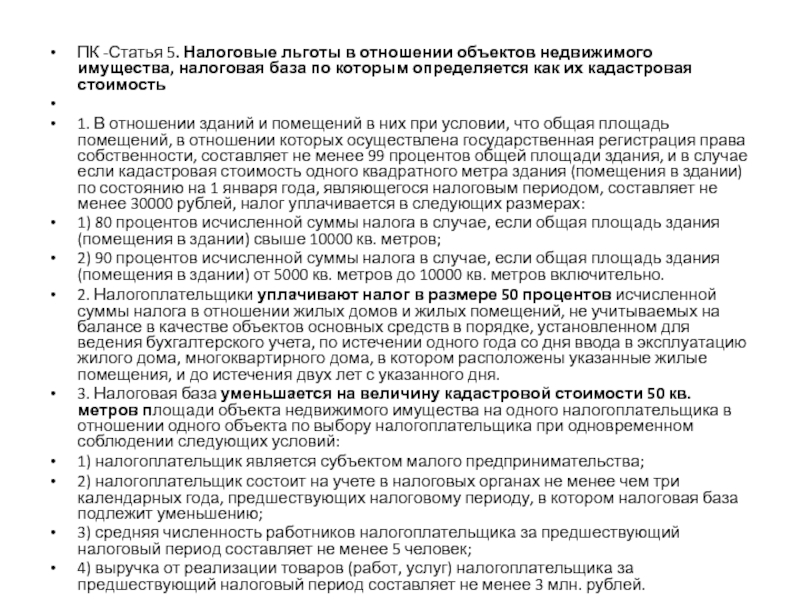

ПК -Статья 5. Налоговые льготы в отношении объектов недвижимого имущества, налоговая

база по которым определяется как их кадастровая стоимость

1. В отношении зданий и помещений в них при условии, что общая площадь помещений, в отношении которых осуществлена государственная регистрация права собственности, составляет не менее 99 процентов общей площади здания, и в случае если кадастровая стоимость одного квадратного метра здания (помещения в здании) по состоянию на 1 января года, являющегося налоговым периодом, составляет не менее 30000 рублей, налог уплачивается в следующих размерах:

1) 80 процентов исчисленной суммы налога в случае, если общая площадь здания (помещения в здании) свыше 10000 кв. метров;

2) 90 процентов исчисленной суммы налога в случае, если общая площадь здания (помещения в здании) от 5000 кв. метров до 10000 кв. метров включительно.

2. Налогоплательщики уплачивают налог в размере 50 процентов исчисленной суммы налога в отношении жилых домов и жилых помещений, не учитываемых на балансе в качестве объектов основных средств в порядке, установленном для ведения бухгалтерского учета, по истечении одного года со дня ввода в эксплуатацию жилого дома, многоквартирного дома, в котором расположены указанные жилые помещения, и до истечения двух лет с указанного дня.

3. Налоговая база уменьшается на величину кадастровой стоимости 50 кв. метров площади объекта недвижимого имущества на одного налогоплательщика в отношении одного объекта по выбору налогоплательщика при одновременном соблюдении следующих условий:

1) налогоплательщик является субъектом малого предпринимательства;

2) налогоплательщик состоит на учете в налоговых органах не менее чем три календарных года, предшествующих налоговому периоду, в котором налоговая база подлежит уменьшению;

3) средняя численность работников налогоплательщика за предшествующий налоговый период составляет не менее 5 человек;

4) выручка от реализации товаров (работ, услуг) налогоплательщика за предшествующий налоговый период составляет не менее 3 млн. рублей.

Слайд 23

ПК-Статья 4. Налоговые льготы в отношении объектов налогообложения, налоговая база по

которым определяется как их среднегодовая стоимость

1. Освобождаются от налогообложения:

1) нефтегазодобывающие организации - в отношении законсервированных буровых скважин на месторождениях без лицензий на право пользования недрами при условии направления суммы льготы по налогу на развитие производства с целью увеличения добычи нефти в Пермском крае;

2) организации, осуществляющие:

производство сельскохозяйственной продукции и выращивание рыбы;

хранение сельскохозяйственной продукции;

4) жилищные и жилищно-строительные кооперативы, дачно-строительные и гаражные кооперативы, садоводческие товарищества, товарищества собственников жилья - в отношении имущества, используемого для осуществления уставной деятельности;

Слайд 24Статья 6. Налоговый период. Отчетный период. Сроки уплаты

1. Налоговым периодом признается

календарный год.

2. Отчетными периодами признаются первый квартал, полугодие и девять месяцев календарного года.

3. Отчетными периодами для налогоплательщиков, исчисляющих налог исходя из кадастровой стоимости, признаются первый квартал, второй квартал и третий квартал календарного года.

4. Сумма налога, подлежащая уплате по истечении налогового периода, уплачивается не позднее 30 марта года, следующего за истекшим налоговым периодом.

Авансовые платежи по налогу по итогам отчетного периода уплачиваются не позднее 30 календарных дней с даты окончания соответствующего отчетного периода.

Слайд 25НК Статья 381. Налоговые льготы

Освобождаются от налогообложения:

1) организации и учреждения уголовно-исполнительной

системы - в отношении имущества, используемого для осуществления возложенных на них функций;

2) религиозные организации - в отношении имущества, используемого ими для осуществления религиозной деятельности;

3) общероссийские общественные организации инвалидов (в том числе созданные как союзы общественных организаций инвалидов), среди членов которых инвалиды и их законные представители составляют не менее 80 процентов, - в отношении имущества, используемого ими для осуществления их уставной деятельности и т.д.

Слайд 26

25) организации - в отношении движимого имущества, принятого с 1 января

2013 года на учет в качестве основных средств, за исключением следующих объектов движимого имущества, принятых на учет в результате:

реорганизации или ликвидации юридических лиц;

передачи, включая приобретение, имущества между лицами, признаваемыми в соответствии с положениями пункта 2 статьи 105.1 настоящего Кодекса взаимозависимыми.

Слайд 27Статья 381.1. Порядок применения налоговых льгот

1. С 1 января 2018 года

налоговые льготы, указанные в пунктах 21, 24 (в части имущества, расположенного в российской части (российском секторе) дна Каспийского моря) и пункте 25 статьи 381 настоящего Кодекса, применяются на территории субъекта Российской Федерации в случае принятия соответствующего закона субъекта Российской Федерации. (если нет, то и льгот нет!, у нас нет.

2. При этом законом субъекта Российской Федерации в отношении имущества, указанного в пункте 25 статьи 381 настоящего Кодекса, с даты выпуска которого прошло не более 3 лет, а также имущества, отнесенного законом субъекта Российской Федерации к категории инновационного высокоэффективного оборудования, могут устанавливаться дополнительные налоговые льготы вплоть до полного освобождения такого имущества от налогообложения.

Слайд 28

В Москве не нужно платить налог на движимое имущество, принятое на

учет с 01.01.2013, за исключением полученного:

от взаимозависимых лиц; либо

в результате реорганизации или ликвидации.

Льготу в виде полного освобождения от налога на данные объекты закрепил закон города Москвы от 21.02.2018 № 4.

Он вступил в силу 28 февраля 2018 года, но действовать начал «задним числом», то есть с 01.01.2018.

Слайд 29

На Федеральном портале проектов нормативных правовых актов Минфин разместил законопроект, касающийся

льгот по налогу на имущество и земельному налогу.

Так, из текста законопроекта следует, что с 2019 года льгота по налогу на имущество в части движимого имущества (п. 25 ст. 381 НК РФ) будет применяться вне зависимости от решения региональных властей.

Слайд 30

НАЛОГ НА ИМУЩЕСТВО ФИЗИЧЕСКИХ ЛИЦ

Министерство экономического развития и инвестиций

Пермского края

Слайд 31

Из 85 субъектов Российской Федерации перешли на исчисление налога на имущество

физических лиц от кадастровой стоимости в 61 субъекте

В остальных регионах налоговой базой останется инвентаризационная стоимость.

Решение о применении в качестве налогооблагаемой базы кадастровой стоимости принимается органом исполнительной власти каждого конкретного субъекта РФ.

Определиться со сроком перехода на исчисление налога от кадастровой оценки можно в течение нескольких лет, но не позднее 2020 года.

(п.1 ст. 402 Налогового кодекса РФ)

Слайд 32С какой недвижимости необходимо уплачивать налог на имущество физических лиц (по

кадастровой оценке)

ст.403,406 НК

Ставки для физических лиц в случае применения в качестве базы для налогообложения кадастровой стоимости недвижимых объектов будут устанавливаться в размере от 0,1% (основные виды жилых объектов) до 0,5% (прочие объекты).

Административно-деловые и торговые объекты, принадлежащие ИП, которые были освобождены от налога на имущество физлиц в связи с ПСН,УСН, ЕНВД, и физическим лицам – до 2 %.

Министерство экономического развития и инвестиций Пермского края

Жилой дом; жилое помещение (квартира, комната);

гараж или машино-место;

Налогообложению по кадастровой стоимости также подлежат объекты, никогда не имевшие инвентаризационной стоимости,

в т.ч. строения на садовых, огородных и дачных участках;

административно-деловые и торговые объекты, принадлежащие ИП, которые были освобождены от налога на имущество физлиц в связи с ПСН,УСН, ЕНВД.

Слайд 33

Объекты введены в эксплуатацию с 1 марта 2013 г., инвентаризационная стоимость

не определена, налог не уплачивается!

Если нет кадастровой, уход от налогообложения

Слайд 34

ФНС России разъяснила, в каких случаях при покупке или строительстве жилья

налогоплательщик не может претендовать на вычет по НДФЛ.

В соответствии со статьей 220 Налогового кодекса, вычет полагается только при приобретении жилого дома, а не жилого строения. Ключевое отличие в том, как было оформлено жилье. Категория недвижимости подтверждается правоустанавливающими документами.

ФНС России обращает внимание, что в то же время для исчисления налога на имущество физических лиц жилое строение признается жилым домом.

Размер имущественного вычета составляет 13% от фактических расходов на приобретение или строительство жилого дома. Предельная сумма, с которой исчисляется вычет, – 2 млн рублей. В случае с ипотекой 13% вычета исчисляются от суммы выплаченных по кредиту процентов, но не более чем от 3 млн рублей.

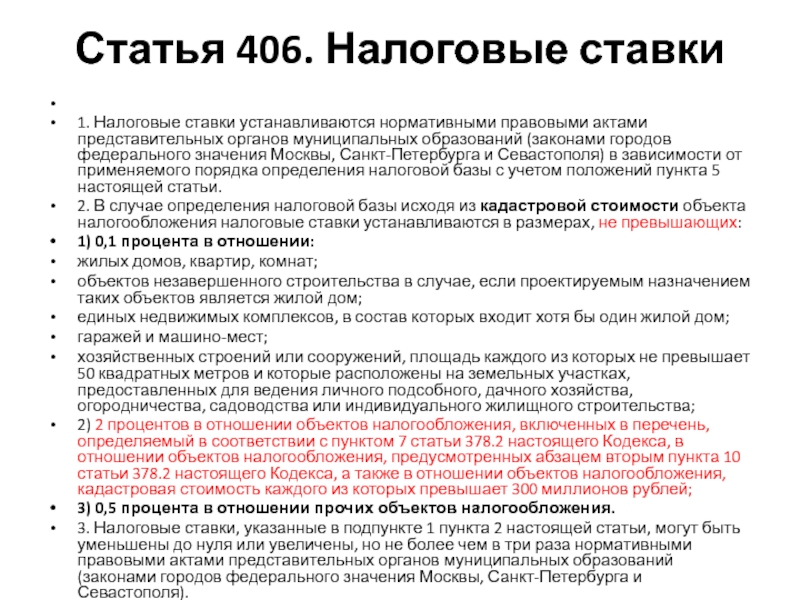

Слайд 35Статья 406. Налоговые ставки

1. Налоговые ставки устанавливаются нормативными правовыми актами представительных

органов муниципальных образований (законами городов федерального значения Москвы, Санкт-Петербурга и Севастополя) в зависимости от применяемого порядка определения налоговой базы с учетом положений пункта 5 настоящей статьи.

2. В случае определения налоговой базы исходя из кадастровой стоимости объекта налогообложения налоговые ставки устанавливаются в размерах, не превышающих:

1) 0,1 процента в отношении:

жилых домов, квартир, комнат;

объектов незавершенного строительства в случае, если проектируемым назначением таких объектов является жилой дом;

единых недвижимых комплексов, в состав которых входит хотя бы один жилой дом;

гаражей и машино-мест;

хозяйственных строений или сооружений, площадь каждого из которых не превышает 50 квадратных метров и которые расположены на земельных участках, предоставленных для ведения личного подсобного, дачного хозяйства, огородничества, садоводства или индивидуального жилищного строительства;

2) 2 процентов в отношении объектов налогообложения, включенных в перечень, определяемый в соответствии с пунктом 7 статьи 378.2 настоящего Кодекса, в отношении объектов налогообложения, предусмотренных абзацем вторым пункта 10 статьи 378.2 настоящего Кодекса, а также в отношении объектов налогообложения, кадастровая стоимость каждого из которых превышает 300 миллионов рублей;

3) 0,5 процента в отношении прочих объектов налогообложения.

3. Налоговые ставки, указанные в подпункте 1 пункта 2 настоящей статьи, могут быть уменьшены до нуля или увеличены, но не более чем в три раза нормативными правовыми актами представительных органов муниципальных образований (законами городов федерального значения Москвы, Санкт-Петербурга и Севастополя).

Слайд 36

ПЕРМСКАЯ ГОРОДСКАЯ ДУМА

РЕШЕНИЕ

от 21 ноября 2017 г. N 243

О НАЛОГЕ НА

ИМУЩЕСТВО ФИЗИЧЕСКИХ ЛИЦ НА ТЕРРИТОРИИ ГОРОДА

ПЕРМИ

Слайд 37Министерство экономического развития и инвестиций Пермского края

Налоговая нагрузка будет увеличиваться

постепенно, в течении переходного периода

для первого года платежей

коэффициент составляет 0,2

для второго – 0,4

для третьего – 0,6

для четвертого – 0,8

пятый год и последующие годы – 1,0

Ст 408

НК

Вне зависимости от вида налоговой базы (инвентаризационная или кадастровая стоимость), прежний перечень льготных категорий граждан,

которые освобождались от налога на имущество физических лиц в соответствии с федеральным законодательством, не изменен

(Герои Советского Союза и Герои Российской Федерации, инвалиды I и II групп инвалидности; инвалиды с детства;

участники гражданской войны, Великой Отечественной войны, других боевых операций по защите СССР, пенсионеры и т.д.)

Ст. 407 НК

Слайд 38Статья 407. Налоговые льготы

15) физические лица - в отношении хозяйственных строений

или сооружений, площадь каждого из которых не превышает 50 квадратных метров и которые расположены на земельных участках, предоставленных для ведения личного подсобного, дачного хозяйства, огородничества, садоводства или индивидуального жилищного строительства.

2. Налоговая льгота предоставляется в размере подлежащей уплате налогоплательщиком суммы налога в отношении объекта налогообложения, находящегося в собственности налогоплательщика и не используемого налогоплательщиком в предпринимательской деятельности.

Слайд 39Налоговый вычет

ст.403 НК

Министерство экономического развития и инвестиций Пермского края

Налоговый вычет предусматривает, что налогом на имущество физических лиц не облагается:

50 кв.м, если вы владеете жилым домом;

20 кв.м, если вы владеете квартирой;

10 кв.м, если вы владеете комнатой.

На каждый объект недвижимости предоставляется

один налоговый вычет,

он не зависит от количества собственников и от того, относятся ли собственники к льготной категории.

Слайд 40

Статья 405. Налоговый период

Налоговым периодом признается календарный год.

Слайд 41Налоговая база и структура начисления налога на имущество физических лиц (по

итогам 2015 года) в Пермском крае *

Министерство экономического развития и инвестиций Пермского края

Налогоплательщики –физические лица – 1 575 018 чел.

из них:

Налогоплательщики, которым налог на имущество физических лиц предоставляется без льгот – 1 066 905 чел. (67,7%) (в т.ч. 186 278 чел., у которых сумма налога менее 100 рублей)

Налогоплательщики, которым предоставлены льготы -508 113 чел. (32,3%)

Налогоплательщики, которым налог не исчисляется в связи с применением специальных налоговых режимов -967 человек

* По данным формы статистической налоговой отчетности 5-МН за 2015 год

Слайд 42Налоговая база и структура начисления налога на имущество физических лиц (по

итогам 2015 года) в Пермском крае

Министерство экономического развития и инвестиций Пермского края

Количество строений, помещений и сооружений, учтенных в налоговых органах – 1 233 371 ед. из них:

Налог на имущество физических лиц предъявляется по 810 550 ед. (65,7%)

Общая инвентаризационная стоимость 248 128 563 тыс. рублей (2015 год)

Общая сумма предъявленного налога на имущество физических лиц по итогам 2015 года по инвентаризационной стоимости – 835 937 тысяч рублей

в т.ч.

-по жилым домам – 149 794 тыс. рублей

-по жилым помещениям (квартира, комната) -329928 тыс. рублей

-по объектам незавершенного строительства – 3298 тыс. рублей

-по гаражам и машино-местам – 25 264 тыс. рублей

-хоз.строения менее 50м2 (ЛПХ, дачи, ИЖС) – 194 тыс. рублей

иные строения, сооружения – 327 459 тыс. рублей

* По данным формы статистической налоговой отчетности 5-МН за 2015 год

Слайд 43Примеры изменения налога на имущество физических лиц при переходе на исчисление

по кадастровой стоимости в муниципальных районах и городских округах Пермского края

Министерство экономического развития и инвестиций Пермского края

Слайд 44Бардымский муниципальный район

Министерство экономического развития и инвестиций Пермского края

Слайд 45Нытвенское городское поселение

Министерство экономического развития и инвестиций Пермского края

Слайд 46Город Пермь

Министерство экономического развития и инвестиций Пермского края

Слайд 47

Министерство экономического развития и инвестиций Пермского края

В Пермском крае при

переходе на исчисление налога на имущество от кадастровой стоимости увеличение налоговых поступлений ожидается за счет налогообложения объектов, которые никогда не имели инвентаризационной стоимости ( ввод в эксплуатацию после 01.01.2013)

Анализ объема введенного жилья за период с 2013 по 2016 годы показывает прирост налоговой базы и суммы налога в случае перехода на исчисление налога по кадастровой стоимости*

* Расчет произведен по УПКС – усредненному показателю кадастровой стоимости

Слайд 48Предполагаемый эффект от перехода на исчисление налога на имущество по кадастровой

стоимости по отдельным объектам недвижимости с 2018 года

Министерство экономического развития и инвестиций Пермского края

Налог на имущество физических лиц – дополнительное поступление от исчисления налоговых обязательств по:

-административным, торговым объектам недвижимости, собственники которых, являются физические лица ориентировочно составит

217 042 ,8 тыс. рублей;

по жилым объектам, введенным в период 2013-2016 гг, без инвентаризационной стоимости - 101 638,05 тыс. рублей.

Итого – 318 680,85 тыс. рублей

В соответствии с 221-ФЗ от 24.07.2007 «О кадастровой деятельности» функции по учету и оценке от органов БТИ переданы в органы кадастрового учета.

Последние данные об инвентаризационной стоимости, представлены в налоговые органы по состоянию на 1 марта 2013 года ( ст. 404 НК РФ).

Слайд 49Оценка последствий перехода на исчисление налога на имущество организаций и налога

на имущество физических лиц по кадастровой стоимости

Министерство экономического развития и инвестиций Пермского края

ПОЛОЖИТЕЛЬНЫЕ последствия

«Справедливое» налогообложение коммерческой недвижимости;

Следование федеральному тренду в части перехода на исчисление имущественных налогов по кадастровой стоимости;

Ожидаемое увеличение сумм налоговых обязательств в городских округах и крупных муниципальных районах;

Рост налоговой базы по имущественным налогам.

ОТРИЦАТЕЛЬНЫЕ последствия

Негативный социальный эффект при подготовке законопроекта в 2017 году;

Увеличение в большей степени налоговой нагрузки на «старые» объекты;

Выпадение из-под налогообложения объектов ИЖС площадью менее 50м2 в большинстве сельских поселений;

Прогнозируемое массовое оспаривание результатов кадастровой оценки.

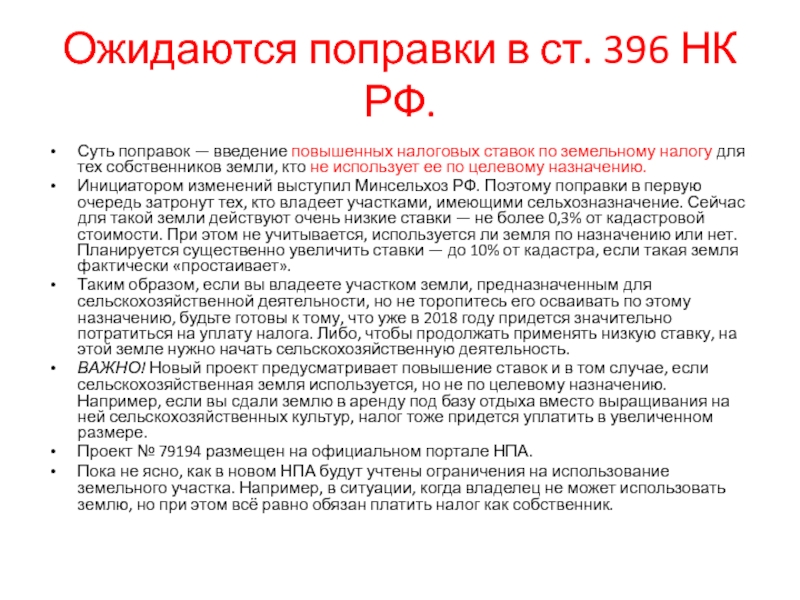

Слайд 51Ожидаются поправки в ст. 396 НК РФ.

Суть поправок — введение повышенных налоговых

ставок по земельному налогу для тех собственников земли, кто не использует ее по целевому назначению.

Инициатором изменений выступил Минсельхоз РФ. Поэтому поправки в первую очередь затронут тех, кто владеет участками, имеющими сельхозназначение. Сейчас для такой земли действуют очень низкие ставки — не более 0,3% от кадастровой стоимости. При этом не учитывается, используется ли земля по назначению или нет. Планируется существенно увеличить ставки — до 10% от кадастра, если такая земля фактически «простаивает».

Таким образом, если вы владеете участком земли, предназначенным для сельскохозяйственной деятельности, но не торопитесь его осваивать по этому назначению, будьте готовы к тому, что уже в 2018 году придется значительно потратиться на уплату налога. Либо, чтобы продолжать применять низкую ставку, на этой земле нужно начать сельскохозяйственную деятельность.

ВАЖНО! Новый проект предусматривает повышение ставок и в том случае, если сельскохозяйственная земля используется, но не по целевому назначению. Например, если вы сдали землю в аренду под базу отдыха вместо выращивания на ней сельскохозяйственных культур, налог тоже придется уплатить в увеличенном размере.

Проект № 79194 размещен на официальном портале НПА.

Пока не ясно, как в новом НПА будут учтены ограничения на использование земельного участка. Например, в ситуации, когда владелец не может использовать землю, но при этом всё равно обязан платить налог как собственник.

Слайд 52

В отношении участков сельскохозяйственного назначения применяется ставка земельного налога 0,3%.

В

случае нецелевого использования этих земель ставка поднимается до 1,5%.

Слайд 53

Собственники земельных участков, которые ограничены в использовании, всё равно должны платить

земельный налог.

Такая позиция налоговиков поддержана Верховным судом (определение от 22.02.2018 № 306-КГ17-23116).

Суд указал, что даже если земельный участок ограничен в использовании (например, включен в зону резервирования для государственных нужд), то собственник участка всё равно должен платить налог.

Слайд 54

Решение Пермской городской Думы от 08.11.2005 N 187

(ред. от 24.05.2016)

"О земельном

налоге на территории города Перми"

Слайд 55Транспортный налог

Перечень автомобилей средней стоимостью от 3 млн руб., транспортный налог

по которым нужно считать с учетом повышающего коэффициента, можно найти на сайте Минпромторга. Уже размещен перечень на 2018 год.

В сравнении с прошлым годом он немного подрос. Теперь в него включено более 1120 марок и моделей (версий) автомобилей, таких как «BMW 340i xDrive Гран Туризмо», «Hyundai Genesis G90 Royal», «Mercedes-Benz Mercedes-AMG GT C». В прошлом году перечень включал 909 позиций, ранее, в 2016 году, — 708.

Слайд 56

Закон Пермского края от 25.12.2015 N 589-ПК

"О транспортном налоге на территории

Пермского края и о внесении изменения в Закон Пермской области "О налогообложении в Пермском крае"

Слайд 57Основы налога на транспорт установлены в гл. 28 НК РФ.

Но

будучи региональным налогом, он в значительной степени зависит от решений, принятых в отношении него на региональном уровне.

Регионам дано право на установление:

Льгот.

Ставок с возможностью их увеличения или уменьшения, дробления, привязки к году выпуска или экологическому классу транспортного средства. Ограничение есть для ставок по автомобилям мощностью более 150 л. с.: они меняются не более чем в 10 раз по сравнению с приведенными в НК РФ. Если регион не установил ставки, применению в нем подлежат те, которые указаны в НК РФ.

Порядка и сроков уплаты налога юрлицами.

В большинстве регионов РФ приняты соответствующие законы. Каждый из них по-своему использовал предоставленные ему права по уточнению порядка применения транспортного налога, из-за чего налицо значительные расхождения по всем 3 параметрам в разных регионах. Наиболее велики они в значениях ставок.

Периодически регионы корректируют установленные ими ставки налога, внося изменения в соответствующие законы. Изменения могут быть разного рода — от введения или отмены льгот до замены ставок (одной, нескольких или всех имеющихся).

Большинство регионов РФ придерживается политики сохранения ставок. Но изменения в ставках тем не менее происходят.

Слайд 58

Срок давности транспортного налога для физических лиц

Всем известно, что физлица не

рассчитывают транспортный налог самостоятельно, а уплачивают его на основании уведомления, полученного из налоговой инспекции (п. 3 ст. 363 НК РФ). Такое уведомление налоговики должны направить не позднее 30 дней до наступления срока платежа (п. 2 ст. 52 НК РФ). С 2016 года транспортный налог должен быть уплачен гражданами не позднее 1 декабря года, следующего за истекшим налоговым периодом (п. 1 ст. 363 НК РФ).

При этом Налоговый кодекс РФ ограничивает срок направления уведомления на ТН: оно может направляться не более чем за 3 налоговых периода, предшествующих календарному году его направления (п. 3 ст. 363 НК РФ). Например, в 2016 году инспекция вправе потребовать уплату налога лишь за 2015, 2014 и 2013 годы. Вносить платеж за более ранние периоды налогоплательщик не обязан. То есть фактически НК РФ устанавливает 3-годичный срок исковой давности по транспортному налогу физических лиц.

Слайд 59

п. 3 ст. 129.1 НК РФ: сокрытие гражданами факта приобретения транспортного

средства приводит к штрафу в размере 20% от суммы транспортного налога

Слайд 60

Действующая схема расчета транспортного налога (когда сумма налога зависит от мощности

транспортного средства и не отражает реальный характер его использования) подвергается критике со стороны экспертов и автолюбителей.

В связи с этим в отношении транспортного налога в последнее время ведется множество споров и обсуждений. Например:

идея ЛДПР (получившая поддержку Д. А. Медведева) – включить налог в стоимость топлива;

идея «Справедливой России» – упразднить налог;

идея Минпромторга – привязать ставку налога к классу экологичности транспортного средства;

идея Минтранса – ввести вместо транспортного налога экологический, учитывающий выбросы СО2 (углекислого газа).

Ни одна идея поддержки в Правительстве пока не нашла. По мнению законодателей, полностью отказаться от транспортного налога невозможно, и необходимо искать альтернативные пути его замены. Связано это с тем, что данный налог эффективно наполняет местные бюджеты, испытывающие значительные трудности в период экономического кризиса.

Слайд 61НДС

Применять освобождение по ст. 145 НК РФ без отправки в налоговую

соответствующего уведомления не так и безопасно, как уверяла нас ФНС. До настоящего времени с подачи Президиума ВАС РФ считалось, что отказать плательщику в применении освобождения только потому, что он не подал уведомление или подал его позже срока, нельзя. Главное, чтобы соблюдался лимит по выручке.

Однако Верховный суд разрешил наказать предпринимателя, который представил уведомление об освобождении задним числом уже после того, как инспекция потребовала от него уплатить по всем правилам НДС, а также начислила пени и штраф за неуплату. В суде посчитали своевременную подачу уведомления вторым, наряду с объемом выручки, условием применения освобождения (см. определение от 19.03.2018 № 310-КГ17-20259). Если оно не подавалось, то и права освободиться от налога нет. Так что рисковать больше не советуем. Уведомляйте налоговиков точно в срок.

Слайд 62

Случается, что налоговики отказывают фирме в вычете по НДС, если им

«не нравится» контрагент фирмы. Претензии к контрагенту могут быть самыми разными, вплоть до того, что он вызывает сомнения, т. к. не владеет официально никаким имуществом. В результате специалисты ФНС считают, что фирма не имела права на вычет, т. к. не проявила должную осмотрительность при выборе контрагента.

Как же проявить «должную осмотрительность»? Для этого собирайте со всех контрагентов (особенно с тех, с кем заключаете договор впервые) такие сведения и документы:

копии учредительных документов контрагента и свежую выписку о нем из ЕГРЮЛ;

подтверждение полномочий действующего руководителя и копию его паспорта;

контактную информацию, по которой можно оперативно связаться с контрагентом — ее нужно обязательно внести в сам договор;

доверенности на представителей контрагента и копии их паспортов;

подтверждения личных контактов между руководством и уполномоченными сотрудниками — вашими и контрагента (это могут быть бумажные и электронные письма, документы по организации встреч и командировок и т. п.);

подтверждение данных о фактическом местонахождении контрагента.

Советы сформулированы на основе судебной практики (например, постановления АС Московского округа от 25.05.2017 № А40-166522/2016, постановления АС Западно-Сибирского округа от 17.01.2018 № А75-4353/2017). Судьи часто считают так же, как налоговики: только выписок из ЕРГЮЛ и копий учредительных документов недостаточно для того, чтобы убедиться в благонадежности контрагента. В целях проявления должной осмотрительности следует собрать больше информации и запастись подтверждением этих действий для проверяющих.

Слайд 63В группе

"Региональный налоговый календарь на 1 квартал 2018 года для налогоплательщиков

Пермского края"

(подготовлен Управлением ФНС России по Пермскому краю)