- Главная

- Разное

- Дизайн

- Бизнес и предпринимательство

- Аналитика

- Образование

- Развлечения

- Красота и здоровье

- Финансы

- Государство

- Путешествия

- Спорт

- Недвижимость

- Армия

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Минимальный размер оплаты труда в России 2017, 2018 презентация

Содержание

- 1. Минимальный размер оплаты труда в России 2017, 2018

- 2. МРОТ – 2017, 2018 в России

- 3. МРОТ – 2018 в Нижегородской области

- 4. Ст. 169 ТК РФ Статьей 169 ТК

- 5. Ст. 211 НК РФ По общему правилу,

- 6. Ст. 212 НК РФ: материальная выгода С

- 7. Ст. 214.7 НК ПФ: выигрыши С 01.01.2018

- 8. П. 11 ст. 217 НК РФ: стипендии

- 9. П. 21 ст. 217 НК РФ: оплата

- 10. П. 71 ст. 217 НК РФ: права

- 11. П. 72 ст. 217 НК РФ: налоговая

- 12. Пп. 2 п. 1 ст. 219 НК

- 13. Ст. 221 НК РФ – проф. вычет

- 14. П. 7 ст. 228 – уплата налога

- 15. Ст. 230 НК РФ: новая ф. 2-НДФЛ

- 16. Ст. 230 НК РФ: коды доходов и

- 17. Ст. 230 НК РФ: коды доходов и

- 18. Ст. 230 НК РФ: изменения в ф.

- 19. Ст. 230 НК РФ: изменения в ф.

- 20. П. 5 ст. 230: представление сведений

Слайд 1НДФЛ – 2018

Телегус Август Валерьевич заведующий кафедрой налогов

материал подготовлен по состоянию на январь 2018 г.

Слайд 2МРОТ – 2017, 2018 в России

Установить минимальный размер оплаты

Федеральный закон от 19.12.2016 № 460-ФЗ

Установить минимальный размер оплаты труда с 1 января 2018 года в сумме 9 489 рублей в месяц.

Федеральный закон от 28.12.2017 № 421-ФЗ

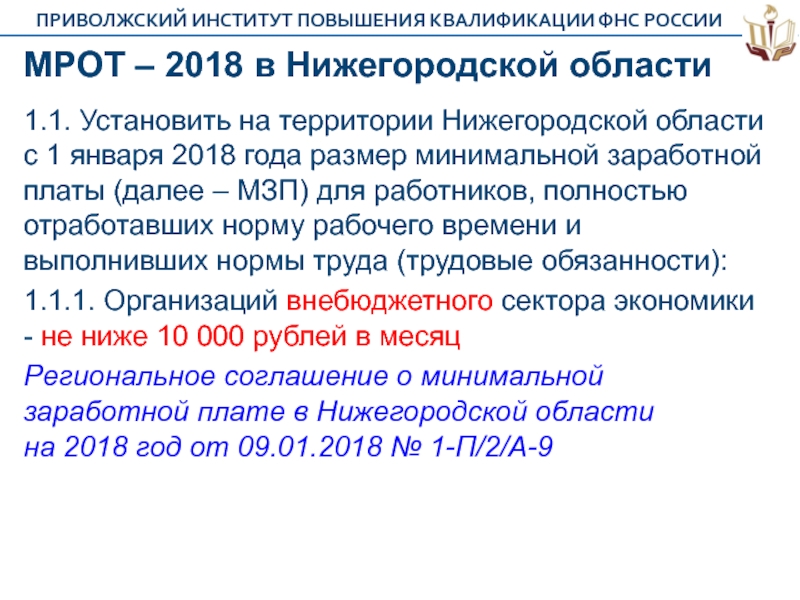

Слайд 3МРОТ – 2018 в Нижегородской области

1.1. Установить на территории Нижегородской

1.1.1. Организаций внебюджетного сектора экономики - не ниже 10 000 рублей в месяц

Региональное соглашение о минимальной заработной плате в Нижегородской области на 2018 год от 09.01.2018 № 1-П/2/А-9

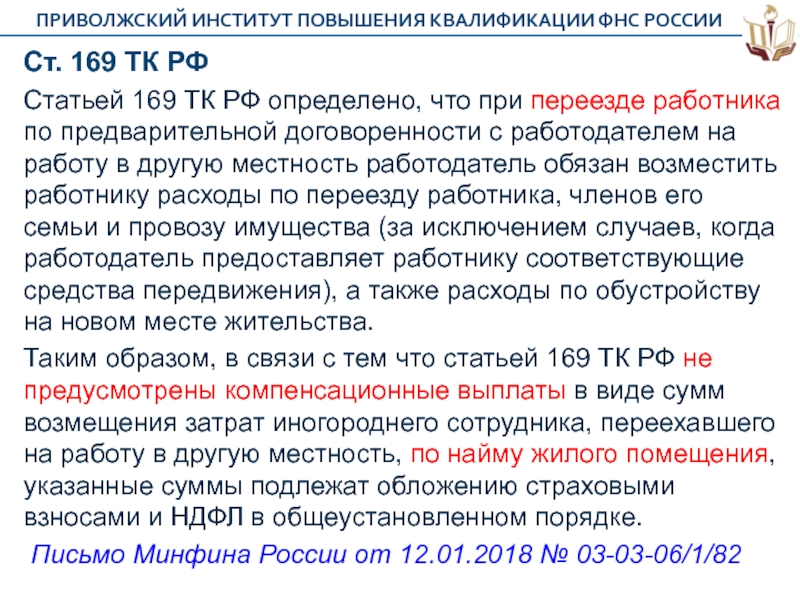

Слайд 4Ст. 169 ТК РФ

Статьей 169 ТК РФ определено, что при переезде

Таким образом, в связи с тем что статьей 169 ТК РФ не предусмотрены компенсационные выплаты в виде сумм возмещения затрат иногороднего сотрудника, переехавшего на работу в другую местность, по найму жилого помещения, указанные суммы подлежат обложению страховыми взносами и НДФЛ в общеустановленном порядке.

Письмо Минфина России от 12.01.2018 № 03-03-06/1/82

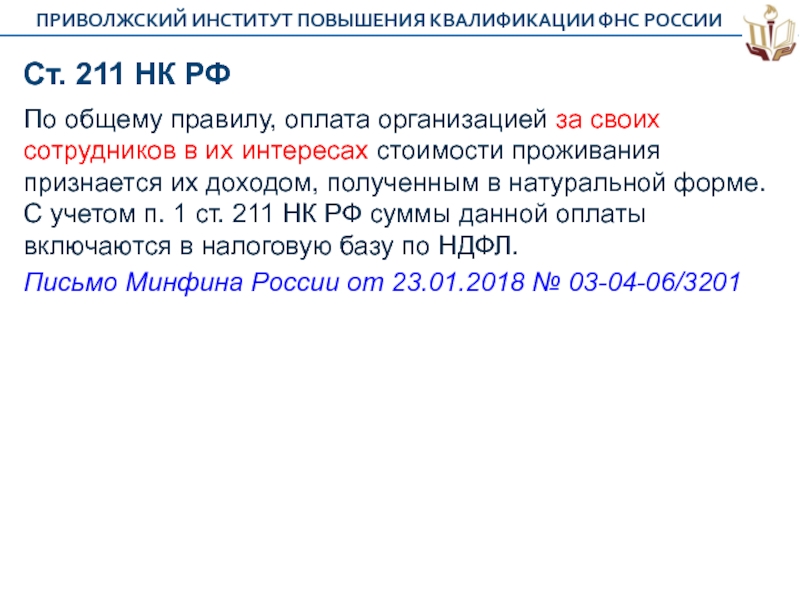

Слайд 5Ст. 211 НК РФ

По общему правилу, оплата организацией за своих сотрудников

Письмо Минфина России от 23.01.2018 № 03-04-06/3201

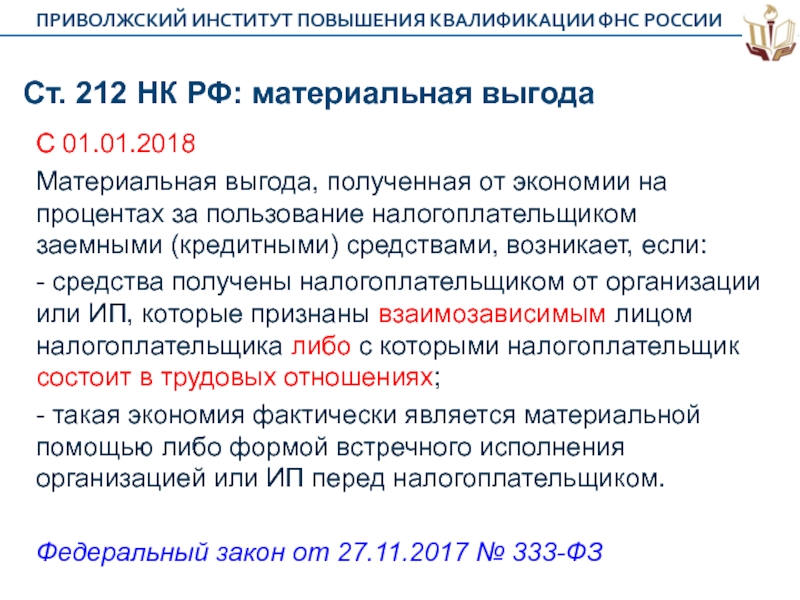

Слайд 6Ст. 212 НК РФ: материальная выгода

С 01.01.2018

Материальная выгода, полученная от экономии

- средства получены налогоплательщиком от организации или ИП, которые признаны взаимозависимым лицом налогоплательщика либо с которыми налогоплательщик состоит в трудовых отношениях;

- такая экономия фактически является материальной помощью либо формой встречного исполнения организацией или ИП перед налогоплательщиком.

Федеральный закон от 27.11.2017 № 333-ФЗ

Слайд 7Ст. 214.7 НК ПФ: выигрыши

С 01.01.2018

Налоговая база по НДФЛ (сумма выигрыша

По суммам менее 15 000 руб. отчитываться и уплачивать налог физлица должны будут по-прежнему самостоятельно (пп. 5 п. 1 ст. 228 НК РФ).

Налоговая база по выигрышам не уменьшается на суммы налоговых вычетов (п. 3 ст. 210 НК РФ).

Вводится необлагаемый минимум в размере 4 000 рублей (п. 28 ст. 217 НК РФ).

Федеральный закон от 27.11.2017 № 354-ФЗ

Слайд 8П. 11 ст. 217 НК РФ: стипендии обучающихся

С 01.01.2018

Скорректирован перечень

- изъято упоминание об учащихся, адъюнктах, докторантах;

- введены ассистент-стажеры,

- предусмотрены именные стипендии, учреждаемые федеральными государственными органами, органами государственной власти субъектов РФ, органами местного самоуправления.

Федеральный закон от 27.11.2017 № 346-ФЗ

Слайд 9П. 21 ст. 217 НК РФ: оплата обучения по основным и

С 01.01.2018

Исключено требование о наличии у организации соответствующей лицензии.

Иностранная организация должна иметь право на ведение образовательной деятельности.

Федеральный закон от 27.11.2017 № 346-ФЗ

Аналогичные изменения – в п. 46 ст. 217 НК РФ.

Слайд 10П. 71 ст. 217 НК РФ: права дольщиков

С 01.01.2018

Не подлежат налогообложению

доходы в виде возмещения за счет средств компенсационного фонда, формируемого в соответствии с Федеральным законом от 29 июля 2017 года № 218-ФЗ «О публично-правовой компании по защите прав граждан - участников долевого строительства при несостоятельности (банкротстве) застройщиков и о внесении изменений в отдельные законодательные акты Российской Федерации»

Федеральный закон от 27.11.2017 № 342-ФЗ

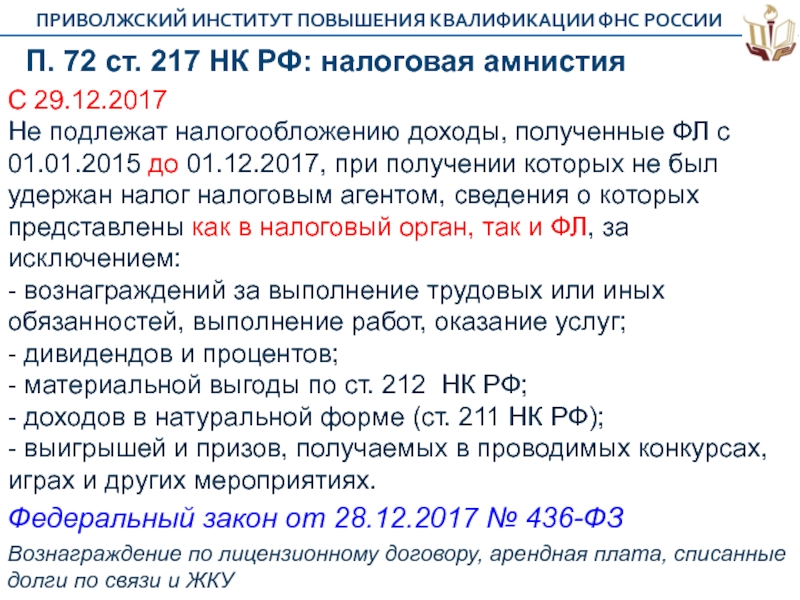

Слайд 11П. 72 ст. 217 НК РФ: налоговая амнистия

С 29.12.2017

Федеральный закон от 28.12.2017 № 436-ФЗ

Вознаграждение по лицензионному договору, арендная плата, списанные долги по связи и ЖКУ

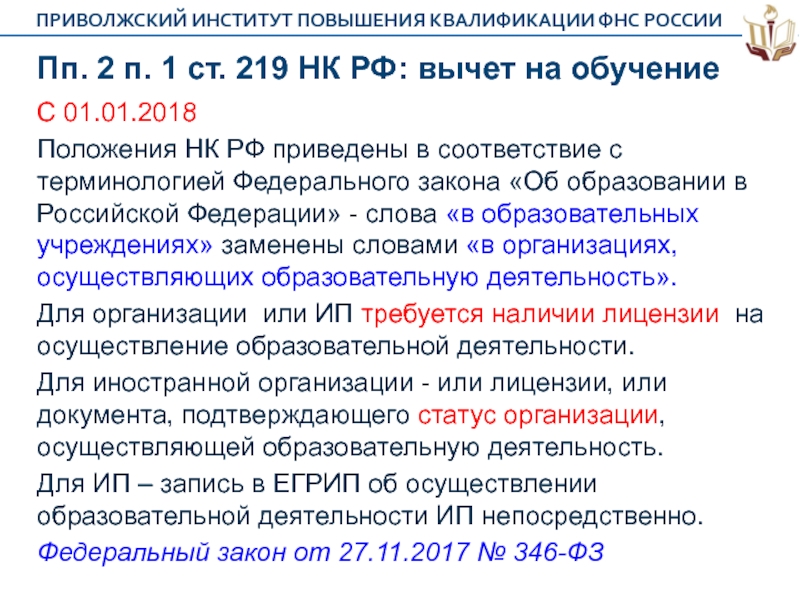

Слайд 12Пп. 2 п. 1 ст. 219 НК РФ: вычет на обучение

С

Положения НК РФ приведены в соответствие с терминологией Федерального закона «Об образовании в Российской Федерации» - слова «в образовательных учреждениях» заменены словами «в организациях, осуществляющих образовательную деятельность».

Для организации или ИП требуется наличии лицензии на осуществление образовательной деятельности.

Для иностранной организации - или лицензии, или документа, подтверждающего статус организации, осуществляющей образовательную деятельность.

Для ИП – запись в ЕГРИП об осуществлении образовательной деятельности ИП непосредственно.

Федеральный закон от 27.11.2017 № 346-ФЗ

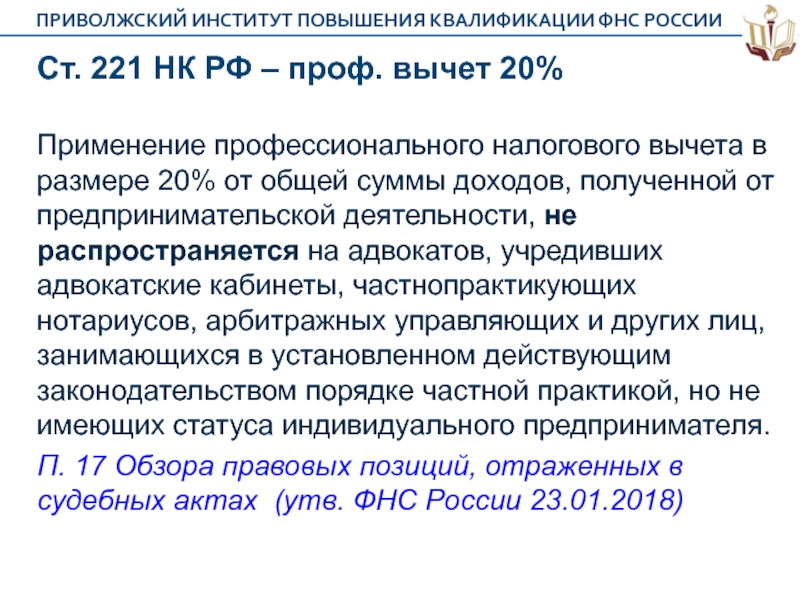

Слайд 13Ст. 221 НК РФ – проф. вычет 20%

Применение профессионального налогового вычета

П. 17 Обзора правовых позиций, отраженных в судебных актах (утв. ФНС России 23.01.2018)

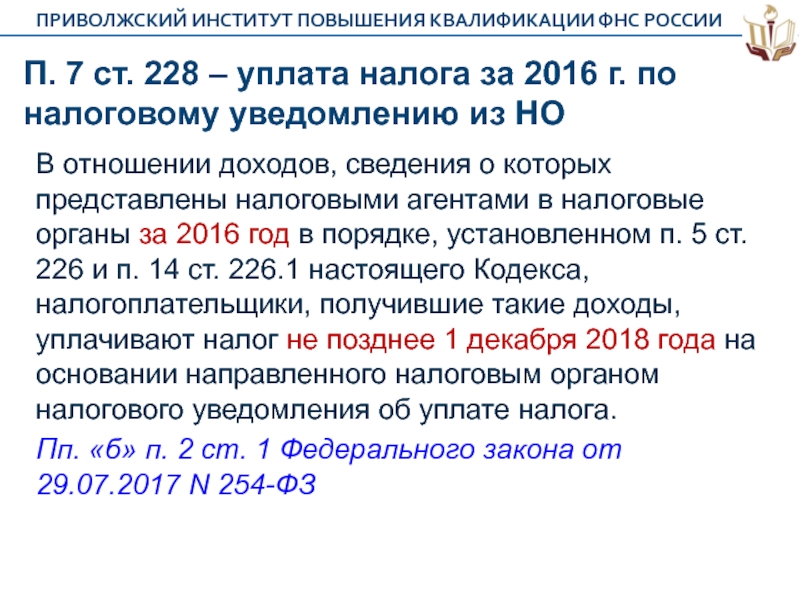

Слайд 14П. 7 ст. 228 – уплата налога за 2016 г. по

В отношении доходов, сведения о которых представлены налоговыми агентами в налоговые органы за 2016 год в порядке, установленном п. 5 ст. 226 и п. 14 ст. 226.1 настоящего Кодекса, налогоплательщики, получившие такие доходы, уплачивают налог не позднее 1 декабря 2018 года на основании направленного налоговым органом налогового уведомления об уплате налога.

Пп. «б» п. 2 ст. 1 Федерального закона от 29.07.2017 N 254-ФЗ

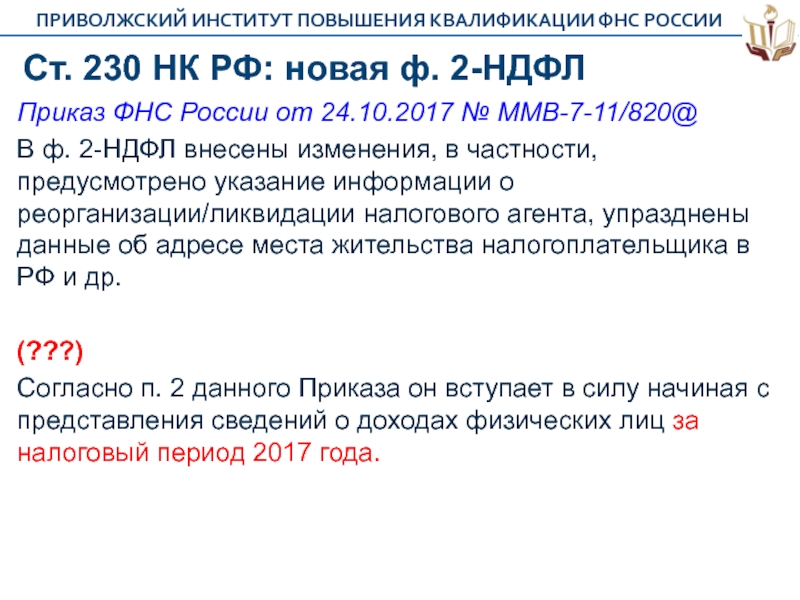

Слайд 15Ст. 230 НК РФ: новая ф. 2-НДФЛ

Приказ ФНС России от 24.10.2017

В ф. 2-НДФЛ внесены изменения, в частности, предусмотрено указание информации о реорганизации/ликвидации налогового агента, упразднены данные об адресе места жительства налогоплательщика в РФ и др.

(???)

Согласно п. 2 данного Приказа он вступает в силу начиная с представления сведений о доходах физических лиц за налоговый период 2017 года.

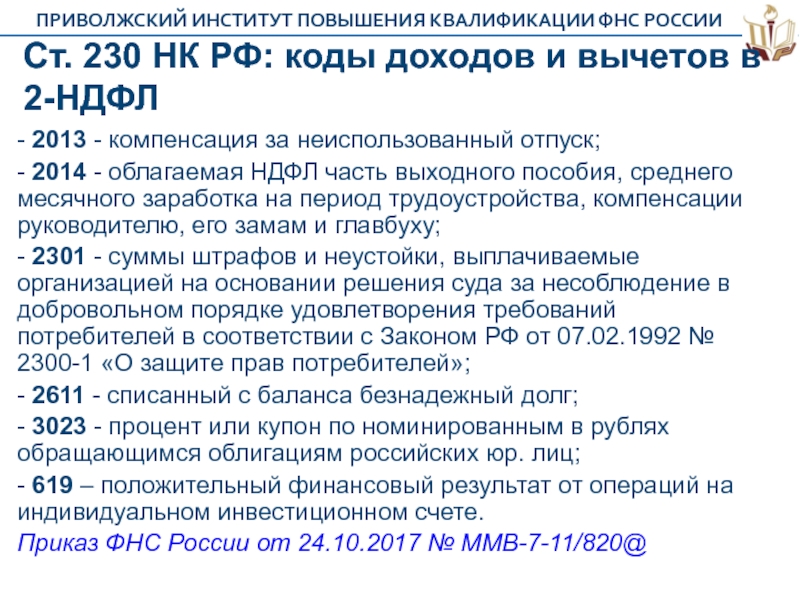

Слайд 16Ст. 230 НК РФ: коды доходов и вычетов в 2-НДФЛ

- 2013

- 2014 - облагаемая НДФЛ часть выходного пособия, среднего месячного заработка на период трудоустройства, компенсации руководителю, его замам и главбуху;

- 2301 - суммы штрафов и неустойки, выплачиваемые организацией на основании решения суда за несоблюдение в добровольном порядке удовлетворения требований потребителей в соответствии с Законом РФ от 07.02.1992 № 2300-1 «О защите прав потребителей»;

- 2611 - списанный с баланса безнадежный долг;

- 3023 - процент или купон по номинированным в рублях обращающимся облигациям российских юр. лиц;

- 619 – положительный финансовый результат от операций на индивидуальном инвестиционном счете.

Приказ ФНС России от 24.10.2017 № ММВ-7-11/820@

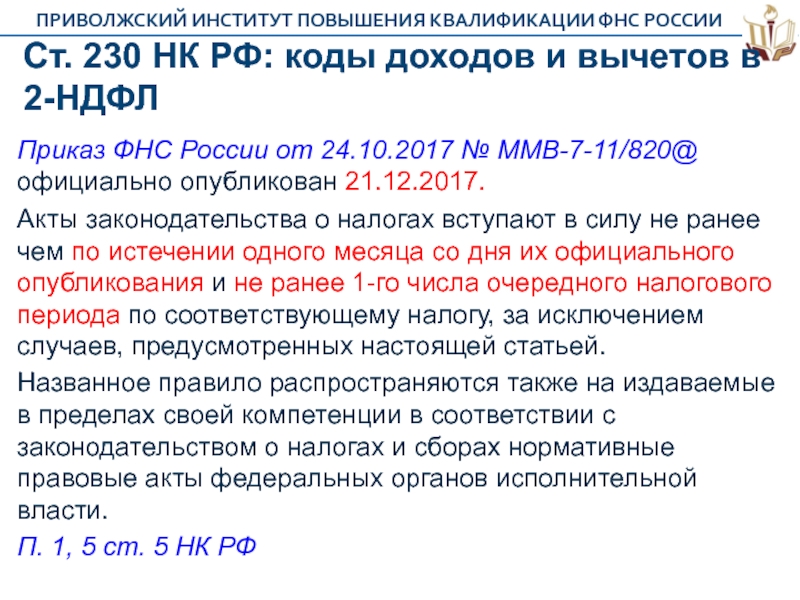

Слайд 17Ст. 230 НК РФ: коды доходов и вычетов в 2-НДФЛ

Приказ ФНС

Акты законодательства о налогах вступают в силу не ранее чем по истечении одного месяца со дня их официального опубликования и не ранее 1-го числа очередного налогового периода по соответствующему налогу, за исключением случаев, предусмотренных настоящей статьей.

Названное правило распространяются также на издаваемые в пределах своей компетенции в соответствии с законодательством о налогах и сборах нормативные правовые акты федеральных органов исполнительной власти.

П. 1, 5 ст. 5 НК РФ

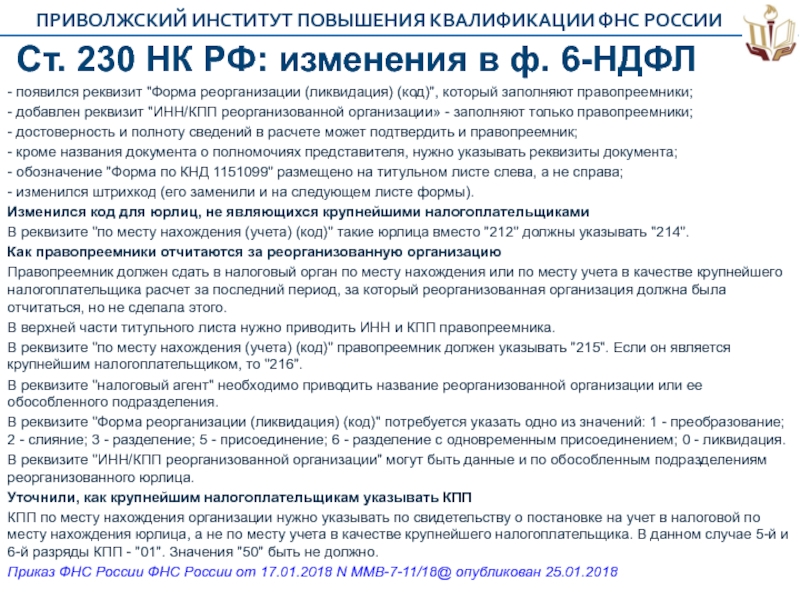

Слайд 18Ст. 230 НК РФ: изменения в ф. 6-НДФЛ

- появился реквизит "Форма

- добавлен реквизит "ИНН/КПП реорганизованной организации» - заполняют только правопреемники;

- достоверность и полноту сведений в расчете может подтвердить и правопреемник;

- кроме названия документа о полномочиях представителя, нужно указывать реквизиты документа;

- обозначение "Форма по КНД 1151099" размещено на титульном листе слева, а не справа;

- изменился штрихкод (его заменили и на следующем листе формы).

Изменился код для юрлиц, не являющихся крупнейшими налогоплательщиками

В реквизите "по месту нахождения (учета) (код)" такие юрлица вместо "212" должны указывать "214".

Как правопреемники отчитаются за реорганизованную организацию

Правопреемник должен сдать в налоговый орган по месту нахождения или по месту учета в качестве крупнейшего налогоплательщика расчет за последний период, за который реорганизованная организация должна была отчитаться, но не сделала этого.

В верхней части титульного листа нужно приводить ИНН и КПП правопреемника.

В реквизите "по месту нахождения (учета) (код)" правопреемник должен указывать "215". Если он является крупнейшим налогоплательщиком, то "216".

В реквизите "налоговый агент" необходимо приводить название реорганизованной организации или ее обособленного подразделения.

В реквизите "Форма реорганизации (ликвидация) (код)" потребуется указать одно из значений: 1 - преобразование; 2 - слияние; 3 - разделение; 5 - присоединение; 6 - разделение с одновременным присоединением; 0 - ликвидация.

В реквизите "ИНН/КПП реорганизованной организации" могут быть данные и по обособленным подразделениям реорганизованного юрлица.

Уточнили, как крупнейшим налогоплательщикам указывать КПП

КПП по месту нахождения организации нужно указывать по свидетельству о постановке на учет в налоговой по месту нахождения юрлица, а не по месту учета в качестве крупнейшего налогоплательщика. В данном случае 5-й и 6-й разряды КПП - "01". Значения "50" быть не должно.

Приказ ФНС России ФНС России от 17.01.2018 N ММВ-7-11/18@ опубликован 25.01.2018

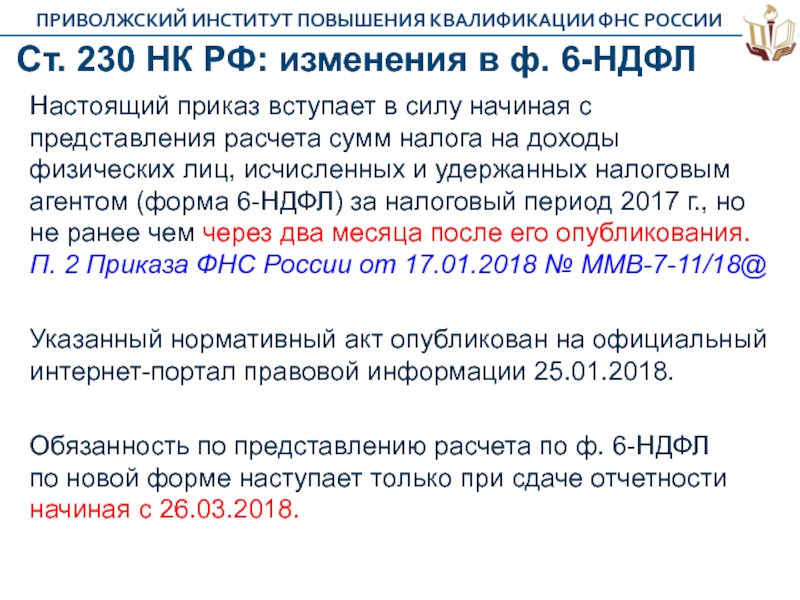

Слайд 19Ст. 230 НК РФ: изменения в ф. 6-НДФЛ

Настоящий приказ вступает в

Указанный нормативный акт опубликован на официальный интернет-портал правовой информации 25.01.2018.

Обязанность по представлению расчета по ф. 6-НДФЛ по новой форме наступает только при сдаче отчетности начиная с 26.03.2018.

Слайд 20

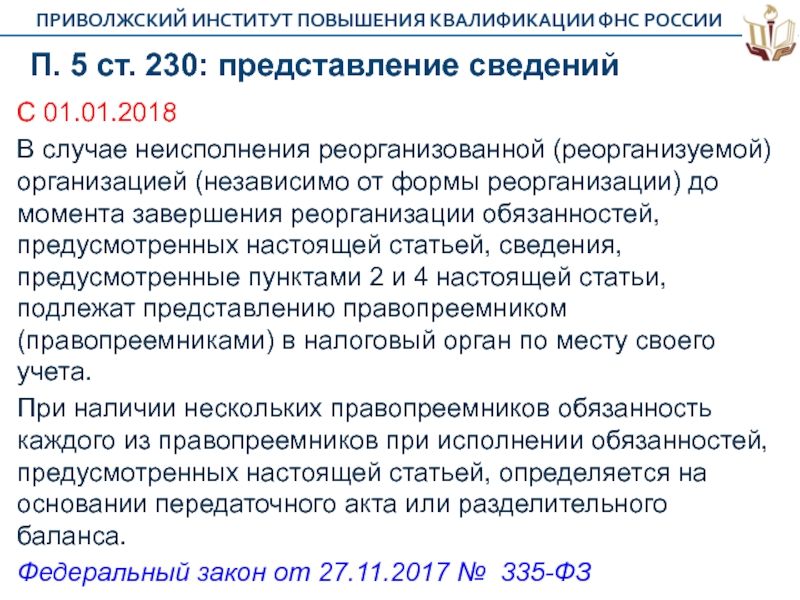

П. 5 ст. 230: представление сведений

С 01.01.2018

В случае неисполнения реорганизованной

При наличии нескольких правопреемников обязанность каждого из правопреемников при исполнении обязанностей, предусмотренных настоящей статьей, определяется на основании передаточного акта или разделительного баланса.

Федеральный закон от 27.11.2017 № 335-ФЗ