- Главная

- Разное

- Дизайн

- Бизнес и предпринимательство

- Аналитика

- Образование

- Развлечения

- Красота и здоровье

- Финансы

- Государство

- Путешествия

- Спорт

- Недвижимость

- Армия

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Курс Инвестиции презентация

Содержание

- 1. Курс Инвестиции

- 2. Тема 3. Оценка инвестиционных качеств и эффективности финансовых инвестиций Автор доцент Капранова Л.Д.

- 3. План 1. Основные инструменты рынка ценных бумаг, их

- 4. 1. Основные инструменты рынка ценных бумаг, их

- 5. Виды ценных бумаг (ГК РФ) Гос.

- 6. Понятие ценной бумаги Под ценной бумагой понимается

- 7. Акция Акция – это эмиссионная ценная бумага,

- 8. Облигация Облигация – эмиссионная ценная бумага, закрепляющая

- 9. 2. Методы анализа рынка ценных бумаг 1.Фундаментальный анализ. 2. Технический анализ.

- 10. Фундаментальный анализ Фундаментальный - основывается на оценке

- 11. Технический анализ Технический- основывается на движении биржевых

- 12. 3. Показатели инвестиционной привлекательности ценных бумаг

- 13. Показатели инвестиционной привлекательности ценных бумаг 1. Финансовый

- 14. Показатели инвестиционной привлекательности ценных бумаг (продолжение) 2.

- 15. Показатели инвестиционной привлекательности ценных бумаг (продолжение) 5.

- 16. Показатели инвестиционной привлекательности ценных бумаг (продолжение) 8.

- 17. Показатели инвестиционной привлекательности ценных бумаг (продолжение) 10.

- 18. Показатели инвестиционной привлекательности ценных бумаг (продолжение) 11.

- 19. Эти же показатели можно сгруппировать следующим

- 20. Основные показатели, характеризующие способность корпорации

- 21. II Показатели, характеризующие надежность ценных бумаг (продолжение)

- 22. 4. Оценка эффективности инвестиций в ценные бумаги.

- 23. Показатели доходности Доходность характеризует эффективность инвестиционных операций

- 24. Показатели доходности Общие - Доходность за период

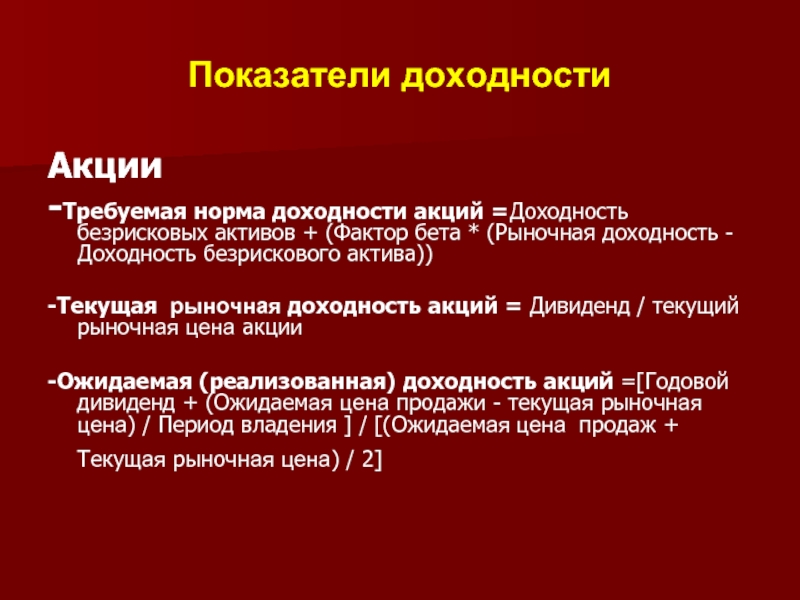

- 25. Показатели доходности Акции -Требуемая норма доходности акций

- 26. Доходность акции Существует 5 видов доходности

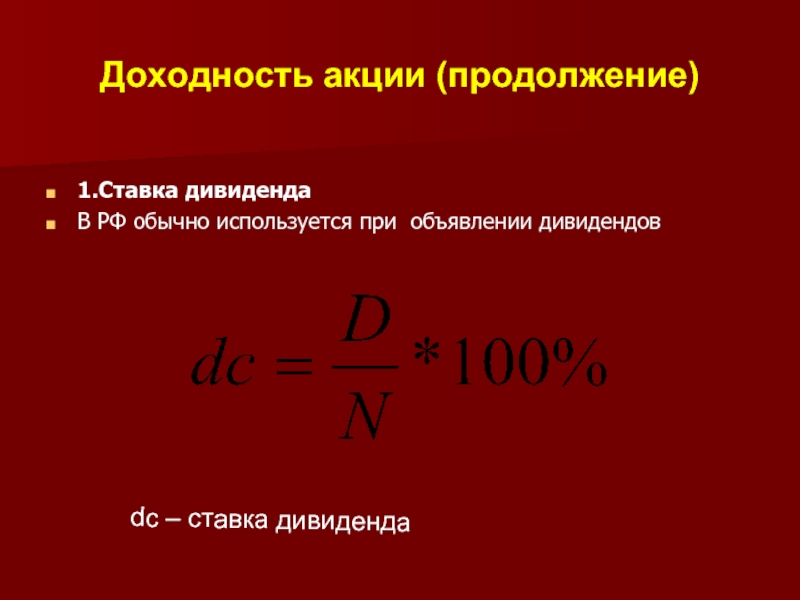

- 27. Доходность акции (продолжение) 1.Ставка дивиденда В РФ

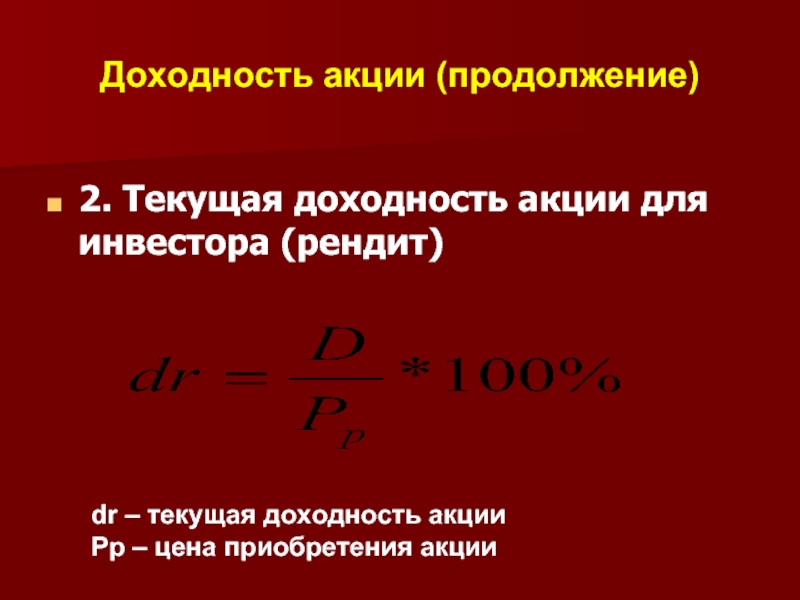

- 28. Доходность акции (продолжение) 2. Текущая доходность акции

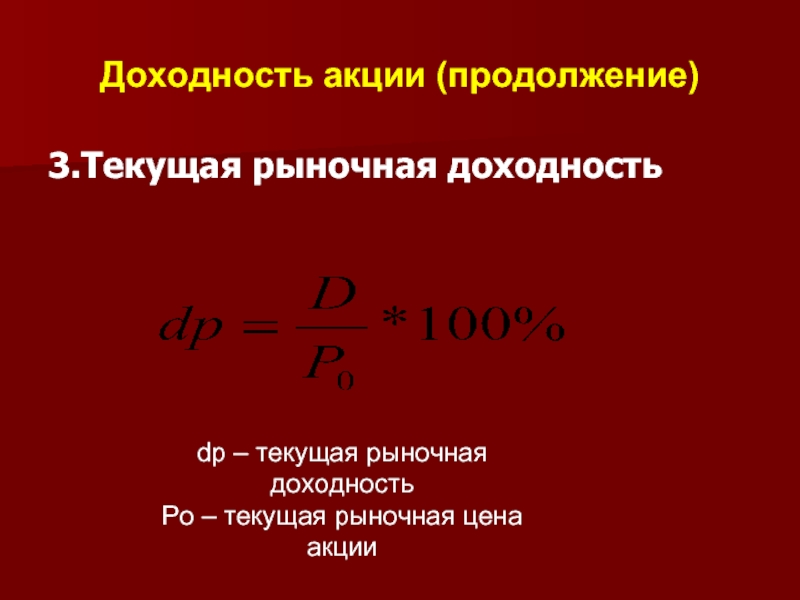

- 29. Доходность акции (продолжение) 3.Текущая рыночная доходность

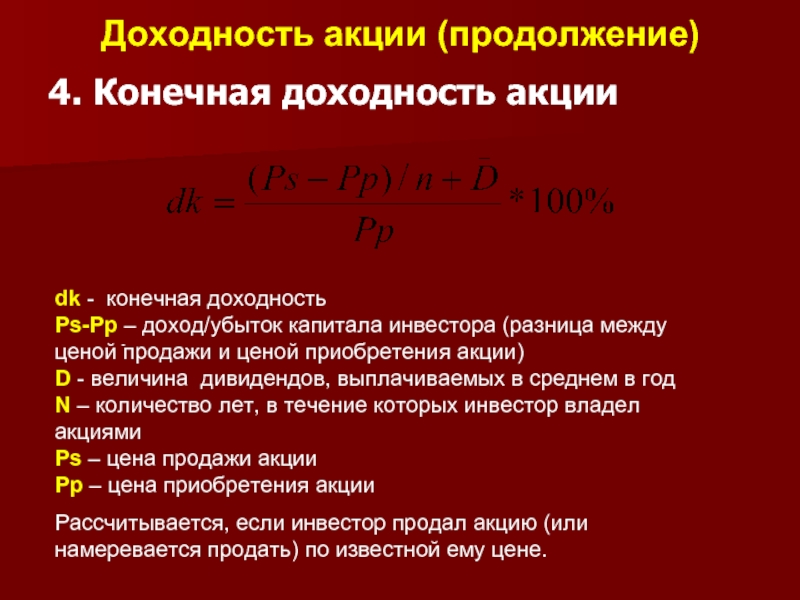

- 30. Доходность акции (продолжение) 4. Конечная доходность акции

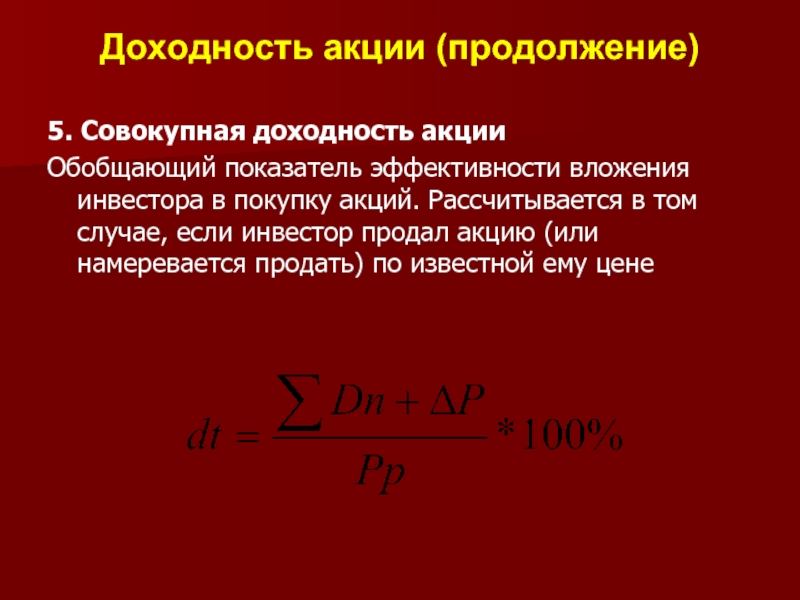

- 31. Доходность акции (продолжение) 5. Совокупная доходность акции

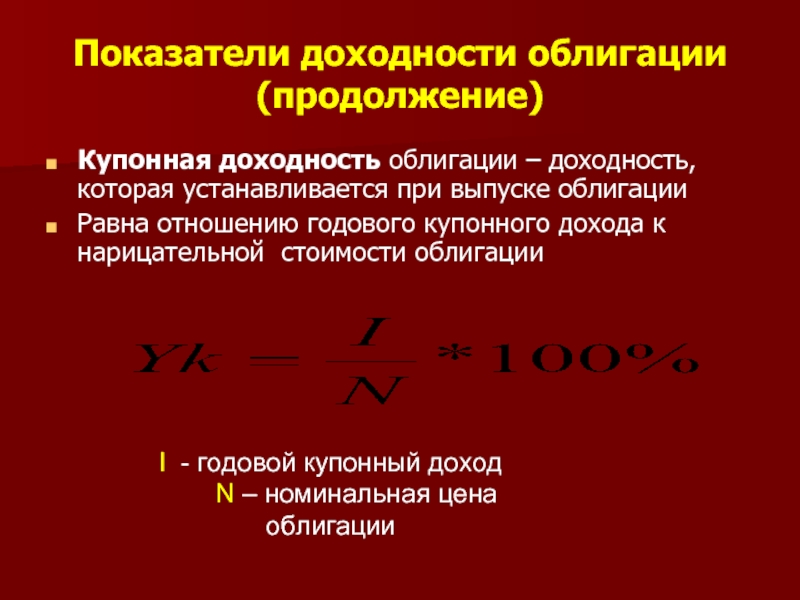

- 32. Показатели доходности Облигации 1.Купонная доходность

- 33. Показатели доходности облигации (продолжение) Купонная доходность облигации

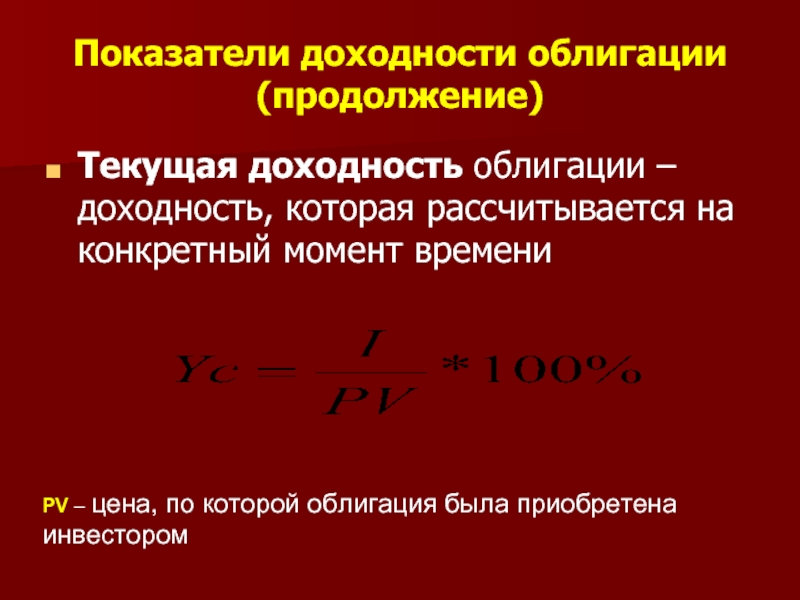

- 34. Показатели доходности облигации (продолжение) Текущая доходность облигации

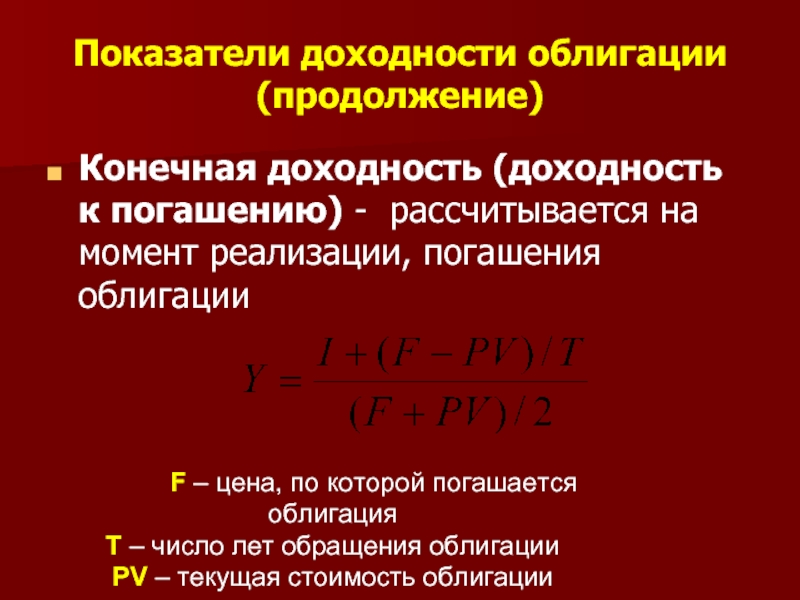

- 35. Показатели доходности облигации (продолжение) Конечная доходность (доходность

- 36. Показатели стоимости Приведенная стоимость акции = Приведенная

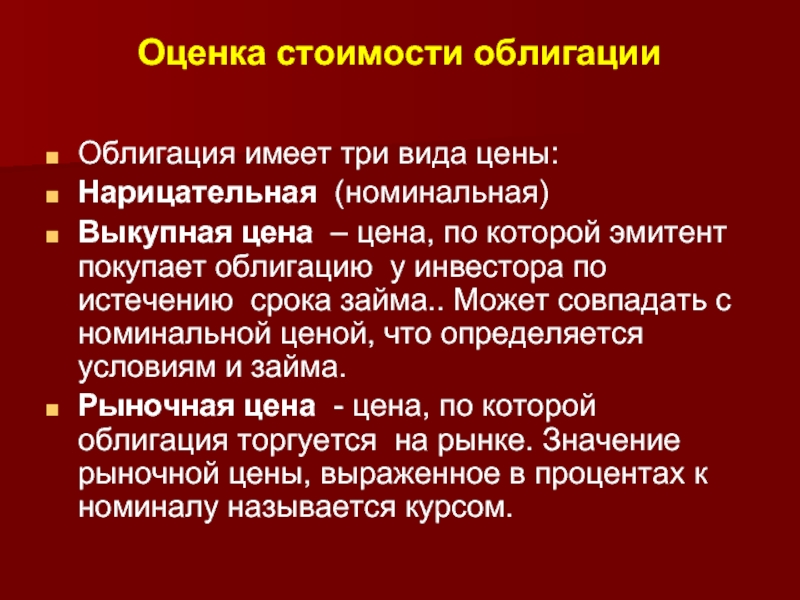

- 37. Оценка стоимости облигации Облигация имеет три вида

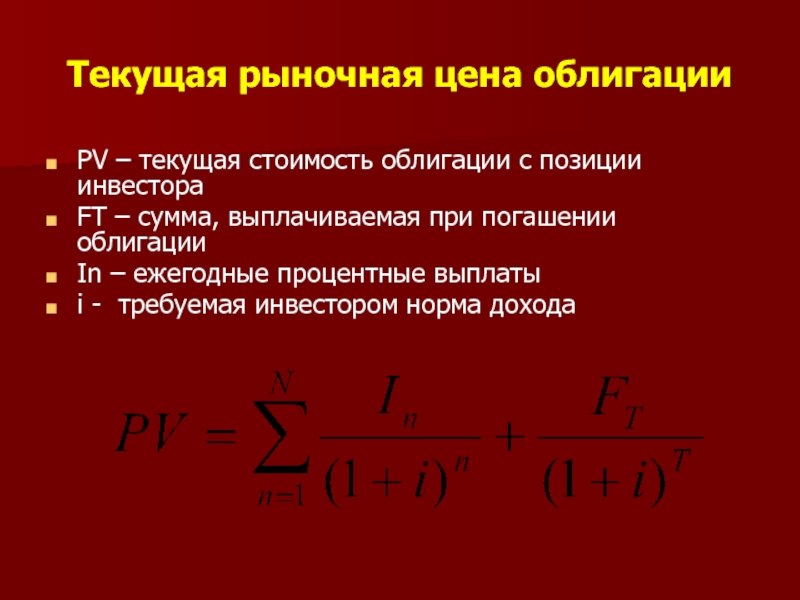

- 38. Текущая рыночная цена облигации PV – текущая

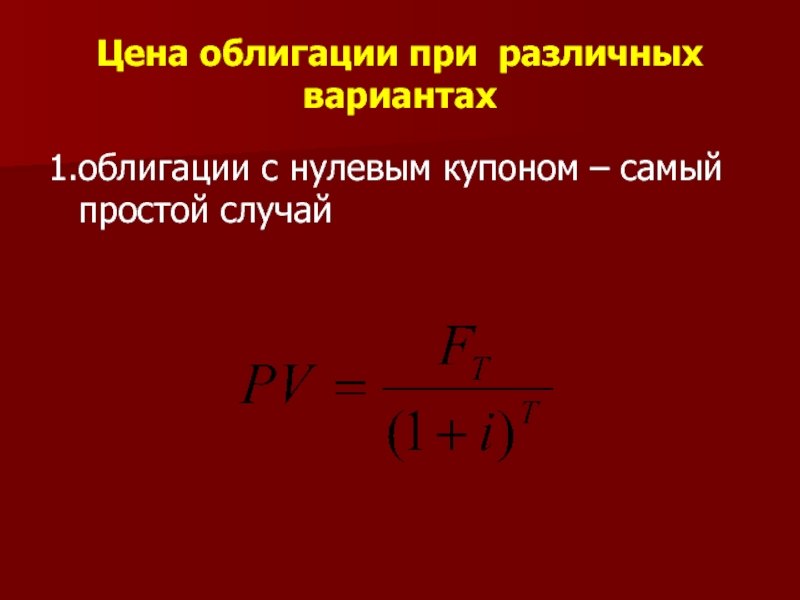

- 39. Цена облигации при различных вариантах 1.облигации с нулевым купоном – самый простой случай

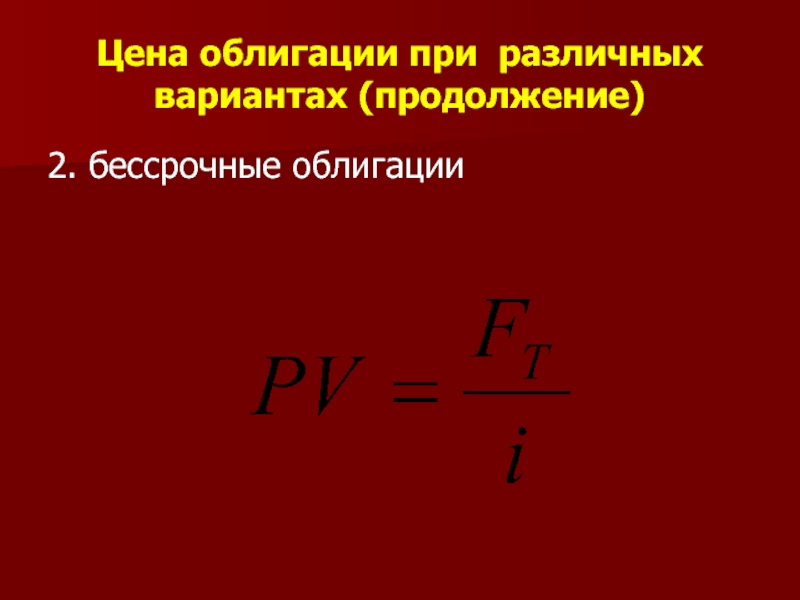

- 40. Цена облигации при различных вариантах (продолжение) 2. бессрочные облигации

- 41. Цена облигации при различных вариантах (продолжение) 3.

- 42. Цена облигации при различных вариантах (продолжение) 4.

- 43. Оценка стоимости акции Существует 4 вида цен

- 44. Рыночная цена акции Для определения рыночной цены

- 45. Модель нулевого роста В этой модели темп

- 46. Модель постоянного роста q – темп прироста

- 47. Модель переменного роста Самая сложная .

Слайд 1Финансовый университет при Правительстве Российской Федерации

Кафедра «Инвестиционный менеджмент»

Курс «Инвестиции»

Слайд 2Тема 3.

Оценка инвестиционных качеств

и эффективности финансовых инвестиций

Автор доцент Капранова Л.Д.

Слайд 3План

1. Основные инструменты рынка ценных бумаг, их классификация и характеристика.

2. Методы анализа

3. Показатели оценки инвестиционной привлекательности ценных бумаг.

4. Оценка эффективности инвестиций в ценные бумаги.

5. Оценка стоимости и доходности облигаций и акций.

Слайд 41. Основные инструменты рынка ценных бумаг, их классификация и характеристика Финансовый

Это важнейший механизм, с помощью которого осуществляется перераспределение денежных средств между участниками хозяйственных отношений. Этот рынок охватывает кредитные отношения и отношения совладения, выражающиеся посредством выпуска и последующей купли/продажи специальных объектов – финансовых инструментов (контрактов, существующих в документарной и бездокументарной формах). Примерами таких контрактов могут служить: договоры о внесении депозитов в банк, приобретение паев инвестиционных фондов, страховые полисы, различные виды ценных бумаг и т.п.

С позиции инвестора для финансовых инвестиций наибольший интерес представляют акции и облигации

Слайд 5Виды ценных бумаг (ГК РФ)

Гос. облигация

облигация

депозитный и сберегательный сертификаты

акция

вексель

чек

коносамент

Долговые ценные

Долевые ценные бумаги

Платежные документы

Товарно-распорядительные документы

Эмиссионные ценные бумаги

Ордерные ценные бумаги

Слайд 6Понятие ценной бумаги

Под ценной бумагой понимается свидетельство собственности на капитал, право

Слайд 7Акция

Акция – это эмиссионная ценная бумага, закрепляющая права ее владельца (акционера)

Слайд 8Облигация

Облигация – эмиссионная ценная бумага, закрепляющая право ее владельца на получение

Слайд 10Фундаментальный анализ

Фундаментальный - основывается на оценке эмитента (его платежеспособности, финансовой устойчивости,

Сущность – выявление и прогнозирование объективных внешних и внутренних факторов, влияющих на общее состояние эмитента и как следствие – на стоимость выпускаемых им финансовых инструментов в настоящем и будущем.

Достоинства – объективность и научная обоснованность прогнозов и возможность многокритериального моделирования. Ориентирован на долгосрочную и среднесрочную перспективу, т.е. на использование портфельными и стратегическими инвесторами.

Слайд 11Технический анализ

Технический- основывается на движении биржевых курсов и динамике объемов торгов

Главная аксиома технического анализа – «цена отражает все».

Ориентирован на краткосрочные операции и базируется на широком применении различных методов исследования и прогнозирования временных рядов.

Слайд 12

3. Показатели инвестиционной привлекательности ценных бумаг

Безопасность вложений (

Рост текущей доходности

Рост вложений (прирост капитала)

Ликвидность вложений

Данные качества в значительной степени являются альтернативными

Слайд 13Показатели инвестиционной привлекательности ценных бумаг

1. Финансовый рычаг = заемный капитал/собственный капитал.

Собственный

Норма показателя финансового рычага 50% и ниже, если больше, то доля заемных средств высокая. Это свидетельствует о росте риска для акционеров.

Слайд 14Показатели инвестиционной привлекательности ценных бумаг (продолжение)

2. Рентабельность (доходность) собственного капитала. Отношение

3. Процентное покрытие – отношение прибыли компании ( до вычета налогов и процентных платежей) к сумме процентов по облигациям. Позволяет оценить способность компании выплачивать проценты по облигациям.

4. Покрытие дивидендов по привилегированным акциям – отношение прибыли компании к сумме дивидендов по привилегированным акциям и процентов по облигациям.

Слайд 15Показатели инвестиционной привлекательности ценных бумаг (продолжение)

5. Покрытие дивидендов по обыкновенным акциям

6. Коэффициент выплаты дивидендов – отношение дивиденда на одну обыкновенную акцию к прибыли на одну обыкновенную акцию. Этот показатель обратный к коэффициенту покрытия дивидендов. Характеризует долю прибыли, которую компания выплачивает в виде дивидендов.

7. Дивиденд на обыкновенную акцию – отношение суммы выплаченных дивидендов по обыкновенным акциям к количеству обыкновенных акций.

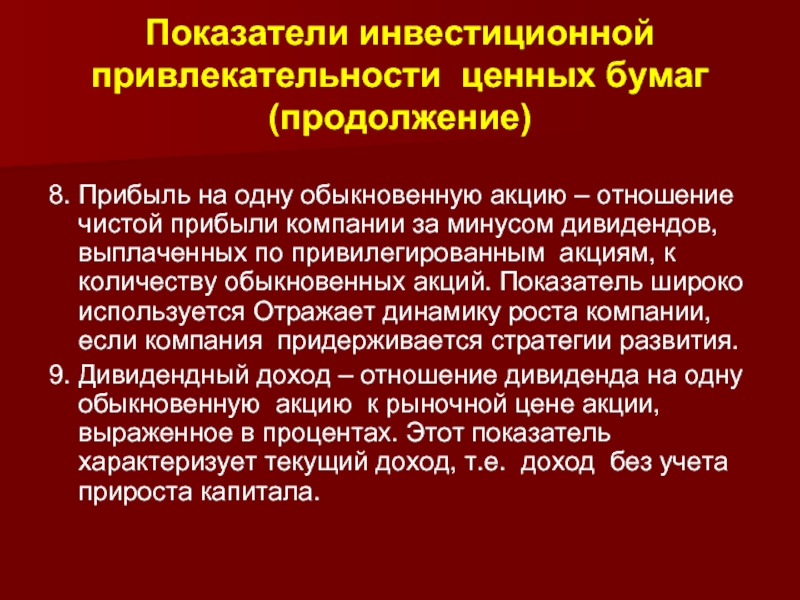

Слайд 16Показатели инвестиционной привлекательности ценных бумаг (продолжение)

8. Прибыль на одну обыкновенную акцию

9. Дивидендный доход – отношение дивиденда на одну обыкновенную акцию к рыночной цене акции, выраженное в процентах. Этот показатель характеризует текущий доход, т.е. доход без учета прироста капитала.

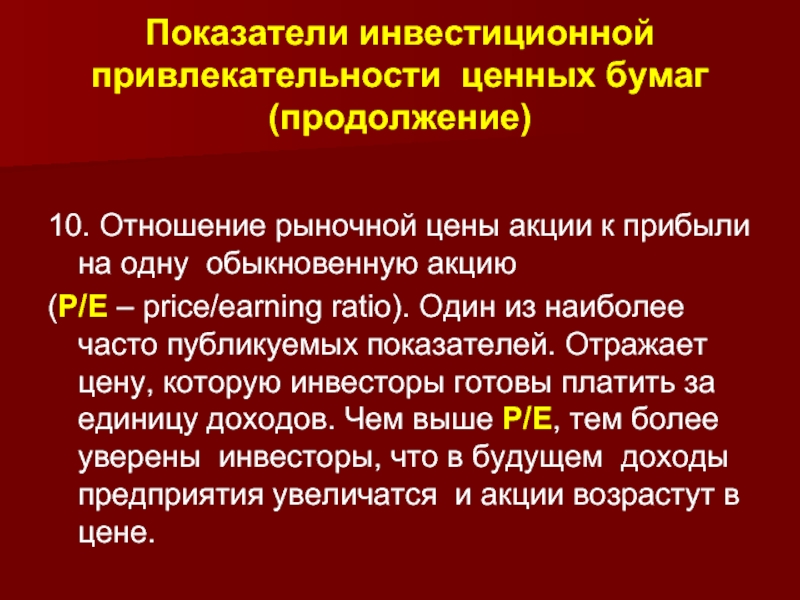

Слайд 17Показатели инвестиционной привлекательности ценных бумаг (продолжение)

10. Отношение рыночной цены акции к

(P/E – price/earning ratio). Один из наиболее часто публикуемых показателей. Отражает цену, которую инвесторы готовы платить за единицу доходов. Чем выше P/E, тем более уверены инвесторы, что в будущем доходы предприятия увеличатся и акции возрастут в цене.

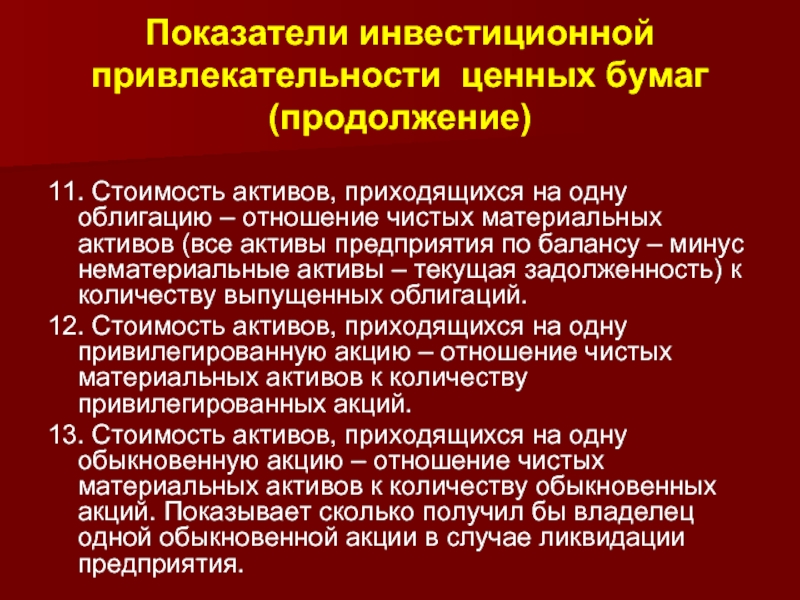

Слайд 18Показатели инвестиционной привлекательности ценных бумаг (продолжение)

11. Стоимость активов, приходящихся на одну

12. Стоимость активов, приходящихся на одну привилегированную акцию – отношение чистых материальных активов к количеству привилегированных акций.

13. Стоимость активов, приходящихся на одну обыкновенную акцию – отношение чистых материальных активов к количеству обыкновенных акций. Показывает сколько получил бы владелец одной обыкновенной акции в случае ликвидации предприятия.

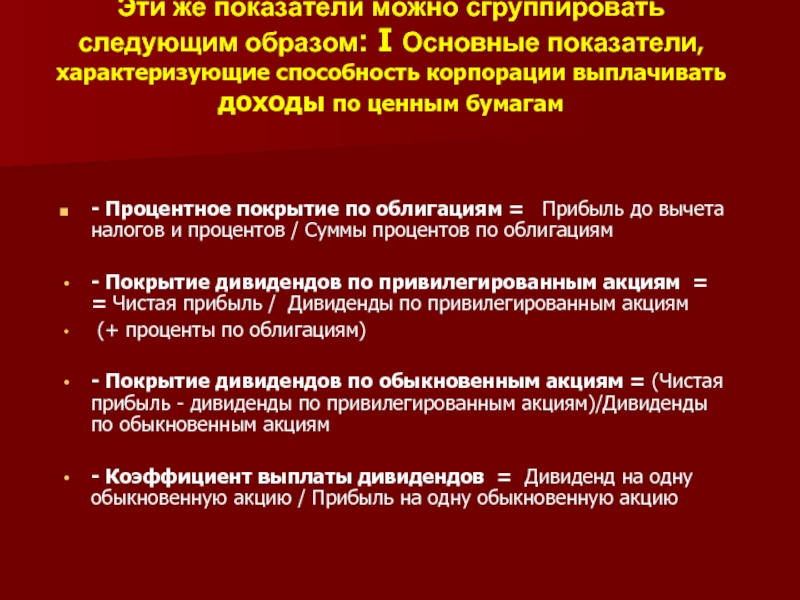

Слайд 19 Эти же показатели можно сгруппировать следующим образом: I Основные показатели, характеризующие

- Процентное покрытие по облигациям = Прибыль до вычета налогов и процентов / Суммы процентов по облигациям

- Покрытие дивидендов по привилегированным акциям = = Чистая прибыль / Дивиденды по привилегированным акциям

(+ проценты по облигациям)

- Покрытие дивидендов по обыкновенным акциям = (Чистая прибыль - дивиденды по привилегированным акциям)/Дивиденды по обыкновенным акциям

- Коэффициент выплаты дивидендов = Дивиденд на одну обыкновенную акцию / Прибыль на одну обыкновенную акцию

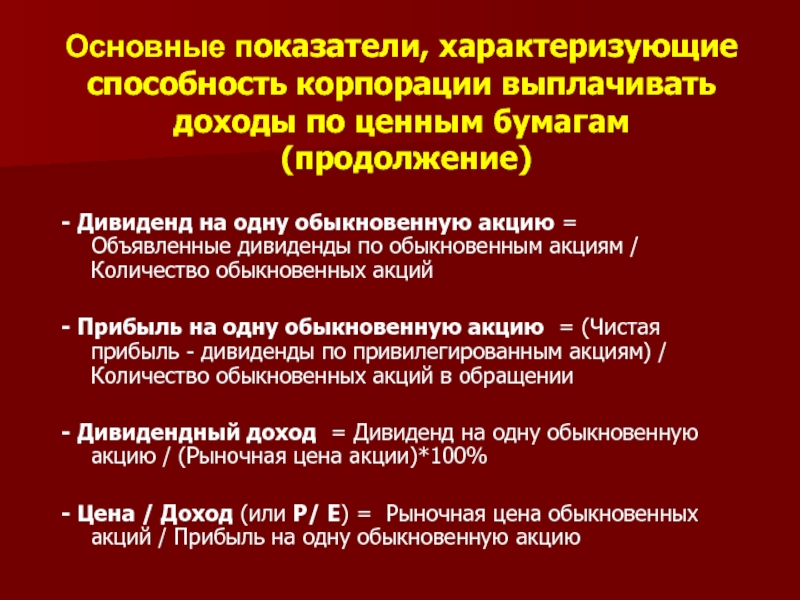

Слайд 20

Основные показатели, характеризующие способность корпорации выплачивать доходы по ценным бумагам

(продолжение)

-

- Прибыль на одну обыкновенную акцию = (Чистая прибыль - дивиденды по привилегированным акциям) / Количество обыкновенных акций в обращении

- Дивидендный доход = Дивиденд на одну обыкновенную акцию / (Рыночная цена акции)*100%

- Цена / Доход (или Р/ E) = Рыночная цена обыкновенных акций / Прибыль на одну обыкновенную акцию

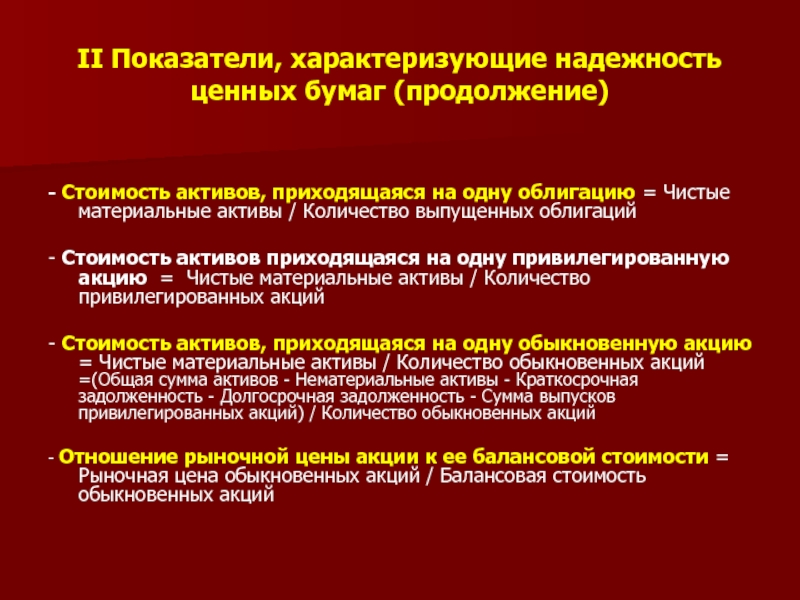

Слайд 21II Показатели, характеризующие надежность ценных бумаг (продолжение)

- Стоимость активов, приходящаяся на

- Стоимость активов приходящаяся на одну привилегированную акцию = Чистые материальные активы / Количество привилегированных акций

- Стоимость активов, приходящаяся на одну обыкновенную акцию = Чистые материальные активы / Количество обыкновенных акций =(Общая сумма активов - Нематериальные активы - Краткосрочная задолженность - Долгосрочная задолженность - Сумма выпусков привилегированных акций) / Количество обыкновенных акций

- Отношение рыночной цены акции к ее балансовой стоимости = Рыночная цена обыкновенных акций / Балансовая стоимость обыкновенных акций

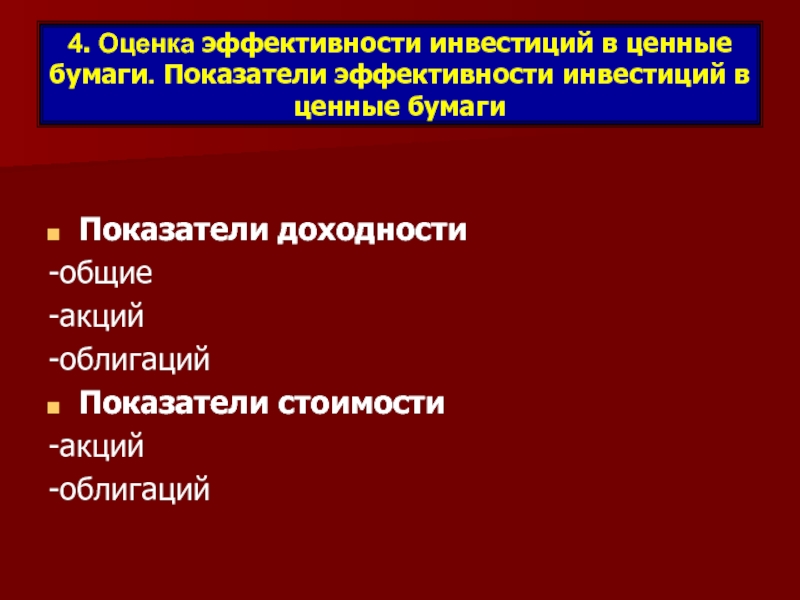

Слайд 224. Оценка эффективности инвестиций в ценные бумаги. Показатели эффективности инвестиций в

Показатели доходности

-общие

-акций

-облигаций

Показатели стоимости

-акций

-облигаций

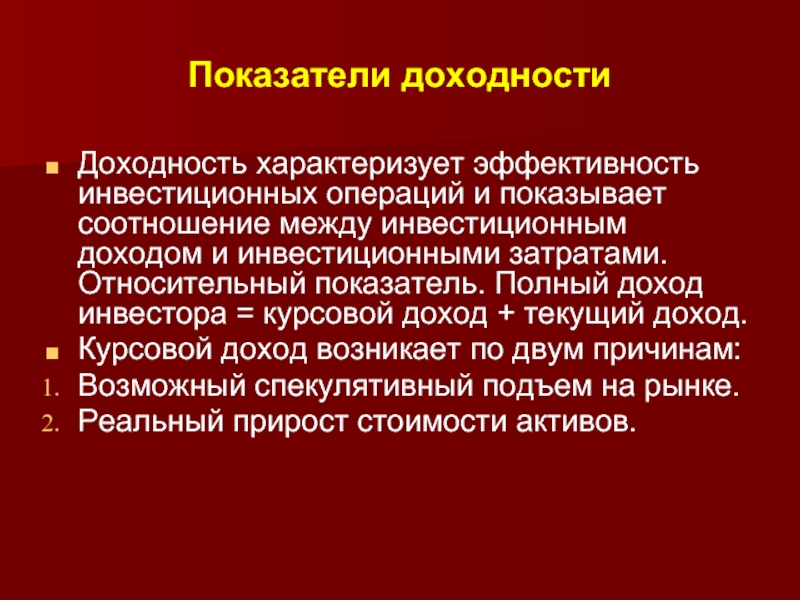

Слайд 23Показатели доходности

Доходность характеризует эффективность инвестиционных операций и показывает соотношение между инвестиционным

Курсовой доход возникает по двум причинам:

Возможный спекулятивный подъем на рынке.

Реальный прирост стоимости активов.

Слайд 24Показатели доходности

Общие

- Доходность за период владения активом =[Текущий доход + Прирост

- Приблизительная доходность (доходность к погашению) = [Средние ежегодные доходы + (Будущая цена инвестиции - Текущая цена инвестиции) / Срок инвестирования] / [(Будущая цена инвестиции + Текущая цена инвестиции) / 2]

- Текущая норма доходности инвестиций = Безрисковая доходность + [Бета-коэффициент * (Рыночная доходность - Безрисковая доходность)]

Слайд 25Показатели доходности

Акции

-Требуемая норма доходности акций =Доходность безрисковых активов + (Фактор бета

-Текущая рыночная доходность акций = Дивиденд / текущий рыночная цена акции

-Ожидаемая (реализованная) доходность акций =[Годовой дивиденд + (Ожидаемая цена продажи - текущая рыночная цена) / Период владения ] / [(Ожидаемая цена продаж + Текущая рыночная цена) / 2]

Слайд 26Доходность акции

Существует 5 видов доходности акции:

1.Ставка дивиденда.

2. Рендит.

3. Конечная доходность.

4.

5. Совокупная доходность.

Слайд 27Доходность акции (продолжение)

1.Ставка дивиденда

В РФ обычно используется при объявлении дивидендов

dc –

Слайд 28Доходность акции (продолжение)

2. Текущая доходность акции для инвестора (рендит)

dr – текущая

Pp – цена приобретения акции

Слайд 29Доходность акции (продолжение)

3.Текущая рыночная доходность

dp – текущая рыночная доходность

Po – текущая

Слайд 30Доходность акции (продолжение)

4. Конечная доходность акции

-

dk - конечная доходность

Ps-Pp –

D - величина дивидендов, выплачиваемых в среднем в год

N – количество лет, в течение которых инвестор владел акциями

Ps – цена продажи акции

Pp – цена приобретения акции

Рассчитывается, если инвестор продал акцию (или намеревается продать) по известной ему цене.

Слайд 31Доходность акции (продолжение)

5. Совокупная доходность акции

Обобщающий показатель эффективности вложения инвестора в

Слайд 32

Показатели доходности Облигации

1.Купонная доходность

2. Текущая доходность облигации

3. Конечная доходность облигации (доходность

Слайд 33Показатели доходности облигации (продолжение)

Купонная доходность облигации – доходность, которая устанавливается при

Равна отношению годового купонного дохода к нарицательной стоимости облигации

I - годовой купонный доход

N – номинальная цена облигации

Слайд 34Показатели доходности облигации (продолжение)

Текущая доходность облигации – доходность, которая рассчитывается на

PV – цена, по которой облигация была приобретена инвестором

Слайд 35Показатели доходности облигации (продолжение)

Конечная доходность (доходность к погашению) - рассчитывается на

F – цена, по которой погашается облигация

T – число лет обращения облигации

PV – текущая стоимость облигации

Слайд 36Показатели стоимости

Приведенная стоимость акции = Приведенная стоимость будущих дивидендов + приведенная

Приведенная стоимость облигации = Приведенная стоимость будущих процентов + приведенная стоимость основной суммы долга

Слайд 37Оценка стоимости облигации

Облигация имеет три вида цены:

Нарицательная (номинальная)

Выкупная цена – цена,

Рыночная цена - цена, по которой облигация торгуется на рынке. Значение рыночной цены, выраженное в процентах к номиналу называется курсом.

Слайд 38Текущая рыночная цена облигации

PV – текущая стоимость облигации с позиции инвестора

FT

In – ежегодные процентные выплаты

i - требуемая инвестором норма дохода

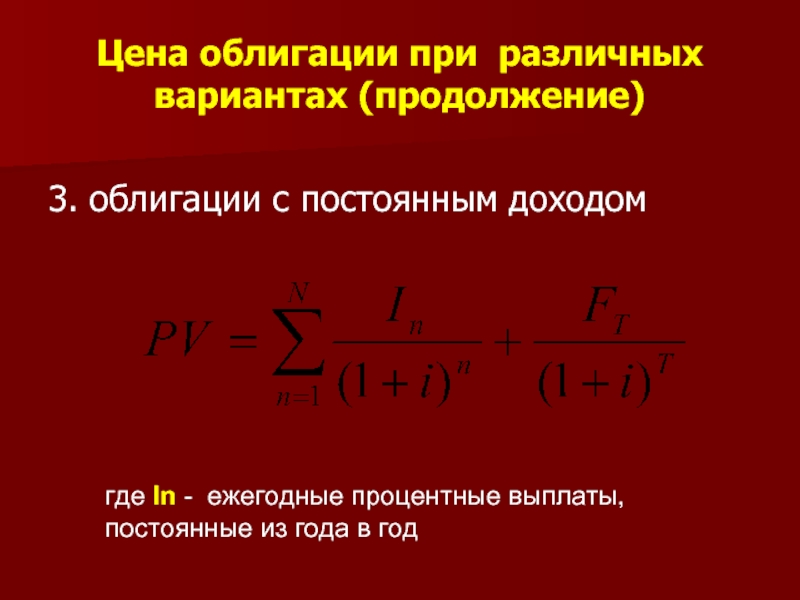

Слайд 41Цена облигации при различных вариантах (продолжение)

3. облигации с постоянным доходом

где In

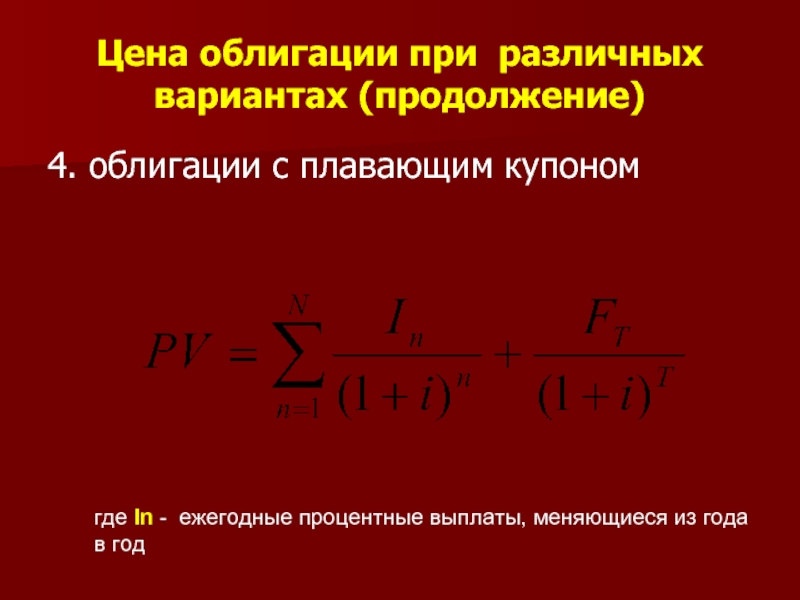

Слайд 42Цена облигации при различных вариантах (продолжение)

4. облигации с плавающим купоном

где In

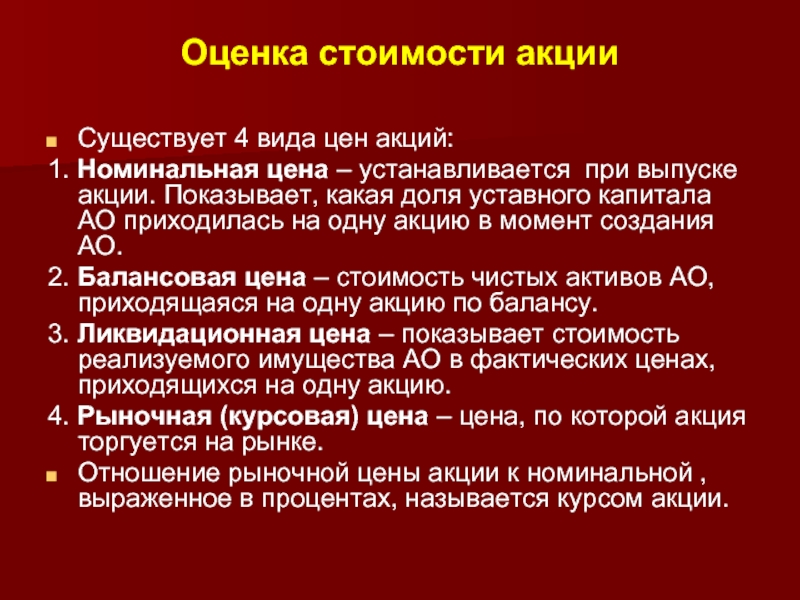

Слайд 43Оценка стоимости акции

Существует 4 вида цен акций:

1. Номинальная цена – устанавливается

2. Балансовая цена – стоимость чистых активов АО, приходящаяся на одну акцию по балансу.

3. Ликвидационная цена – показывает стоимость реализуемого имущества АО в фактических ценах, приходящихся на одну акцию.

4. Рыночная (курсовая) цена – цена, по которой акция торгуется на рынке.

Отношение рыночной цены акции к номинальной , выраженное в процентах, называется курсом акции.

Слайд 44Рыночная цена акции

Для определения рыночной цены акции в теории инвестиций разработаны

1. Модель нулевого роста.

2. Модель постоянного роста.

3. Модель переменного роста.

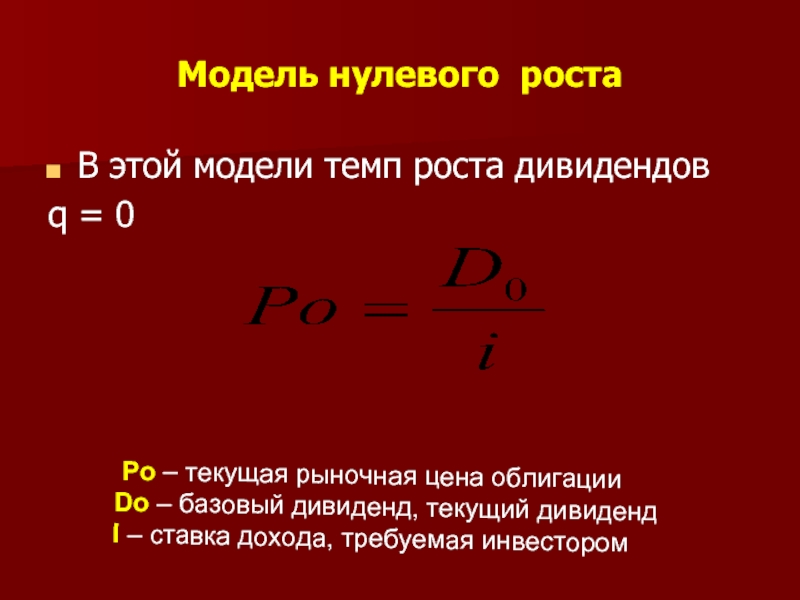

Слайд 45Модель нулевого роста

В этой модели темп роста дивидендов

q = 0

Po

Do – базовый дивиденд, текущий дивиденд

I – ставка дохода, требуемая инвестором

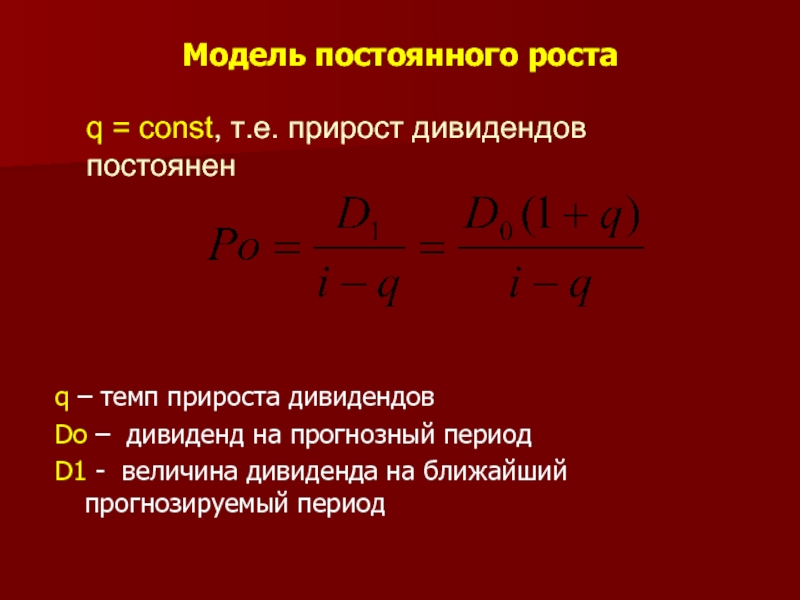

Слайд 46Модель постоянного роста

q – темп прироста дивидендов

Do – дивиденд на прогнозный

D1 - величина дивиденда на ближайший прогнозируемый период

q = const, т.е. прирост дивидендов постоянен

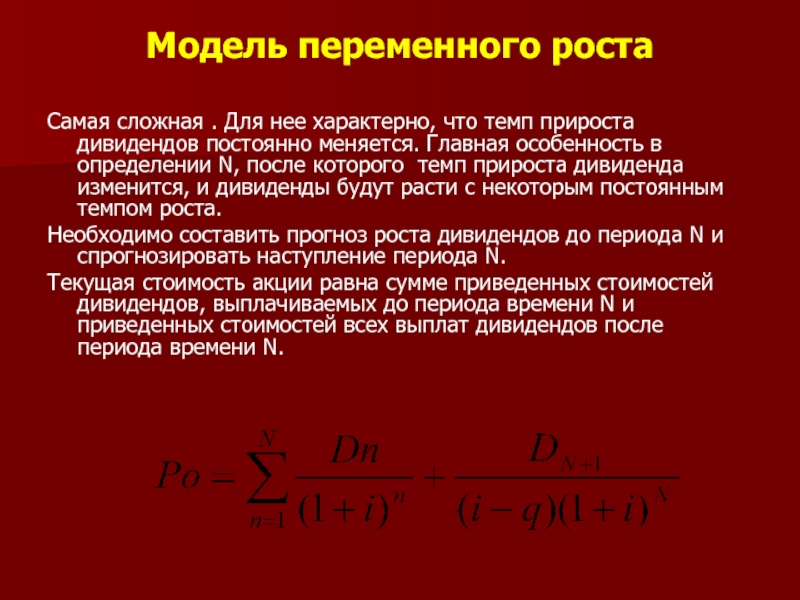

Слайд 47Модель переменного роста

Самая сложная . Для нее характерно, что темп прироста

Необходимо составить прогноз роста дивидендов до периода N и спрогнозировать наступление периода N.

Текущая стоимость акции равна сумме приведенных стоимостей дивидендов, выплачиваемых до периода времени N и приведенных стоимостей всех выплат дивидендов после периода времени N.

![Показатели доходностиОбщие- Доходность за период владения активом =[Текущий доход + Прирост капитала (или - убыток)]](/img/tmb/2/123602/25815351edae1f3875e59d01e5101e2f-800x.jpg)