- Главная

- Разное

- Дизайн

- Бизнес и предпринимательство

- Аналитика

- Образование

- Развлечения

- Красота и здоровье

- Финансы

- Государство

- Путешествия

- Спорт

- Недвижимость

- Армия

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

История налогов презентация

Содержание

- 1. История налогов

- 2. История налогов Исторически возникновение

- 3. Налоги выполняют четыре важнейшие функции

- 4. Распределительная (социальная) функция выражает социально-экономическую

- 5. Контрольная функция налогов заключается в

- 6. История налогов Перед устанавливающим

- 7. История налогов Для понимания

- 8. История налогов С развитием

- 9. История налогов Борьба

- 10. История налогов Великое разнообразие

- 11. История налогов Этап 3

- 12. История налогов Четвертый этап

- 13. История налогов Пятый этап

- 14. История налогов История развития

- 15. История налогов История развития

- 16. История налогов История развития

- 17. История налогов История развития

- 18. История налогов История развития

- 19. История налогов История развития

- 20. История налогов История развития

- 21. История налогов История развития

- 22. История налогов История развития

- 23. История налогов История развития

- 24. История налогов История развития

- 25. История налогов История развития

- 26. История налогов История развития

- 27. История налогов История развития

- 28. Налоговая система РФ Система налогов (действующий

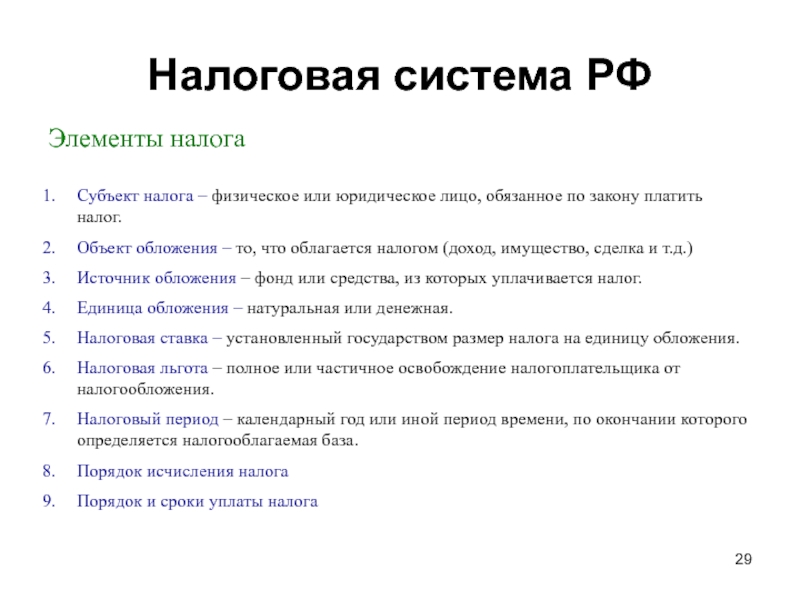

- 29. Налоговая система РФ Элементы налога Субъект

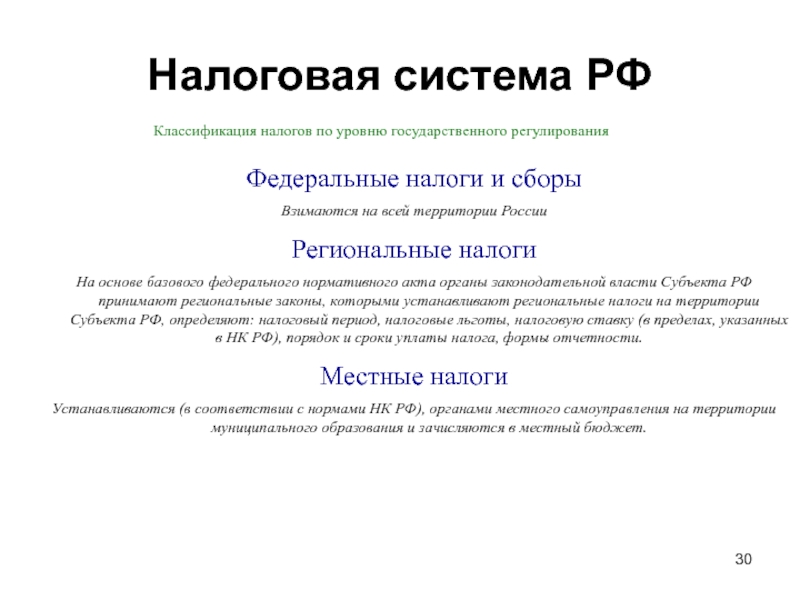

- 30. Налоговая система РФ Классификация налогов по

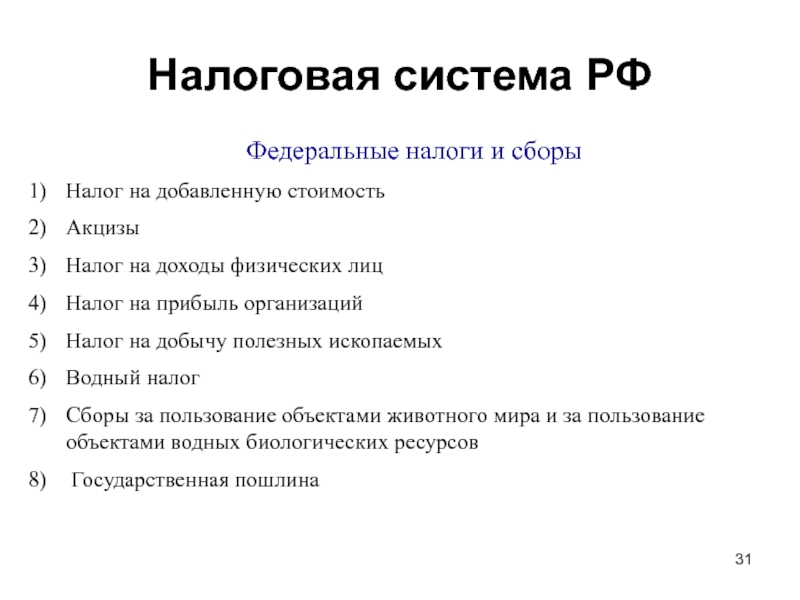

- 31. Налоговая система РФ Федеральные налоги и

- 32. Налоговая система РФ Региональные налоги Налог

- 33. Специальные налоговые режимы Система

- 34. Роль налогов в экономике государства Классификация налогов

- 35. Роль налогов в экономике государства Исторически

- 36. Роль налогов в экономике государства Налоги

- 37. Классификация налогов Значительное место в теории налогов

- 38. Классификация налогов Классифицирующие признаки и соответствующие им

- 39. Классификация налогов 1. Классификация по способу взимания,

- 40. Классификация налогов Косвенные налоги наиболее желанны для

- 41. Классификация налогов Недостатки косвенных налогов:

- 42. Классификация налогов Косвенное налогообложение активно применяется практически

- 44. Классификация налогов 2. Классификация налогов по объекту

- 45. Классификация налогов по объекту обложения Налоги

- 46. Классификация налогов Налоги с потребления (аналог группы

- 47. Классификация налогов Налоги с использования

- 48. Классификация налогов 3. Классификация налогов по субъекту

- 49. Классификация налогов 4. Классификация налогов по способу

- 50. Классификация налогов 5. Классификация по применяемой ставке,

- 51. Классификация налогов В налогах с пропорциональными ставками

- 52. Классификация налогов 6. Классификация налогов по назначению

- 53. Классификация налогов 7. Классификация налогов по срокам уплаты:

- 54. Классификация налогов 8. Классификация по источнику уплаты

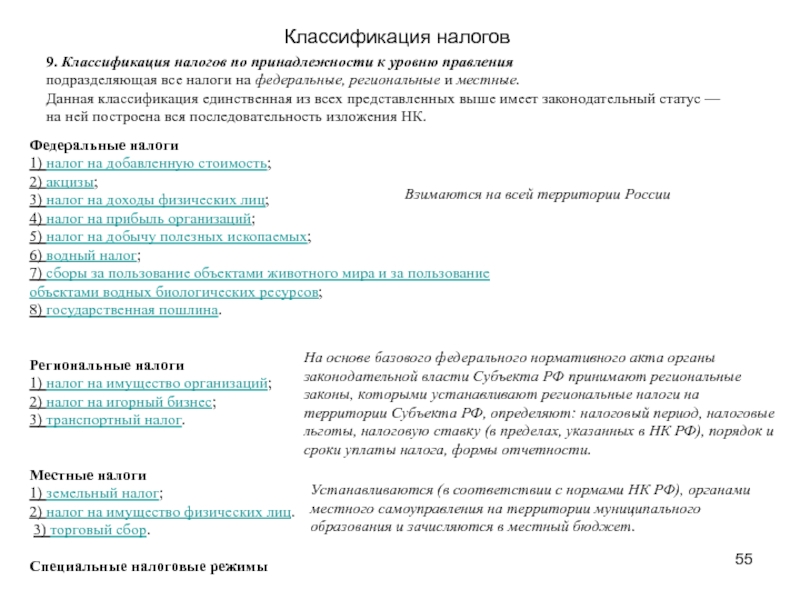

- 55. Классификация налогов 9. Классификация налогов по принадлежности

- 56. Бюджеты зачисления налогов Федеральные налоги 1) налог

- 57. Бюджеты зачисления налогов Специальные налоговые режимы 1)

- 58. Классификация налогов Классифицирующие признаки и соответствующие им

- 59. Специальные налоговые режимы Специальные налоговые режимы

- 60. Специальные налоговые режимы Специальные налоговые режимы

- 61. Специальные налоговые режимы

- 62. Специальные налоговые режимы

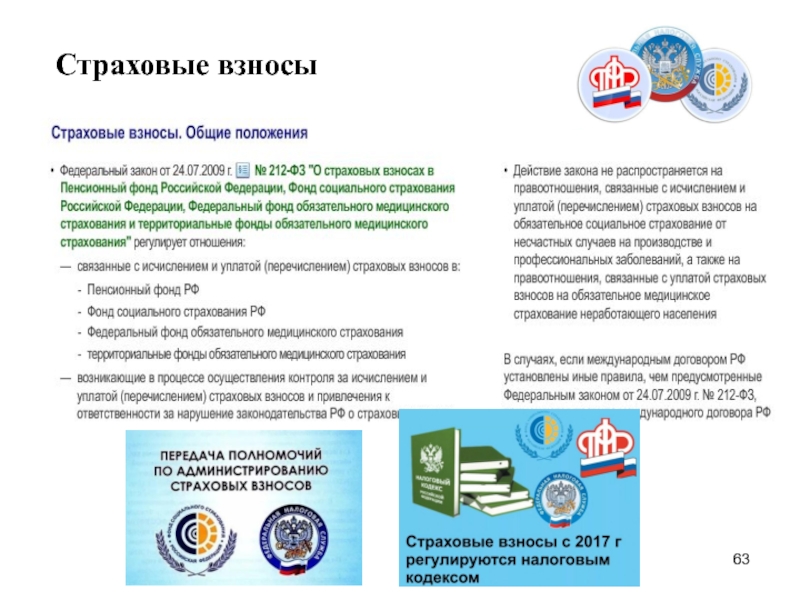

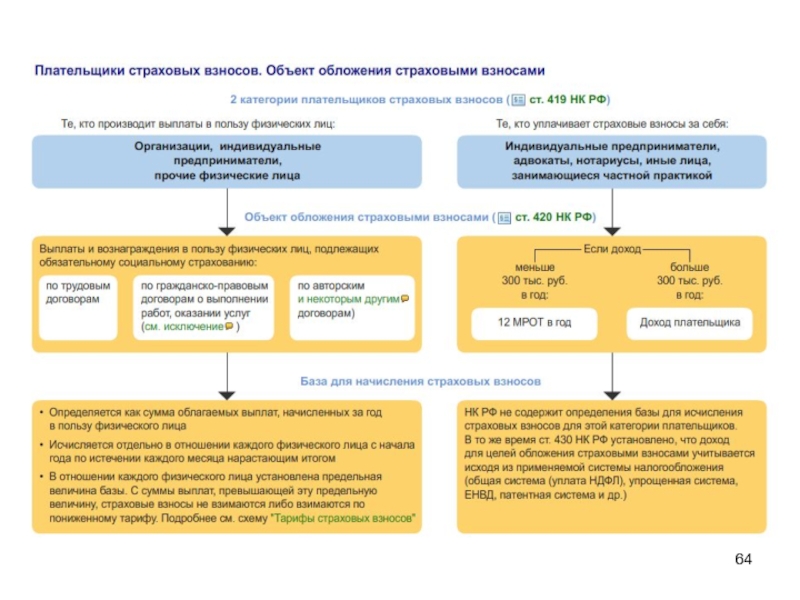

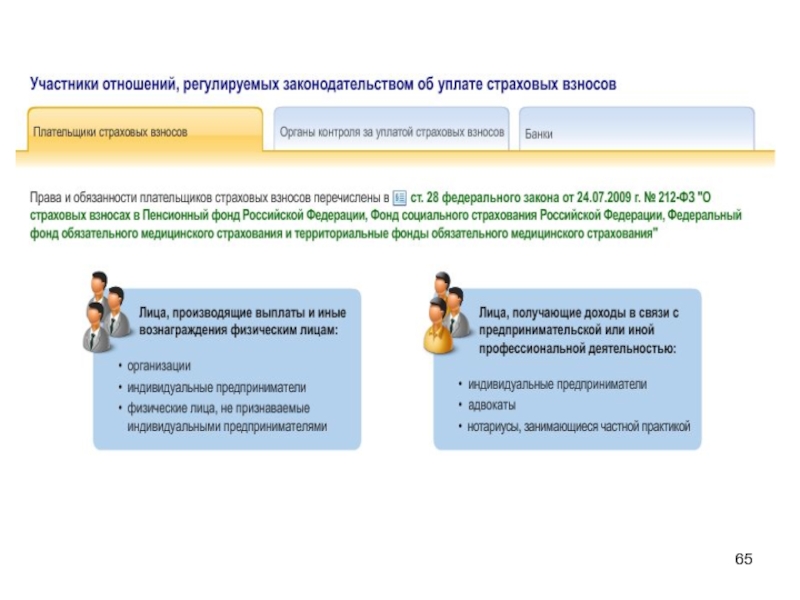

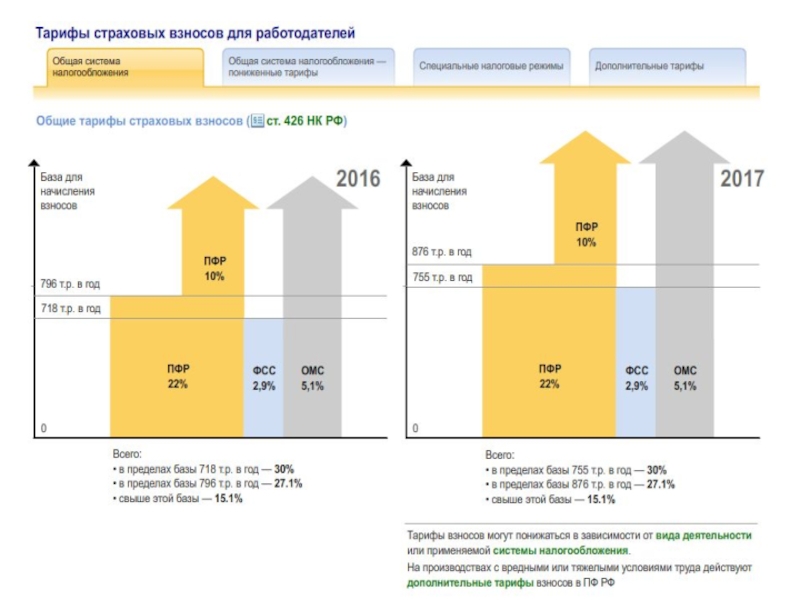

- 63. Страховые взносы

- 67. Права и обязанности налогоплательщиков,

- 68. Понятие, основания возникновения и прекращения налоговой обязанности

- 69. Исполнение налоговой обязанности Налогоплательщик обязан самостоятельно

- 70. Способы обеспечения исполнения налоговой обязанности Способы

- 71. Способы обеспечения исполнения налоговой обязанности Пеня.

- 72. Налоговые агенты Налоговыми агентами признаются лица,

- 73. Налоговые органы в Российской Федерации Налоговые

- 74. Права налоговых органов в Российской Федерации

- 75. Права налоговые органы в Российской Федерации

- 76. Налоговые органы в Российской Федерации Обязанности

- 77. Налоговые органы в Российской Федерации Обязанности

- 78. Органы внутренних дел. Следственные органы Полномочия

- 84. СПАСИБО ЗА ВНИМАНИЕ!

Слайд 2

История налогов

Исторически возникновение налогов относится к периоду разделения общества на

Налоги представляют собой один из основных методов мобилизации государственных доходов.

В условиях частной собственности и рыночных отношений налоги становятся главным методом сбора средств в государственные бюджеты.

На конкретные формы налоговых изъятий Смена общественно-экономических формаций, изменения функций и роли государства влияют.

При феодализме доминировали различного рода натуральные сборы и повинности населения.

С расширением централизованных государств постепенно возрастает роль денежных налогов в формировании государственной казны.

Слайд 3

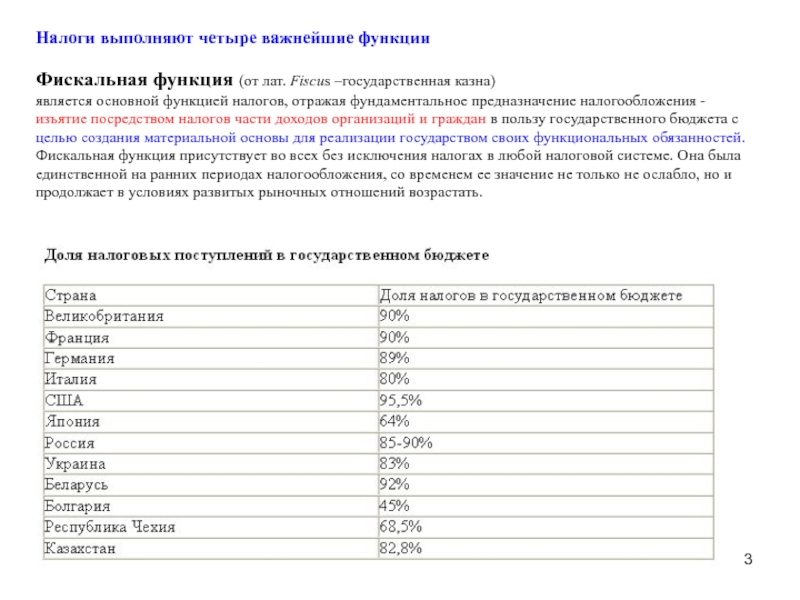

Налоги выполняют четыре важнейшие функции

Фискальная функция (от лат. Fiscus –государственная

Слайд 4

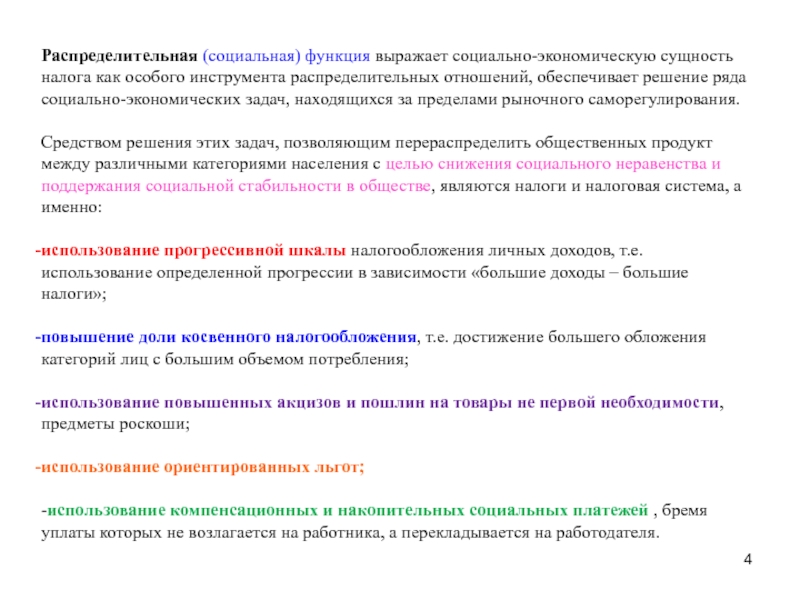

Распределительная (социальная) функция выражает социально-экономическую сущность налога как особого инструмента распределительных

Средством решения этих задач, позволяющим перераспределить общественных продукт между различными категориями населения с целью снижения социального неравенства и поддержания социальной стабильности в обществе, являются налоги и налоговая система, а именно:

использование прогрессивной шкалы налогообложения личных доходов, т.е. использование определенной прогрессии в зависимости «большие доходы – большие налоги»;

повышение доли косвенного налогообложения, т.е. достижение большего обложения категорий лиц с большим объемом потребления;

использование повышенных акцизов и пошлин на товары не первой необходимости, предметы роскоши;

использование ориентированных льгот;

-использование компенсационных и накопительных социальных платежей , бремя уплаты которых не возлагается на работника, а перекладывается на работодателя.

Слайд 5

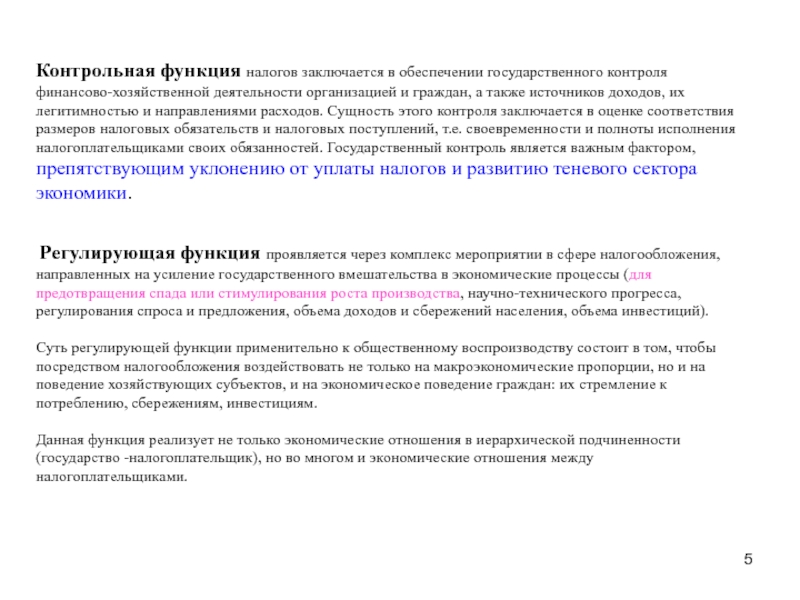

Контрольная функция налогов заключается в обеспечении государственного контроля финансово-хозяйственной деятельности организацией

Регулирующая функция проявляется через комплекс мероприятии в сфере налогообложения, направленных на усиление государственного вмешательства в экономические процессы (для предотвращения спада или стимулирования роста производства, научно-технического прогресса, регулирования спроса и предложения, объема доходов и сбережений населения, объема инвестиций).

Суть регулирующей функции применительно к общественному воспроизводству состоит в том, чтобы посредством налогообложения воздействовать не только на макроэкономические пропорции, но и на поведение хозяйствующих субъектов, и на экономическое поведение граждан: их стремление к потреблению, сбережениям, инвестициям.

Данная функция реализует не только экономические отношения в иерархической подчиненности (государство -налогоплательщик), но во многом и экономические отношения между налогоплательщиками.

Слайд 6

История налогов

Перед устанавливающим налоги государством встают вопросы:

что облагать (объект

сколько брать (налоговая ставка),

как рассчитывать (налоговая инспекция)

как минимизировать отрицательное воздействие налогов на экономическую активность (налоговая политика).

Система налогообложения постоянно изменяется вслед за изменением экономической активности.

Слайд 7

История налогов

Для понимания логики развития налогообложения историю налогов обычно разделяют

пять этапов.

Первыми налогами были налоги на базовые ценности: землю, скот, работников.

Другой источник налоговых поступлений— налог с побежденных — скорее можно отнести к «государственному предпринимательству», если рассматривать завоевание как проект со своими издержками (войско) и доходом (единовременный налог на побежденных и постоянная дань или налоги).

К первым налогам иногда относят жертвоприношения.

Все эти налоги были прямыми, т. е. взимались непосредственно с лиц, получающих доход, совершающих операции и владеющих имуществом.

Взимали эти налоги соответственно светская и духовная власть самостоятельно.

Этап 1

Слайд 8

История налогов

С развитием разделения труда и ростом городов налоговая система

На втором этапе возникли налоги на производство или промысловые налоги на все виды хозяйственной деятельности, кроме сельскохозяйственной (взимался земельный налог).

Налог на производство рассчитывался как право заниматься соответствующей деятельностью (плата в зависимости от размера предприятия в основных средствах или работниках) — лицензия как доля дохода (часть цены), или отчисления с операций— реже.

В торговле широкое распространение получили таможенные сборы и косвенные налоги — налоги на продажи конкретных видов товаров (косвенными они называются потому, что, будучи налогами на производство и импорт товаров, они выплачиваются потребителями, а не производителями или импортерами).

В целом этот этап развития налогообложения характеризовался огромным количеством налогов и попаданием в налоговую базу самого широкого спектра объектов, вплоть до самых экзотических.

Этап 2

Сбор налогов зачастую отдавался на откуп.

Вся система вызывала множество нареканий у подданных.

Фома Аквинский назвал налоги узаконенной формой грабежа.

Система держалась благодаря силе принуждения и освобождению от налогов главных опор власти — в древности аристократии и жречества, а в средние века дворянства и духовенства.

Фома Аквинский, средневековый философ и теолог

Слайд 9

История налогов

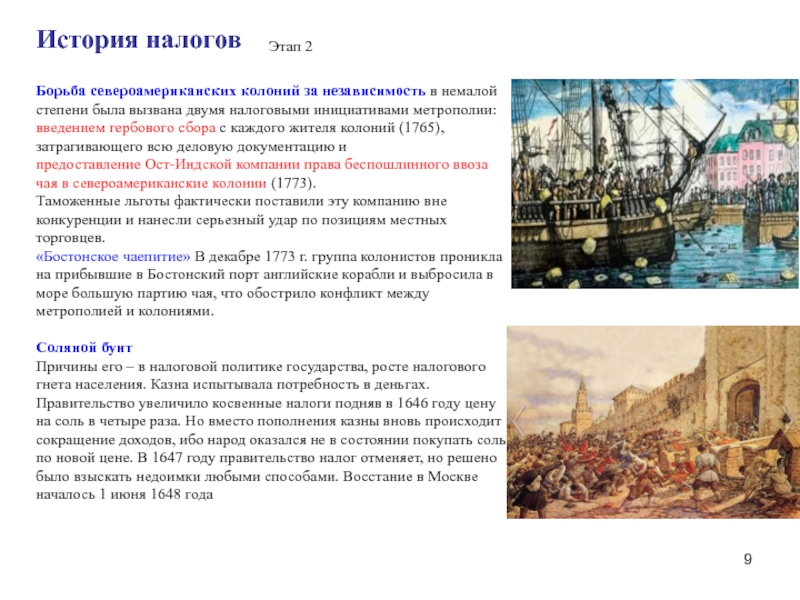

Борьба североамериканских колоний за независимость в немалой степени была

введением гербового сбора с каждого жителя колоний (1765), затрагивающего всю деловую документацию и

предоставление Ост-Индской компании права беспошлинного ввоза чая в североамериканские колонии (1773).

Таможенные льготы фактически поставили эту компанию вне конкуренции и нанесли серьезный удар по позициям местных торговцев.

«Бостонское чаепитие» В декабре 1773 г. группа колонистов проникла на прибывшие в Бостонский порт английские корабли и выбросила в море большую партию чая, что обострило конфликт между метрополией и колониями.

Соляной бунт

Причины его – в налоговой политике государства, росте налогового гнета населения. Казна испытывала потребность в деньгах.

Правительство увеличило косвенные налоги подняв в 1646 году цену на соль в четыре раза. Но вместо пополнения казны вновь происходит сокращение доходов, ибо народ оказался не в состоянии покупать соль по новой цене. В 1647 году правительство налог отменяет, но решено было взыскать недоимки любыми способами. Восстание в Москве началось 1 июня 1648 года

Этап 2

Слайд 10

История налогов

Великое разнообразие налогов и произвол властей в их сборе

На рубеже XVII–XVIII вв. власти Европы начинали понимать это и переходить к более простой, понятной, удобной и стабильной налоговой системе.

Усилилось и само государство, которое стало представлять собой не только военную и политическую силу, но и сильный административный чиновничий аппарат.

На третьем, переходном этапе, приоритеты в налогооблагаемой базе смещались от обложения множества объектов к унифицированным личным налогам, унифицированным косвенным налогам и налогам на реализацию предприятий.

Существенное подспорье власти оказывали ученые-экономисты, которые принялись изучать проблему и искать возможности наиболее эффективного для общества налогообложения.

Сбор налогов перешел от откупщиков к чиновникам.

Большая часть налогов обеспечивалась косвенными налогами — акцизами (отчисление с единицы товара безотносительно его цены), а также подушные и подоходные подати.

Этап 3

Слайд 11

История налогов

Этап 3

Власть нуждалась не просто в системе сбора и

В конце XVIII в., в 1776 г. в своей работе «Исследование о природе и причине богатства народов» он не только утверждает, что налоги выгодны обществу и это признак свободы граждан, а не рабства, но и определяет основные принципы налогообложения, актуальные до сих пор

Шотландский экономист, философ-этик; один из основоположников современной экономической теории

Принцип справедливости — «Подданные государства должны по возможности, соответственно своей способности и силам, участвовать в содержании правительства, то есть соответственно доходу, каким они пользуются под покровительством и защитой государства».

Принцип определенности — «Налог, который обязывается уплачивать каждое отдельное лицо, должен быть точно определен, а не произволен. Срок уплаты, способ платежа, сумма платежа — все это должно быть ясно и определенно для плательщика. ...Неопределенность обложения развивает наглость и содействует подкупности того разряда людей, которые и без того не пользуются популярностью даже в том случае, если они не отличаются наглостью и подкупностью».

Принцип удобства — «Каждый налог должен взиматься в то время или тем способом, когда и как плательщику должно быть удобнее всего платить его».

Принцип экономии — «Каждый налог должен быть так задуман и разработан, чтобы он брал и удерживал из карманов народа возможно меньше сверх того, что он приносит государственному казначейству. Обязывая людей платить, он может тем самым уменьшать и даже уничтожать фонды, которые позволяли бы им осуществлять эти платежи с большей легкостью. ...Неразумный налог создает большое искушение для контрабанды».

Слайд 12

История налогов

Четвертый этап в развитии налогов пришелся в Европе на

Государство сменило приоритеты в обложении налогов.

Главным объектом налогообложения стал оборот — переход ценностей от одного субъекта другому. Получили развитие налоги на оборот.

Граждане ощутимо почувствовали налог на наследство.

Распространились налоги на сделки.

Также получили распространение налоги на капитал — в основном на его прирост в виде процентов по ценным бумагам или вкладам, дивидендам по акциям, рост стоимости активов.

Налоговые системы в разных государствах становятся все более похожими друг на друга.

Изобретательность властей сильно ограничена, с одной стороны, процедурами принятия решений, а с другой стороны — развитостью экономической теории в части налогообложения.

Этап 4

Слайд 13

История налогов

Пятый этап в развитии налогообложения был обусловлен преимущественным

развитием

С отделением функции собственника от функции управления были разработаны технологии, позволяющие собственнику контролировать через финансы объекты своей собственности.

Получили развитие аудиторские, консультационные, инвестиционные компании, предоставляющие широкий спектр услуг собственникам капитала.

Новейшими экономическими достижениями воспользовалось и государство.

Более прозрачная бухгалтерия предприятий позволяла не только собирать больше налогов, но и делать их более справедливыми и эффективными.

Идеи и практика государства благосостояния определили налоги на пятом этапе их развития. С одной стороны, власти добивались уменьшения и оптимизации налогового бремени, с другой стороны — все возрастающие социальные расходы требовали все больших поступлений.

Наибольшее распространение получили налоги на вновь создаваемую хозяйствующим субъектом стоимость, в первую очередь налог на добавленную стоимость, или сочетание налога на прибыль и подоходного налога.

Наряду с налогами на создаваемую стоимость распространились целевые налоги — налоги, сбор которых предназначен для производства конкретных общественных благ, таких как социальное страхование, государственное медицинское обслуживание и пенсионное обеспечение, строительство дорог, гарантирование мелких вкладов и т. п.

Этап 5

Слайд 14

История налогов

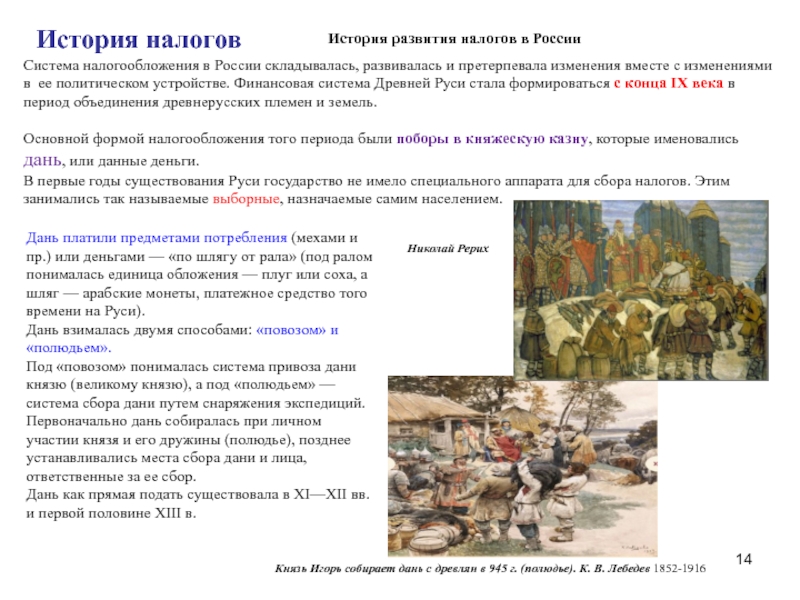

История развития налогов в России

Система налогообложения в России складывалась,

Основной формой налогообложения того периода были поборы в княжескую казну, которые именовались дань, или данные деньги.

В первые годы существования Руси государство не имело специального аппарата для сбора налогов. Этим занимались так называемые выборные, назначаемые самим населением.

Дань платили предметами потребления (мехами и пр.) или деньгами — «по шлягу от рала» (под ралом понималась единица обложения — плуг или соха, а шляг — арабские монеты, платежное средство того времени на Руси).

Дань взималась двумя способами: «повозом» и «полюдьем».

Под «повозом» понималась система привоза дани князю (великому князю), а под «полюдьем» — система сбора дани путем снаряжения экспедиций. Первоначально дань собиралась при личном участии князя и его дружины (полюдье), позднее устанавливались места сбора дани и лица, ответственные за ее сбор.

Дань как прямая подать существовала в XI—XII вв. и первой половине XIII в.

Князь Игорь собирает дань с древлян в 945 г. (полюдье). К. В. Лебедев 1852-1916

Николай Рерих

Слайд 15

История налогов

История развития налогов в России

Во времена Золотой Орды (1243—1480)

Известно 14 видов «ордынских тягостей», из которых главными были:

«выход» («царева дань»),

налог непосредственно монгольскому хану;

торговые сборы («мыт», «тамка»); извозные повинности («ям», «подводы»);

взносы на содержание монгольских послов («корм») и др.

В XIII в. дань взималась в пользу ханов Золотой Орды ( выход ордынский), платили ее русские князья начиная с Ярослава Всеволодовича (1191 — 1246, в 1236—1238 гг. княжил в Киеве, с 1238 г. — великий князь Владимирский) более 200 лет.

В 1257 г. для сбора дани татарскими численниками были проведены первые переписи населения (Суздальской, Рязанской, Муромской, Новгородских земель). Выход взимался с каждой души мужского пола и со скота.

Слайд 16

История налогов

История развития налогов в России

При Иоанне IV Грозном (1530—1584)

установлен сбор четвертовых денег (денег из чети), представлявших собой подать, взимавшуюся с населения для содержания должностных лиц. Сбор их осуществляли чети — центральные государственные учреждения (XVI—XVII вв.), ведавшие сбором разного вида податей (оборонные, стрелецкие, ямские, полоняничные деньги, таможенные и кабацкие пошлины). К XVII в. функционировало шесть четей: Bлaдимиpская, Галицкая, Костромская, Нижегородская, Устюгская и Новая.

Еще во времена Золотой Орды появился термин «пошлинные люди», означавший знатных лиц, которые брали на откуп дань ханам. При Иоанне IV пошлинные люди состояли при наместниках и собирали с городов и окружных жителей разного рода пошлины, это аналог западноевропейских откупщиков.

С 1556 г. проводились реформы государственного и местного управления, были ликвидированы кормления (система содержания должностных лиц за счет местного населения), упразднена власть наместников и волостелей, вместо них учреждены губные и земские учреждения.

В период царствования Михаила Фёдоровича (1596—1645, царь с 1613 г., первый царь из рода Романовых) взимание податей стало основываться на писцовых книгах.

Для определения размера налогов по всей стране была произведена точная опись всех поместных земель. Был учрежден особый «приказ» (канцелярия) для приёма и разбора жалоб от населения «на обиды сильных людей».

Служилых людей, живущих в посадах, обложили общим посадским тяглом. (Под термином «тягло» порой понимались все виды прямых налогов.)

Тяглом облагался не член общины, а определенная единица, округ, волость как совокупность хозяйств. От тягла освобождала гражданская служба по назначению от правительства, военная служба, дворцовая, придворная и отчасти принадлежность к купеческому сословию. С XVII в. эти привилегии стали подвергаться ограничениям.

Слайд 17

История налогов

История развития налогов в России

Финансовая система России в XV-XVI

Каждый приказ (ведомство) российского государства отвечал за взимание какого-то одного налогового платежа. И только в царствование Алексея Михайловича система налогообложения России была упорядочена.

В 1665 году был создан специальный орган – Счетная палата, в компетенцию которой входил контроль за фискальной деятельностью приказов, а также исполнение доходной части российского бюджета.

Соляной бунт.

Слайд 18

История налогов

История развития налогов в России

Эпоха Петра характеризуется постоянной нехваткой

Для покрытия дополнительных расходов Петр Великий ввел чрезвычайные налоги: деньги драгунские, рекрутские, корабельные, подать на покупку драгунских лошадей. Вводятся прибыльщики — чиновники, которые должны «сидеть и чинить государю прибыли», придумывать новые виды податей. По инициативе прибыльщиков были введены: подушная подать; гербовый сбор; налоги с постоялых дворов; налоги с пеней; налоги с плавных судов; налоги с арбузов; налоги с орехов; налоги с продажи съестного; налоги с найма домов; ледокольный налог и др.

В ходе реформы подворное налогообложение было заменено подушной податью, введены новые виды налогообложения — горная подать, гербовые сборы, пробирная пошлина, знаменитый налог на бороды.

Реформирована организационная система сбора налогов: финансовые приказы заменены финансовыми коллегиями. Были заложены основы системы местного самоуправления и местных налогов и сборов.

В эпоху Петра I широкое развитие получила система взимания налогов через откупщиков.

Подушная подать представляла собой вид прямого личного налогообложения, взимаемого с «души» (кроме привилегированных сословий) в размерах, не зависящих от величины дохода и имущества.

Объектом налогообложения становится не двор, а ревизская (мужская) душа.

Портрет Петра Великого. 1724-1725г, Автор: Матвеев Андрей Матвеевич.

Налоговая реформа Петра I (XVIII в.).

Слайд 19

История налогов

История развития налогов в России

Налоговые реформы первой половины XIX

При Александре I (1777—1825, император с 1801 г.) изменения в акты законодательства вносились в части следующих фискальных сборов и налогов: оброчный сбор; гильдейский сбор; пошлина с наследств; горная подать; гербовый сбор; питейный сбор.

Вводились новые обязательные платежи, например процентный сбор с доходов от недвижимого имущества; кибиточная подать; попудный сбор с меди.

В 1802 году манифестом Александра I «Об учреждении министерств» были образованы 8 министерств: военно-сухопутных сил, военно-морских сил, иностранных дел, юстиции, коммерции, народного просвещения, финансов и внутренних дел.

Министерство финансов ведало государственными доходами и расходами.

Доу Джордж

Портрет Императора Александра I"

Слайд 20

История налогов

История развития налогов в России

Александр II

Александр II предпринимает ряд реформ

подушная подать для мещан заменяется налогом с недвижимых имуществ,

Указом от 1 января 1863 г. винные откупа заменены акцизными сборами со спиртных напитков ( винным акцизом).

Важнейшими источниками государственной казны стали: подушный налог; питейный и таможенный сборы; соляной налог (в 1862 г. введен акциз на соль); акциз на дрожжи (введен в 1866 г.); акциз на керосин (введен в 1872 г.); акциз на табак

с 1880 под давлением общества отменяется налог на соль.

В 1887 году отменяется подушная подать.

Освобождение крестьян от крепостного права в 1861 году вызывает появление огромных выкупных платежей.

Со временем становится очевидным их несоразмерность доходам крестьян, что вызывает постоянно растущие недоимки. Рассылка по губерниям воинских команд, конфисковавших крестьянское имущество, оказывается бесполезной, и к концу правления Александра II правительство приходит к мысли о необходимости снижения выкупных платежей.

По итогам правления Александра II госдолг увеличился в три раза, причём значительных средств потребовало основание особого железнодорожного фонда, и крестьянская реформа.

.

Слайд 21

История налогов

История развития налогов в России

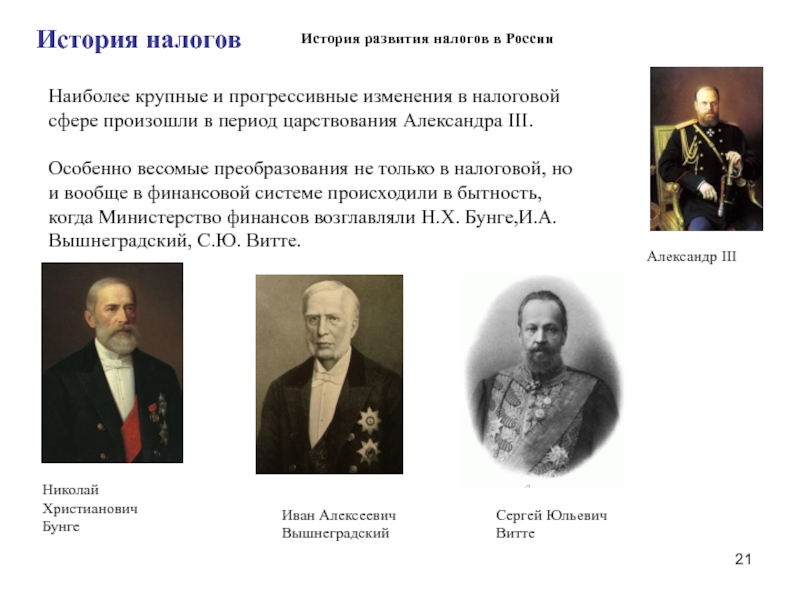

Александр III

Наиболее крупные и прогрессивные

Особенно весомые преобразования не только в налоговой, но и вообще в финансовой системе происходили в бытность, когда Министерство финансов возглавляли Н.Х. Бунге,И.А. Вышнеградский, С.Ю. Витте.

Николай Христианович Бунге

Иван Алексеевич Вышнеградский

Сергей Юльевич Витте

Слайд 22

История налогов

История развития налогов в России

История развития налогов и налогообложения

1. Налоги Советской России в эпоху «военного коммунизма», налоговая система во время нэпа в 1922—1929 гг. Основными источниками доходов бюджета в первые годы советской власти были эмиссия бумажных денег и контрибуции, т.е. принудительные денежные или натуральные поборы.

8 ноября (26 октября) 1917 г. в составе наркоматов учрежден Народный комиссариат финансов (Наркомфин) — центральный орган государственного управления отдельной сферой деятельности или отдельной отраслью народного хозяйства.

Одним из первых изменений налогового законодательства после Октябрьской революции стало принятие Декрета Совета Народных Комиссаров (Совнарком, СНК) от 24 ноября (7 декабря) 1917 г. «О взимании прямых налогов», устанавливавший налог на прирост прибылей с торговых и промышленных предприятий и доходов от личных промыслов». Декретом предусматривались твердые сроки уплаты налога и санкции за просрочку платежей или уклонение от уплаты «вплоть до расстрела».

В условиях диктатуры пролетариата налогообложение и налоговое право стали средством классовой борьбы. Так, Декретом Всероссийского Центрального Исполнительного Комитета (ВЦИК) и СНКот 30 октября 1918 г. введен единовременный чрезвычайный десятимиллиардный революционный налог с целью «изъять у паразитических и контрреволюционных элементов денежные средства и обратить их на неотложные нужды революционного строительства и оборону страны». Взимался этот налог по раскладочной системе: общая сумма налога раскладывалась по губерниям, городам, уездам и волостям, а затем — по плательщикам. Согласно декрету эта раскладка должна была «производиться таким образом, чтобы всей своей тяжестью налог пал бы на богатую часть городского населения и богатых крестьян». Городская и деревенская беднота полностью от уплаты налога освобождалась. Впрочем, экономический и политический эффект налога был невелик — вместо 10 было собрано около 1,5 млрд. руб.

Слайд 23

История налогов

История развития налогов в России

Главным источником доходов местных бюджетов

Новая экономическая политика (НЭП) начала осуществляться в 1921 г.

В число основных мероприятий нэпа входили: замена продразверстки продналогом, разрешение частной торговли, мелких частных предприятий, аренды мелких промышленных предприятий и земли под строгим контролем государства; замена натуральной заработной платы денежной.

Переход к нэпу обусловил возрождение налоговой системы, повторившей в общих чертах налоговую систему дореволюционной России. В этот период снова взимались: промысловый налог; подворный налог; военный налог; квартирный налог; налог с наследств и дарений; акцизы; пошлины; гербовый сбор.

Вместе с тем были введены новые налоги: единый натуральный; сельскохозяйственный; подоходно-поимущественный; налог на сверхприбыль; сбор на нужды жилищного и культурно-бытового строительства.

Кроме того, введен ряд «классовых налогов»: индивидуальное обложение кулацких хозяйств сельскохозяйственным налогом, налог на сверхприбыль, трудгужналог.

Слайд 24

История налогов

История развития налогов в России

2. Налоговая реформа 1930—1932 гг.

Были объединены некоторые налоги с населения, а значительное их число отменено. Вся прибыль промышленных и торговых предприятий, за исключением нормативных отчислений на формирование фондов, изымалась в доход государства. Таким образом, доход государства формировался не за счет налогов, а за счет прямых изъятий валового национального продукта, производимого на основе государственной монополии. В результате налоги и налогообложения во многом утратили значение для бюджета.

Слайд 25

История налогов

История развития налогов в России

3. Изменения в налоговом законодательстве

Но в связи с дополнительными потребностями бюджета указами Президиума Верховного Совета СССР от 21 ноября 1941 г. и 8 июля 1944 г. введены новые налоги и сборы с населения: налог на холостяков, одиноких и малосемейных граждан СССР; военный налог; сбор с владельцев скота; сбор за регистрацию охотничье-промысловых собак.

Самый экзотический из применявшихся в СССР налогов — на холостяков, одиноких и малосемейных граждан — был введен с целью мобилизации дополнительных средств на оказание помощи многодетным матерям. Он был призван способствовать росту населения страны. Этот налог не имеет аналогов в истории и, кроме СССР, был установлен только в Монголии. Изначально налог вводился как временный, но просуществовал до начала 1990-х годов.

Впоследствии в акты налогового законодательства были внесены существенные изменения в части подоходного и поимущественного налогообложения физических лиц; сельскохозяйственного налога; единой государственной пошлины; сбора на нужды жилищного и культурно-бытового строительства; налога с доходов от демонстрации кинофильмов и др.

Налогообложение киноиндустрии впервые было введено еще в царской России. Таков был результат бурного успеха первого российского полнометражного фильма «Осада Севастополя».

Картина была показана членам императорской семьи и произвела столь внушительное впечатление, что император вечером того же дня повелел обложить «синематограф» налогом.

Слайд 26

История налогов

История развития налогов в России

В послевоенный период происходило постепенное

Кроме того, определенные особенности налогово-правового статуса имели колхозы. Например, неуплаченные ими суммы налогов могли взыскиваться только через народный суд.

Взыскание же задолженности с предприятий и организаций финансовые органы осуществляли во внесудебном порядке. В литературе это объяснялось различной природой финансовых ресурсов (форм собственности). Ведь ресурсы организаций и предприятий были всенародной собственностью, а колхозов — групповой, колхозно-кооперативной.

В 1960-е годы существенный поворот «вокруг собственной оси» произошел в сфере налоговой идеологии.

По инициативе Н.С. Хрущева была предпринята попытка осуществить постепенную ликвидацию налогообложения в связи с «неминуемым построением коммунизма».

В первую очередь было намечено снизить вплоть до полной отмены налоги с заработной платы трудящихся. Для этого был принят специальный законодательный акт — Закон СССР от 7 мая 1960 г. «Об отмене налогов с заработной платы трудящихся и служащих».

Никита Сергеевич Хрущев

Слайд 27

История налогов

История развития налогов в России

С переходом к рыночной

4. Реформы налоговой системы в СССР в 1985—1991 гг. В 1986 г. в СССР была разрешена индивидуальная трудовая деятельность граждан. Поэтому в соответствии с положениями Закона СССР от 30 июня 1987 г. «О государственном предприятии (объединении)» устанавливалась плата за патент на право заниматься индивидуальной трудовой деятельностью.

В соответствии с указом Президиума Верховного Совета СССР от 19 ноября 1986 г. граждане до начала занятия индивидуальной трудовой деятельностью обязаны были получить регистрационное удостоверение или приобрести патент в финансовом отделе исполкома Совета народных депутатов по постоянному месту жительства. Виды деятельности, на которые мог быть приобретен патент, и размеры ежегодной платы за него устанавливали советы министров союзных республик. За выдачу регистрационного удостоверения и патента взималась государственная пошлина.

Доходы от занятия индивидуальной трудовой деятельностью облагались налогами, размер которых определялся в зависимости от их суммы и с учетом общественных интересов. Граждане, имевшие патенты на право заниматься индивидуальной трудовой деятельностью, освобождались от уплаты подоходного налога с доходов от занятия данным видом деятельности.

Слайд 28Налоговая система РФ

Система налогов (действующий комплекс налогов и сборов).

Система контроля

Система пресечения налоговых правонарушений.

Налог – единственно законная (устанавливаемая законом) форма отчуждения собственности физических и юридических лиц в пользу субъектов публичной власти на началах обязательности, безвозвратности, индивидуальной безвозмездности, обеспеченная государственным принуждением, не носящим характер наказания.

Слайд 29Налоговая система РФ

Элементы налога

Субъект налога – физическое или юридическое лицо,

Объект обложения – то, что облагается налогом (доход, имущество, сделка и т.д.)

Источник обложения – фонд или средства, из которых уплачивается налог.

Единица обложения – натуральная или денежная.

Налоговая ставка – установленный государством размер налога на единицу обложения.

Налоговая льгота – полное или частичное освобождение налогоплательщика от налогообложения.

Налоговый период – календарный год или иной период времени, по окончании которого определяется налогооблагаемая база.

Порядок исчисления налога

Порядок и сроки уплаты налога

Слайд 30Налоговая система РФ

Классификация налогов по уровню государственного регулирования

Федеральные налоги и

Взимаются на всей территории России

Региональные налоги

На основе базового федерального нормативного акта органы законодательной власти Субъекта РФ принимают региональные законы, которыми устанавливают региональные налоги на территории Субъекта РФ, определяют: налоговый период, налоговые льготы, налоговую ставку (в пределах, указанных в НК РФ), порядок и сроки уплаты налога, формы отчетности.

Местные налоги

Устанавливаются (в соответствии с нормами НК РФ), органами местного самоуправления на территории муниципального образования и зачисляются в местный бюджет.

Слайд 31Налоговая система РФ

Федеральные налоги и сборы

Налог на добавленную стоимость

Акцизы

Налог на

Налог на прибыль организаций

Налог на добычу полезных ископаемых

Водный налог

Сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов

Государственная пошлина

Слайд 32Налоговая система РФ

Региональные налоги

Налог на имущество организаций

Налог на игорный бизнес

Транспортный

Местные налоги

Земельный налог

Налог на имущество физических лиц

Торговый сбор

Слайд 33Специальные налоговые режимы

Система налогообложения для сельскохозяйственных

товаропроизводителей

(единый сельскохозяйственный налог

Упрощенная система налогообложения -УСН

Единый налог на вмененный доход – ЕНВД

Патентная система

Слайд 35Роль налогов в экономике государства

Исторически налоги возникли с разделением общества на

Впервые обратил внимание на регулирование экономики посредством налогов Д. Кейнс. Он считал, что рыночная экономика не в состоянии преодолеть кризис (спады производства, безработицу и т.п.) без помощи государства.

Налоговая политика справедливо считается неотъемлемой частью политики государства.

Правильность такого теоретического подхода к построению действенных налоговых систем подтверждена мировой практикой.

Государство, выражая интересы общества в различных сферах жизнедеятельности, вырабатывает и осуществляет соответствующую политику – экономическую, социальную, экологическую, демографическую и другие.

За счет налоговых взносов формируются финансовые ресурсы государства, аккумулируемые в его бюджете и внебюджетных фондах.

Налогообложение основывается на социальных законах, законе о бюджете и налоговом кодексе.

Джон Ме́йнард Кейнс

1983-1946

Слайд 36Роль налогов в экономике государства

Налоги используются всеми рыночными государствами как метод

С помощью налогов определяются взаимоотношения всех субъектов рыночной экономики

Слайд 37Классификация налогов

Значительное место в теории налогов занимает вопрос их классификации, т.е.

Классификация налогов имеет не только научно-познавательный характер, но и практические цели, такие как более обоснованное применение налогов, проявление необходимых аналитических расчетов, составление отчетности, международных сопоставлений и т.д.

Классификация налогов — это распределение налогов и сборов по определенным группам, обусловленное целями и задачами систематизации и сопоставлений.

В основе каждой классификации лежит определенный классифицирующий признак:

способ взимания,

принадлежность к определенному уровню управления,

субъект налогообложения,

источник обложения,

характер применяемой ставки,

и др.

Слайд 38Классификация налогов

Классифицирующие признаки и соответствующие им классификации налогов

1. Классификация по

2. Классификация налогов по объекту обложения — классификация, согласно которой можно разграничить налоги: с имущества (имущественные), с доходов (фактические и вмененные), с потребления (индивидуальные, универсальные и монопольные), с использования ресурсов (рентные).

3. Классификация налогов по субъекту обложения, где различают налоги, взимаемые с юридических лиц, физических и смешанные, является также достаточно распространенной.

4. Классификация налогов по способу обложения. Разграничение налогов в зависимости от способа определения налогового оклада: «по декларации», «у источника» и «по кадастру».

5. Классификация по применяемой ставке, подразделяет налоги на прогрессивные, регрессивные, пропорциональные и твердые.

6. Классификация налогов по назначению разграничивает их на абстрактные и целевые. Абстрактные налоги вводятся государством для формирования бюджета в целом. Целевые (специальные) налоги вводятся государством для финансирования конкретного направления затрат.

7. Классификация налогов по срокам уплаты: различают налоги срочные и периодические.

8. Классификация по источнику уплаты имеет значимый практический интерес в первую очередь со стороны налогоплательщиков и проверяющих их налоговых органов.

9. Классификация налогов по принадлежности к уровню правления подразделяющая все налоги на федеральные, региональные и местные. Данная классификация единственная из всех представленных выше имеет законодательный статус — на ней построена вся последовательность изложения НК.

Слайд 39Классификация налогов

1. Классификация по способу взимания, разделяющая налоги на прямые и

Косвенные налоги — это налоги, взимаемые в процессе оборота товаров (работ и услуг), при этом включаемые в виде надбавки к их цене, которая оплачивается в итоге конечным потребителем. Производитель товара (работы, услуги) при их реализации получает с покупателя цену и сумму налога в виде надбавки к цене, которую в последующем перечисляет государству. Таким образом, косвенные налоги изначально предназначаются для перенесения реального налогового бремени их уплаты на конечного потребителя, а данную группу налогов зачастую характеризуют как налоги на потребление.

Прямые налоги — это налоги, взимаемые непосредственно с дохода или имущества налогоплательщика. В этом случае основанием для налогообложения служат факты получения доходов и владения имуществом налогоплательщиком, а налоговые отношения возникают непосредственно между налогоплательщиком и государством.

Примеры прямых налогов РФ:

- НДФЛ,

- на прибыль организаций,

- на имущество организаций,

- на имущество физических лиц,

- земельный

- транспортный налоги.

Слайд 40Классификация налогов

Косвенные налоги наиболее желанны для фискальных целей государства, так как

Кроме того, эти налоги обеспечивают определенную устойчивость налоговых поступлений даже в условиях экономического спада, тогда как поступления от прямых налогов на доходы более существенно коррелируют с уровнем экономической активности.

Косвенное налогообложение менее заметно и более завуалировано для конечного потребителя, так как номинальные и реальные налогоплательщики здесь различны.

Номинальным налогоплательщиком, у которого с государством возникают налоговые правоотношения, являются производители и продавцы товаров (работ, услуг).

Реальный налогоплательщик — покупатель, не вступая в эти отношения, соответственно и не замечает тяжести косвенных налогов.

Характерным примером косвенного налогообложения служат такие признанные общемировой практикой налоги

- НДС

- акцизы

- таможенные пошлины.

Слайд 41Классификация налогов

Недостатки косвенных налогов:

не учитывают материального состояния реального налогоплательщика. Прямые

Естественно, потребление обеспеченных людей в абсолютном исчислении больше объема потребления бедных, но в долевом соотношении к доходам этих групп населения картина совершенно иная.

Удельный вес потребления богатых в их доходах мал (у них превалируют сбережение и инвестиции, рекреация за рубежом, образование и т.д., не облагаемые косвенными налогами), в то время как все низкие доходы бедных «съедает» потребление.

Поэтому косвенное налогообложение для малообеспеченных слоев населения является более тяжелым, чем прямое.

А сами косвенные налоги зачастую характеризуют как «налоги на бедных».

Кроме того, данные налоги, приводя к повышению цен товаров, ограничивают в определенной степени объем потребления, т.е. спроса, дестимулируя тем самым и предложение, а значит, и производство этих товаров.

Слайд 42Классификация налогов

Косвенное налогообложение активно применяется практически всеми странами.

К моменту введения

Гармонизация налогообложения достигается за счет разумного сочетания прямых и косвенных налогов, соотношение которых объективно определяется уровнем социально-экономического развития страны и потребностями обеспечения доходной части бюджета.

В экономически развитых странах с высокими доходами населения и предприятий, значимым имущественным комплексом превалируют прямые налоги.

В развивающихся странах наблюдается доминирование косвенных налогов, обусловленное низкими доходами значительной части населения, неустойчивым финансовым положением предприятий, малой имущественной обеспеченностью.

В федеральном бюджете США на прямые налоги приходится свыше 55 %,

в Великобритании и Германии – свыше 50 %,

в Японии – около 70 %.

Слайд 44Классификация налогов

2. Классификация налогов по объекту обложения — классификация, согласно которой

Налоги с имущества (имущественные) - это налоги, взимаемые с организаций или физических лиц по факту владения ими определенным имуществом или с операций по его продаже (покупке). Характерная черта — их взимание и размер не зависят от индивидуальной платежеспособности налогоплательщика, а определяются характеристиками имущества:

в транспортном налоге — мощностью двигателя,

налоге на имущество — стоимостью,

в земельном налоге — несколькими характеристиками, например назначением земель, кадастровой оценкой.

Слайд 45Классификация налогов по объекту обложения

Налоги с дохода - это налоги,

Эти налоги в полной мере определяются платежеспособностью налогоплательщика.

Различают налоги с дохода фактические, т.е. взимаемые по фактически полученному доходу, и вмененные, взимаемые по доходу, который устанавливается заранее государством, исходя из того, какой доход условно должен получить налогоплательщик, занимаясь данным видом предпринимательской деятельности.

К фактическим налогам с доходов можно отнести

налог на прибыль организаций,

НДФЛ,

налоги в специальных режимах: единый сельскохозяйственный налог и налог в упрощенной системе налогообложения.

К вмененным налогам с доходов можно отнести систему налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности, а также применение упрощенной системы налогообложения на основе патента.

Слайд 46Классификация налогов

Налоги с потребления (аналог группы косвенных налогов в предыдущей классификации)

индивидуальными налогами облагается потребление строго определенных групп товара, например акцизы на отдельные виды товара,

универсальными — облагаются все товары (работы, услуги) за отдельным исключением, например НДС,

монопольными — облагается производство и (или) реализация отдельных видов товаров, являющиеся исключительной прерогативой государства.

К таким товарам ранее традиционно относилась соль, два последних века основу их составляли алкогольные напитки и табачные изделия.

В настоящее время большинство стран отходит от практики монопольного производства, отсутствуют такие налоги и в российской налоговой системе.

Слайд 47Классификация налогов

Налоги с использования ресурсов (рентные) — это налоги, взимаемые в

К данной группе налогов следует отнести

НДПИ,

водный налог,

сборы за пользование объектами животного мира и водных биологических ресурсов,

земельный налог.

Слайд 48Классификация налогов

3. Классификация налогов по субъекту обложения - налоги, взимаемые с

Теоретическая значимость этой классификации в последнее время существенно снизилась.

Ранее достаточно точная классифицирующая основа теперь размывается в связи с бурным развитием малого бизнеса не столько в форме юридических лиц, сколько в форме физических лиц — индивидуальных предпринимателей без образования юридического лица.

Поэтому практически все налоги сейчас следует относить к смешанной группе,

за исключением НДФЛ и на имущество физических лиц,

составляющих группу налогов с физических лиц, и

на прибыль организаций и на имущество организаций, соответственно составляющих группу налогов с юридических лиц.

Слайд 49Классификация налогов

4. Классификация налогов по способу обложения востребована практикой администрирования. Здесь

Наиболее распространенный способ определения налогового оклада, заложенный в подавляющем большинстве налогов, «по декларации», т.е. сумме налога, объявляемого (декларируемого) самим налогоплательщиком.

Способ «у источника» закладывается в налогах, предусматривающих институт налоговых агентов, на которых возлагается обязанность при выплате дохода в пользу налогоплательщика произвести удержание и перечисление налога в бюджет до момента его фактической выплаты, дабы исключить возможность уклонения от его уплаты. В чистом виде данный способ реализуется только в НДФЛ, но встречается также ограниченное использование налоговых агентов в НДС и налоге на прибыль организаций. Способ «по кадастру» закладывается чаще в налогах с немобильными объектами обложения, когда государственными органами составляется полный реестр (кадастр) этих объектов, а налоговым органом производится исчисление и уведомление налогоплательщика.

Исчисление налога производится исходя из сопоставлений внешних признаков, например предполагаемой средней доходности, объектов налогообложения. Данный способ реализуется в налогах: земельном, на имущество физических лиц, транспортном (для физических лиц).

Слайд 50Классификация налогов

5. Классификация по применяемой ставке, подразделяет налоги на прогрессивные, регрессивные,

Налоги с твердыми (специфическими) ставками — это налоги, величина ставки которых устанавливается в абсолютной сумме на единицу измерения налоговой базы. Данные налоги не зависят от размера дохода или прибыли налогоплательщиков. К ним относятся значительная часть акцизов, водный налог, сборы за пользование объектами животного мира и водных биологических ресурсов, большая часть государственной пошлины, транспортный налог, налог на игорный бизнес.

Налоги с процентными (адвалорными) ставками — это налоги, величина ставки которых устанавливается в процентном исчислении от стоимостной оценки объекта налогообложения (налоговой базы). Эти налоги напрямую зависят от размера дохода, прибыли или имущества налогоплательщиков.

В данную группу входят налоги с пропорциональными, прогрессивными и регрессивными ставками.

Слайд 51Классификация налогов

В налогах с пропорциональными ставками размер налоговых платежей прямо пропорционален

Данные налоги построены так, что отношение доходов (прибыли) после уплаты налогов к доходам (прибыли) до их уплаты остается неизменным вне зависимости от величины этих доходов (прибыли). Таким образом, превалирование этих налогов в налоговой системы формирует ее нейтральность, не увеличивающую и не уменьшающую, а воспроизводящую неравенство граждан после уплаты налогов. К таким налогам относятся, в частности, НДФЛ, налог на прибыль организаций, НДС, налог на имущество организаций и физических лиц. В налогах с прогрессивными ставками размер налоговых платежей находится в определенной прогрессии к размеру дохода, прибыли или имущества налогоплательщика, т.е. такие ставки действуют в увеличивающемся проценте к стоимостной оценке объекта налогообложения (налоговой базы). Данные налоги построены так, что отношение доходов (прибыли) после уплаты налогов к доходам (прибыли) до их уплаты уменьшается при увеличении этих доходов (прибыли). Таким образом, использование данных налогов в налоговой системе формирует ее прогрессивность, уменьшающую неравенство граждан после уплаты налогов. В настоящее время в российской налоговой системе нет ни одного налога, использующего прогрессивную ставку, а до 2001 г. прогрессивным был подоходный налог (в подавляющем большинстве развитых стран подоходный налог является прогрессивным). В налогах с регрессивными ставками размер налоговых платежей находится в определенной регрессии к размеру дохода, прибыли или имущества налогоплательщика, т.е. такие ставки действуют в уменьшающемся проценте к стоимостной оценке объекта налогообложения (налоговой базы). Данные налоги построены так, что отношение доходов (прибыли) после уплаты налогов к доходам (прибыли) до их уплаты увеличивается при росте этих доходов (прибыли). Таким образом, использование данных налогов в налоговой системе формирует ее регрессивность, увеличивающую неравенство граждан после уплаты налогов.

Слайд 52Классификация налогов

6. Классификация налогов по назначению разграничивает их на абстрактные и

Абстрактные {общие) налоги, поступая в бюджет любого уровня, обезличиваются и расходуются на цели, определенные приоритетами соответствующего бюджета, т.е. поступления от общих налогов являются основным доходным источников разноуровневых бюджетов.

В любой налоговой системе к таким налогам относится подавляющее их большинство.

Целевые (специальные) налоги имеют заранее определенное целевое назначение и строго закреплены за определенными видами расходов.

Как правило, за счет специальных налогов формируются бюджеты соответствующих государственных внебюджетных фондов. Характерным примером специального налога служат страховые взносы, поступления от которого формируют бюджеты трех государственных внебюджетных фондов РФ: пенсионного, обязательного медицинского страхования и социального страхования.

Слайд 53Классификация налогов

7. Классификация налогов по срокам уплаты: различают налоги срочные и периодические.

Срочные

Характерным примером срочного налога до начала 2006 г. служил налог на наследование или дарение, ныне отмененный.

Из оставшихся налогов и сборов срочный характер имеет госпошлина.

Периодические (их еще называют регулярные или текущие) — это налоги, уплата которых имеет систематически регулярный характер в установленные законом сроки.

Таким периодом, например, может быть месяц, квартал или год.

Слайд 54Классификация налогов

8. Классификация по источнику уплаты имеет значимый практический интерес в

В соответствии с ней различают налоги, уплачиваемые

из прибыли (за счет налогооблагаемой прибыли),

из выручки (включаемые в себестоимость или цену продукции),

из доходов граждан (удерживаемые из доходов работника, налоги с физических лиц).

Слайд 55Классификация налогов

9. Классификация налогов по принадлежности к уровню правления

подразделяющая все налоги

Данная классификация единственная из всех представленных выше имеет законодательный статус — на ней построена вся последовательность изложения НК.

Федеральные налоги

1) налог на добавленную стоимость;

2) акцизы;

3) налог на доходы физических лиц;

4) налог на прибыль организаций;

5) налог на добычу полезных ископаемых;

6) водный налог;

7) сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов;

8) государственная пошлина.

Региональные налоги

1) налог на имущество организаций;

2) налог на игорный бизнес;

3) транспортный налог.

Местные налоги

1) земельный налог;

2) налог на имущество физических лиц.

3) торговый сбор.

Специальные налоговые режимы

Взимаются на всей территории России

На основе базового федерального нормативного акта органы законодательной власти Субъекта РФ принимают региональные законы, которыми устанавливают региональные налоги на территории Субъекта РФ, определяют: налоговый период, налоговые льготы, налоговую ставку (в пределах, указанных в НК РФ), порядок и сроки уплаты налога, формы отчетности.

Устанавливаются (в соответствии с нормами НК РФ), органами местного самоуправления на территории муниципального образования и зачисляются в местный бюджет.

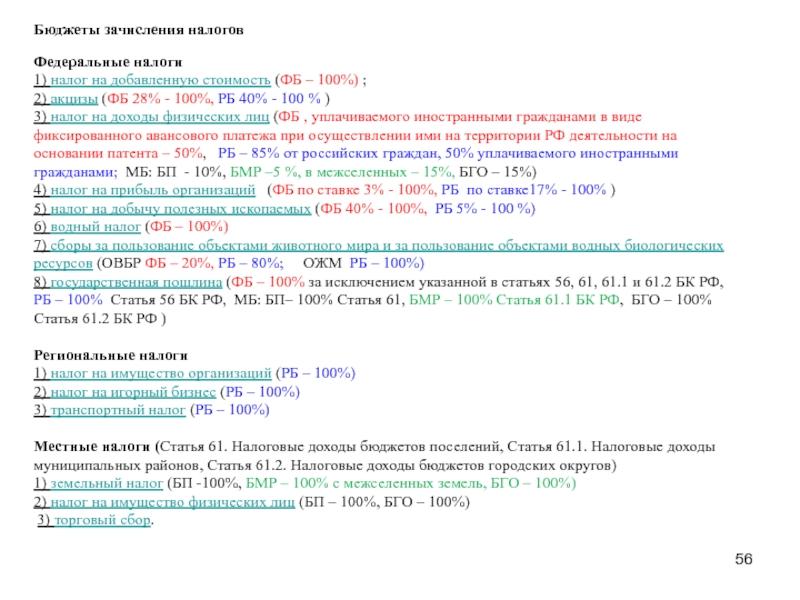

Слайд 56Бюджеты зачисления налогов

Федеральные налоги

1) налог на добавленную стоимость (ФБ – 100%)

2) акцизы (ФБ 28% - 100%, РБ 40% - 100 % )

3) налог на доходы физических лиц (ФБ , уплачиваемого иностранными гражданами в виде фиксированного авансового платежа при осуществлении ими на территории РФ деятельности на основании патента – 50%, РБ – 85% от российских граждан, 50% уплачиваемого иностранными гражданами; МБ: БП - 10%, БМР –5 %, в межселенных – 15%, БГО – 15%)

4) налог на прибыль организаций (ФБ по ставке 3% - 100%, РБ по ставке17% - 100% )

5) налог на добычу полезных ископаемых (ФБ 40% - 100%, РБ 5% - 100 %)

6) водный налог (ФБ – 100%)

7) сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов (ОВБР ФБ – 20%, РБ – 80%; ОЖМ РБ – 100%)

8) государственная пошлина (ФБ – 100% за исключением указанной в статьях 56, 61, 61.1 и 61.2 БК РФ,

РБ – 100% Статья 56 БК РФ, МБ: БП– 100% Статья 61, БМР – 100% Статья 61.1 БК РФ, БГО – 100% Статья 61.2 БК РФ )

Региональные налоги

1) налог на имущество организаций (РБ – 100%)

2) налог на игорный бизнес (РБ – 100%)

3) транспортный налог (РБ – 100%)

Местные налоги (Статья 61. Налоговые доходы бюджетов поселений, Статья 61.1. Налоговые доходы муниципальных районов, Статья 61.2. Налоговые доходы бюджетов городских округов)

1) земельный налог (БП -100%, БМР – 100% с межселенных земель, БГО – 100%)

2) налог на имущество физических лиц (БП – 100%, БГО – 100%)

3) торговый сбор.

Слайд 57Бюджеты зачисления налогов

Специальные налоговые режимы

1) система налогообложения для сельскохозяйственных товаропроизводителей (единый

2) упрощенная система налогообложения (РБ – 100%)

3) система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности (БМР – 100%, БГО – 100%)

4) система налогообложения при выполнении соглашений о разделе продукции;

5) патентная система налогообложения БГО – 100%.

В местные бюджеты подлежат зачислению налоговые доходы от федеральных налогов и сборов, в том числе налогов, предусмотренных специальными налоговыми режимами, и (или) региональных налогов по нормативам отчислений, установленным органами государственной власти субъектов Российской Федерации в соответствии со статьей 58 БК РФ.

Страховые взносы

Бюджет Пенсионного фонда

Бюджет Фонда социального страхования

Бюджет Фонда обязательного медицинского страхования

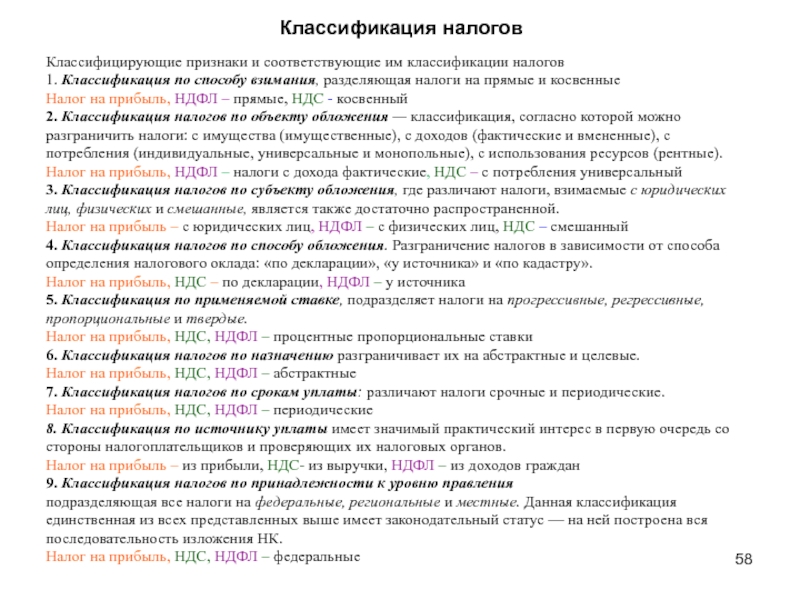

Слайд 58Классификация налогов

Классифицирующие признаки и соответствующие им классификации налогов

1. Классификация по

Налог на прибыль, НДФЛ – прямые, НДС - косвенный

2. Классификация налогов по объекту обложения — классификация, согласно которой можно разграничить налоги: с имущества (имущественные), с доходов (фактические и вмененные), с потребления (индивидуальные, универсальные и монопольные), с использования ресурсов (рентные). Налог на прибыль, НДФЛ – налоги с дохода фактические, НДС – с потребления универсальный

3. Классификация налогов по субъекту обложения, где различают налоги, взимаемые с юридических лиц, физических и смешанные, является также достаточно распространенной.

Налог на прибыль – с юридических лиц, НДФЛ – с физических лиц, НДС – смешанный

4. Классификация налогов по способу обложения. Разграничение налогов в зависимости от способа определения налогового оклада: «по декларации», «у источника» и «по кадастру».

Налог на прибыль, НДС – по декларации, НДФЛ – у источника

5. Классификация по применяемой ставке, подразделяет налоги на прогрессивные, регрессивные, пропорциональные и твердые.

Налог на прибыль, НДС, НДФЛ – процентные пропорциональные ставки

6. Классификация налогов по назначению разграничивает их на абстрактные и целевые.

Налог на прибыль, НДС, НДФЛ – абстрактные

7. Классификация налогов по срокам уплаты: различают налоги срочные и периодические.

Налог на прибыль, НДС, НДФЛ – периодические

8. Классификация по источнику уплаты имеет значимый практический интерес в первую очередь со стороны налогоплательщиков и проверяющих их налоговых органов.

Налог на прибыль – из прибыли, НДС- из выручки, НДФЛ – из доходов граждан

9. Классификация налогов по принадлежности к уровню правления подразделяющая все налоги на федеральные, региональные и местные. Данная классификация единственная из всех представленных выше имеет законодательный статус — на ней построена вся последовательность изложения НК.

Налог на прибыль, НДС, НДФЛ – федеральные

Слайд 59Специальные налоговые режимы

Специальные налоговые режимы представляют собой особенный свод правил, установленных

Одним из важнейших направлений решения социальных и экономических проблем на федеральном и, особенно, на региональном уровнях является развитие малого предпринимательства.

Подобная форма предпринимательства обладает достоинствами: это гибкость и моментальная приспособляемость к конъюнктуре рынка, способность быстро изменять структуру производства, быстро создавать и оперативно применять новые технологии и научные разработки; это также дух инициативы, предприимчивость и динамизм.

Малые предприятия способствуют ускорению экономического роста, сокращению безработицы и повышению уровня доходов населения, развитию инноваций. Но именно малые предприятия более уязвимы в финансовом отношении.

Предпринимательство нуждается в государственной поддержке, предоставлении налоговых льгот, а в ряде случаев и в создании отдельных, упрощенных систем налогообложения, учета и отчетности. Льготные условия налогообложения малых предприятий в российской экономике реализуются через введение специальных налоговых режимов, олицетворяющих регулирующую функцию налогов.

Специальные налоговые режимы - это инструмент налогового стимулирования предпринимательства.

Слайд 60Специальные налоговые режимы

Специальные налоговые режимы могут предусматривать особый порядок определения элементов

К специальным налоговым режимам относятся:

1) система налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог);

2) упрощенная система налогообложения;

3) система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности;

4) система налогообложения при выполнении соглашений о разделе продукции;

5) патентная система налогообложения.

Слайд 67

Права и обязанности налогоплательщиков, налоговых органов

Исполнение обязанности по уплате налогов.

Способы

Формы и методы налогового контроля

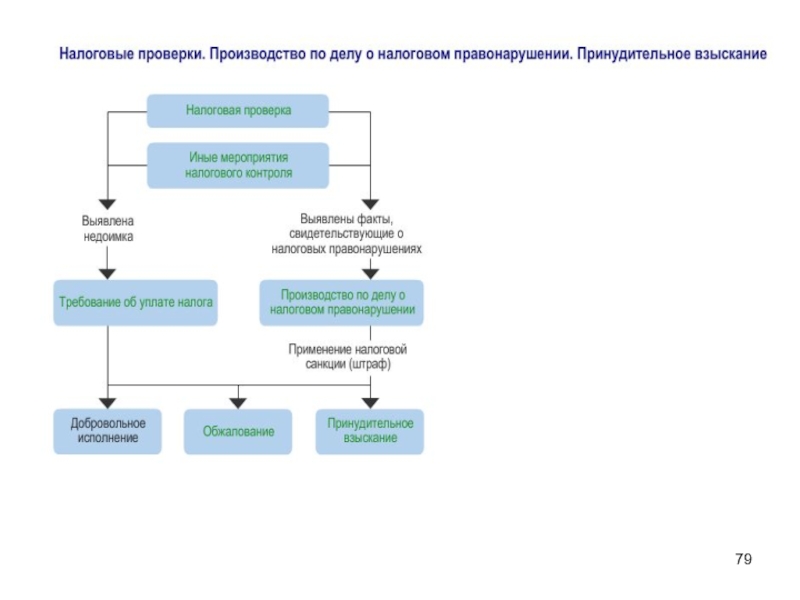

Налоговые проверки, их виды.

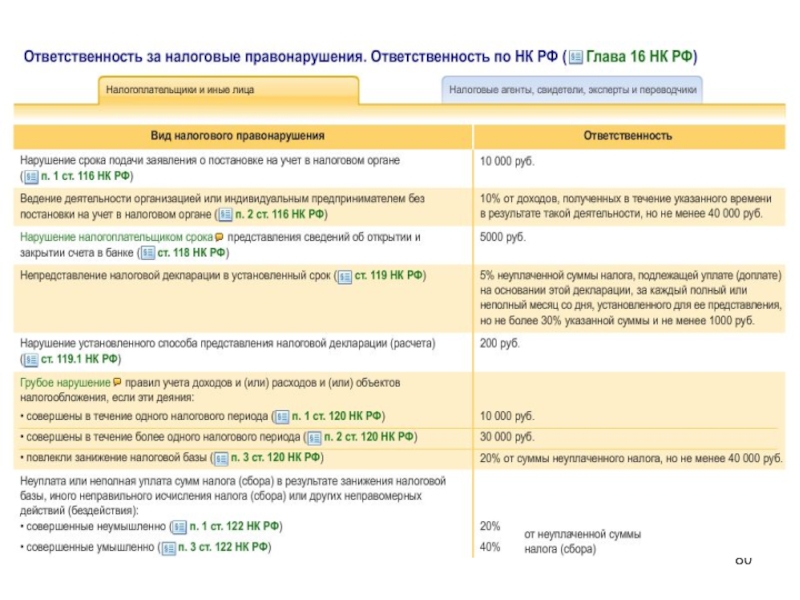

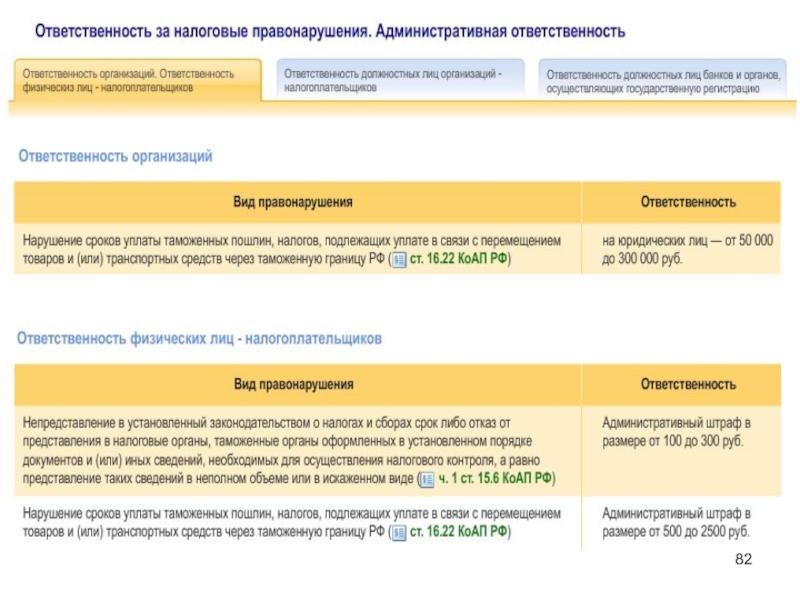

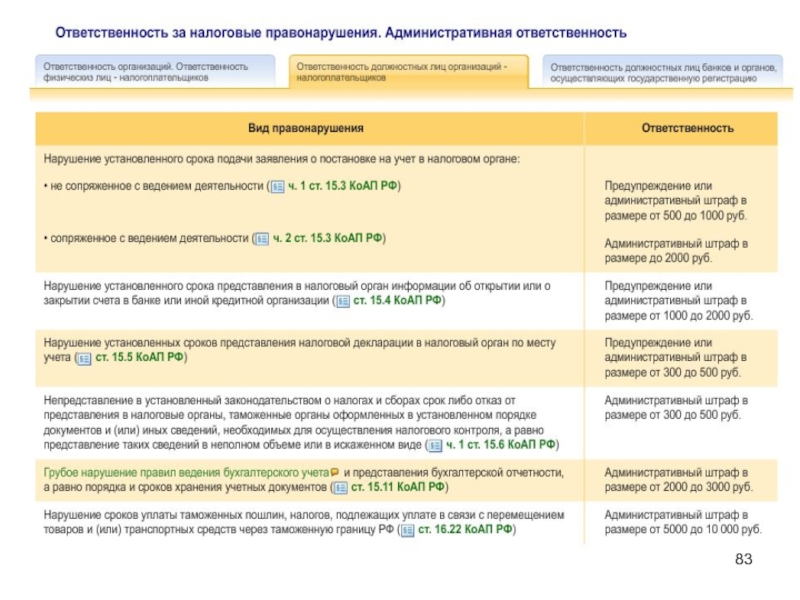

Виды налоговых правонарушений и ответственность за их совершение

Слайд 68Понятие, основания возникновения и прекращения налоговой обязанности

Налоговая обязанность представляет одну из

Налоговая обязанность –реализация конституционной меры должного поведения по уплате законно установленных налогов и сборов.

Предполагает целую систему обязанностей налогоплательщика:

встать на учет в налоговом органе,

вести налоговый учет,

самостоятельно исчислить налоговую базу и определить на ее основе сумму налога,

перечислить налог в соответствующий бюджет и т. д.

Обязанность по уплате налога и (или) сбора прекращается:– с уплатой налога и (или) сбора налогоплательщиком или плательщиком сбора;

– с возникновением обстоятельств, с которыми законодательство о налогах и (или) сборах связывает прекращение обязанности по уплате данного налога и сбора;

– со смертью налогоплательщика или с признанием его умершим в порядке, установленном гражданским законодательством РФ, т. е. гражданин может быть объявлен судом умершим, если в месте его жительства нет сведений о месте его пребывания в течение пяти лет, а если он пропал без вести при обстоятельствах, угрожавших смертью или дающих основание предполагать его гибель от определенного несчастного случая, – в течение шести месяцев.

Задолженность по имущественным налогам умершего лица либо лица, признанного умершим, погашается в пределах стоимости наследственного имущества;

– с ликвидацией организации-налогоплательщика после проведения ликвидационной комиссией всех расчетов с бюджетами (внебюджетными фондами).

Кроме названных обстоятельств самостоятельными юридическими фактами, на основании которых прекращается налоговая обязанность, являются: списание безнадежных долгов по налогам и сборам в порядке ст. 59 НК РФ, уплата налога за налогоплательщика его поручителем в порядке ст. 74 НК РФ.

Слайд 69Исполнение налоговой обязанности

Налогоплательщик обязан самостоятельно исполнить обязанность по уплате налога, если

Обязанность по уплате налога должна быть выполнена в срок, установленный законодательством о налогах и сборах.

Налогоплательщик вправе исполнить обязанность по уплате налогов досрочно.

Неисполнение или ненадлежащее исполнение обязанности по уплате налога является основанием для направления налоговым органом или таможенным органом налогоплательщику требования об уплате налога.

В случае неуплаты или неполной уплаты налога в установленный срок производится взыскание налога за счет денежных средств, находящихся на счетах налогоплательщика в банке, а также путем взыскания налога за счет иного имущества.

Взыскание налога с организаций производится в бесспорном порядке, если иное не предусмотрено НК РФ.

Взыскание налога с организации не может быть произведено в бесспорном порядке, если обязанность по уплате налога основана на изменении налоговым органом:

– юридической квалификации сделок, заключенных налогоплательщиком с третьими лицами;

– юридической квалификации статуса и характера деятельности налогоплательщика.

Взыскание налога с физического лица производится в судебном порядке.

Неисполнение обязанности по уплате налога является основанием для применения мер принудительного исполнения обязанности по уплате налога, предусмотренных НК РФ.

Слайд 70Способы обеспечения исполнения налоговой обязанности

Способы исполнения налоговой обязанности – совокупность мер

НК РФ содержит исчерпывающий перечень рассматриваемых способов:

– залог имущества;

– поручительство;

– пени;

– приостановление операций по счетам в банке;

– наложение ареста на имущество налогоплательщика.

Залог имущества. Сущность залога заключается в предоставлении кредитору-залогодержателю права на приоритетное (за некоторым исключением, установленным законом) удовлетворение своего требования за счет заложенного имущества.

Залог имущества оформляется договором между налоговым органом и залогодателем. Залогодателем может быть как сам налогоплательщик или плательщик сбора, так и третье лицо.

Предметом залога может быть имущество, в отношении которого может быть установлен залог по гражданскому законодательству РФ.

Поручительство. В силу поручительства поручитель обязывается перед налоговыми органами исполнить в полном объеме обязанность налогоплательщика по уплате налогов, если последний не уплатит в установленный срок причитающиеся суммы налога и соответствующих пеней.

Поручительство оформляется в соответствии с ГК РФ договором между налоговым органом и поручителем.

Поручителем вправе выступать юридическое или физическое лицо. По одной обязанности по уплате налога допускается одновременное участие нескольких поручителей.

Слайд 71Способы обеспечения исполнения налоговой обязанности

Пеня. Пеней признается денежная сумма, которую налогоплательщик,

Пеня начисляется за каждый календарный день просрочки исполнения обязанности по уплате налога или сбора, начиная со следующего за установленным законодательством о налогах и сборах дня уплаты налога или сбора.

Принудительное взыскание пеней с организаций производится в бесспорном порядке, а с физических лиц – в судебном порядке.

Приостановление операций по счетам налогоплательщика-организации, налогового агента – организации, плательщика сбора – организации или налогоплательщика – индивидуального предпринимателя. Приостановление операций по счетам налогоплательщика-организации в банке означает прекращение банком всех расходных операций по данному счету, если иное не предусмотрено настоящей статьей.

Решение о приостановлении операций налогоплательщика-организации по его счетам в банке принимается руководителем (его заместителем) налогового органа, направившим требование об уплате налога, в случае неисполнения налогоплательщиком-организацией в установленные сроки обязанности по уплате налога.

Арест имущества. Арестом имущества в качестве способа обеспечения исполнения решения о взыскании налога признается действие налогового или таможенного органа с санкции прокурора по ограничению права собственности налогоплательщика-организации в отношении его имущества.

Арест имущества может быть полным или частичным.

Аресту подлежит только то имущество, которое необходимо и достаточно для исполнения обязанности по уплате налога.

Слайд 72Налоговые агенты

Налоговыми агентами признаются лица, на которых в соответствии с НК

2. Налоговые агенты имеют те же права, что и налогоплательщики, если иное не предусмотрено 3. Налоговые агенты обязаны:

1) правильно и своевременно исчислять, удерживать из денежных средств, выплачиваемых налогоплательщикам, и перечислять налоги в бюджетную систему Российской Федерации на соответствующие счета Федерального казначейства;

2) письменно сообщать в налоговый орган по месту своего учета о невозможности удержать налог и о сумме задолженности налогоплательщика в течение одного месяца со дня, когда налоговому агенту стало известно о таких обстоятельствах;

3) вести учет начисленных и выплаченных налогоплательщикам доходов, исчисленных, удержанных и перечисленных в бюджетную систему Российской Федерации налогов, в том числе по каждому налогоплательщику;

4) представлять в налоговый орган по месту своего учета документы, необходимые для осуществления контроля за правильностью исчисления, удержания и перечисления налогов;

5) в течение четырех лет обеспечивать сохранность документов, необходимых для исчисления, удержания и перечисления налогов.

Слайд 73Налоговые органы в Российской Федерации

Налоговые органы составляют единую централизованную систему контроля

В указанную систему входят федеральный орган исполнительной власти, уполномоченный по контролю и надзору в области налогов и сборов, и его территориальные органы.

Слайд 74Права налоговых органов в Российской Федерации

Налоговые органы вправе:

1) требовать в соответствии

2) проводить налоговые проверки в порядке, установленном настоящим Кодексом;

3) производить выемку документов у налогоплательщика, плательщика сбора или налогового агента при проведении налоговых проверок в случаях, когда есть достаточные основания полагать, что эти документы будут уничтожены, сокрыты, изменены или заменены;

4) вызывать на основании письменного уведомления в налоговые органы налогоплательщиков, плательщиков сборов или налоговых агентов для дачи пояснений в связи с уплатой (удержанием и перечислением) ими налогов и сборов либо в связи с налоговой проверкой, а также в иных случаях, связанных с исполнением ими законодательства о налогах и сборах;

5) приостанавливать операции по счетам налогоплательщика, плательщика сбора или налогового агента в банках и налагать арест на имущество налогоплательщика, плательщика сбора или налогового агента в порядке, предусмотренном настоящим Кодексом;

6) в порядке, предусмотренном статьей 92 настоящего Кодекса, осматривать любые используемые налогоплательщиком для извлечения дохода либо связанные с содержанием объектов налогообложения независимо от места их нахождения производственные, складские, торговые и иные помещения и территории, проводить инвентаризацию принадлежащего налогоплательщику имущества. Порядок проведения инвентаризации имущества налогоплательщика при налоговой проверке утверждается Министерством финансов Российской Федерации;

Слайд 75Права налоговые органы в Российской Федерации

Налоговые органы вправе:

7) определять суммы налогов,

8) требовать от налогоплательщиков, плательщиков сборов, налоговых агентов, их представителей устранения выявленных нарушений законодательства о налогах и сборах и контролировать выполнение указанных требований;

9) взыскивать недоимки, а также пени, проценты и штрафы в случаях и порядке, которые установлены настоящим Кодексом;

10) требовать от банков документы, подтверждающие факт списания со счетов налогоплательщика, плательщика сбора или налогового агента и с корреспондентских счетов банков сумм налогов, сборов, пеней и штрафов и перечисления этих сумм в бюджетную систему Российской Федерации;

11) привлекать для проведения налогового контроля специалистов, экспертов и переводчиков;

12) вызывать в качестве свидетелей лиц, которым могут быть известны какие-либо обстоятельства, имеющие значение для проведения налогового контроля;

13) заявлять ходатайства об аннулировании или о приостановлении действия выданных юридическим и физическим лицам лицензий на право осуществления определенных видов деятельности;

14) предъявлять в суды общей юрисдикции или арбитражные суды иски (заявления):

о взыскании недоимки, пеней и штрафов за налоговые правонарушения в случаях, предусмотренных настоящим Кодексом и т.д.

Слайд 76Налоговые органы в Российской Федерации

Обязанности налоговых органов

1. Налоговые органы обязаны:

1) соблюдать

2) осуществлять контроль за соблюдением законодательства о налогах и сборах, а также принятых в соответствии с ним нормативных правовых актов;

3) вести в установленном порядке учет организаций и физических лиц;

4) бесплатно информировать (в том числе в письменной форме) налогоплательщиков, плательщиков сборов и налоговых агентов о действующих налогах и сборах, законодательстве о налогах и сборах и о принятых в соответствии с ним нормативных правовых актах, порядке исчисления и уплаты налогов и сборов, правах и обязанностях налогоплательщиков, плательщиков сборов и налоговых агентов, полномочиях налоговых органов и их должностных лиц, а также представлять формы налоговых деклараций (расчетов) и разъяснять порядок их заполнения;

5) руководствоваться письменными разъяснениями Министерства финансов Российской Федерации по вопросам применения законодательства Российской Федерации о налогах и сборах;

6) сообщать налогоплательщикам, плательщикам сборов и налоговым агентам при их постановке на учет в налоговых органах сведения о реквизитах соответствующих счетов Федерального казначейства, а также в порядке, определяемом федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов, доводить до налогоплательщиков, плательщиков сборов и налоговых агентов сведения об изменении реквизитов этих счетов и иные сведения, необходимые для заполнения поручений на перечисление налогов, сборов, пеней и штрафов в бюджетную систему Российской Федерации;

Слайд 77Налоговые органы в Российской Федерации

Обязанности налоговых органов

7) принимать решения о возврате

8) соблюдать налоговую тайну и обеспечивать ее сохранение;

9) направлять налогоплательщику, плательщику сбора или налоговому агенту копии акта налоговой проверки и решения налогового органа, а также в случаях, предусмотренных настоящим Кодексом, налоговое уведомление и (или) требование об уплате налога и сбора;

10) представлять налогоплательщику, плательщику сбора или налоговому агенту по его запросу справки о состоянии расчетов указанного лица по налогам, сборам, пеням, штрафам, процентам и справки об исполнении обязанности по уплате налогов, сборов, пеней, штрафов, процентов на основании данных налогового органа.

Справка о состоянии расчетов по налогам, сборам, пеням, штрафам, процентам передается (направляется) указанному лицу (его представителю) в течение пяти дней, справка об исполнении обязанности по уплате налогов, сборов, пеней, штрафов, процентов - в течение десяти дней со дня поступления в налоговый орган соответствующего запроса;

Слайд 78Органы внутренних дел. Следственные органы

Полномочия органов внутренних дел, следственных органов

1. По

2. При выявлении обстоятельств, требующих совершения действий, отнесенных настоящим Кодексом к полномочиям налоговых органов, органы внутренних дел, следственные органы обязаны в десятидневный срок со дня выявления указанных обстоятельств направить материалы в соответствующий налоговый орган для принятия по ним решения.

Ответственность органов внутренних дел, следственных органов и их должностных лиц

1. Органы внутренних дел, следственные органы несут ответственность за убытки, причиненные налогоплательщикам, плательщикам сборов и налоговым агентам вследствие своих неправомерных действий (решений) или бездействия, а равно неправомерных действий (решений) или бездействия должностных лиц и других работников этих органов при исполнении ими служебных обязанностей.

Причиненные налогоплательщикам, плательщикам сборов и налоговым агентам при проведении мероприятий, предусмотренных пунктом 1 статьи 36 настоящего Кодекса, убытки возмещаются за счет федерального бюджета в порядке, предусмотренном настоящим Кодексом и иными федеральными законами.

2. За неправомерные действия или бездействие должностные лица и другие работники органов внутренних дел, следственных органов несут ответственность в соответствии с законодательством Российской Федерации.