- Главная

- Разное

- Дизайн

- Бизнес и предпринимательство

- Аналитика

- Образование

- Развлечения

- Красота и здоровье

- Финансы

- Государство

- Путешествия

- Спорт

- Недвижимость

- Армия

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Формирование банковской системы страны презентация

Содержание

- 1. Формирование банковской системы страны

- 2. Содержание Форма построения банковской системы страны.

- 3. Форма построения банковской системы Три

- 4. Форма построения банковской системы Различия между распределительной и рыночной банковскими системами.

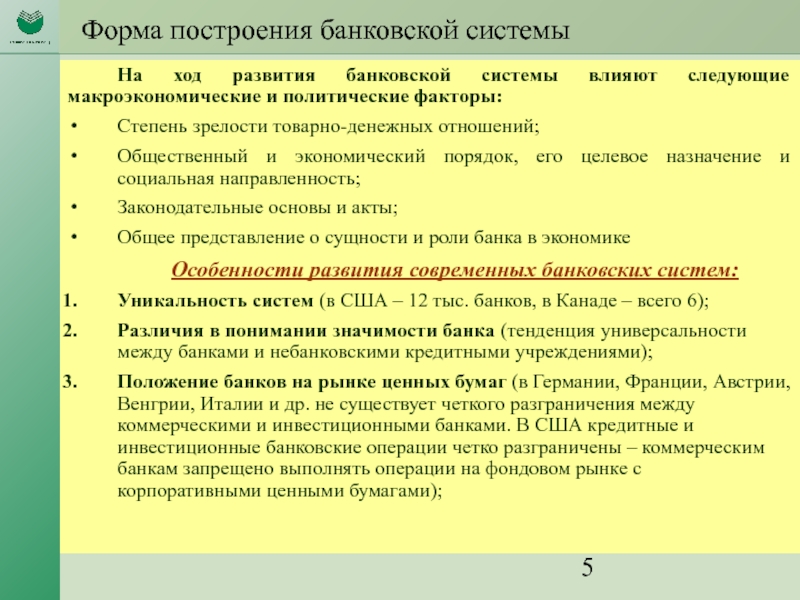

- 5. Форма построения банковской системы На ход

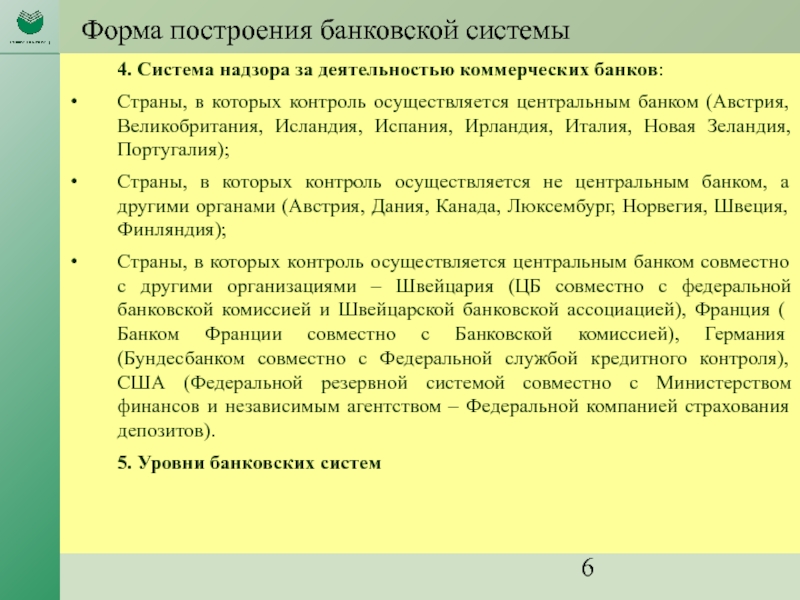

- 6. Форма построения банковской системы 4. Система

- 7. Форма построения банковской системы Форма построения банковской системы

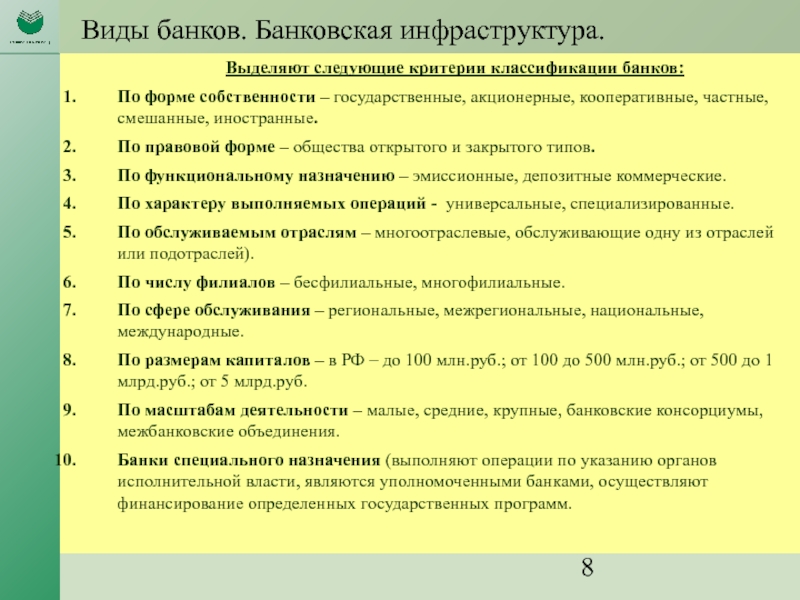

- 8. Виды банков. Банковская инфраструктура. Выделяют следующие

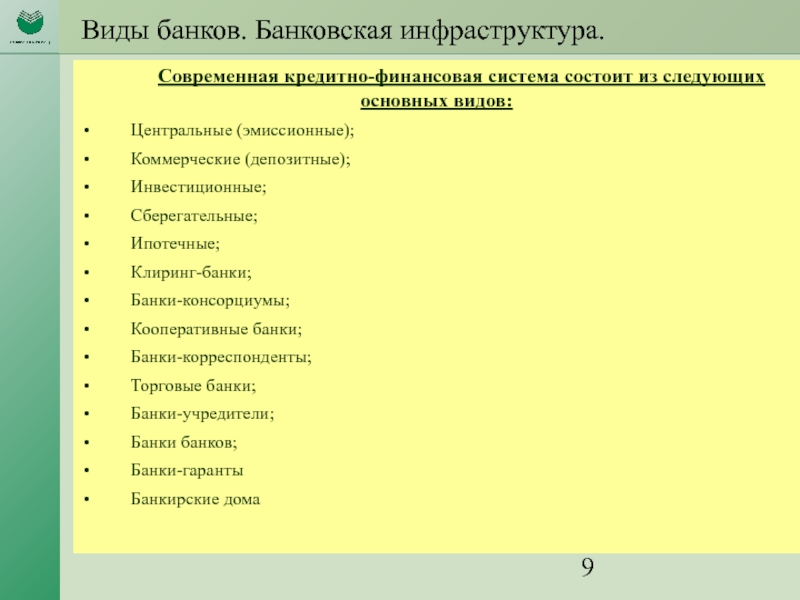

- 9. Виды банков. Банковская инфраструктура. Современная кредитно-финансовая

- 10. Виды банков. Банковская инфраструктура. Банковская инфраструктура

- 11. Центральный банк, его основные функции Центральный

- 12. Центральный банк, его основные функции. ЦБ

- 13. Центральный банк, его основные функции. Операции Центрального банка

- 14. Центральный банк, его основные функции. Основные

- 15. Что такое валютное регулирование ? Валютное

- 16. Инструменты регулирования валютного курса Традиционно Центральный банк

- 17. Валютная политика Валютная политика – совокупность экономических,

- 18. Валютная политика Дисконтная (учетная) политика проводится не

- 19. Законодательные нормы валютного регулирования Законодательные нормы

- 20. Этапы либерализации валютного рынка С января 1992г

- 21. Этапы либерализации валютного рынка Проведение политики естественного

- 22. Этапы либерализации валютного рынка 5. С середины

- 23. Этапы либерализации валютного рынка Режим скользящей (ползучей)

- 24. Регулирование валютного рынка Основными задачами Центрального банка

- 25. Органы валютного регулирования

- 26. Валютный контроль Валютный контроль – совокупность мер

- 27. Валютный контроль 2 вида проверок: Проверки соблюдения

- 28. Валютный контроль ПАСПОРТ СДЕЛКИ (ПС) – документ

- 29. Валютный контроль Код вида контракта (4-я часть

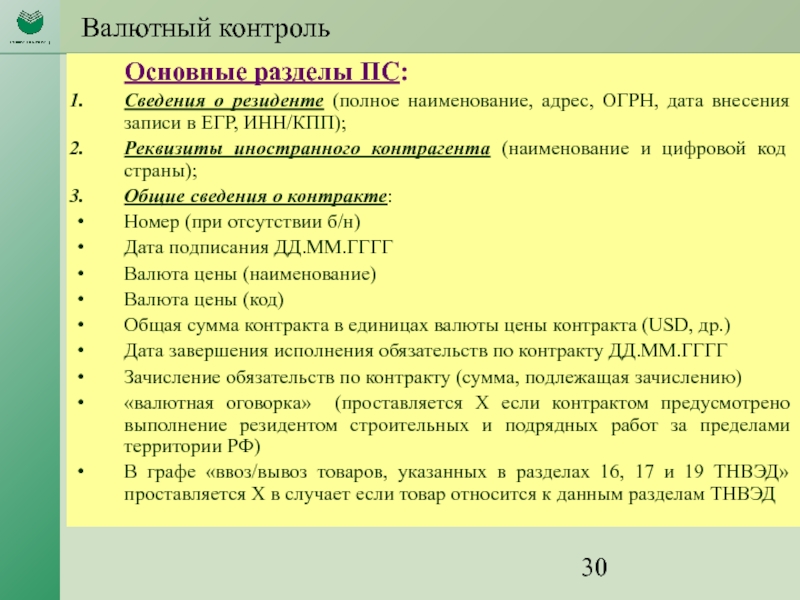

- 30. Валютный контроль Основные разделы ПС: Сведения о

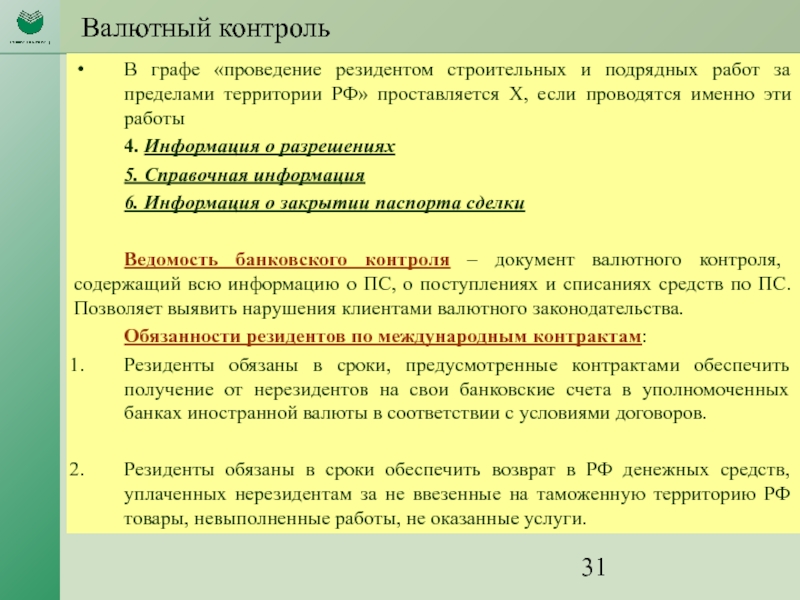

- 31. Валютный контроль В графе «проведение резидентом строительных

- 32. Валютный контроль СПАСИБО ЗА ВНИМАНИЕ!

Слайд 2Содержание

Форма построения банковской системы страны.

Виды банков. Банковская инфраструктура.

Центральный банк, его основные

функции.

Методы и инструменты ВР. Органы ВР.

Организация валютного контроля в РФ. Принципы ВК, органы и агенты ВК

Методы и инструменты ВР. Органы ВР.

Организация валютного контроля в РФ. Принципы ВК, органы и агенты ВК

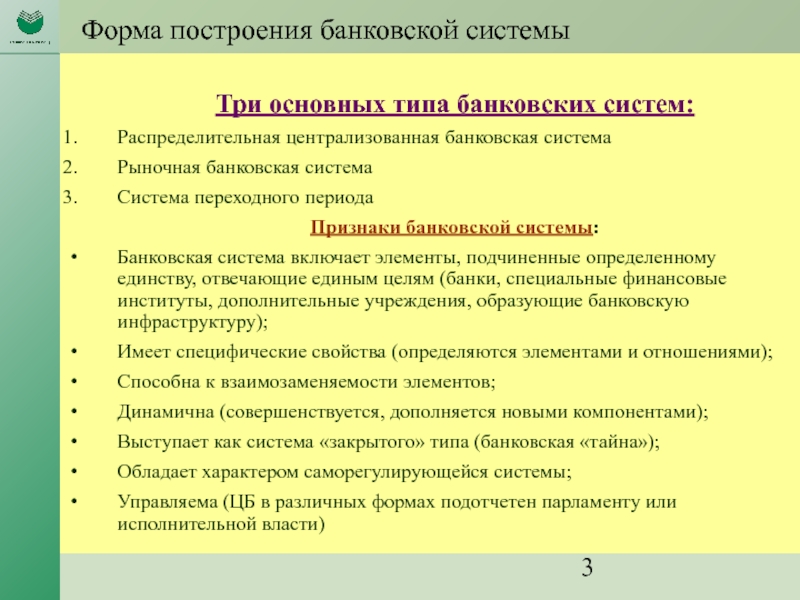

Слайд 3

Форма построения банковской системы

Три основных типа банковских систем:

Распределительная централизованная банковская система

Рыночная

банковская система

Система переходного периода

Признаки банковской системы:

Банковская система включает элементы, подчиненные определенному единству, отвечающие единым целям (банки, специальные финансовые институты, дополнительные учреждения, образующие банковскую инфраструктуру);

Имеет специфические свойства (определяются элементами и отношениями);

Способна к взаимозаменяемости элементов;

Динамична (совершенствуется, дополняется новыми компонентами);

Выступает как система «закрытого» типа (банковская «тайна»);

Обладает характером саморегулирующейся системы;

Управляема (ЦБ в различных формах подотчетен парламенту или исполнительной власти)

Система переходного периода

Признаки банковской системы:

Банковская система включает элементы, подчиненные определенному единству, отвечающие единым целям (банки, специальные финансовые институты, дополнительные учреждения, образующие банковскую инфраструктуру);

Имеет специфические свойства (определяются элементами и отношениями);

Способна к взаимозаменяемости элементов;

Динамична (совершенствуется, дополняется новыми компонентами);

Выступает как система «закрытого» типа (банковская «тайна»);

Обладает характером саморегулирующейся системы;

Управляема (ЦБ в различных формах подотчетен парламенту или исполнительной власти)

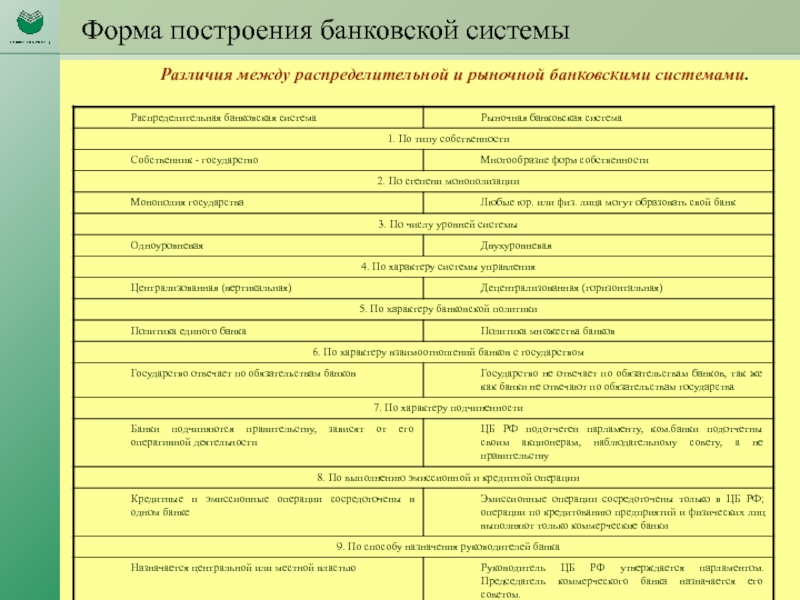

Слайд 4

Форма построения банковской системы

Различия между распределительной и рыночной банковскими системами.

Слайд 5

Форма построения банковской системы

На ход развития банковской системы влияют следующие макроэкономические

и политические факторы:

Степень зрелости товарно-денежных отношений;

Общественный и экономический порядок, его целевое назначение и социальная направленность;

Законодательные основы и акты;

Общее представление о сущности и роли банка в экономике

Особенности развития современных банковских систем:

Уникальность систем (в США – 12 тыс. банков, в Канаде – всего 6);

Различия в понимании значимости банка (тенденция универсальности между банками и небанковскими кредитными учреждениями);

Положение банков на рынке ценных бумаг (в Германии, Франции, Австрии, Венгрии, Италии и др. не существует четкого разграничения между коммерческими и инвестиционными банками. В США кредитные и инвестиционные банковские операции четко разграничены – коммерческим банкам запрещено выполнять операции на фондовом рынке с корпоративными ценными бумагами);

Степень зрелости товарно-денежных отношений;

Общественный и экономический порядок, его целевое назначение и социальная направленность;

Законодательные основы и акты;

Общее представление о сущности и роли банка в экономике

Особенности развития современных банковских систем:

Уникальность систем (в США – 12 тыс. банков, в Канаде – всего 6);

Различия в понимании значимости банка (тенденция универсальности между банками и небанковскими кредитными учреждениями);

Положение банков на рынке ценных бумаг (в Германии, Франции, Австрии, Венгрии, Италии и др. не существует четкого разграничения между коммерческими и инвестиционными банками. В США кредитные и инвестиционные банковские операции четко разграничены – коммерческим банкам запрещено выполнять операции на фондовом рынке с корпоративными ценными бумагами);

Слайд 6

Форма построения банковской системы

4. Система надзора за деятельностью коммерческих банков:

Страны, в

которых контроль осуществляется центральным банком (Австрия, Великобритания, Исландия, Испания, Ирландия, Италия, Новая Зеландия, Португалия);

Страны, в которых контроль осуществляется не центральным банком, а другими органами (Австрия, Дания, Канада, Люксембург, Норвегия, Швеция, Финляндия);

Страны, в которых контроль осуществляется центральным банком совместно с другими организациями – Швейцария (ЦБ совместно с федеральной банковской комиссией и Швейцарской банковской ассоциацией), Франция ( Банком Франции совместно с Банковской комиссией), Германия (Бундесбанком совместно с Федеральной службой кредитного контроля), США (Федеральной резервной системой совместно с Министерством финансов и независимым агентством – Федеральной компанией страхования депозитов).

5. Уровни банковских систем

Страны, в которых контроль осуществляется не центральным банком, а другими органами (Австрия, Дания, Канада, Люксембург, Норвегия, Швеция, Финляндия);

Страны, в которых контроль осуществляется центральным банком совместно с другими организациями – Швейцария (ЦБ совместно с федеральной банковской комиссией и Швейцарской банковской ассоциацией), Франция ( Банком Франции совместно с Банковской комиссией), Германия (Бундесбанком совместно с Федеральной службой кредитного контроля), США (Федеральной резервной системой совместно с Министерством финансов и независимым агентством – Федеральной компанией страхования депозитов).

5. Уровни банковских систем

Слайд 8

Виды банков. Банковская инфраструктура.

Выделяют следующие критерии классификации банков:

По форме собственности –

государственные, акционерные, кооперативные, частные, смешанные, иностранные.

По правовой форме – общества открытого и закрытого типов.

По функциональному назначению – эмиссионные, депозитные коммерческие.

По характеру выполняемых операций - универсальные, специализированные.

По обслуживаемым отраслям – многоотраслевые, обслуживающие одну из отраслей или подотраслей).

По числу филиалов – бесфилиальные, многофилиальные.

По сфере обслуживания – региональные, межрегиональные, национальные, международные.

По размерам капиталов – в РФ – до 100 млн.руб.; от 100 до 500 млн.руб.; от 500 до 1 млрд.руб.; от 5 млрд.руб.

По масштабам деятельности – малые, средние, крупные, банковские консорциумы, межбанковские объединения.

Банки специального назначения (выполняют операции по указанию органов исполнительной власти, являются уполномоченными банками, осуществляют финансирование определенных государственных программ.

По правовой форме – общества открытого и закрытого типов.

По функциональному назначению – эмиссионные, депозитные коммерческие.

По характеру выполняемых операций - универсальные, специализированные.

По обслуживаемым отраслям – многоотраслевые, обслуживающие одну из отраслей или подотраслей).

По числу филиалов – бесфилиальные, многофилиальные.

По сфере обслуживания – региональные, межрегиональные, национальные, международные.

По размерам капиталов – в РФ – до 100 млн.руб.; от 100 до 500 млн.руб.; от 500 до 1 млрд.руб.; от 5 млрд.руб.

По масштабам деятельности – малые, средние, крупные, банковские консорциумы, межбанковские объединения.

Банки специального назначения (выполняют операции по указанию органов исполнительной власти, являются уполномоченными банками, осуществляют финансирование определенных государственных программ.

Слайд 9

Виды банков. Банковская инфраструктура.

Современная кредитно-финансовая система состоит из следующих основных видов:

Центральные

(эмиссионные);

Коммерческие (депозитные);

Инвестиционные;

Сберегательные;

Ипотечные;

Клиринг-банки;

Банки-консорциумы;

Кооперативные банки;

Банки-корреспонденты;

Торговые банки;

Банки-учредители;

Банки банков;

Банки-гаранты

Банкирские дома

Коммерческие (депозитные);

Инвестиционные;

Сберегательные;

Ипотечные;

Клиринг-банки;

Банки-консорциумы;

Кооперативные банки;

Банки-корреспонденты;

Торговые банки;

Банки-учредители;

Банки банков;

Банки-гаранты

Банкирские дома

Слайд 10

Виды банков. Банковская инфраструктура.

Банковская инфраструктура представляет собой определенные элементы банковской системы,

обеспечивающие успешную деятельность кредитных институтов (различного рода предприятия, агентства, службы).

Банковская инфраструктур включает средства связи и коммуникации, а также различные виды обеспечения:

Информационное (для оценки кредитоспособности клиентов, для консультирования предприятий и населения и т.д.);

Методическое (унифицированные методики, положения, регламенты и т.д.);

Научное (наличие специализированных научных центров и аналитических подразделений);

Кадровое (сеть специальных учебных заведений).

Банковская инфраструктур включает средства связи и коммуникации, а также различные виды обеспечения:

Информационное (для оценки кредитоспособности клиентов, для консультирования предприятий и населения и т.д.);

Методическое (унифицированные методики, положения, регламенты и т.д.);

Научное (наличие специализированных научных центров и аналитических подразделений);

Кадровое (сеть специальных учебных заведений).

Слайд 11

Центральный банк, его основные функции

Центральный банк – главное звено банковской системы

любого государства.

Могут называться по-разному: народные, государственные, эмиссионные, резервные, Федеральная резервная система (США), Банк Англии, Банк Японии, Банк Италии и др.

По собственности на капитал Центральные банки разделяют:

на государственные (Великобритания, ФРГ, Франция, Россия)

Акционерные (США, Италия)

Смешанные – акционерные общества, часть капитала которых принадлежит государству (Япония, Бельгия).

Центральный банк является:

Эмиссионным центром страны (монопольное право на выпуск банкнот)

Банком банков

Банком правительства (поддерживать государственные программы, размещать государственные ценные бумаги)

Органом регулирования экономики денежно кредитными методами

Могут называться по-разному: народные, государственные, эмиссионные, резервные, Федеральная резервная система (США), Банк Англии, Банк Японии, Банк Италии и др.

По собственности на капитал Центральные банки разделяют:

на государственные (Великобритания, ФРГ, Франция, Россия)

Акционерные (США, Италия)

Смешанные – акционерные общества, часть капитала которых принадлежит государству (Япония, Бельгия).

Центральный банк является:

Эмиссионным центром страны (монопольное право на выпуск банкнот)

Банком банков

Банком правительства (поддерживать государственные программы, размещать государственные ценные бумаги)

Органом регулирования экономики денежно кредитными методами

Слайд 12

Центральный банк, его основные функции.

ЦБ выполняет три основные функции:

Регулирующую – регулирует

денежную массу в обращении

Контролирующую – определяет соответствие требованиям к качественному составу банковской системы; осуществляет допуск кредитных институтов на национальный банковский рынок; устанавливает правила проведения банковских операций и т.д.

Информационно-исследовательскую – функция научно-исследовательского, информационно-статистического центра.

Центральный банк выполняет функцию финансового агента правительства, и осуществляет следующие операции по:

размещению и погашению государственного долга;

предоставлению кредитов на покрытие государственных расходов и дефицита государственного бюджета;

кассовому исполнению бюджета;

ведению текущих счетов правительства;

надзору за хранением, выпуском и изъятием из обращения монет и казначейских билетов, а также переводу валютных средств.

Контролирующую – определяет соответствие требованиям к качественному составу банковской системы; осуществляет допуск кредитных институтов на национальный банковский рынок; устанавливает правила проведения банковских операций и т.д.

Информационно-исследовательскую – функция научно-исследовательского, информационно-статистического центра.

Центральный банк выполняет функцию финансового агента правительства, и осуществляет следующие операции по:

размещению и погашению государственного долга;

предоставлению кредитов на покрытие государственных расходов и дефицита государственного бюджета;

кассовому исполнению бюджета;

ведению текущих счетов правительства;

надзору за хранением, выпуском и изъятием из обращения монет и казначейских билетов, а также переводу валютных средств.

Слайд 14

Центральный банк, его основные функции.

Основные инструменты регулирования экономики ЦБ являются:

Дисконтная (учетная)

политика (осуществляется путем повышения или понижения официальной учетной ставки в целях воздействия на объем кредита в стране, темп инфляции, а также состояние платежного баланса и валютный курс).

Залоговая политика (осуществляется при помощи выдачи гарантий выполнения денежных обязательств)

Например: если цель ЦБ – удорожание рефинансирования кредитных институтов для уменьшения их кредитного потенциала, то он должен поднять учетную ставку. Если цель – облегчение доступа коммерческих банков к рефинансированию путем переучета векселей, он снижает учетную ставку (кредитный потенциал увеличивается и % ставка снижается)

3. Политика обязательных резервов

4. Политика открытого рынка

5. Депозитная политика

6. Валютная политика

Залоговая политика (осуществляется при помощи выдачи гарантий выполнения денежных обязательств)

Например: если цель ЦБ – удорожание рефинансирования кредитных институтов для уменьшения их кредитного потенциала, то он должен поднять учетную ставку. Если цель – облегчение доступа коммерческих банков к рефинансированию путем переучета векселей, он снижает учетную ставку (кредитный потенциал увеличивается и % ставка снижается)

3. Политика обязательных резервов

4. Политика открытого рынка

5. Депозитная политика

6. Валютная политика

Слайд 15

Что такое валютное регулирование ?

Валютное регулирование – деятельность государства, направленная на

регламентирование международных расчетов и порядка совершения сделок с валютными ценностями.

Валютные ценности – иностранная валюта и внешние ценные бумаги (ст.1 ФЗ «О валютном регулировании и валютном контроле» №173-ФЗ от 10.12.2003г.).

Валютное регулирование – регулирование валютного курса посредством проводимой денежно-кредитной политики и валютных интервенций.

Валютные интервенции – купля-продажа ЦБ иностранной валюты на валютном рынке для воздействия на курс рубля и суммарный спрос и предложение денег.

Источники средств для валютной интервенции – официальные валютные (иногда золотые) резервы и кредиты по соглашениям «своп» между Центральными банками разных стран.

Валютные ценности – иностранная валюта и внешние ценные бумаги (ст.1 ФЗ «О валютном регулировании и валютном контроле» №173-ФЗ от 10.12.2003г.).

Валютное регулирование – регулирование валютного курса посредством проводимой денежно-кредитной политики и валютных интервенций.

Валютные интервенции – купля-продажа ЦБ иностранной валюты на валютном рынке для воздействия на курс рубля и суммарный спрос и предложение денег.

Источники средств для валютной интервенции – официальные валютные (иногда золотые) резервы и кредиты по соглашениям «своп» между Центральными банками разных стран.

Слайд 16Инструменты регулирования валютного курса

Традиционно Центральный банк осуществляет регулирование валютного курса посредством:

Проведения денежно-кредитной политики;

Валютных интервенций;

Использования государственных резервов международных платежных средств или иностранных займов.

Слайд 17Валютная политика

Валютная политика – совокупность экономических, правовых и организационных мер, осуществляемых

государственными органами, центральными банковскими и финансовыми учреждениями, международными валютно-финансовыми организациями в области валютных отношений.

Дисконтная (учетная)

политика

Слайд 18Валютная политика

Дисконтная (учетная) политика проводится не только с целью изменения условий

рефинансирования отечественных коммерческих банков, но иногда направлена на регулирование валютного курса и платежного баланса

Девизная политика – политика воздействия в нужном направлении на изменение курса национальной валюты посредством ее купли-продажи Центральным банком.

Девизная политика – политика воздействия в нужном направлении на изменение курса национальной валюты посредством ее купли-продажи Центральным банком.

Слайд 20Этапы либерализации валютного рынка

С января 1992г и на протяжении двух с

половиной месяцев – фиксированный валютный курс рубля (установлен по итогам торгов на ММВБ на уровне 110 руб. за 1 долл. США.

С марта по июнь 1992г. официальный курс доллара США к рублю был постепенно искусственно снижен до 85 руб. за 1 долл. США (несмотря на высокие темпы инфляции).

С июня по 1 июля 1992г. официальный валютный курс был снижен на 17,5%. 1 июля 1992г. произошла еще одноразовая девальвация валютного курса на 25%.

С 1 июля 1992г. до середины 1995г. ЦБ перешел на использование режима «управляемого плавания» валютного курса.

Разовые отклонения валютного курса сглаживались валютными интервенциями ЦБ.

С марта по июнь 1992г. официальный курс доллара США к рублю был постепенно искусственно снижен до 85 руб. за 1 долл. США (несмотря на высокие темпы инфляции).

С июня по 1 июля 1992г. официальный валютный курс был снижен на 17,5%. 1 июля 1992г. произошла еще одноразовая девальвация валютного курса на 25%.

С 1 июля 1992г. до середины 1995г. ЦБ перешел на использование режима «управляемого плавания» валютного курса.

Разовые отклонения валютного курса сглаживались валютными интервенциями ЦБ.

Слайд 21Этапы либерализации валютного рынка

Проведение политики естественного снижения валютного курса рубля позволили

сократить объемы валютных интервенции ЦБ и начать формировать валютные резервы страны.

Валютные резервы ЦБ к концу 1995г. достигли 14,3 млрд. долл. США

Валютные кризисы (возникали: 1) в результате завышения номинального курса валюты относительно его реального значения; 2) проведения рестриктивной монетарной политики ЦБ):

август, сентябрь, октябрь 1992г.;

январь 1993г.;

октябрь 1994г. («черный вторник»);

январь 1995г.

Валютные резервы ЦБ к концу 1995г. достигли 14,3 млрд. долл. США

Валютные кризисы (возникали: 1) в результате завышения номинального курса валюты относительно его реального значения; 2) проведения рестриктивной монетарной политики ЦБ):

август, сентябрь, октябрь 1992г.;

январь 1993г.;

октябрь 1994г. («черный вторник»);

январь 1995г.

Слайд 22Этапы либерализации валютного рынка

5. С середины 1995г. введение валютного коридора (режим

односторонней привязки рубля к доллару США, реализованный в виде ограничений на возможную динамику обменного курса).

Введение валютного коридора позволило ограничить инфляционные ожидания.

с июля и до конца 1995г. был установлен предел отклонений курса рубля в форме «горизонтального» валютного коридора с границами 4300-4900 руб. за 1 долл. США.

в 1996г. валютный коридор был продлен в пределах 4550-5150 руб. за 1 долл. США.

с мая 1996г. дополнительно вводится малый валютный коридор с ежедневной фиксацией допустимых отклонений курса рубля в пределах +(-) 1,5%.

С середины 1996г до финансового кризиса ноября 1997г. был введен наклонный валютный коридор (элемент режима «скользящей фиксации»).

С июля 1996г. Устанавливался наклонный валютный коридор с нижней границей 5000-5600 руб. и с верхней – 5500-6100 руб. за 1 долл. США.

Введение валютного коридора позволило ограничить инфляционные ожидания.

с июля и до конца 1995г. был установлен предел отклонений курса рубля в форме «горизонтального» валютного коридора с границами 4300-4900 руб. за 1 долл. США.

в 1996г. валютный коридор был продлен в пределах 4550-5150 руб. за 1 долл. США.

с мая 1996г. дополнительно вводится малый валютный коридор с ежедневной фиксацией допустимых отклонений курса рубля в пределах +(-) 1,5%.

С середины 1996г до финансового кризиса ноября 1997г. был введен наклонный валютный коридор (элемент режима «скользящей фиксации»).

С июля 1996г. Устанавливался наклонный валютный коридор с нижней границей 5000-5600 руб. и с верхней – 5500-6100 руб. за 1 долл. США.

Слайд 23Этапы либерализации валютного рынка

Режим скользящей (ползучей) фиксации – курс национальной валюты

привязывается к какому-либо объективному рыночному критерию: курсу твердой валюты или к корзине валют.

Причины финансового кризиса ноября 1997г.:

Значительный сброс государственный ценных бумаг нерезидентами

Возросший уровень свободных денежных средств в банковской системе (повышение спроса на иностранную валюту)

Отток капитала из России

Сложившийся к середине 1998г. курс российского рубля (на уровне 6,2 руб. за 1 долл. США) являлся завышенным.

Август 1998г. – финансовый кризис российской экономики.

Причины финансового кризиса ноября 1997г.:

Значительный сброс государственный ценных бумаг нерезидентами

Возросший уровень свободных денежных средств в банковской системе (повышение спроса на иностранную валюту)

Отток капитала из России

Сложившийся к середине 1998г. курс российского рубля (на уровне 6,2 руб. за 1 долл. США) являлся завышенным.

Август 1998г. – финансовый кризис российской экономики.

Слайд 24Регулирование валютного рынка

Основными задачами Центрального банка в области регулирования внутреннего валютного

рынка в кратко- и среднесрочном плане являются:

Обеспечение ликвидности отечественного валютного рынка

Обеспечение должного контроля за соблюдением законности при проведении коммерческими банками валютных операций

Проведение сбалансированной политики регулирования валютного курса рубля

Наращивание золотовалютных резервов

Повышение эффективности управления золотовалютными резервами ЦБ

Обеспечение ликвидности отечественного валютного рынка

Обеспечение должного контроля за соблюдением законности при проведении коммерческими банками валютных операций

Проведение сбалансированной политики регулирования валютного курса рубля

Наращивание золотовалютных резервов

Повышение эффективности управления золотовалютными резервами ЦБ

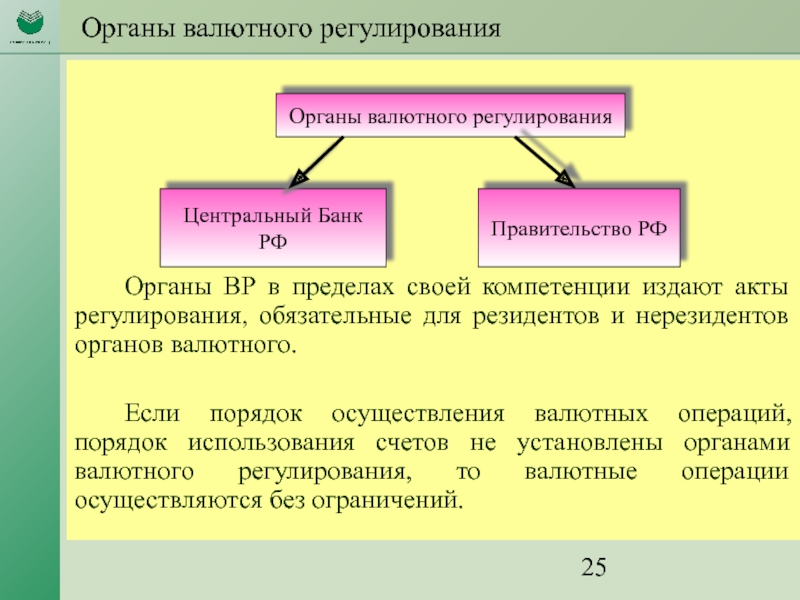

Слайд 25Органы валютного регулирования

Органы ВР в пределах своей компетенции издают акты регулирования,

обязательные для резидентов и нерезидентов органов валютного.

Если порядок осуществления валютных операций, порядок использования счетов не установлены органами валютного регулирования, то валютные операции осуществляются без ограничений.

Если порядок осуществления валютных операций, порядок использования счетов не установлены органами валютного регулирования, то валютные операции осуществляются без ограничений.

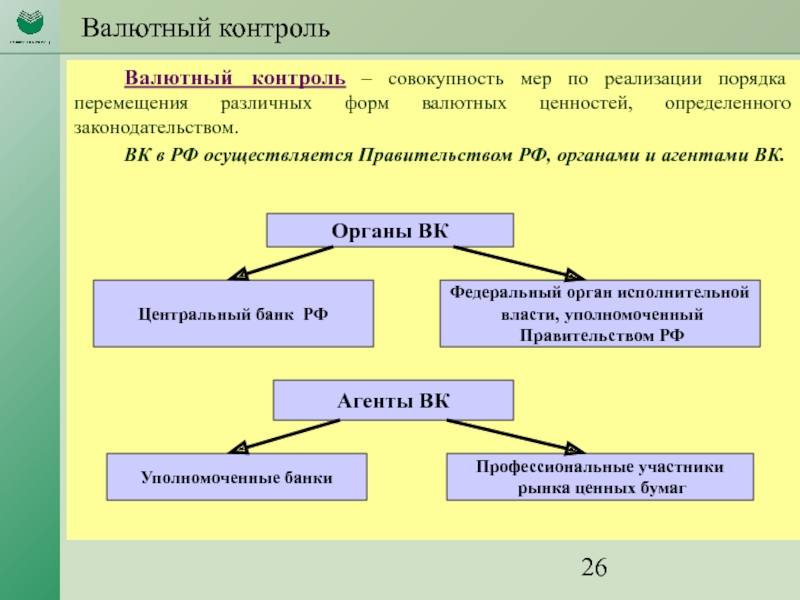

Слайд 26Валютный контроль

Валютный контроль – совокупность мер по реализации порядка перемещения различных

форм валютных ценностей, определенного законодательством.

ВК в РФ осуществляется Правительством РФ, органами и агентами ВК.

ВК в РФ осуществляется Правительством РФ, органами и агентами ВК.

Слайд 27Валютный контроль

2 вида проверок:

Проверки соблюдения актов валютного законодательства РФ и актов

органов валютного регулирования;

Проверки полноты и достоверности учета по валютным операциям.

Принципы валютного регулирования и валютного контроля:

приоритет экономических мер в реализации государственной политики в области ВР;

исключение неоправданного вмешательства государства и его органов в валютные операции резидентов и нерезидентов;

единство внешней и внутренней политики РФ;

единство системы ВР и ВК;

обеспечение государством защиты прав и экономических интересов резидентов и нерезидентов при осуществлении валютных операций.

Проверки полноты и достоверности учета по валютным операциям.

Принципы валютного регулирования и валютного контроля:

приоритет экономических мер в реализации государственной политики в области ВР;

исключение неоправданного вмешательства государства и его органов в валютные операции резидентов и нерезидентов;

единство внешней и внутренней политики РФ;

единство системы ВР и ВК;

обеспечение государством защиты прав и экономических интересов резидентов и нерезидентов при осуществлении валютных операций.

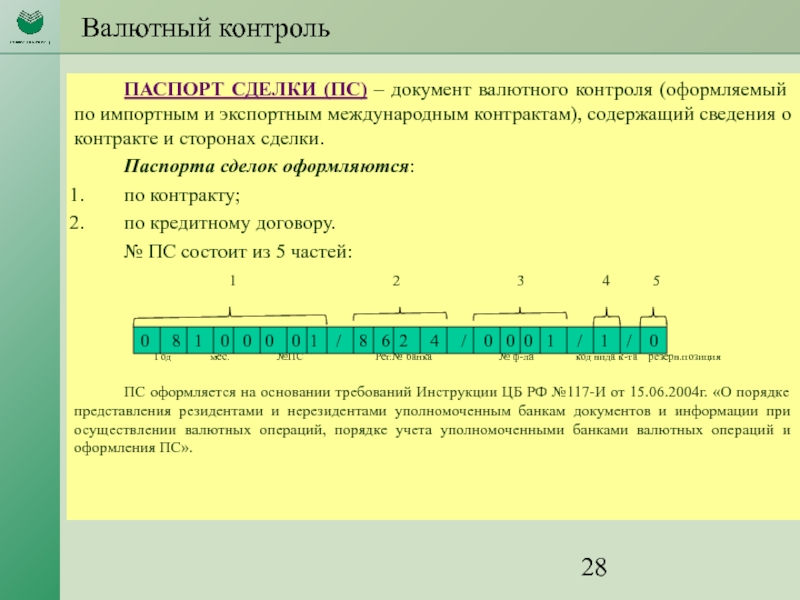

Слайд 28Валютный контроль

ПАСПОРТ СДЕЛКИ (ПС) – документ валютного контроля (оформляемый по импортным

и экспортным международным контрактам), содержащий сведения о контракте и сторонах сделки.

Паспорта сделок оформляются:

по контракту;

по кредитному договору.

№ ПС состоит из 5 частей:

1 2 3 4 5

Год мес. №ПС Рег.№ банка № ф-ла код вида к-та резерв.позиция

ПС оформляется на основании требований Инструкции ЦБ РФ №117-И от 15.06.2004г. «О порядке представления резидентами и нерезидентами уполномоченным банкам документов и информации при осуществлении валютных операций, порядке учета уполномоченными банками валютных операций и оформления ПС».

Паспорта сделок оформляются:

по контракту;

по кредитному договору.

№ ПС состоит из 5 частей:

1 2 3 4 5

Год мес. №ПС Рег.№ банка № ф-ла код вида к-та резерв.позиция

ПС оформляется на основании требований Инструкции ЦБ РФ №117-И от 15.06.2004г. «О порядке представления резидентами и нерезидентами уполномоченным банкам документов и информации при осуществлении валютных операций, порядке учета уполномоченными банками валютных операций и оформления ПС».

0 8 1 0 0 0 0 1 / 8 6 2 4 / 0 0 0 1 / 1 / 0

Слайд 29Валютный контроль

Код вида контракта (4-я часть ПС):

Вывоз товаров с таможенной территории

РФ

Ввоз товаров на таможенную территорию РФ

Выполнение работ, оказание услуг, передача информации и результатов интеллектуальной деятельности, в том числе исключительных прав на них, резидентом

Выполнение работ, оказание услуг, передача информации и результатов интеллектуальной деятельности, в том числе исключительных прав на них, нерезидентом

Предоставление займа резидентом нерезиденту

Привлечение кредита (займа) резидентом от нерезидента

-

-

Смешанная сделка

Ввоз товаров на таможенную территорию РФ

Выполнение работ, оказание услуг, передача информации и результатов интеллектуальной деятельности, в том числе исключительных прав на них, резидентом

Выполнение работ, оказание услуг, передача информации и результатов интеллектуальной деятельности, в том числе исключительных прав на них, нерезидентом

Предоставление займа резидентом нерезиденту

Привлечение кредита (займа) резидентом от нерезидента

-

-

Смешанная сделка

Слайд 30Валютный контроль

Основные разделы ПС:

Сведения о резиденте (полное наименование, адрес, ОГРН, дата

внесения записи в ЕГР, ИНН/КПП);

Реквизиты иностранного контрагента (наименование и цифровой код страны);

Общие сведения о контракте:

Номер (при отсутствии б/н)

Дата подписания ДД.ММ.ГГГГ

Валюта цены (наименование)

Валюта цены (код)

Общая сумма контракта в единицах валюты цены контракта (USD, др.)

Дата завершения исполнения обязательств по контракту ДД.ММ.ГГГГ

Зачисление обязательств по контракту (сумма, подлежащая зачислению)

«валютная оговорка» (проставляется Х если контрактом предусмотрено выполнение резидентом строительных и подрядных работ за пределами территории РФ)

В графе «ввоз/вывоз товаров, указанных в разделах 16, 17 и 19 ТНВЭД» проставляется Х в случает если товар относится к данным разделам ТНВЭД

Реквизиты иностранного контрагента (наименование и цифровой код страны);

Общие сведения о контракте:

Номер (при отсутствии б/н)

Дата подписания ДД.ММ.ГГГГ

Валюта цены (наименование)

Валюта цены (код)

Общая сумма контракта в единицах валюты цены контракта (USD, др.)

Дата завершения исполнения обязательств по контракту ДД.ММ.ГГГГ

Зачисление обязательств по контракту (сумма, подлежащая зачислению)

«валютная оговорка» (проставляется Х если контрактом предусмотрено выполнение резидентом строительных и подрядных работ за пределами территории РФ)

В графе «ввоз/вывоз товаров, указанных в разделах 16, 17 и 19 ТНВЭД» проставляется Х в случает если товар относится к данным разделам ТНВЭД

Слайд 31Валютный контроль

В графе «проведение резидентом строительных и подрядных работ за пределами

территории РФ» проставляется Х, если проводятся именно эти работы

4. Информация о разрешениях

5. Справочная информация

6. Информация о закрытии паспорта сделки

Ведомость банковского контроля – документ валютного контроля, содержащий всю информацию о ПС, о поступлениях и списаниях средств по ПС. Позволяет выявить нарушения клиентами валютного законодательства.

Обязанности резидентов по международным контрактам:

Резиденты обязаны в сроки, предусмотренные контрактами обеспечить получение от нерезидентов на свои банковские счета в уполномоченных банках иностранной валюты в соответствии с условиями договоров.

Резиденты обязаны в сроки обеспечить возврат в РФ денежных средств, уплаченных нерезидентам за не ввезенные на таможенную территорию РФ товары, невыполненные работы, не оказанные услуги.

4. Информация о разрешениях

5. Справочная информация

6. Информация о закрытии паспорта сделки

Ведомость банковского контроля – документ валютного контроля, содержащий всю информацию о ПС, о поступлениях и списаниях средств по ПС. Позволяет выявить нарушения клиентами валютного законодательства.

Обязанности резидентов по международным контрактам:

Резиденты обязаны в сроки, предусмотренные контрактами обеспечить получение от нерезидентов на свои банковские счета в уполномоченных банках иностранной валюты в соответствии с условиями договоров.

Резиденты обязаны в сроки обеспечить возврат в РФ денежных средств, уплаченных нерезидентам за не ввезенные на таможенную территорию РФ товары, невыполненные работы, не оказанные услуги.