Определение состояния платежеспособности.

3. Факторы банкротства.

4. Методы предотвращения банкротства.

5. Санация предприятий.

- Главная

- Разное

- Дизайн

- Бизнес и предпринимательство

- Аналитика

- Образование

- Развлечения

- Красота и здоровье

- Финансы

- Государство

- Путешествия

- Спорт

- Недвижимость

- Армия

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Факторы банкротства и способы их предотвращения презентация

Содержание

- 1. Факторы банкротства и способы их предотвращения

- 2. 1. Определение состояния банкротства. Процедура банкротства

- 3. 1. Определение состояния банкротства. Процедура банкротства

- 4. Новая редакция Закона Украины «О

- 5. 1. Определение состояния банкротства. Процедура банкротства

- 6. 1. Определение состояния банкротства. Процедура банкротства

- 7. 1. Определение состояния банкротства. Процедура банкротства

- 8. Под распоряжением имуществом понимается система мероприятий

- 9. Процедура распоряжения имуществом должника

- 10. В Законе введена процедура

- 11. Хозяйственный суд по ходатайству комитета

- 12. Средства, которые получены от реализации имущества,

- 13. Во вторую очередь удовлетворяются требования по

- 14. В третью очередь удовлетворяются требования

- 15. В пятую очередь удовлетворяются требования

- 16. В Законе определенно, что требования

- 17. 2. ОПРЕДЕЛЕНИЕ СОСТОЯНИЯ ПЛАТЕЖЕСПОСОБНОСТИ При

- 23.

- 24.

- 25. Этот коэффициент показывает прогнозируемые платежные возможности

- 26.

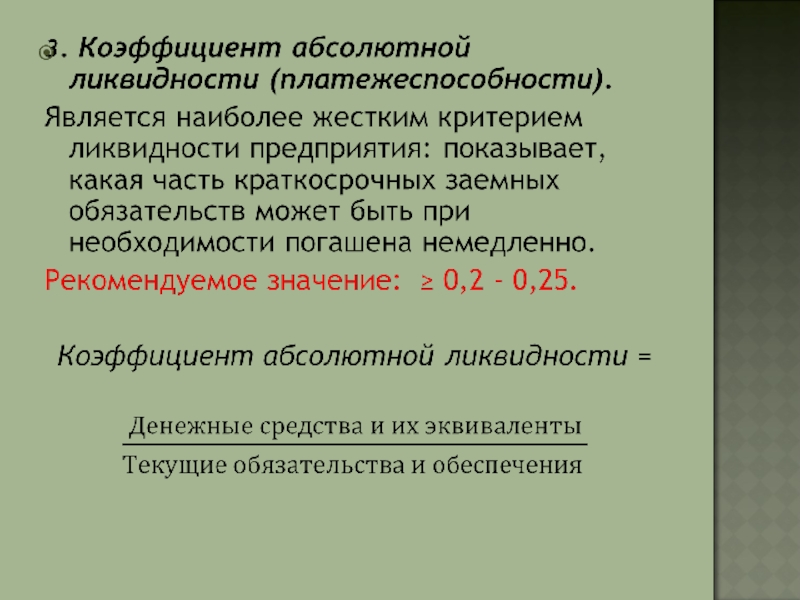

- 27. Уровень коэффициента абсолютной ликвидности показывает, какую

- 28.

- 29.

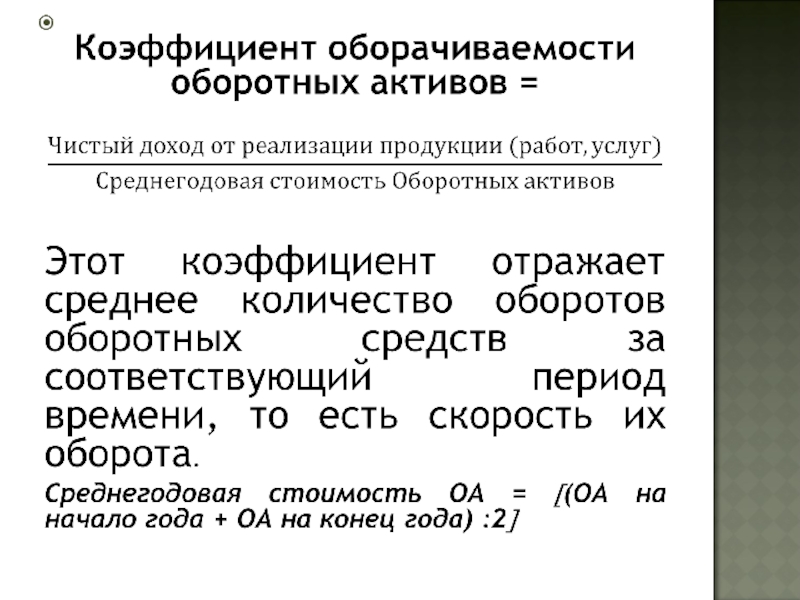

- 30. Этот коэффициент отражает среднее количество оборотов

- 31.

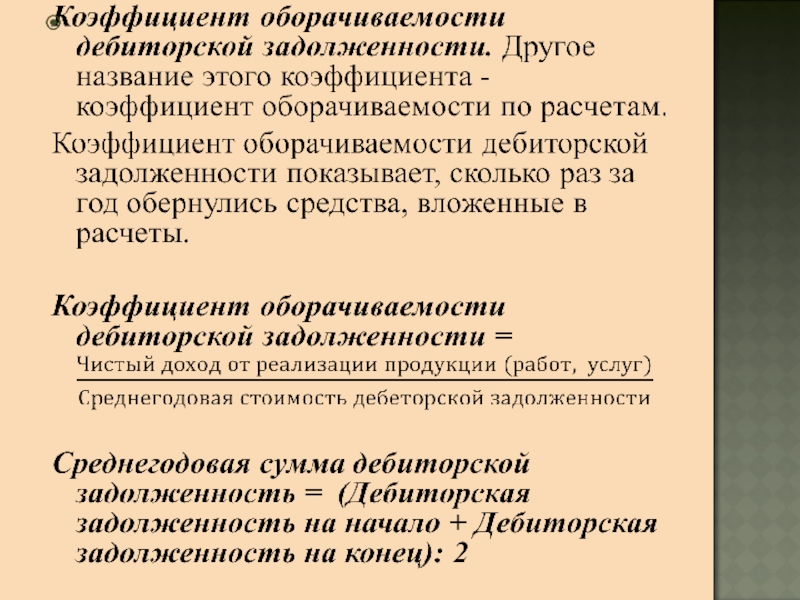

- 32. Анализ этого коэффициента позволяет выявить, сколько

- 33.

- 34. Коэффициент оборачиваемости кредиторской задолженности показывает расширение

- 37.

- 39. если Z< 1,81 - возможность

- 40. 2. РАСЧЕТ ВОЗМОЖНОСТИ БАНКРОТСТВА Модель Спрингейта: Z

- 41. 3. ФАКТОРЫ БАНКРОТСТВА Внешние факторы могут

- 42. 3. ФАКТОРЫ БАНКРОТСТВ Внутренние (эндогенные)

- 43. 3. ФАКТОРЫ БАНКРОТСТВ Эти группы показателей

- 44. ТАБЛИЦА факторов банкротства

Слайд 1ФАКТОРЫ БАНКРОТСТВА И СПОСОБЫ ИХ ПРЕДОТВРАЩЕНИЯ

1. Определение состояния банкротства. Процедура банкротства.

2.

Слайд 21. Определение состояния банкротства.

Процедура банкротства

Риск оказаться банкротом растет, если:

это новое

и/или маленькое предприятие;

предприятие работает в отрасли, где большой риск банкротства;

предприятие начинает заниматься деятельностью, раньше ему несвойственной и далекой от основной;

в сфере деятельности предприятия высокий уровень конкуренции.

предприятие работает в отрасли, где большой риск банкротства;

предприятие начинает заниматься деятельностью, раньше ему несвойственной и далекой от основной;

в сфере деятельности предприятия высокий уровень конкуренции.

Слайд 31. Определение состояния банкротства.

Процедура банкротства

Порядок проведения процедуры банкротства регулируется Законом

Украины «О восстановлении платежеспособности должника или признания его банкротом» от 1.01.2000 года.

Банкротством является признанная хозяйственным судом неспособность должника возобновить свою платежеспособность и удовлетворить признанные судом требования кредиторов не иначе как через применение ликвидационной процедуры (ст. 1).

Банкротством является признанная хозяйственным судом неспособность должника возобновить свою платежеспособность и удовлетворить признанные судом требования кредиторов не иначе как через применение ликвидационной процедуры (ст. 1).

Слайд 4

Новая редакция Закона Украины «О восстановлении платежеспособности должника или признании его

банкротом» от 22.12.2011 года за № 4212-VI вступил в силу с 18.01.2013года.

(Документ 2343-12, чинний, поточна редакція — Редакція від 01.01.2017, підстава 835-19,

Закон предусматривает систему мер по восстановлению платежеспособности должника, которые может осуществлять:

учредитель (участник, акционер); собственник имущества;

орган, уполномоченный управлять имуществом должника;

кредитор должника;

другие лица

с целью предотвращения банкротства должника путем принятия организационно-хозяйственных, управленческих, инвестиционных , технических, финансово-экономических, правовых мер согласно законодательству до возбуждения производства по делу о банкротстве.

(Документ 2343-12, чинний, поточна редакція — Редакція від 01.01.2017, підстава 835-19,

Закон предусматривает систему мер по восстановлению платежеспособности должника, которые может осуществлять:

учредитель (участник, акционер); собственник имущества;

орган, уполномоченный управлять имуществом должника;

кредитор должника;

другие лица

с целью предотвращения банкротства должника путем принятия организационно-хозяйственных, управленческих, инвестиционных , технических, финансово-экономических, правовых мер согласно законодательству до возбуждения производства по делу о банкротстве.

Слайд 51. Определение состояния банкротства.

Процедура банкротства

Субъекты банкротства:

1) юридические лица – субъекты

предпринимательской деятельности;

2) юридические лица, функционирующие в форме потребительского общества, благодетельного или другого фонда; 3) юридические лица – предприятия государственной собственности;

4) физические лица – предприниматели.

2) юридические лица, функционирующие в форме потребительского общества, благодетельного или другого фонда; 3) юридические лица – предприятия государственной собственности;

4) физические лица – предприниматели.

Слайд 61. Определение состояния банкротства.

Процедура банкротства

В Законе определены судебные процедуры банкротства:

Распоряжение

имуществом должника

Мировое соглашение

Санация с возобновлением платежеспособности должника

Ликвидация банкрота (ст. 4).

Мировое соглашение

Санация с возобновлением платежеспособности должника

Ликвидация банкрота (ст. 4).

Слайд 71. Определение состояния банкротства.

Процедура банкротства

С целью обеспечения имущественных интересов кредиторов,

Хозяйственным судом назначают распорядителя имущества.

Арбитражный управляющий - физическое лицо, назначенное хозяйственным судом в установленном порядке в деле о банкротстве как распорядитель имущества, управляющий санацией или ликвидатор из числа лиц, получивших соответствующее свидетельство и внесены в Единый реестр арбитражных управляющих (ст. 1).

.

Арбитражный управляющий - физическое лицо, назначенное хозяйственным судом в установленном порядке в деле о банкротстве как распорядитель имущества, управляющий санацией или ликвидатор из числа лиц, получивших соответствующее свидетельство и внесены в Единый реестр арбитражных управляющих (ст. 1).

.

Слайд 8

Под распоряжением имуществом понимается система мероприятий по надзору и контролю за

управлением и распоряжением имуществом должника с целью обеспечения сохранения, эффективного использования имущественных активов должника, проведения анализа его финансового положения, а также определение следующей оптимальной процедуры (санации, мирового соглашения или ликвидации) для удовлетворения в полностью или частично требований кредиторов.

Распорядитель имущества - физическое лицо, которое в соответствии с судебным решением хозяйственного суда обеспечивает осуществление процедуры распоряжения имуществом.

Распорядитель имущества - физическое лицо, которое в соответствии с судебным решением хозяйственного суда обеспечивает осуществление процедуры распоряжения имуществом.

Слайд 9

Процедура распоряжения имуществом должника вводится сроком на сто пятнадцать календарных дней

и может быть продлена хозяйственным судом по мотивированному ходатайству распорядителя имущества, комитета кредиторов или должника не более чем на два месяца.

Слайд 10

В Законе введена процедура мирового соглашения.

Мировое соглашение -

это договоренность между должником и кредиторами относительно отсрочки и/или рассрочки, а также прощения (списание) кредиторами долгов должника, который оформляется соглашением сторон в письменной форме.

Мировое соглашение может быть принято на любой стадии проведения дела о банкротстве (п. 1 ст. 35). Оно набирает силы со дня его утверждения хозяйственным судом.

Заключаться оно может в отношении всех требований кредиторов, кроме требования выплаты выходного пособия уволенным рабочим должника, в том числе возмещение кредита, полученного на эти цели; расходы, связанные с проведением дела о банкротстве в хозяйственном суде и работой ликвидационной комиссии.

Мировое соглашение может быть принято на любой стадии проведения дела о банкротстве (п. 1 ст. 35). Оно набирает силы со дня его утверждения хозяйственным судом.

Заключаться оно может в отношении всех требований кредиторов, кроме требования выплаты выходного пособия уволенным рабочим должника, в том числе возмещение кредита, полученного на эти цели; расходы, связанные с проведением дела о банкротстве в хозяйственном суде и работой ликвидационной комиссии.

Слайд 11

Хозяйственный суд по ходатайству комитета кредиторов имеет право вынести постановление

о проведении санации должника и назначения управляющего санацией.

Управляющий санацией имеет право самостоятельно распоряжаться имуществом должника; заключать от его имени разнообразные соглашения; проводить инвентаризацию имущества и т.д.

В течение трех месяцев со дня вынесения постановления о санации должника, управляющий санацией обязанный предоставить комитету кредиторов для одобрения план санации должника.

Санация - это система мероприятий по финансовому оздоровлению с помощью государства или банков: списание долгов государством, дотация из бюджета, пролонгация сроков платежей в бюджет, освобождение от уплаты налогов, установки льготного режима кредитования. С целью возобновления платежеспособности, удовлетворения востребований кредиторов, план санации может предусматривать продажу имущества должника не государственной собственности как целостного имущественного комплекса.

Управляющий санацией имеет право самостоятельно распоряжаться имуществом должника; заключать от его имени разнообразные соглашения; проводить инвентаризацию имущества и т.д.

В течение трех месяцев со дня вынесения постановления о санации должника, управляющий санацией обязанный предоставить комитету кредиторов для одобрения план санации должника.

Санация - это система мероприятий по финансовому оздоровлению с помощью государства или банков: списание долгов государством, дотация из бюджета, пролонгация сроков платежей в бюджет, освобождение от уплаты налогов, установки льготного режима кредитования. С целью возобновления платежеспособности, удовлетворения востребований кредиторов, план санации может предусматривать продажу имущества должника не государственной собственности как целостного имущественного комплекса.

Слайд 12

Средства, которые получены от реализации имущества, направляются на погашение долгов. Установлена

строгая очередность удовлетворения требований кредиторов (ст. 31):

В первую очередь удовлетворяются:

а) требования по выплате задолженности по заработной плате перед работающими и уволенными работниками банкрота, различные денежные компенсации

б) требования кредиторов по договорам страхования;

в) расходы, связанные с производством по делу о банкротстве в хозяйственном суде и работой ликвидационной комиссии.

В первую очередь удовлетворяются:

а) требования по выплате задолженности по заработной плате перед работающими и уволенными работниками банкрота, различные денежные компенсации

б) требования кредиторов по договорам страхования;

в) расходы, связанные с производством по делу о банкротстве в хозяйственном суде и работой ликвидационной комиссии.

Слайд 13

Во вторую очередь удовлетворяются требования по обязательствам, возникшим вследствие причинения вреда

жизни и здоровью граждан.

Требования:

Фонда социального страхования Украины;

Пенсионного фонда Украины.

Требования:

Фонда социального страхования Украины;

Пенсионного фонда Украины.

Слайд 14

В третью очередь удовлетворяются требования по уплате налогов сборов (обязательных

платежей).

В четвертую очередь удовлетворяются требования кредиторов, не обеспеченные залогом, в том числе требования кредиторов, возникших из обязательств в процедуре распоряжения имуществом должника или в процедуре санации должника.

В четвертую очередь удовлетворяются требования кредиторов, не обеспеченные залогом, в том числе требования кредиторов, возникших из обязательств в процедуре распоряжения имуществом должника или в процедуре санации должника.

Слайд 15

В пятую очередь удовлетворяются требования по возврату взносов членов трудового

коллектива в уставный фонд предприятия.

В шестую очередь удовлетворяются другие требования.

В шестую очередь удовлетворяются другие требования.

Слайд 16

В Законе определенно, что требования каждой следующей очереди удовлетворяются (по

мере поступления на счет средств от продажи имущества банкрота) после полного удовлетворения требований предыдущей очереди.

В случае недостаточности средств, полученных от продажи имущества банкрота, для полного удовлетворения одной очереди, требования удовлетворяются пропорционально сумме требований принадлежащих каждому кредитору одной очереди.

Требования, не удовлетворенные из-за недостаточности имущества, считаются погашенными. Имущество, которое осталось после удовлетворения требований кредиторов, передается владельцам предприятия-банкрота.

В случае недостаточности средств, полученных от продажи имущества банкрота, для полного удовлетворения одной очереди, требования удовлетворяются пропорционально сумме требований принадлежащих каждому кредитору одной очереди.

Требования, не удовлетворенные из-за недостаточности имущества, считаются погашенными. Имущество, которое осталось после удовлетворения требований кредиторов, передается владельцам предприятия-банкрота.

Слайд 17

2. ОПРЕДЕЛЕНИЕ СОСТОЯНИЯ ПЛАТЕЖЕСПОСОБНОСТИ

При анализе финансового состояния применяются методы:

1. Анализ

с помощью коэффициентов.

2. Анализ на основании результатов предыдущих лет.

3. Анализ на основании данных отраслевых показателей.

2. Анализ на основании результатов предыдущих лет.

3. Анализ на основании данных отраслевых показателей.

Слайд 18

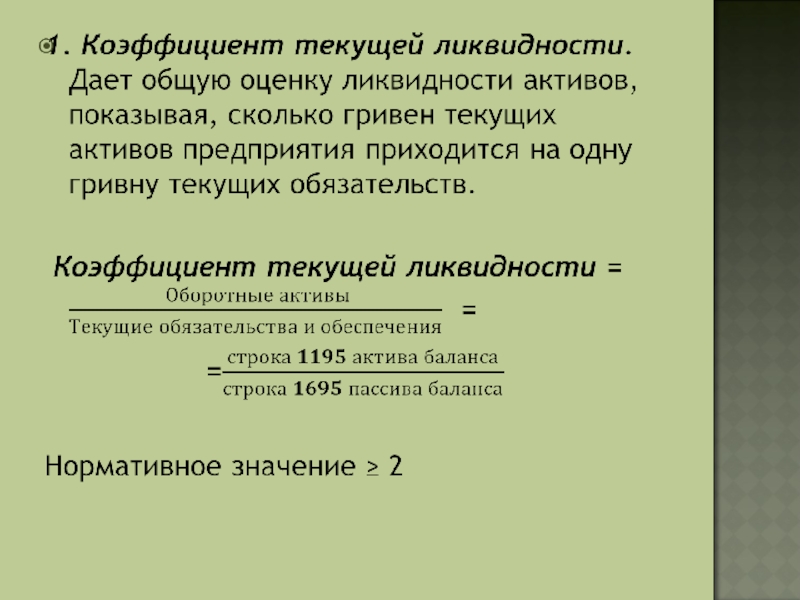

КРАТКОСРОЧНАЯ ПЛАТЕЖЕСПОСОБНОСТЬ

Коэффициенты ликвидности и платежеспособности

1. Коэффициент текущей ликвидности

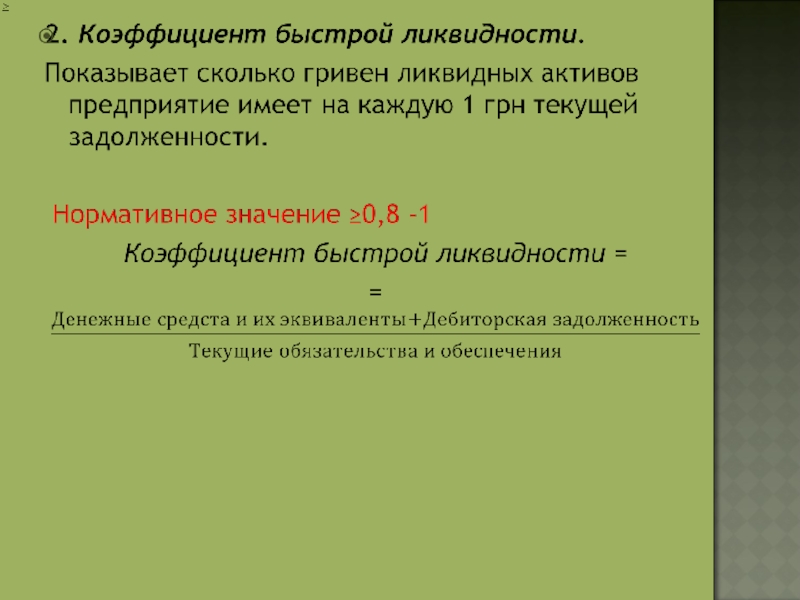

2. Коэффициент быстрой ликвидности

3. Коэффициент абсолютной ликвидности

Показатели эффективности использования оборотных средств

1.Коэффициент оборачиваемости оборотных средств

2. Коэффициент оборачиваемости запасов

3. Коэффициент оборачиваемости дебиторской задолженности

4. Коэффициент оборачиваемости кредиторской задолженности

Слайд 19

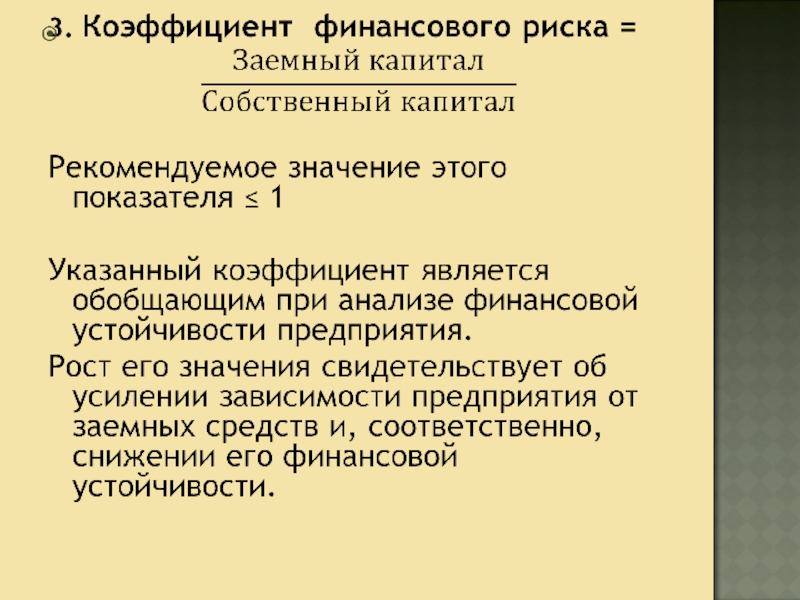

2. ОПРЕДЕЛЕНИЕ СОСТОЯНИЯ ПЛАТЕЖЕСПОСОБНОСТИ

ЛИКВИДНОСТЬ ДОЛГОСРОЧНАЯ

1. Коэффициент концентрации собственного капитала

2. Коэффициент

концентрации ссудного (заемного) капитала

3. Соотношения собственного капитала к заемному

4. Коэффициент обеспечения по кредитам

3. Соотношения собственного капитала к заемному

4. Коэффициент обеспечения по кредитам

Слайд 20

2. ОПРЕДЕЛЕНИЕ СОСТОЯНИЯ ПЛАТЕЖЕСПОСОБНОСТИ

Оценка ликвидности предприятия

Финансовым критерием уровня платежеспособности выступает

показатель ликвидности.

Ликвидность означает возможность превратить активы быстро в денежную форму и без потерь его рыночной стоимости.

Практически ликвидность можно оценить по данным бухгалтерского учета (балансу).

При этом должно придерживаться неравенство:

Ликвидные средства фирмы • Краткосрочные обязательства

Ликвидность означает возможность превратить активы быстро в денежную форму и без потерь его рыночной стоимости.

Практически ликвидность можно оценить по данным бухгалтерского учета (балансу).

При этом должно придерживаться неравенство:

Ликвидные средства фирмы • Краткосрочные обязательства

Слайд 21

2. ОПРЕДЕЛЕНИЕ СОСТОЯНИЯ ПЛАТЕЖЕСПОСОБНОСТИ

Текущие активы - это активы, которые постоянно

вращаются в процессе хозяйственной деятельности предприятия. К текущим активам относятся:

Оборотные активы - это средства и их эквиваленты, не ограниченные в использовании, а также другие активы, предназначенные для реализации или потребления в течение операционного цикла, или в течение 12 месяцев.

В «Балансе» они отражаются в строках 1100 - 1195 ІІ раздела Актива.

Оборотные активы - это средства и их эквиваленты, не ограниченные в использовании, а также другие активы, предназначенные для реализации или потребления в течение операционного цикла, или в течение 12 месяцев.

В «Балансе» они отражаются в строках 1100 - 1195 ІІ раздела Актива.

Слайд 22

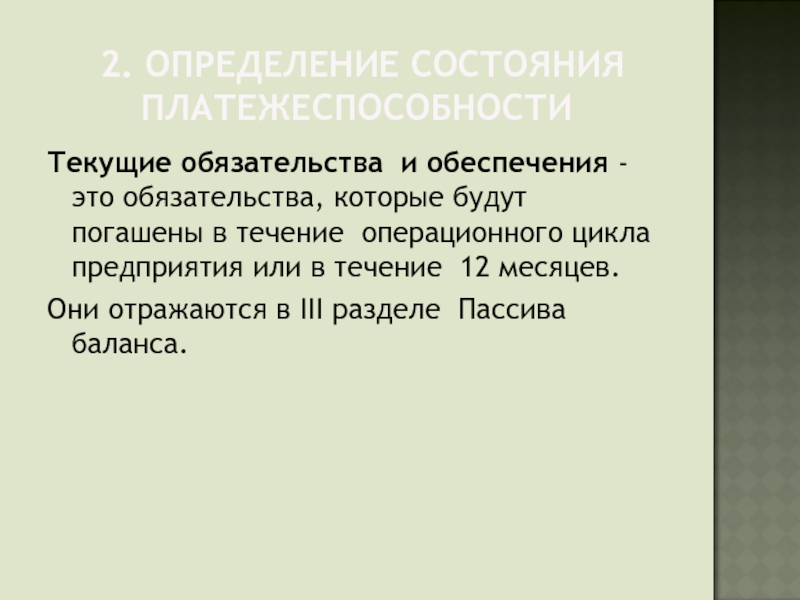

2. ОПРЕДЕЛЕНИЕ СОСТОЯНИЯ ПЛАТЕЖЕСПОСОБНОСТИ

Текущие обязательства и обеспечения - это обязательства,

которые будут погашены в течение операционного цикла предприятия или в течение 12 месяцев.

Они отражаются в ІІІ разделе Пассива баланса.

Они отражаются в ІІІ разделе Пассива баланса.

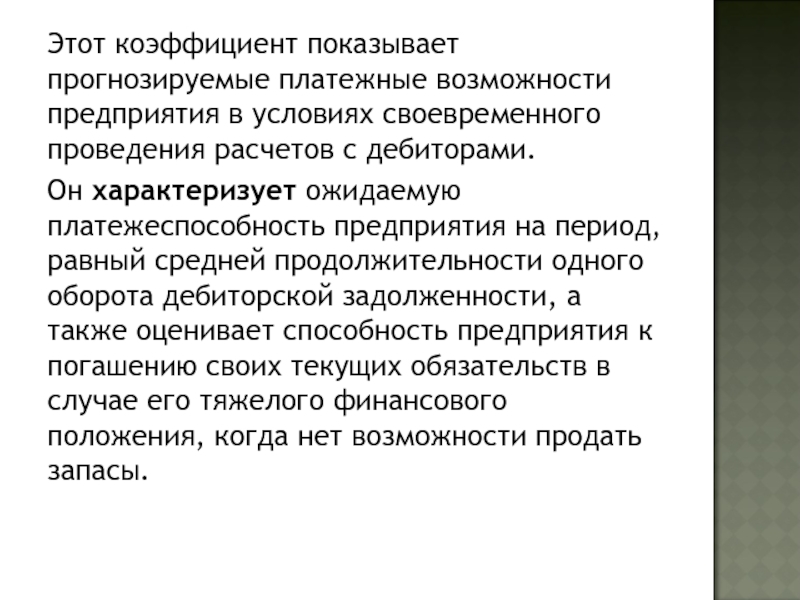

Слайд 25

Этот коэффициент показывает прогнозируемые платежные возможности предприятия в условиях своевременного проведения

расчетов с дебиторами.

Он характеризует ожидаемую платежеспособность предприятия на период, равный средней продолжительности одного оборота дебиторской задолженности, а также оценивает способность предприятия к погашению своих текущих обязательств в случае его тяжелого финансового положения, когда нет возможности продать запасы.

Он характеризует ожидаемую платежеспособность предприятия на период, равный средней продолжительности одного оборота дебиторской задолженности, а также оценивает способность предприятия к погашению своих текущих обязательств в случае его тяжелого финансового положения, когда нет возможности продать запасы.

Слайд 27

Уровень коэффициента абсолютной ликвидности показывает, какую часть текущих обязательств может быть

погашено за счет денежных средств и их эквивалентов.

Чем больше его величина, тем выше гарантия погашения долгов.

Рекомендуемое значение данного коэффициента возможно проинтерпретировать следующим образом: за счет наиболее ликвидных активов должно быть погашено не менее 25% текущих обязательств предприятия.

Чем больше его величина, тем выше гарантия погашения долгов.

Рекомендуемое значение данного коэффициента возможно проинтерпретировать следующим образом: за счет наиболее ликвидных активов должно быть погашено не менее 25% текущих обязательств предприятия.

Слайд 30

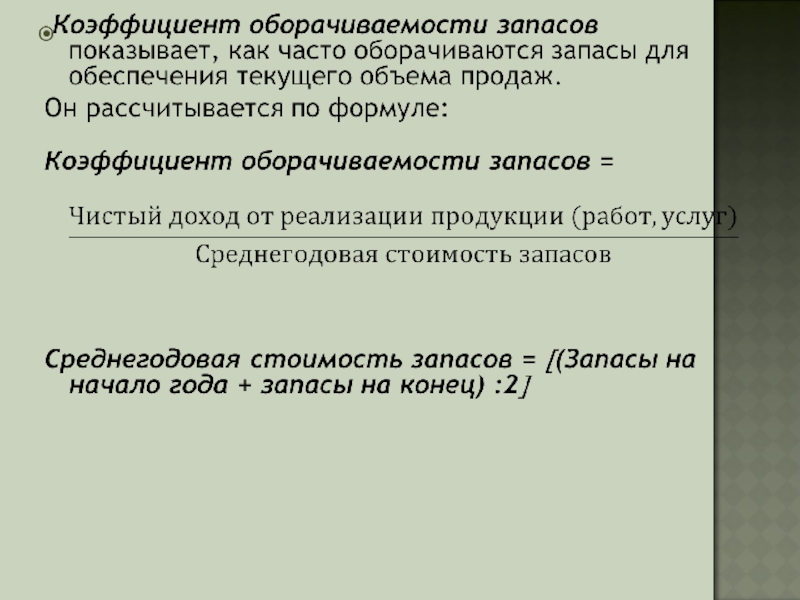

Этот коэффициент отражает среднее количество оборотов запасов.

Его уменьшение свидетельствует об

увеличении производственных запасов и незавершенного производства, или об уменьшении спроса на готовую продукцию предприятия.

Уменьшением коэффициента свидетельствует об уменьшении оборачиваемости готовой продукции.

Уменьшением коэффициента свидетельствует об уменьшении оборачиваемости готовой продукции.

Слайд 32

Анализ этого коэффициента позволяет выявить, сколько раз в среднем дебиторская задолженность

превращалась в денежные средства в течение исследуемого периода.

Рост коэффициента оборачиваемости дебиторской задолженности означает сокращение продаж продукции предприятия в кредит, а снижение - повышение объемов коммерческого кредита.

Рост коэффициента оборачиваемости дебиторской задолженности означает сокращение продаж продукции предприятия в кредит, а снижение - повышение объемов коммерческого кредита.

Слайд 34

Коэффициент оборачиваемости кредиторской задолженности показывает расширение или снижение коммерческого кредита, который

предоставляется исследуемому предприятию.

Его рост означает ускорение уплаты задолженности предприятия, а снижение - рост покупок в кредит.

Сколько предприятию нужно оборотов для оплаты счетов, которые ему выставлены.

Его рост означает ускорение уплаты задолженности предприятия, а снижение - рост покупок в кредит.

Сколько предприятию нужно оборотов для оплаты счетов, которые ему выставлены.

Слайд 35

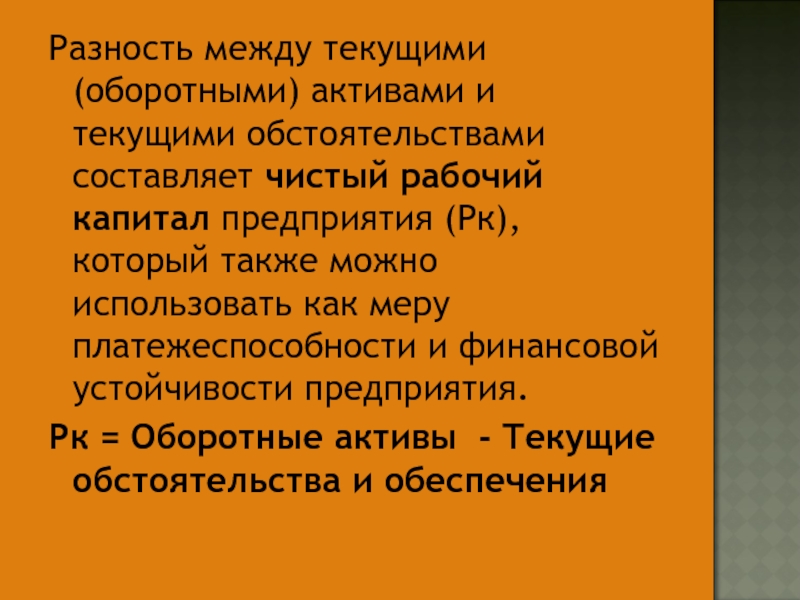

Разность между текущими (оборотными) активами и текущими обстоятельствами составляет чистый

рабочий капитал предприятия (Рк), который также можно использовать как меру платежеспособности и финансовой устойчивости предприятия.

Рк = Оборотные активы - Текущие обстоятельства и обеспечения

Рк = Оборотные активы - Текущие обстоятельства и обеспечения

Слайд 38

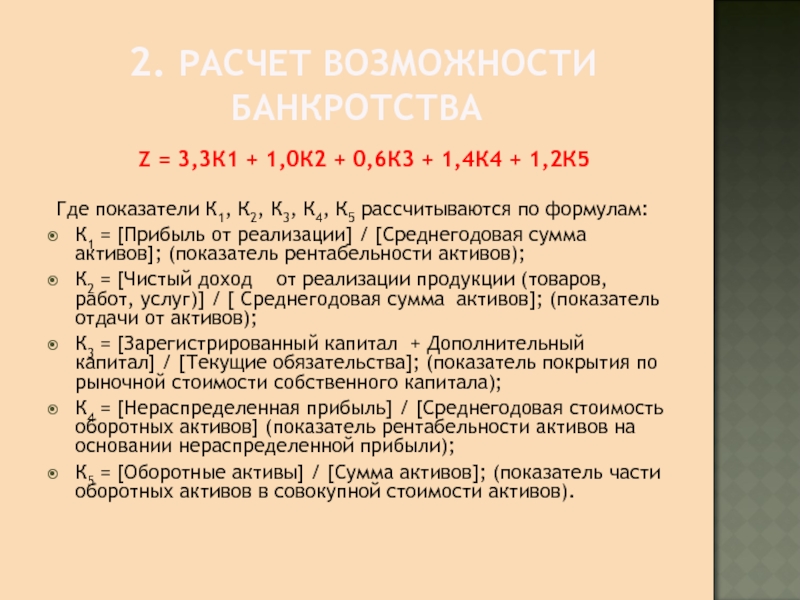

2. РАСЧЕТ ВОЗМОЖНОСТИ БАНКРОТСТВА

Z = 3,3К1 + 1,0К2

+ 0,6К3 + 1,4К4 + 1,2К5

Где показатели К1, К2, К3, К4, К5 рассчитываются по формулам:

К1 = [Прибыль от реализации] / [Среднегодовая сумма активов]; (показатель рентабельности активов);

К2 = [Чистый доход от реализации продукции (товаров, работ, услуг)] / [ Среднегодовая сумма активов]; (показатель отдачи от активов);

К3 = [Зарегистрированный капитал + Дополнительный капитал] / [Текущие обязательства]; (показатель покрытия по рыночной стоимости собственного капитала);

К4 = [Нераспределенная прибыль] / [Среднегодовая стоимость оборотных активов] (показатель рентабельности активов на основании нераспределенной прибыли);

К5 = [Оборотные активы] / [Сумма активов]; (показатель части оборотных активов в совокупной стоимости активов).

Где показатели К1, К2, К3, К4, К5 рассчитываются по формулам:

К1 = [Прибыль от реализации] / [Среднегодовая сумма активов]; (показатель рентабельности активов);

К2 = [Чистый доход от реализации продукции (товаров, работ, услуг)] / [ Среднегодовая сумма активов]; (показатель отдачи от активов);

К3 = [Зарегистрированный капитал + Дополнительный капитал] / [Текущие обязательства]; (показатель покрытия по рыночной стоимости собственного капитала);

К4 = [Нераспределенная прибыль] / [Среднегодовая стоимость оборотных активов] (показатель рентабельности активов на основании нераспределенной прибыли);

К5 = [Оборотные активы] / [Сумма активов]; (показатель части оборотных активов в совокупной стоимости активов).

Слайд 39

если Z< 1,81 - возможность банкротства очень высока (от 80%

до 100%) или фактически банкротство уже наступило;

если 2,657 ≤ Z<1,81 - возможность банкротства существует (от 35% до 50%);

если 2,99 < Z< 2,657 - положение предприятия стабильно и вероятный успех, вероятность банкротства от 15% до 20%;

если Z > 2,99 - предприятие работает успешно, риск неплатежеспособности в течении ближайших двух лет крайне мал.

Точность прогнозирования банкротства по этой модели составляет 95%.

если 2,657 ≤ Z<1,81 - возможность банкротства существует (от 35% до 50%);

если 2,99 < Z< 2,657 - положение предприятия стабильно и вероятный успех, вероятность банкротства от 15% до 20%;

если Z > 2,99 - предприятие работает успешно, риск неплатежеспособности в течении ближайших двух лет крайне мал.

Точность прогнозирования банкротства по этой модели составляет 95%.

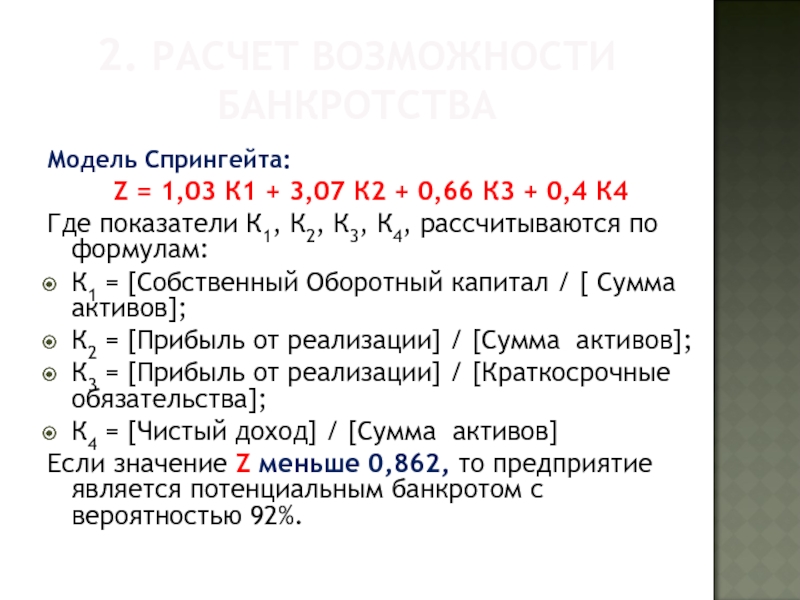

Слайд 402. РАСЧЕТ ВОЗМОЖНОСТИ БАНКРОТСТВА

Модель Спрингейта:

Z = 1,03 К1 + 3,07 К2

+ 0,66 К3 + 0,4 К4

Где показатели К1, К2, К3, К4, рассчитываются по формулам:

К1 = [Собственный Оборотный капитал / [ Сумма активов];

К2 = [Прибыль от реализации] / [Сумма активов];

К3 = [Прибыль от реализации] / [Краткосрочные обязательства];

К4 = [Чистый доход] / [Сумма активов]

Если значение Z меньше 0,862, то предприятие является потенциальным банкротом с вероятностью 92%.

Где показатели К1, К2, К3, К4, рассчитываются по формулам:

К1 = [Собственный Оборотный капитал / [ Сумма активов];

К2 = [Прибыль от реализации] / [Сумма активов];

К3 = [Прибыль от реализации] / [Краткосрочные обязательства];

К4 = [Чистый доход] / [Сумма активов]

Если значение Z меньше 0,862, то предприятие является потенциальным банкротом с вероятностью 92%.

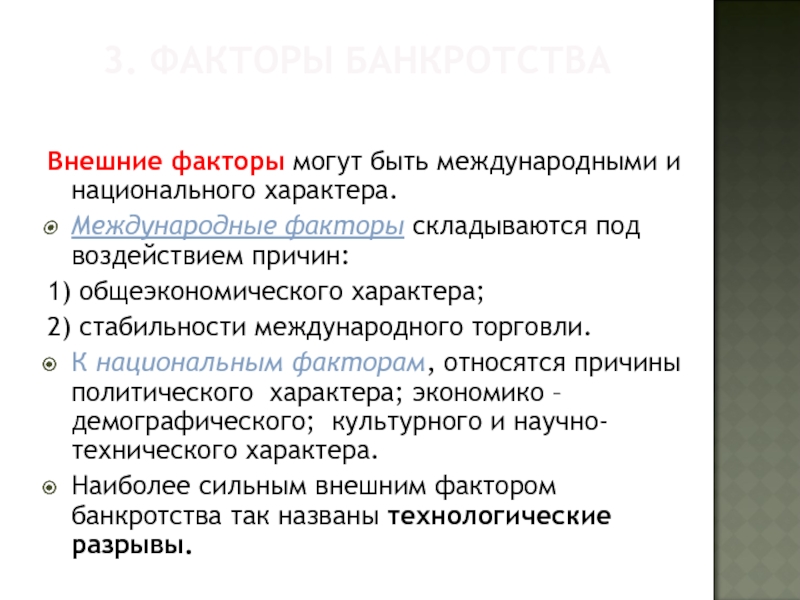

Слайд 413. ФАКТОРЫ БАНКРОТСТВА

Внешние факторы могут быть международными и национального характера.

Международные

факторы складываются под воздействием причин:

1) общеэкономического характера;

2) стабильности международного торговли.

К национальным факторам, относятся причины политического характера; экономико –демографического; культурного и научно-технического характера.

Наиболее сильным внешним фактором банкротства так названы технологические разрывы.

1) общеэкономического характера;

2) стабильности международного торговли.

К национальным факторам, относятся причины политического характера; экономико –демографического; культурного и научно-технического характера.

Наиболее сильным внешним фактором банкротства так названы технологические разрывы.

Слайд 423. ФАКТОРЫ БАНКРОТСТВ

Внутренние (эндогенные) факторы определяют развитие предприятия и являются

результатом его деятельности. В самом общем виде их можно сгруппировать:

1) конкурентная среда и позиция предприятия;

2) принципы деятельности;

3) маркетинговая стратегия и политика;

4) качество и уровень финансового менеджмента;

5) ресурсы и их использование.

1) конкурентная среда и позиция предприятия;

2) принципы деятельности;

3) маркетинговая стратегия и политика;

4) качество и уровень финансового менеджмента;

5) ресурсы и их использование.

Слайд 433. ФАКТОРЫ БАНКРОТСТВ

Эти группы показателей можно разбить на факторы, которые приводят

к потере ликвидности, для своевременного их предотвращения:

1 - финансовые;

2 - коммерческие;

3 - техника - технологические;

4 - организационные.

1 - финансовые;

2 - коммерческие;

3 - техника - технологические;

4 - организационные.