от 25 июля 2006 года N 458

- Главная

- Разное

- Дизайн

- Бизнес и предпринимательство

- Аналитика

- Образование

- Развлечения

- Красота и здоровье

- Финансы

- Государство

- Путешествия

- Спорт

- Недвижимость

- Армия

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

ЕСХН презентация

Содержание

- 1. ЕСХН

- 2. Налогоплательщики: (ст. 346.2 НК РФ) ЮЛ и

- 3. Налогоплательщики: (ст. 346.2 НК РФ) Не вправе

- 4. Льготы при ЕСХН: Налогоплательщики - ЮЛ освобождаются

- 5. Льготы при ЕСХН: Налогоплательщики – ИП освобождаются

- 6. Порядок перехода на ЕСХН: (ст. 346.3) ДОБРОВОЛЬНО

- 7. Порядок прекращения применения ЕСХН: (ст. 346.3) 1.

- 8. Объект налогообложения: (346.4 НК РФ) Доходы, уменьшенные

- 9. Налогооблагаемая база и порядок её определения: (ст.

- 10. Налогооблагаемая база и порядок её определения: (ст.

- 11. Налоговая ставка по ЕСХН: (ст. 346.8 НК

- 12. Порядок и сроки уплаты ЕСХН (ст. 346.9

- 13. Налоговый период (ст. 346.7 НК РФ): календарный

Слайд 1ЕСХН

(гл. 26.1 НК РФ)

Закрытый перечень сельскохозяйственной продукции утвержден Постановлением Правительства РФ

Слайд 2Налогоплательщики:

(ст. 346.2 НК РФ)

ЮЛ и ИП – сельскохозяйственные товаропроизводители, перешедшие на

уплату ЕСХН, а также

- с/х потребительские кооперативы;

градо- и поселкообразующие российские рыбохозяйственные организации;

- рыбохозяйственные организации и ИП.

- с/х потребительские кооперативы;

градо- и поселкообразующие российские рыбохозяйственные организации;

- рыбохозяйственные организации и ИП.

Слайд 3Налогоплательщики:

(ст. 346.2 НК РФ)

Не вправе переходить на ЕСХН:

ЮЛ, ИП, занимающиеся производством

подакцизных товаров;

казенные, бюджетные и автономные учреждения;

- ЮЛ и ИП, осуществляющие предпринимательскую деятельность в сфере игорного бизнеса.

казенные, бюджетные и автономные учреждения;

- ЮЛ и ИП, осуществляющие предпринимательскую деятельность в сфере игорного бизнеса.

Слайд 4Льготы при ЕСХН:

Налогоплательщики - ЮЛ освобождаются от уплаты следующих налогов (абз.

1 п. 3 ст. 346.1 НК):

налог на прибыль организаций (за исключением налога, уплачиваемого с доходов по дивидендам и отдельным видам долговых обязательств);

налог на имущество организаций;

НДС.

налог на прибыль организаций (за исключением налога, уплачиваемого с доходов по дивидендам и отдельным видам долговых обязательств);

налог на имущество организаций;

НДС.

Слайд 5Льготы при ЕСХН:

Налогоплательщики – ИП освобождаются от уплаты следующих налогов (абз.

4 п. 3 ст. 346.1 НК РФ):

НДФЛ;

налог на имущество физ. лиц;

НДС.

НДФЛ;

налог на имущество физ. лиц;

НДС.

Слайд 6Порядок перехода на ЕСХН:

(ст. 346.3)

ДОБРОВОЛЬНО путем подачи в налоговую инспекцию уведомление:

до

31 декабря текущего налогового периода для действующих организаций;

в течение 30 календарных дней с даты постановки на учет для вновь созданных организаций.

в течение 30 календарных дней с даты постановки на учет для вновь созданных организаций.

Слайд 7Порядок прекращения применения ЕСХН:

(ст. 346.3)

1. При утрате права на применение ЕСХН

необходимо до 15 числа после окончания отчетного (налогового) периода направить в налоговый орган соответствующее уведомление.

2. ДОБРОВОЛЬНО, но только сначала налогового периода, до 15 января направить в налоговый орган соответствующее уведомление.

2. ДОБРОВОЛЬНО, но только сначала налогового периода, до 15 января направить в налоговый орган соответствующее уведомление.

Слайд 8Объект налогообложения:

(346.4 НК РФ)

Доходы, уменьшенные на величину расходов.

Порядок определения доходов и

расходов установлен статьей 346.5 НК РФ.

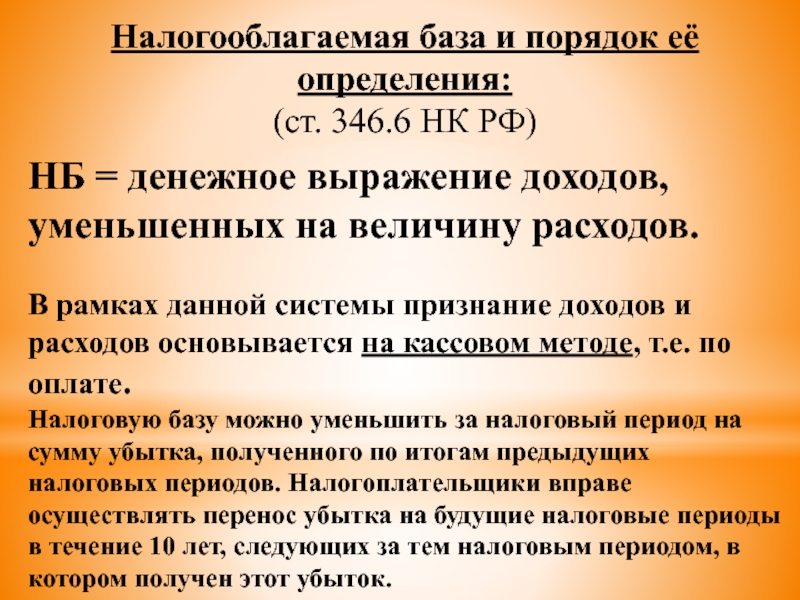

Слайд 9Налогооблагаемая база и порядок её определения:

(ст. 346.6 НК РФ)

НБ = денежное

выражение доходов, уменьшенных на величину расходов.

В рамках данной системы признание доходов и расходов основывается на кассовом методе, т.е. по оплате.

Налоговую базу можно уменьшить за налоговый период на сумму убытка, полученного по итогам предыдущих налоговых периодов. Налогоплательщики вправе осуществлять перенос убытка на будущие налоговые периоды в течение 10 лет, следующих за тем налоговым периодом, в котором получен этот убыток.

В рамках данной системы признание доходов и расходов основывается на кассовом методе, т.е. по оплате.

Налоговую базу можно уменьшить за налоговый период на сумму убытка, полученного по итогам предыдущих налоговых периодов. Налогоплательщики вправе осуществлять перенос убытка на будущие налоговые периоды в течение 10 лет, следующих за тем налоговым периодом, в котором получен этот убыток.

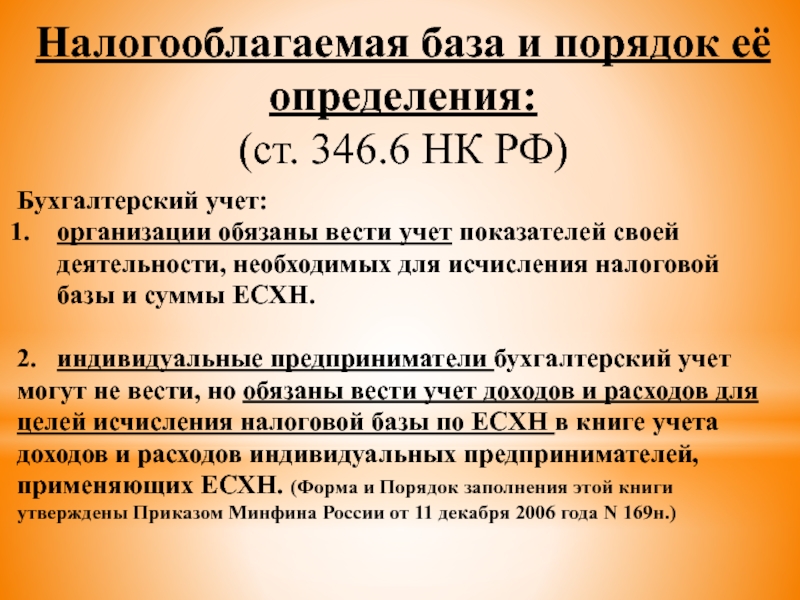

Слайд 10Налогооблагаемая база и порядок её определения:

(ст. 346.6 НК РФ)

Бухгалтерский учет:

организации

обязаны вести учет показателей своей деятельности, необходимых для исчисления налоговой базы и суммы ЕСХН.

2. индивидуальные предприниматели бухгалтерский учет могут не вести, но обязаны вести учет доходов и расходов для целей исчисления налоговой базы по ЕСХН в книге учета доходов и расходов индивидуальных предпринимателей, применяющих ЕСХН. (Форма и Порядок заполнения этой книги утверждены Приказом Минфина России от 11 декабря 2006 года N 169н.)

2. индивидуальные предприниматели бухгалтерский учет могут не вести, но обязаны вести учет доходов и расходов для целей исчисления налоговой базы по ЕСХН в книге учета доходов и расходов индивидуальных предпринимателей, применяющих ЕСХН. (Форма и Порядок заполнения этой книги утверждены Приказом Минфина России от 11 декабря 2006 года N 169н.)

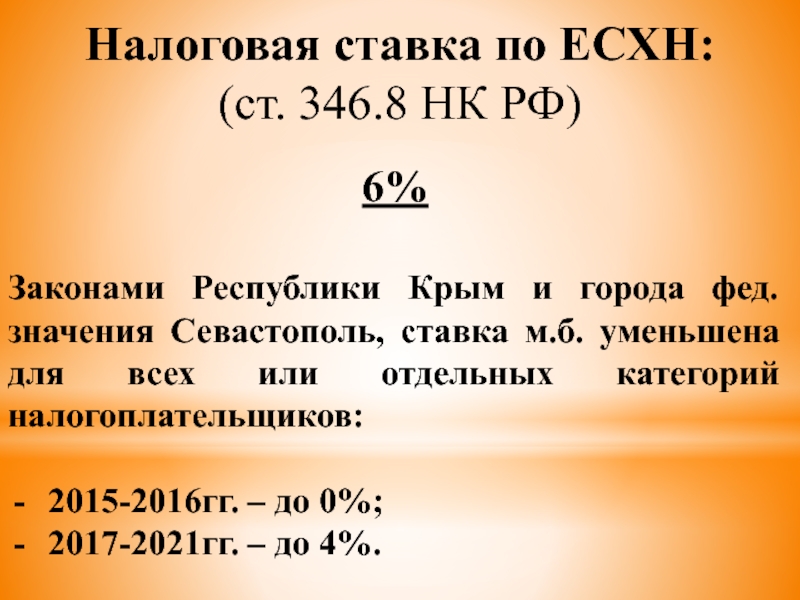

Слайд 11Налоговая ставка по ЕСХН:

(ст. 346.8 НК РФ)

6%

Законами Республики Крым и города

фед. значения Севастополь, ставка м.б. уменьшена для всех или отдельных категорий налогоплательщиков:

2015-2016гг. – до 0%;

2017-2021гг. – до 4%.

2015-2016гг. – до 0%;

2017-2021гг. – до 4%.

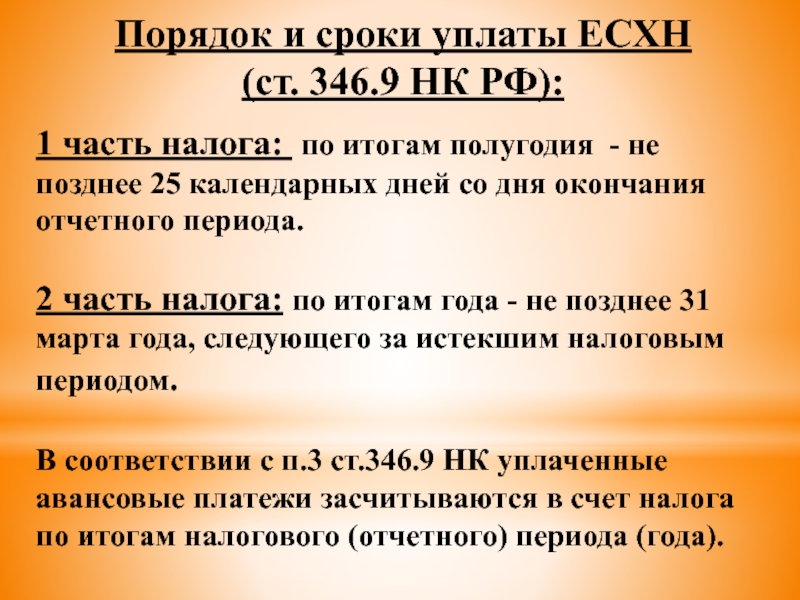

Слайд 12Порядок и сроки уплаты ЕСХН

(ст. 346.9 НК РФ):

1 часть налога: по

итогам полугодия - не позднее 25 календарных дней со дня окончания отчетного периода.

2 часть налога: по итогам года - не позднее 31 марта года, следующего за истекшим налоговым периодом.

В соответствии с п.3 ст.346.9 НК уплаченные авансовые платежи засчитываются в счет налога по итогам налогового (отчетного) периода (года).

2 часть налога: по итогам года - не позднее 31 марта года, следующего за истекшим налоговым периодом.

В соответствии с п.3 ст.346.9 НК уплаченные авансовые платежи засчитываются в счет налога по итогам налогового (отчетного) периода (года).

Слайд 13Налоговый период (ст. 346.7 НК РФ): календарный год.

Отчетный период (ст. 346.7

НК РФ):

полугодие.

Налоговая декларация (ст. 346.10 НК РФ):

не позднее 31 марта года, следующего за истекшим налоговым периодом;

не позднее 25-го числа месяца, следующего за месяцем, в котором прекращена предпринимательская деятельность в качестве сельскохозяйственного товаропроизводителя.

полугодие.

Налоговая декларация (ст. 346.10 НК РФ):

не позднее 31 марта года, следующего за истекшим налоговым периодом;

не позднее 25-го числа месяца, следующего за месяцем, в котором прекращена предпринимательская деятельность в качестве сельскохозяйственного товаропроизводителя.