- Главная

- Разное

- Дизайн

- Бизнес и предпринимательство

- Аналитика

- Образование

- Развлечения

- Красота и здоровье

- Финансы

- Государство

- Путешествия

- Спорт

- Недвижимость

- Армия

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Дивидендная доходность по акциям российских компаний презентация

Содержание

- 1. Дивидендная доходность по акциям российских компаний

- 2. Россия – лидер по дивидендной доходности среди

- 3. Прогнозируемая средняя дивидендная доходность за 2017-2019 гг.

- 4. Значительный свободный денежный поток (СДП) В целом,

- 5. Соотношение чистой задолженности к EBITDA

- 6. Сокращение капитальных затрат в 2016 г. Как

- 7. Показатели доходности по свободному денежному потоку в 2016 г.

- 8. В дальнейшем, российские компании вполне способны

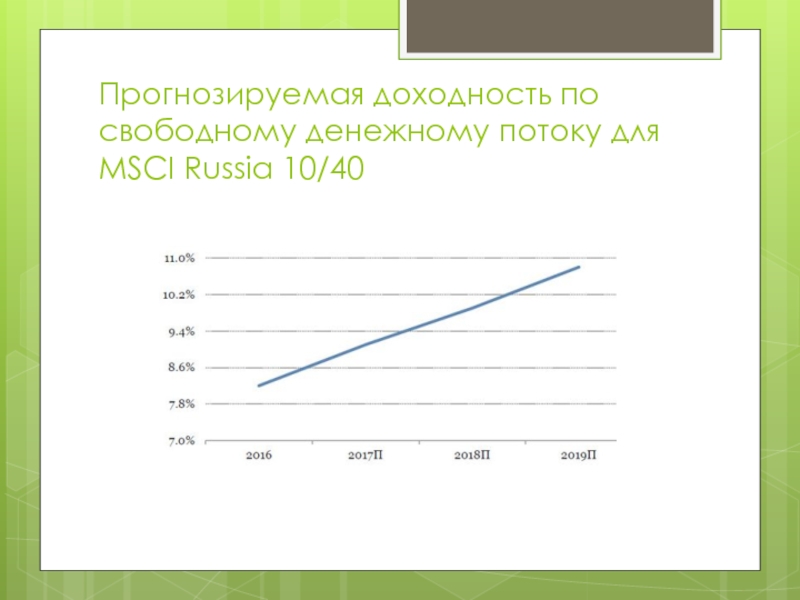

- 9. Прогнозируемая доходность по свободному денежному потоку для MSCI Russia 10/40

- 10. Растущие дивидендные выплаты Снижение капитальных затрат позволило

- 11. Тем временем некоторые госкомпании обрадовали инвесторов повышением

- 12. Исторические и ожидаемые коэффициенты выплат

- 13. Дивидендная доходность за 2016 г. и средние значения прогнозируемой дивидендной доходности за 2017-2019 гг.

Слайд 1Дивидендная доходность по акциям российских компаний

Выполнил: студент группы 9405

Кондратьев Н.С.

Слайд 2Россия – лидер по дивидендной доходности среди развивающихся стран мира

Высокий

уровень дивидендной доходности отражает сильные результаты, достигнутые компаниями за прошедший год, их финансовую устойчивость и способность к дальнейшему улучшению показателей. Эти факторы способны создать условия для роста последующих дивидендных выплат. В результате этого российский рынок акций является лидером среди рынков акций развивающихся стран с точки зрения ожидаемой дивидендной доходности.

Слайд 4Значительный свободный денежный поток (СДП)

В целом, в 2016 году российские компании

показали высокие финансовые результаты, увеличив как прибыль относительно 2015 года, так и свободный денежный поток, что стало возможным благодаря следующим факторам:

1. Девальвации рубля по отношению к доллару США на 9%, что оказало поддержку компаниям, ориентированным на экспорт, совершающим большую часть своих расходов в российской валюте.

2. Эффективному контролю издержек, что помогло улучшить прибыльность многих компаний.

3. Высоким процентным ставкам и финансовым санкциям в отношении России, что способствовало снижению доли заемных средств у компаний в 2014 – 2016 гг.

4. Отсутствию необходимости реинвестировать прибыль из-за медленного экономического роста.

1. Девальвации рубля по отношению к доллару США на 9%, что оказало поддержку компаниям, ориентированным на экспорт, совершающим большую часть своих расходов в российской валюте.

2. Эффективному контролю издержек, что помогло улучшить прибыльность многих компаний.

3. Высоким процентным ставкам и финансовым санкциям в отношении России, что способствовало снижению доли заемных средств у компаний в 2014 – 2016 гг.

4. Отсутствию необходимости реинвестировать прибыль из-за медленного экономического роста.

Слайд 6Сокращение капитальных затрат в 2016 г.

Как следствие, большинство российских компаний смогли

показать высокий уровень доходности по свободному денежному потоку.

Слайд 8

В дальнейшем, российские компании вполне способны генерировать больше денежных средств для

своих акционеров на фоне ожидаемого продолжения падения капитальных затрат и уменьшения стоимости обслуживания долга по мере снижения процентных ставок.

Слайд 10Растущие дивидендные выплаты

Снижение капитальных затрат позволило многим частным компаниям начать повышать

дивиденды. Более того, российское правительство стремится увеличить дивиденды, получаемые с госкомпаний с целью сокращения бюджетного дефицита. Для этого правительство выпустило распоряжение, обязывающее госкомпании распределить не менее 50% от чистой прибыли по МСФО в качестве дивидендов за 2016 год (в прошлом году норматив предполагал выплату 50% от чистой прибыли либо по МСФО, либо по РСБУ, отталкиваясь от той цифры, что окажется выше).

Несмотря на это, в прошлом году многие крупные государственные компании сумели проигнорировать данное постановление, выплатив в качестве дивидендов меньше прибыли, чем предполагалось. В этом году, возможно, некоторым компаниям также удастся выплатить меньше, чем требует распоряжение (например, "Газпром" и "Роснефть).

Несмотря на это, в прошлом году многие крупные государственные компании сумели проигнорировать данное постановление, выплатив в качестве дивидендов меньше прибыли, чем предполагалось. В этом году, возможно, некоторым компаниям также удастся выплатить меньше, чем требует распоряжение (например, "Газпром" и "Роснефть).

Слайд 11Тем временем некоторые госкомпании обрадовали инвесторов повышением дивидендов:

Компания "Алроса" увеличила коэффициент

дивидендных выплат до 57%

"Сбербанк", который принадлежит Центральному банку РФ, намерен выплатить 25% прибыли (по сравнению с 20% в 2016 г). "Сбербанк" также пообещал увеличить коэффициент в следующем году при условии повышения уровня достаточности капитала

Компания "Татнефть", подконтрольная правительству республики Татарстан, внезапно для рынка повысила коэффициент с уровня 30% от чистой прибыли по РСБУ, действующий в течении длительного времени, до 50% по МСФО в 2016 г. (традиционно чистая прибыль компании по РСБУ оказывалась ниже, чем по МСФО).

Благодаря выросшим потокам свободных денежных средств и увеличенным уровням выплат дивидендная доходность может продолжить расти.

"Сбербанк", который принадлежит Центральному банку РФ, намерен выплатить 25% прибыли (по сравнению с 20% в 2016 г). "Сбербанк" также пообещал увеличить коэффициент в следующем году при условии повышения уровня достаточности капитала

Компания "Татнефть", подконтрольная правительству республики Татарстан, внезапно для рынка повысила коэффициент с уровня 30% от чистой прибыли по РСБУ, действующий в течении длительного времени, до 50% по МСФО в 2016 г. (традиционно чистая прибыль компании по РСБУ оказывалась ниже, чем по МСФО).

Благодаря выросшим потокам свободных денежных средств и увеличенным уровням выплат дивидендная доходность может продолжить расти.

Слайд 13Дивидендная доходность за 2016 г. и средние значения прогнозируемой дивидендной доходности

за 2017-2019 гг.