- Главная

- Разное

- Дизайн

- Бизнес и предпринимательство

- Аналитика

- Образование

- Развлечения

- Красота и здоровье

- Финансы

- Государство

- Путешествия

- Спорт

- Недвижимость

- Армия

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Активные банковские операции презентация

Содержание

- 1. Активные банковские операции

- 2. Фронтальный опрос 1. Что такое банк? 2

- 3. Фронтальный опрос 7. Основные документами Базельского комитета.

- 4. Вопросы темы 1. Сущность и значение

- 5. Вопрос 1. Активные операции – это операции,

- 6. Вопрос 1 ССУДНЫЕ ОПЕРАЦИИ - операции по

- 7. Вопрос 1 РАСЧЕТНЫЕ ОПЕРАЦИИ – операции по

- 8. Вопрос 1 КАССОВЫЕ ОПЕРАЦИИ – операции по приему

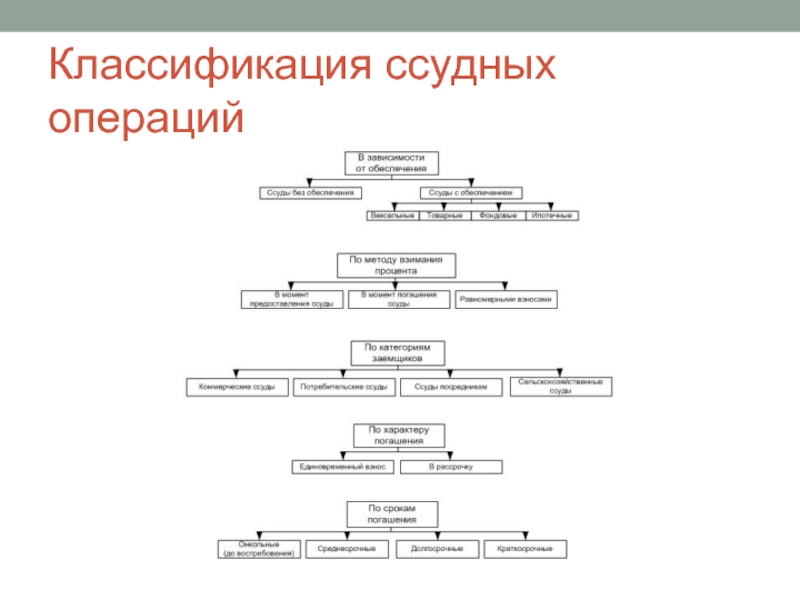

- 9. Классификация ссудных операций

- 10. Вопрос 2

- 11. Вопрос 3 Под лизингом понимается сдача в аренду

- 12. Вопрос 3 Все участники лизинговых операций делятся на

- 13. Общие схемы лизинга

- 14. Общие схемы лизинга

- 15. Вопрос 4 Факторинг – переуступка клиентом неоплаченных

- 17. Вопрос 4 Под трастовыми операциями подразумевают операции

- 18. Вопрос 4

- 19. Домашнее задание Подготовить доклад на тему: «Совершенствование банковской системы Казахстана»

Слайд 2Фронтальный опрос

1. Что такое банк?

2 Перечислите основные функции коммерческого банка.

3. Этапы

становления и развития банковской системы РК.

4. Законодательные и нормативные документы, регулирующие банковскую деятельность в Республике Казахстан.

5. Пруденциальные нормативы банка

6. Базельское соглашение и принципы организации пруденциального регулирования деятельности банков.

4. Законодательные и нормативные документы, регулирующие банковскую деятельность в Республике Казахстан.

5. Пруденциальные нормативы банка

6. Базельское соглашение и принципы организации пруденциального регулирования деятельности банков.

Слайд 3Фронтальный опрос

7. Основные документами Базельского комитета.

8. Основные моменты соглашений Базельского комитета.

9.

Что такое ресурсы банка?

10. Перечислите и дайте характеристику основным ресурсам банка.

11. Классификация банковских ресурсов.

12. Что относится к собственным ресурсам банка?

13. Что относится к привлеченным ресурсам банка?

14. Охарактеризуйте структуру собственного капитала банка.

10. Перечислите и дайте характеристику основным ресурсам банка.

11. Классификация банковских ресурсов.

12. Что относится к собственным ресурсам банка?

13. Что относится к привлеченным ресурсам банка?

14. Охарактеризуйте структуру собственного капитала банка.

Слайд 4Вопросы темы

1. Сущность и значение активных операций коммерческого банка.

2. Классификация

активных операций коммерческого банка.

3. Лизинг и его виды.

4. Факторинговые и трастовые операции банка.

3. Лизинг и его виды.

4. Факторинговые и трастовые операции банка.

Слайд 5Вопрос 1.

Активные операции – это операции, по средством которых банки размещают

имеющиеся в их распоряжении ресурсы для получения прибыли и поддержания ликвидности.

По экономическому содержанию активные операции коммерческих банков подразделяются на:

ссудные (учетно-ссудные);

расчетные;

кассовые;

инвестиционные и фондовые;

комиссионные.

ссудные (учетно-ссудные);

расчетные;

кассовые;

инвестиционные и фондовые;

комиссионные.

Слайд 6Вопрос 1

ССУДНЫЕ ОПЕРАЦИИ - операции по предоставлению (выдаче) средств заемщику на

условиях срочности, возвратности и платности.

Предоставляя ссуды своим клиентам, банки выполняют роль финансовых посредников, принимая денежные средства у вкладчиков и предоставляя их заемщикам. От этой операции или деятельности банка выигрывают все участники кредитных отношений (вкладчики, заемщики и банк). Каждый удовлетворяет свои потребности.

Слайд 7Вопрос 1

РАСЧЕТНЫЕ ОПЕРАЦИИ – операции по зачислению и списанию средств со

счетов клиентов. Коммерческие банки производят расчеты по правилам, формам и стандартам, установленным центральными банками. При выполнении международных расчетов – в порядке, установленным федеральными законами и правилами, принятыми в международной банковской

Слайд 8Вопрос 1

КАССОВЫЕ ОПЕРАЦИИ – операции по приему и выдаче наличных денежных средств.

ИНВЕСТИЦИОННЫЕ

И ФОНДОВЫЕ - это операции с ценными бумагами.

КОМИССИОННЫЕ или их называют нетрадиционными операциями, к ним относятся:

лизинговые операции;

факторинговые операции;

трастовые операции.

лизинговые операции;

факторинговые операции;

трастовые операции.

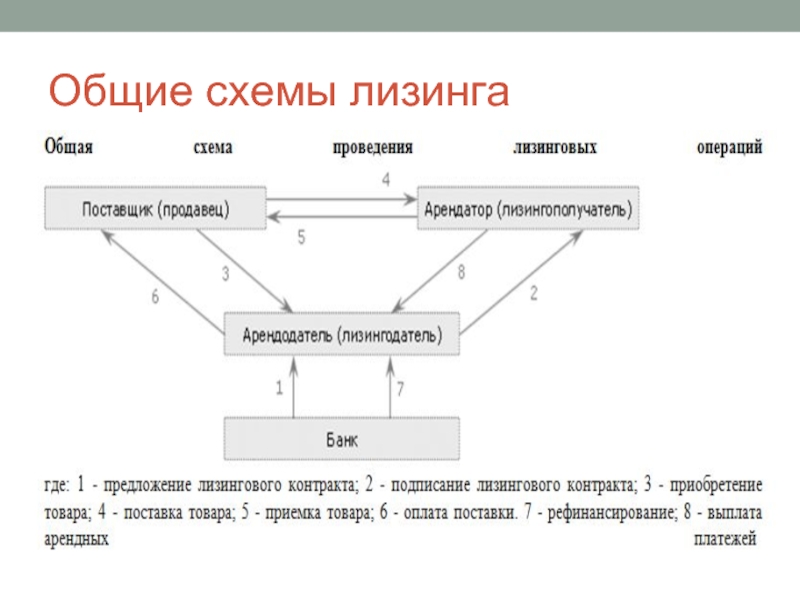

Слайд 11Вопрос 3

Под лизингом понимается сдача в аренду предметов длительного пользования (здания, машины,

самолеты, компьютеры и так далее).

В лизинговой сделке участвуют три субъекта, взаимоотношения которых оформляются договором:первый субъект – это собственник имущества (лизингодатель), второй – пользователь имуществом (лизингополучатель), третий – продавец имущества (поставщик).

Слайд 12Вопрос 3

Все участники лизинговых операций делятся на прямых и косвенных.

К прямым участникам лизинговой сделки,

т.е. к так называемым субъектам лизинга, относятся только три участника: лизингополучатель, лизингодатель, продавец (поставщик) лизингового имущества.

Косвенными участниками лизинговой сделки считаются коммерческие и инвестиционные банки, которые кредитуют лизингодателя, гаранты лизинговых сделок, страховые компании, консалтинговые фирмы, посредники, лизинговые брокеры и другие хозяйствующие субъекты, которые принимают активное участие в организации и проведении лизинговой сделки, но тем не менее не относятся к ее прямым участникам.

Косвенными участниками лизинговой сделки считаются коммерческие и инвестиционные банки, которые кредитуют лизингодателя, гаранты лизинговых сделок, страховые компании, консалтинговые фирмы, посредники, лизинговые брокеры и другие хозяйствующие субъекты, которые принимают активное участие в организации и проведении лизинговой сделки, но тем не менее не относятся к ее прямым участникам.

Слайд 15Вопрос 4

Факторинг – переуступка клиентом неоплаченных долговых требований (счетов-фактур и векселей),

возникающих перед поставщиком за товары и услуги, факторинговой компании или банку со всеми последствиями (с риском).

Смысл факторинга в том, что банки скупают у своих клиентов платежные документы (их дебиторскую задолженность) с получением процента за услугу. Такая сделка оформляется договором, в котором указана сумма купленной задолженности и определенный процент.

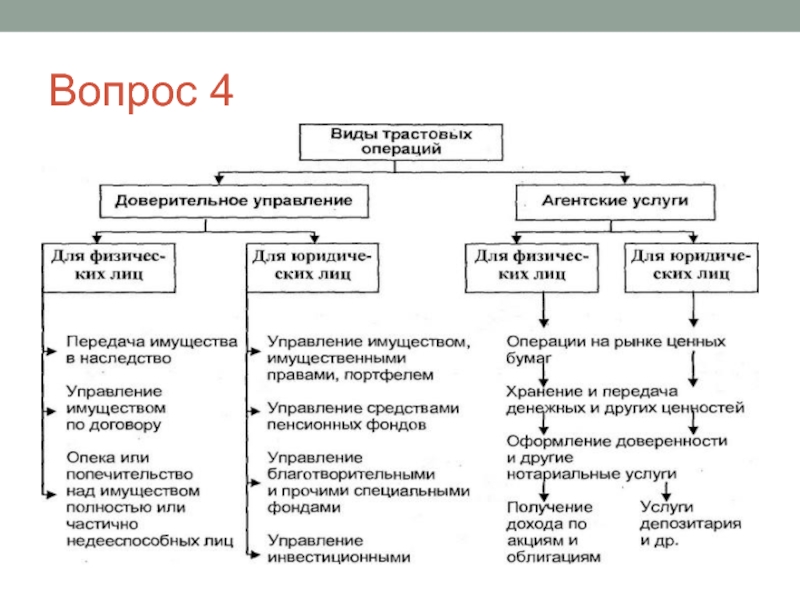

Слайд 17Вопрос 4

Под трастовыми операциями подразумевают операции банков или финансовых институтов по

управлению имуществом и капиталом, а также выполнению иных услуг по поручению и в интересах клиента на правах его доверенного лица

Сделка между создателем траста и доверенным лицом называется доверительным (трастовым) соглашением. При этом доверенное лицо (банк) приобретает соответствующие права и выступает распорядителем имущества денежных средств и ценных бумаг. Доверенное лицо обязуется распоряжаться ими в пользу бенефициара, которым может быть сам доверитель имущества либо третье лицо. Коммерческие банки занимаются трастом в целях получения дополнительного дохода, приобретения контроля над корпорациями, фирмами и их денежными средствами и налаживания связей с крупной клиентурой.

.

Сделка между создателем траста и доверенным лицом называется доверительным (трастовым) соглашением. При этом доверенное лицо (банк) приобретает соответствующие права и выступает распорядителем имущества денежных средств и ценных бумаг. Доверенное лицо обязуется распоряжаться ими в пользу бенефициара, которым может быть сам доверитель имущества либо третье лицо. Коммерческие банки занимаются трастом в целях получения дополнительного дохода, приобретения контроля над корпорациями, фирмами и их денежными средствами и налаживания связей с крупной клиентурой.

.