- Главная

- Разное

- Дизайн

- Бизнес и предпринимательство

- Аналитика

- Образование

- Развлечения

- Красота и здоровье

- Финансы

- Государство

- Путешествия

- Спорт

- Недвижимость

- Армия

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Введение в МСФО (Продолжение). Тема 3. Основные формы финансовой отчетности презентация

Содержание

- 1. Введение в МСФО (Продолжение). Тема 3. Основные формы финансовой отчетности

- 2. Собственный капитал (Equity)

- 3. Собственный капитал (Equity) E

- 4. Эмиссионный доход (Additional paid-in capital, Cad)

- 5. Структура собственного капитала (Equity, stockholders equity,

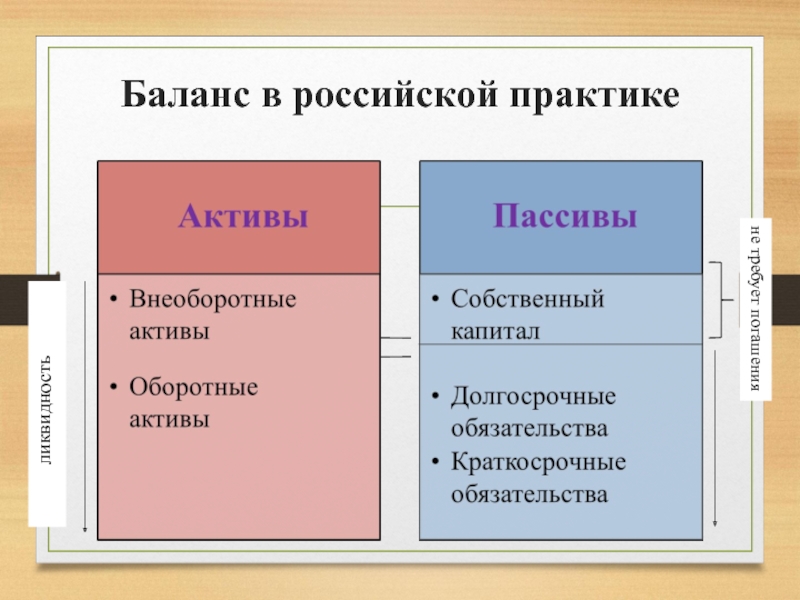

- 6. Баланс в российской практике ликвидность не требует погашения

- 7. Баланс в международной практике ликвидность не требует погашения

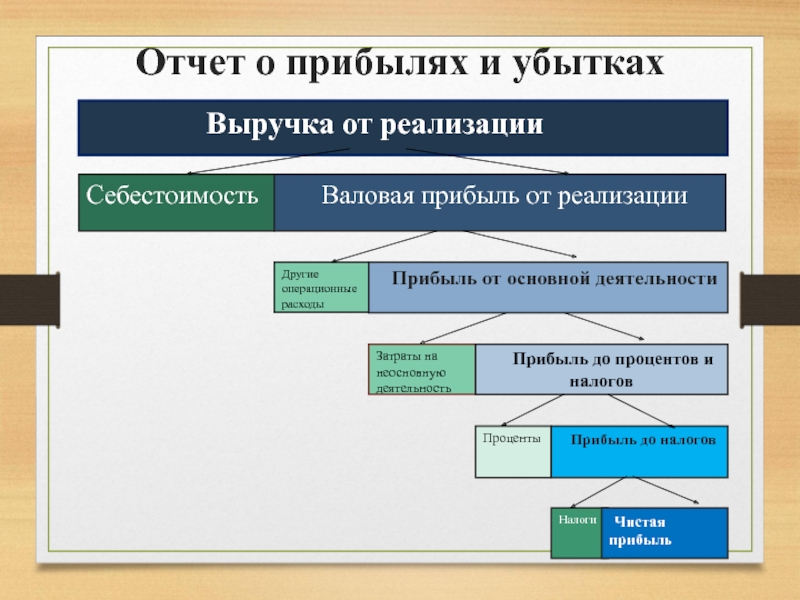

- 8. Отчет о прибылях и убытках Выручка от

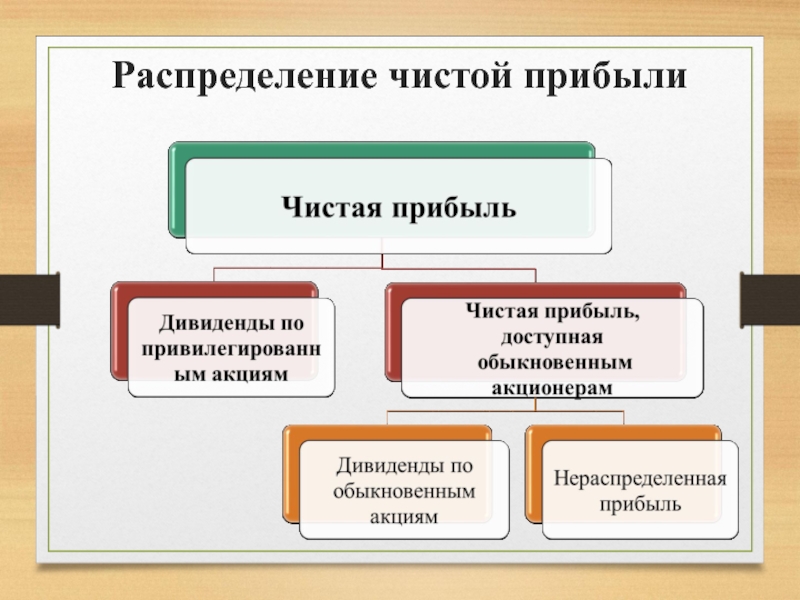

- 9. Распределение чистой прибыли

- 10. Выручка от реализации (Sales Revenues, SR)

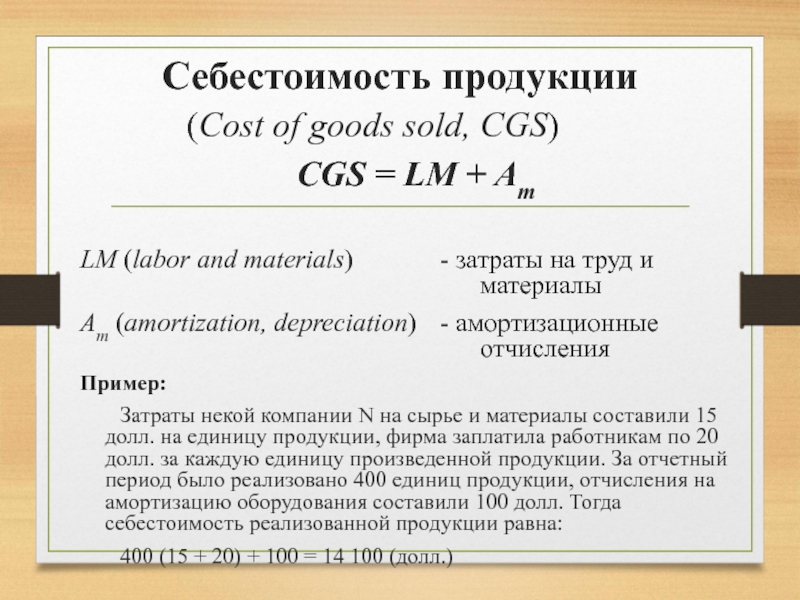

- 11. Себестоимость продукции (Cost of

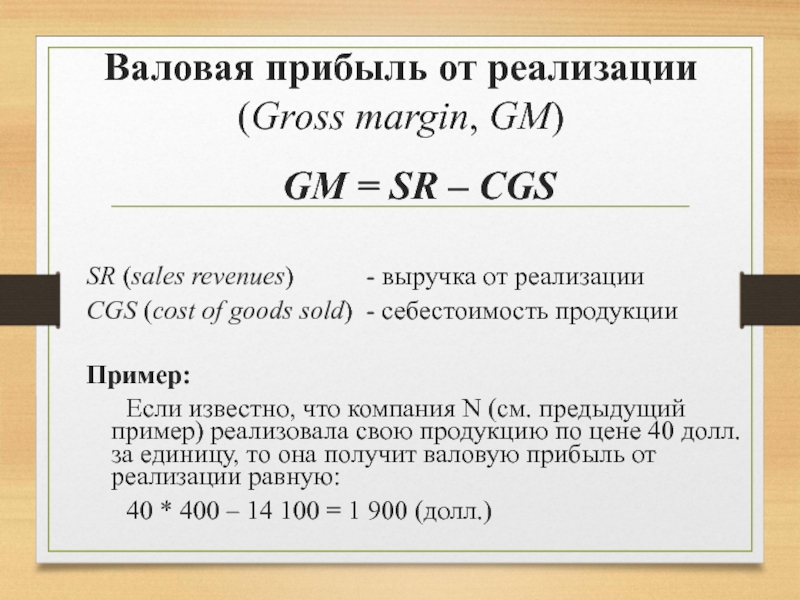

- 12. Валовая прибыль от реализации (Gross margin, GM)

- 13. Прибыль от основной деятельности (Оperating income)

- 14. Прибыль до вычета процентов и налогов

- 15. Прибыль до вычета процентов и налогов

- 16. Прибыль до вычета налогов (налогооблагаемая база)

- 17. Чистая прибыль компании (Net income, NIn)

- 18. Отчет об изменении собственного капитала

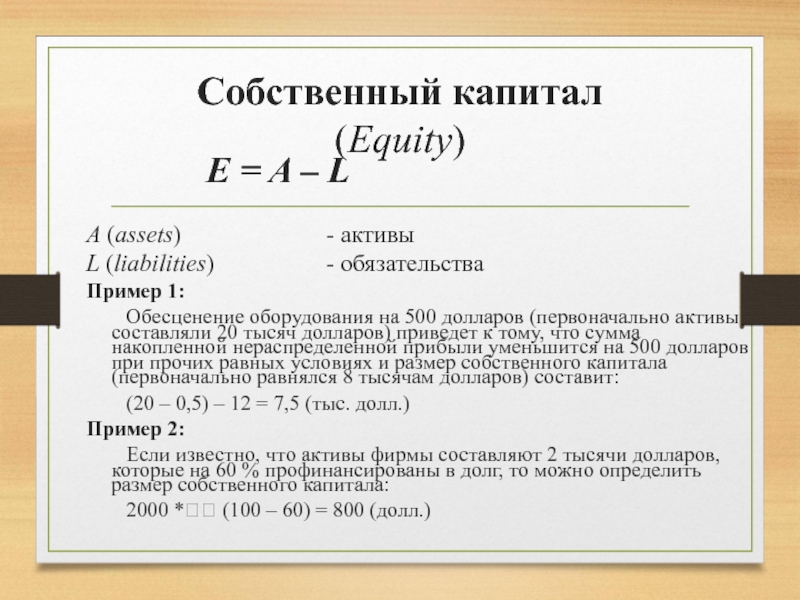

Слайд 3Собственный капитал

(Equity)

E = A – L

A

L (liabilities) - обязательства

Пример 1:

Обесценение оборудования на 500 долларов (первоначально активы составляли 20 тысяч долларов) приведет к тому, что сумма накопленной нераспределенной прибыли уменьшится на 500 долларов при прочих равных условиях и размер собственного капитала (первоначально равнялся 8 тысячам долларов) составит:

(20 – 0,5) – 12 = 7,5 (тыс. долл.)

Пример 2:

Если известно, что активы фирмы составляют 2 тысячи долларов, которые на 60 % профинансированы в долг, то можно определить размер собственного капитала:

2000 * (100 – 60) = 800 (долл.)

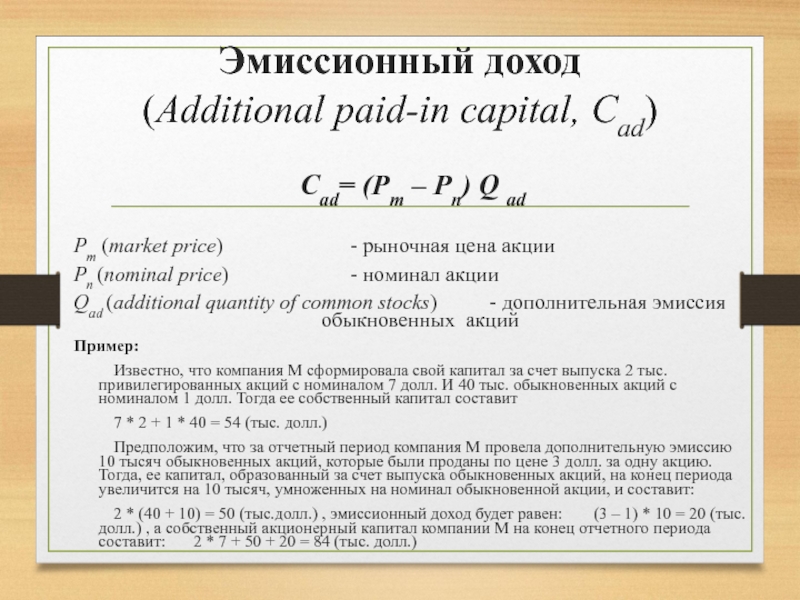

Слайд 4Эмиссионный доход

(Additional paid-in capital, Cad)

Cad= (Pm – Pn) Q ad

Pm (market price) - рыночная цена акции

Pn (nominal price) - номинал акции

Qad (additional quantity of common stocks) - дополнительная эмиссия обыкновенных акций

Пример:

Известно, что компания М сформировала свой капитал за счет выпуска 2 тыс. привилегированных акций с номиналом 7 долл. И 40 тыс. обыкновенных акций с номиналом 1 долл. Тогда ее собственный капитал составит

7 * 2 + 1 * 40 = 54 (тыс. долл.)

Предположим, что за отчетный период компания М провела дополнительную эмиссию 10 тысяч обыкновенных акций, которые были проданы по цене 3 долл. за одну акцию. Тогда, ее капитал, образованный за счет выпуска обыкновенных акций, на конец периода увеличится на 10 тысяч, умноженных на номинал обыкновенной акции, и составит:

2 * (40 + 10) = 50 (тыс.долл.) , эмиссионный доход будет равен: (3 – 1) * 10 = 20 (тыс. долл.) , а собственный акционерный капитал компании М на конец отчетного периода составит: 2 * 7 + 50 + 20 = 84 (тыс. долл.)

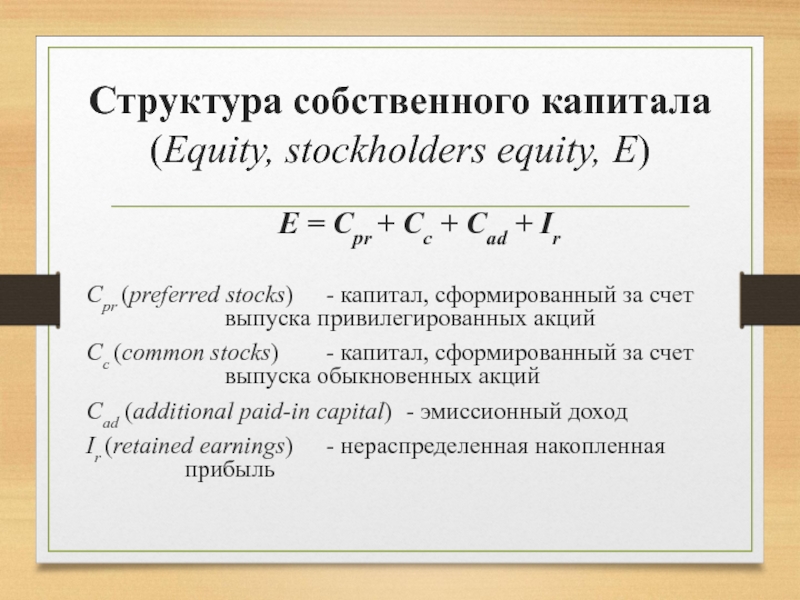

Слайд 5Структура собственного капитала

(Equity, stockholders equity, E)

E = Cpr +

Cpr (preferred stocks) - капитал, сформированный за счет выпуска привилегированных aкций

Cc (common stocks) - капитал, сформированный за счет выпуска обыкновенных акций

Cad (additional paid-in capital) - эмиссионный доход

Ir (retained earnings) - нераспределенная накопленная прибыль

Слайд 8Отчет о прибылях и убытках

Выручка от реализации

Себестоимость

Валовая прибыль от реализации

Другие

операционные

расходы

Затраты на

неосновную

деятельность

Прибыль до процентов и налогов

Проценты

Прибыль до налогов

Налоги

Чистая прибыль

Слайд 10Выручка от реализации

(Sales Revenues, SR)

SR = Σ(P * Q)

SR (sales revenues) - выручка от реализации

P (price) - цена единицы продукции

Q (quantity) - количество реализованной продукции

Пример:

Фирма производит два вида продукции А и В. За отчетный период она реализовала 30 тысяч единиц товара А по цене 50 долларов за единицу и 40 тысяч единиц товара В по цене 35 долларов. Тогда выручка от реализации составит:

50 * 30 + 35 * 40 = 2900 (тыс. долл.)

Слайд 11Себестоимость продукции

(Cost of goods sold, CGS)

CGS =

LM (labor and materials) - затраты на труд и материалы

Am (amortization, depreciation) - амортизационные отчисления

Пример:

Затраты некой компании N на сырье и материалы составили 15 долл. на единицу продукции, фирма заплатила работникам по 20 долл. за каждую единицу произведенной продукции. За отчетный период было реализовано 400 единиц продукции, отчисления на амортизацию оборудования составили 100 долл. Тогда себестоимость реализованной продукции равна:

400 (15 + 20) + 100 = 14 100 (долл.)

Слайд 12Валовая прибыль от реализации (Gross margin, GM)

GM = SR – CGS

SR (sales revenues) - выручка от реализации

CGS (cost of goods sold) - себестоимость продукции

Пример:

Если известно, что компания N (см. предыдущий пример) реализовала свою продукцию по цене 40 долл. за единицу, то она получит валовую прибыль от реализации равную:

40 * 400 – 14 100 = 1 900 (долл.)

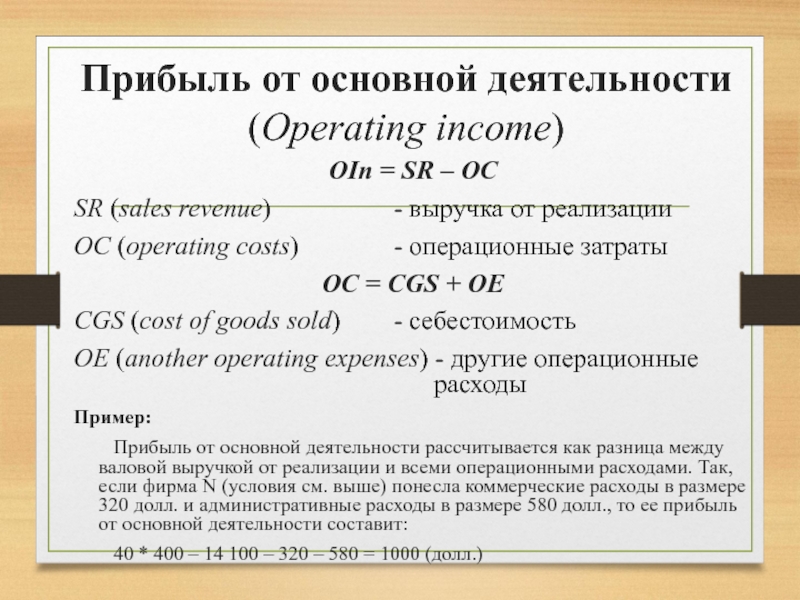

Слайд 13Прибыль от основной деятельности (Оperating income)

OIn = SR – OC

SR (sales revenue) - выручка от реализации

OC (operating costs) - операционные затраты

OC = CGS + OE

CGS (cost of goods sold) - себестоимость

OE (another operating expenses) - другие операционные расходы

Пример:

Прибыль от основной деятельности рассчитывается как разница между валовой выручкой от реализации и всеми операционными расходами. Так, если фирма N (условия см. выше) понесла коммерческие расходы в размере 320 долл. и административные расходы в размере 580 долл., то ее прибыль от основной деятельности составит:

40 * 400 – 14 100 – 320 – 580 = 1000 (долл.)

Слайд 14 Прибыль до вычета процентов и налогов (Еarnings before interests and

EBIT = SR – TC

SR (sales revenue) - выручка от реализации

TC (total costs) - общие затраты и расходы

TC = CGS + OE + NOE

CGS (costs of good sold) - себестоимость продукции

OE (another operating expenses) - другие операционные расходы

NOE (non-operating expenses) - внеоперационные расходы

Пример:

Компания (условия см. выше) потратила 100 долларов на покупку ценных бумаг другой компании, т.е. понесла расходы на неосновную деятельность, вследствие этого ее общие издержки увеличились и составили:

14 100 + 320 + 580 + 100 = 15 100 (долл.)

а ее прибыль до вычета процентов и налогов составила:

40 * 400 – 15 100 = 900 (долл.)

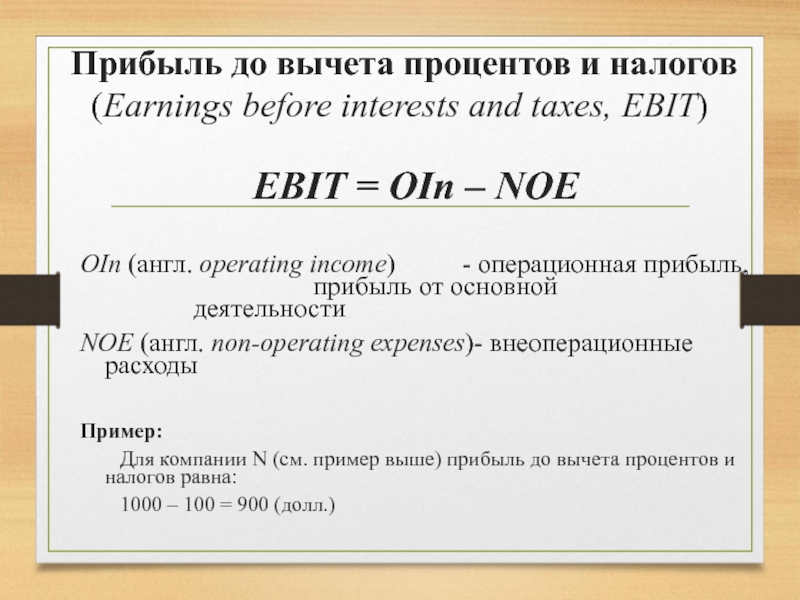

Слайд 15 Прибыль до вычета процентов и налогов (Еarnings before interests and

EBIT = OIn – NOE

OIn (англ. operating income) - операционная прибыль, прибыль от основной деятельности

NOE (англ. non-operating expenses)- внеоперационные расходы

Пример:

Для компании N (см. пример выше) прибыль до вычета процентов и налогов равна:

1000 – 100 = 900 (долл.)

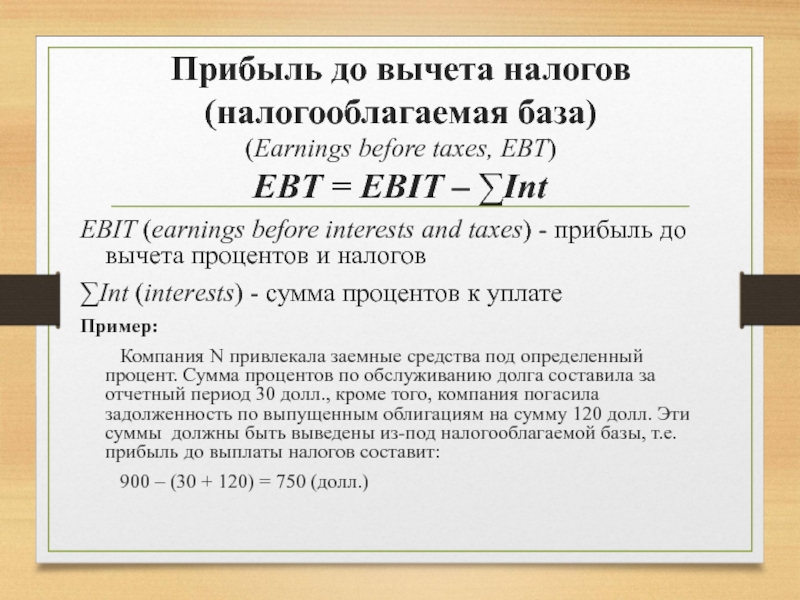

Слайд 16Прибыль до вычета налогов (налогооблагаемая база)

(Еarnings before taxes, EBT)

EBT

EBIT (earnings before interests and taxes) - прибыль до вычета процентов и налогов

∑Int (interеsts) - сумма процентов к уплате

Пример:

Компания N привлекала заемные средства под определенный процент. Сумма процентов по обслуживанию долга составила за отчетный период 30 долл., кроме того, компания погасила задолженность по выпущенным облигациям на сумму 120 долл. Эти суммы должны быть выведены из-под налогооблагаемой базы, т.е. прибыль до выплаты налогов составит:

900 – (30 + 120) = 750 (долл.)

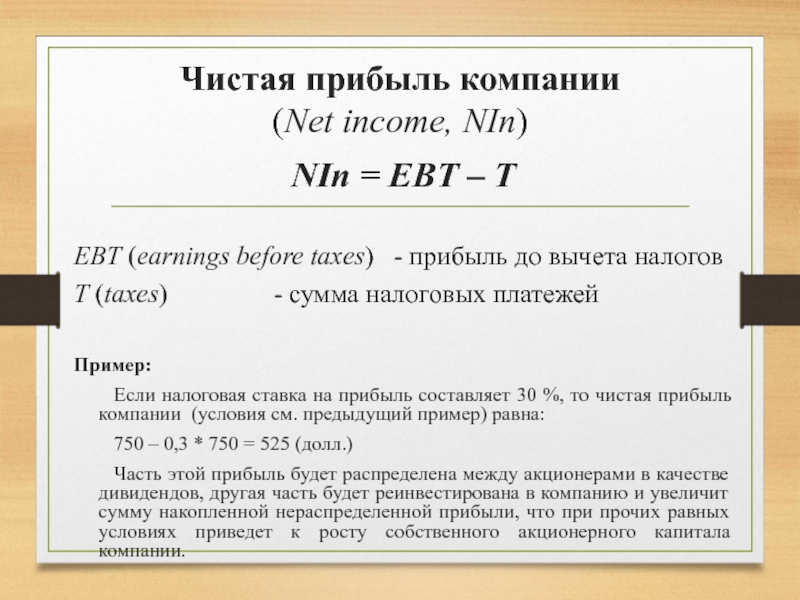

Слайд 17Чистая прибыль компании

(Net income, NIn)

NIn = EBT – T

EBT (earnings before taxes) - прибыль до вычета налогов

T (taxes) - сумма налоговых платежей

Пример:

Если налоговая ставка на прибыль составляет 30 %, то чистая прибыль компании (условия см. предыдущий пример) равна:

750 – 0,3 * 750 = 525 (долл.)

Часть этой прибыль будет распределена между акционерами в качестве дивидендов, другая часть будет реинвестирована в компанию и увеличит сумму накопленной нераспределенной прибыли, что при прочих равных условиях приведет к росту собственного акционерного капитала компании.

Слайд 18Отчет об изменении собственного капитала

Отдельная форма отчетности с 1.01.2009

Показывает:

итоговую величину

совокупный эффект применяемых ретроспективно изменений в учетной политике и корректировке ошибок

операции капитального характера с владельцами и – отдельно – распределения прибыли владельцам;

согласование входящего и исходящего остатков по каждому компоненту собственного капитала.