- Главная

- Разное

- Дизайн

- Бизнес и предпринимательство

- Аналитика

- Образование

- Развлечения

- Красота и здоровье

- Финансы

- Государство

- Путешествия

- Спорт

- Недвижимость

- Армия

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Сыртқы экономикалық қызмет құрамында сыртқы сауда есеп- айырысуларының құқықтық регламентациясы презентация

Содержание

- 1. Сыртқы экономикалық қызмет құрамында сыртқы сауда есеп- айырысуларының құқықтық регламентациясы

- 2. Жоспар:

- 3. Пайдаланылған әдебиеттер Ғаламтор көздері Әдебиеттер: Г.И.Кравцова. “Деньги,

- 4. Глоссарий ХВҚ – Халықаралық валюта қоры; ХСП

- 5. Халықаралық есеп айырысу Халықаралық есеп айырысу –

- 6. Халықаралық есеп айыру - әр түрлі

- 7. Есеп айырысу негізінен қолма-қол ақшасыз, төлем құралдарын

- 8. Сатушы және сатып алушы, олардың банктері

- 9. Халықаралық есеп-айырысу негізінен құжаттық сипатта болады,

- 10. Серіктестерімен – ұйымдармен және кәсіпорындармен –

- 11. Халықаралық есеп айырысу механизмі Сыртқы сауда операциялары

- 12. Факторинг және форфейтинг Форфейтинг және факторинг -

- 13. Факторинг қаржы нарығының пайдалы құралы болып табылады

- 14. Факторинг операцияларына үш тарап қатысады: 1.

- 15. Факторингтік операциялардың мыналар бойынша жасалмайтынын ескеру қажет:

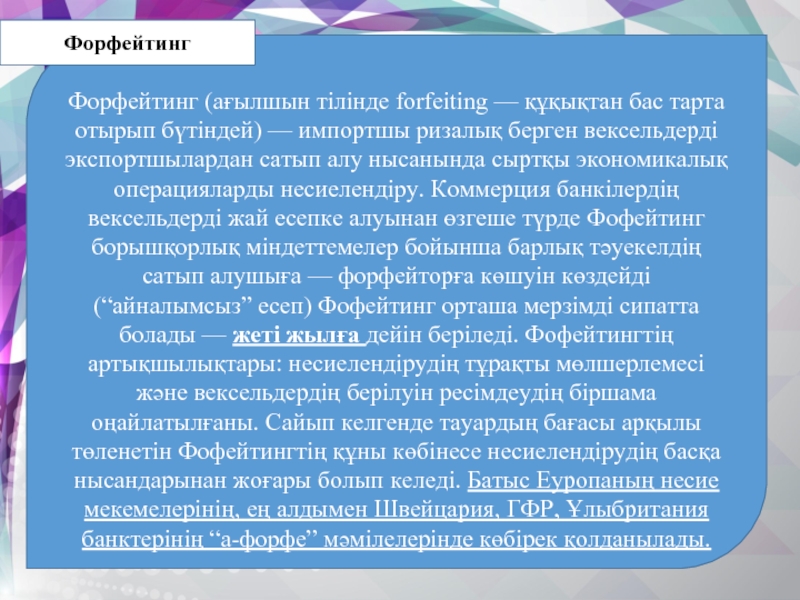

- 16. Форфейтинг (ағылшын тілінде forfeіtіng —

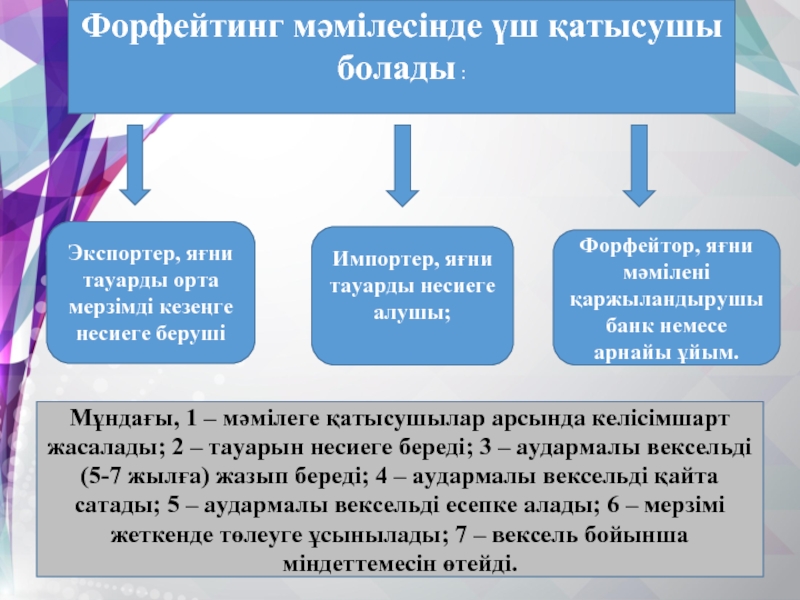

- 17. Форфейтинг мәмiлесiнде үш қатысушы болады :

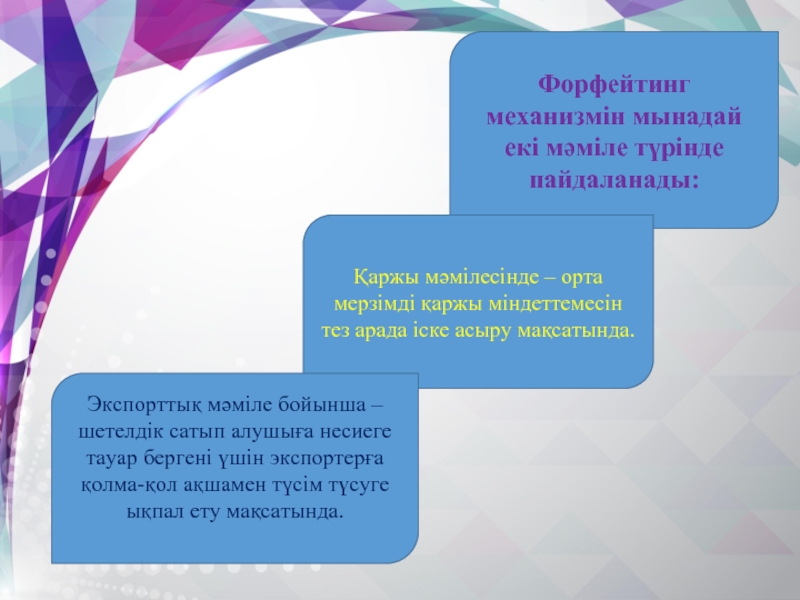

- 18. Форфейтинг механизмiн мынадай екi мәмiле түрiнде пайдаланады:

- 19. Форфейтингтік келісім-шарт 5 этапта жүргізіледі: 1. Форфейтермен

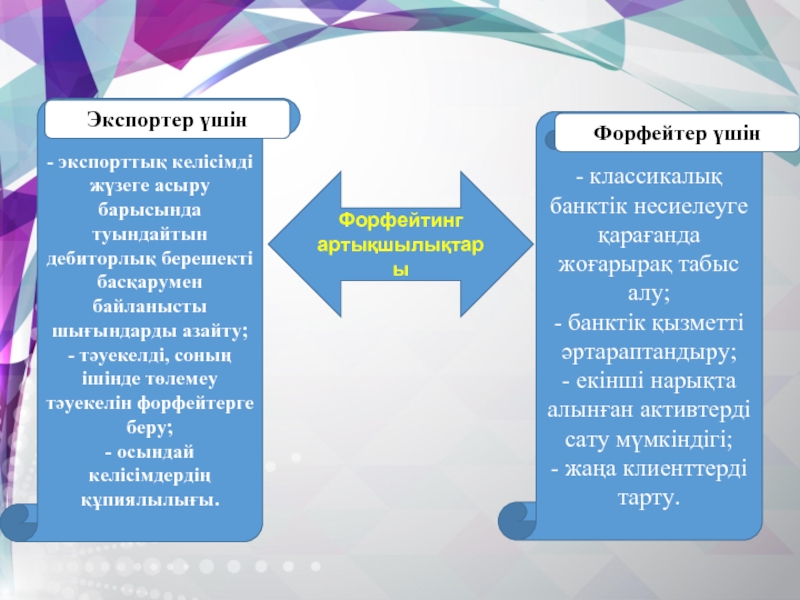

- 20. Форфейтинг артықшылықтары - экспорттық келісімді жүзеге асыру

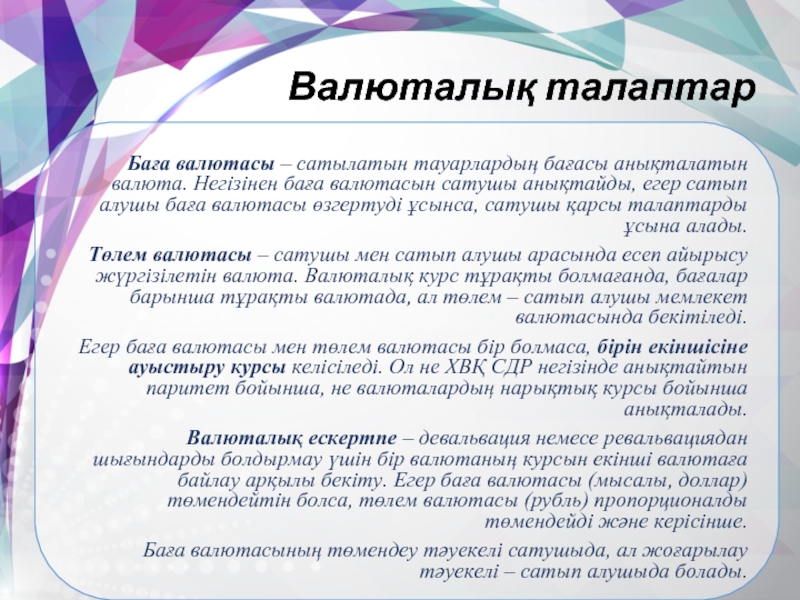

- 21. Валюталық талаптар Баға валютасы – сатылатын тауарлардың

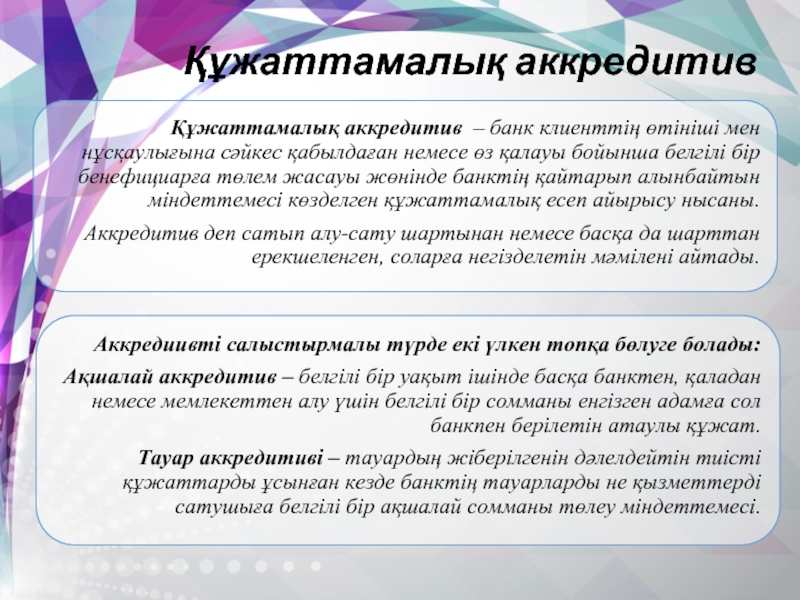

- 22. Құжаттамалық аккредитив Құжаттамалық аккредитив – банк клиенттің

- 23. 1.Сатушы мен сатып алушы коммерциялық шарт жасасады.

- 24. Құжаттамалық аккредитив артықшылықтары Сатушы үшін: Аккредитив клиенттің

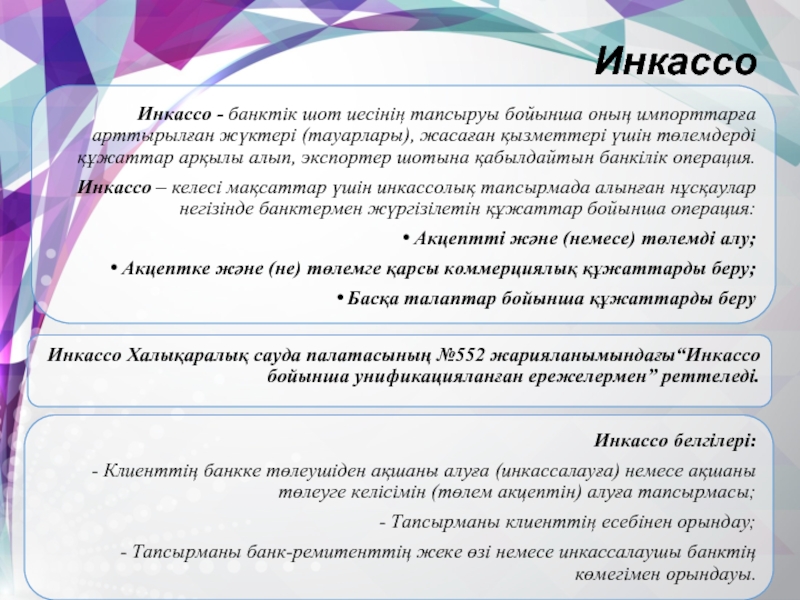

- 25. Инкассо Инкассо - банктік шот иесінің тапсыруы

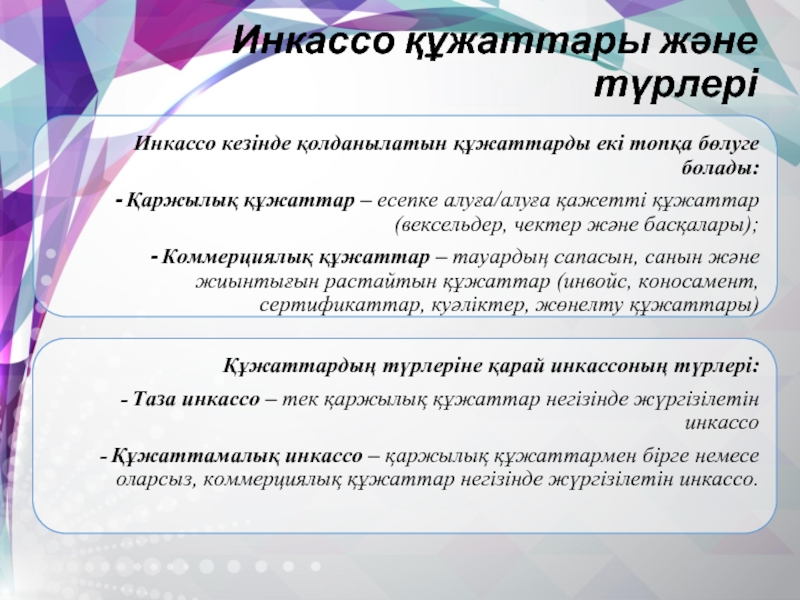

- 26. Инкассо құжаттары және түрлері Инкассо кезінде қолданылатын

- 27. Инкассоның орындалуы Сатушы мен сатып алушы

- 28. Вексель Вексель (ағылш. bill note) — міндеттеме шоты)

- 29. Чек вексель мен банкнотаға қарағанда коммерциялық банктердің

- 30. Назарларыңызға рахмет!!!

Слайд 1

Сыртқы экономикалық қызмет құрамында сыртқы сауда есеп- айырысуларының құқықтық регламентациясы

Орындаған: Киясова

Тағайбек Қымбат, Жанболат Анар

Слайд 3Пайдаланылған әдебиеттер

Ғаламтор көздері

Әдебиеттер:

Г.И.Кравцова. “Деньги, кредит, банки” – Учебник. Москва, 2010.

Б.С.Мақыш. Ақша,

М.М. Богуславский. Международное частное право. Москва, 2005.

Л.Б.Нысанбекова. Халықаралық жеке құқық. Алматы: Қазақ Университеті, 2011.

А.В.Зимовцев. Международные расчеты и финансирование. Таганрог, 2010

Нормативтік құжаттар:

Қазақстан Республикасы банктерінің құжаттамалық аккредитивтерімен операциялар жүргізу қағидалары, 2014 ж.

Құжаттамалық аккредитивтер үшін унификацияланған ережелер мен әдет-ғұрыптар, 2007 жыл. ХСП №600 жариялынымы

Инкассо бойынша унификацияланған ережелер. 1995 ж., ХСП №552 жарияланымы.

Слайд 4Глоссарий

ХВҚ – Халықаралық валюта қоры;

ХСП – Халықаралық сауда палатасы;

Паритет – заңнамалық

Шот-фактура — бастапқы бухгалтерлік есептің қосымша ресми есеп-бақылау құжаты. Мазмұны жағынан Шот-фактура несие беруші борышқордың атына ресімдейтін, олардың арасындағы шарт қатынастарының болғандығын және борышқордың ақшалай міндеттемелері сомасын куәландыратын, сондай-ақ тиісті шаруашылық қызметтің бухгалтерлік есебі мен салық бақылауы үшін қажетті ақпараттар тұратын шот болып табылады.

Коносамент - теңізбен жүк тасу келісімінің жағдайлары жазылған құжат, тауарға иелік құжаты; ол бойынша құжат иесінің жүк тасу ісін өзінше басқаруына құқығы бар.

Валюта (итал. voluta — құн, баға) — тауарлар құнының шамасын өлшеу үшін пайдаланылатын ақша өлшемі.

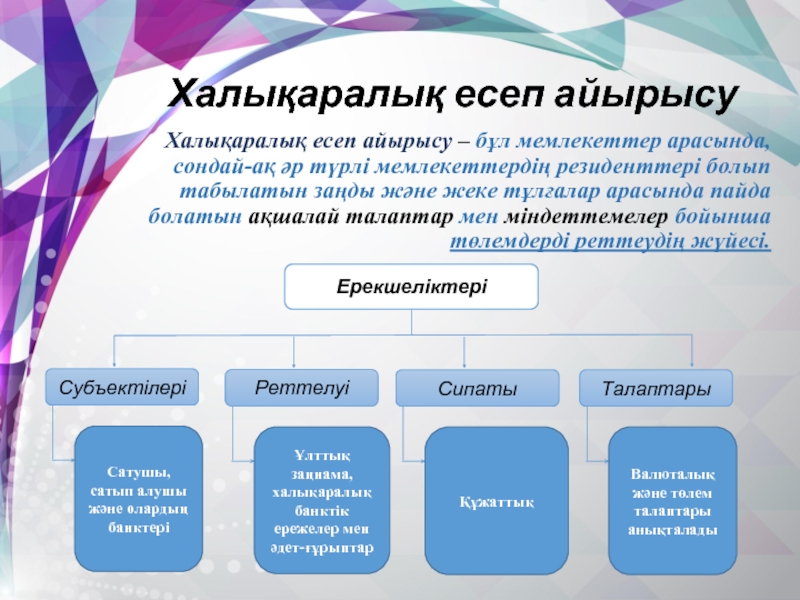

Слайд 5Халықаралық есеп айырысу

Халықаралық есеп айырысу – бұл мемлекеттер арасында, сондай-ақ әр

Ерекшеліктері

Субъектілері

Сатушы, сатып алушы және олардың банктері

Реттелуі

Ұлттық заңнама, халықаралық банктік ережелер мен әдет-ғұрыптар

Сипаты

Құжаттық

Талаптары

Валюталық және төлем талаптары анықталады

Слайд 6

Халықаралық есеп айыру - әр түрлі елдердің экономикалық саяси, мәдениеттік, дипломатиялық, соғыс

Ондай қатынастар үкіметтер, заңды және физикалық тұлғалардың арасында болады. Негізгі қатынастарға сыртқы сауда, қызмет көрсету, кредит және инвестиция жатады.

Слайд 7Есеп айырысу негізінен қолма-қол ақшасыз, төлем құралдарын бір шоттан екінші шотқа

. Ол үшін шетел банктерімен корреспонденттік келісімдер арқылы корреспонденттік шоттар ашады:

лоро (шетел банктердің ұлттық банктерде) және ностро (осы банктың шетел банкте ашқан шоты).

Слайд 8

Сатушы және сатып алушы, олардың банктері сыртқыэкономикалық мәміледен бөлек, тауарға билік

Субъектілері

Бір жағынан есеп айырысу қатынастары олардың мүшелері орналасқан мемлекеттердің заңнамасымен, төлемді жасаушы мен қабылдаушы арасында жасалған шартпен реттелсе,

екінші жағынан сыртқыэкономикалық айналымдағы есеп айырысуды ұйымдастыру бойынша халықаралық унификацияланған ережелер мен әдеп-ғұрыптар арқылы реттеледі.

Реттелуі

Халықаралық ережелер негізінен ұсыныстық сипатта болады, олардың заңды күші болмайды, сондықтан ережелері тек есеп айырысу қатысушыларының келісімі негізінде нақты сыртқыэкономикалық мәміле бойынша есеп айырысуды жүргізу кезінде ғана қолданылады.

Слайд 9

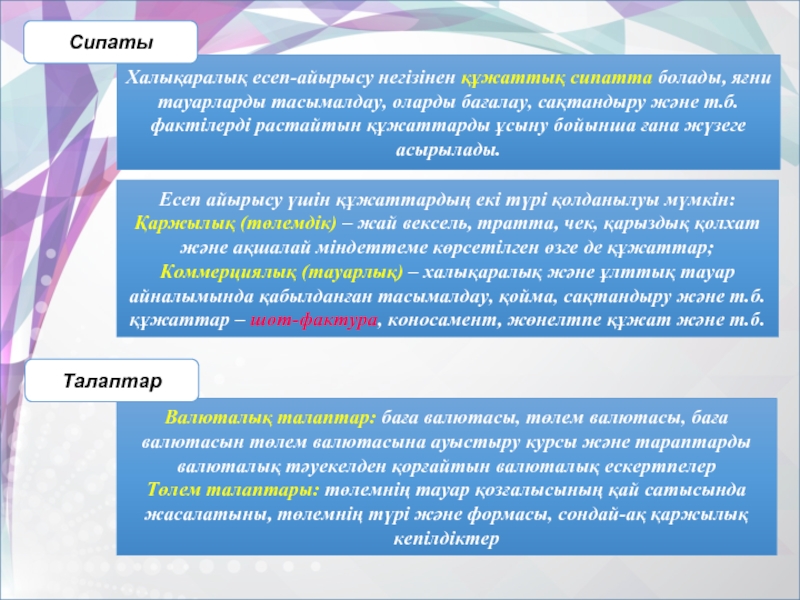

Халықаралық есеп-айырысу негізінен құжаттық сипатта болады, яғни тауарларды тасымалдау, оларды бағалау,

Сипаты

Валюталық талаптар: баға валютасы, төлем валютасы, баға валютасын төлем валютасына ауыстыру курсы және тараптарды валюталық тәуекелден қорғайтын валюталық ескертпелер

Төлем талаптары: төлемнің тауар қозғалысының қай сатысында жасалатыны, төлемнің түрі және формасы, сондай-ақ қаржылық кепілдіктер

Талаптар

Есеп айырысу үшін құжаттардың екі түрі қолданылуы мүмкін:

Қаржылық (төлемдік) – жай вексель, тратта, чек, қарыздық қолхат және ақшалай міндеттеме көрсетілген өзге де құжаттар;

Коммерциялық (тауарлық) – халықаралық және ұлттық тауар айналымында қабылданған тасымалдау, қойма, сақтандыру және т.б. құжаттар – шот-фактура, коносамент, жөнелтпе құжат және т.б.

Слайд 10

Серіктестерімен – ұйымдармен және кәсіпорындармен – экспорт және импорт бойынша есеп

төлемдер тауар тиеліп болғаннан кейін, қызметтер көрсетілгеннен соң жүргізіледі. Ереже бойынша аванстық төлемдерге жол берілмейді;

ұйымдар мен кәсіпорындардың барлық ақша сомалары тиісті ашылған шоттарында міндетті сақтауда болады;

заңмен көрсетілген міндеттемелік сипаттағы жағдайларды санамағанда, төлемдер тек төлем жүргізушінің рұқсатымен жүргізіледі;

төлемдер төлім жүргізушінің есебінен немесе төлем жүргізушіге банкпен берілген несие есебінен жүргізіледі.

Қағидалары

Слайд 11Халықаралық есеп айырысу механизмі

Сыртқы сауда операциялары бойынша есеп айырысу механизмі сатушылар

Халықаралық есеп айырысу механизмінің мәні экспорттаушылардан тауар құжаттарын алған импорттаушылар шетел валютасында төлеуге жататын соңғы төлем құжаттарын жібереді, олар әдетте өздерінің ұлттық банктеріне операцияларды жалғастыру немесе аяқтау үшін қажетті валютамен сатады.

Слайд 12Факторинг және форфейтинг

Форфейтинг және факторинг - бұл айналым активтерінің берілген түрін

Слайд 13Факторинг қаржы нарығының пайдалы құралы болып табылады және несие тәуекелдерін сақтандырудың

Факторинг

Слайд 14Факторинг операцияларына үш тарап қатысады: 1. Факторингтік компания - өздерінің клиенттерінен шот-фактураны

Факторинг операцияларының жүзеге асырылу негізінде факторинг туралы келісім-шарт жатады.

Онда факторинг операцияларының мынадай жасалу

шарттары көзделеді: төлем талабының мәліметтері факторинг операциясы бойынша сомадан төлейтін сома, өтеу сыйақысының мөлшері, факторинг келісім-шартын бұзу және тараптардың ойлары бойынша басқа да шарттар.

Слайд 15Факторингтік операциялардың мыналар бойынша жасалмайтынын ескеру қажет: - Жеке тұлғалардың қарыздық міндеттері

Факторинг операциясы бүгінгі таңда отындық ақша нарығында дами алмай отыр. Факторингті енгізу сынағы негізінен 1988 жылы КСРО өнеркәсіп құрылыс банкімен жүзеге асырылып, кейіннен өзге де коммерциялық банктер факторинг операцияларын орындай бастады. Сөйтіп, 1990ж басындағы төлем дағдарысы факторинг қызметінің банктер үшін тиімсіздігін айқындап нәтижесінде отандық банктеріміз күні бүгінге дейін бұл операцияға салғырттық танытуда.

Слайд 16

Форфейтинг (ағылшын тілінде forfeіtіng — құқықтан бас тарта отырып бүтіндей) —

Форфейтинг

Слайд 17Форфейтинг мәмiлесiнде үш қатысушы болады :

Экспортер, яғни тауарды орта мерзiмдi кезеңге

Импортер, яғни тауарды несиеге алушы;

Форфейтор, яғни мәмiленi қаржыландырушы банк немесе арнайы ұйым.

Мұндағы, 1 – мәмiлеге қатысушылар арсында келiсiмшарт жасалады; 2 – тауарын несиеге бередi; 3 – аудармалы вексельдi (5-7 жылға) жазып бередi; 4 – аудармалы вексельдi қайта сатады; 5 – аудармалы вексельдi есепке алады; 6 – мерзiмi жеткенде төлеуге ұсынылады; 7 – вексель бойынша мiндеттемесiн өтейдi.

Слайд 18Форфейтинг механизмiн мынадай екi мәмiле түрiнде пайдаланады:

Қаржы мәмiлесiнде – орта мерзiмдi

Экспорттық мәмiле бойынша – шетелдiк сатып алушыға несиеге тауар бергенi үшiн экспортерға қолма-қол ақшамен түсiм түсуге ықпал ету мақсатында.

Слайд 19Форфейтингтік келісім-шарт 5 этапта жүргізіледі:

1. Форфейтермен келіссөздер.

2. Экспортер мен импортер арасында

3. Форфейтинг келісімін жасау.

4. Экспорттық келісімді жүзеге асыру.

5. Форфейтинг келісімді атқару.

Слайд 20Форфейтинг артықшылықтары

- экспорттық келісімді жүзеге асыру барысында туындайтын дебиторлық берешекті басқарумен

- классикалық банктік несиелеуге қарағанда жоғарырақ табыс алу;

- банктік қызметті әртараптандыру;

- екінші нарықта алынған активтерді сату мүмкіндігі;

- жаңа клиенттерді тарту.

Экспортер үшін

Форфейтер үшін

Слайд 21Валюталық талаптар

Баға валютасы – сатылатын тауарлардың бағасы анықталатын валюта. Негізінен баға

Төлем валютасы – сатушы мен сатып алушы арасында есеп айырысу жүргізілетін валюта. Валюталық курс тұрақты болмағанда, бағалар барынша тұрақты валютада, ал төлем – сатып алушы мемлекет валютасында бекітіледі.

Егер баға валютасы мен төлем валютасы бір болмаса, бірін екіншісіне ауыстыру курсы келісіледі. Ол не ХВҚ СДР негізінде анықтайтын паритет бойынша, не валюталардың нарықтық курсы бойынша анықталады.

Валюталық ескертпе – девальвация немесе ревальвациядан шығындарды болдырмау үшін бір валютаның курсын екінші валютаға байлау арқылы бекіту. Егер баға валютасы (мысалы, доллар) төмендейтін болса, төлем валютасы (рубль) пропорционалды төмендейді және керісінше.

Баға валютасының төмендеу тәуекелі сатушыда, ал жоғарылау тәуекелі – сатып алушыда болады.

Слайд 22Құжаттамалық аккредитив

Құжаттамалық аккредитив – банк клиенттің өтініші мен нұсқаулығына сәйкес қабылдаған

Аккредитив деп сатып алу-сату шартынан немесе басқа да шарттан ерекшеленген, соларға негізделетін мәмілені айтады.

Аккредиивті салыстырмалы түрде екі үлкен топқа бөлуге болады:

Ақшалай аккредитив – белгілі бір уақыт ішінде басқа банктен, қаладан немесе мемлекеттен алу үшін белгілі бір сомманы енгізген адамға сол банкпен берілетін атаулы құжат.

Тауар аккредитиві – тауардың жіберілгенін дәлелдейтін тиісті құжаттарды ұсынған кезде банктің тауарларды не қызметтерді сатушыға белгілі бір ақшалай сомманы төлеу міндеттемесі.

Слайд 231.Сатушы мен сатып алушы коммерциялық шарт жасасады.

2. Сатып алушы (бұйрық беруші)

3. Банк-эмитент аккредитив ашып, Сатушының банкіне (авизалаушы) хабарлама жібереді.

4. Авизалаушы банк Сатушыны хабардар етеді.

5. Сатушы тауарды жөнелтеді.

6. Сатушы (бенефициар) өз банкіне көлік құжаттарын береді.

7. Сатушы банкі көлік құжаттарын Сатып алушының банкіне жібереді.

8. Сатып алушының банкі құжаттарды тексереді, дұрыс болған жағдайда, төлемді жүзеге асырады.

9. Сатып алушының банкі Сатып алушының шотынан төлем сомасын шегереді.

10. Сатушының банкі Сатушының шотына экспорттық табысты түсіреді.

Құжаттамалық аккредитив

Тауар аккредитиві Халықаралық сауда палатасының 2007 жылғы №600 жариялынымдағы Құжаттамалық аккредитивтерге арналған унификацияланған ережелер мен әдет-ғұрыптарға сәйкес және ХСП басқа да ережелеріне сәйкес жасалады.

Слайд 24Құжаттамалық аккредитив артықшылықтары

Сатушы үшін:

Аккредитив клиенттің емес, банк-эмитенттің міндеттемесі болып табылады. Импортер

Сатушы аккредитивті сатушының банкінің не үшінші банктің растауын талап ете алады, бұл қосымша кепілдік береді.

Сатып алушы үшін:

Сатып алушы сатушының төлемді тек тауар жіберілген және жіберуді рстайтын фактілер аккредитивтің талаптарына сай рәсімделіп, атқарушы банкке берілгеннен кейін жасалатынына сенімді болады.

Құжаттар сай болмаған жағдайда, банк оларды тек сатып алушының келісімі бойынша төлейді.

Слайд 25Инкассо

Инкассо - банктік шот иесінің тапсыруы бойынша оның импорттарға арттырылған жүктері

Инкассо – келесі мақсаттар үшін инкассолық тапсырмада алынған нұсқаулар негізінде банктермен жүргізілетін құжаттар бойынша операция:

Акцептті және (немесе) төлемді алу;

Акцептке және (не) төлемге қарсы коммерциялық құжаттарды беру;

Басқа талаптар бойынша құжаттарды беру

Инкассо белгілері:

Клиенттің банкке төлеушіден ақшаны алуға (инкассалауға) немесе ақшаны төлеуге келісімін (төлем акцептін) алуға тапсырмасы;

Тапсырманы клиенттің есебінен орындау;

Тапсырманы банк-ремитенттің жеке өзі немесе инкассалаушы банктің көмегімен орындауы.

Инкассо Халықаралық сауда палатасының №552 жарияланымындағы“Инкассо бойынша унификацияланған ережелермен” реттеледі.

Слайд 26Инкассо құжаттары және түрлері

Инкассо кезінде қолданылатын құжаттарды екі топқа бөлуге болады:

Қаржылық

Коммерциялық құжаттар – тауардың сапасын, санын және жиынтығын растайтын құжаттар (инвойс, коносамент, сертификаттар, куәліктер, жөнелту құжаттары)

Құжаттардың түрлеріне қарай инкассоның түрлері:

Таза инкассо – тек қаржылық құжаттар негізінде жүргізілетін инкассо

Құжаттамалық инкассо – қаржылық құжаттармен бірге немесе оларсыз, коммерциялық құжаттар негізінде жүргізілетін инкассо.

Слайд 27

Инкассоның орындалуы

Сатушы мен сатып алушы шарт жасасады.

Сатушы тауарды жөнелтеді.

Сатушы өз банкіне

Сатушының банкі (ремитент) инкассолық тапсырма мен көлік құжаттарын Сатып алушының банкіне (инкассолаушы банк) жібереді.

Сатып алугы инкассолаушы банктен құжаттарды алып, тауарға иелікті алады.

Инкассолаушы банк Сатып алушының шотынан төлем соммасын шегереді.

Инкассолаушы банк Сатушының банкіне төлемді жүргізеді.

Сатушының банкі Бенефициарға экспорттық табысын түсіреді.

Слайд 28

Вексель

Вексель (ағылш. bill note) — міндеттеме шоты) — белгілі бір соманы алдын ала келісілген

Вексельдің екі түрі бар: жай және аудармалы. Вексельдің түрлеріне «Қазақстан Республикасындағы вексель айналысы туралы» (28.04.97) Қазақстан Республикасы Заңында мынадай түсініктемелер берілген:

Жай вексель (соло) — вексельді ұстаушыға вексельде көрсетілген соманы белгілі бір уақытта немесе талап етуге байланысты төлеу туралы вексель берушінің ешнәрсемен негізделмеген міндеттемесін сипаттайтын вексель.

Аудармалы вексель (тратта) — вексельде көрсетілген соманы белгілі бір уақытта алғашқы вексельді ұстаушыға (ремитентке) төлеу туралы үшінші бір тұлғаға (трассатқа) вексель берушінің (трассанттың) еш нәрсемен негізделмеген ұсынысын (бұйрығы) сипаттайтын вексель.

Слайд 29Чек вексель мен банкнотаға қарағанда коммерциялық банктердің құрылып, олардағы ағымдық шоттарда

Алғашқы чектер 1683 жылы Англияда пайда болды.

Чек – ағымдағы шот иесінің чекті ұстаушыға белгілі бір ақшалай соманы төлеу туралы немесе басқа ағымдық шотқа аудару туралы өзінің банкісіне берген жазбаша бұйрығы.

Чек