- Главная

- Разное

- Дизайн

- Бизнес и предпринимательство

- Аналитика

- Образование

- Развлечения

- Красота и здоровье

- Финансы

- Государство

- Путешествия

- Спорт

- Недвижимость

- Армия

- Графика

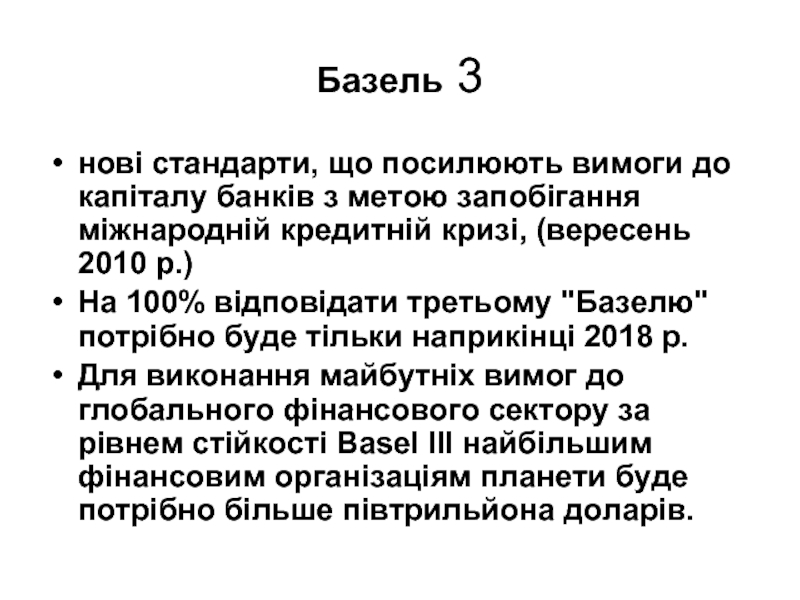

- Культурология

- Еда и кулинария

- Лингвистика

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

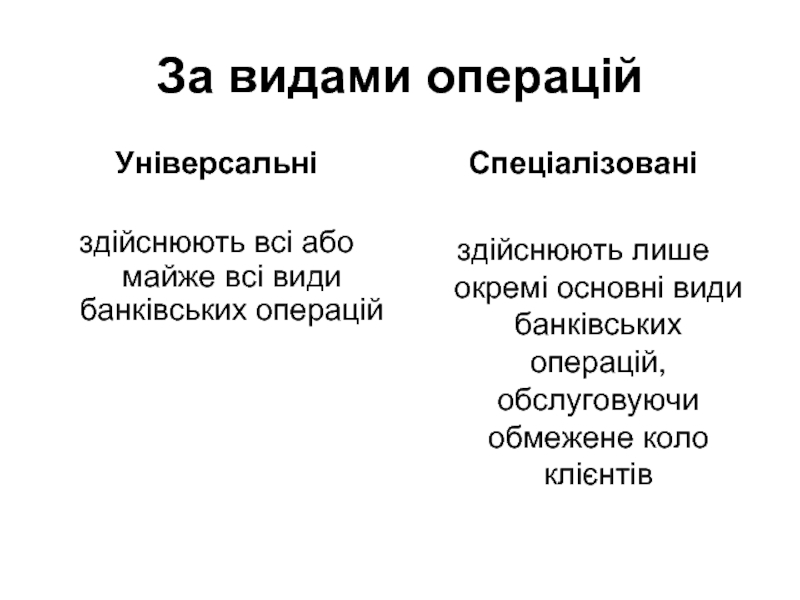

- Музыка

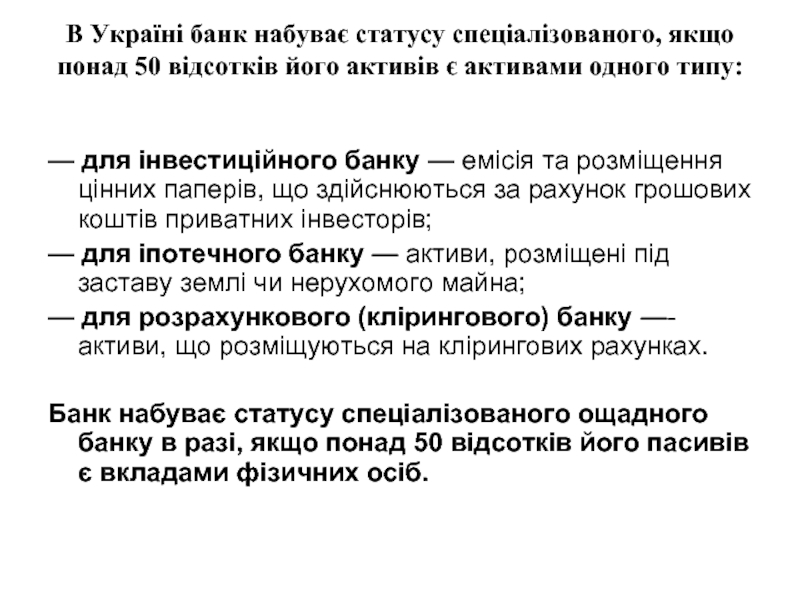

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Сучасні засади діяльності комерційних банків. (Тема 10) презентация

Содержание

- 1. Сучасні засади діяльності комерційних банків. (Тема 10)

- 2. Лекція 1 Сутність та класифікація комерційних банків

- 3. Лекція 2 Банківські ресурси та особливості їх

- 4. 1. Сутність та класифікація комерційних банків

- 5. Слово «банк» походить від італійського слова

- 6. Зародження діяльності банкірів XII ст. - Італія

- 7. Становлення банків (середні віки)

- 8. Становлення банків в Україні 1781 p. —

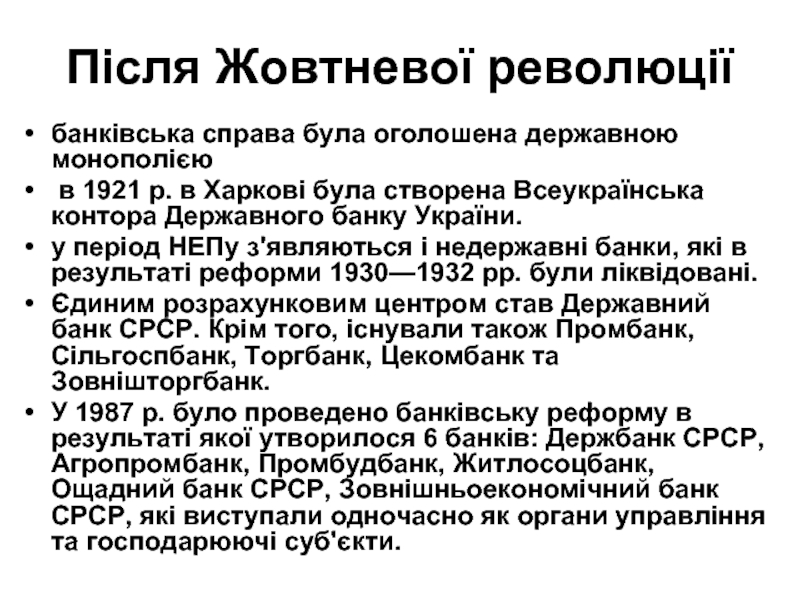

- 9. Після Жовтневої революції банківська справа була оголошена

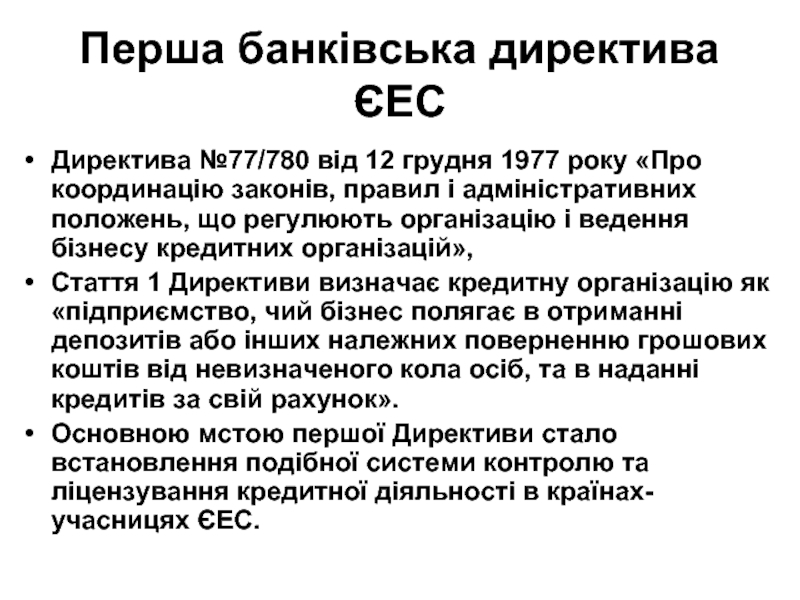

- 10. Перша банківська директива ЄЕС Директива №77/780 від

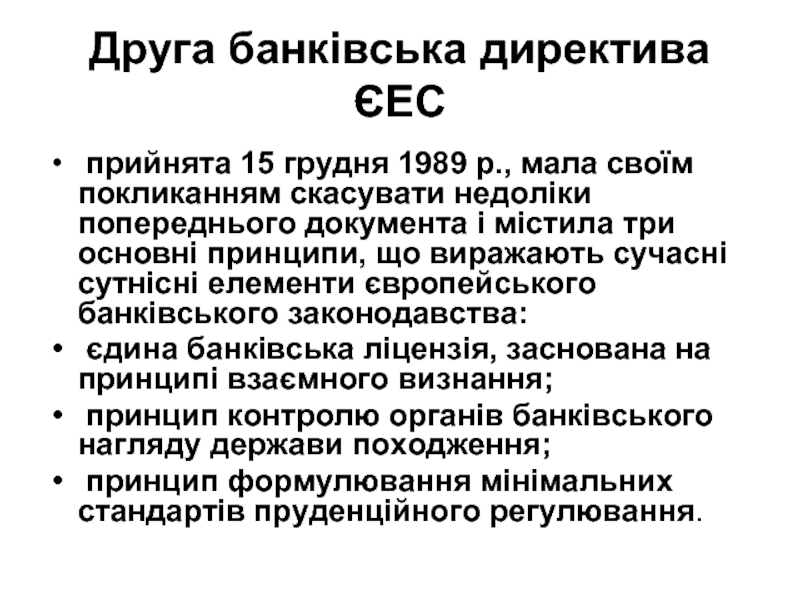

- 11. Друга банківська директива ЄЕС прийнята 15

- 12. Базельський комітет з питань банківського нагляду Створений в1974р. 14 країн

- 13. Етапи Базель 1 -1988р. Базель 2 -2004р. Базель 3 – 2010 р.

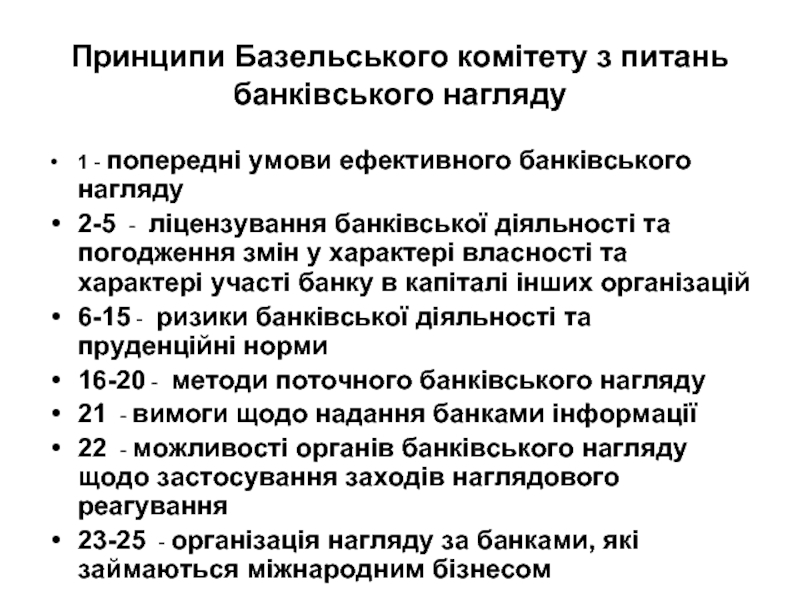

- 14. Принципи Базельського комітету з питань банківського нагляду

- 15. Базель 3 нові стандарти, що посилюють вимоги

- 16. КОМЕРЦІЙНІ БАНКИ підприємства особливого типу, які

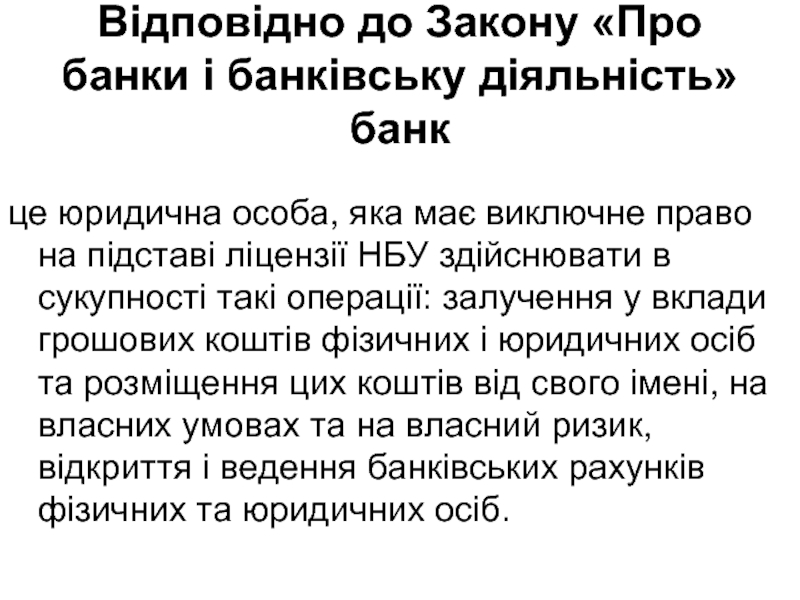

- 17. Відповідно до Закону «Про банки і банківську

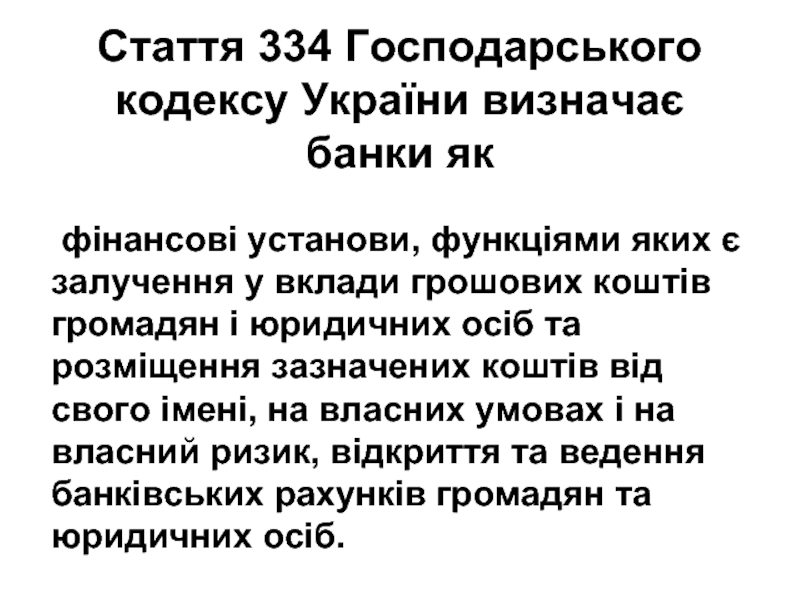

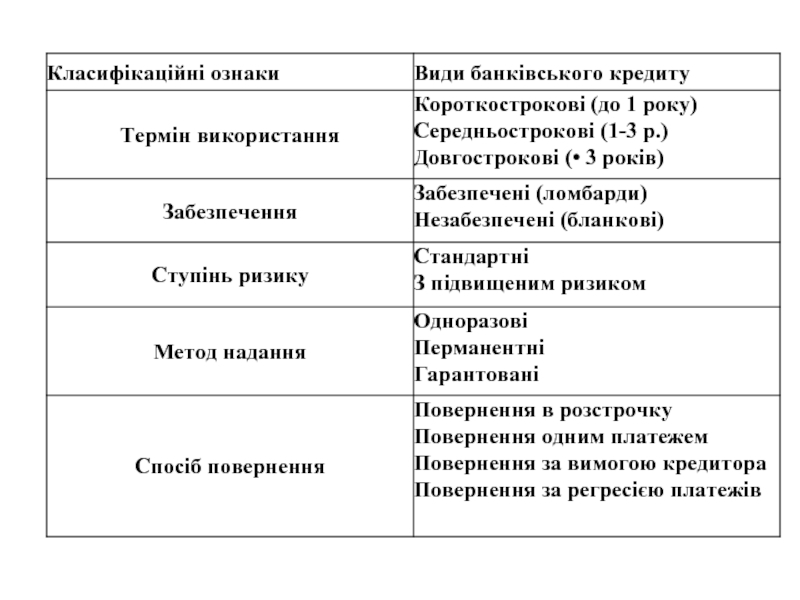

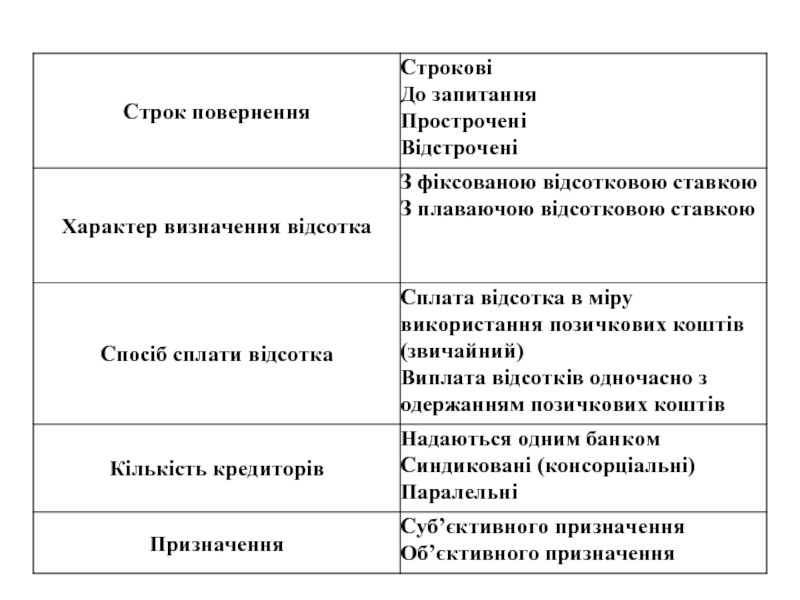

- 18. Стаття 334 Господарського кодексу України визначає банки

- 19. Призначення комерційних банків постачають народне господарство додатковими

- 20. Комерційним банкам забороняється діяльність у сфері : матеріального виробництва торгівлі страхування

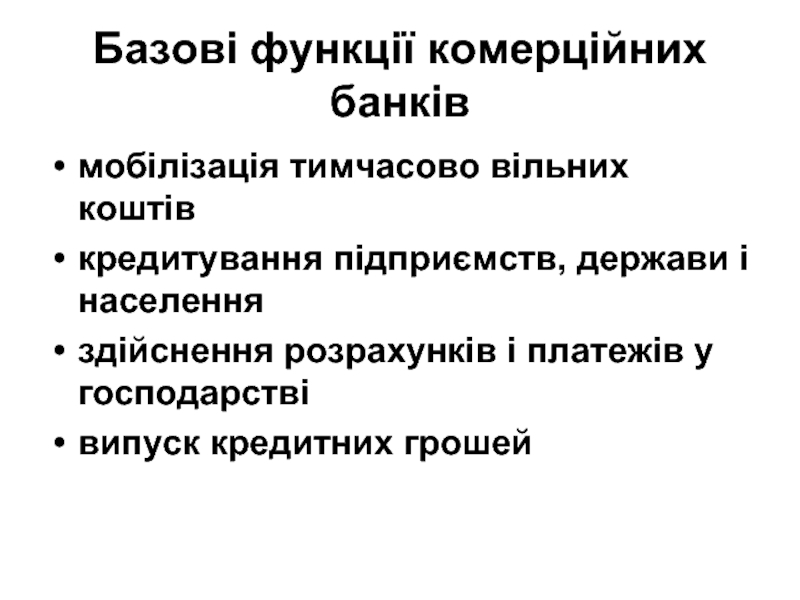

- 21. Базові функції комерційних банків мобілізація тимчасово вільних

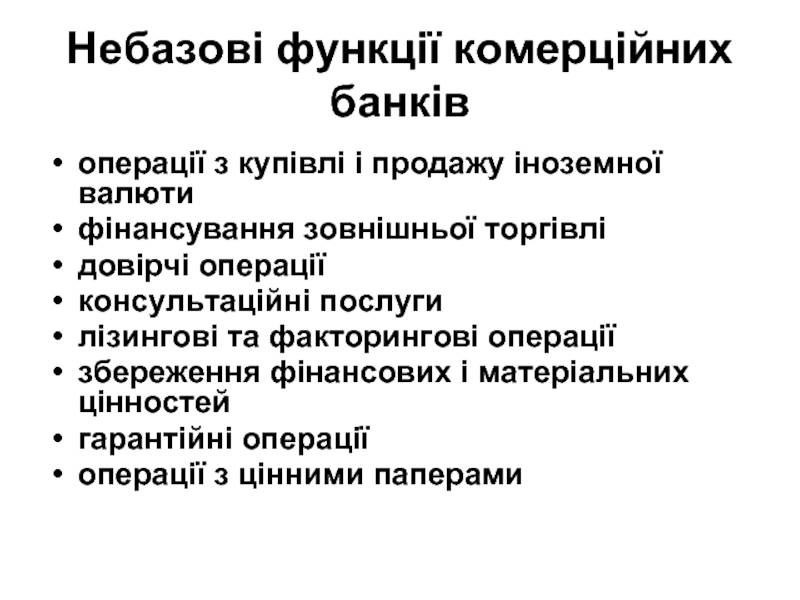

- 22. Небазові функції комерційних банків операції з купівлі

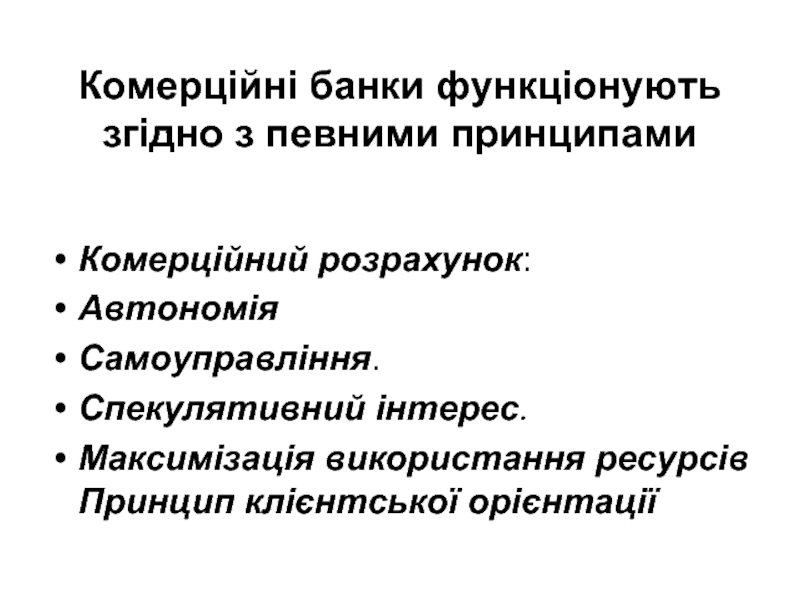

- 23. Комерційні банки функціонують згідно з певними принципами

- 24. Класифікація комерційних банків

- 25. За формою власності державні, акціонерні, кооперативні, приватні змішані;

- 26. За організаційно-правовою формою недержавні акціонерні банки; державні акціонерні банки; кооперативні банки.

- 27. За походженням капіталу акціонері товариства відкритого і закритого

- 28. За територіальною ознакою міжнародні, загальнонаціональні, регіональні, міжрегіональні

- 29. За національною належністю національні іноземні

- 30. За походженням капіталу з вітчизняним капіталом;

- 31. За видами операцій Універсальні здійснюють всі

- 32. В Україні банк набуває статусу спеціалізованого,

- 33. За спеціалізацією ощадні, інвестиційні, іпотечні, розрахункові (клірингові).

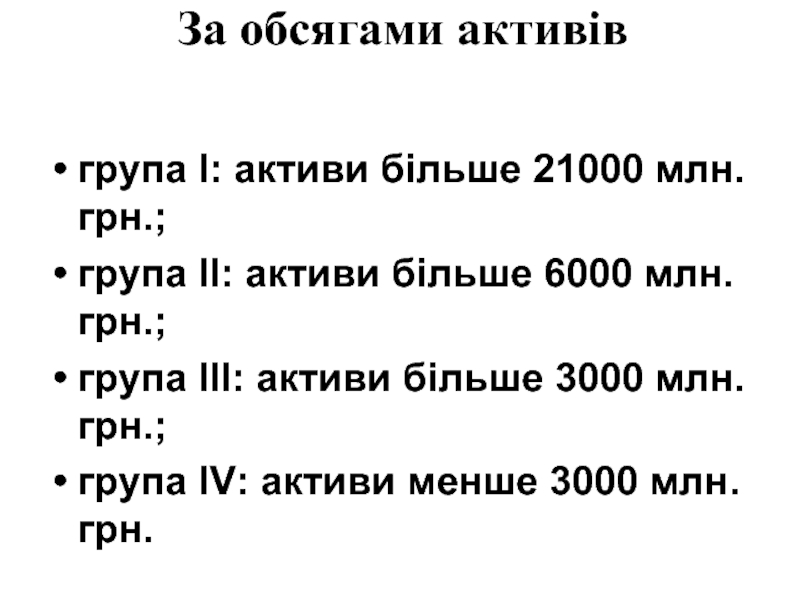

- 34. За обсягами активів

- 35. За порядком створення перепрофільовані новостворені;

- 36. За характером відносин банки-гаранти, банки кореспонденти, уповноважені;

- 37. За структурою багатопрофільні безфіліальні

- 38. 2. Організаційна та функціональна структура комерційних банків

- 39. Організаційна структура комерційного банку структура управління банку структура функціональних підрозділів і служб банку

- 40. Найвищим органом управління банку є збори його

- 41. Повноваження зборів акціонерів ухвалюють рішення

- 42. Для здійснення нагляду й контролю за роботою

- 43. ОРГАНІЗАЦІЙНА СТРУКТУРА БАНКУ система передачі розпоряджень від

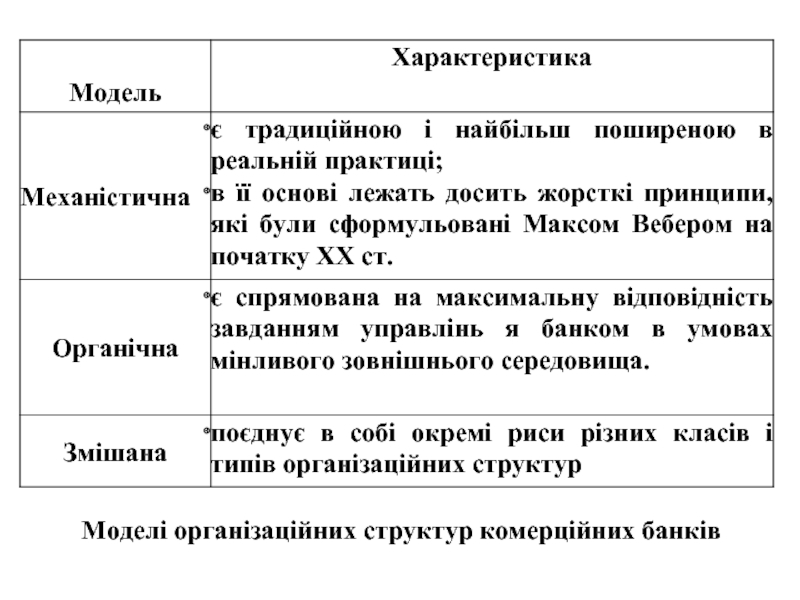

- 44. Моделі організаційних структур комерційних банків

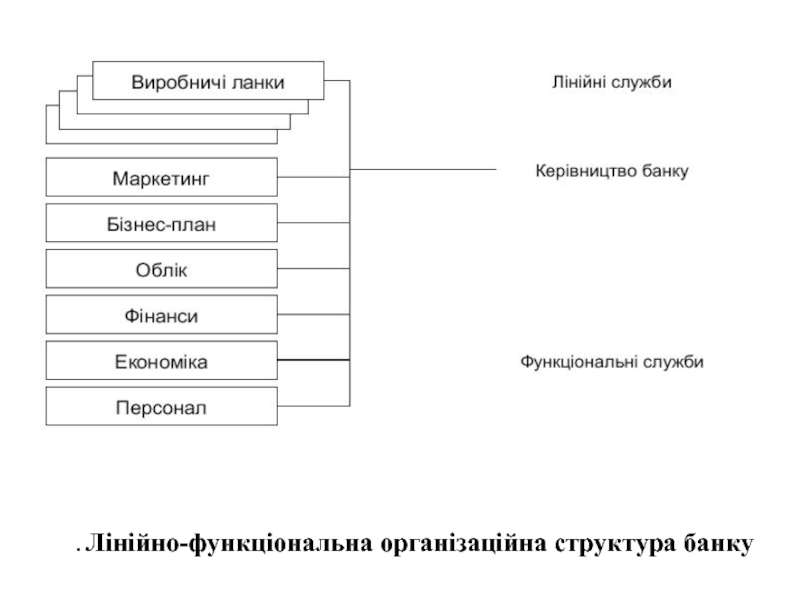

- 45. . Лінійно-функціональна організаційна структура банку

- 46. Типи відділів банку виконують лінійні функції -

- 47. Традиційна функціональна структура банку будується на основі поопераційного

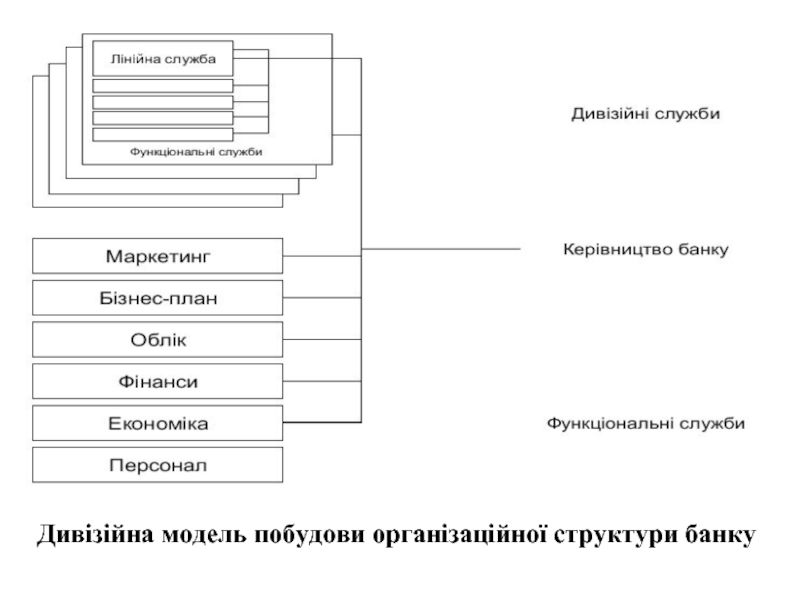

- 48. Дивізійна модель побудови організаційної структури банку

- 49. Рівні управління у дивізійній моделі

- 50. 2. Банківські ресурси та особливості їх формування

- 51. банківські об'єднання. Банки мають право створювати

- 52. Банківські ресурси Це сукупність коштів, що знаходяться

- 53. Класифікація банківських ресурсів залежно від джерел

- 54. Статутний фонд Нерозподілений прибуток Резервний фонд Структура власного капіталу

- 55. Статутний фонд Формується за рахунок пайових

- 56. Утворюється за рахунок щорічних відрахувань з прибутку,

- 57. Призначення резервного фонду Покриття загальних ризиків,

- 58. Це частина прибутку, що залишається у розпорядженні

- 59. Розширення його матеріально-технічної бази Матеріального стимулювання

- 60. Захисну Оперативну Регулювальну Власний капітал комерційного банку виконує три основні функції

- 61. Кошти, передані на зберігання у фінансову установу

- 62. Види депозитів До запитання Строкові Ощадні

- 63. 4.Активні операції комерційних банків

- 64. Активні операції комерційних банків Це операції, пов’язані

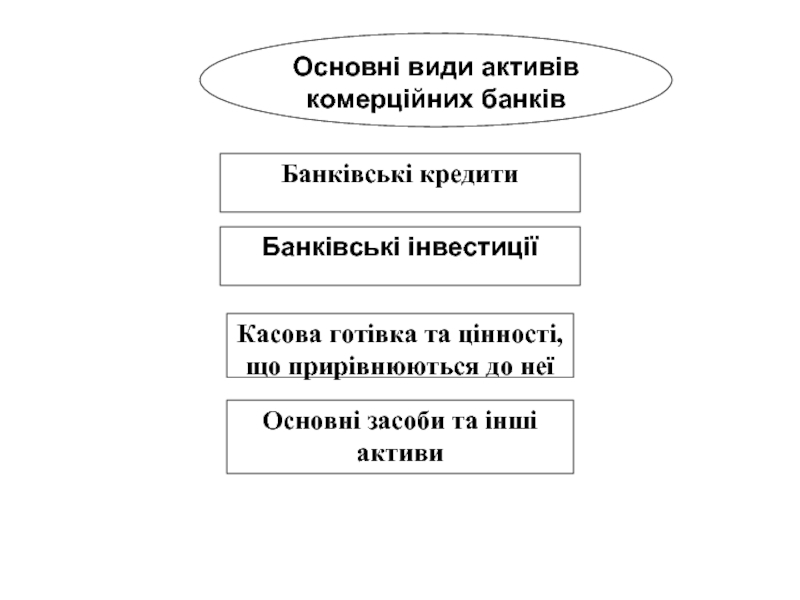

- 65. Банківські кредити Банківські інвестиції Касова готівка

- 66. Класифікація банківського кредиту

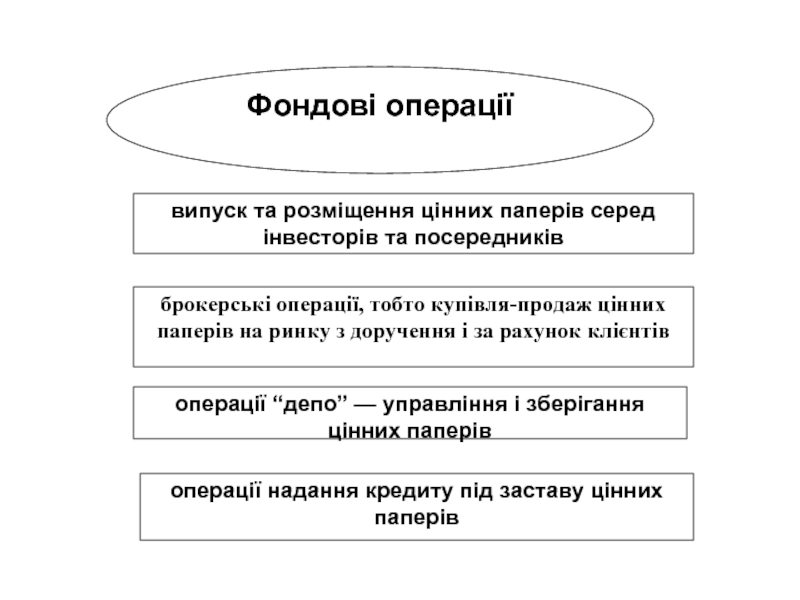

- 69. Фондові операції випуск та розміщення цінних паперів

- 70. 5. Комісійно-посередницькі банківські операції

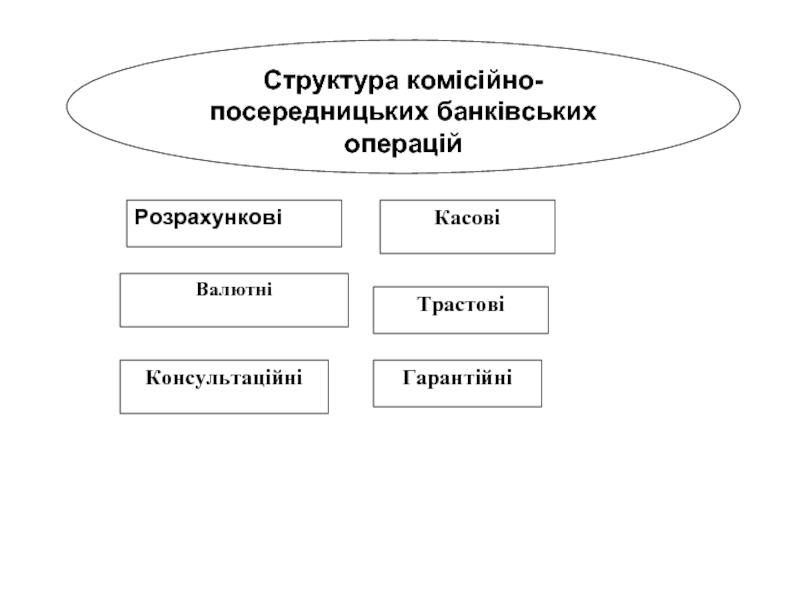

- 71. Структура комісійно-посередницьких банківських операцій Розрахункові Касові

- 72. Розрахункові операції Здійснення за дорученням клієнтів внутрішніх та міжнародних безготівкових розрахунків

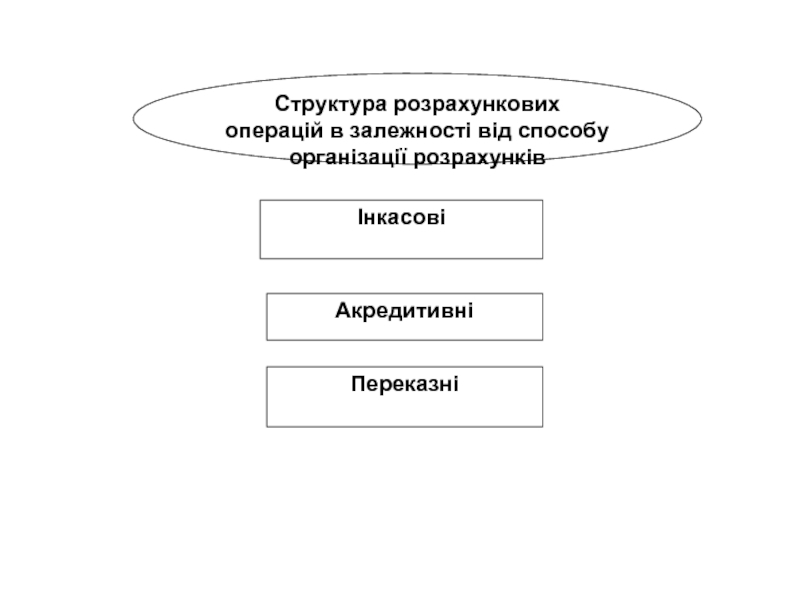

- 73. Структура розрахункових операцій в залежності від способу організації розрахунків Інкасові Акредитивні Переказні

- 74. Інкасові операції Комерційний банк з доручення свого

- 75. Акредитивні операції Доручення клієнта банку виплатити

- 76. Клієнт дає доручення своєму банкові переказати певну

- 77. Касові операції полягають у прийманні банками від

Слайд 2Лекція 1

Сутність та класифікація комерційних банків

Організаційна та функціональна структура комерційних банків

Структурні

Слайд 3Лекція 2

Банківські ресурси та особливості їх формування

Активні операції комерційних банків

Комісійно-посередницькі операції

Особливості регулювання банківської діяльності

Слайд 5Слово «банк» походить

від італійського слова «bаnca», що в перекладі означає

у французькій мові слово банк має спільне коріння із словом «bangue», тобто «скриня», місце, де щось зберігають.

Слайд 6Зародження діяльності банкірів

XII ст. - Італія - поява перших банкірів пояснюється

XIII ст. - банківська справа поширилася на Північну Європу.

Слайд 7Становлення банків

(середні віки)

На початку XV ст. виникли банки

XVI ст. з'явилися перші банкірські доми (Медичі в Італії).

Купецькі гільдії Амстердаму, Венеції, Генуї, Мілану створили спеціалізовані банки — «жиро-банки», які здійснювали безготівкові операції між купцями.

У середні віки банки виконували три функції: міняли гроші, приймали вклади на збереження та здійснювали розрахунки між своїми клієнтами.

Слайд 8Становлення банків в Україні

1781 p. — Російський Асигнаційний Банк відкрив свої

1839 р. — в Києві відкривається контора державного комерційного банку.

1864 р.— створений Херсонський земський банк, що діяв на підставі принципу взаємного кредитування під заставу земельної власності,

1871 р. — Харківський земельний банк, що видавав кредити під заставу землі.

Слайд 9Після Жовтневої революції

банківська справа була оголошена державною монополією

в 1921 р.

у період НЕПу з'являються і недержавні банки, які в результаті реформи 1930—1932 pp. були ліквідовані.

Єдиним розрахунковим центром став Державний банк СРСР. Крім того, існували також Промбанк, Сільгоспбанк, Торгбанк, Цекомбанк та Зовнішторгбанк.

У 1987 р. було проведено банківську реформу в результаті якої утворилося 6 банків: Держбанк СРСР, Агропромбанк, Промбудбанк, Житлосоцбанк, Ощадний банк СРСР, Зовнішньоекономічний банк СРСР, які виступали одночасно як органи управління та господарюючі суб'єкти.

Слайд 10Перша банківська директива ЄЕС

Директива №77/780 від 12 грудня 1977 року «Про

Стаття 1 Директиви визначає кредитну організацію як «підприємство, чий бізнес полягає в отриманні депозитів або інших належних поверненню грошових коштів від невизначеного кола осіб, та в наданні кредитів за свій рахунок».

Основною мстою першої Директиви стало встановлення подібної системи контролю та ліцензування кредитної діяльності в країнах-учасницях ЄЕС.

Слайд 11Друга банківська директива ЄЕС

прийнята 15 грудня 1989 p., мала своїм

єдина банківська ліцензія, заснована на принципі взаємного визнання;

принцип контролю органів банківського нагляду держави походження;

принцип формулювання мінімальних стандартів пруденційного регулювання.

Слайд 14Принципи Базельського комітету з питань банківського нагляду

1 - попередні умови ефективного

2-5 - ліцензування банківської діяльності та погодження змін у характері власності та характері участі банку в капіталі інших організацій

6-15 - ризики банківської діяльності та пруденційні норми

16-20 - методи поточного банківського нагляду

21 - вимоги щодо надання банками інформації

22 - можливості органів банківського нагляду щодо застосування заходів наглядового реагування

23-25 - організація нагляду за банками, які займаються міжнародним бізнесом

Слайд 15Базель 3

нові стандарти, що посилюють вимоги до капіталу банків з метою

На 100% відповідати третьому "Базелю" потрібно буде тільки наприкінці 2018 р.

Для виконання майбутніх вимог до глобального фінансового сектору за рівнем стійкості Basel III найбільшим фінансовим організаціям планети буде потрібно більше півтрильйона доларів.

Слайд 16КОМЕРЦІЙНІ БАНКИ

підприємства особливого типу, які організують та здійснюють рух позичкового капіталу

Слайд 17Відповідно до Закону «Про банки і банківську діяльність» банк

це юридична особа,

Слайд 18Стаття 334 Господарського кодексу України визначає банки як

фінансові установи, функціями яких

Слайд 19Призначення комерційних банків

постачають народне господарство додатковими ресурсами

сприяють нагромадженню капіталу

створюють механізм

сприяють прогресивному відтворенню структури народного господарства

Слайд 20Комерційним банкам забороняється

діяльність у сфері :

матеріального виробництва

торгівлі

страхування

Слайд 21Базові функції комерційних банків

мобілізація тимчасово вільних коштів

кредитування підприємств, держави і населення

здійснення

випуск кредитних грошей

Слайд 22Небазові функції комерційних банків

операції з купівлі і продажу іноземної валюти

фінансування зовнішньої

довірчі операції

консультаційні послуги

лізингові та факторингові операції

збереження фінансових і матеріальних цінностей

гарантійні операції

операції з цінними паперами

Слайд 23Комерційні банки функціонують згідно з певними принципами

Комерційний розрахунок:

Автономія

Самоуправління.

Спекулятивний інтерес.

Максимізація

Слайд 26За організаційно-правовою формою

недержавні акціонерні банки;

державні акціонерні банки;

кооперативні банки.

Слайд 27За походженням капіталу

акціонері товариства відкритого і закритого типів,

товариства з обмеженою відповідальністю

Слайд 30За походженням капіталу

з вітчизняним капіталом;

за участю іноземного капіталу;

зі 100-процентним

Слайд 31За видами операцій

Універсальні

здійснюють всі або майже всі види банківських операцій

Спеціалізовані

здійснюють лише

Слайд 32 В Україні банк набуває статусу спеціалізованого, якщо понад 50 відсотків його

— для інвестиційного банку — емісія та розміщення цінних паперів, що здійснюються за рахунок грошових коштів приватних інвесторів;

— для іпотечного банку — активи, розміщені під заставу землі чи нерухомого майна;

— для розрахункового (клірингового) банку —- активи, що розміщуються на клірингових рахунках.

Банк набуває статусу спеціалізованого ощадного банку в разі, якщо понад 50 відсотків його пасивів є вкладами фізичних осіб.

Слайд 34

За обсягами активів

група I: активи більше 21000 млн. грн.;

група II:

група III: активи більше 3000 млн. грн.;

група IV: активи менше 3000 млн. грн.

Слайд 39Організаційна структура комерційного банку

структура управління банку

структура функціональних підрозділів і служб банку

Слайд 40Найвищим органом управління банку є

збори його акціонерів (учасників), які скликаються щороку

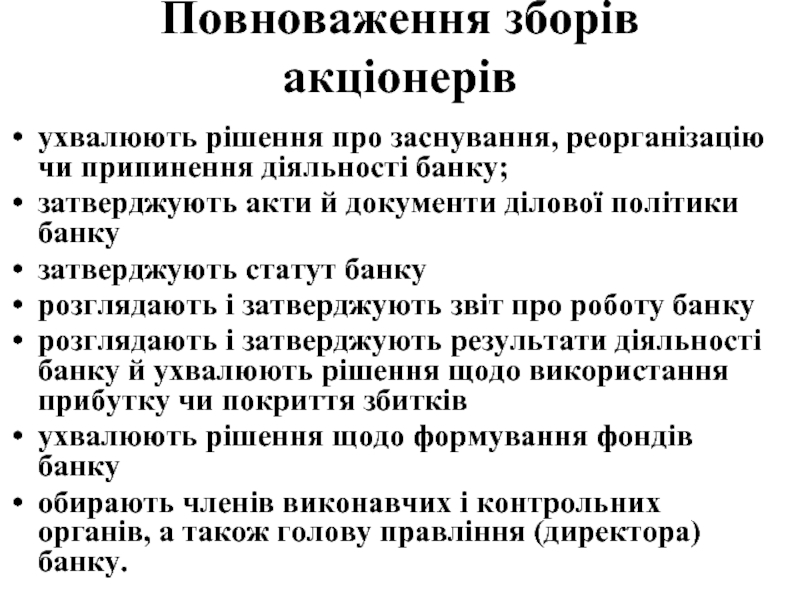

Слайд 41Повноваження зборів акціонерів

ухвалюють рішення про заснування, реорганізацію чи припинення діяльності

затверджують акти й документи ділової політики банку

затверджують статут банку

розглядають і затверджують звіт про роботу банку

розглядають і затверджують результати діяльності банку й ухвалюють рішення щодо використання прибутку чи покриття збитків

ухвалюють рішення щодо формування фондів банку

обирають членів виконавчих і контрольних органів, а також голову правління (директора) банку.

Слайд 42Для здійснення нагляду й контролю за роботою правління та ревізійного комітету

спостережну раду банку (на п'ять років)

Слайд 43ОРГАНІЗАЦІЙНА СТРУКТУРА БАНКУ

система передачі розпоряджень від вищих інстанцій до нижчестоящих

система

Слайд 46Типи відділів банку

виконують лінійні функції - безпосередньо зайняті виконанням операційної роботи,

виконують штабні функції - займаються обслуговуванням лінійних відділів, надають їм допомогу для підвищення ефективності їх діяльності.

Слайд 47Традиційна функціональна структура банку

будується на основі поопераційного поділу підрозділів.

Відмінними рисами такої

Слайд 49Рівні управління у дивізійній моделі

операційний рівень (більш низький), який у

рівень загального управління і розвитку (вищий) - HEAD офіс (головний офіс). Завданням HEAD офісу є загальне управління, розвиток, аналіз, маркетинг і управління фінансами.

Слайд 51

банківські об'єднання.

Банки мають право створювати банківські об'єднання таких типів: банківська корпорація,

Банківське об'єднання створюється за попередньою згодою Національного банку України та підлягає державній реєстрації шляхом внесення відповідного запису до Державного реєстру банків.

Банк може бути учасником лише одного банківського об'єднання. Учасники банківського об'єднання перед своєю власною назвою вказують назву банківського об'єднання. Закон закріплює право банків на вихід з банківського об'єднання із збереженням взаємних зобов'язань та дотриманням умов укладених договорів з іншими суб'єктами господарювання.

Банківська корпорація — це юридична особа (банк), засновниками та акціонерами якої можуть бути виключно банки, що створюються з метою концентрації капіталів банків — учасників корпорації, підвищення їх загальної ліквідності та платоспроможності, а також забезпечення координації та нагляду за їхньою діяльністю.

Банківська холдингова група — це банківське об'єднання, до складу якого входять виключно материнський банк та дочірні банки. Материнському банку банківської холдингової групи має належати не менше ніж 50 відсотків акціонерного (пайового) капіталу або голосів кожного з інших учасників групи, які є його дочірніми банками.

Фінансова холдингова група — це фінансова установа, що складається переважно або виключно з установ, які надають фінансові послуги, при чому серед них має бути щонайменше один банк, і материнська компанія має бути фінансовою установою. Материнській компанії має належати більше ніж 50 відсотків акціонерного (пайового) капіталу кожного з учасників фінансової холдингової групи.

З метою захисту та представлення інтересів своїх членів, розвитку міжрегіональних та міжнародних зв'язків, забезпечення наукового та інформаційного обміну та професійних інтересів, розробки рекомендацій щодо банківської діяльності банки мають право створювати неприбуткові спілки чи асоціації. Банківські спілки та асоціації не мають права займатися банківською чи підприсмницькою діяльністю і не можугь бути створені з метою отримання прибутку.

Слайд 52Банківські ресурси

Це сукупність коштів, що знаходяться в розпорядженні банків і використовуються

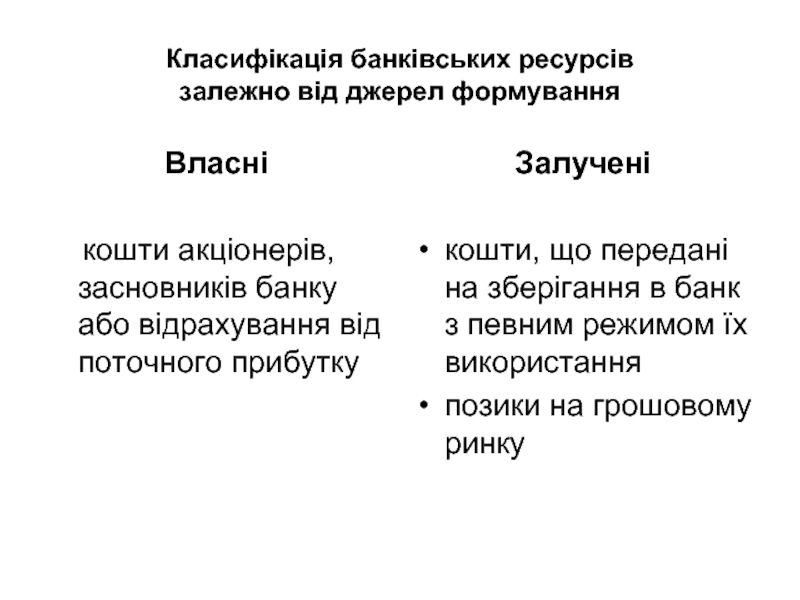

Слайд 53Класифікація банківських ресурсів

залежно від джерел формування

Власні

кошти акціонерів, засновників

Залучені

кошти, що передані на зберігання в банк з певним режимом їх використання

позики на грошовому ринку

Слайд 55Статутний фонд

Формується за рахунок пайових внесків власників банку (якщо це

Слайд 56Утворюється за рахунок щорічних відрахувань з прибутку, розмір яких визначається загальними

Резервний фонд

Слайд 57Призначення резервного фонду

Покриття загальних ризиків, що випливають із основної діяльності банку

Для виплати дивідендів і процентів за браком поточного банківського прибутку

Використовується для покриття тільки непередбачених витрат

Слайд 58Це частина прибутку, що залишається у розпорядженні банку після сплати податків,

Нерозподілений прибуток

Слайд 59Розширення його матеріально-технічної бази

Матеріального стимулювання персоналу

Вирішення соціальних питань

З коштів нерозподіленого прибутку

Слайд 61Кошти, передані на зберігання у фінансову установу з відповідним режимом їх

Депозити

Слайд 64Активні операції комерційних банків

Це операції, пов’язані з розміщенням мобілізованих ресурсів з

Слайд 65Банківські кредити

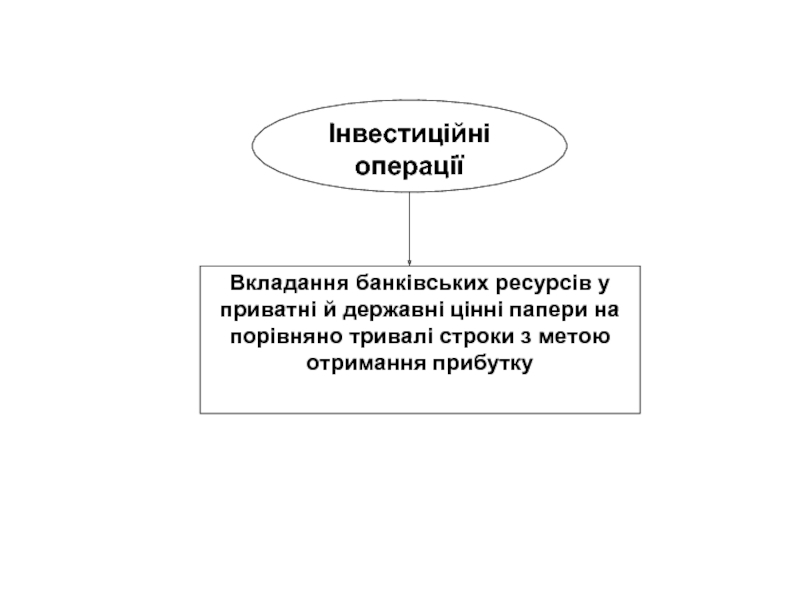

Банківські інвестиції

Касова готівка та цінності, що прирівнюються до неї

Основні засоби

Основні види активів комерційних банків

Слайд 69Фондові операції

випуск та розміщення цінних паперів серед інвесторів та посередників

брокерські операції,

операції “депо” — управління і зберігання цінних паперів

операції надання кредиту під заставу цінних паперів

Слайд 71Структура комісійно-посередницьких банківських операцій

Розрахункові

Касові

Валютні

Трастові

Консультаційні

Гарантійні

Слайд 72Розрахункові операції

Здійснення за дорученням клієнтів внутрішніх та міжнародних безготівкових розрахунків

Слайд 73Структура розрахункових операцій в залежності від способу організації розрахунків

Інкасові

Акредитивні

Переказні

Слайд 74Інкасові операції

Комерційний банк з доручення свого клієнта і на підставі отриманих

Слайд 75Акредитивні операції

Доручення клієнта банку виплатити певну суму коштів третій особі за

Слайд 76Клієнт дає доручення своєму банкові переказати певну суму коштів в інше

Переказні операції