- Главная

- Разное

- Дизайн

- Бизнес и предпринимательство

- Аналитика

- Образование

- Развлечения

- Красота и здоровье

- Финансы

- Государство

- Путешествия

- Спорт

- Недвижимость

- Армия

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Стабилизационная политика в открытой экономике презентация

Содержание

- 1. Стабилизационная политика в открытой экономике

- 2. Стабилизационная политика в открытой экономике представляет

- 3. Различают два типа открытой экономики: малую открытую

- 4. Макроэкономическая политика в открытой экономике представляет собой

- 5. Эффективность этих видов стабилизационной политики в открытой

- 6. Отсутствие мобильности капитала. Отсутствие мобильности означает,

- 7. Отсутствие мобильности капитала Фиксированный валютный курс Режим

- 8. Фискальная политика при фиксированном валютном курсе в

- 9. Монетарная политика при фиксированном валютном курсе в

- 10. Плавающий валютный курс. Если курс валюты гибкий,

- 11. Плавающий валютный курс. Фискальная политика Стимулирующая

- 12. Плавающий валютный курс. Монетарная политика Монетарный импульс

- 13. Низкая мобильность капитала При

- 14. Низкая мобильность капитала + Фиксированный валютный курс.

- 15. Низкая мобильность капитала + Фиксированный валютный курс.

- 16. Низкая мобильность капитала+ Плавающий валютный курс Фискальная

- 17. Низкая мобильность капитала+ Плавающий валютный курс Монетарная

- 18. Высокая мобильность капитала При высокой

- 19. Высокая мобильность капитала + Фиксированный валютный курс

- 20. Высокая мобильность капитала + Фиксированный валютный курс

- 21. Таким образом, при режиме фиксированных валютных курсов

- 22. Высокая мобильность капитала + Плавающий валютный курс

- 23. Высокая мобильность капитала + Плавающий валютный курс

- 24. Модель Манделла-Флеминга Поскольку анализ воздействия и оценка

- 25. Основные предпосылки модели Манделла-Флеминга 1. Это

- 26. 4. В основе модели лежит принцип паритета

- 27.

- 28.

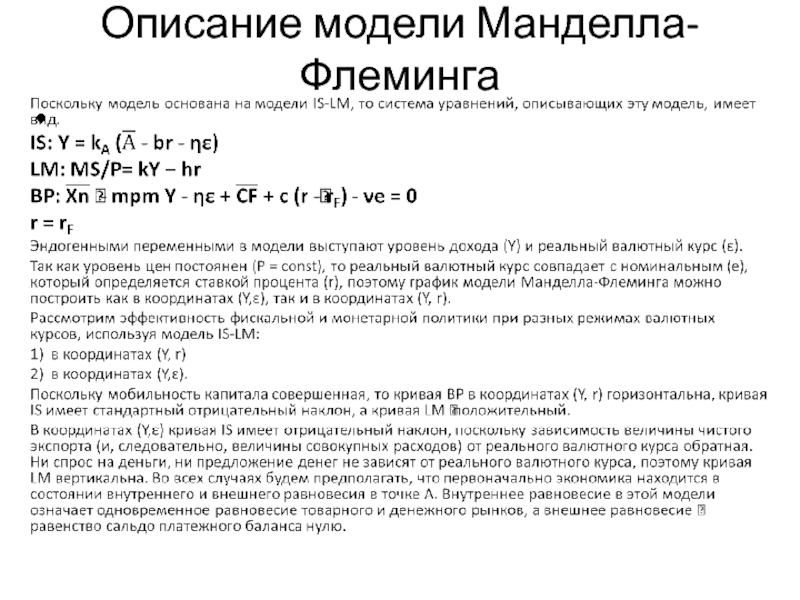

- 29. Описание модели Манделла-Флеминга

- 30. Фиксированный валютный курс Фискальная политика Рост

- 31. Фиксированный валютный курс Монетарная политика При

- 32. Плавающий валютный курс Фискальная политика. При режиме

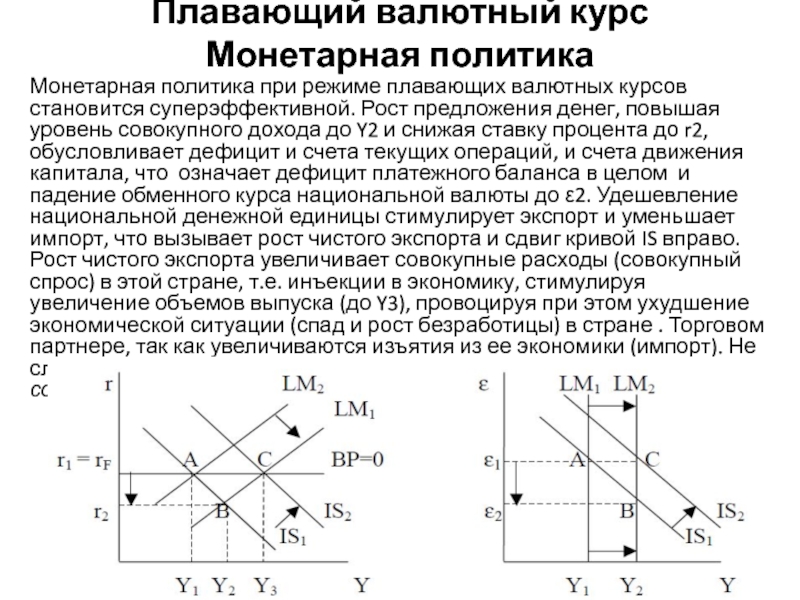

- 33. Плавающий валютный курс Монетарная политика Монетарная

- 34. Из модели IS-LM-ВР следует, что при

- 35. Двойное (внутреннее и внешнее) равновесие Рассмотрим

- 36. Все возможные неравновесные состояния представлены на рисунке.

- 37. Двойное равновесие в краткосрочном периоде Фиксированный валютный

- 38. Двойное равновесие в краткосрочном периоде Плавающий валютный

Слайд 2 Стабилизационная политика в открытой экономике представляет собой политику правительства (набор

мер государственного воздействия на экономику), направленную на (целью которой является ) обеспечение двойного равновесия – внутреннего (определяемого, как правило, как обеспечение совокупного выпуска на уровне полной занятости ресурсов, т.е. на уровне потенциального ВВП) и внешнего (понимаемого как обеспечение равновесия платежного баланса). Видами стабилизационной политики являются фискальная, монетарная, внешнеторговая и валютная.

Слайд 3Различают два типа открытой экономики: малую открытую экономику и большую открытую

экономику.

Под малой открытой экономикой понимается экономика страны, на которую оказывают большое влияние экономики других стран, но которая практически не оказывает влияния на экономическое развитие других стран. При этом величину ставки процента данной страны ( R) определяет величина мировой ставки процента (R*), на которую изменение внутренней ставки процента не влияет (независимо от объема финансовых операций данной страны на мировых финансовых рынках). Разница между мировой ставкой процента и внутренней ставкой процента (дифференциал ставок – interest rate differential) является единственным фактором, определяющим направление движения капитала.

Большая открытая экономика – это экономика, которая оказывает существенное влияние на развитие экономик других стран, определяя уровень мировой ставки процента и обеспечивая значительную долю международных торговых и финансовых операций.

Под малой открытой экономикой понимается экономика страны, на которую оказывают большое влияние экономики других стран, но которая практически не оказывает влияния на экономическое развитие других стран. При этом величину ставки процента данной страны ( R) определяет величина мировой ставки процента (R*), на которую изменение внутренней ставки процента не влияет (независимо от объема финансовых операций данной страны на мировых финансовых рынках). Разница между мировой ставкой процента и внутренней ставкой процента (дифференциал ставок – interest rate differential) является единственным фактором, определяющим направление движения капитала.

Большая открытая экономика – это экономика, которая оказывает существенное влияние на развитие экономик других стран, определяя уровень мировой ставки процента и обеспечивая значительную долю международных торговых и финансовых операций.

Слайд 4Макроэкономическая политика в открытой экономике представляет собой меры государственного воздействия на

экономику, целью которой является обеспечение двойного равновесия внутреннего и внешнего.

Внутреннее равновесие означает, что экономика находится в состоянии долгосрочного равновесия – на уровне полной занятости ресурсов, т.е. потенциальном объеме выпуска (Y = Y*).

Внешнее равновесие это равновесие платежного баланса, т.е. равенство сальдо платежного баланса нулю (ВР = 0). Видами стабилизационной политики в открытой экономике выступают фискальная, монетарная, внешнеторговая и валютная.

Внутреннее равновесие означает, что экономика находится в состоянии долгосрочного равновесия – на уровне полной занятости ресурсов, т.е. потенциальном объеме выпуска (Y = Y*).

Внешнее равновесие это равновесие платежного баланса, т.е. равенство сальдо платежного баланса нулю (ВР = 0). Видами стабилизационной политики в открытой экономике выступают фискальная, монетарная, внешнеторговая и валютная.

Слайд 5Эффективность этих видов стабилизационной политики в открытой экономике определяется двумя факторами:

•

степенью международной мобильности капитала;

• режимом валютных курсов.

Различают четыре вида мобильности капитала:

- отсутствие мобильности;

- низкую мобильность;

- высокую мобильность;

- совершенную мобильность;

и два режима валютных курсов:

- режим фиксированного валютного курса;

- режим плавающего валютного курса.

• режимом валютных курсов.

Различают четыре вида мобильности капитала:

- отсутствие мобильности;

- низкую мобильность;

- высокую мобильность;

- совершенную мобильность;

и два режима валютных курсов:

- режим фиксированного валютного курса;

- режим плавающего валютного курса.

Слайд 6 Отсутствие мобильности капитала.

Отсутствие мобильности означает, что потоки капитала абсолютно нечувствительны

к изменению ставки процента (коэффициент с = 0), поэтому кривая потоков капитала и соответственно кривая ВР вертикальны. При отсутствии движения капитала главным счетом в платежном балансе становится счет текущих операций.

Воздействие на состояние этого счета, т.е. на чистый экспорт оказывает:

• изменение уровня внутреннего дохода Y, поскольку это влияет на объем импорта;

• изменение реального валютного курса ε, определяемого изменением номинального валютного курса е и изменением уровня цен в данной стране Р и уровня цен в других странах РF, что ведет к изменению и экспорта, и импорта.

Изменение ставки процента при отсутствии мобильности капитала не

оказывает влияния на международные операции и имеет значение только для трансакций внутри страны

Воздействие на состояние этого счета, т.е. на чистый экспорт оказывает:

• изменение уровня внутреннего дохода Y, поскольку это влияет на объем импорта;

• изменение реального валютного курса ε, определяемого изменением номинального валютного курса е и изменением уровня цен в данной стране Р и уровня цен в других странах РF, что ведет к изменению и экспорта, и импорта.

Изменение ставки процента при отсутствии мобильности капитала не

оказывает влияния на международные операции и имеет значение только для трансакций внутри страны

Слайд 7Отсутствие мобильности капитала

Фиксированный валютный курс

Режим фиксированных валютных курсов предполагает интервенции центрального

банка, заключающиеся в операциях с официальными (валютными) резервами, что приводит к изменению предложения денег.

Если вследствие роста спроса на национальную валюту ее курс повышается, центральный банк должен увеличить предложение денег. Он обменивает национальную валюту на иностранную. В результате национальной валюты в обращении становится больше, а резервы иностранной валюты в центральном банке растут. Официальные резервы являются частью общего предложения денег (второй частью выступает количество денег в обращении, которое необходимо для обеспечения сделок по покупке товаров и услуг, произведенных внутри страны, и которое называется внутренним кредитом).

Если центральный банк не проводит стерилизации, то рост официальных резервов (резервов иностранной валюты) означает увеличение общего предложения денег. Валютный курс возвращается к своему первоначальному, т.е. фиксированному уровню.

Если курс национальной валюты падает, центральный банк должен сократить предложение национальной валюты. Выдавая иностранную валюту ( на которую повысился спрос) в обмен на национальную (на которую спрос снизился), центральный банк сокращает резервы иностранной валюты и уменьшает количество национальной валюты в обращении. Сокращение предложения денег происходит до тех пор, пока валютный курс не повысится настолько, что вернется к своему первоначальному фиксированному уровню.

Если вследствие роста спроса на национальную валюту ее курс повышается, центральный банк должен увеличить предложение денег. Он обменивает национальную валюту на иностранную. В результате национальной валюты в обращении становится больше, а резервы иностранной валюты в центральном банке растут. Официальные резервы являются частью общего предложения денег (второй частью выступает количество денег в обращении, которое необходимо для обеспечения сделок по покупке товаров и услуг, произведенных внутри страны, и которое называется внутренним кредитом).

Если центральный банк не проводит стерилизации, то рост официальных резервов (резервов иностранной валюты) означает увеличение общего предложения денег. Валютный курс возвращается к своему первоначальному, т.е. фиксированному уровню.

Если курс национальной валюты падает, центральный банк должен сократить предложение национальной валюты. Выдавая иностранную валюту ( на которую повысился спрос) в обмен на национальную (на которую спрос снизился), центральный банк сокращает резервы иностранной валюты и уменьшает количество национальной валюты в обращении. Сокращение предложения денег происходит до тех пор, пока валютный курс не повысится настолько, что вернется к своему первоначальному фиксированному уровню.

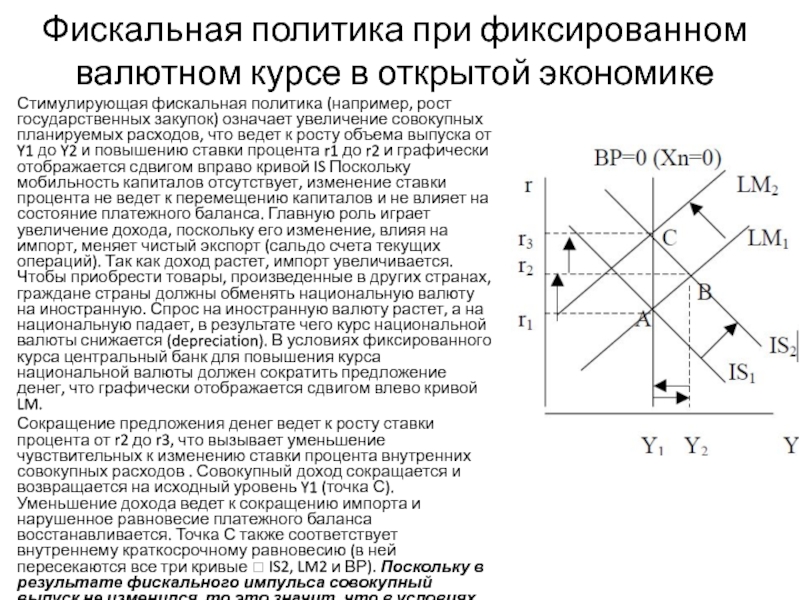

Слайд 8Фискальная политика при фиксированном валютном курсе в открытой экономике

Стимулирующая фискальная политика

(например, рост государственных закупок) означает увеличение совокупных планируемых расходов, что ведет к росту объема выпуска от Y1 до Y2 и повышению ставки процента r1 до r2 и графически отображается сдвигом вправо кривой IS Поскольку мобильность капиталов отсутствует, изменение ставки процента не ведет к перемещению капиталов и не влияет на состояние платежного баланса. Главную роль играет увеличение дохода, поскольку его изменение, влияя на импорт, меняет чистый экспорт (сальдо счета текущих операций). Так как доход растет, импорт увеличивается. Чтобы приобрести товары, произведенные в других странах, граждане страны должны обменять национальную валюту на иностранную. Спрос на иностранную валюту растет, а на национальную падает, в результате чего курс национальной валюты снижается (depreciation). В условиях фиксированного курса центральный банк для повышения курса национальной валюты должен сократить предложение денег, что графически отображается сдвигом влево кривой LM.

Сокращение предложения денег ведет к росту ставки процента от r2 до r3, что вызывает уменьшение чувствительных к изменению ставки процента внутренних совокупных расходов . Совокупный доход сокращается и возвращается на исходный уровень Y1 (точка С). Уменьшение дохода ведет к сокращению импорта и нарушенное равновесие платежного баланса восстанавливается. Точка С также соответствует внутреннему краткосрочному равновесию (в ней пересекаются все три кривые IS2, LM2 и ВР). Поскольку в результате фискального импульса совокупный выпуск не изменился, то это значит, что в условиях фиксированного курса при отсутствии мобильности капитала фискальная политика оказывается неэффективной.

Сокращение предложения денег ведет к росту ставки процента от r2 до r3, что вызывает уменьшение чувствительных к изменению ставки процента внутренних совокупных расходов . Совокупный доход сокращается и возвращается на исходный уровень Y1 (точка С). Уменьшение дохода ведет к сокращению импорта и нарушенное равновесие платежного баланса восстанавливается. Точка С также соответствует внутреннему краткосрочному равновесию (в ней пересекаются все три кривые IS2, LM2 и ВР). Поскольку в результате фискального импульса совокупный выпуск не изменился, то это значит, что в условиях фиксированного курса при отсутствии мобильности капитала фискальная политика оказывается неэффективной.

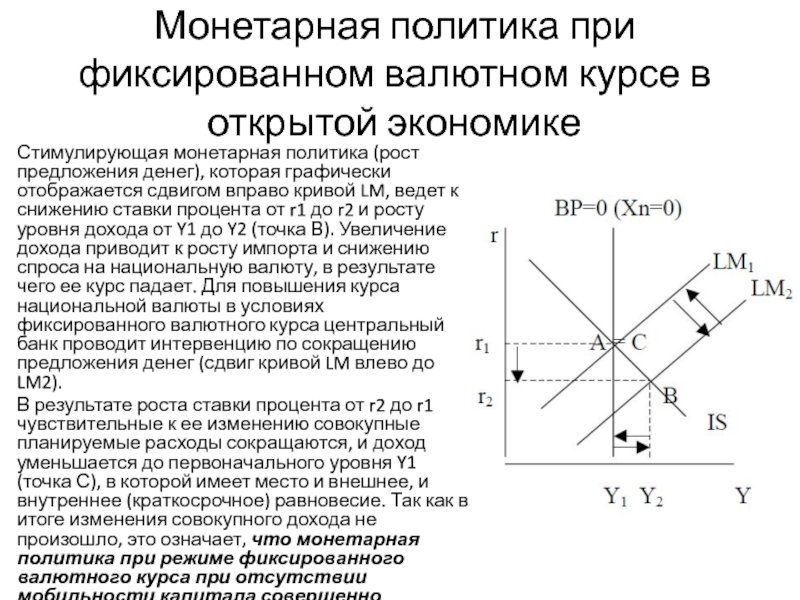

Слайд 9Монетарная политика при фиксированном валютном курсе в открытой экономике

Стимулирующая монетарная политика

(рост предложения денег), которая графически отображается сдвигом вправо кривой LM, ведет к снижению ставки процента от r1 до r2 и росту уровня дохода от Y1 до Y2 (точка В). Увеличение дохода приводит к росту импорта и снижению спроса на национальную валюту, в результате чего ее курс падает. Для повышения курса национальной валюты в условиях фиксированного валютного курса центральный банк проводит интервенцию по сокращению предложения денег (сдвиг кривой LM влево до LM2).

В результате роста ставки процента от r2 до r1 чувствительные к ее изменению совокупные планируемые расходы сокращаются, и доход уменьшается до первоначального уровня Y1 (точка С), в которой имеет место и внешнее, и внутреннее (краткосрочное) равновесие. Так как в итоге изменения совокупного дохода не произошло, это означает, что монетарная политика при режиме фиксированного валютного курса при отсутствии мобильности капитала совершенно неэффективна.

В результате роста ставки процента от r2 до r1 чувствительные к ее изменению совокупные планируемые расходы сокращаются, и доход уменьшается до первоначального уровня Y1 (точка С), в которой имеет место и внешнее, и внутреннее (краткосрочное) равновесие. Так как в итоге изменения совокупного дохода не произошло, это означает, что монетарная политика при режиме фиксированного валютного курса при отсутствии мобильности капитала совершенно неэффективна.

Слайд 10Плавающий валютный курс.

Если курс валюты гибкий, то центральный банк не проводит

интервенций на валютном рынке. В этом случае, если курс национальной валюты снижается, товары данной страны становятся относительно более дешевыми для иностранцев, и они предъявляют на них больший спрос, а импортные товары становятся для граждан данной страны относительно более дорогими. В результате экспорт страны растет, а импорт сокращается, что увеличивает чистый экспорт.

Чистый экспорт является частью совокупных расходов, изменение которых графически отображается сдвигом кривой IS. Рост чистого экспорта ведет к росту совокупного дохода и неравновесию платежного баланса. Чтобы при новом уровне дохода сальдо платежного баланса было равно 0, кривая платежного баланса ВР должна сдвинуться вправо.

Повышение валютного курса национальной денежной единицы вызывает сокращение чистого экспорта (сдвиг кривой IS влево), поэтому уменьшение совокупного дохода. Равновесие платежного баланса нарушается (при новой величине совокупного дохода сальдо платежного баланса, т.е. чистый экспорт уже не равен 0). Чтобы внешнее равновесие восстановилось, кривая ВР должна сдвинуться влево.

Чистый экспорт является частью совокупных расходов, изменение которых графически отображается сдвигом кривой IS. Рост чистого экспорта ведет к росту совокупного дохода и неравновесию платежного баланса. Чтобы при новом уровне дохода сальдо платежного баланса было равно 0, кривая платежного баланса ВР должна сдвинуться вправо.

Повышение валютного курса национальной денежной единицы вызывает сокращение чистого экспорта (сдвиг кривой IS влево), поэтому уменьшение совокупного дохода. Равновесие платежного баланса нарушается (при новой величине совокупного дохода сальдо платежного баланса, т.е. чистый экспорт уже не равен 0). Чтобы внешнее равновесие восстановилось, кривая ВР должна сдвинуться влево.

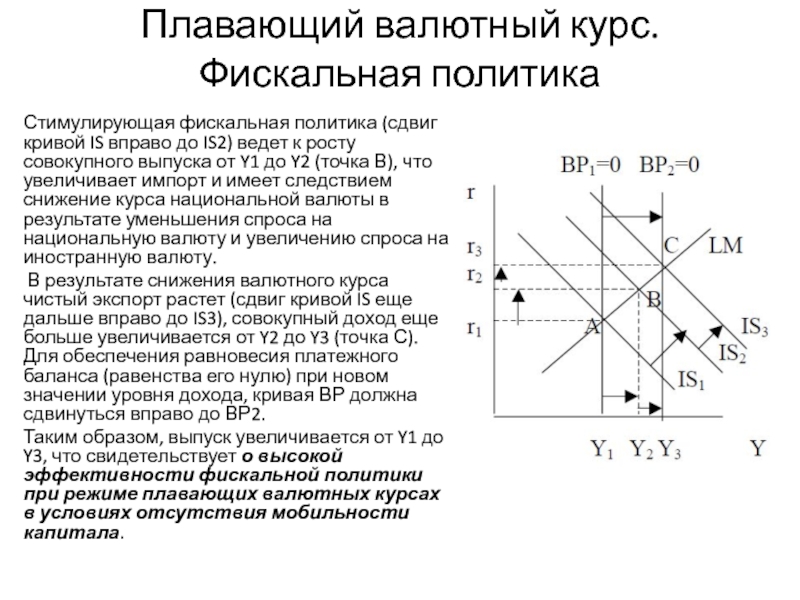

Слайд 11Плавающий валютный курс.

Фискальная политика

Стимулирующая фискальная политика (сдвиг кривой IS вправо до

IS2) ведет к росту совокупного выпуска от Y1 до Y2 (точка В), что увеличивает импорт и имеет следствием снижение курса национальной валюты в результате уменьшения спроса на национальную валюту и увеличению спроса на иностранную валюту.

В результате снижения валютного курса чистый экспорт растет (сдвиг кривой IS еще дальше вправо до IS3), совокупный доход еще больше увеличивается от Y2 до Y3 (точка С). Для обеспечения равновесия платежного баланса (равенства его нулю) при новом значении уровня дохода, кривая ВР должна сдвинуться вправо до ВР2.

Таким образом, выпуск увеличивается от Y1 до Y3, что свидетельствует о высокой эффективности фискальной политики при режиме плавающих валютных курсах в условиях отсутствия мобильности капитала.

В результате снижения валютного курса чистый экспорт растет (сдвиг кривой IS еще дальше вправо до IS3), совокупный доход еще больше увеличивается от Y2 до Y3 (точка С). Для обеспечения равновесия платежного баланса (равенства его нулю) при новом значении уровня дохода, кривая ВР должна сдвинуться вправо до ВР2.

Таким образом, выпуск увеличивается от Y1 до Y3, что свидетельствует о высокой эффективности фискальной политики при режиме плавающих валютных курсах в условиях отсутствия мобильности капитала.

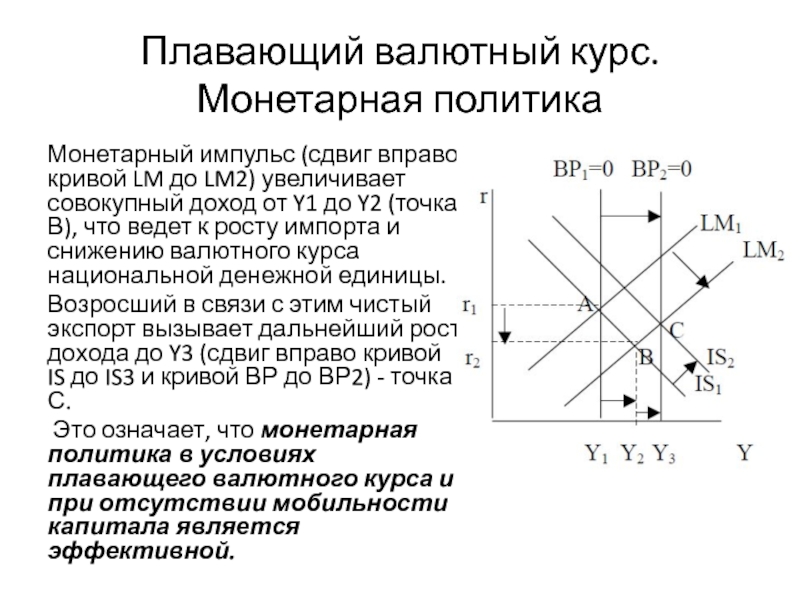

Слайд 12Плавающий валютный курс.

Монетарная политика

Монетарный импульс (сдвиг вправо кривой LM до LM2)

увеличивает совокупный доход от Y1 до Y2 (точка В), что ведет к росту импорта и снижению валютного курса национальной денежной единицы.

Возросший в связи с этим чистый экспорт вызывает дальнейший рост дохода до Y3 (сдвиг вправо кривой IS до IS3 и кривой ВР до ВР2) - точка С.

Это означает, что монетарная политика в условиях плавающего валютного курса и при отсутствии мобильности капитала является эффективной.

Возросший в связи с этим чистый экспорт вызывает дальнейший рост дохода до Y3 (сдвиг вправо кривой IS до IS3 и кривой ВР до ВР2) - точка С.

Это означает, что монетарная политика в условиях плавающего валютного курса и при отсутствии мобильности капитала является эффективной.

Слайд 13 Низкая мобильность капитала

При низкой степени мобильности капитала кривая ВР

очень крутая, так как чувствительность изменения потоков капитала к изменению дифференциала процентных ставок низкая (коэффициент с мал). Наклон кривой ВР больше, чем наклон кривой LM.

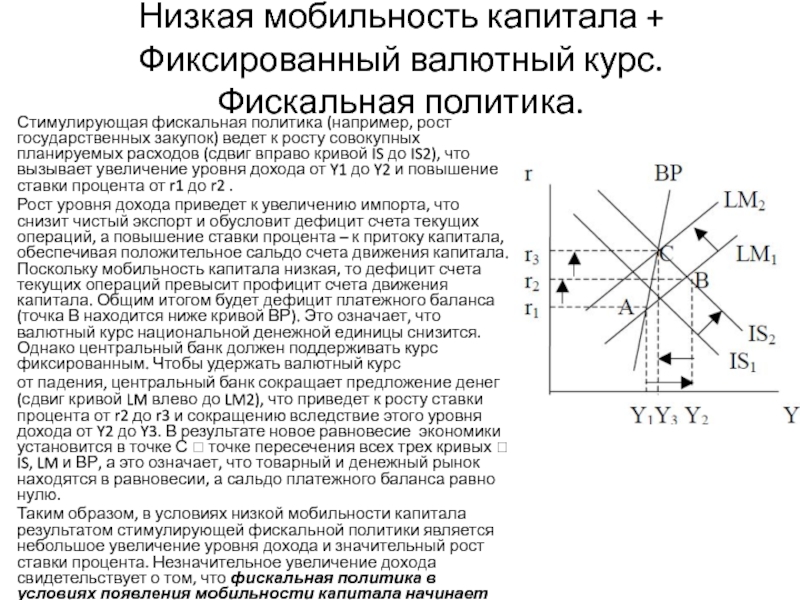

Слайд 14Низкая мобильность капитала + Фиксированный валютный курс.

Фискальная политика.

Стимулирующая фискальная политика (например,

рост государственных закупок) ведет к росту совокупных планируемых расходов (сдвиг вправо кривой IS до IS2), что вызывает увеличение уровня дохода от Y1 до Y2 и повышение ставки процента от r1 до r2 .

Рост уровня дохода приведет к увеличению импорта, что снизит чистый экспорт и обусловит дефицит счета текущих операций, а повышение ставки процента – к притоку капитала, обеспечивая положительное сальдо счета движения капитала. Поскольку мобильность капитала низкая, то дефицит счета текущих операций превысит профицит счета движения капитала. Общим итогом будет дефицит платежного баланса (точка В находится ниже кривой ВР). Это означает, что валютный курс национальной денежной единицы снизится. Однако центральный банк должен поддерживать курс фиксированным. Чтобы удержать валютный курс

от падения, центральный банк сокращает предложение денег (сдвиг кривой LM влево до LM2), что приведет к росту ставки процента от r2 до r3 и сокращению вследствие этого уровня дохода от Y2 до Y3. В результате новое равновесие экономики установится в точке С точке пересечения всех трех кривых IS, LM и ВР, а это означает, что товарный и денежный рынок находятся в равновесии, а сальдо платежного баланса равно нулю.

Таким образом, в условиях низкой мобильности капитала результатом стимулирующей фискальной политики является небольшое увеличение уровня дохода и значительный рост ставки процента. Незначительное увеличение дохода свидетельствует о том, что фискальная политика в условиях появления мобильности капитала начинает становиться эффективной, однако ее эффективность невелика.

Рост уровня дохода приведет к увеличению импорта, что снизит чистый экспорт и обусловит дефицит счета текущих операций, а повышение ставки процента – к притоку капитала, обеспечивая положительное сальдо счета движения капитала. Поскольку мобильность капитала низкая, то дефицит счета текущих операций превысит профицит счета движения капитала. Общим итогом будет дефицит платежного баланса (точка В находится ниже кривой ВР). Это означает, что валютный курс национальной денежной единицы снизится. Однако центральный банк должен поддерживать курс фиксированным. Чтобы удержать валютный курс

от падения, центральный банк сокращает предложение денег (сдвиг кривой LM влево до LM2), что приведет к росту ставки процента от r2 до r3 и сокращению вследствие этого уровня дохода от Y2 до Y3. В результате новое равновесие экономики установится в точке С точке пересечения всех трех кривых IS, LM и ВР, а это означает, что товарный и денежный рынок находятся в равновесии, а сальдо платежного баланса равно нулю.

Таким образом, в условиях низкой мобильности капитала результатом стимулирующей фискальной политики является небольшое увеличение уровня дохода и значительный рост ставки процента. Незначительное увеличение дохода свидетельствует о том, что фискальная политика в условиях появления мобильности капитала начинает становиться эффективной, однако ее эффективность невелика.

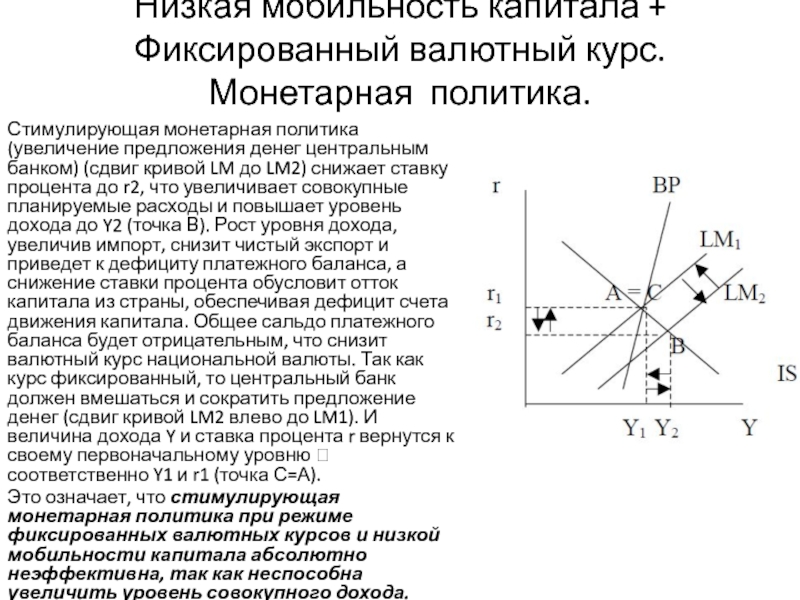

Слайд 15Низкая мобильность капитала + Фиксированный валютный курс.

Монетарная политика.

Стимулирующая монетарная политика (увеличение

предложения денег центральным банком) (сдвиг кривой LM до LM2) снижает ставку процента до r2, что увеличивает совокупные планируемые расходы и повышает уровень дохода до Y2 (точка В). Рост уровня дохода, увеличив импорт, снизит чистый экспорт и приведет к дефициту платежного баланса, а снижение ставки процента обусловит отток капитала из страны, обеспечивая дефицит счета движения капитала. Общее сальдо платежного баланса будет отрицательным, что снизит валютный курс национальной валюты. Так как курс фиксированный, то центральный банк должен вмешаться и сократить предложение денег (сдвиг кривой LM2 влево до LM1). И величина дохода Y и ставка процента r вернутся к своему первоначальному уровню соответственно Y1 и r1 (точка С=А).

Это означает, что стимулирующая монетарная политика при режиме фиксированных валютных курсов и низкой мобильности капитала абсолютно неэффективна, так как неспособна увеличить уровень совокупного дохода.

Это означает, что стимулирующая монетарная политика при режиме фиксированных валютных курсов и низкой мобильности капитала абсолютно неэффективна, так как неспособна увеличить уровень совокупного дохода.

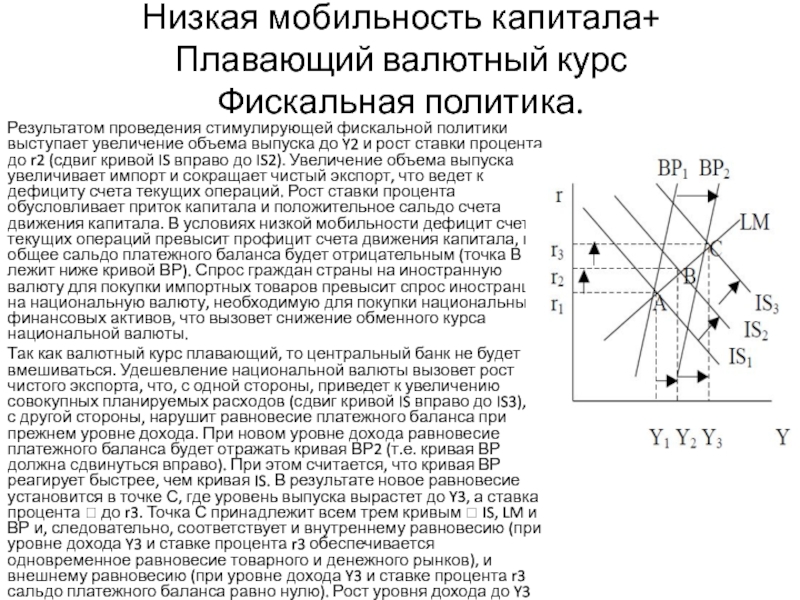

Слайд 16Низкая мобильность капитала+ Плавающий валютный курс

Фискальная политика.

Результатом проведения стимулирующей фискальной политики

выступает увеличение объема выпуска до Y2 и рост ставки процента до r2 (сдвиг кривой IS вправо до IS2). Увеличение объема выпуска увеличивает импорт и сокращает чистый экспорт, что ведет к дефициту счета текущих операций. Рост ставки процента обусловливает приток капитала и положительное сальдо счета движения капитала. В условиях низкой мобильности дефицит счета текущих операций превысит профицит счета движения капитала, и общее сальдо платежного баланса будет отрицательным (точка В лежит ниже кривой ВР). Спрос граждан страны на иностранную валюту для покупки импортных товаров превысит спрос иностранцев на национальную валюту, необходимую для покупки национальных финансовых активов, что вызовет снижение обменного курса национальной валюты.

Так как валютный курс плавающий, то центральный банк не будет вмешиваться. Удешевление национальной валюты вызовет рост чистого экспорта, что, с одной стороны, приведет к увеличению совокупных планируемых расходов (сдвиг кривой IS вправо до IS3), а с другой стороны, нарушит равновесие платежного баланса при прежнем уровне дохода. При новом уровне дохода равновесие платежного баланса будет отражать кривая ВР2 (т.е. кривая ВР должна сдвинуться вправо). При этом считается, что кривая ВР реагирует быстрее, чем кривая IS. В результате новое равновесие установится в точке С, где уровень выпуска вырастет до Y3, а ставка процента до r3. Точка С принадлежит всем трем кривым IS, LM и ВР и, следовательно, соответствует и внутреннему равновесию (при уровне дохода Y3 и ставке процента r3 обеспечивается одновременное равновесие товарного и денежного рынков), и внешнему равновесию (при уровне дохода Y3 и ставке процента r3 сальдо платежного баланса равно нулю). Рост уровня дохода до Y3 означает достаточно высокую эффективность фискальной политики при режиме плавающих курсов в условиях низкой мобильности капитала.

Так как валютный курс плавающий, то центральный банк не будет вмешиваться. Удешевление национальной валюты вызовет рост чистого экспорта, что, с одной стороны, приведет к увеличению совокупных планируемых расходов (сдвиг кривой IS вправо до IS3), а с другой стороны, нарушит равновесие платежного баланса при прежнем уровне дохода. При новом уровне дохода равновесие платежного баланса будет отражать кривая ВР2 (т.е. кривая ВР должна сдвинуться вправо). При этом считается, что кривая ВР реагирует быстрее, чем кривая IS. В результате новое равновесие установится в точке С, где уровень выпуска вырастет до Y3, а ставка процента до r3. Точка С принадлежит всем трем кривым IS, LM и ВР и, следовательно, соответствует и внутреннему равновесию (при уровне дохода Y3 и ставке процента r3 обеспечивается одновременное равновесие товарного и денежного рынков), и внешнему равновесию (при уровне дохода Y3 и ставке процента r3 сальдо платежного баланса равно нулю). Рост уровня дохода до Y3 означает достаточно высокую эффективность фискальной политики при режиме плавающих курсов в условиях низкой мобильности капитала.

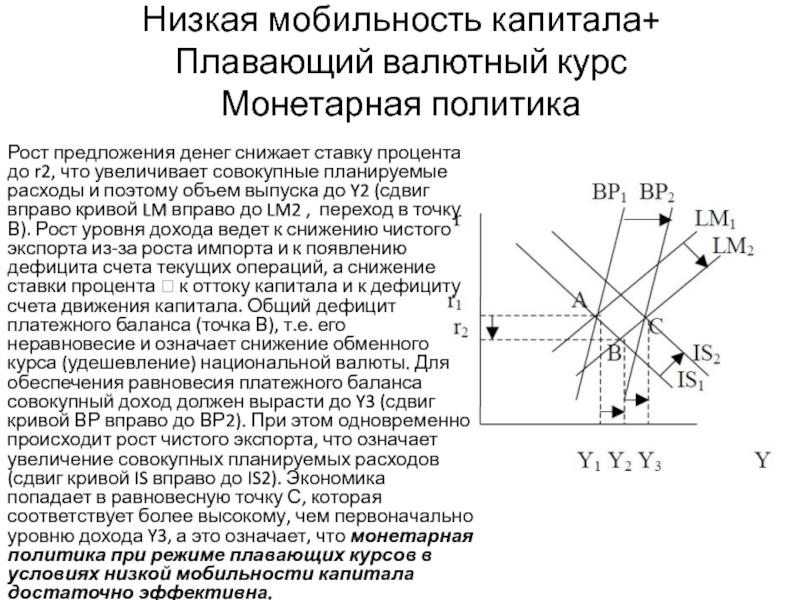

Слайд 17Низкая мобильность капитала+ Плавающий валютный курс

Монетарная политика

Рост предложения денег снижает ставку

процента до r2, что увеличивает совокупные планируемые расходы и поэтому объем выпуска до Y2 (сдвиг вправо кривой LM вправо до LM2 , переход в точку В). Рост уровня дохода ведет к снижению чистого экспорта из-за роста импорта и к появлению дефицита счета текущих операций, а снижение ставки процента к оттоку капитала и к дефициту счета движения капитала. Общий дефицит платежного баланса (точка В), т.е. его неравновесие и означает снижение обменного курса (удешевление) национальной валюты. Для обеспечения равновесия платежного баланса совокупный доход должен вырасти до Y3 (сдвиг кривой ВР вправо до ВР2). При этом одновременно происходит рост чистого экспорта, что означает увеличение совокупных планируемых расходов (сдвиг кривой IS вправо до IS2). Экономика попадает в равновесную точку С, которая соответствует более высокому, чем первоначально уровню дохода Y3, а это означает, что монетарная политика при режиме плавающих курсов в условиях низкой мобильности капитала достаточно эффективна.

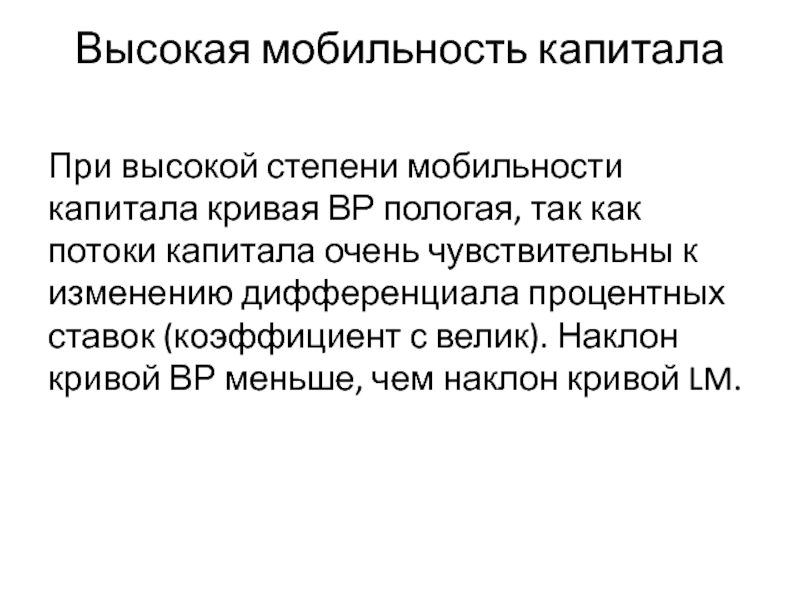

Слайд 18Высокая мобильность капитала

При высокой степени мобильности капитала кривая ВР пологая,

так как потоки капитала очень чувствительны к изменению дифференциала процентных ставок (коэффициент с велик). Наклон кривой ВР меньше, чем наклон кривой LM.

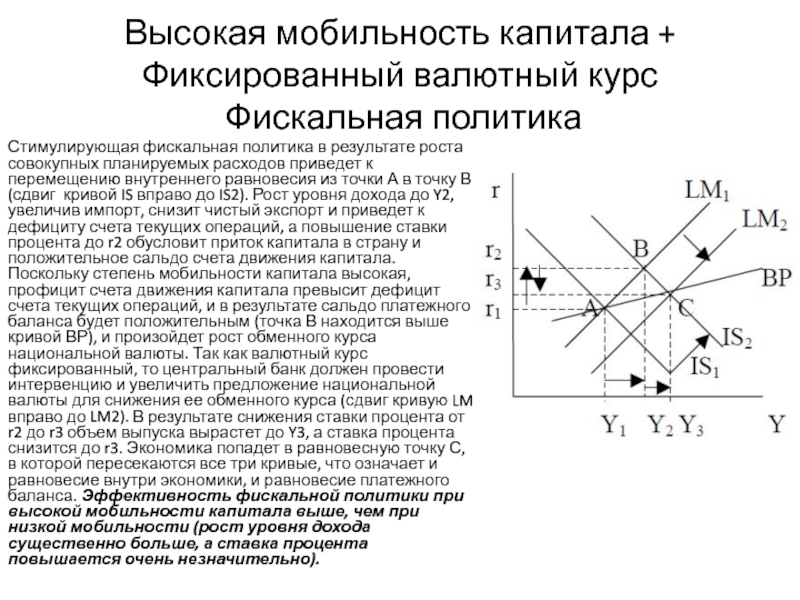

Слайд 19Высокая мобильность капитала + Фиксированный валютный курс

Фискальная политика

Стимулирующая фискальная политика

в результате роста совокупных планируемых расходов приведет к перемещению внутреннего равновесия из точки А в точку В (сдвиг кривой IS вправо до IS2). Рост уровня дохода до Y2, увеличив импорт, снизит чистый экспорт и приведет к дефициту счета текущих операций, а повышение ставки процента до r2 обусловит приток капитала в страну и положительное сальдо счета движения капитала. Поскольку степень мобильности капитала высокая, профицит счета движения капитала превысит дефицит счета текущих операций, и в результате сальдо платежного баланса будет положительным (точка В находится выше кривой ВР), и произойдет рост обменного курса национальной валюты. Так как валютный курс фиксированный, то центральный банк должен провести интервенцию и увеличить предложение национальной валюты для снижения ее обменного курса (сдвиг кривую LM вправо до LM2). В результате снижения ставки процента от r2 до r3 объем выпуска вырастет до Y3, а ставка процента снизится до r3. Экономика попадет в равновесную точку С, в которой пересекаются все три кривые, что означает и равновесие внутри экономики, и равновесие платежного баланса. Эффективность фискальной политики при высокой мобильности капитала выше, чем при низкой мобильности (рост уровня дохода существенно больше, а ставка процента повышается очень незначительно).

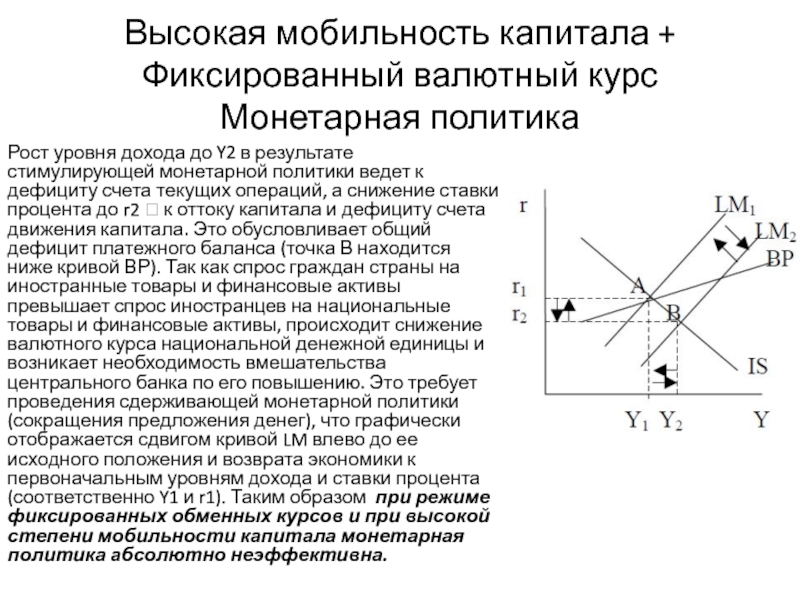

Слайд 20Высокая мобильность капитала + Фиксированный валютный курс

Монетарная политика

Рост уровня дохода до

Y2 в результате стимулирующей монетарной политики ведет к дефициту счета текущих операций, а снижение ставки процента до r2 к оттоку капитала и дефициту счета движения капитала. Это обусловливает общий дефицит платежного баланса (точка В находится ниже кривой ВР). Так как спрос граждан страны на иностранные товары и финансовые активы превышает спрос иностранцев на национальные товары и финансовые активы, происходит снижение валютного курса национальной денежной единицы и возникает необходимость вмешательства центрального банка по его повышению. Это требует проведения сдерживающей монетарной политики (сокращения предложения денег), что графически отображается сдвигом кривой LM влево до ее исходного положения и возврата экономики к первоначальным уровням дохода и ставки процента (соответственно Y1 и r1). Таким образом при режиме фиксированных обменных курсов и при высокой степени мобильности капитала монетарная политика абсолютно неэффективна.

Слайд 21Таким образом, при режиме фиксированных валютных курсов эффективна только фискальная политика,

причем ее эффективность тем выше, чем выше степень мобильности капитала. Монетарная политика совершенно неэффективна, при этом степень мобильности капитала значения не имеет.

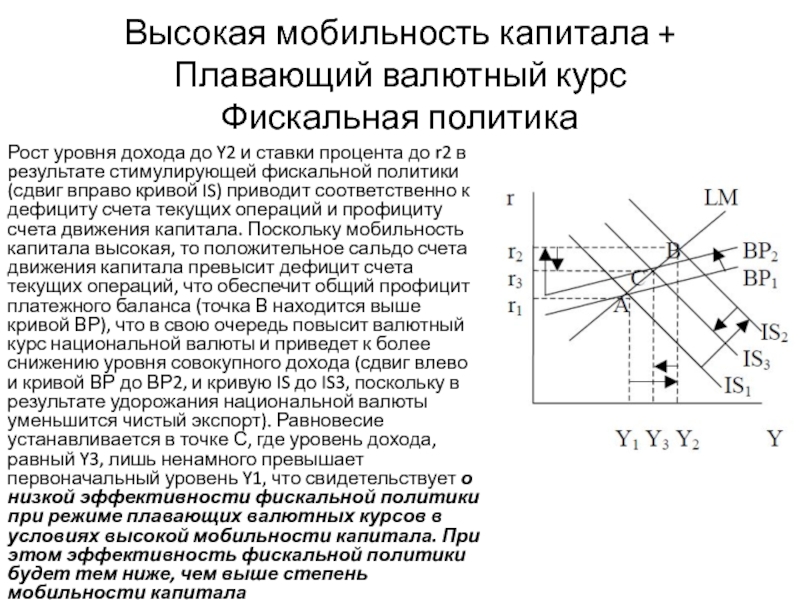

Слайд 22Высокая мобильность капитала + Плавающий валютный курс

Фискальная политика

Рост уровня дохода до

Y2 и ставки процента до r2 в pезультате стимулирующей фискальной политики (сдвиг вправо кривой IS) приводит соответственно к дефициту счета текущих операций и профициту счета движения капитала. Поскольку мобильность капитала высокая, то положительное сальдо счета движения капитала превысит дефицит счета текущих операций, что обеспечит общий профицит платежного баланса (точка В находится выше кривой ВР), что в свою очередь повысит валютный курс национальной валюты и приведет к более снижению уровня совокупного дохода (сдвиг влево и кривой ВР до ВР2, и кривую IS до IS3, поскольку в результате удорожания национальной валюты уменьшится чистый экспорт). Равновесие устанавливается в точке С, где уровень дохода, равный Y3, лишь ненамного превышает первоначальный уровень Y1, что свидетельствует о низкой эффективности фискальной политики при режиме плавающих валютных курсов в условиях высокой мобильности капитала. При этом эффективность фискальной политики будет тем ниже, чем выше степень мобильности капитала

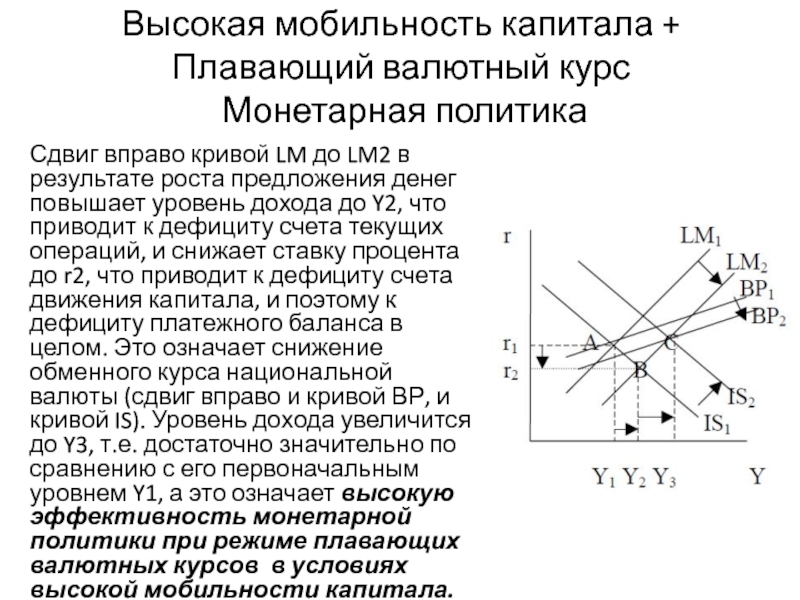

Слайд 23Высокая мобильность капитала + Плавающий валютный курс

Монетарная политика

Сдвиг вправо кривой

LM до LM2 в результате роста предложения денег повышает уровень дохода до Y2, что приводит к дефициту счета текущих операций, и снижает ставку процента до r2, что приводит к дефициту счета движения капитала, и поэтому к дефициту платежного баланса в целом. Это означает снижение обменного курса национальной валюты (сдвиг вправо и кривой ВР, и кривой IS). Уровень дохода увеличится до Y3, т.е. достаточно значительно по сравнению с его первоначальным уровнем Y1, а это означает высокую эффективность монетарной политики при режиме плавающих валютных курсов в условиях высокой мобильности капитала.

Слайд 24Модель Манделла-Флеминга

Поскольку анализ воздействия и оценка эффективности фискальной и монетарной политики

при разных режимах валютных курсов и при условии совершенной мобильности капитала был впервые предложен Р.Манделлом и М.Флемингом, то модель IS-LM-ВР в условиях совершенной мобильности капитала носит название модели Манделла-Флеминга.

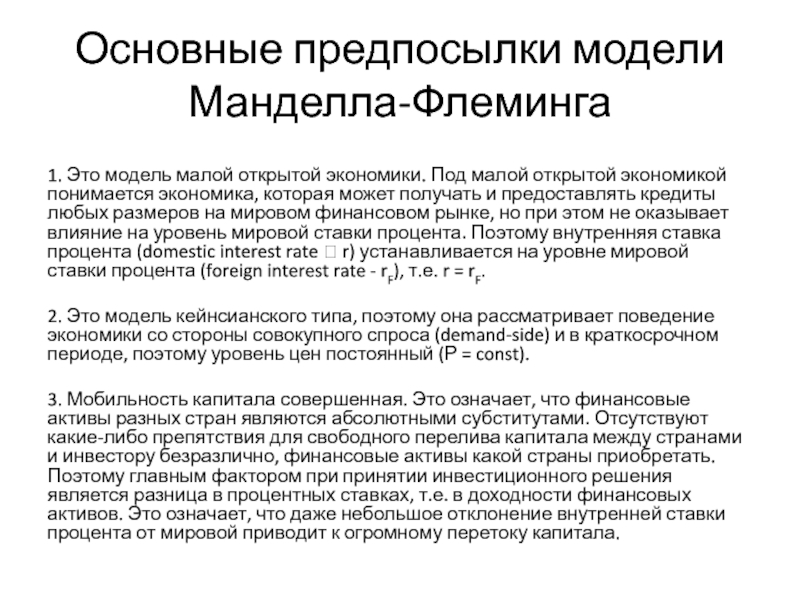

Слайд 25Основные предпосылки модели Манделла-Флеминга

1. Это модель малой открытой экономики. Под малой

открытой экономикой понимается экономика, которая может получать и предоставлять кредиты любых размеров на мировом финансовом рынке, но при этом не оказывает влияние на уровень мировой ставки процента. Поэтому внутренняя ставка процента (domestic interest rate r) устанавливается на уровне мировой ставки процента (foreign interest rate - rF), т.е. r = rF.

2. Это модель кейнсианского типа, поэтому она рассматривает поведение экономики со стороны совокупного спроса (demand-side) и в краткосрочном периоде, поэтому уровень цен постоянный (Р = const).

3. Мобильность капитала совершенная. Это означает, что финансовые активы разных стран являются абсолютными субститутами. Отсутствуют какие-либо препятствия для свободного перелива капитала между странами и инвестору безразлично, финансовые активы какой страны приобретать. Поэтому главным фактором при принятии инвестиционного решения является разница в процентных ставках, т.е. в доходности финансовых активов. Это означает, что даже небольшое отклонение внутренней ставки процента от мировой приводит к огромному перетоку капитала.

2. Это модель кейнсианского типа, поэтому она рассматривает поведение экономики со стороны совокупного спроса (demand-side) и в краткосрочном периоде, поэтому уровень цен постоянный (Р = const).

3. Мобильность капитала совершенная. Это означает, что финансовые активы разных стран являются абсолютными субститутами. Отсутствуют какие-либо препятствия для свободного перелива капитала между странами и инвестору безразлично, финансовые активы какой страны приобретать. Поэтому главным фактором при принятии инвестиционного решения является разница в процентных ставках, т.е. в доходности финансовых активов. Это означает, что даже небольшое отклонение внутренней ставки процента от мировой приводит к огромному перетоку капитала.

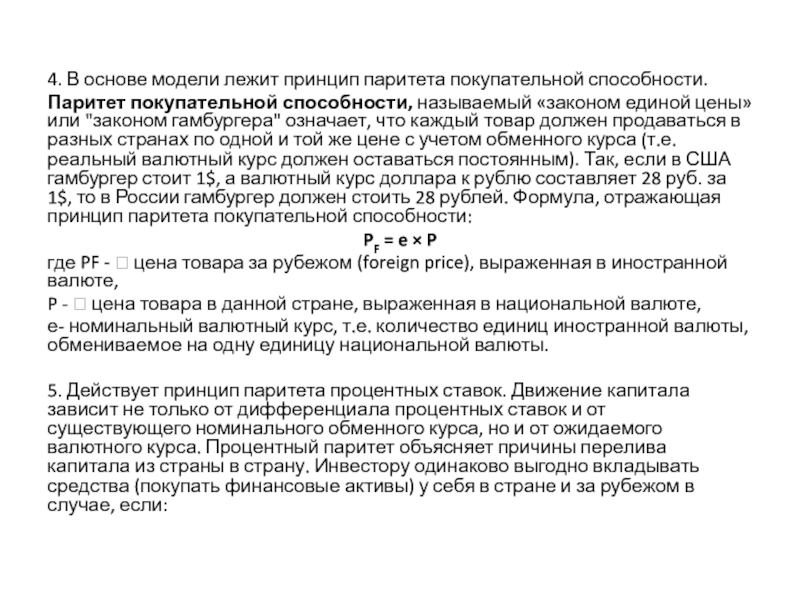

Слайд 264. В основе модели лежит принцип паритета покупательной способности.

Паритет покупательной

способности, называемый «законом единой цены» или "законом гамбургера" означает, что каждый товар должен продаваться в разных странах по одной и той же цене с учетом обменного курса (т.е. реальный валютный курс должен оставаться постоянным). Так, если в США гамбургер стоит 1$, а валютный курс доллара к рублю составляет 28 руб. за 1$, то в России гамбургер должен стоить 28 рублей. Формула, отражающая принцип паритета покупательной способности:

PF = e × P

где PF - цена товара за рубежом (foreign price), выраженная в иностранной валюте,

P - цена товара в данной стране, выраженная в национальной валюте,

е- номинальный валютный курс, т.е. количество единиц иностранной валюты, обмениваемое на одну единицу национальной валюты.

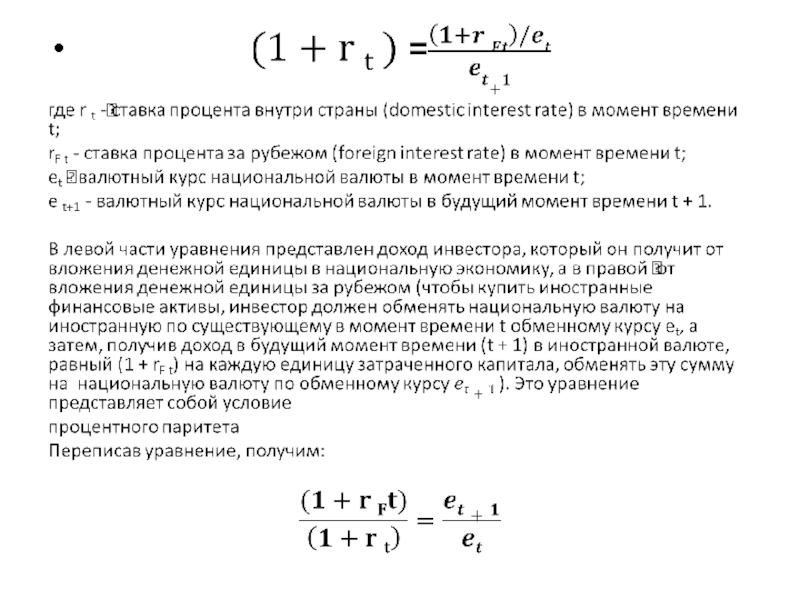

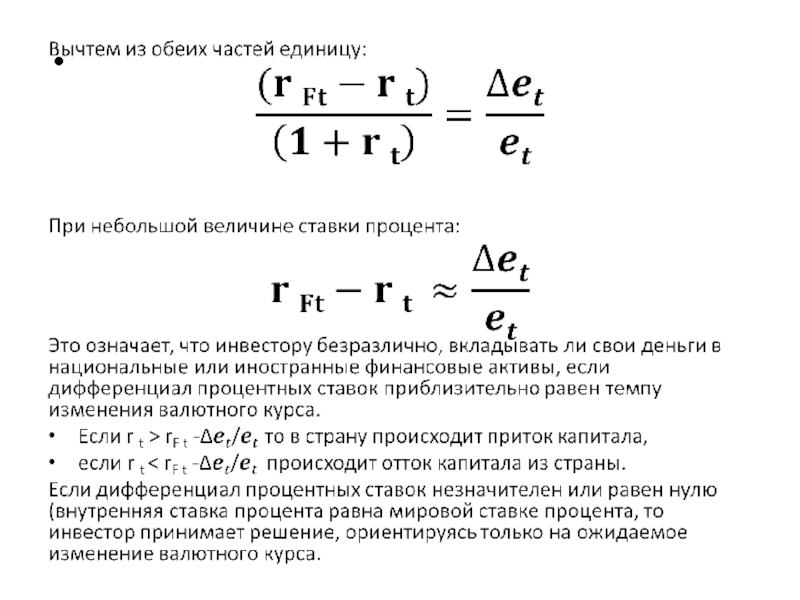

5. Действует принцип паритета процентных ставок. Движение капитала зависит не только от дифференциала процентных ставок и от существующего номинального обменного курса, но и от ожидаемого валютного курса. Процентный паритет объясняет причины перелива капитала из страны в страну. Инвестору одинаково выгодно вкладывать средства (покупать финансовые активы) у себя в стране и за рубежом в случае, если:

PF = e × P

где PF - цена товара за рубежом (foreign price), выраженная в иностранной валюте,

P - цена товара в данной стране, выраженная в национальной валюте,

е- номинальный валютный курс, т.е. количество единиц иностранной валюты, обмениваемое на одну единицу национальной валюты.

5. Действует принцип паритета процентных ставок. Движение капитала зависит не только от дифференциала процентных ставок и от существующего номинального обменного курса, но и от ожидаемого валютного курса. Процентный паритет объясняет причины перелива капитала из страны в страну. Инвестору одинаково выгодно вкладывать средства (покупать финансовые активы) у себя в стране и за рубежом в случае, если:

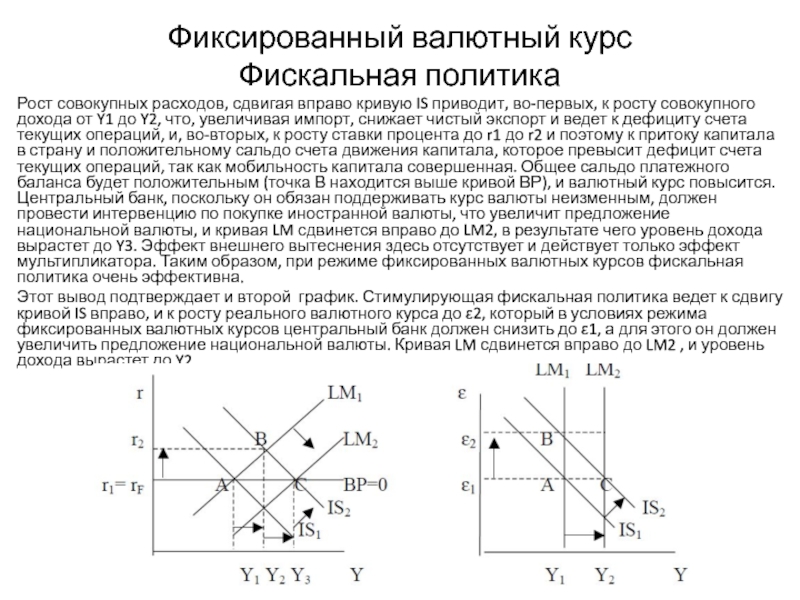

Слайд 30Фиксированный валютный курс

Фискальная политика

Рост совокупных расходов, сдвигая вправо кривую IS приводит,

во-первых, к росту совокупного дохода от Y1 до Y2, что, увеличивая импорт, снижает чистый экспорт и ведет к дефициту счета текущих операций, и, во-вторых, к росту ставки процента до r1 до r2 и поэтому к притоку капитала в страну и положительному сальдо счета движения капитала, которое превысит дефицит счета текущих операций, так как мобильность капитала совершенная. Общее сальдо платежного баланса будет положительным (точка В находится выше кривой ВР), и валютный курс повысится. Центральный банк, поскольку он обязан поддерживать курс валюты неизменным, должен провести интервенцию по покупке иностранной валюты, что увеличит предложение национальной валюты, и кривая LM сдвинется вправо до LM2, в результате чего уровень дохода вырастет до Y3. Эффект внешнего вытеснения здесь отсутствует и действует только эффект мультипликатора. Таким образом, при режиме фиксированных валютных курсов фискальная политика очень эффективна.

Этот вывод подтверждает и второй график. Стимулирующая фискальная политика ведет к сдвигу кривой IS вправо, и к росту реального валютного курса до ε2, который в условиях режима фиксированных валютных курсов центральный банк должен снизить до ε1, а для этого он должен увеличить предложение национальной валюты. Кривая LM сдвинется вправо до LM2 , и уровень дохода вырастет до Y2.

Этот вывод подтверждает и второй график. Стимулирующая фискальная политика ведет к сдвигу кривой IS вправо, и к росту реального валютного курса до ε2, который в условиях режима фиксированных валютных курсов центральный банк должен снизить до ε1, а для этого он должен увеличить предложение национальной валюты. Кривая LM сдвинется вправо до LM2 , и уровень дохода вырастет до Y2.

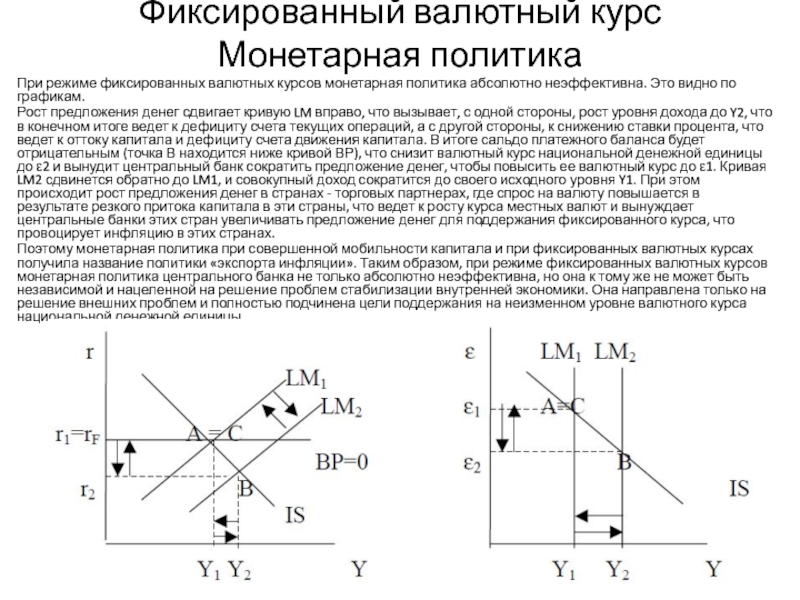

Слайд 31Фиксированный валютный курс

Монетарная политика

При режиме фиксированных валютных курсов монетарная политика абсолютно

неэффективна. Это видно по графикам.

Рост предложения денег сдвигает кривую LM вправо, что вызывает, с одной стороны, рост уровня дохода до Y2, что в конечном итоге ведет к дефициту счета текущих операций, а с другой стороны, к снижению ставки процента, что ведет к оттоку капитала и дефициту счета движения капитала. В итоге сальдо платежного баланса будет отрицательным (точка В находится ниже кривой ВР), что снизит валютный курс национальной денежной единицы до ε2 и вынудит центральный банк сократить предложение денег, чтобы повысить ее валютный курс до ε1. Кривая LM2 сдвинется обратно до LM1, и совокупный доход сократится до своего исходного уровня Y1. При этом происходит рост предложения денег в странах - торговых партнерах, где спрос на валюту повышается в результате резкого притока капитала в эти страны, что ведет к росту курса местных валют и вынуждает центральные банки этих стран увеличивать предложение денег для поддержания фиксированного курса, что провоцирует инфляцию в этих странах.

Поэтому монетарная политика при совершенной мобильности капитала и при фиксированных валютных курсах получила название политики «экспорта инфляции». Таким образом, при режиме фиксированных валютных курсов монетарная политика центрального банка не только абсолютно неэффективна, но она к тому же не может быть независимой и нацеленной на решение проблем стабилизации внутренней экономики. Она направлена только на решение внешних проблем и полностью подчинена цели поддержания на неизменном уровне валютного курса национальной денежной единицы.

Рост предложения денег сдвигает кривую LM вправо, что вызывает, с одной стороны, рост уровня дохода до Y2, что в конечном итоге ведет к дефициту счета текущих операций, а с другой стороны, к снижению ставки процента, что ведет к оттоку капитала и дефициту счета движения капитала. В итоге сальдо платежного баланса будет отрицательным (точка В находится ниже кривой ВР), что снизит валютный курс национальной денежной единицы до ε2 и вынудит центральный банк сократить предложение денег, чтобы повысить ее валютный курс до ε1. Кривая LM2 сдвинется обратно до LM1, и совокупный доход сократится до своего исходного уровня Y1. При этом происходит рост предложения денег в странах - торговых партнерах, где спрос на валюту повышается в результате резкого притока капитала в эти страны, что ведет к росту курса местных валют и вынуждает центральные банки этих стран увеличивать предложение денег для поддержания фиксированного курса, что провоцирует инфляцию в этих странах.

Поэтому монетарная политика при совершенной мобильности капитала и при фиксированных валютных курсах получила название политики «экспорта инфляции». Таким образом, при режиме фиксированных валютных курсов монетарная политика центрального банка не только абсолютно неэффективна, но она к тому же не может быть независимой и нацеленной на решение проблем стабилизации внутренней экономики. Она направлена только на решение внешних проблем и полностью подчинена цели поддержания на неизменном уровне валютного курса национальной денежной единицы.

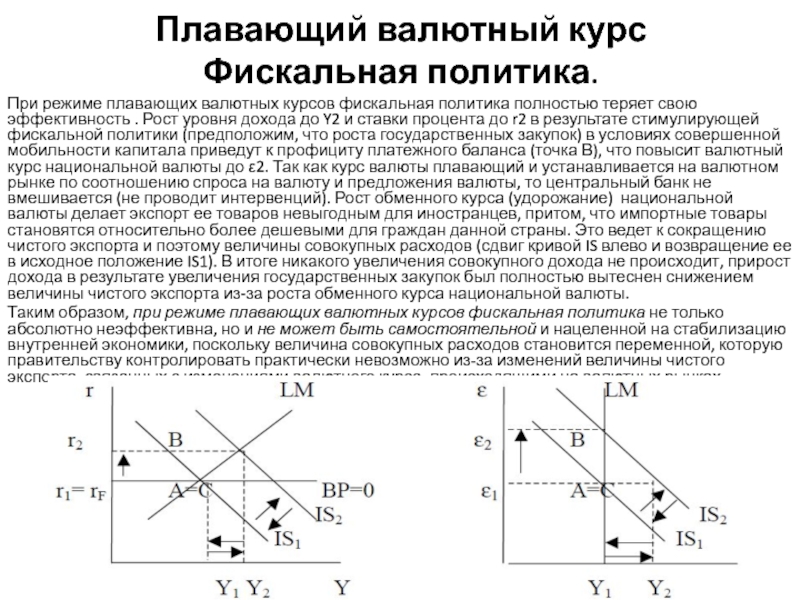

Слайд 32Плавающий валютный курс

Фискальная политика.

При режиме плавающих валютных курсов фискальная политика полностью

теряет свою эффективность . Рост уровня дохода до Y2 и ставки процента до r2 в результате стимулирующей фискальной политики (предположим, что роста государственных закупок) в условиях совершенной мобильности капитала приведут к профициту платежного баланса (точка В), что повысит валютный курс национальной валюты до ε2. Так как курс валюты плавающий и устанавливается на валютном рынке по соотношению спроса на валюту и предложения валюты, то центральный банк не вмешивается (не проводит интервенций). Рост обменного курса (удорожание) национальной валюты делает экспорт ее товаров невыгодным для иностранцев, притом, что импортные товары становятся относительно более дешевыми для граждан данной страны. Это ведет к сокращению чистого экспорта и поэтому величины совокупных расходов (сдвиг кривой IS влево и возвращение ее в исходное положение IS1). В итоге никакого увеличения совокупного дохода не происходит, прирост дохода в результате увеличения государственных закупок был полностью вытеснен снижением величины чистого экспорта из-за роста обменного курса национальной валюты.

Таким образом, при режиме плавающих валютных курсов фискальная политика не только абсолютно неэффективна, но и не может быть самостоятельной и нацеленной на стабилизацию внутренней экономики, поскольку величина совокупных расходов становится переменной, которую правительству контролировать практически невозможно из-за изменений величины чистого экспорта, связанных с изменениями валютного курса, происходящими на валютных рынках.

Таким образом, при режиме плавающих валютных курсов фискальная политика не только абсолютно неэффективна, но и не может быть самостоятельной и нацеленной на стабилизацию внутренней экономики, поскольку величина совокупных расходов становится переменной, которую правительству контролировать практически невозможно из-за изменений величины чистого экспорта, связанных с изменениями валютного курса, происходящими на валютных рынках.

Слайд 33Плавающий валютный курс

Монетарная политика

Монетарная политика при режиме плавающих валютных курсов становится

суперэффективной. Рост предложения денег, повышая уровень совокупного дохода до Y2 и снижая ставку процента до r2, обусловливает дефицит и счета текущих операций, и счета движения капитала, что означает дефицит платежного баланса в целом и падение обменного курса национальной валюты до ε2. Удешевление национальной денежной единицы стимулирует экспорт и уменьшает импорт, что вызывает рост чистого экспорта и сдвиг кривой IS вправо. Рост чистого экспорта увеличивает совокупные расходы (совокупный спрос) в этой стране, т.е. инъекции в экономику, стимулируя увеличение объемов выпуска (до Y3), провоцируя при этом ухудшение экономической ситуации (спад и рост безработицы) в стране . Торговом партнере, так как увеличиваются изъятия из ее экономики (импорт). Не случайно эта политика получила название политики «ограбления соседа».

Слайд 34

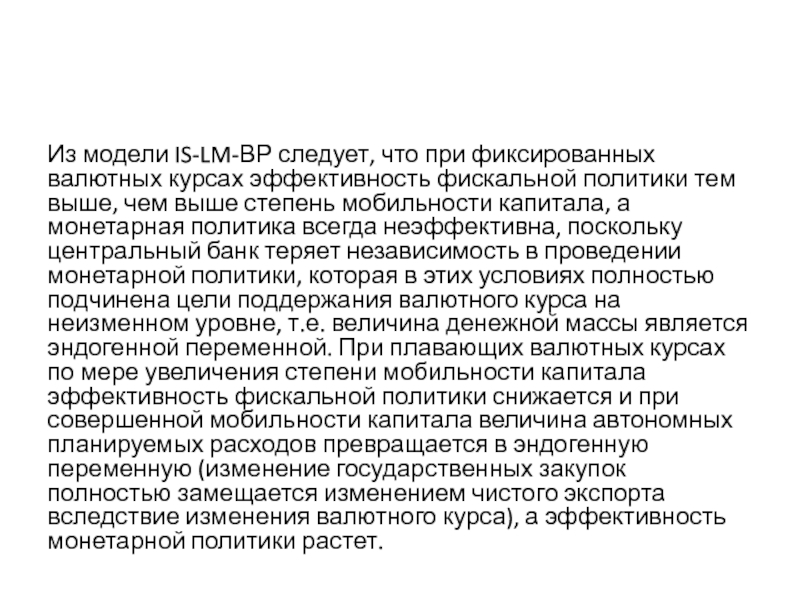

Из модели IS-LM-ВР следует, что при фиксированных валютных курсах эффективность фискальной

политики тем выше, чем выше степень мобильности капитала, а монетарная политика всегда неэффективна, поскольку центральный банк теряет независимость в проведении монетарной политики, которая в этих условиях полностью подчинена цели поддержания валютного курса на неизменном уровне, т.е. величина денежной массы является эндогенной переменной. При плавающих валютных курсах по мере увеличения степени мобильности капитала эффективность фискальной политики снижается и при совершенной мобильности капитала величина автономных планируемых расходов превращается в эндогенную переменную (изменение государственных закупок полностью замещается изменением чистого экспорта вследствие изменения валютного курса), а эффективность монетарной политики растет.

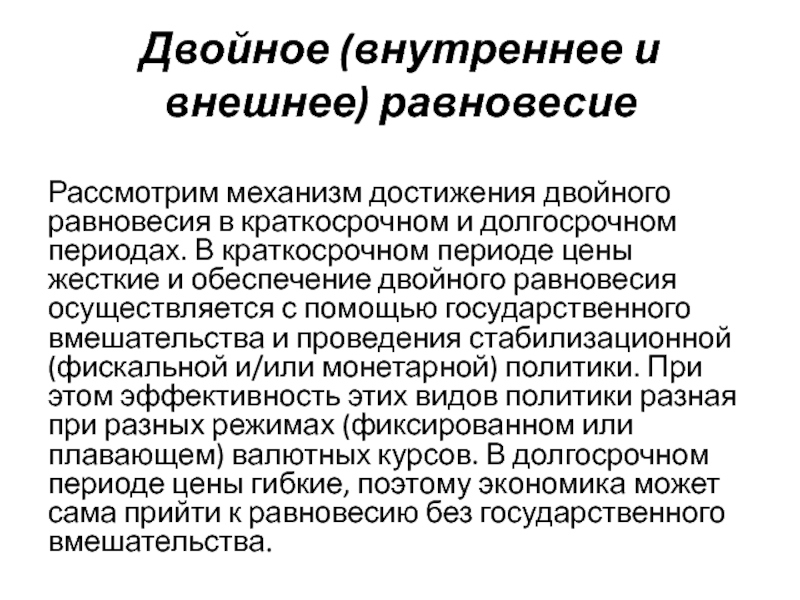

Слайд 35Двойное (внутреннее и внешнее) равновесие

Рассмотрим механизм достижения двойного равновесия в краткосрочном

и долгосрочном периодах. В краткосрочном периоде цены жесткие и обеспечение двойного равновесия осуществляется с помощью государственного вмешательства и проведения стабилизационной (фискальной и/или монетарной) политики. При этом эффективность этих видов политики разная при разных режимах (фиксированном или плавающем) валютных курсов. В долгосрочном периоде цены гибкие, поэтому экономика может сама прийти к равновесию без государственного вмешательства.

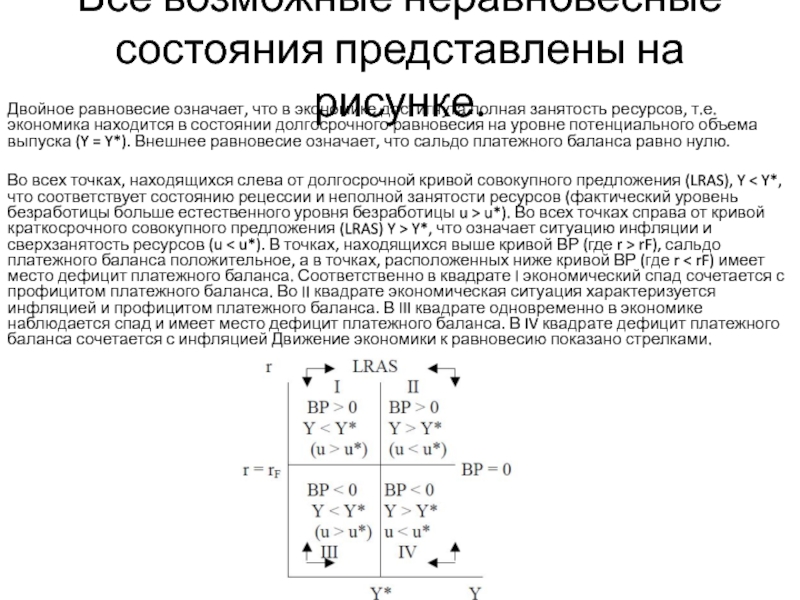

Слайд 36Все возможные неравновесные состояния представлены на рисунке.

Двойное равновесие означает, что в

экономике достигнута полная занятость ресурсов, т.е. экономика находится в состоянии долгосрочного равновесия на уровне потенциального объема выпуска (Y = Y*). Внешнее равновесие означает, что сальдо платежного баланса равно нулю.

Во всех точках, находящихся слева от долгосрочной кривой совокупного предложения (LRAS), Y < Y*, что соответствует состоянию рецессии и неполной занятости ресурсов (фактический уровень безработицы больше естественного уровня безработицы u > u*). Во всех точках справа от кривой краткосрочного совокупного предложения (LRAS) Y > Y*, что означает ситуацию инфляции и сверхзанятость ресурсов (u < u*). В точках, находящихся выше кривой ВР (где r > rF), сальдо платежного баланса положительное, а в точках, расположенных ниже кривой ВР (где r < rF) имеет место дефицит платежного баланса. Соответственно в квадрате I экономический спад сочетается с профицитом платежного баланса. Во II квадрате экономическая ситуация характеризуется инфляцией и профицитом платежного баланса. В III квадрате одновременно в экономике наблюдается спад и имеет место дефицит платежного баланса. В IV квадрате дефицит платежного баланса сочетается с инфляцией Движение экономики к равновесию показано стрелками.

Во всех точках, находящихся слева от долгосрочной кривой совокупного предложения (LRAS), Y < Y*, что соответствует состоянию рецессии и неполной занятости ресурсов (фактический уровень безработицы больше естественного уровня безработицы u > u*). Во всех точках справа от кривой краткосрочного совокупного предложения (LRAS) Y > Y*, что означает ситуацию инфляции и сверхзанятость ресурсов (u < u*). В точках, находящихся выше кривой ВР (где r > rF), сальдо платежного баланса положительное, а в точках, расположенных ниже кривой ВР (где r < rF) имеет место дефицит платежного баланса. Соответственно в квадрате I экономический спад сочетается с профицитом платежного баланса. Во II квадрате экономическая ситуация характеризуется инфляцией и профицитом платежного баланса. В III квадрате одновременно в экономике наблюдается спад и имеет место дефицит платежного баланса. В IV квадрате дефицит платежного баланса сочетается с инфляцией Движение экономики к равновесию показано стрелками.

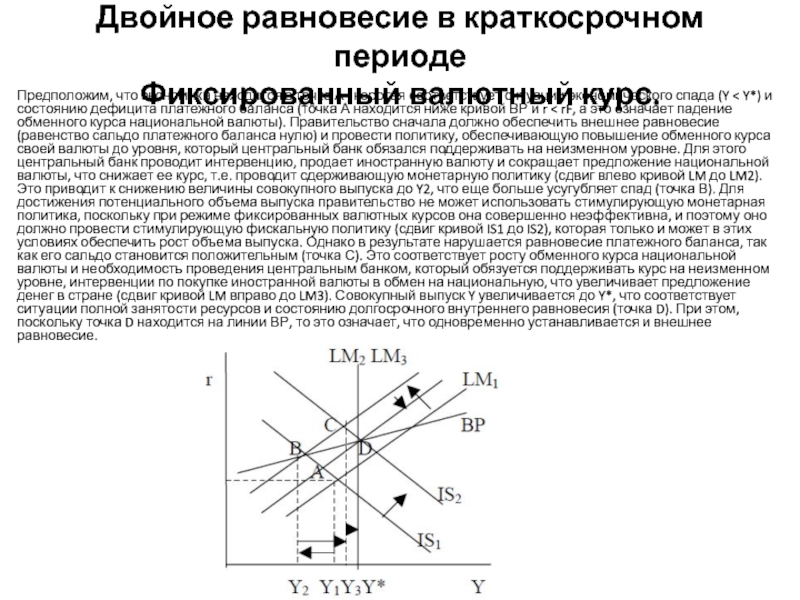

Слайд 37Двойное равновесие в краткосрочном периоде

Фиксированный валютный курс.

Предположим, что экономика находится в

точке А , коротая соответствует ситуации экономического спада (Y < Y*) и состоянию дефицита платежного баланса (точка А находится ниже кривой ВР и r < rF, а это означает падение обменного курса национальной валюты). Правительство сначала должно обеспечить внешнее равновесие (равенство сальдо платежного баланса нулю) и провести политику, обеспечивающую повышение обменного курса своей валюты до уровня, который центральный банк обязался поддерживать на неизменном уровне. Для этого центральный банк проводит интервенцию, продает иностранную валюту и сокращает предложение национальной валюты, что снижает ее курс, т.е. проводит сдерживающую монетарную политику (сдвиг влево кривой LM до LM2). Это приводит к снижению величины совокупного выпуска до Y2, что еще больше усугубляет спад (точка В). Для достижения потенциального объема выпуска правительство не может использовать стимулирующую монетарная политика, поскольку при режиме фиксированных валютных курсов она совершенно неэффективна, и поэтому оно должно провести стимулирующую фискальную политику (сдвиг кривой IS1 до IS2), которая только и может в этих условиях обеспечить рост объема выпуска. Однако в результате нарушается равновесие платежного баланса, так как его сальдо становится положительным (точка С). Это соответствует росту обменного курса национальной валюты и необходимость проведения центральным банком, который обязуется поддерживать курс на неизменном уровне, интервенции по покупке иностранной валюты в обмен на национальную, что увеличивает предложение денег в стране (сдвиг кривой LM вправо до LM3). Совокупный выпуск Y увеличивается до Y*, что соответствует ситуации полной занятости ресурсов и состоянию долгосрочного внутреннего равновесия (точка D). При этом, поскольку точка D находится на линии ВР, то это означает, что одновременно устанавливается и внешнее равновесие.

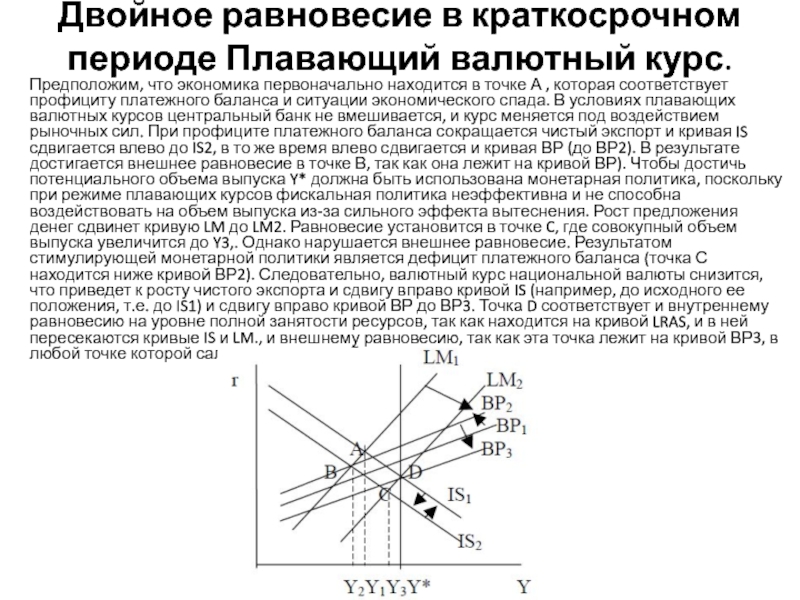

Слайд 38Двойное равновесие в краткосрочном периоде Плавающий валютный курс.

Предположим, что экономика первоначально

находится в точке А , которая соответствует профициту платежного баланса и ситуации экономического спада. В условиях плавающих валютных курсов центральный банк не вмешивается, и курс меняется под воздействием рыночных сил. При профиците платежного баланса сокращается чистый экспорт и кривая IS сдвигается влево до IS2, в то же время влево сдвигается и кривая ВР (до ВР2). В результате достигается внешнее равновесие в точке В, так как она лежит на кривой ВР). Чтобы достичь потенциального объема выпуска Y* должна быть использована монетарная политика, поскольку при режиме плавающих курсов фискальная политика неэффективна и не способна воздействовать на объем выпуска из-за сильного эффекта вытеснения. Рост предложения денег сдвинет кривую LM до LM2. Равновесие установится в точке C, где совокупный объем выпуска увеличится до Y3,. Однако нарушается внешнее равновесие. Результатом стимулирующей монетарной политики является дефицит платежного баланса (точка С находится ниже кривой ВР2). Следовательно, валютный курс национальной валюты снизится, что приведет к росту чистого экспорта и сдвигу вправо кривой IS (например, до исходного ее положения, т.е. до IS1) и сдвигу вправо кривой ВР до ВР3. Точка D соответствует и внутреннему равновесию на уровне полной занятости ресурсов, так как находится на кривой LRAS, и в ней пересекаются кривые IS и LM., и внешнему равновесию, так как эта точка лежит на кривой ВР3, в любой точке которой сальдо платежного баланса равно нулю.