- Главная

- Разное

- Дизайн

- Бизнес и предпринимательство

- Аналитика

- Образование

- Развлечения

- Красота и здоровье

- Финансы

- Государство

- Путешествия

- Спорт

- Недвижимость

- Армия

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Соединенное королевство Великобритании и Северной Ирландии презентация

Содержание

- 1. Соединенное королевство Великобритании и Северной Ирландии

- 2. ЗНАКОМСТВО СО СТРАНОЙ Официальное название страны —

- 3. Соединенное королевство занимает о. Великобритания, северо-восточную часть

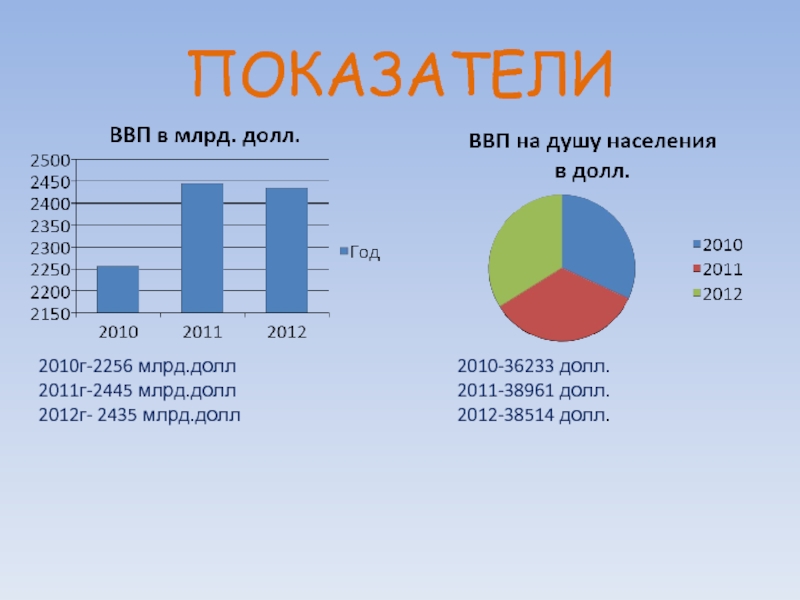

- 4. ПОКАЗАТЕЛИ 2010г-2256 млрд.долл 2011г-2445 млрд.долл 2012г- 2435 млрд.долл 2010-36233 долл. 2011-38961 долл. 2012-38514 долл.

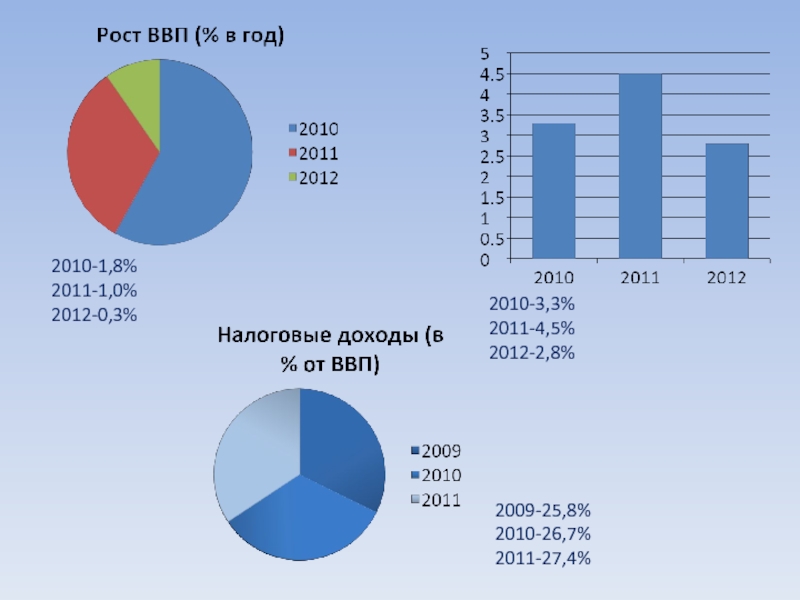

- 5. 2010-1,8% 2011-1,0% 2012-0,3% 2010-3,3% 2011-4,5% 2012-2,8% 2009-25,8% 2010-26,7% 2011-27,4%

- 6. Экономика Великобритании в 2012 году и первом

- 7. НАЛОГОВАЯ СИСТЕМА 1-ый уровень-ЦЕНТРАЛЬНЫЙ 2-ой уровень-МЕСТНЫЙ 1.

- 8. ОСНОВНЫЕ НАЛОГИ Подоходный налог (Income Tax) Ставки

- 9. Корпоративный подоходный налог Корпоративный налог в Великобритании

- 10. Взносы в систему социального страхования(National Insurance Contribution)

- 11. НДС Налог на добавленную стоимость - Value

- 12. АКЦИЗ Акцизные сборы по отдельным товарам значительно

- 13. Международные налоговые соглашения Великобритания имеет около 148

- 14. Налоговое администрирование Министерство финансов (HM Treasury) формирует

- 15. Международные организации Европейский союз Организацию по

- 16. Налоговое планирование Под «свободной зоной» - СЗ (FreeZone) понимается

- 17. Налоговое планирование На территории СЗ могут размещаться

- 18. Налоговое планирование Под «зоной предпринимательства» - ЗП (EnterpriseZone) в

- 19. Налоговое планирование ЗП может предоставить следующие преимущества

- 20. Стимулирование инновационной деятельности За разработку и реализацию

- 21. Стимулирование инновационной деятельности Условия получения налогового кредита

- 22. Стимулирование инновационной деятельности Патентный бокс является попыткой

- 23. Спасибо за внимание.

Слайд 2ЗНАКОМСТВО СО СТРАНОЙ

Официальное название страны — Соединенное королевство Великобритании и Северной

Ирландии.

Столица-Лондон.

Великобритания — конституционная монархия.

Площадь Соединенного королевства— 244 тыс. кв. км, т. е. в 32 раза меньше площади США, в 2,2 раза меньше Франции.

Население — 63 млн. человек.

Столица-Лондон.

Великобритания — конституционная монархия.

Площадь Соединенного королевства— 244 тыс. кв. км, т. е. в 32 раза меньше площади США, в 2,2 раза меньше Франции.

Население — 63 млн. человек.

Слайд 3Соединенное королевство занимает о. Великобритания, северо-восточную часть о. Ирландия и мелкие

острова — Уайт и Норманские в Ла-Манше, Мэн в Ирландском море, Гебридские, Оркнейские и Шетландские в океане к северу от Великобритании.

Слайд 4ПОКАЗАТЕЛИ

2010г-2256 млрд.долл

2011г-2445 млрд.долл

2012г- 2435 млрд.долл

2010-36233 долл.

2011-38961 долл.

2012-38514 долл.

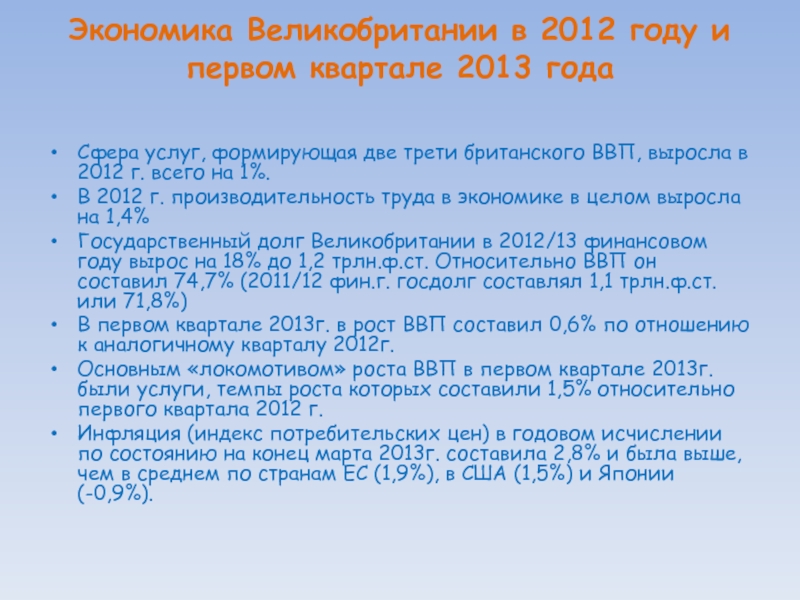

Слайд 6Экономика Великобритании в 2012 году и первом квартале 2013 года

Сфера услуг,

формирующая две трети британского ВВП, выросла в 2012 г. всего на 1%.

В 2012 г. производительность труда в экономике в целом выросла на 1,4%

Государственный долг Великобритании в 2012/13 финансовом году вырос на 18% до 1,2 трлн.ф.ст. Относительно ВВП он составил 74,7% (2011/12 фин.г. госдолг составлял 1,1 трлн.ф.ст. или 71,8%)

В первом квартале 2013г. в рост ВВП составил 0,6% по отношению к аналогичному кварталу 2012г.

Основным «локомотивом» роста ВВП в первом квартале 2013г. были услуги, темпы роста которых составили 1,5% относительно первого квартала 2012 г.

Инфляция (индекс потребительских цен) в годовом исчислении по состоянию на конец марта 2013г. составила 2,8% и была выше, чем в среднем по странам ЕС (1,9%), в США (1,5%) и Японии (-0,9%).

В 2012 г. производительность труда в экономике в целом выросла на 1,4%

Государственный долг Великобритании в 2012/13 финансовом году вырос на 18% до 1,2 трлн.ф.ст. Относительно ВВП он составил 74,7% (2011/12 фин.г. госдолг составлял 1,1 трлн.ф.ст. или 71,8%)

В первом квартале 2013г. в рост ВВП составил 0,6% по отношению к аналогичному кварталу 2012г.

Основным «локомотивом» роста ВВП в первом квартале 2013г. были услуги, темпы роста которых составили 1,5% относительно первого квартала 2012 г.

Инфляция (индекс потребительских цен) в годовом исчислении по состоянию на конец марта 2013г. составила 2,8% и была выше, чем в среднем по странам ЕС (1,9%), в США (1,5%) и Японии (-0,9%).

Слайд 7НАЛОГОВАЯ СИСТЕМА

1-ый уровень-ЦЕНТРАЛЬНЫЙ

2-ой уровень-МЕСТНЫЙ

1. Центральные налоги:

• подоходный налог с населения;

•

подоходный налог с корпораций

• налог на наследства

• косвенные налоги: НДС , пошлины, акцизы, налог на доходы от нефти.

2. Местные налоги (на имущество).

Налоговый год-с 6 апреля текущего года по 5 апреля следующего года

• налог на наследства

• косвенные налоги: НДС , пошлины, акцизы, налог на доходы от нефти.

2. Местные налоги (на имущество).

Налоговый год-с 6 апреля текущего года по 5 апреля следующего года

Слайд 8ОСНОВНЫЕ НАЛОГИ

Подоходный налог (Income Tax)

Ставки

2013-2014гг

Сумма 1-32,010 (ф.ст)-20%(Basic rate)

Сумма больше 32,010 (ф.ст)-40%

(Higher rate)

Сумма больше 150,000 (ф.ст)- 45% (Additional Rate)

Льготы

Персональный необлагаемый минимум (Personal Allowance)

Для родившихся после 5 апреля 1948г. (с предельным размером дохода 100000 ф.ст)-9440ф.ст

Для родившихся в период с 6аперля 1938г. по 5 апреля 1948г.-10500 ф.ст.

Для родившихся до 6 апреля 1938г.-10660 ф.ст.

Супружеская пара (75 лет и старше)-7915ф.ст

Минимальный размер необлагаемой суммы на семью – 3040 ф.ст

Слепы лица-2160ф.ст

Сумма больше 150,000 (ф.ст)- 45% (Additional Rate)

Льготы

Персональный необлагаемый минимум (Personal Allowance)

Для родившихся после 5 апреля 1948г. (с предельным размером дохода 100000 ф.ст)-9440ф.ст

Для родившихся в период с 6аперля 1938г. по 5 апреля 1948г.-10500 ф.ст.

Для родившихся до 6 апреля 1938г.-10660 ф.ст.

Супружеская пара (75 лет и старше)-7915ф.ст

Минимальный размер необлагаемой суммы на семью – 3040 ф.ст

Слепы лица-2160ф.ст

Слайд 9Корпоративный подоходный налог

Корпоративный налог в Великобритании был введен в 1965 году

и заменил до этого действующую систему налогообложения компаний Великобритании. Корпоративный налог взимается со всей прибыли компаний-резидентов, полученной в течение всего налогового периода (кроме партнерств - они облагаются подоходным налогом с физических лиц). Резидентная компания - это компания, орган управления которой находится на территории страны, в которой ведется и контролируется ее деятельность. Неработающие компании не платят корпоративный налог, но обязаны сдавать отчетность в налоговые органы.

Ставки корпоративного налога устанавливаются ежегодно на каждый бюджетный год, начинающийся 1 апреля. Cтавка корпоративного налога (Corporate Tax) регламентируется финансовым законом Великобритании и зависит от размера получаемого дохода.

Ставки налога (2013г.):

Прибыль от 0 до 300000 GBP (малые предприятия) – 20%,

Прибыль от 300001 до 1500000 GBP – 3/400 доли (пограничный вычет),

Прибыль свыше 1500000 GBP -23%

Ставки корпоративного налога устанавливаются ежегодно на каждый бюджетный год, начинающийся 1 апреля. Cтавка корпоративного налога (Corporate Tax) регламентируется финансовым законом Великобритании и зависит от размера получаемого дохода.

Ставки налога (2013г.):

Прибыль от 0 до 300000 GBP (малые предприятия) – 20%,

Прибыль от 300001 до 1500000 GBP – 3/400 доли (пограничный вычет),

Прибыль свыше 1500000 GBP -23%

Слайд 10Взносы в систему социального страхования(National Insurance Contribution)

Взносы делятся на несколько классов и

выплачиваются совместно работником и работодателем.

· Класс I - работа по найму.

· Класс II - индивидуально-трудовая деятельность.

· Класс III – добровольный.

· Класс IV - дополнительный для лиц, занимающихся индивидуально-трудовой деятельностью.

Ставки (2013г):

Класс 1

Уплачивают работники в зависимости от недельного заработка (ф.ст):

До 149-0%

149,01-797-12%

Более 797-2%

Работодатели в зависимости от недельного заработка работника (ф.ст):

До 148-0%

Больше 148-13,8%

· Класс I - работа по найму.

· Класс II - индивидуально-трудовая деятельность.

· Класс III – добровольный.

· Класс IV - дополнительный для лиц, занимающихся индивидуально-трудовой деятельностью.

Ставки (2013г):

Класс 1

Уплачивают работники в зависимости от недельного заработка (ф.ст):

До 149-0%

149,01-797-12%

Более 797-2%

Работодатели в зависимости от недельного заработка работника (ф.ст):

До 148-0%

Больше 148-13,8%

Слайд 11НДС

Налог на добавленную стоимость - Value Added Tax (VAT) - это

налог, уплачиваемый от продажи товаров и оказания услуг на территории Европейского Союза, включая Великобританию.

Налог на добавленную стоимость (НДС, VAT — Value added tax) — косвенный налог, форма изъятия в бюджет части добавленной стоимости, которая создается на всех стадиях процесса производства товаров, работ и услуг и вносится в бюджет по мере реализации

Ставки НДС:

1. Стандартная ставка (standard rate)

По большинству товаров и услуг установлена ставка 20%.

2. Пониженная ставка (reduced rate)

Для некоторых товаров, например, детских кресел для автомобилей, для топлива или энергии для отопления жилых помещений предусмотрена сниженная ставка, которая составляет 5 %.

3. Нулевая ставка(zero rate)

Нулевая ставка применяется по следующим категориям товаров:

– еда;

– книги, газеты и журналы;

– одежда и обувь для маленьких детей;

– специальная категория товаров – например, оборудование для инвалидов.

Налог на добавленную стоимость (НДС, VAT — Value added tax) — косвенный налог, форма изъятия в бюджет части добавленной стоимости, которая создается на всех стадиях процесса производства товаров, работ и услуг и вносится в бюджет по мере реализации

Ставки НДС:

1. Стандартная ставка (standard rate)

По большинству товаров и услуг установлена ставка 20%.

2. Пониженная ставка (reduced rate)

Для некоторых товаров, например, детских кресел для автомобилей, для топлива или энергии для отопления жилых помещений предусмотрена сниженная ставка, которая составляет 5 %.

3. Нулевая ставка(zero rate)

Нулевая ставка применяется по следующим категориям товаров:

– еда;

– книги, газеты и журналы;

– одежда и обувь для маленьких детей;

– специальная категория товаров – например, оборудование для инвалидов.

Слайд 12АКЦИЗ

Акцизные сборы по отдельным товарам значительно различаются по размеру.

Акцизы на топливо

составляют до 50% его розничной цены (общая налоговая составляющая в розничной цене топлива оценивается экспертами Британского института финансовых исследований в 75-80%).

Минеральные виды топлива, используемые дорожным транспортом, облагаются повышенной ставкой акцизного сбора.

В целях поощрения использования экологически чистых видов топлива установлены пониженные ставки, в частности, на неэтилированные марки бензина и дизельного топлива с пониженным содержанием примеси серы, на сжиженный природный газ.

Ставки акцизов на некоторые товары: на бензин (за 1 л) — 0,3314 и 0,2832 ф. ст.; на сигареты — 20% от розничной цены плюс 52,33 ф. ст. за 1000 шт.; на спиртные напитки (за 1 л чистого спирта)— 19,81 ф. ст.

Минеральные виды топлива, используемые дорожным транспортом, облагаются повышенной ставкой акцизного сбора.

В целях поощрения использования экологически чистых видов топлива установлены пониженные ставки, в частности, на неэтилированные марки бензина и дизельного топлива с пониженным содержанием примеси серы, на сжиженный природный газ.

Ставки акцизов на некоторые товары: на бензин (за 1 л) — 0,3314 и 0,2832 ф. ст.; на сигареты — 20% от розничной цены плюс 52,33 ф. ст. за 1000 шт.; на спиртные напитки (за 1 л чистого спирта)— 19,81 ф. ст.

Слайд 13Международные налоговые соглашения

Великобритания имеет около 148 подписанных договоров с разными странами

мира об избежании двойного налогообложения: Австралия, Австрия, Алжир, , Борнео, Ботсвана, Бирма, Болгария, Боливия, Британские Виргинские острова, Бразилия, Бруней, Британская Гвиана, Венгрия, Гайана, Венесуэла, , Занзибар, Иордания, Исландия, Иран, Ирландия, Испания, Камерун, Италия, Казахстан, Канада, Китай, Кения и др.

Эти соглашения направлены на устранение двойного налогообложения в процессе экономического сотрудничества с другими странами и предотвращение применения мер фискального характера в отношении деятельности британских компаний за рубежом. Кроме того, такие соглашения содержат положения о мерах противодействия уклонению от уплаты налогов и сокрытию доходов

Эти соглашения направлены на устранение двойного налогообложения в процессе экономического сотрудничества с другими странами и предотвращение применения мер фискального характера в отношении деятельности британских компаний за рубежом. Кроме того, такие соглашения содержат положения о мерах противодействия уклонению от уплаты налогов и сокрытию доходов

Слайд 14Налоговое администрирование

Министерство финансов (HM Treasury)

формирует бюджетную политику и осуществляет надзор в

валютной и налоговой области; планирование и контроль за расходами на общественные нужды; ведет правительственный учет валютных средств; осуществляет надзор за качеством общественных услуг и др.

Служба налоговых сборов и таможни (HM Revenue and Customs)

взимает налоги с прибыли, доходов и капиталов, гербовый сбор и налог на землю, а также ведет сбор и учет таможенных пошлин и платежей, налогов и сборов (включая НДС), связанных с импортом товаров; выполняет агентские функции, включая контрольные в области импорта и экспорта и др.

Служба налоговых сборов и таможни (HM Revenue and Customs)

взимает налоги с прибыли, доходов и капиталов, гербовый сбор и налог на землю, а также ведет сбор и учет таможенных пошлин и платежей, налогов и сборов (включая НДС), связанных с импортом товаров; выполняет агентские функции, включая контрольные в области импорта и экспорта и др.

Слайд 15Международные организации

Европейский союз

Организацию по безопасности и сотрудничеству в Европе (ОБСЕ)

ООН

Организация Североатлантического

договора (НАТО)

Организация экономического сотрудничества и развития (ОЭСР)

Всемирная торговая организация (ВТО)

Международный валютный фонд (МВФ)

Всемирный банк

ЮНИДО

Европейский инвестиционный банк

Парижский клуб

Совет Европы

другие

Организация экономического сотрудничества и развития (ОЭСР)

Всемирная торговая организация (ВТО)

Международный валютный фонд (МВФ)

Всемирный банк

ЮНИДО

Европейский инвестиционный банк

Парижский клуб

Совет Европы

другие

Слайд 16Налоговое планирование

Под «свободной зоной» - СЗ (FreeZone) понимается специально выделенная часть территории Великобритании,

в которой товары, произведенные вне стран-членов ЕС, рассматриваются как находящиеся вне таможенной территории ЕС.

Импортные пошлины и НДС взимаются и уплачиваются лишь в случае, если товары вывозятся из СЗ на рынок стран ЕС, включая Великобританию, или используются либо потребляются непосредственно в зоне.

В СЗ не применяются какие-либо другие налоговые льготы, включая местные. Все поставщики товаров и услуг в рамках территории зоны подчиняются общим правилам уплаты НДС.

В настоящее время в Великобритании существует 5 свободных зон:

Liverpool

Prestwick

Southampton

Port of Tilbury

Port of Sheerness

Импортные пошлины и НДС взимаются и уплачиваются лишь в случае, если товары вывозятся из СЗ на рынок стран ЕС, включая Великобританию, или используются либо потребляются непосредственно в зоне.

В СЗ не применяются какие-либо другие налоговые льготы, включая местные. Все поставщики товаров и услуг в рамках территории зоны подчиняются общим правилам уплаты НДС.

В настоящее время в Великобритании существует 5 свободных зон:

Liverpool

Prestwick

Southampton

Port of Tilbury

Port of Sheerness

Слайд 17Налоговое планирование

На территории СЗ могут размещаться и находиться на хранении следующие

виды товаров, исходя из их правового статуса:

товары, произведенные вне пределов ЕС;

товары, произведенные в ЕС, включая Великобританию, свободно обращающиеся в ЕС;

свободно обращающиеся товары, по которым не все таможенные формальности (налоги, пошлины, сборы) выполнены;

товары, находящиеся в свободном обращении, но ввоз которых и их происхождение должны быть подтверждены одной из стран ЕС.

В СЗ разрешается производить следующие виды операций с товарами, находящимися в ней:

хранение товаров;

фасовка и переработка товаров с применением низких и высоких технологий;

уничтожение товаров.

товары, произведенные вне пределов ЕС;

товары, произведенные в ЕС, включая Великобританию, свободно обращающиеся в ЕС;

свободно обращающиеся товары, по которым не все таможенные формальности (налоги, пошлины, сборы) выполнены;

товары, находящиеся в свободном обращении, но ввоз которых и их происхождение должны быть подтверждены одной из стран ЕС.

В СЗ разрешается производить следующие виды операций с товарами, находящимися в ней:

хранение товаров;

фасовка и переработка товаров с применением низких и высоких технологий;

уничтожение товаров.

Слайд 18Налоговое планирование

Под «зоной предпринимательства» - ЗП (EnterpriseZone) в Великобритании понимается определенная правительством на

срок в 10 лет ограниченная территория, создаваемая в целях стимулирования экономической деятельности, и на которой в течение длительного времени наблюдался значительный спад экономической активности.

Всего в Великобритании имеется 30 ЗП, которые были созданы в середине 90-ых годов прошлого века. Географически они расположены в следующих четыре районах:

East Midlands (7 зон),

Dearne Valley (6 зон),

East Durham (6 зон),

Tyne Riverside (11 зон).

Всего в Великобритании имеется 30 ЗП, которые были созданы в середине 90-ых годов прошлого века. Географически они расположены в следующих четыре районах:

East Midlands (7 зон),

Dearne Valley (6 зон),

East Durham (6 зон),

Tyne Riverside (11 зон).

Слайд 19Налоговое планирование

ЗП может предоставить следующие преимущества

заявки от фирм, находящихся в ЗП,

на определенные таможенные услуги обрабатываются вне очереди, так как рассматриваются в качестве приоритетных

освобождение от корпоративного и подоходного налогов средств, направляемых на капитальные затраты в промышленном и коммерческом строительстве

освобождение от налога на хозяйственную деятельность для промышленных и коммерческих объектов

упрощенный режим планирования застройки: развитие любой площадки, расположенной на территории ЗП, не требует индивидуального планового разрешения

остающиеся в силе законные контрольные меры (например, получение разрешения от плановых органов) осуществляются в ускоренном порядке

снижены требования по предоставлению статистической информации

освобождение от корпоративного и подоходного налогов средств, направляемых на капитальные затраты в промышленном и коммерческом строительстве

освобождение от налога на хозяйственную деятельность для промышленных и коммерческих объектов

упрощенный режим планирования застройки: развитие любой площадки, расположенной на территории ЗП, не требует индивидуального планового разрешения

остающиеся в силе законные контрольные меры (например, получение разрешения от плановых органов) осуществляются в ускоренном порядке

снижены требования по предоставлению статистической информации

Слайд 20Стимулирование инновационной деятельности

За разработку и реализацию инновационной политики в Великобритании отвечает

Департамент инноваций, университетов и компетенций (Department for Innovation, Universities and Skills — DIUS).

Применяемые скидки на ИР

вычет из налогооблагаемой базы расходов на ИР для МСБ – 175%, для крупных компаний – 130%

Капиталовложение в ИР, включая строительство стимулируется также 100 %-ной налоговой скидкой в первый год

Применяемые скидки на ИР

вычет из налогооблагаемой базы расходов на ИР для МСБ – 175%, для крупных компаний – 130%

Капиталовложение в ИР, включая строительство стимулируется также 100 %-ной налоговой скидкой в первый год

Слайд 21Стимулирование инновационной деятельности

Условия получения налогового кредита для предприятий МСБ

компания должна

отвечать требованиям МСБ ЕСС (занятость менее 190 человек или годовой оборот не превышает 130 млн. евро, или годовой итог баланса не превышает 43 млн. евро)

годовые расходы на ИР – не менее 10000 фунтов стерлингов

расходы на ИР квалифицируются в соответствии с Рекомендациями Министерства торговли и промышленности

налоговые скидки распространяются только на текущие расходы

запрашиваемая сумма скидки может быть уменьшена, если проекты на ИР получают субсидию или грант

компания должна быть владельцем интеллектуальной собственности, полученной в результате ИР

годовые расходы на ИР – не менее 10000 фунтов стерлингов

расходы на ИР квалифицируются в соответствии с Рекомендациями Министерства торговли и промышленности

налоговые скидки распространяются только на текущие расходы

запрашиваемая сумма скидки может быть уменьшена, если проекты на ИР получают субсидию или грант

компания должна быть владельцем интеллектуальной собственности, полученной в результате ИР

Слайд 22Стимулирование инновационной деятельности

Патентный бокс является попыткой сделать корпоративный налоговый режим более

привлекательным для создания и использования интеллектуальной собственности в Великобритании. Льготная ставка налогообложения при этом составляет 10%

Патентный бокс применяется для доходов корпорации, полученных в результате использования патентов и на других прав интеллектуальной собственности.

Целью патентного бокса является предоставление дополнительного стимула для сохранения и коммерциализацию существующих патентов, и разработку новых инновационных запатентованных продуктов.

Патентный бокс применяется для доходов корпорации, полученных в результате использования патентов и на других прав интеллектуальной собственности.

Целью патентного бокса является предоставление дополнительного стимула для сохранения и коммерциализацию существующих патентов, и разработку новых инновационных запатентованных продуктов.