- Главная

- Разное

- Дизайн

- Бизнес и предпринимательство

- Аналитика

- Образование

- Развлечения

- Красота и здоровье

- Финансы

- Государство

- Путешествия

- Спорт

- Недвижимость

- Армия

- Графика

- Культурология

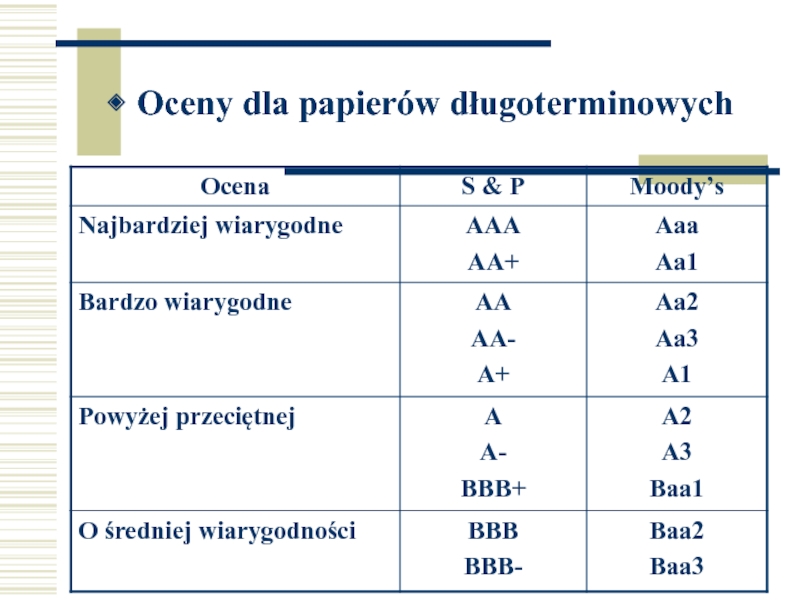

- Еда и кулинария

- Лингвистика

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Ryzyko a niestabilność na rynkach finansowych. (Wykład 3) презентация

Содержание

- 1. Ryzyko a niestabilność na rynkach finansowych. (Wykład 3)

- 2. RYZYKO NA RYNKU FINANSOWYM to prawdopodobieństwo niezrealizowania

- 3. Ryzyka te są ze sobą bardzo mocno

- 4. RYZYKO RYNKOWE wynika z faktu, że dochód

- 5. ryzyko stopy procentowej (interest rate risk),

- 6. Czynniki ryzyka na rynkach finansowych Można mówić

- 7. Ważne czynniki potencjalnych strat inwestycyjnych Wahania

- 8. Dźwignia finansowa Dźwignia finansowa oznacza sytuację,

- 9. Ryzyko inwestycji w instrumenty finansowe można ograniczać

- 10. RATING INSTRUMENTÓW FINANSOWYCH- Credit - rating

- 11. pozwala inwestorom na porównanie ryzyka kredytowego związanego

- 12. CREDIT - RATING nadawany jest podmiotom

- 13. SOVEREIGN RATING polega na

- 14. Oceną wiarygodności kredytowej zajmują się specjalistyczne

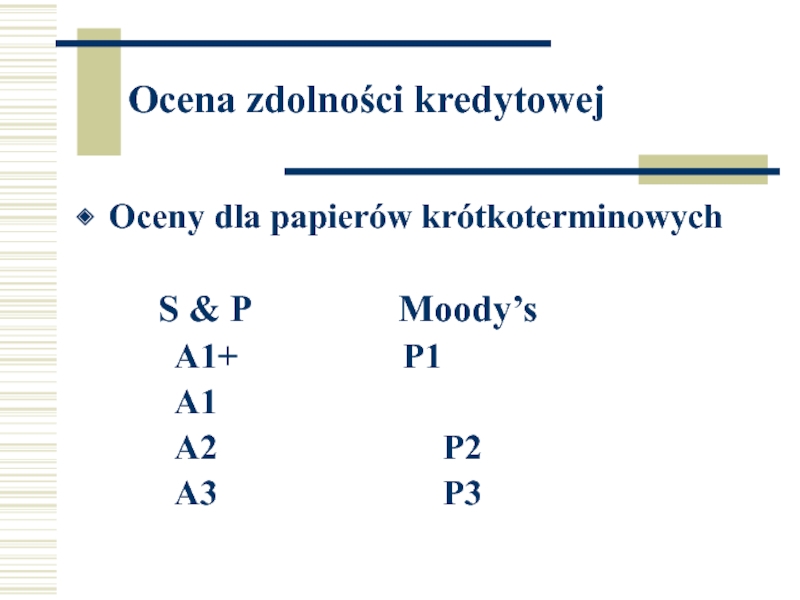

- 15. Ocena zdolności kredytowej Oceny dla papierów krótkoterminowych

- 16. Oceny dla papierów długoterminowych

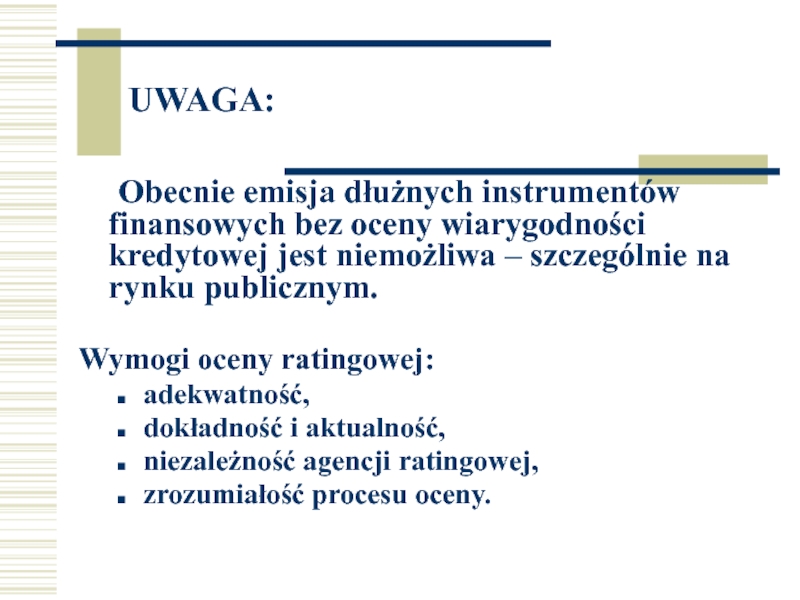

- 17. UWAGA: Obecnie emisja dłużnych instrumentów

- 18. Dywersyfikacja portfela inwestycyjnego Jest to zróżnicowanie portfela

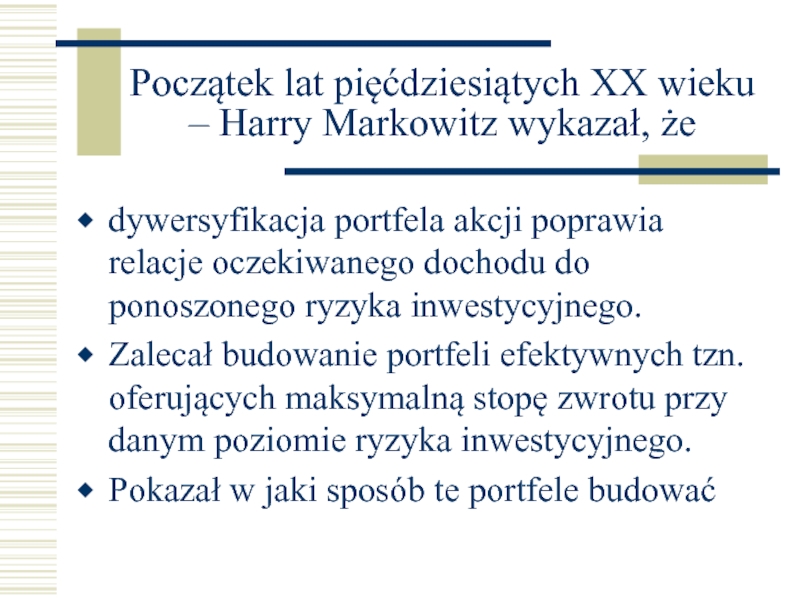

- 19. Początek lat pięćdziesiątych XX wieku – Harry

- 20. Portfele efektywne Inna nazwa portfeli efektywnych to

- 21. wyznaczenie krzywej portfeli efektywnych nie rozwiązuje problemu

- 22. Portfele agresywne tworzą grupę portfeli efektywnych preferowanych

- 23. Dywersyfikacja portfela inwestycyjnego może odbywać się na

- 24. Dywersyfikować portfel inwestycyjny możemy geograficznie Możemy inwestować

- 25. Dywersyfikować portfel inwestycyjny możemy także ze względu

- 26. Rozwój teorii portfelowej Inwestorzy próbują szukać

Слайд 1WYKŁAD III. RYZYKO A NIESTABILNOŚĆ NA RYNKACH FINANSOWYCH

Pojęcie i rodzaje ryzyka

Czynniki ryzyka na rynku finansowym.

Rating instrumentów finansowych.

Dywersyfikacja portfela inwestycyjnego.

Слайд 2RYZYKO NA RYNKU FINANSOWYM

to prawdopodobieństwo niezrealizowania spodziewanego dochodu z inwestycji finansowych.

Ryzyko

instrumentów finansowych (dotyczy inwestycji finansowych) tzw. ryzyko inwestycyjne.

instytucji finansowych i/lub przedsiębiorstw tzw. ryzyko kredytowe (dotyczy warunków ich funkcjonowania),

Слайд 3Ryzyka te są ze sobą bardzo mocno powiązane, chociaż nie są

Ryzyko instrumentów finansowych to typowe ryzyko inwestycyjne, na które składa się:

ryzyko niedotrzymania warunków inwestycji w dany instrument finansowy (default risk),

ryzyko rynkowe (market risk),

ryzyko otoczenia finansowego,

ryzyko otoczenia niefinansowego,

ryzyko wydarzeń (event risk).

Слайд 4RYZYKO RYNKOWE

wynika z faktu, że dochód z tytułu inwestycji w instrument

= ryzyko ceny (price risk)

Przyjmując za kryterium wpływ ceny instrumentu finansowego na dochód z inwestycji wyróżniamy następujące rodzaje ryzyka rynkowego:

Слайд 5

ryzyko stopy procentowej (interest rate risk),

ryzyko kursu walutowego (exchange rate risk),

ryzyko

ryzyko zmiany cen rynkowych instrumentów finansowych (np. akcji, obligacji),

ryzyko konkurencji.

Слайд 6Czynniki ryzyka na rynkach finansowych

Można mówić o przyczynach:

- makro i mikroekonomicznych,

-

- przewidywalnych i przypadkowych,

- ekstremalnych i modyfikujących trend rozwoju rynku.

Слайд 7Ważne czynniki potencjalnych strat inwestycyjnych

Wahania koniunktury gospodarczej i rynkowej

Kryzysy finansowe

Reakcje inwestorów (zachowania behawioralne) i ich subiektywny stosunek do ryzyka – awersja do ryzyka

Bąble spekulacyjne

Czas

Brak informacji

Dźwignia finansowa

Слайд 8Dźwignia finansowa

Dźwignia finansowa oznacza sytuację, w której aktywa finansowe są

Sytuacja taka jest możliwa gdy korzysta się z możliwości zaciągania pożyczek,

Miarą dźwigni finansowej jest więc relacja kapitału obcego i własnego,

dzięki dźwigni finansowej możliwe jest osiąganie portfeli o wyższej stopie zwrotu niż portfel rynkowy ,

Dźwignia finansowa oznacza jednak większe ryzyko inwestycyjne – przykład kredyty bankowe na zakup akcji.

Слайд 9Ryzyko inwestycji w instrumenty finansowe można ograniczać poprzez:

rating instrumentów finansowych,

dywersyfikację portfela

ubezpieczenie ryzyka.

Слайд 10RATING INSTRUMENTÓW FINANSOWYCH-

Credit - rating

proces oceny i klasyfikacji ryzyka inwestycyjnego dłużnych

względna miara ryzyka rozpatrywanego w relacji do innych walorów,

Слайд 11pozwala inwestorom na porównanie ryzyka kredytowego związanego z różnymi instrumentami finansowymi,

znak jakości dłużnych papierów wartościowych.

Sprzyja ograniczeniu ryzyka kredytowego

Слайд 12CREDIT - RATING

nadawany jest podmiotom gospodarczym krajowym i zagranicznym (rating ubezpieczeniowy,

Слайд 13

SOVEREIGN RATING

polega na ocenie ryzyka niespłacenia zobowiązań przez obce państwa i

Слайд 14

Oceną wiarygodności kredytowej zajmują się specjalistyczne agencje ratingowe:

Standard & Poor’s 1992

Moody’s

Fitch Inwestors

J. P. Morgan

Euromoney

International Bank Credit

Analysis (IBCA) 1978

Agencje ratingowe posługują się skalą ocen.

Слайд 15Ocena zdolności kredytowej

Oceny dla papierów krótkoterminowych

S & P Moody’s

A1+

A1

A2 P2

A3 P3

Слайд 17

UWAGA:

Obecnie emisja dłużnych instrumentów finansowych bez oceny wiarygodności kredytowej jest niemożliwa

Wymogi oceny ratingowej:

adekwatność,

dokładność i aktualność,

niezależność agencji ratingowej,

zrozumiałość procesu oceny.

Слайд 18Dywersyfikacja portfela inwestycyjnego

Jest to zróżnicowanie portfela inwestycyjnego w myśl zasady: “nie

Głównym założeniem teorii portfela jest to, że racjonalny inwestor wykazuje awersje do podejmowania dodatkowego ryzyka gdy nie jest ono skompensowane wystarczającym wzrostem oczekiwanego przychodu.

Przy danym poziomie dochodu większość inwestorów preferuje mniejsze ryzyko i odwrotnie

Слайд 19Początek lat pięćdziesiątych XX wieku – Harry Markowitz wykazał, że

dywersyfikacja portfela

Zalecał budowanie portfeli efektywnych tzn. oferujących maksymalną stopę zwrotu przy danym poziomie ryzyka inwestycyjnego.

Pokazał w jaki sposób te portfele budować

Слайд 20Portfele efektywne

Inna nazwa portfeli efektywnych to portfele niezdominowane a zatem takie

najważniejszą częścią budowy tych portfeli jest przygotowanie całej mapy ryzyko- zysk.

Wszystkie portfele z tej krzywej charakteryzują się najwyższym możliwym do osiągnięcia zyskiem przy zadanym (akceptowanym) ryzyku i jednocześnie najniższym możliwym do wystąpienia ryzykiem przy zadanym (wymaganym) zysku.

–

Слайд 21wyznaczenie krzywej portfeli efektywnych nie rozwiązuje problemu dywersyfikacji portfeli inwestycyjnych

Na krzywej

Stad mamy portfele zachowawcze i agresywne

Portfele zachowawcze preferowane są przez inwestorów ostrożnych

Charakteryzują się one niskim ryzykiem co okupują niezbyt wysokim zyskiem.

Cechą charakterystyczną portfeli zachowawczych jest to, że przejście do innego portfela zachowawczego, o wyższym poziomie minimalnego akceptowanego zysku, wiąże się z mniejszym wzrostem ryzyka niż wzrost zysku. Jeśli więc pewien portfel efektywny P1 ma zysk 1% i ryzyko 5%, a inny portfel efektywny P2 zysk 2% i ryzyko 5.5%, wtedy portfele te można nazwać zachowawczymi - ze wzrostem zysku o 1% związany jest wzrost ryzyka o 0.5%.

Слайд 22Portfele agresywne

tworzą grupę portfeli efektywnych preferowanych przez inwestorów agresywnych i spekulantów.

Mogą one przynosić wysoką stopę zwrotu, lecz jest to okupione wysokim ryzykiem.

Charakterystyczne dla portfeli agresywnych jest to, że przejście do innego portfela agresywnego o wyższym poziomie minimalnego akceptowanego zysku wiąże się z większym wzrostem ryzyka niż wzrost zysku. Jeśli więc pewien portfel efektywny P3 ma zysk 4% i ryzyko 10%, a inny portfel efektywny P4 zysk 5% i ryzyko 12%, wtedy portfele te można nazwać agresywnymi - ze wzrostem zysku o 1% kojarzy się wzrost ryzyka o 2%.

Слайд 23Dywersyfikacja portfela inwestycyjnego może odbywać się na wiele sposobów.

Możemy posiadać akcje

Wybierając spółki do portfela możemy dywersyfikować je sektorowo.

Posiadanie spółek tylko jednej gałęzi przemysłu i branży stwarza ryzyko znacznej utraty wartości portfela w przypadku dekoniunktury w danym sektorze gospodarki.

Слайд 24Dywersyfikować portfel inwestycyjny możemy geograficznie

Możemy inwestować w innych krajach, na innych

Dywersyfikacja geograficzna miała większy sens, w czasach gdy nie było jeszcze tak głębokiej globalizacji gospodarki światowej.

Wtedy wydarzenia, jakie miały miejsca w USA, nie miały wpływu na to co działo się w Europie. Obecnie dzięki ogromnemu rozwojowi telekomunikacji, wszystkie rynki wzajemnie na siebie wpływają.

To co się dzieje Stanach Zjednoczonych, jest natychmiast odczuwane na innych rynkach. Również polska giełda wykazuje korelację z giełdą amerykańską i innymi rynkami rozwiniętymi.

Слайд 25Dywersyfikować portfel inwestycyjny możemy także ze względu na ;

różne instrumenty finansowe,

Слайд 26 Rozwój teorii portfelowej

Inwestorzy próbują szukać portfeli optymalnych pokazującymi kompromis między

James Tobin wykazał, że współrzędne zbioru portfeli efektywnych tworzą linię prostą, jeżeli częściowo składają się z inwestycji ryzykownych, a częściowo z aktywów pozbawionych ryzyka /np. bonów skarbowych/

William Sharpe stwierdził, że optymalna relację oczekiwanej stopy zwrotu do ryzyka oferuje portfel rynkowy, odwzorowujący strukturę rynku tj. relacje wielkości poszczególnych papierów wartościowych