- Главная

- Разное

- Дизайн

- Бизнес и предпринимательство

- Аналитика

- Образование

- Развлечения

- Красота и здоровье

- Финансы

- Государство

- Путешествия

- Спорт

- Недвижимость

- Армия

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Основы теории риска проектов презентация

Содержание

- 1. Основы теории риска проектов

- 2. Понятие проект Проект - система сформулированных

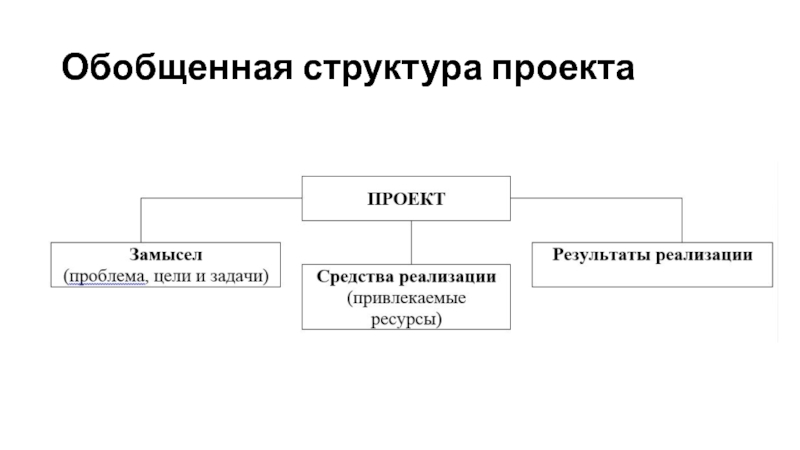

- 3. Обобщенная структура проекта

- 4. Свойства проекта как системы Проект как система

- 5. Основные элементы инвестиционного проекта Можно выделить

- 6. Принимаемое определение проекта Под проектом далее будем

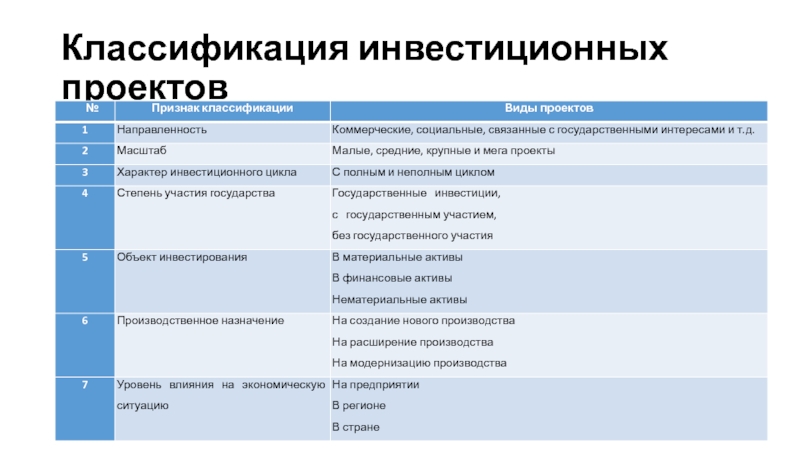

- 7. Классификация инвестиционных проектов

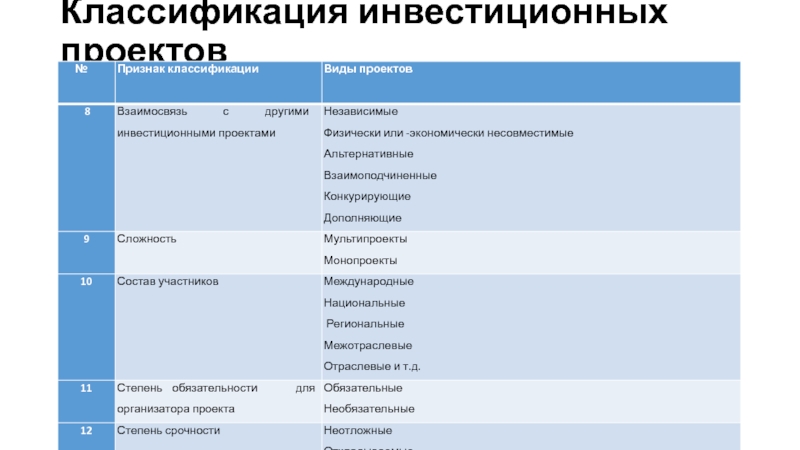

- 8. Классификация инвестиционных проектов

- 9. Масштаб нефтегазовых проектов К малым проектам в

- 10. Масштаб нефтегазовых проектов Мегапроекты - это по

- 11. Особенности нефтегазовой промышленности удаленность предмета труда (нефтегазонасыщенного

- 12. Специфика геологоразведочных работ • разбросанность объектов поисков и

- 13. Специфика освоения нефтегазовых ресурсов • зависимость объемов добычи

- 15. Проектный анализ К настоящему времени проектный анализ,

- 16. Проектный анализ Проектный анализ, как метод всесторонней

- 17. Жизненный цикл проекта «Жизненный цикл проекта» (проектный

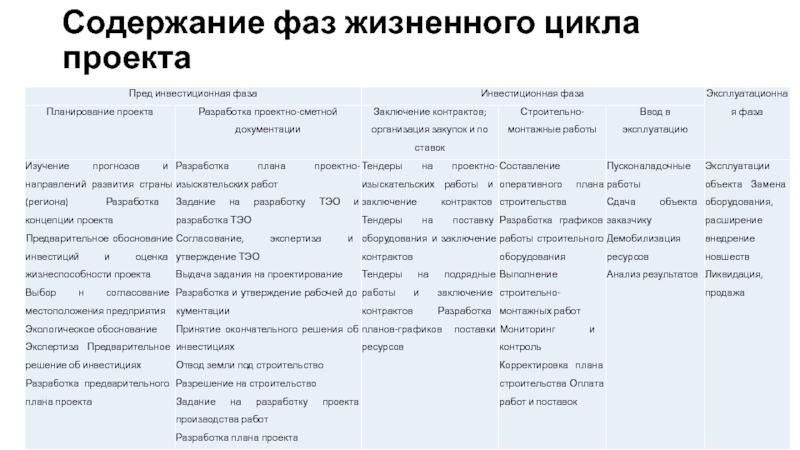

- 18. Содержание фаз жизненного цикла проекта

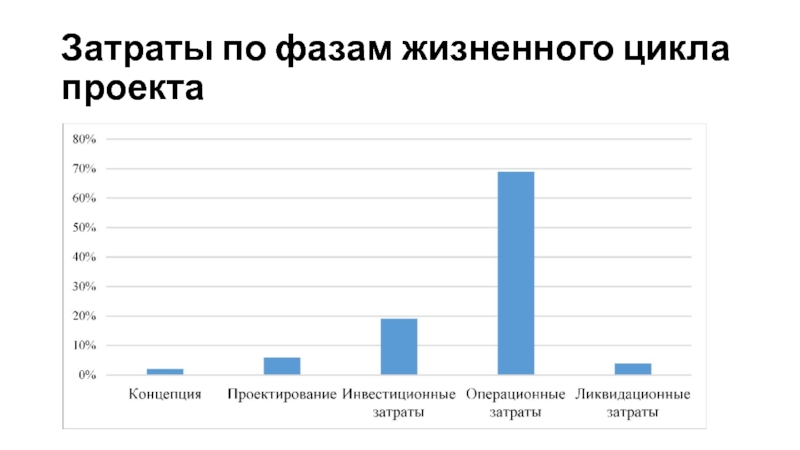

- 19. Затраты по фазам жизненного цикла проекта

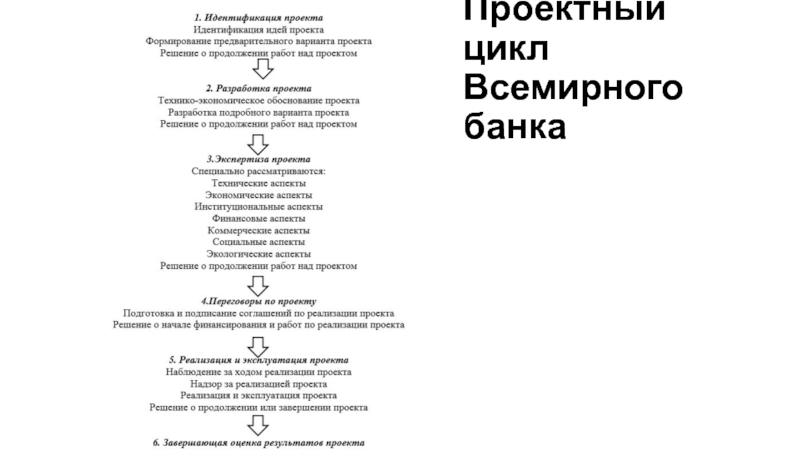

- 20. Проектный цикл Всемирного банка

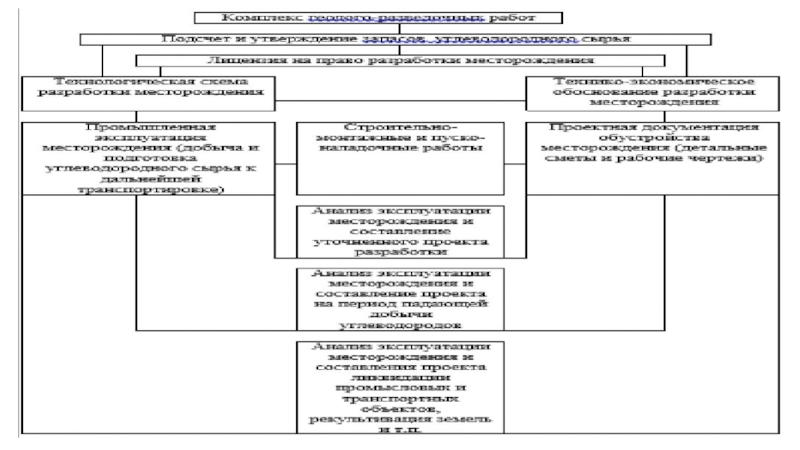

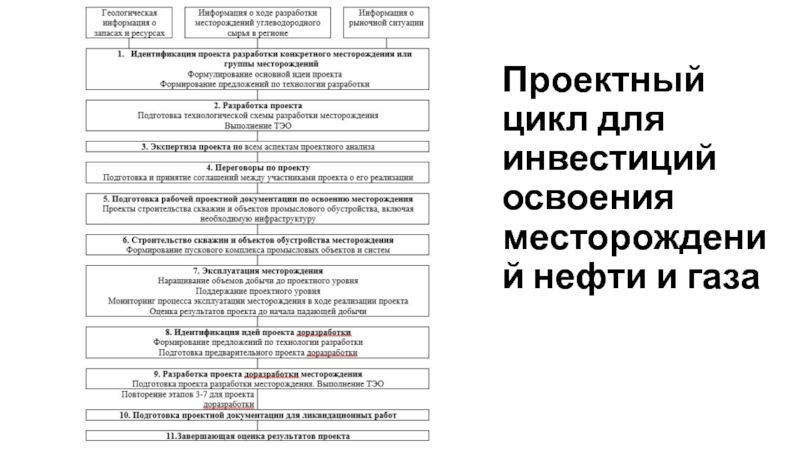

- 21. Проектный цикл для инвестиций освоения месторождений нефти и газа

- 22. Экспертиза проектов Экспертиза предполагает детальный анализ выгод

- 23. Оценка проектных рисков Риск - это вероятность

- 24. Финансовый анализ проекта Финансовый анализ рассматривает результаты

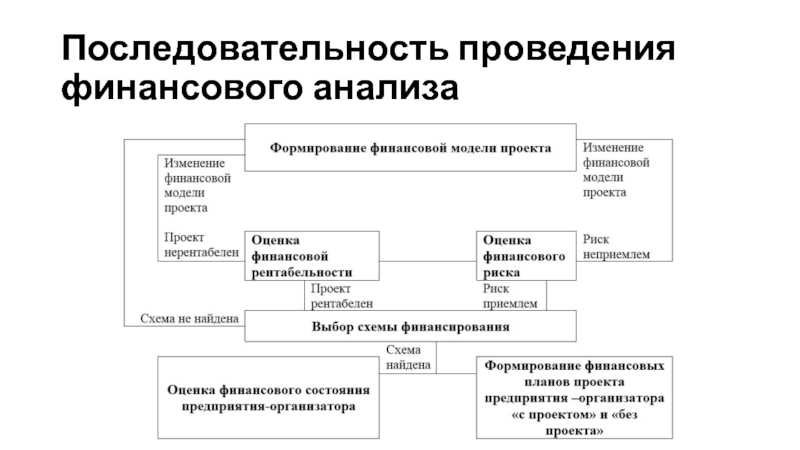

- 25. Последовательность проведения финансового анализа

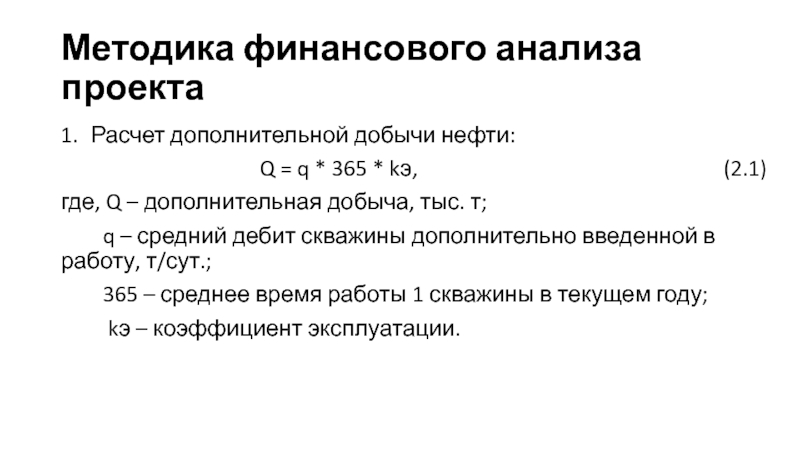

- 26. Методика финансового анализа проекта 1. Расчет дополнительной добычи

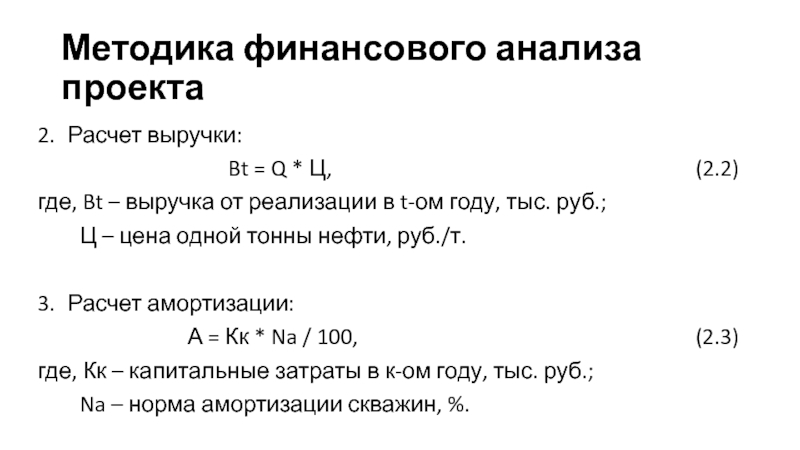

- 27. Методика финансового анализа проекта 2. Расчет выручки: Bt

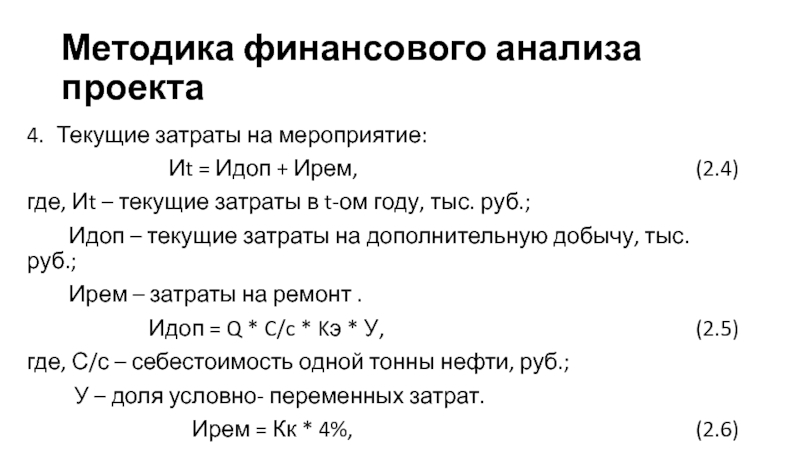

- 28. Методика финансового анализа проекта 4. Текущие затраты на

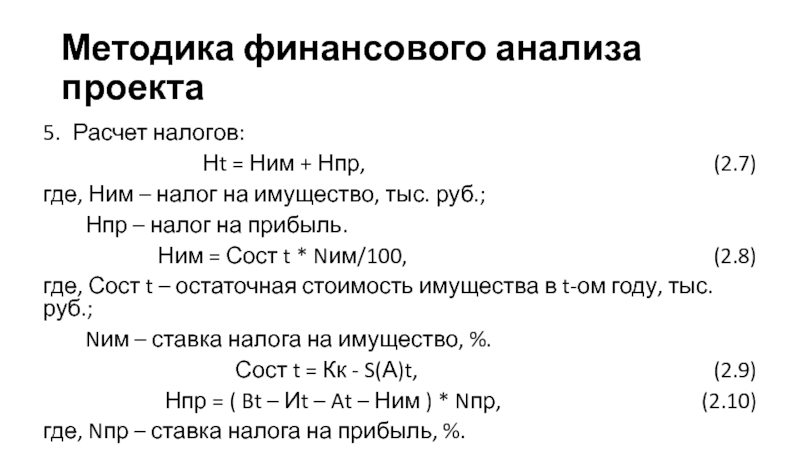

- 29. Методика финансового анализа проекта 5. Расчет налогов: Нt

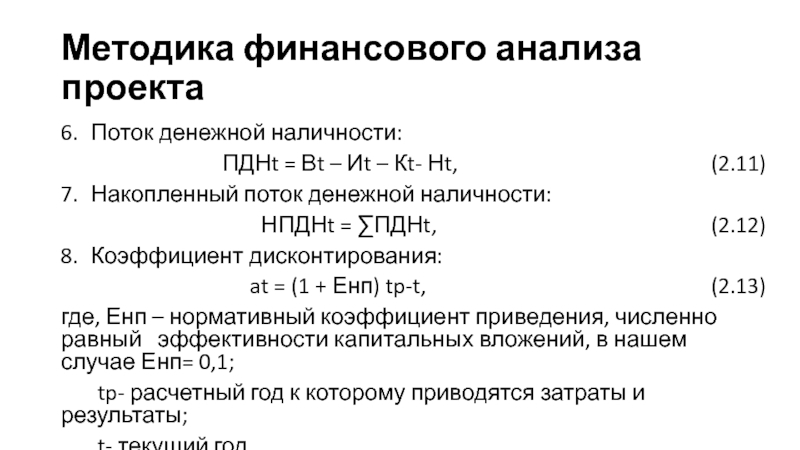

- 30. Методика финансового анализа проекта 6. Поток денежной наличности:

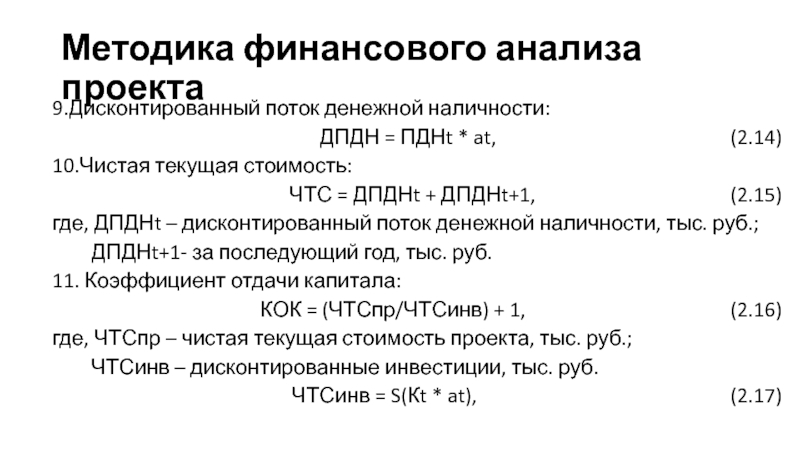

- 31. Методика финансового анализа проекта 9.Дисконтированный поток денежной

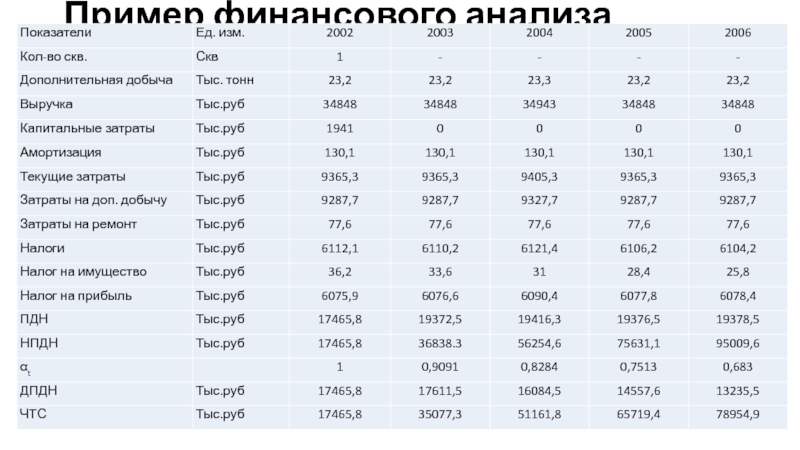

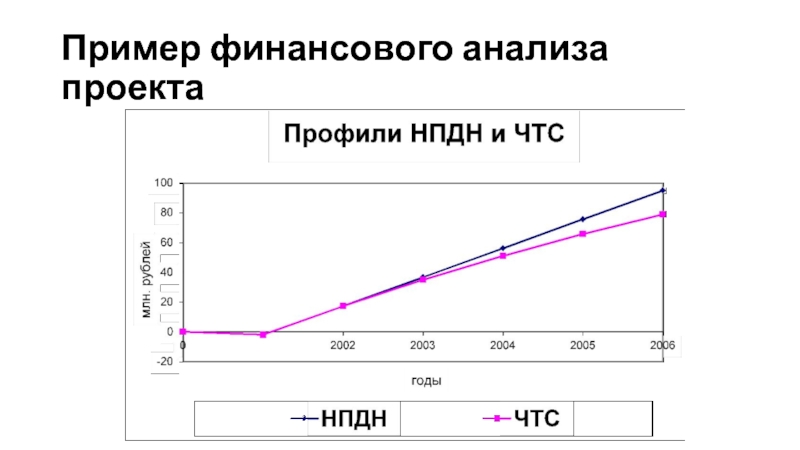

- 32. Пример финансового анализа проекта

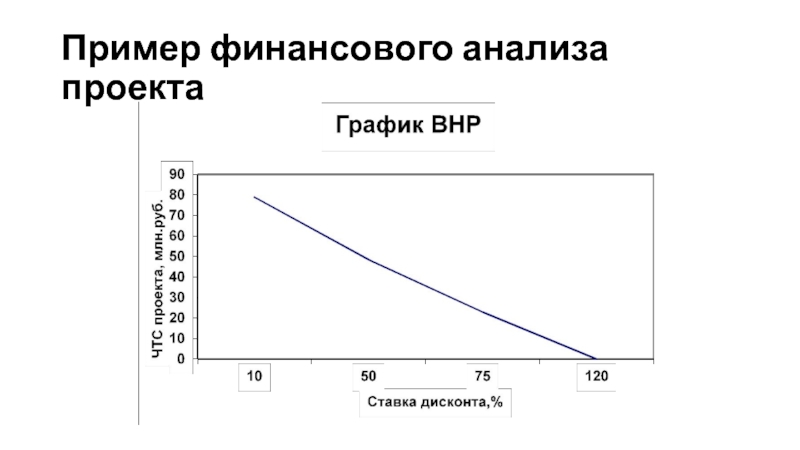

- 33. Пример финансового анализа проекта

- 34. Пример финансового анализа проекта

- 35. Анализ чувствительности проекта к риску Так как

- 36. Диаграмма чувствительности проекта к риску Из диаграммы

- 37. Анализ проектных рисков Риск характеризуется как возможность

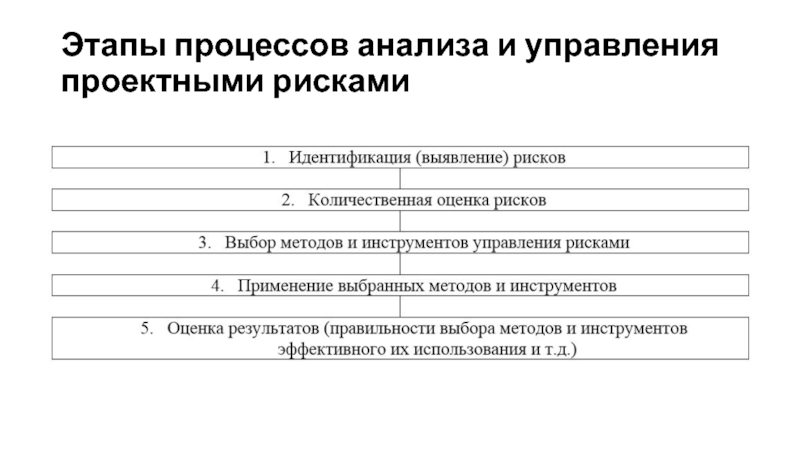

- 38. Этапы процессов анализа и управления проектными рисками

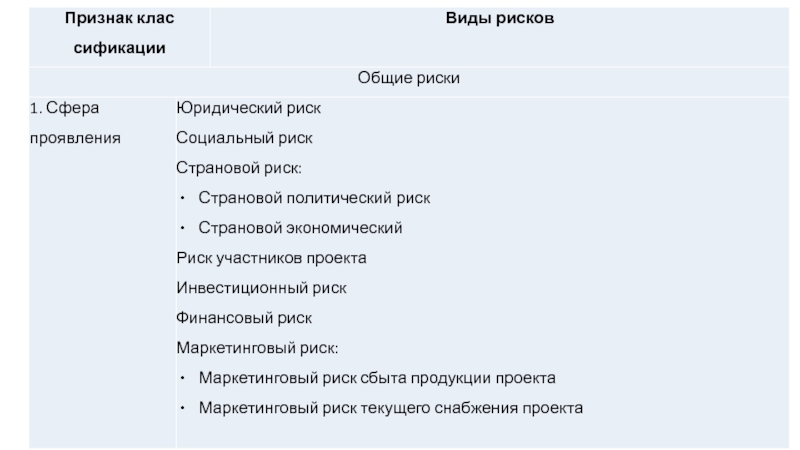

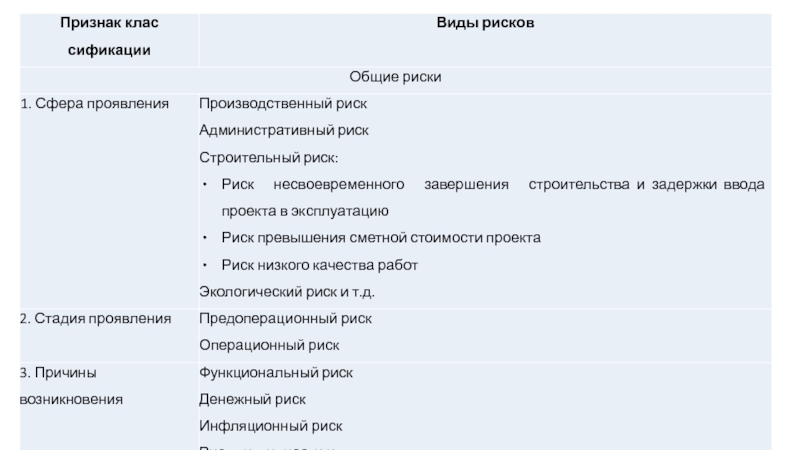

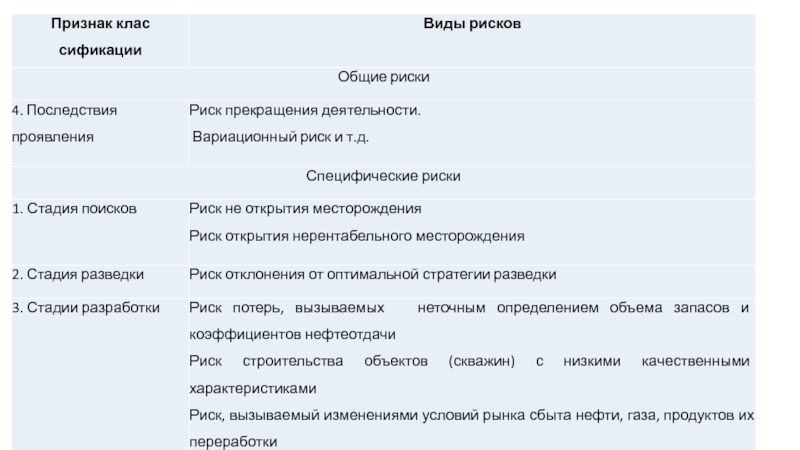

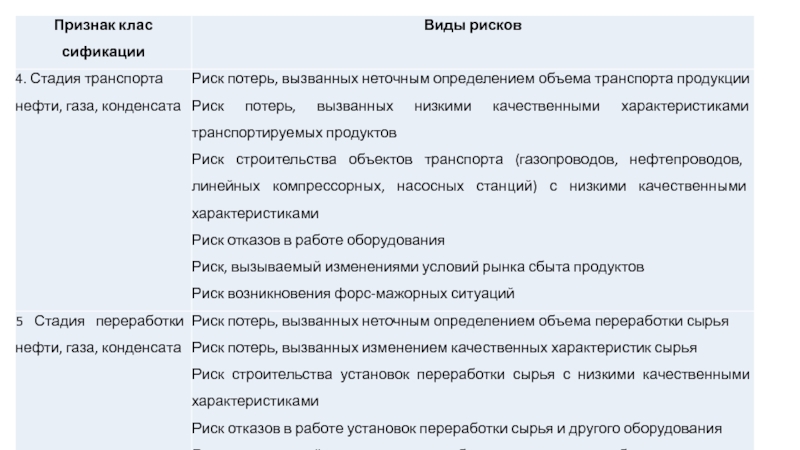

- 39. Риски проектов в нефтегазовой промышленности В

- 40. Риски проектов в нефтегазовой промышленности В инвестиционной

- 41. Риски проектов в нефтегазовой промышленности На стадии

- 42. Страновой риск Страновой политический риск представляет собой

- 43. Юридический риск Юридический риск выражается в неопределенности

- 44. Риск участников проекта Риск участников проекта -

- 45. Финансовый риск Финансовый риск — это риск,

- 46. Маркетинговый риск Маркетинговый риск - это риск

- 47. Производственный риск Производственный риск - это риск,

- 48. Административный риск Административный риск - это риск,

- 49. Строительный риск Строительный риск, к которому можно

- 50. Экологический риск Экологический риск (форс-мажор) - связан

- 51. Общая классификация рисков

- 56. Анализ риска Назначение анализа риска заключается в

- 57. Факторы, влияющие на степень риска Все факторы,

- 58. Среда принятия решения Оценка и выбор

- 59. Выбор рационального решения В условиях определенности рекомендуется

- 60. Мера риска инвестиционного решения Наиболее распространена точка

- 61. Методы количественной оценки риска К наиболее распространенным

- 62. Метод экспертных оценок Метод экспертных оценок заключается

- 63. Метод экспертных оценок Затем оценки экспертов подвергаются

Слайд 2Понятие проект

Проект - система сформулированных в его рамках целей, создаваемых или

модернизируемых для их реализации физических объектов, технологических процессов, технической и организационной документации для них, материальных, финансовых, трудовых и иных ресурсов, а также управленческих решений и мероприятий по их выполнению.

Они могут быть:

вещественными (продукция, здание, организация и т.д.);

нематериальными (планы, новые знания, опыт, методы и т.д.).

С другой стороны их можно разделить на:

текущие (технология, документация, подписанные контракты и т.д.);

конечные (продукт, прибыль, знания и т.д.).

Они могут быть:

вещественными (продукция, здание, организация и т.д.);

нематериальными (планы, новые знания, опыт, методы и т.д.).

С другой стороны их можно разделить на:

текущие (технология, документация, подписанные контракты и т.д.);

конечные (продукт, прибыль, знания и т.д.).

Слайд 4Свойства проекта как системы

Проект как система имеет ряд свойств, которые целесообразно

учитывать:

проект возникает, существует и развивается в конкретном и весьма сложном окружении, называемом внешней средой;

состав проекта не остается неизменным в процессе его реализации. В нем могут появляться новые элементы (объекты), в то время как другие могут удаляться из его состава;

проект, как и всякая система, может быть разделен на подсистемы и элементы (структурирован), при этом между структурными элементами должны быть определены существенные и устойчивые связи.

проект возникает, существует и развивается в конкретном и весьма сложном окружении, называемом внешней средой;

состав проекта не остается неизменным в процессе его реализации. В нем могут появляться новые элементы (объекты), в то время как другие могут удаляться из его состава;

проект, как и всякая система, может быть разделен на подсистемы и элементы (структурирован), при этом между структурными элементами должны быть определены существенные и устойчивые связи.

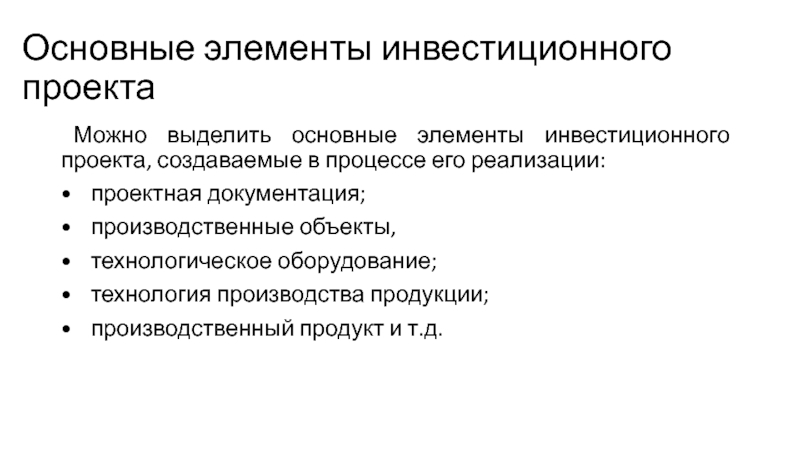

Слайд 5Основные элементы инвестиционного проекта

Можно выделить основные элементы инвестиционного проекта, создаваемые

в процессе его реализации:

• проектная документация;

• производственные объекты,

• технологическое оборудование;

• технология производства продукции;

• производственный продукт и т.д.

• проектная документация;

• производственные объекты,

• технологическое оборудование;

• технология производства продукции;

• производственный продукт и т.д.

Слайд 6Принимаемое определение проекта

Под проектом далее будем понимать комплекс взаимосвязанных действий по

концентрации и использованию ресурсов, направленный на достижение в течение ограниченного периода времени конкретно поставленных целей.

Слайд 9Масштаб нефтегазовых проектов

К малым проектам в нефтегазовой промышленности следует относить, например,

проекты по реконструкции небольших по запасам месторождений: мероприятия, связанные с внедрением новой техники и технологии; ввод месторождений с годовой добычей природного газа до 5 млрд м3 и т.д.

Средние и крупные проекты отличаются существенно большими объемами вложение и повышенной сложностью реализации. Для нас это освоение новых месторождений или масштабных мер по поддержанию добычи на крупных месторождениях.

Средние и крупные проекты отличаются существенно большими объемами вложение и повышенной сложностью реализации. Для нас это освоение новых месторождений или масштабных мер по поддержанию добычи на крупных месторождениях.

Слайд 10Масштаб нефтегазовых проектов

Мегапроекты - это по сути целевые программы, содержащие несколько

взаимосвязанных проектов, которые имеют одну цель, объединены выделенными ресурсами и отпущенным на их выполнение временем. Такие программы могут быть международными, государственными, национальными, региональными. Эти проекты оказывают влияние на экономику страны, региона.

Это, например, строительство крупного нефтеперерабатывающего завода, магистрального нефте- или газопровода, освоение группы крупных месторождений и т.д.

Мегапроекты, как правило, отличаются высокой стоимостью (более 1 млрд дол.), капиталоемкостью, потребностью в масштабных заимствованиях, значительной длительностью строительства основных объектов (5-7 лет), высокой трудоемкостью.

Это, например, строительство крупного нефтеперерабатывающего завода, магистрального нефте- или газопровода, освоение группы крупных месторождений и т.д.

Мегапроекты, как правило, отличаются высокой стоимостью (более 1 млрд дол.), капиталоемкостью, потребностью в масштабных заимствованиях, значительной длительностью строительства основных объектов (5-7 лет), высокой трудоемкостью.

Слайд 11Особенности нефтегазовой промышленности

удаленность предмета труда (нефтегазонасыщенного пласта) и подземной части эксплуатационного

оборудования от места непосредственного наблюдения и управления процессом нефтегазодобычи;

невозможность изменить территориальное расположение месторождений;.

зависимость от природных горно-геологических условий и качества проведения геологоразведочных работ;

динамичный характер (изменчивость во времени) природных факторов;

обособленность производственных объектов;

наличие нескольких стадий эксплуатации месторождений;

комплексный состав добываемой продукции на месторождениях;

неблагоприятное экологическое воздействие на природную среду процессов разработки месторождений;

высокая неопределенность информации, используемой при составлении инвестиционных проектов;

изменение воспроизводственной структуры капитальных вложений в процессе эксплуатации месторождения;

длительность периода эксплуатации нефтегазовых объектов.

невозможность изменить территориальное расположение месторождений;.

зависимость от природных горно-геологических условий и качества проведения геологоразведочных работ;

динамичный характер (изменчивость во времени) природных факторов;

обособленность производственных объектов;

наличие нескольких стадий эксплуатации месторождений;

комплексный состав добываемой продукции на месторождениях;

неблагоприятное экологическое воздействие на природную среду процессов разработки месторождений;

высокая неопределенность информации, используемой при составлении инвестиционных проектов;

изменение воспроизводственной структуры капитальных вложений в процессе эксплуатации месторождения;

длительность периода эксплуатации нефтегазовых объектов.

Слайд 12Специфика геологоразведочных работ

• разбросанность объектов поисков и разведки на значительные территории;

• слабое развитие

производственной и социальной инфраструктуры региона:

• удаленность объектов от баз снабжения;

• применение различных видов, методов и комплексов работ по изучению недр;

• постоянное перемещение фронта работ в пространстве;

• большая продолжительность полного цикла, связанного с открытием и подготовкой к эксплуатации залежей нефти и газа;

• необходимость опережающего проектирования геологоразведочных работ по сравнению с проектированием добывающих предприятий;

• ухудшение показателей эффективности геологоразведочных работ начиная с момента достижения определенной степени изученности региона.

• удаленность объектов от баз снабжения;

• применение различных видов, методов и комплексов работ по изучению недр;

• постоянное перемещение фронта работ в пространстве;

• большая продолжительность полного цикла, связанного с открытием и подготовкой к эксплуатации залежей нефти и газа;

• необходимость опережающего проектирования геологоразведочных работ по сравнению с проектированием добывающих предприятий;

• ухудшение показателей эффективности геологоразведочных работ начиная с момента достижения определенной степени изученности региона.

Слайд 13Специфика освоения нефтегазовых ресурсов

• зависимость объемов добычи нефти и газа от природных

условий и уровня использования запасов углеводородов:

• невоспроизводимость природных ресурсов:

• динамичный характер природных факторов;

• стадийность эксплуатации месторождений;

• неопределенность исходной информации:

• длительность периодов реализации проектов:

• высокая капиталоемкость и продолжительный период осуществления капитальных вложений;

• высокий уровень риска инвестиций в поиски, разведку и разработку месторождений нефти и газа;

• постоянное ухудшение экономических показателей разрабатываемого месторождения, связанное с природными факторами;

• зависимость денежного потока, генерируемого инвестиционным проектом от истощения запасов месторождения.

• невоспроизводимость природных ресурсов:

• динамичный характер природных факторов;

• стадийность эксплуатации месторождений;

• неопределенность исходной информации:

• длительность периодов реализации проектов:

• высокая капиталоемкость и продолжительный период осуществления капитальных вложений;

• высокий уровень риска инвестиций в поиски, разведку и разработку месторождений нефти и газа;

• постоянное ухудшение экономических показателей разрабатываемого месторождения, связанное с природными факторами;

• зависимость денежного потока, генерируемого инвестиционным проектом от истощения запасов месторождения.

Слайд 15Проектный анализ

К настоящему времени проектный анализ, в том виде в котором

он используется в международной практике оценки инвестиционных проектов, нашел подобающее ему место и в России

Свидетельством тому является появление в качестве официальных методических документов Методологических рекомендаций по оценке эффективности инвестиционных проектов (1994 г. -первая редакция, 2000 г. - вторая редакция)

Основная идея проектного анализа состоит в установлении «ценности» проекта, для чего надлежит установить, превышают ли выгоды, получаемые от проекта, затраты на его осуществление

Свидетельством тому является появление в качестве официальных методических документов Методологических рекомендаций по оценке эффективности инвестиционных проектов (1994 г. -первая редакция, 2000 г. - вторая редакция)

Основная идея проектного анализа состоит в установлении «ценности» проекта, для чего надлежит установить, превышают ли выгоды, получаемые от проекта, затраты на его осуществление

Слайд 16Проектный анализ

Проектный анализ, как метод всесторонней оценки инвестиционных решений, служит средством

организации выбора лучшего среди альтернативных вариантов на основе моделирования ситуации конкурентного рынка

В практической плоскости проектный анализ представляет собой подход, позволяющий объективно оценить финансовые, экономические и другие достоинства и недостатки инвестиционных проектов

В практической плоскости проектный анализ представляет собой подход, позволяющий объективно оценить финансовые, экономические и другие достоинства и недостатки инвестиционных проектов

Слайд 17Жизненный цикл проекта

«Жизненный цикл проекта» (проектный цикл) определяется как промежуток времени

между моментом появления проекта и моментом его ликвидации

Проектный цикл включает три основных фазы:

прединвестиционную;

инвестиционную;

эксплуатационную.

Проектный цикл включает три основных фазы:

прединвестиционную;

инвестиционную;

эксплуатационную.

Слайд 22Экспертиза проектов

Экспертиза предполагает детальный анализ выгод и затрат по проекту, учитывая:

техническую

реализуемость и прогрессивность;

воздействие на окружающую среду;

коммерческие перспективы, включая привлекательность и спрос на продукты проекта;

экономический анализ общих последствий проекта для национального развития и благосостояния населения;

финансовый анализ самого проекта, а также оценку его влияния на финансовое состояние предприятия, осуществляющего проект;

социальное воздействие, включая учет местных условий, обычаев, а также справедливость распределения благ от проекта;

институциональный (правовой и административно-управленческий) анализ.

воздействие на окружающую среду;

коммерческие перспективы, включая привлекательность и спрос на продукты проекта;

экономический анализ общих последствий проекта для национального развития и благосостояния населения;

финансовый анализ самого проекта, а также оценку его влияния на финансовое состояние предприятия, осуществляющего проект;

социальное воздействие, включая учет местных условий, обычаев, а также справедливость распределения благ от проекта;

институциональный (правовой и административно-управленческий) анализ.

Слайд 23Оценка проектных рисков

Риск - это вероятность убытков (сокращения доходов) по сравнению

с вариантом, предусмотренным проектом. В каждом разделе проекта идентифицируют риски, оценивают их опасность. Здесь же предлагают способы снижения рисков на каждой фазе жизненного цикла проекта, предлагают варианты организации работы по управлению рисками.

Для каждого раздела проектного анализа существует своя методика, а объем количественной и качественной информации претерпевает существенные изменения в зависимости от характера рассматриваемых затрат, выгод и иных факторов.

Даже финансовые прогнозы, явно относящиеся к количественным аспектам анализа, содержат существенный качественный элемент, вытекающий из существования факторов неопределенности.

Для каждого раздела проектного анализа существует своя методика, а объем количественной и качественной информации претерпевает существенные изменения в зависимости от характера рассматриваемых затрат, выгод и иных факторов.

Даже финансовые прогнозы, явно относящиеся к количественным аспектам анализа, содержат существенный качественный элемент, вытекающий из существования факторов неопределенности.

Слайд 24Финансовый анализ проекта

Финансовый анализ рассматривает результаты проекта с точки зрения интересов

его непосредственных участников и охватывает следующие основные аспекты:

оценка финансовой рентабельности альтернативных вариантов проекта и определение среди них наилучшего;

разработка финансового плана, охватывающего все фазы реализации проекта и надежно обеспечивающего потребности предприятия, реализующего проект, в финансовых ресурсах и гарантирующего своевременное погашение им всех обязательств, возникающих в результате осуществления проекта;

оценка финансовых последствий (результатов) проекта как для инвесторов, которые вкладывают собственные средства в проект, так и для других его участников, а также проверка того, что проект обеспечивает необходимый уровень доходности, который будет удовлетворять инвесторов.

оценка финансовой рентабельности альтернативных вариантов проекта и определение среди них наилучшего;

разработка финансового плана, охватывающего все фазы реализации проекта и надежно обеспечивающего потребности предприятия, реализующего проект, в финансовых ресурсах и гарантирующего своевременное погашение им всех обязательств, возникающих в результате осуществления проекта;

оценка финансовых последствий (результатов) проекта как для инвесторов, которые вкладывают собственные средства в проект, так и для других его участников, а также проверка того, что проект обеспечивает необходимый уровень доходности, который будет удовлетворять инвесторов.

Слайд 26Методика финансового анализа проекта

1. Расчет дополнительной добычи нефти:

Q = q * 365

* kэ, (2.1)

где, Q – дополнительная добыча, тыс. т;

q – средний дебит скважины дополнительно введенной в работу, т/сут.;

365 – среднее время работы 1 скважины в текущем году;

kэ – коэффициент эксплуатации.

где, Q – дополнительная добыча, тыс. т;

q – средний дебит скважины дополнительно введенной в работу, т/сут.;

365 – среднее время работы 1 скважины в текущем году;

kэ – коэффициент эксплуатации.

Слайд 27Методика финансового анализа проекта

2. Расчет выручки:

Bt = Q * Ц,

(2.2)

где, Bt – выручка от реализации в t-ом году, тыс. руб.;

Ц – цена одной тонны нефти, руб./т.

3. Расчет амортизации:

А = Кк * Na / 100, (2.3)

где, Кк – капитальные затраты в к-ом году, тыс. руб.;

Na – норма амортизации скважин, %.

где, Bt – выручка от реализации в t-ом году, тыс. руб.;

Ц – цена одной тонны нефти, руб./т.

3. Расчет амортизации:

А = Кк * Na / 100, (2.3)

где, Кк – капитальные затраты в к-ом году, тыс. руб.;

Na – норма амортизации скважин, %.

Слайд 28Методика финансового анализа проекта

4. Текущие затраты на мероприятие:

Иt = Идоп + Ирем,

(2.4)

где, Иt – текущие затраты в t-ом году, тыс. руб.;

Идоп – текущие затраты на дополнительную добычу, тыс. руб.;

Ирем – затраты на ремонт .

Идоп = Q * C/c * Kэ * У, (2.5)

где, С/с – себестоимость одной тонны нефти, руб.;

У – доля условно- переменных затрат.

Ирем = Кк * 4%, (2.6)

где, Иt – текущие затраты в t-ом году, тыс. руб.;

Идоп – текущие затраты на дополнительную добычу, тыс. руб.;

Ирем – затраты на ремонт .

Идоп = Q * C/c * Kэ * У, (2.5)

где, С/с – себестоимость одной тонны нефти, руб.;

У – доля условно- переменных затрат.

Ирем = Кк * 4%, (2.6)

Слайд 29Методика финансового анализа проекта

5. Расчет налогов:

Нt = Ним + Нпр,

(2.7)

где, Ним – налог на имущество, тыс. руб.;

Нпр – налог на прибыль.

Ним = Сост t * Nим/100, (2.8)

где, Сост t – остаточная стоимость имущества в t-ом году, тыс.руб.;

Nим – ставка налога на имущество, %.

Сост t = Кк - S(А)t, (2.9)

Нпр = ( Bt – Иt – At – Ним ) * Nпр, (2.10)

где, Nпр – ставка налога на прибыль, %.

где, Ним – налог на имущество, тыс. руб.;

Нпр – налог на прибыль.

Ним = Сост t * Nим/100, (2.8)

где, Сост t – остаточная стоимость имущества в t-ом году, тыс.руб.;

Nим – ставка налога на имущество, %.

Сост t = Кк - S(А)t, (2.9)

Нпр = ( Bt – Иt – At – Ним ) * Nпр, (2.10)

где, Nпр – ставка налога на прибыль, %.

Слайд 30Методика финансового анализа проекта

6. Поток денежной наличности:

ПДНt = Вt – Иt –

Кt- Нt, (2.11)

7. Накопленный поток денежной наличности:

НПДНt = ∑ПДНt, (2.12)

8. Коэффициент дисконтирования:

at = (1 + Енп) tp-t, (2.13)

где, Енп – нормативный коэффициент приведения, численно равный эффективности капитальных вложений, в нашем случае Енп= 0,1;

tp- расчетный год к которому приводятся затраты и результаты;

t- текущий год.

7. Накопленный поток денежной наличности:

НПДНt = ∑ПДНt, (2.12)

8. Коэффициент дисконтирования:

at = (1 + Енп) tp-t, (2.13)

где, Енп – нормативный коэффициент приведения, численно равный эффективности капитальных вложений, в нашем случае Енп= 0,1;

tp- расчетный год к которому приводятся затраты и результаты;

t- текущий год.

Слайд 31Методика финансового анализа проекта

9.Дисконтированный поток денежной наличности:

ДПДН = ПДНt * at,

(2.14)

10.Чистая текущая стоимость:

ЧТС = ДПДНt + ДПДНt+1, (2.15)

где, ДПДНt – дисконтированный поток денежной наличности, тыс. руб.;

ДПДНt+1- за последующий год, тыс. руб.

11. Коэффициент отдачи капитала:

КОК = (ЧТСпр/ЧТСинв) + 1, (2.16)

где, ЧТСпр – чистая текущая стоимость проекта, тыс. руб.;

ЧТСинв – дисконтированные инвестиции, тыс. руб.

ЧТСинв = S(Кt * at), (2.17)

10.Чистая текущая стоимость:

ЧТС = ДПДНt + ДПДНt+1, (2.15)

где, ДПДНt – дисконтированный поток денежной наличности, тыс. руб.;

ДПДНt+1- за последующий год, тыс. руб.

11. Коэффициент отдачи капитала:

КОК = (ЧТСпр/ЧТСинв) + 1, (2.16)

где, ЧТСпр – чистая текущая стоимость проекта, тыс. руб.;

ЧТСинв – дисконтированные инвестиции, тыс. руб.

ЧТСинв = S(Кt * at), (2.17)

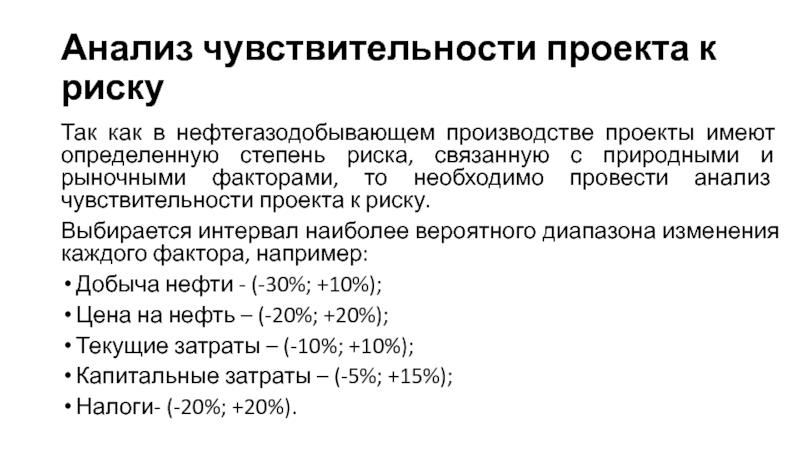

Слайд 35Анализ чувствительности проекта к риску

Так как в нефтегазодобывающем производстве проекты имеют

определенную степень риска, связанную с природными и рыночными факторами, то необходимо провести анализ чувствительности проекта к риску.

Выбирается интервал наиболее вероятного диапазона изменения каждого фактора, например:

Добыча нефти - (-30%; +10%);

Цена на нефть – (-20%; +20%);

Текущие затраты – (-10%; +10%);

Капитальные затраты – (-5%; +15%);

Налоги- (-20%; +20%).

Выбирается интервал наиболее вероятного диапазона изменения каждого фактора, например:

Добыча нефти - (-30%; +10%);

Цена на нефть – (-20%; +20%);

Текущие затраты – (-10%; +10%);

Капитальные затраты – (-5%; +15%);

Налоги- (-20%; +20%).

Слайд 36Диаграмма чувствительности проекта к риску

Из диаграммы видно, что изменения ЧТС при

заданной вариации параметров находятся в положительной зоне, т.е. данный проект не имеет риска

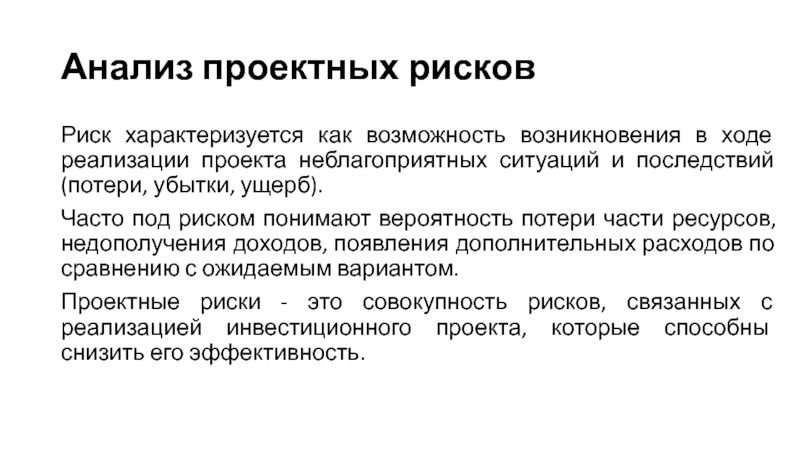

Слайд 37Анализ проектных рисков

Риск характеризуется как возможность возникновения в ходе реализации проекта

неблагоприятных ситуаций и последствий (потери, убытки, ущерб).

Часто под риском понимают вероятность потери части ресурсов, недополучения доходов, появления дополнительных расходов по сравнению с ожидаемым вариантом.

Проектные риски - это совокупность рисков, связанных с реализацией инвестиционного проекта, которые способны снизить его эффективность.

Часто под риском понимают вероятность потери части ресурсов, недополучения доходов, появления дополнительных расходов по сравнению с ожидаемым вариантом.

Проектные риски - это совокупность рисков, связанных с реализацией инвестиционного проекта, которые способны снизить его эффективность.

Слайд 39Риски проектов в нефтегазовой промышленности

В нефтяной и газовой промышленности номенклатура рисков

при проектировании нефтегазовых проектов также достаточно велика и разнообразна.

Рассмотрим классификация рисков в зависимости от различных фаз инвестиционного проекта.

Рассмотрим классификация рисков в зависимости от различных фаз инвестиционного проекта.

Слайд 40Риски проектов в нефтегазовой промышленности

В инвестиционной фазе проекта выделены:

риск превышения сметной

стоимости,

риск задержки в сдаче объекта,

риск низкого качества работ.

В производственной фазе отражены:

производственные,

коммерческие,

финансовые

экологические риски.

риск задержки в сдаче объекта,

риск низкого качества работ.

В производственной фазе отражены:

производственные,

коммерческие,

финансовые

экологические риски.

Слайд 41Риски проектов в нефтегазовой промышленности

На стадии закрытия проекта выделяют риски:

финансирования

рефинансирования

работ по закрытию проекта,

риски возникновения гражданской ответственности.

Для всего проектного цикла определены:

страновые,

административные,

юридические

форс-мажорные риски.

риски возникновения гражданской ответственности.

Для всего проектного цикла определены:

страновые,

административные,

юридические

форс-мажорные риски.

Слайд 42Страновой риск

Страновой политический риск представляет собой угрозу извне, степень влияния оппозиции,

отношение региональных органов власти к политике правительства, к иностранным инвестициям, степень вмешательства государства в экономику, возможность национализации без полной компенсации, введение запретов на импорт и т.д. Он связан также с действиями властей, специально направленных на ограничение или прекращение проектной деятельности, в которой задействованы иностранные инвесторы и кредиторы (экспроприация, запреты и ограничения на перевод прибыли за рубеж, отмена ранее предоставленных льгот и т.д.).

Страновой экономический риск связан с неблагоприятными для проекта изменениями в законодательстве, а именно налоговых, валютных, таможенных и иных условий реализации проекта (введение нового налога, повышение ставок по действующим налогам, отмена налоговых льгот и другие).

Страновой экономический риск связан с неблагоприятными для проекта изменениями в законодательстве, а именно налоговых, валютных, таможенных и иных условий реализации проекта (введение нового налога, повышение ставок по действующим налогам, отмена налоговых льгот и другие).

Слайд 43Юридический риск

Юридический риск выражается в неопределенности и неуверенности кредитора относительно возможности

реализовать гарантии и другие обеспечения по кредиту- по причине нечеткого законодательства и пробелов в международном праве (для иностранных инвесторов), невысокое качество договоров, контрактов, гарантийных писем, несовершенство арбитражно-судебной системы, частая сменяемость законов.

Социальный риск характеризуется уровнем безработицы, возможностью забастовок, выражением недоверия со стороны работников органами власти на местах и администрации предприятия.

Социальный риск характеризуется уровнем безработицы, возможностью забастовок, выражением недоверия со стороны работников органами власти на местах и администрации предприятия.

Слайд 44Риск участников проекта

Риск участников проекта - это риск сознательного или вынужденного

невыполнения участником своих обязательств.

Этот риск выражается в заключении договоров на закупку ресурсов, на оказание услуг с поставщиками или учреждение на договорных началах совместного предприятия со сторонними пайщиками, которые не в состоянии выполнить свои обязательства из-за отсутствия необходимого потенциала средств или неправомочны входить в подобные договорные отношения: изначально не намереваются выполнять свои договорные обязательства; намечают реорганизацию, приватизацию с вероятным отсутствием четкой преемственности во взятых обязательствах после реорганизации либо приватизации.

К этому виду риска относятся задержки выполнения партнерами текущих договорных обязательств, которые сводятся к опасности потерь, связанных с нарушением и рассогласованием графиков платежей и доходов по проекту.

Одним из видов проявления данного риска является выход партнеров из совместного проекта или совместного предприятия.

Другим видом проявления риска является приостановление договорных отношений с партнерами в связи с некачественно составленными контрактами, по которым могут часто возникать разногласия.

Этот риск выражается в заключении договоров на закупку ресурсов, на оказание услуг с поставщиками или учреждение на договорных началах совместного предприятия со сторонними пайщиками, которые не в состоянии выполнить свои обязательства из-за отсутствия необходимого потенциала средств или неправомочны входить в подобные договорные отношения: изначально не намереваются выполнять свои договорные обязательства; намечают реорганизацию, приватизацию с вероятным отсутствием четкой преемственности во взятых обязательствах после реорганизации либо приватизации.

К этому виду риска относятся задержки выполнения партнерами текущих договорных обязательств, которые сводятся к опасности потерь, связанных с нарушением и рассогласованием графиков платежей и доходов по проекту.

Одним из видов проявления данного риска является выход партнеров из совместного проекта или совместного предприятия.

Другим видом проявления риска является приостановление договорных отношений с партнерами в связи с некачественно составленными контрактами, по которым могут часто возникать разногласия.

Слайд 45Финансовый риск

Финансовый риск — это риск, связанный с возможностью невыполнения предприятием

своих обязательств перед инвестором, а также риск не обеспечения или недостаточного обеспечения проекта финансированием.

Сюда относится риск непогашения или неполного погашения банку-кредитору платежных обязательств заемщика по кредитному договору, который возникает вследствие изменения ставки по кредиту, валютного курса, несовпадения валюты кредита с валютой, получаемой от реализации проектного продукта.

К этому виду риска относится так же, как упоминалось выше, риск не обеспечения проекта финансированием. Он может возникнуть в результате не нахождения источников финансирования проекта, характерного как для начального этапа, так и для последующих.

Риск не нахождения единственного источника финансирования весьма вероятен, если фирма намеревается применить только один метод финансирования проекта, избегая комбинирования различных методов.

Сюда относится риск непогашения или неполного погашения банку-кредитору платежных обязательств заемщика по кредитному договору, который возникает вследствие изменения ставки по кредиту, валютного курса, несовпадения валюты кредита с валютой, получаемой от реализации проектного продукта.

К этому виду риска относится так же, как упоминалось выше, риск не обеспечения проекта финансированием. Он может возникнуть в результате не нахождения источников финансирования проекта, характерного как для начального этапа, так и для последующих.

Риск не нахождения единственного источника финансирования весьма вероятен, если фирма намеревается применить только один метод финансирования проекта, избегая комбинирования различных методов.

Слайд 46Маркетинговый риск

Маркетинговый риск - это риск сбыта продукции и риск текущего

снабжения проекта. Маркетинговый риск сбыта продукции проекта или иначе называемый сбытовой риск - риск снижения объемов реализации проектного продукта и цен на него. Этот риск отражает ненадежность будущих доходов за счет уменьшения объема продаж, роста цен на потребляемые ресурсы.

Причинами возникновения этого риска могут быть:

ошибочный выбор целевого сегмента рынка, на котором спрос оказывается нестабильным;

продукт проекта предназначается для потребителей, не имеющих достаточных средств для его приобретения в количествах, делающих его производство и продажу эффективными.

Причинами возникновения этого риска могут быть:

ошибочный выбор целевого сегмента рынка, на котором спрос оказывается нестабильным;

продукт проекта предназначается для потребителей, не имеющих достаточных средств для его приобретения в количествах, делающих его производство и продажу эффективными.

Слайд 47Производственный риск

Производственный риск - это риск, связанный с возможностью невыполнения своих

обязательств перед заказчиком. Он обусловлен возникновением сбоев в производственном процессе (нарушение ритмичности производства, невыход на проектную мощность, дополнительные производственные издержки). Этот риск может быть обусловлен также и такими причинами, как изменение технологии, ухудшение качества и производительности производства, ошибками при проектировании и другими.

К производственному риску следует отнести управленческий риск - возникающий вследствие недостаточной квалификации управленческого персонала, последствия которого непосредственно отражаются на результатах производства.

К производственному риску следует отнести управленческий риск - возникающий вследствие недостаточной квалификации управленческого персонала, последствия которого непосредственно отражаются на результатах производства.

Слайд 48Административный риск

Административный риск - это риск, связанный с получением проектной компанией

и другими участниками проектной деятельности различных лицензий, разрешений, согласований от различных государственных ведомств. Количество их по некоторым проектам исчисляется сотнями лицензий на право заниматься теми или иными видами деятельности, пользование недрами и другими природными ресурсами, на выброс вредных веществ, на вывоз природных ресурсов и валюты и т.д.

Слайд 49Строительный риск

Строительный риск, к которому можно отнести:

риск несвоевременного завершения строительства

и задержки ввода проекта в эксплуатацию,

риск превышения сметной стоимости проекта

риск низкого качества работ.

Причинами несвоевременного завершения строительства и задержки ввода проекта в эксплуатацию могут быть ошибки при проектировании, изменение внешних условий. Последствия такого риска ведут к дополнительным затратам, начислению дополнительных процентов по кредиту, прекращению контрактных отношений.

риск превышения сметной стоимости проекта

риск низкого качества работ.

Причинами несвоевременного завершения строительства и задержки ввода проекта в эксплуатацию могут быть ошибки при проектировании, изменение внешних условий. Последствия такого риска ведут к дополнительным затратам, начислению дополнительных процентов по кредиту, прекращению контрактных отношений.

Слайд 50Экологический риск

Экологический риск (форс-мажор) - связан с возможным возникновением стихийных бедствий

(землетрясением, пожарами, наводнениями, авариями и т.д.)

Слайд 56Анализ риска

Назначение анализа риска заключается в том, чтобы дать потенциальным партнерам

необходимую информацию для принятия решений о целесообразности участия в проекте и предусмотреть меры по защите от возможных финансовых потерь.

При анализе риска любого из участников проекта необходимо соблюдать некоторые условия:

потери от риска независимы друг от друга;

потери по одному направлению из портфеля рисков не обязательно увеличивают вероятность потерь по-другому (за исключением форс-мажорных обстоятельств);

максимальный предполагаемый ущерб не должен превышать финансовых возможностей участника.

При анализе риска любого из участников проекта необходимо соблюдать некоторые условия:

потери от риска независимы друг от друга;

потери по одному направлению из портфеля рисков не обязательно увеличивают вероятность потерь по-другому (за исключением форс-мажорных обстоятельств);

максимальный предполагаемый ущерб не должен превышать финансовых возможностей участника.

Слайд 57Факторы, влияющие на степень риска

Все факторы, потенциально влияющие на увеличение степени

риска проекта, целесообразно разделять на объективные и субъективные.

Объективные факторы представляют собой факторы внешней среды, не зависящие непосредственно от участника проекта: политические и экономические кризисы, конкуренция, инфляция, экономическая обстановка, таможенные пошлины, наличие или отсутствие режима наибольшего благоприятствования и т.д.

Субъективные факторы характеризуют внутреннюю среду организации, а именно производственный потенциал (уровень технического оснащения, предметной и технологической специализации, организации труда), кооперативные связи, тип контрактов с инвестором, заказчиком и т.д.

Объективные факторы представляют собой факторы внешней среды, не зависящие непосредственно от участника проекта: политические и экономические кризисы, конкуренция, инфляция, экономическая обстановка, таможенные пошлины, наличие или отсутствие режима наибольшего благоприятствования и т.д.

Субъективные факторы характеризуют внутреннюю среду организации, а именно производственный потенциал (уровень технического оснащения, предметной и технологической специализации, организации труда), кооперативные связи, тип контрактов с инвестором, заказчиком и т.д.

Слайд 58Среда принятия решения

Оценка и выбор проектных инвестиционных решений осуществляются при

различных обстоятельствах, которые иначе называются средой принятия решения или состояниями природы (термин из теории игр).

В теории принятия решений рассматривают три типа этих обстоятельств:

выбор решения в условиях определенности, если относительно каждого действия известно, что оно неизменно приводит к некоторому конкретному исходу;

выбор решения при риске (вероятностной определенности), если каждое действие приводит к одном) из множества возможных частных исходов, причем каждый исход имеет вычисляемую или экспертно оцениваемую вероятность появления:

выбор решений при неопределенности, когда-то или иное действие имеют своим следствием множество частных исходов, но их вероятности совершенно не известны или не имеют смысла.

В теории принятия решений рассматривают три типа этих обстоятельств:

выбор решения в условиях определенности, если относительно каждого действия известно, что оно неизменно приводит к некоторому конкретному исходу;

выбор решения при риске (вероятностной определенности), если каждое действие приводит к одном) из множества возможных частных исходов, причем каждый исход имеет вычисляемую или экспертно оцениваемую вероятность появления:

выбор решений при неопределенности, когда-то или иное действие имеют своим следствием множество частных исходов, но их вероятности совершенно не известны или не имеют смысла.

Слайд 59Выбор рационального решения

В условиях определенности рекомендуется выбор рационального решения осуществлять либо

по критерию максимума выигрыша, либо по критерию минимума интегральных затрат (в случае равенства по вариантам проекта выгод от его реализации).

Под выигрышем понимаются известные выше перечисленные критерии оценки эффективности проектных решений.

В условиях риска вместо критерия максимума выигрыша используется критерий максимума математического ожидания выигрыша. Кроме того, в этой ситуации можно использовать критерий минимума математического ожидания риска (минимума среднего риска).

Под выигрышем понимаются известные выше перечисленные критерии оценки эффективности проектных решений.

В условиях риска вместо критерия максимума выигрыша используется критерий максимума математического ожидания выигрыша. Кроме того, в этой ситуации можно использовать критерий минимума математического ожидания риска (минимума среднего риска).

Слайд 60Мера риска инвестиционного решения

Наиболее распространена точка зрения, согласно которой мерой (критерием)

риска инвестиционного решения или любого другого следует считать среднеквадратичное отклонение. К стандартным характеристикам риска относятся также дисперсия, коэффициент вариации.

Математическое ожидание - (среднее ожидаемое значение, М) средневзвешенное всех возможных результатов, где в качестве весов используются вероятности их достижения.

Среднеквадратичное или стандартное отклонение показывает степень разброса возможных результатов по проекту и, следовательно, степень риска, при этом более рискованные инвестиции дают большее значение величины стандартного отклонения. Более рискованные инвестиции дают большие значение величины стандартного отклонения.

Коэффициент вариации служит относительной мерой риска. Эта методика применима в случае анализа дискретно распределенных случайных величин. В некоторых случаях, при отсутствии надежной априорной информации о вероятностях возможных исходов, используется принцип недостаточного основания Лапласа, при котором значения этих вероятностей принимаются равными друг другу .

Математическое ожидание - (среднее ожидаемое значение, М) средневзвешенное всех возможных результатов, где в качестве весов используются вероятности их достижения.

Среднеквадратичное или стандартное отклонение показывает степень разброса возможных результатов по проекту и, следовательно, степень риска, при этом более рискованные инвестиции дают большее значение величины стандартного отклонения. Более рискованные инвестиции дают большие значение величины стандартного отклонения.

Коэффициент вариации служит относительной мерой риска. Эта методика применима в случае анализа дискретно распределенных случайных величин. В некоторых случаях, при отсутствии надежной априорной информации о вероятностях возможных исходов, используется принцип недостаточного основания Лапласа, при котором значения этих вероятностей принимаются равными друг другу .

Слайд 61Методы количественной оценки риска

К наиболее распространенным из них применительно к нефтяной

и газовой промышленности относятся:

метод экспертных оценок;

анализ точки безубыточности проекта;

анализ чувствительности проекта;

анализ сценариев развития проекта.

метод экспертных оценок;

анализ точки безубыточности проекта;

анализ чувствительности проекта;

анализ сценариев развития проекта.

Слайд 62Метод экспертных оценок

Метод экспертных оценок заключается в возможности использования опыта экспертов

в процессе анализа проекта и учета влияния разнообразных качественных факторов.

Первой задачей, решаемой для оценки риска по стадиям, является составление перечня (спецификация) рисков.

Вторая задача - определение удельного веса каждого из рисков во всей их совокупности. Эта оценка осуществляется, как правило, на основе экспертных оценок.

Каждому эксперту, работающему самостоятельно, предоставляется перечень рисков и предлагается оценить вероятность их наступления, руководствуясь, например, следующей системой оценок:

0 - несуществующий риск:

25 - рисковая ситуация вероятнее всего не наступит;

50 - о возможности наступления рисковой ситуации ничего определенного сказать нельзя;

70 - рисковая ситуация вероятнее всего наступит;

100 - рисковая ситуация наступит наверняка.

Первой задачей, решаемой для оценки риска по стадиям, является составление перечня (спецификация) рисков.

Вторая задача - определение удельного веса каждого из рисков во всей их совокупности. Эта оценка осуществляется, как правило, на основе экспертных оценок.

Каждому эксперту, работающему самостоятельно, предоставляется перечень рисков и предлагается оценить вероятность их наступления, руководствуясь, например, следующей системой оценок:

0 - несуществующий риск:

25 - рисковая ситуация вероятнее всего не наступит;

50 - о возможности наступления рисковой ситуации ничего определенного сказать нельзя;

70 - рисковая ситуация вероятнее всего наступит;

100 - рисковая ситуация наступит наверняка.

Слайд 63Метод экспертных оценок

Затем оценки экспертов подвергаются анализу на их противоречивость по

двум правилам:

1. Максимально допустимая разница между оценками двух экспертов по любому фактору не должна превышать 50, что позволяет устранить допустимые различия в оценках экспертами вероятности наступления отдельного риска:

max|ai_bi|<50,

2.По всему набору рисков необходимо согласовать мнение всех экспертов; если мнения экспертов сильно расходятся, то расхождения суммируются по модулю и результат делится на число проектных рисков.

Разновидностью экспертного метода является метод Дельфи. Он характеризуется анонимностью и управляемой обратной связью. Анонимность членов комиссии обеспечивается путем их разделения, что не позволяет обсуждать ответы на поставленные вопросы.

1. Максимально допустимая разница между оценками двух экспертов по любому фактору не должна превышать 50, что позволяет устранить допустимые различия в оценках экспертами вероятности наступления отдельного риска:

max|ai_bi|<50,

2.По всему набору рисков необходимо согласовать мнение всех экспертов; если мнения экспертов сильно расходятся, то расхождения суммируются по модулю и результат делится на число проектных рисков.

Разновидностью экспертного метода является метод Дельфи. Он характеризуется анонимностью и управляемой обратной связью. Анонимность членов комиссии обеспечивается путем их разделения, что не позволяет обсуждать ответы на поставленные вопросы.