Заслуженный деятель науки РФ, доктор экономических наук, профессор, научный руководитель Пилотного центра госзакупок ЮФУ (103 каб.), belokrylova@mail.ru

Белокрылова Ольга Спиридоновна

- Главная

- Разное

- Дизайн

- Бизнес и предпринимательство

- Аналитика

- Образование

- Развлечения

- Красота и здоровье

- Финансы

- Государство

- Путешествия

- Спорт

- Недвижимость

- Армия

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Модель IS – LM (совместное равновесие на рынке благ и денежном рынке) презентация

Содержание

- 1. Модель IS – LM (совместное равновесие на рынке благ и денежном рынке)

- 2. План: 1. Равновесие на рынке благ (модель

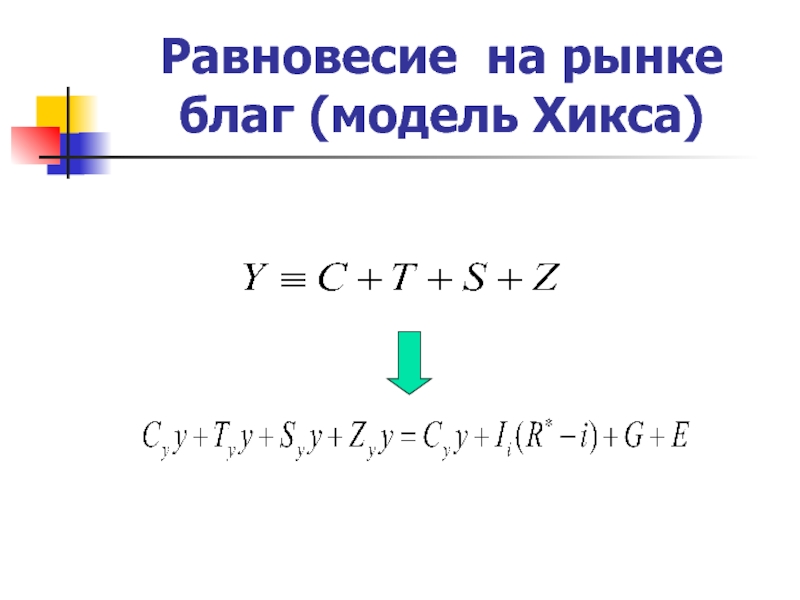

- 3. 1.Равновесие на рынке благ (модель Хикса) доходы

- 4. 1.Равновесие на рынке благ (модель Хикса, IS)

- 5. Равновесие на рынке благ (модель Хикса) В

- 6. Равновесие на рынке благ (модель Хикса)

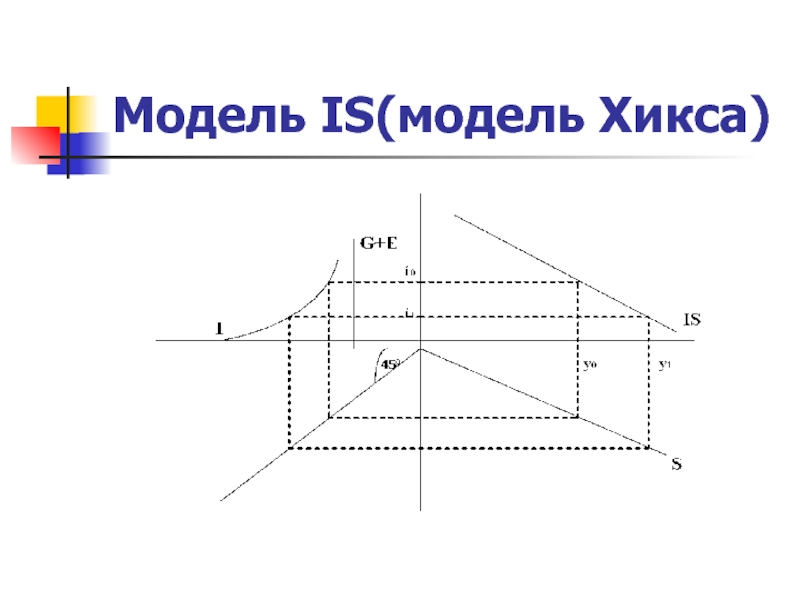

- 7. Модель IS(модель Хикса)

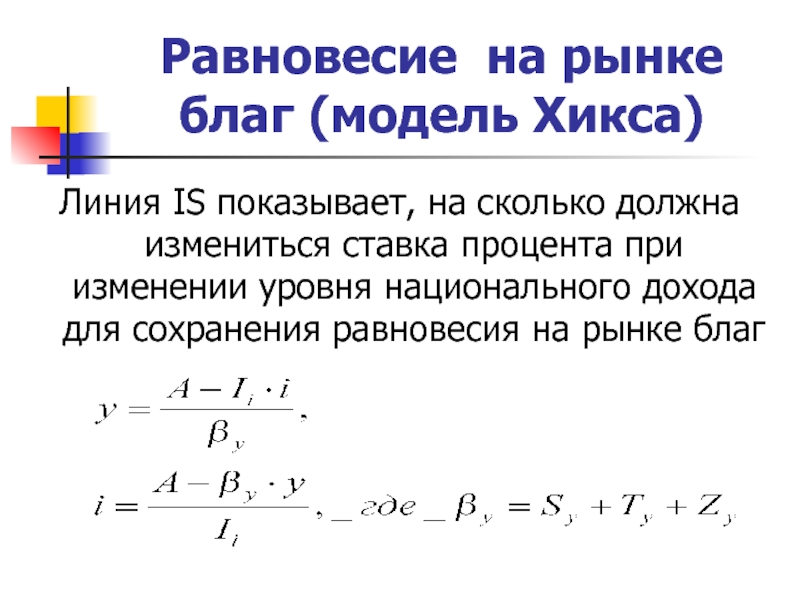

- 8. Равновесие на рынке благ (модель Хикса) Линия

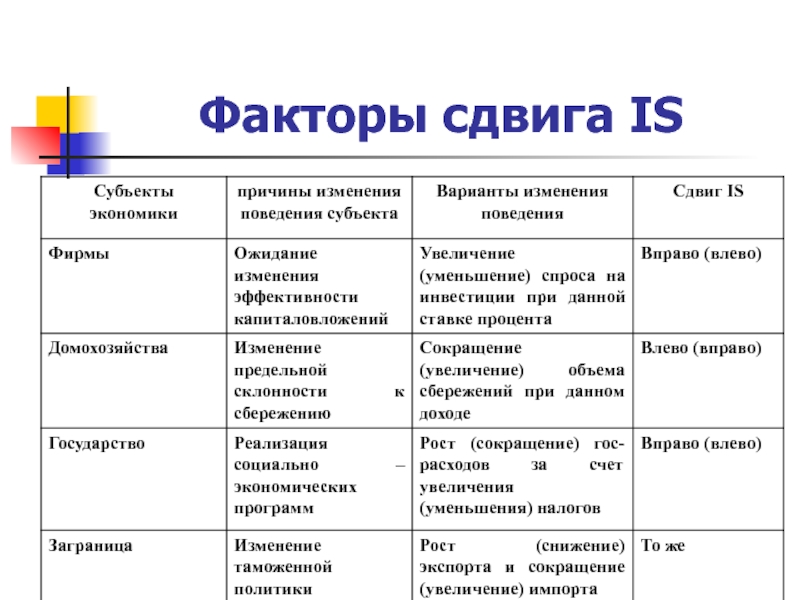

- 9. Факторы сдвига IS

- 10. 2. Равновесие на рынке денег (LM) Равновесие

- 11. 2. Равновесие на рынке денег

- 12. Модель LM

- 13. Равновесие на рынке денег Кривая LM -

- 14. Равновесие на рынке денег В

- 15. Равновесие на рынке денег Y=M/пP-Li|n(imax-i)

- 16. Другой способ выведения LM

- 17. Таким образом, деньги - это всеобщее платежное

- 18. Концепции спроса на деньги: Неоклассическая

- 19. 3.Рынок ценных бумаг. Финансовый рынок и его

- 20. Взаимодействие спроса и предложения денег в кейнсианской и неоклассической функциях сбережений S+ΔM=I

- 21. Взаимодействие кредитных рынков Все кредитные рынки взаимосвязаны

- 22. 4. Оптимизация структуры портфеля ценных бумаг

- 23. Оптимизация структуры портфеля ценных бумаг Если

- 24. Оптимизация структуры портфеля ценных бумаг Укрупненная

- 25. Оптимизация структуры портфеля ценных бумаг Пока доход

- 26. Риск доходности денег положительно коррелирует

- 27. Оптимизация структуры портфеля ценных бумаг Деньги и

- 28. Облигации с длительным сроком гашения более чувствительны

- 29. Вывод: Поскольку при макроэкономическом агрегировании в экономике

- 30. 5. Ценообразование на рынке ценных бумаг

- 31. Ценообразование на рынке ценных бумаг При

- 32. Ценообразование на рынке ценных бумаг Цена гособлигации (Bt-текущая, Bn-номинальная стоимость):

- 33. Влияние процентной ставки Пусть облигация типа пожизненной

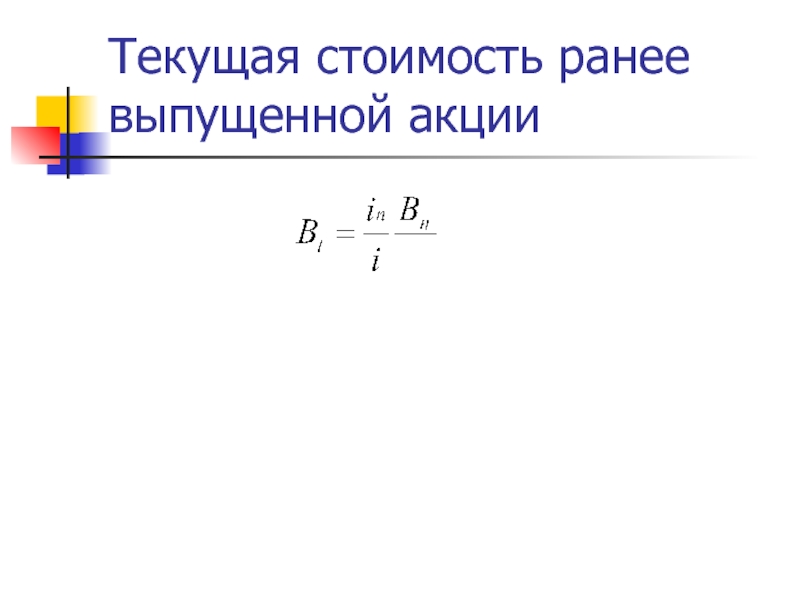

- 34. Текущая стоимость ранее выпущенной акции

- 35. Где: in- процентная ставка в период выпуска, i – рыночная ставка процента

- 36. Цена акции формально определяется по формуле курса

- 37. Цена акции Номинальная цена акции не связана

- 38. Состояние рынка ЦБ отражают фондовые индексы: 1.Доу-Джонса

- 39. Индекс РТС 5. Россия – индекс Российской

- 40. Московская межбанковская валютная биржа Открыта в

- 41. Композитные индексы ММВБ-РТС на 13.11.2013 Индекс

- 42. Индекс РТС – на 13.11.13 1412,61 (1628 на 8.11.12)

- 43. Основным индикатором российского фондового рынка является индекс

- 44. Индекс ММВБ MICEX 13.11.13

- 45. Фондовый индекс ММВБ MICEX

- 46. Индекс РТС за 5 докризисных лет

- 47. 6.Совместное равновесие на рынках благ, денег и ЦБ (IS-LM-модель Хикса-Хансена)

- 48. Установление равновесия Точка Н в первом квадранте

- 49. Определение: Величина совокупного спроса на рынке

- 50. Совместное равновесие на рынках благ, денег

- 51. 7. Включение рынка труда в модель IS-LM

- 52. Максимизируем функцию (L)

- 53. Неоклассическая модель рынка труда

- 54. Предложение труда в неоклассической школе представляет собой

- 55. Соединение неоклассических кривых спроса и предложения труда

- 56. Спрос и предложение труда в неоклассической модели

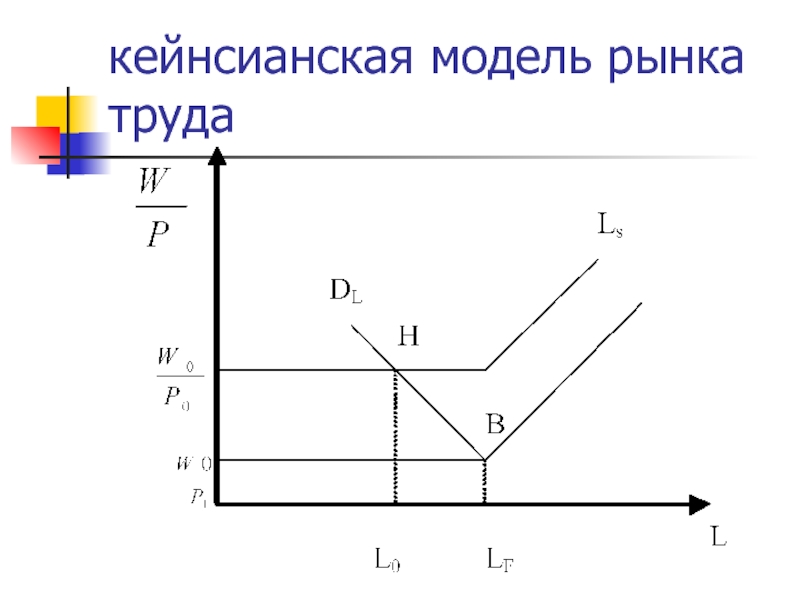

- 57. кейнсианская модель рынка труда

- 58. кейнсианская модель LF – полная занятость, а

- 59. Полная занятость – обещание всех политиков Вступив

- 60. Достижение полной занятости может быть осуществлено двумя

- 61. 2 путь 2. Поэтому единственно возможным путем

- 62. Между инфляцией и безработицей - существует

- 63. Для кейнсианской модели рынка труда целью является переход от неполной занятости к полной

- 64. Включение рынка труда в модель IS-LM показывает,

- 65. Политика денежной экспансии Правительство увеличивает количество денег

- 66. Политика бюджетной экспансии сдвигает вверх кривую

- 67. Спасибо за внимание!

Слайд 1Макроэкономика (продвинутый уровень) Лекция 4-3 Модель IS – LM (совместное равновесие на

Слайд 2План:

1. Равновесие на рынке благ (модель Хикса)

2. Равновесие на рынке денег

3.

4. Оптимизация структуры портфеля ценных бумаг. Ценообразование на рынке ценных бумаг

6. Совместное равновесие на рынке благ, денег и ценных бумаг (IS – LM - модель)

7. Включение рынка труда в модель IS – LM

Слайд 31.Равновесие на рынке благ (модель Хикса)

доходы направляются домохозяйствами на: потребление, уплату

Слайд 41.Равновесие на рынке благ (модель Хикса, IS)

Если будет произведено меньше благ,

Слайд 5Равновесие на рынке благ (модель Хикса)

В кейнсианской концепции даже при совершенной

Слайд 8Равновесие на рынке благ (модель Хикса)

Линия IS показывает, на сколько должна

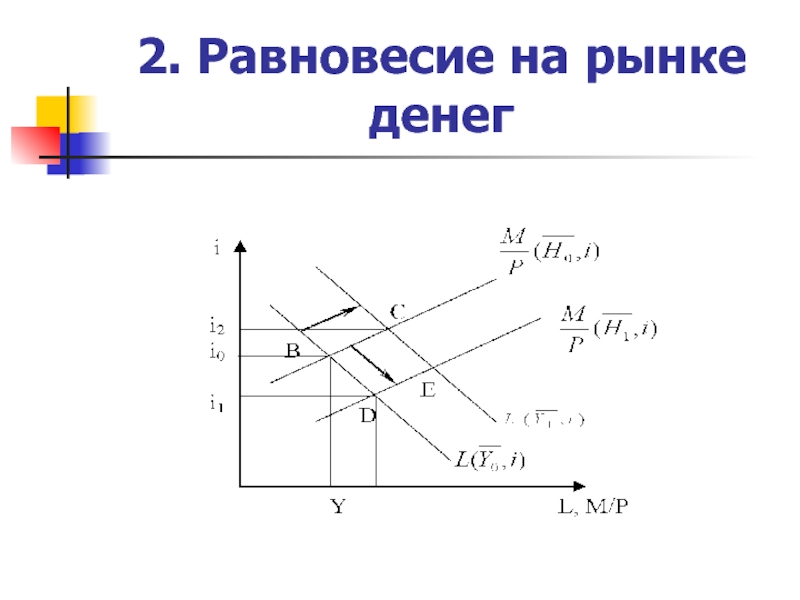

Слайд 102. Равновесие на рынке денег (LM)

Равновесие на денежном рынке достигается, когда

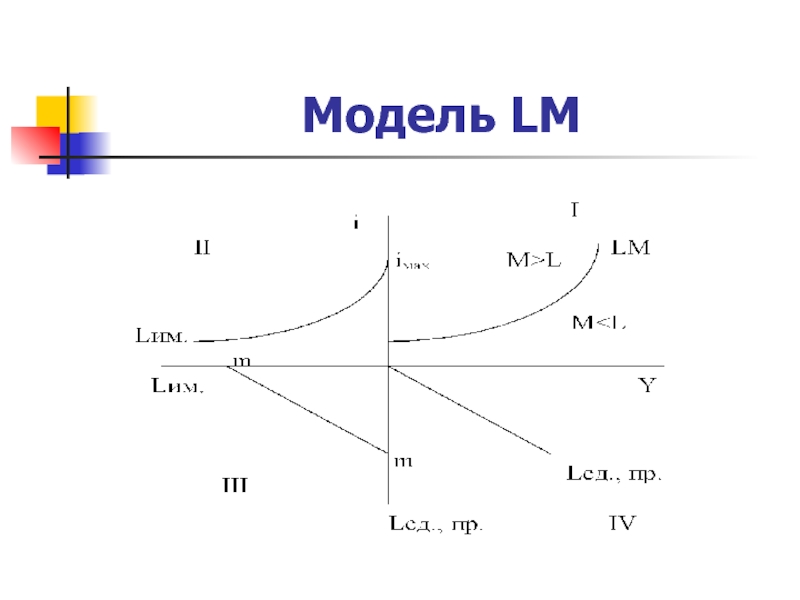

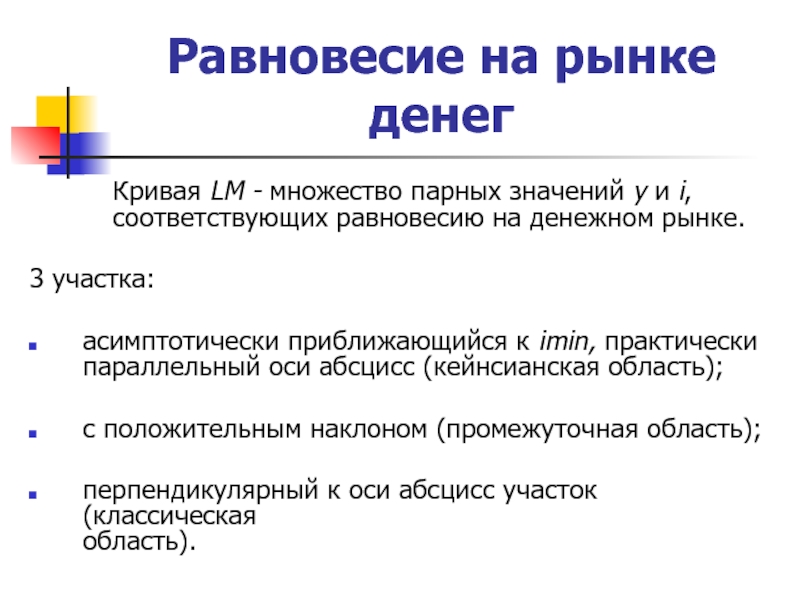

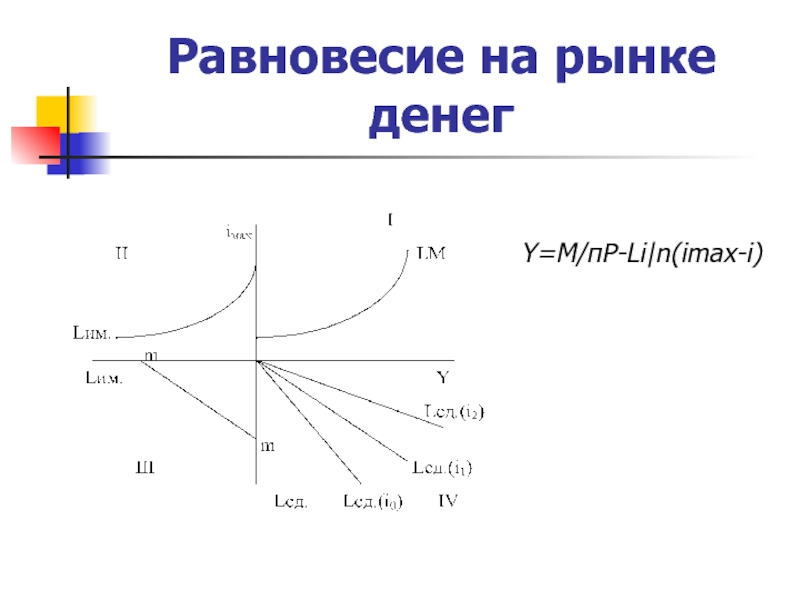

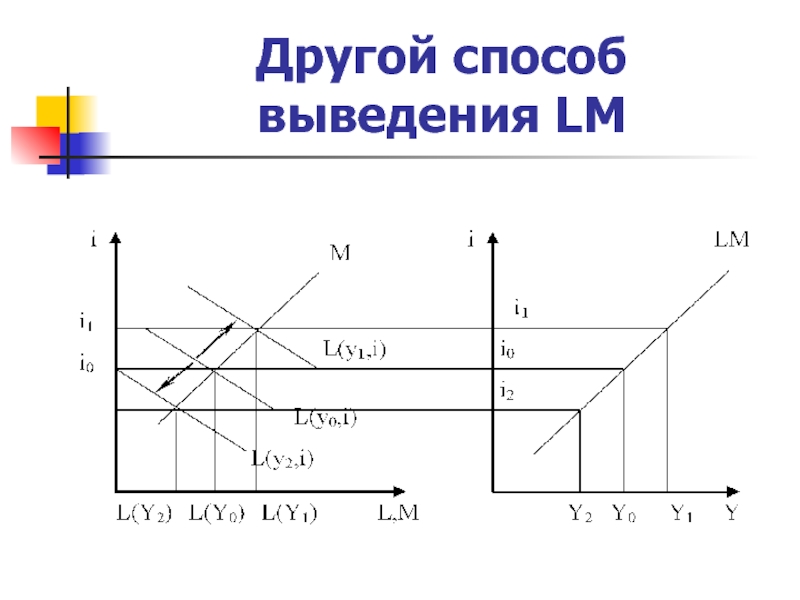

Слайд 13Равновесие на рынке денег

Кривая LM - множество парных значений у и

3 участка:

асимптотически приближающийся к imin, практически параллельный оси абсцисс (кейнсианская область);

с положительным наклоном (промежуточная область);

перпендикулярный к оси абсцисс участок (классическая область).

Слайд 14Равновесие на рынке денег

В кейнсианской концепции уравнение кривой LM в явном

M=пPy+PLi(imax-i), или M/P=пy+Li(imax-i).

Слайд 17Таким образом, деньги -

это всеобщее платежное средство, используемое также в качестве

Слайд 18

Концепции спроса на деньги:

Неоклассическая - спрос на деньги ограничен потребностями в

«Портфельный» подход Баумоля-Тобина - спрос на деньги основан на оптимизации размера реальных кассовых остатков с учетом трансакционных и альтернативных затрат держания реальной кассы.

Слайд 193.Рынок ценных бумаг. Финансовый рынок и его структура

Структуру финансового рынка

На рынке капитала предмет сделок - долгосрочные ЦБ, а субъекты - население и КБ, доходность этих ЦБ при достижении равновесия на рынке капитала - iw.

На рынке банковского кредита КБ предоставляют населению и фирмам кратко-, средне- и долгосрочные кредиты по ставке is, дифференцированной по срокам предоставления кредита.

На рынке депозитов население предоставляет КБ кредит по ставке iн, дифференцированной по срокам.

На рынке денег ЦБ КБ берут краткосрочные кредиты у ЦБ по стаdке рефинансирования id или друг у друга – по ставке it , но объект сделок – деньги ЦБ

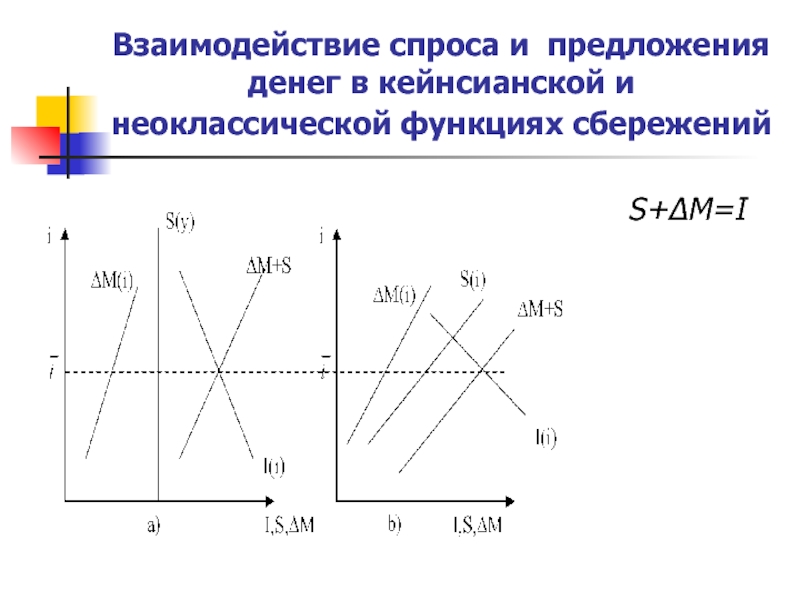

Слайд 20Взаимодействие спроса и предложения денег в кейнсианской и неоклассической функциях сбережений

S+ΔM=I

Слайд 21Взаимодействие кредитных рынков

Все кредитные рынки взаимосвязаны вследствие того, что КБ, максимизируя

Взаимодействие кредитных рынков упорядочивает структуру процентных ставок. Когда у КБ возникает потребность в дополнительных резервах, он обращается за кредитом в ЦБ, а не к своему конкуренту, если it >id.

Чтобы КБ не обращались за кредитом в ЦБ, имея в своем активе правительственные ценные бумаги, ставка рефинансирования должна превышать среднюю доходность государственных ценных бумаг – id>it.

Слайд 224. Оптимизация структуры портфеля ценных бумаг

На решение индивида о распределении

Доходность конкретного вида ценной бумаги;

Трансакционные затраты, связанные с превращением ценной бумаги в деньги;

Степень риска получения ожидаемого дохода;

Отношение индивида к риску.

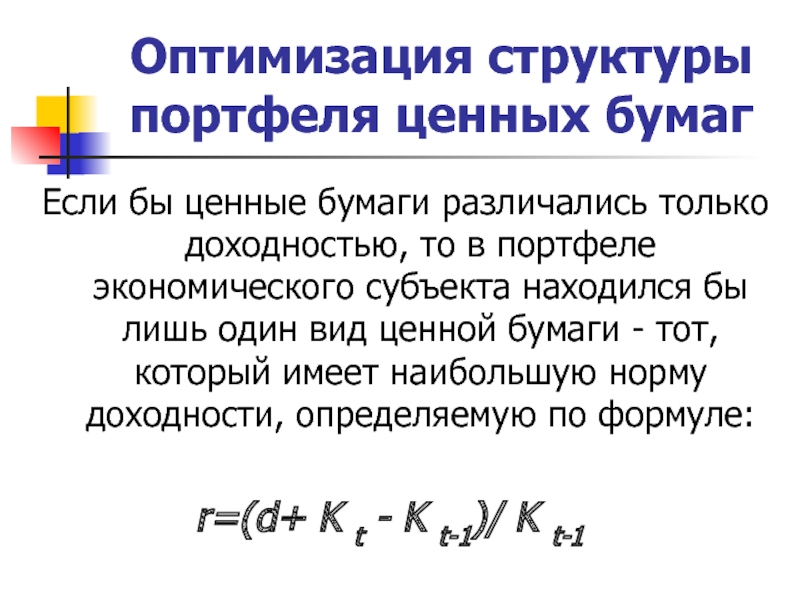

Слайд 23Оптимизация структуры портфеля ценных бумаг

Если бы ценные бумаги различались только

r=(d+ K t - K t-1)/ K t-1

Слайд 24Оптимизация структуры портфеля ценных бумаг

Укрупненная структура портфеля экономического субъекта включает

деньги (кассовые остатки),

государственные облигации,

акции частных фирм.

Слайд 25Оптимизация структуры портфеля ценных бумаг

Пока доход по ГЦБ превышает потери от

Слайд 26 Риск доходности денег

положительно коррелирует с риском доходности облигаций, т.к.

Риск доходности акций не связан с изменением инфляции, поскольку при этом в равной мере увеличиваются (уменьшаются) выручка и затраты производства, а доходность фирмы не изменяется. Уровень доходности акций меняют НТП, циклические колебания, инвестиционная политика фирм и др., которые и не сопровождаются изменением уровня цен.

Слайд 27Оптимизация структуры портфеля ценных бумаг

Деньги и облигации - взаимозаменяемые виды активов

Степень взаимозаменяемости и взаимодополняемости частей портфеля определяется разными источниками риска доходности каждой из них и отношением индивида к сочетанию дохода и риска.

Для людей, более склонных к риску, акции и облигации - взаимозаменяемы, для предпочитающих минимизировать риск они не взаимозаменяемы.

Слайд 28Облигации с длительным сроком гашения

более чувствительны к колебаниям процентной ставки, чем

На этом основана реструктуризация портфеля: процент снижается – надо менять краткосрочные облигации на долгосрочные, при повышении - наоборот

Слайд 29Вывод:

Поскольку при макроэкономическом агрегировании в экономике остаются 2 кредитных рынка –

Поэтому кривая LM представляет множество комбинаций уровня дохода и ставки процента, соответствующих совместному равновесию на рынке денег и ценных бумаг

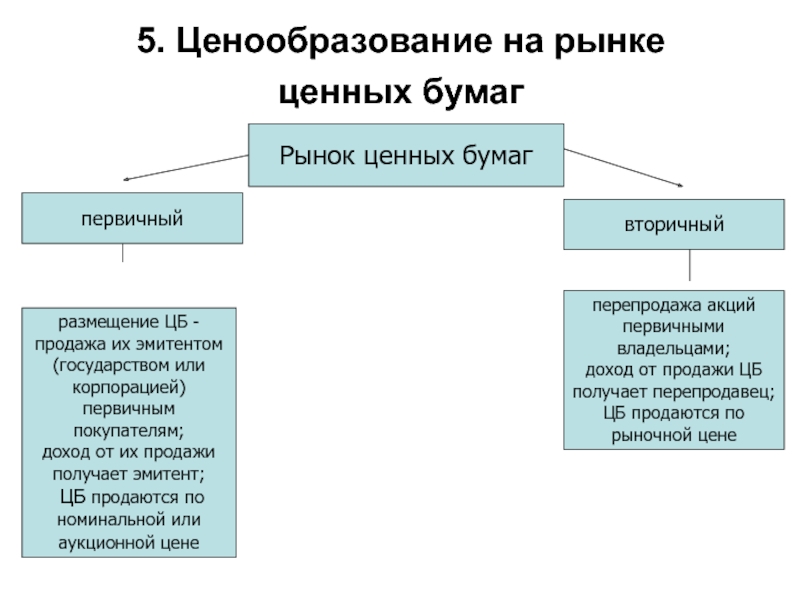

Слайд 305. Ценообразование на рынке ценных бумаг

Рынок ценных бумаг

первичный

вторичный

размещение ЦБ -продажа

доход от их продажи получает эмитент;

ЦБ продаются по номинальной или аукционной цене

перепродажа акций первичными владельцами;

доход от продажи ЦБ получает перепродавец; ЦБ продаются по рыночной цене

Слайд 31Ценообразование на рынке ценных бумаг

При определении рыночного курса (текущей цены)

размер и периодичность выплат по данному виду ценной бумаги;

предстоящая длительность ее обращения;

цена гашения;

процентная ставка.

Слайд 32Ценообразование на рынке ценных бумаг

Цена гособлигации (Bt-текущая, Bn-номинальная стоимость):

Слайд 33Влияние процентной ставки

Пусть облигация типа пожизненной ренты приносит 1000руб., ее Bt

Слайд 36Цена акции

формально определяется по формуле курса облигации, но курсообразующие параметры у

Слайд 37Цена акции

Номинальная цена акции не связана с рыночным курсом, некоторые акции

Балансовая стоимость акции = реальные активы фирмы/число выпущенных акций

Слайд 38Состояние рынка ЦБ

отражают фондовые индексы:

1.Доу-Джонса (1897) Ч.Доу и Э.Джонс, включает 4:

2.Лондонская фондовая биржа – по 100ведущим британским компаниям

3.Япония – Никкей – 225 компаний

4.Гонконг – Хэнг Сенг – 33 компании

Слайд 39Индекс РТС

5. Россия – индекс Российской торговой системы - Индекс РТС

Слайд 40Московская межбанковская валютная биржа

Открыта в 1992 г. , ведущая российская

На ММВБ приходится 98 % оборотов торгов акциями и производными бумагами российских компаний исходя из оборота на российских биржах и около 70 % — исходя из мирового объёма торговли этими ценными бумагами.

Слайд 41Композитные индексы

ММВБ-РТС на 13.11.2013

Индекс ММВБ MICEX 1466,82

на 24.10.2012 1

Индекс ММВБ10 3 173,70 (на 24.10.2012

3 343,99)

Слайд 43Основным индикатором российского фондового рынка является индекс ММВБ

рассчитывается с 1997 г.

Слайд 48Установление равновесия

Точка Н в первом квадранте –избыток товаров и денег: YS>YD,

Слайд 49Определение:

Величина совокупного спроса на рынке благ, соответствующая совместному равновесию на рынках

Слайд 50 Совместное равновесие на рынках благ, денег и ценных бумаг (IS-LM)

Для алгебраического определения комбинации значений величины национального дохода и ставки процента, обеспечивающей совместное равновесие на 3 рынках, решается система из двух уравнений с двумя неизвестными - уравнений линии IS и линии LМ

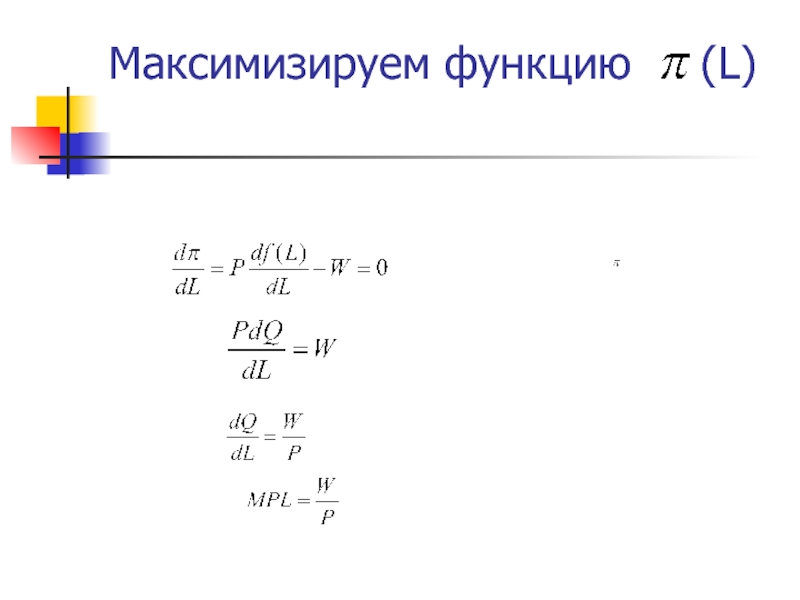

Слайд 517. Включение рынка труда в модель IS-LM

Классическая модель рынка труда отличается

Прибыль - разница между доходом и издержками:

π = R-C=PQ-WL-rK (1).

Q=f(L)

Π(L) = P f(L)-WL-rK (2).

Слайд 54Предложение труда

в неоклассической школе представляет собой возрастающую функцию реальной заработной платы:

S

Слайд 55Соединение неоклассических кривых спроса

и предложения труда определяет равновесную реальную заработную плату

Слайд 58кейнсианская модель

LF – полная занятость, а W 0 - специфическая минимальная

Слайд 59Полная занятость – обещание всех политиков

Вступив в должность президента, Картер начал

Слайд 60Достижение полной занятости может быть осуществлено двумя способами:

1.Перемещение кривой DL вправо.

Слайд 612 путь

2. Поэтому единственно возможным путем в кейнсианской модели достижения полной

Слайд 62Между инфляцией и безработицей -

существует отрицательная связь: рост цен Р

Слайд 64Включение рынка труда в модель IS-LM

показывает, почему растут цены, снижающие реальную

Модель IS-LM - модель общего равновесия, включающего взаимосвязь 3 рынков – товаров, денег и труда. Переход от состояния экономики Y 0, не использующей все имеющиеся ресурсы, к Y F с производством потенциально возможного ВВП обеспечивается расширением спроса на основе:

бюджетной политики;

политики денежной экспансии.

Слайд 65Политика денежной экспансии

Правительство увеличивает количество денег в экономике, кривая LM сдвигается

Слайд 66Политика бюджетной экспансии

сдвигает вверх кривую IS. В результате расширения спроса

Т.о., в кейнсианской модели рынка труда достижение полной занятости, т.е. включение безработных в производство, осуществляется за счет снижения уровня благосостояния работающих.